Учет износа (амортизации) основных средств

Линейный способ начисления амортизации предполагает списание стоимости объекта равными суммами в течение срока его службы. Например, если первоначальная стоимость объекта составляет 10 000 руб. при сроке его службы 5 лет, то годовая сумма амортизации равна: 10 000 : 5 = 2 000 руб. Норма амортизации является постоянной.

Приостанавливается начисление амортизации по объектам, которые по решению руководителя организации находятся на реконструкции и модернизации свыше 12 месяцев или переведены на консервацию на срок свыше трех месяцев.

- линейный способ – амортизация начисляется исходя из первоначальной стоимости имущества, которая исчисляется на основании срока полезного использования имущества

- способ уменьшаемого остатка – амортизация начисляется исходя из остаточной стоимости объекта на начало отчетного периода и нормы амортизации, которая исчисляется исходя из срока полезного использования объекта основных средств и коэффициента не больше 3, который устанавливается самой организацией

- способ списания стоимости по сумме чисел лет срока полезного использования основного средства – амортизация начисляется, исходя из первоначальной стоимости и соотношения, числитель которого представляет собой число лет, которые остались до конца срока полезного использования имущества, а знаменатель – сумму чисел лет срока полезного использования

https://www.youtube.com/watch{q}v=habR0zvpILI

Постановлением Госкомстата России от 21.01.2003 N 7 (п. Подборки из журналов бухгалтеру Если участок приобретается за плату, в его первоначальную стоимость включаются: суммы, уплачиваемые в соответствии с договором продавцу; регистрационные сборы, госпошлины и другие аналогичные платежи, произведенные в связи с приобретением и регистрацией прав на землю;

расходы на оплату услуг организаций, изготавливающих документы кадастрового учета; расходы на межевание земельных участков; вознаграждения посреднической организации, через которую был приобретен земельный участок; платежи за предоставление информации о зарегистрированных правах; расходы на оплату услуг уполномоченных органов по оценке земельных участков, изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости иные затраты, непосредственно связанные с приобретением и оформлением объекта.

Первый Столичный Юридический Центр Телефон, 7 (985) 776 13 39 Является ли земельный участок объектом основных средств{q} В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли. Согласно абз. 1 п. 1 ст. 257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб. При этом из названия указанной статьи следует, что в ней установлен порядок определения стоимости амортизируемого имущества.

Отсюда можно сделать вывод, что основные средства являются амортизируемым имуществом. Но ко всем ли основным средствам это относится{q} Понятие амортизируемого имущества приведено в п. 1 ст. 256 НК РФ.

Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01″, утв.БУХУЧЕТ ЗЕМЕЛЬНОГО УЧАСТКА, переоценка, налогообложение, как оформить{q} 5 ПБУ 6/01). В соответствии с п.п. 7 и 8 ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которой признается сумма фактических затрат организации на приобретение ОС, за исключением НДС и иных возмещаемых налогов, в том числе государственная пошлина, уплачиваемая в связи с приобретением объекта ОС.

Фактическими затратами на приобретение ОС являются, в частности, суммы, уплачиваемые в соответствии с договором поставщику (продавцу). Поскольку потребительские свойства земельного участка с течением времени не изменяются, в бухгалтерском учете на основании п. Бухгалтерский учет основных средств (ОС) Такое имущество предназначено для перепродажи, поэтому его нельзя расценивать как ОС.

Предлагаем ознакомиться: Можно ли сдать парфюм обратно в магазин{q} Правила возврата духов.

В данной статье мы рассмотрим: амортизация земли в бухгалтерском и налоговом учете. Узнаем, можно ли начислить амортизацию асфальтового покрытия. Ответим на вопросы. Компании, приобретающие землю на правах собственности, обязаны отражать участки на балансе согласно порядку учета основных средств.

Объектами земельных отношений, как мы уже отметили, являются, в частности, земельные участки. Согласно ст. 11.1 ЗК РФ земельным участком является часть земной поверхности, границы которой определены в соответствии с федеральными законами. Образуются земельные участки при разделе, объединении, перераспределении земельных участков или выделе из земельных участков, а также из земель, находящихся в государственной или муниципальной собственности, что установлено ст. 11.2 ЗК РФ.

Не начисляется амортизация по основным средствам, полученным по договору дарения или безвозмездно в процессе приватизации, по жилищному фонду, объектам внешнего благоустройства и другим аналогичным объектам лесного и дорожного хозяйств, специализированным сооружениям судоходной обстановки и другим объектам, продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста, а также приобретенным изданиям (книгам, брошюрам и т. п.).

В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли. Согласно абз. 1 п. 1 ст. 257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров ( выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб.

Что относится к основным средствам

В дальнейшем при принятии приобретенной опалубки к учету в приказе руководителя можно указать, что срок полезного использования опалубки определяется исходя из рекомендаций изготовителя с учетом потребностей создания конкретной конструкции на конкретном объекте.

Лимит стоимости для учета в составе ОС

Если стоимость объектов непроизводственного назначения не превышает 40 000 руб. (или другого лимита, утвержденного организацией), их можно отразить в составе МПЗ (п. 5 ПБУ 6/01). В этом случае организации не придется начислять по таким объектам амортизацию. К себестоимости продукции стоимость объектов непроизводственного назначения не относится, поэтому спишите ее на счете 91 «Прочие доходы и расходы».

Следовательно, в первоначальную стоимость здания включается 75 000 000 руб. (120 000 000 руб. x 62,5%), а в первоначальную стоимость земельного участка — 45 000 000 руб. (120 000 000 руб. x 37,5%)или (120 000 000 руб. — 5 600 000 руб.).

Стоимость здания погашается посредством начисления амортизации (п. 17 ПБУ 6/01). Амортизационные отчисления при линейном способе начисления амортизации начисляются ежемесячно исходя из первоначальной стоимости здания и нормы амортизации, исчисленной исходя из срока полезного использования здания, который устанавливается организацией при принятии здания к бухгалтерскому учету. Это следует из п. 18, абз. 2, 5 п. 19, п. 20 ПБУ 6/01.

Рекомендуем прочесть: Федеральный Закон Предоставление Земельного Участка Многодетным Семьям

Бухгалтерский учет

Первоначальная стоимость ОС определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования (абз. 2 п. 1 ст. 257 НК РФ).

Налоговый учет предполагает формирование амортизационных отчислений с привязкой к амортизационным группам. Перечень таких групп и их особенности устанавливаются ст. 258 НК РФ. Расшифровка классификационных признаков и точные сроки эксплуатации для каждой категории основных средств приведены в правительственном постановлении от 01.01.2002 г. под № 1.

Земля – амортизационная группа 7, если территория относится к объектам размещения свалок. Такой вывод можно сделать по международным стандартам проведения учетных операций. Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов. Стоимость таких наделов не оказывает влияния на размер амортизационных отчислений по сооружениям, расположенным на их поверхности. Бухгалтер должен организовать раздельный учет земли и находящихся на ней других объектов основных средств.

Начисляется ли амортизация на земельный участок: правила бухгалтерского учета

К какой амортизационной группе относится земельный участок – в классификационной схеме этот тип активов не указан. Правила налогового учета по отношению к земельным наделам совпадают с бухгалтерскими положениями. В п. 2 ст. 256 НК РФ уточняется перечень объектов, которые считаются неамортизируемыми. В их числе и земельные ресурсы, недра, источники воды.

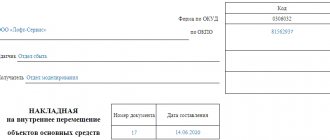

Постановление № 7 Госкомстата

РФ

[3] не содержит специальной формы первичного документа для оформления операции по постановке на учет земельного участка. Следовательно, организации вправе воспользоваться формой

№ ОС-1 « Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)»

. Вместе с тем для организаций агропромышленного комплекса

Приказом Минсельхоза РФ № 750

[4] утверждена специализированная форма

№ 401-АПК«Акт на оприходование земельных угодий»

.

В акте отражаются следующие сведения: количество, вид угодий, качество земель, балансовая стоимость принимаемого на учет объекта.

К какой амортизационной группе относится земельный участок

— признается расходами отчетного (налогового) периода в размере, не превышающем 30 процентов исчисленной в соответствии со ст.

274 НК РФ налоговой базы предыдущего налогового периода, до полного признания всей суммы указанных расходов, если иное не предусмотрено ст. 264.1 НК РФ.

При этом для расчета предельного размера расходов налоговая база предыдущего налогового периода определяется без учета суммы расходов указанного налогового периода на приобретение права на земельные участки.

УСН: подлежат ли амортизации земельные участки

В бухгалтерском учете приобретенные земельные участки относятся к объектам основных средств и принимаются к учету по первоначальной стоимости. В первоначальную стоимость включаются суммы фактических затрат на покупку участка, в том числе государственная пошлина за регистрацию перехода права собственности на землю (абз. 2 п. 5, п. п. 7, 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Земельный участок можно принять к учету в качестве объекта основных средств, с момента его использования и составления акта о приеме-передаче объекта основных средств по форме N ОС-1, утвержденной Постановлением Госкомстата России от 21.01.2003 N 7 (п. 52 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

Наше предприятие находится на упрощенной системе налогообложения. В 2005 году приобрело земельный участок. Должны ли мы увеличить основные средства на стоимость земли, учитывая то, что на землю не начисляется амортизация, а на основные средства ставятся только амортизируемое имущество{q}

Бухгалтерский учет и налогообложение операций с земельными участками

Первый вариант представляется самым рискованным. Затраты на приобретение земли в собственность в полной сумме включаются в состав материальных расходов на основании пп. 3 п. 1 ст. 254 НК РФ

:

«К материальным расходам, в частности, относятся следующие затраты налогоплательщика…

Рекомендуем прочесть: За Какой Год Платится Налог На Авто В 2020

Содержание операции

Для принятия к бухгалтерскому учету земельных угодий, земельных долей, включая во временное пользование, предусмотрены специализированные формы первичной учетной документации для организаций агропромышленного комплекса № 401 АПК, № 402 АПК, № 403 АПК, утвержденные приказом Министерства сельского хозяйства Российской Федерации от 16 мая

2003 г. № 750»

.

Если данный тип имущественных активов напрямую воздействует на процесс производства продукции, оказания услуги, выполнения работы, определяя результат по количеству и качеству, то его относят к активным.

ВАЖНО! В каждой экономической отрасли эти группы имеют свою спецификацию: например, в сельском хозяйстве состав основных средств по одним и тем же группам может существенно отличаться от промышленного.

Активные и пассивные основные средства

- отрасль применения – средства для производства товаров, оказания услуг или выполнения работ;

- достояние – имущественные активы можно делить по их формам собственности на государственные, частные и др.;

- задействованность – по степени включенности в деятельность предприятия можно выделить непосредственно применяемые ОС, резервные, запасные, ремонтируемые, реконструируемые, законсервированные и т.п.;

- источник – собственное имущество, арендованное, взятое в лизинг и т.п.;

- территория – основные средства, находящиеся на балансе конкретного предприятия, отрасли, района, республики, края, области, города или любой другой структурной территориальной единицы;

- возраст – определенная амортизационная группа, то есть деление в зависимости от предельного срока полезной эксплуатации;

- форма существования – материальные и нематериальные фонды (по данным общероссийского классификатора).

Такие государственные мероприятия, как учет всех земельных участков, разделение их на категории, установление ограничений на использование и пр., преследуют важную цель — охрану ценного природного ресурса, количество которого по объективным причинам ограничено.

- сельскохозяйственные;

- населенных пунктов;

- промышленного и иного специального назначения (транспорта, разных видов связи, обороны и безопасности и т. д.);

- особо охраняемых природных и историко-культурных объектов и территорий;

- лесного фонда;

- водного фонда;

- земли запаса.

Полезное видео

- собственно ведение сельского хозяйства, всех его видов;

- личное подсобное хозяйство граждан;

- садоводство и огородничество;

- дачное строительство (сезонное);

- организация фермерского хозяйства;

- сооружение необходимой инфраструктуры для обслуживания сельхозпроизводителей.

Не сельскохозяйственные угодья заняты различными сооружениями вспомогательного характера. К ним могут относиться: дороги, коммуникации, защитные лесополосы, водоёмы, строения, обеспечивающие сельскохозяйственное производство.

Начисляется ли амортизация на землю в налоговом учете{q}

При этом данный срок не может быть менее 5 лет. Либо включить в налогооблагаемую базу долю затрат на покупку участка в размере 30% от всей базы за предыдущий период и таким образом действовать до полного погашения расходов. Такое допущение в налоговом законодательстве приводит к возникновению расхождений между бухгалтерским и налоговым учетом и, соответственно, постоянных налоговых разниц.

- Земля используется в качестве карьера для добычи полезных ископаемых. В случае, если участок приобретен с целью добычи полезных ископаемых, то его стоимость необходимо амортизировать в общем порядке. Карьеры относятся к 7-й группе ОС со сроком полезного использования от 15 до 20 лет.

- Участок используется для размещения свалки отходов. Если земля приобретена для использования в качестве свалки бытовых отходов, то для участка применяется ограниченный срок полезного использования, а, следовательно, начисляется амортизация в установленном порядке.

Согласно п. 41 Методических указаний переоценка объектов ОС производится с целью определения реальной стоимости объектов ОС путем приведения первоначальной стоимости объектов ОС в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки.

Учесть расходы на покупку земельного участка вы можете только при его дальнейшей продаже. Тогда на дату передачи участка покупателю продавец земли отражает в учете доход от сделки, уменьшенный на стоимость приобретения участка и траты на его продажу (ст. 271, 268 НК РФ).

Предлагаем ознакомиться: Как пробить кадастровый номер земельного участка

Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению», для обобщения информации о затратах организации в объекты, которые в последствии будут приняты к бухгалтерскому учету в качестве основных средств, предназначен счет 08 «Вложения во внеоборотные активы» субсчет 08-1 «Приобретение земельных участков» до того момента, пока организация не зарегистрирует право собственности на земельный участок в Едином государственном реестре.

При ЕСХН в целях налогообложения можно учесть только те расходы, которые перечислены в пункте 2 статьи 346.5 Налогового кодекса РФ. Сюда включены и расходы на приобретение имущественных прав на земельные участки, включая расходы на приобретение права на заключение договора аренды земельных участков.

Расходы на приобретение земельного участка признаются равномерно в течение срока, определенного организацией, но не менее семи лет. Суммы расходов отражаются в последний день отчетного (налогового) периода (подп. 31 п. 2, п. 4.1 ст. 346.5 Налогового кодекса РФ). Такие же разъяснения приведены в письме Минфина России от 16 июля 2008 г. № 03-11-04/1/14.

- балансовая стоимость участка – 1.050.704 руб.;

- стоимость права на заключение договора с муниципалитетом – 3.990.407 руб. (оплачена в апреле 2020);

- размер госпошлины за регистрацию договора аренды земли – 14.000 руб. (оплачена в апреле 2020);

- начало строительства склада – май 2021, ввод объекта в эксплуатацию – февраль 2020;

- срок полезного использования склада – 25 лет;

- срок списания расходов на заключение договора с муниципалитетом – 4 года;

- документы на госрегистрацию датированы 18.05.2020.

- Сооружение дороги неразрывно связано с созданием объекта основных средств. Наиболее распространенная ситуация – подрядчик, в рамках договора строительства здания, взял на себя обязательства по обустройству прилегающей территории (в данном случае – асфальтирование дороги). Еще один пример – асфальтовое покрытие является неотъемлемой частью единого дизайна объекта строительства.

- Асфальтовое покрытие создано без привлечения средств целевого финансирования, его создание соответствует требованиям законодательства. К примеру, согласно требованиям технической безопасности на территории производства предприятия требуется наличие асфальтовой площадки. В таком случае асфальтовое покрытие признается объектом ОС и амортизируется в общем порядке.

Вопрос № 1: Может ли организация на УСН начислить амортизацию на земельный участок{q}

Ответ: Порядок начисления амортизации на землю не зависит от режима налогообложения, выбранного компанией. Земля не подлежит амортизацию как для предприятий – «общережимников», так и для «упрощенцев».

Вопрос № 2: Магазин заасфальтировал дорогу вокруг собственной территории и оборудовал тротуарные площадки. Признается ли данный тип асфальтового покрытия амортизируемым имуществом{q}

Ответ: Позиция Минфина однозначно отрицает возможность начисления износа на объекты благоустройства магазинов, в том числе на асфальтированные дорожки и тротуары.

Вопрос № 3: Асфальтированное покрытие автостоянки признано амортизируемым имуществом (в связи с тем, что создание объекта благоустройства напрямую связано с производственной деятельностью). К каким объектам основных средств следует отнести покрытие{q}

Предлагаем ознакомиться: Увольнение ребенок инвалид отработка

Ответ: В целях начисления амортизации объект следует классифицировать как отдельное сооружение с установленным сроком полезного использования. Если покрытие установлено на арендованном земельном участке, то объект благоустройства необходимо отнести к капитальным вложениям.

Погашение стоимостной оценки основных средств через амортизационные отчисления регламентировано нормами ПБУ 6/01. Документ приводит перечень активов, не подлежащих амортизации. К ним относятся объекты, по которым:

- не предусмотрено изменение качественных характеристик в кратко- и долгосрочной перспективе;

- потребительские свойства не поддаются влиянию внешних факторов, объекты можно продолжать использовать по прямому назначению неограниченно долго.

В эту категорию активов включаются и объекты природопользования с музейными экспонатами. Факт отражения в учетной политике срока эксплуатации земельного надела не может стать основанием для нарушения правил ПБУ.

Налоговый учет предполагает формирование амортизационных отчислений с привязкой к амортизационным группам. Перечень таких групп и их особенности устанавливаются ст. 258 НК РФ. Расшифровка классификационных признаков и точные сроки эксплуатации для каждой категории основных средств приведены в правительственном постановлении от 01.01.2002 г. под № 1.

Порядок документального оформления

Каких-либо специальных документов, предназначенных для учета земельных участков законодательство не предусматривает. В качестве основного документа выступает договор. При этом потребуется подготовить его в 3-х экземплярах, один из которых передается в Росреестр.

Передачи земли также может производиться по договору, но в этом случае в нем должно быть указано, что он одновременно является и актом приема-передачи. Форму для отражения операций с ОС в компании можно выбрать самостоятельно, но также использованы могут быть такие унифицированные документы, как ОС-1, ОС-6 и ОС-6б.

Иногда компания не приобретает участок, а получает его, как вклад учредителя в дар или в обмен на другое имущество. В этом случае потребуется объективная оценка земельного участка, а также принятие его к учету по кадастровой стоимости. Если компания сдает в аренду участок, то должен быть составлен договор аренды. При длительном сроке аренды, такой договор должен быть зарегистрирован в Росреестре.

Начисляется ли амортизация на земельные участки, купленные для строительства жилых домов{q} (Д

База содержит дела:

- — гражданского судопроизводства

- — административного производства

- — уголовные дела открытого судебного производства

Простой и удобный поиск документов:

- — по территории

- — по суду

- — по дате

- — по типу

- — по номеру дела

- — по сторонам

- — по судье

Мы разработали специальный вид поиска – ПОИСК ПО КОНТЕКСТУ, с помощью которого производится поиск в тексте судебных документов по заданным словам Все документы сгруппированы по отдельным делам, что экономит время при изучении конкретного судебного дела К каждому делу прикреплена информационная карточка, которая содержит краткую информацию по делу – номер, дату, суд, судью, тип дела, стороны, историю процесса с указанием даты и произведенного действия.

1. Ответы государственных органов на конкретные вопросы граждан и организаций по различным отраслям деятельности. 2. Ваш практический источник применения норм права. 3. Официальная позиция государственных органов в конкретных правовых ситуациях требующих решений.

Вопрос: В собственность организации была оформлена земля

В собственность организации была оформлена земля. На этом участке расположены ремонтные мастерские организации. Земельный участок должен учитываться как основное средство{q} Начисляется ли амортизация на землю{q}

В составе ОС учитываются и земельные участки (п. 5 ПБУ 6/01). Согласно п. 17 ПБУ 6/01 не подлежат амортизации объекты ОС, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Начисление амортизации на земельный участок

а) использование в производстве продукции либо для управленческих нужд организации; б) использование в течение длительного времени (срок полезного использования свыше 12 месяцев); в) организацией не предполагается последующая перепродажа данных активов; г) способность приносить организации экономические выгоды (доход) в будущем.

Поэтому, если какие-то расходы, связанные с приобретением объекта, понесены организацией после его включения в состав основных средств, первоначальную стоимость не меняйте. А затраты учтите в составе расходов по обычным видам деятельности.

- стоимость покупки объекта;

- затраты на доставку объекта и приведение его в состояние, пригодное для использования. Например, стоимость услуг транспортной организации или зарплату сотрудников, которые собирали и монтировали объект;

- предъявленный НДС. Правда, поступают так, только если планируют использовать основное средство в деятельности, не облагаемой этим налогом. В остальных случаях НДС и акцизы в первоначальной стоимости не учитывают.

Земельный участок срок полезного использования

В связи с тем, что земельный участок не признается амортизируемым имуществом, его стоимость при расчете показателя остаточной стоимости основных средств для перехода на УСНО не учитывается.

Обоснование:

В соответствии с пп.16 п.3 ст.346.12 НК РФ организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн.

рублей, не вправе применять упрощенную систему налогообложения. В целях данного подпункта учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с гл.25 НК РФ.

Кроме того, согласно п.4 ст.346.16 НК РФ в целях гл.26.2 «Упрощенная система налогообложения» в состав основных средств включаются основные средства, которые признаются амортизируемым имуществом в соответствии с гл.25 НК РФ.

Пунктом 1 ст.256 гл.

25 НК РФ установлено, что амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей.

Исходя из положений п.2 ст.256 НК РФ земля и иные объекты природопользования не подлежат амортизации.

На основании вышеизложенного, земельный участок не признается амортизируемым имуществом, следовательно, его стоимость при расчете показателя остаточной стоимости основных средств для перехода на УСНО не учитывается. Поэтому организация справе перейти на УСНО с 01.01.2016г. при соблюдении остальных ограничений для перехода.

Разумова И.В. ООО «ИК Ю-Софт» Региональный центр Сети КонсультантПлюс

Обратите внимание, в законодательстве могли произойти изменения. Мнение эксперта основано на положениях законодательства, действующего на дату подготовки консультации

Если Вы не нашли ответа на свой вопрос, обращайтесь к нам за консультацией. Мы с удовольствием ответим на Ваш вопрос на основании проверенных документов, включенных в Систему Консультант Плюс

Задать вопрос

К какой амортизационной группе относится земельный участок?

Выходит, что в данном случае земля не «изнашивается», а ее балансовая стоимость с течением времени меняется только за счет улучшений и переоценок. Что касается бухгалтерского учета, то в данном случае положения ПБУ полностью совпадают с налоговым законодательством.

Позиция о неначислении амортизации на землю в бухучете подтверждена ПБУ 6/01. Земля в аренде: проводки Если компания арендует участок, то амортизацию на него также начислять не нужно. Стоимость земли, которая получена во временное пользование, следует отразить на забалансе.

Амортизацию необходимо начислять только на объекты ОС, размещенные на арендованном участке.

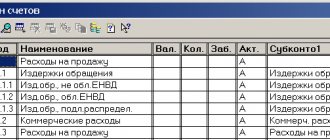

Пример. Тогда все введенные настройки амортизации не будут иметь значения. Но заполнить их придется, так как они обязательны к заполнению. Не забудьте указать счет учета самого основного средства.

Это поле спряталось после всех настроек амортизации и его легко пропустить. Если ведете управленческий учет основных средств, то закладка для этого вида учета заполняется аналогично. А вот в налоговом учете нужно установить значение Стоимость не включается в расходы.

Налоговый учет в документе Принятие к учету ОС в 1С УПП и Комплексной 1.1 Все — теперь документ можно провести. Проверьте, что проводки принятия к учету объекта строительства успешно сформировались.

Ответ Земельные участки не подлежат амортизации, поэтому они не относятся к амортизационным группам. Обоснование Особенность земельных участков в том, что их потребительские свойства с течением времени не изменяются.

В связи с этим, законодательством устанавливается, что земельные участки не подлежат амортизации.

Это правило установлено как по налогу на прибыль организаций, так и в бухгалтерском учете (в российских стандартах бухгалтерского учета и в МСФО): Налог на прибыль организаций: «Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы)…» (п. 2 ст.

В данной статье мы рассмотрим: амортизация земли в бухгалтерском и налоговом учете. Узнаем, можно ли начислить амортизацию асфальтового покрытия. Ответим на вопросы. Компании, приобретающие землю на правах собственности, обязаны отражать участки на балансе согласно порядку учета основных средств.

Однако среди собственников, купивших землю, часто возникает вопрос: нужно ли амортизировать стоимость земельных участков и можно ли таким образом уменьшить налогооблагаемую прибыль фирмы.

Ответы на эти и многие другие вопросы, касающиеся амортизации земли, Вы найдете в нашей статье.

Земля как объект основных средств В соответствии с положениями НК, земельные участки признаются объектами основных средств.

Основанием для отражения земли в балансе могут служить договора купли-продажи, мены, безвозмездного использования.

>Нормативный срок службы деревьев

Срок службы деревянного дома

Срок годности деревянного дома также очень зависит от полноты исследовательских работ, проведенных перед непосредственным строительством.

Если детально изучены все свойства почвы и грунта, течения подземных вод, температуры, климата и флоры земельного участка, то с большой долей вероятности можно сказать, что срок эксплуатации деревянного жилого дома будет продолжительным благодаря качественному фундаменту, способному выдерживать большой вес на протяжении длительного времени. А фундамент, как известно – это основа всего.

Прогнозируемый срок службы деревянного дома это продолжительность пользования жильем до достижения физического износа здания 40-60%. При условии обслуживания и своевременного ремонта.

Вычисляется по минимальному сроку службы отдельных не заменяемых (капитальных) конструкций. Здесь и далее рассматривается VI класс капитальности — несущие стены из массива дерева.

Условно деревянные каркасные «коттеджи» эконом-класса и другая крайность — брус из досок с клеем, не рассматриваются в принципе.

Нормативный срок службы деревьев

Критерием оценки технического состояния здания в целом и его конструктивных элементов и инженерного оборудования является физический износ.

В процессе многолетней эксплуатации конструктивные элементы и инженерное оборудование под воздействием физико-механических и химических факторов постоянно изнашиваются; снижаются их механические, эксплуатационные качества, появляются различные неисправности. Все это приводит к потере их первоначальной стоимости.

Физический износ — это частичная или полная потеря элементами здания своих первоначальных технических и эксплуатационных качеств. Многие факторы влияют на время достижения зданием предельно-допустимого физического износа, при котором дальнейшая эксплуатации здания практически невозможна.

Предельный физический износ здания согласно «Положению о порядке решения вопросов о сносе жилых домов при реконструкции и застройке городов», утвержденному Госстроем СССР, составляет 70 %. Такие здания подлежат сносу по ветхости.

Основными факторами, влияющими на время достижения зданием предельно-допустимого физического износа, являются: качество применяемых строительных материалов; периодичность и качество проводимых ремонтных работ; качество технической эксплуатации; качество конструктивных решений при капитальном ремонте; период не использования здания; плотность заселения.

Бп 2.0 принятие к учету ос (земельный участок)

Добрый день. Подскажите пожалуйста. Был 1 большой земельный участок ( принятый к учету, ввели списание ОС (по инвентаризации списали данный участок).

Далее данный участок разделили на 5 участков, ввели Регистрацию земельного участка ( заполнили все данные), далее необходимо Принять к учету данные земельные участки (создаем документ Принятие к учету ОС по инвентаризации, выбираем нужный земельный участок, на вкладке БУ указываем порядок учета — Стоимость не погашается, способ поступление Иное, счет учета 01.01,на вкладке Налоговый учет (УСН) Порядок включения стоимости в состав расходов (УСН) — указываем Не включать в состав расходов. Но при проведение документа выдает сообщение В поле «Порядок включения стоимости в состав расходов:» на закладке «Налоговый учет» установлено значение «Стоимость не включается в расходы» Проведение документа: Принятие к учету ОС 00000000002 от 29.10.2014 12:00:01 (По результатам инвентаризации) Не заполнено значение реквизита «Стоимость (сумма расходов УСН)»! Не заполнено значение реквизита «Срок полезного использования (УСН), мес.»!» документ не проводится. Подскажите пожалуйста кто знает что я упускаю, вроде бы все настройки проверила, все заполнено правильно.

Заранее Благодарю.