Типы облигаций в обращении и по форме дохода

В обращении имеются государственные (федеральные, региональные, муниципальные) бумаги и корпоративные – выпущенные юридическим лицами. Датой операции с облигациями по их приобретению или выбытию является день перехода права собственности.

По категориям получения дохода существует деление на 2 типа ценных бумаг – купонные и бескупонные. В зависимости от типа ценной бумаги установлены формы дохода: (нажмите для раскрытия)

- В виде процента с установкой срока платежа для купонных облигаций. Контроль платежей осуществляется отрезными купонами.

- В виде дисконта – разницы между номиналом и стоимостью покупки.

Ценные бумаги, рыночная стоимость по которым не определена, должны достичь к погашению соответствия учетной стоимости номинальной. Разница учитывается равномерно в составе прочих доходов или расходов в течение всего периода пользования.

Облигации и виды доходов по ним

Одним из инструментов фондового рынка является облигация, которая выражает отношения займа между эмитентом и покупателем. Облигации существуют на рынке достаточно давно, можно сказать, что они были одними из первых фондовых инструментов в истории человечества. Сейчас облигация позволяет своему эмитенту привлекать недостающие финансовые средства для реализации инвестиционных проектов. Покупатель получает возможность надёжно разместить собственные средства и получить небольшой доход.

Прибыль по облигациям может формироваться следующими путями:

- Разница между ценой покупки и обратного выкупа облигации складывается за счет дисконтирования цены продажи. То есть, реализация облигации происходит по цене ниже номинала, а выкуп по цене равной номиналу.

- Процентный доход или купон предполагает расчёт процентной ставки по облигации в зависимости от номинала.

- Облигации с амортизационными выплатами предполагают периодические платежи от продавца покупателю по процентам и номиналу, что уменьшает конечную цену погашения.

Готовые работы на аналогичную тему

- Курсовая работа Учет облигаций 440 руб.

- Реферат Учет облигаций 280 руб.

- Контрольная работа Учет облигаций 190 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Облигации являются одним из самых надёжных способов размещения свободных денежных средств. Причем они выгодны как продавцу, так и покупателю. Продавец или эмитент облигации может рассчитать и спланировать свою деятельность так, чтобы иметь возможность своевременно провести выплаты кредиторам. Покупатели облигаций заранее знают о времени погашения задолженности, сумме выплаты и потенциальной прибыли.

Облигации по форме дохода могут быть процентными и дисконтными. По времени исполнения обязательств выделяют срочные, среднесрочные и долгосрочные инструменты. Они могут быть конвертируемыми и неконвертируемыми. В зависимости от валюты обращения национальными или валютным. Особенности эмитента делят облигации на государственные и частные, причем последние способны приносить более высокий доход своим покупателям. Самый надёжный вид облигаций – обеспеченные. Как правило, это могут быть частные или государственные облигации, подкреплённые государственным имуществом. Такие облигации дают гарантии своему владельцу на то, что он в любом случае получит номинальную стоимость актива обратно. Необеспеченные облигации не защищены от банкротства и ликвидации компании. В этом случае расчёт по ним будет производиться в общем порядке. Так же существуют субординированные облигации, самые рискованные. Возврат денег по ним происходит в самый последний момент, после расчётов со всеми кредиторами.

Требуется вычитка, рецензия учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Документальная форма ценных бумаг

Ценная бумага в виде облигации представляет собой документ, содержащий информацию о реквизитах, позволяющих ее идентифицировать. Данные, содержащиеся на документе, обеспечивают права владельца. Облигация удостоверяет только материальные права инвестора и не влияет на неимущественные права, например, участие в деятельности предприятия, выпустившего ценные бумаги.

Применяется форма, представленная на бумажном или ином носителе, разрешенном законодательством. Размещение облигаций в обороте производится путем выпуска, имеющего государственный регистрационный номер, а, в случае отсутствия необходимости регистрации выпуска идентификационный номер.

Облигации имеют ценовые характеристики, позволяющие владельцам определить затраты и получаемый доход. Первоначально облигации присваивается номинальная стоимость – цена, указанная на документе. При продаже на вторичном рынке обращения облигация приобретает курсовую стоимость – рыночная цена, имеющая колебания в течение периода обращения.

При погашении облигация преимущественно имеет стоимость, равную номиналу.

Учет облигаций с купонным доходом

Стоимость облигаций с накопленным купонным доходом отличается от номинальной в сторону уменьшения или увеличения. Величина стоимости облигации складывается из рыночной цены и суммы, изменившей стоимость бумаги. Приобретение облигаций с начисленным купонным доходом производится на вторичном рынке.

Пример №2 по определению суммы списания разницы превышения суммы фактического приобретения над номинальным

Предприятие ООО «Контакт» приобрело облигацию ОАО «Кедр» с номиналом 50 000 рублей по цене 55 000 рублей. По условиям договора доход от вложения составит 10% стоимости облигации с выплатой дважды в год и погашением через 5 лет после приобретения. Сумма затрат, превышающая номинал, должна списываться равномерными частями по отчетным периодам – 500 рублей в полугодие. В учете ООО «Контакт» производятся записи, сопровождающиеся проводками:

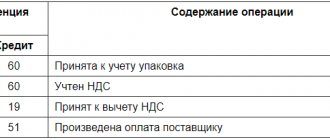

| Операция | Проводка | Сумма, руб. |

| Произведена оплата за приобретаемый актив | Дт 76 Кт 51 | 55 000 |

| Учтена облигация в сумме фактических расходов | Дт 58/2 Кт 76 | 55 000 |

| Произведено списание части превышения фактических затрат над номинальными | Дт 91/2 Кт 58/2 | 500 |

| Произведено начисление процентов по облигации | Дт 76 Кт 91/1 | 2 500 |

| Получен доход в виде процентов | Дт 51 Кт 76 | 2 500 |

Равномерное списание суммы превышения над номиналом облигаций в составе прочих расходов позволит получить к дате погашения номинальную стоимость. Если сумма приобретения (фактических расходов) меньше номинала, разница доначисляется равномерными частями в составе прочих доходов.

Бухгалтерские проводки в примерах

Описание рассылки:

- Рассылка для начинающих бухгалтеров и не только.

- В рассылке представлены Примеры составления бухгалтерских проводок по всем разделам бухгалтерского учета.

- Примеры составлены с разъяснениями и учетом требований нормативных документов.

- Подписавшись на данную рассылку, вы будете еженедельно получать по одному примеру составления бухгалтерских проводок.

- Вы сможете самостоятельно разобрать пример, ознакомиться с нормативными актами, закрепить свои знания.

Выпуск № 99

Финансовые вложения

2. Долговые ценные бумаги

Пример 5

[/td]

| Наличие и движение инвестиций в государственные и частные долговые ценные бумаги (облигации и др.) учитываются на субсчете 58-2 «Долговые ценные бумаги» (Инструкция по применению Плана счетов. Счет 58 «Финансовые вложения»). По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, организации разрешается разницу между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения равномерно, по мере причитающегося по ним в соответствии с условиями выпуска дохода, относить на финансовые результаты коммерческой организации (в составе операционных доходов или расходов) или уменьшение или увеличение расходов некоммерческой организации (п. 22 ПБУ 19/02). При списании суммы превышения покупной стоимости приобретенных организацией облигаций и иных долговых ценных бумаг над их номинальной стоимостью делаются записи по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» (на сумму причитающегося к получению по ценным бумагам дохода) и кредиту счетов 58 «Финансовые вложения» (на часть разницы между покупной и номинальной стоимостью) и 91 «Прочие доходы и расходы» (на разницу между суммами, отнесенными на счета 76 «Расчеты с разными дебиторами и кредиторами» и 58 «Финансовые вложения») (Инструкция по применению Плана счетов. Счет 58 «Финансовые вложения»). | |||

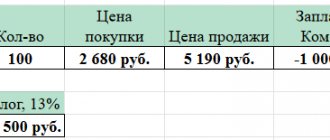

| Организацией приобретены облигации на сумму — 120 000 руб. Номинальная стоимость облигаций — 100 000 руб., срок погашения — 1 год. Проценты по облигациям начисляются ежеквартально по ставке 24 % годовых. Учетной политикой организации установлено, что стоимость приобретенных долговых ценных бумаг доводится до их номинальной стоимости равномерно в течение срока их обращения. При наступлении срока погашения облигаций организацией получены денежные средства в размере номинальной стоимости облигаций. | |||

| Кредит | Сумма (руб.) | Содержание | |

| на дату приобретения облигаций | |||

| 120 000 | — сумма уплаченная за облигации | ||

| ежеквартально в момент выплаты процентов по облигациям | |||

| 5 000 (120 000 -100 000): 4 кв. | — 1/4 часть разницы между стоимостью приобретения и номинальной стоимостью облигаций | ||

| 1 000 (100 000 х24% :4 кв. -5 000) | — сумма причитающихся процентов за минусом суммы, отнесенной на счет 58 | ||

| 6 000 (100 000 х24% :4 кв.) | — сумма полученных процентов | ||

| на дату погашения облигаций | |||

| 100 000 | — сумма причитающихся к получению денежных средств по погашенным облигациям | ||

| 100 000 | — стоимость погашенных облигаций | ||

| 100 000 | — сумма полученная по погашенным облигациям | ||

При доначислении суммы превышения номинальной стоимости приобретенных организацией облигаций и иных долговых ценных бумаг над их покупной стоимостью делаются записи по дебету счетов 76 «Расчеты с разными дебиторами и кредиторами» (на сумму причитающегося к получению по ценным бумагам дохода) и 58 «Финансовые вложения» (на часть разницы между покупной и номинальной стоимостью) и кредиту счета 91 «Прочие доходы и расходы» (на общую сумму, отнесенную на счета 76 «Расчеты с разными дебиторами и кредиторами» и 58 «Финансовые вложения») (Инструкция по применению Плана счетов. Счет 58 «Финансовые вложения»).

Учет операций по облигациям федерального займа (ОФЗ)

Выпуск и обращение ОФЗ определяются приказами Минфина РФ. Передача ценной бумаги осуществляется в порядке перехода прав собственности с заключением договора и продажей на торгах. Определяются условия обращения:

- Номинальная стоимость приобретения.

- Стоимость облигации в каждый день обращения. Публикуется ежемесячно на официальном сайте Минфина РФ.

- Даты начала, конца обращения и погашения.

- Форма выпуска (документарная).

- Круг потенциальных владельцев.

Номинальная стоимость ОФЗ в обращении определяется с учетом индекса потребительских цен. Кроме измененной стоимости на дату погашения владелец ОФЗ получает купонный доход. В зависимости от условий выпуска при расчете применяется постоянный или переменный купонный доход.

Сумма переменного дохода складывается по отдельным периодам выплат. Учет ОФЗ необходимо учитывать отдельно от ценных бумаг других видов. Детализированный учет ведется по каждой облигации с группировкой данных по хронологии поступления на учет и цене.

ОФЗ не используются для покрытия стоимости товара, работ, услуг или иного вида расходов в рамках коммерческой деятельности.

Ипотечное покрытие облигациями

Залоговым обеспечением облигации может выступить имущество. Залог предоставляется для снижения риска приобретателя (инвестора). Сущность и виды облигации от наличия ипотечного обеспечения не меняются. Операции и документооборот аналогичен обороту облигаций без залога. В случае утери имущества, выступающего в качестве залога, инвестор получает страховую сумму.

Оборот ценных бумаг с покрытием осуществляется кредитными учреждениями или ипотечными агентами. Лица, выпускающие облигации, должны предоставлять подробную информацию о ценных бумагах. В качестве ипотечного агента выступают организации, зарегистрированные в качестве ООО или АО. Предприятие должно выполнить условия:

- Четко прописать в Уставе порядок выпуска облигаций и следовать ему в течение всего времени деятельности.

- Определить максимальное количество допустимых к выпуску облигаций и ограничить эмиссию учредительными документами и вносится в Устав.

- Не привлекать наемных работников.

Ведение учета передается специализированной организации. Добровольное прекращение существования организации допускается при полном погашении обязательств.

Отчетность по ценным бумагам

Эмитенты, производящие выпуск облигаций, обязаны раскрывать информацию в отчетности, публикуемой ежеквартально. Начало отчетности производится с первого после выпуска облигаций квартала и осуществляется до погашения обязательств, определения выпуска несостоявшимся, признания документов недействительными.

Отчетность представляется по форме, установленной в документе, утвержденном Банком России 30.12.2014 № 454-П «Положение о раскрытии информации эмитентами эмиссионных ценных бумаг». В отчетности указываются данные об эмитенте, его деятельности, обязательствах, ликвидности ценных бумаг, произведенных вложениях.

Эмитент должен представить полный пакет бухгалтерской отчетности в составе всех форм. В бухгалтерской отчетности эмитента подлежит раскрытию информация:

- Наличие, изменение величины долга по займам, оформленным облигациями.

- Сумм, сроках погашения облигаций.

- Величинах расходов, понесенных при выпуске и обращении облигаций.

Сроки и дата погашения

Указанные параметры прописываются в решении о размещении очередного бонда.

Чаще всего не идет привязка к календарной дате, устанавливается общий период обращения, например, в месяцах. За облигационером остается право потребовать обратного выкупа активов в любой из дней, укладывающий в рамки установленного периода, если правилами выпуска не установлено иное.

Соблюдение даты закрытия происходит с учетом доходности финансового инструмента. На практике логичным будет инициировать возврат инвестиций после очередной выплаты купонного дохода. Период обращения обычно варьируется от 1 до 6 месяцев для корпоративных бумаг. Для федеральных срок погашения облигации больше. Такой период обычно устанавливают организации определенного статуса.