Понятие налога

Налог – это платеж, собираемый с физических и юридических лиц в обязательном порядке с целью формирования бюджета для финансирования функционирования государства, регионов и муниципалитетов. От пошлин и сборов налог отличает его безвозмездный характер: то есть это не платеж за предоставление каких-либо услуг или выполнение определенных действий, а средства, которые налогоплательщик обязан перечислять в бюджет с установленной регулярностью.

Сам процесс взимания налогов строго регламентирован налоговым законодательством, и прежде всего – НК РФ. В нем перечислены все виды налогов, порядок их исчисления и уплаты, способы представления информации по платежам.

В нашей стране существует три типа налогов, которые контролируются и регламентируются соответствующими уровнями власти: федеральные, региональные и муниципальные.

Определимся с понятиями

Налоговые обязательства — это платеж, взимаемый государственными органами в индивидуальном обязательном и безвозмездном порядке с юридических и физических лиц для финансового обеспечения деятельности государства. Ключевое понятие и виды налогов закреплены на законодательном уровне. Основной нормативный документ, регламентирующий порядок взаимоотношений между государством и налогоплательщиками, — это НК РФ.

Совокупность всех фискальных обязательств (налогов, сборов, взносов, пошлин и иных налоговых платежей) представляет собой налоговую систему государства. Исчерпывающий перечень фискальных сборов устанавливается на федеральном уровне. Местные и региональные власти не вправе вводить дополнительные виды налогообложения.

Такое имеют «налоги» понятие; виды и функции фискальных обязательств определяются их ключевым назначением: пополнением доходной части бюджета. То есть основной доход государства — это сборы и взносы граждан и предприятий.

Элементы налога (понятие и перечень)

Элементы налога – это составные части платежа, принципы формирования самих этих обязательных перечислений.

К элементам налогов относятся следующие понятия (каждое из которых по всем видам налогов рассмотрено в соответствующих главах НК РФ):

- Плательщик налога;

- Объект обложения;

- База по налогу;

- Единица налогообложения;

- Льготы по налогу;

- Ставка;

- Правила расчета;

- Оклад по налогу;

- Источник;

- Период;

- Срок перечисления;

- Порядок перечисления.

Нюансы разделения по объекту

Необходимо отметить, что классическим требованием к соотношению систем прямого и косвенного обложения налогом является следующая мысль: фискальную функцию реализуют, как правило, косвенные налоги; на прямые же выплаты возложена регулирующая функция. Здесь под фискальной функцией в первую очередь следует понимать формирование бюджетных доходов государства. Регулирующая же относится к регулированию процесса воспроизводства, степени платежеспособного спроса людей, темпам накопления капитала с помощью налоговых механизмов.

Кроме того, регулирующий эффект налоговых выплат прямого типа проявляется в разделении (дифференциации) ставок налога и льгот. Через налоговое регулирование государство в состоянии обеспечить баланс общегосударственных и корпоративных интересов, а также создать комфортные условия для развития определенных областей жизнедеятельности общества, организовать увеличение количества рабочих мест и простимулировать процессы инвестиционно-инновационного характера. Стоит отметить, что налоги оказывают существенное влияние на структуру и уровень совокупного спроса. Именно посредством данного фактора они могут препятствовать или содействовать производственным процессам. Кроме этого, от налогов зависит соотношение цены товарной продукции и производственных издержек.

Разновидности налоговых платежей

Существует три основных классификации обязательных платежей в бюджет. Выделяются они в зависимости от особенностей элементов налогов.

1. Прямые и косвенные

Прямые платежи перечисляются с поступлений налогоплательщика (его доходов от производственных факторов). Ярким примером перечислений этого типа может служить налог на прибыль и подоходный платеж.

Косвенные же налоги содержатся в ценнике на предлагаемые товары и услуги. Приобретая такой товар, человек уплачивает в бюджет косвенный платеж. Типичный пример этих перечислений – НДС и акцизы.

2. Аккордные и подоходные

Величина аккордных перечислений никак не коррелирует с размерами доходов налогоплательщика. А вот сумма подоходных налогов как раз и определяется поступлениями плательщика. Здесь возможно два варианта: средняя ставка (установленная для всех категорий налогоплательщиков) и ставка, которая увеличивается по доходам, превышающим установленный предел.

3. Прогрессивные, регрессивные, пропорциональные

Эти типы налогов различаются в зависимости от «поведения» ставки:

- Прогрессивные налоги – те, ставка по которым растет по мере увеличения базы;

- Регрессивные – платежи, ставка по которым, наоборот, снижается с ростом базы;

- Пропорциональные – перечисления в бюджет, ставка которых никак не зависит от размера базы, то есть установлена в фиксированном размере.

Аккордные и подоходные виды налогов

Подоходные налоги зависят от величины полученного дохода. Ранее в статье мы рассмотрели пример с НДФЛ (что это?).

Возьмем еще один: налог на прибыль компании. Налогооблагаемой базой в данном случае является доход за вычетом производственных и прочих издержек, затрат на рекламу, обучение, научно-исследовательские мероприятия. На оставшуюся после вычетов сумму прибыли начисляется налог с тарифной ставкой 20 %.

Аккорд в музыке – это одновременное звучание нескольких звуков. Аккордное налогообложение предполагает, что размер выплат не зависит от величины налогооблагаемой базы. Образно говоря – это несколько налогов, рассчитанных усреднено и уплаченных «аккордом» (одновременно).

Примером в РФ может служить единый налог на вмененный доход (ЕНВД). Доход называется вмененным, потому что не исчисляется каждый налоговый период индивидуально для конкретного налогового агента, а является предполагаемым, рассчитанным для определенного вида деятельности. ЕНВД – это специальный режим налогообложения, заменяет несколько выплат.

Как определяется налоговая база

Налоговая база представляет собой один из ключевых элементов налога. Это его стоимостная (физическая) характеристика. Основная функция базы – количественное выражение, измерение налога.

База по каждому из видов налогов определяется соответствующими главами НК РФ.

Этот элемент налога необходим для расчета величины платежа: для определения размера перечисления в бюджет база умножается на ставку по налогу.

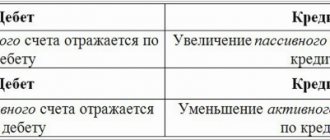

Налогоплательщики, являющиеся юридическими лицами, самостоятельно считают базу по итогам периодов, установленных для данного платежа в качестве расчетных. Основание для определения этого элемента налогов – данные бухгалтерского учета.

ИП, а также занимающиеся частной практикой лица (нотариусы, адвокаты и т.д.) тоже самостоятельно рассчитывают базу. Основанием для ее определения служат сведения о поступлениях и расходах, связанных с осуществляемыми налогоплательщиками хозяйственными операциями.

По схожим правилам действуют и налоговые агенты. Например, работодатели, перечисляющие подоходный налог за своих сотрудников.

Физические же лица считают базу на основании сведений, предоставленных юрлицами и физлицами относительно величин полученных ими доходов или размера объекта обложения. Также эта категория плательщиков пользуется и данными собственного учета хозяйственных операций.

Элементы налогообложения

Элементами налогообложения являются:

- субъект;

- объект;

- источник налога;

- ставка налога;

- налоговая единица измерения;

- налог;

- налоговые льготы;

- сроки и порядок уплаты налогов;

- права и обязанности налогоплательщика и налоговых органов;

- контроль за уплатой налогов;

- меры налогового взыскания.

Налоговый субъект (налогоплательщик) – физическое или юридическое лицо, на которое по закону возложена обязанность по уплате налогов.

Объект налога – доход, имущество, вид труда, обслуживание, операции с деньгами, передача имущества, использование природных ресурсов, добавленная стоимость, оборот и т. д.

Источник налога – налогооблагаемый доход.

Ставка налога – размер налога, взимаемый с единицы измерения.

Ставки классифицируются как постоянные или процентные.

Постоянные ставки устанавливаются постоянной суммой на единицу измерения независимо от размера дохода от налогового объекта.

Процентные ставки делятся на три вида:

- прогрессирующие или прогрессивные;

- регрессивные;

- и пропорциональные.

Прогрессивные налоговые ставки постоянно нарастают в соответствии с ростом налогооблагаемого дохода. Регрессивные ставки, наоборот, уменьшаются в соответствии со снижением налогооблагаемого дохода. Пропорциональные ставки устанавливаются постоянно в одних процентах независимо от размера объекта налогообложения.

Сумма налога – сумма налога, уплачиваемая налогоплательщиком из определённого налогового объекта.

Налоговые льготы – это постепенное или полное освобождение налогоплательщика от уплаты налогов в соответствии с законом. К налоговым льготам относятся освобождаемый от налога необлагаемый минимум, вычеты, снижение ставки налога, продление срока уплаты налога.

Понятие налоговой ставки

Ставка представляет собой размер начислений по налогу на единицу базы. Выражается она чаще всего в процентах (но бывают и исключения) Путем умножения ставки на базу определяют размер налога.

Различают несколько видов ставок, выделяемых в зависимости от способа начисления.

- Твердые. Представляют собой абсолютную сумму, установленную для единицы (а иногда и всего) объекта обложения. Иначе такие налоги называют реальными. Яркий пример – транспортный налог. Достоинство подобных платежей – простота их расчета и контроля за перечислением в бюджет. Недостаток же заключается в необходимости корректировать ставки с учетом инфляционных процессов.

- Пропорциональные. Такие ставки выражаются в процентах к базе. При этом размер самой базы значения не имеет. Пример – НДФЛ, ставка по которому вне зависимости от величины дохода плательщика остается на уровне 13%. Преимущество таких платежей состоит в их универсальности. При условии неизменности экономической политики страны они могут продолжительное время не требовать корректировки.

- Прогрессивные. Такие ставки растут вместе с увеличением размера базы по налогу. Причем прогрессия может быть простой либо сложной.

В первом случае (простая прогрессия) величина ставки растет для всей увеличивающейся базы. Во втором случае (сложная прогрессия) вся база делится на части, и для каждой из них действует своя ставка.

4. Регрессивные. Эти ставки, наоборот, снижаются по мере роста базы. Подобные налоги для государства являются инструментом стимулирования и поддержки нужных видов деятельности.

Функции налогов

Во всех цивилизованных странах вся совокупность налогов классифицируется по разным принципам. Налоги возникают вместе со строительством государства и являются основой существования и развития государства. Изменение структуры общества, процветание государства всегда складывается на основе преобразования и обновления налоговой системы. Каждому государству необходимы определённые финансовые источники для проведения своей внутренней и внешней политики. Государство использует налоги как мощный экономический механизм в процессе развития и стабилизации экономики. Для полного понимания сущности налогов, необходимо понимать их экономическое значение. А экономическое значение налогов напрямую зависит от вида деятельности.

Социально-экономическое значение и содержание налогов полностью раскрываются в рассматриваемых ими функциях. Налоги выполняют функции, которые, с одной стороны, имеют объективный характер, а с другой стороны, меняются, по мере того, как происходят социально-экономические преобразования.

К основным функциям налогов относятся:

- фискальная;

- распределительная;

- стимулирующая;

- информационная.

Налоги служат, в первую очередь, реализации фискальной функции, которая сводится к тому, что налог играет очень важную роль как основной вид доходов бюджета. Его размеры превышают доходы от других источников, таких как сборы, пошлины или кредиты. Фискальная функция является одной из старейших функций налогообложения, основной функцией, присущей всем государствам. И в современную эпоху налоги обеспечивают покрытие основных государственных расходов. С её помощью формируется бюджетный фонд. Это повышает общественную значимость налогов. Налоги обеспечивают рост экономики, способствует социально-культурным мероприятиям, пополняя государственный бюджет.

Тесно связана с фискальной функцией и распределительная функция. Она заключается в формировании дохода и имущества, находящихся в распоряжении налогоплательщиков в целях снижения социального неравенства. Благодаря налогам происходит перераспределение доходов и национального богатства между налогоплательщиками и государством, органами местного самоуправления, профсоюзами, общественными организациями. Диапазон перераспределения налогов зависит от структуры экономики и налоговой системы: степени прогрессивности, размера налогов на прирост капитала и имущества. Налоги обеспечивают реализацию социальных, военно-оборонных и других мероприятий.

Стимулирующая функция означает использование налоговых инструментов в целях оказания влияния на условия деятельности индивидов и на ускорение темпов их развития. Эта функция реализуется через дифференциацию налоговой нагрузки, так что налог может повлиять угрожающе на принятие решения по вопросу ведения бизнеса. Практическим выражением реализации этой функции в положительном смысле является система исключений и налоговых льгот.

Информационная функция заключается в том, что реализация налоговых поступлений в целом или конкретного налога в частности предоставляет информацию о правовых или экономических нарушениях хода экономических процессов. Значительное снижение поступлений от хозяйствующих субъектов может свидетельствовать, например, о трудностях со сбытом продукции или с погашением дебиторской задолженности от некоторых контрагентов.

Главная цель налогового регулирования – содействие развитию производства. Виды налогов и методы налогообложения являются механизмами налогового регулирования. Эти механизмы налогового регулирования не только регулируют развитие производства. Они осуществляют также работу по денежной и ценовой политике, стимулированию иностранных инвесторов, развитию малого и среднего предпринимательства. Механизмы налогового регулирования должны быть тесно связаны с другими экономическими механизмами для эффективной деятельности.

Понятие налогового периода

Налоговый период – это временной отрезок по завершении которого считается база по налогу, определяется его величина и формируется декларация-отчет обо всех элементах платежа.

По каждому из видов налогов период регламентируется соответствующей главой НК РФ. По разным платежам его длина может быть разной. Так, в качестве налогового периода обычно принимается месяц, квартал, полугодие или год.

В рамках налогового периода выделяются отчетные периоды. Это временные промежутки, по завершении которых перечисляются авансовые платежи в бюджет.

Сущность налоговых выплат

Следует учитывать, что налоговые платежи – это инструмент, который используется для регулирования поведения и деятельности хозяйствующих агентов. Он либо побуждает к осуществлению определенных действий посредством снижения налогов, либо препятствует – через повышение налогов. В настоящее время государство может получать существенные суммы денежных средств в свое распоряжение, которые собираются в виде налоговых выплат, так как обладает правом принуждения на законных основаниях. Налоговые платежи ИП и организаций можно определить как государственные доходы, которые собираются регулярно посредством права принуждения, принадлежащего государству. С помощью второго подхода налоги трактуются как безвозмездные обязательные платежи невозвратного характера, которые взыскивают структуры с целью удовлетворить государственные потребности в финансовых ресурсах.

Из определения видно, что данные выплаты целесообразно рассматривать не только как платежи, в названии которых есть слово «налог», к примеру, налоговый платеж по налогу на добавленную стоимость, подоходный и так далее. Соответствующим характером также определяются таможенные пошлины или отчисления во внебюджетные фонды государственного значения, которые тоже предполагают условие обязательности. Это могут быть отчисления, к примеру, в пенсионный фонд. Важно знать, что все представленные платежи в комплексе формируют налоговую систему государства.

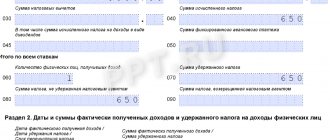

Налоговая декларация

Налоговая декларация являет собой письменный отчет плательщика, предоставляемый на проверку в налоговую инспекцию. В этом документе содержится информация по следующим моментам:

- Наименование объектов налогообложения и описание их основных, имеющих значение для расчета налога, характеристик;

- Величина поступлений за период;

- Размер израсходованных в ходе хозяйственной деятельности средств;

- Сведения об источниках доходов;

- Расчет базы;

- Налоговые льготы, на которые имеет право налогоплательщик;

- Исчисленная налоговая сумма.

Порядок и правила оформления и представления деклараций по каждому из видов налога регламентированы определёнными главами НК РФ.

Обязанность составления деклараций возлагается на следующие субъекты хозяйствования:

- Граждане РФ, занимающиеся индивидуальным предпринимательством либо частной практикой;

- Предприятия (бюджетные, частные, благотворительные и т.д.);

- Образования, функционирующие на территории нашей страны: религиозные, образовательные и т.д.

В случае самостоятельного обнаружения ошибки или неточности в уже сданной и принятой декларации, плательщик вносит в документ необходимые изменения и подает корректирующий отчет с соответствующей пометкой на титульном листе.

Важно!

Если уточненная декларация подается в день, идущий после установленного для сдачи срока, а первоначальный отчет при этом был представлен вовремя, то декларация все равно считается сданной в срок.

За несвоевременное представление в налоговую инспекцию сведений на плательщика накладывается штраф. Его величина – 5% от неуплаченной суммы за каждый месяц опоздания. Нижний предел штрафа равен 1000 рублей, верхний – 30% от незадекларированного налога.

Существует несколько способов представления декларации на проверку:

- Личный визит (либо визит через представителя организации) в инспекцию с бумажным носителем;

- Передача отчета по телекоммуникационным каналам связи (наиболее популярный сегодня вариант);

- Отправка бумажного отчета почтой (в этом случае срок сдачи определяется по дате отправления, которая проставляется посредством почтового штампа).

Налоговая служба

Основными задачами налоговой службы являются:

- обеспечение исполнения налогового законодательства, изучение его эффективности;

- участие в разработке проектов законов, договоров с другими государствами по вопросам налогообложения;

- разъяснение налогоплательщикам их прав и обязанностей, своевременное информирование налогоплательщиков об изменениях в налоговом законодательстве и нормативных актах.

Налогоплательщики со своей стороны должны выполнять следующие функции:

- своевременно регистрироваться в налоговой инспекции и получить регистрационный номер;

- ведение учётной документации в соответствии с актами государственного налогового комитета, хранение данной учётной документации в течение пяти лет;

- представление налоговой декларации в установленные сроки;

- налогоплательщик, осуществляющий оплату за выполненные работы или оказанные услуги, обязан представить информацию о суммах, выплаченных исполнителю по требованию налоговой службы;

- строго соблюдать налоговое законодательство, порядок уплаты налогов, сроки уплаты налогов.

Основные налоговые льготы (федеральные)

В соответствии с НК РФ налоговые льготы подразделяются на следующие виды:

- Налоговые освобождения – предоставление права не уплачивать определённые налоги отдельными категориями граждан, изъятие из системы части налоговой базы, предоставление налоговых каникул и амнистий;

- Налоговые скидки – сюда относятся налоговые вычеты (самые популярные – стандартные вычеты по НДФЛ, реально уменьшающие бремя плательщика на регулярной основе) и необлагаемые минимумы (минимальная величина базы, которая освобождается от обложения: например, сумма выигрыша в пределах 4000 рублей не подлежат обложению, а все, что свыше уже составляет базу по налогу);

- Налоговые кредиты – уменьшение для компании размеров перечислений налогов на определённый период с последующим доперечислением этих сумм и процентов по кредиту.

Налоговая система и налоговая политика

Налоговая политика – это налоговый механизм, использующийся для получения налоговых поступлений (её ещё называют фискальной государственной политикой). Государственная политика налогообложения – это система мер в налоговой сфере. Она проводится в соответствии с экономической политикой, разработанной в зависимости от социально-экономических целей и задач общества на конкретном этапе. В период становления рыночной экономики основное направление налоговой политики или главная цель налоговой политики – это создание налоговой системы и реализация налогового механизма, позволяющего эффективно функционировать.

Налоговый кодекс – это классифицированный законодательный акт, состоящий из кодексов, определяющий систему государственных налогов и сборов.

Налоговая система – это сложная модель, состоящая из нескольких компонентов по своему составу. Состав компонентов налоговой системы следующий:

- финансовые отношения и определяющие их налоги;

- налоговый механизм, т. е. методы и пути налогообложения;

- инструкции и методические документы;

- органы управления налогообложением (налоговые органы).

К налоговому механизму относятся методы и пути налогообложения, инструкции и методические документы, организация налогообложения, основные принципы налогообложения и др. Большое влияние на хорошую и эффективную деятельность налоговой системы оказывает механизм налогообложения. Механизм налогообложения состоит из определённых налоговых элементов.

Налоги, их виды и функции.

Налоги

– обязательные платежи, сборы с юридических и физических лиц, осуществляемые государством и местными органами власти необходимые для осуществления государством своих функций. Сборы эти производятся на основе государственного законодательства.

Субъект налогообложения, налогоплательщик

– лицо, на которое законом возложена обязанность платить налог. Вноситель налога – лицо, фактически уплачивающее налог.

Объект налогообложения

– доход, имущество, с которого взимается налог; объектом обычно выступает заработная плата, прибыль, денежная выручка от продаж, недвижимое имущество и другие виды объектов.

Ставка налога

– величина, размер налога на единицу налогообложения.

Сущность налога составляет сам процесс изъятия государством в пользу общества определённой части валового внутреннего продукта в виде обязательного взноса. Взносы осуществляют основные участники производства валового внутреннего продукта:

- работники, своим трудом создающие материальные и нематериальные блага и получающие определённый доход;

- хозяйствующие субъекты, владельцы капитала, действующие в сфере предпринимательства.

За счёт налоговых взносов, сборов, пошлин и других платежей формируются

финансовые ресурсы государства. Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства, с другой стороны, по поводу формирования государственных финансов.

Принципы налогообложения

Принципы налогообложения были сформулированы А.Смитом в классическом сочинении “Исследование о природе и причинах богатства народов” и включали следующие принципы:

- всеобщность налогов и их пропорциональность доходу;

- справедливость (равноценность изъятия налоговых средств и различных категорий физических и юридических лиц);

- определённость (налоги должны быть определёнными, а не произвольными: должны быть определены время уплаты, количество, место уплаты);

- удобность (каждый налог должен взиматься в такое время и таким способом, какие представляют наибольшее удобство для налогоплательщика.

Функции налогов

Налоговая система должна нести функции:

а) фискальную (источник доходов государства, необходимых для развития

общественного сектора страны);

б) перераспределительную (от богатых к бедным, из одних отраслей в другие);

в) стимулирующую (способствовать ускорению научно-технического прогресса, расширению экспорта, выравниванию развития территорий, увеличению занятости, укреплению семьи и др.). Стимулирующая функция, в основном, осуществляется через систему налоговых льгот и привилегий. Используя эту функцию налогов, государство оказывает влияние на реальный процесс производства и инвестирования капитальных вложений.

Виды налогов

I. В зависимости от способа взимания налоги подразделяются на прямые и косвенные. Прямые налоги – это налоги, взимаемые с конкретного юридического или физического лица. Объектами налогообложения являются доход и имущество налогоплательщиков (зарплата, прибыль, процент и т.д.) и стоимость имущества налогоплательщиков (земли, дачи, дома, машины). К ним относят подоходный налог, налог на прибыль предприятий, налог с наследства и дарения, имущественный налог. Косвенные налоги – это обязательные платежи, включенные в цену товара или услуги. К ним относятся:

— акцизные сборы,

- налог с продаж,

- налог с добавленной стоимости,

- таможенные пошлины.

Косвенные налоги частично или полностью включаются в цены предлагаемых к

продаже экономических благ. Акцизы

– налоги, существующие в виде надбавок к цене определённых товаров (предметы роскоши, товары, потребление которых общество не считает полезным: спиртные напитки, табачные изделия, бензин и т.д.). Акцизы взимаются с потребителей при их продаже.

Налог с продаж

– налог, составляющий определённый процент от цены товара.

Налог на добавленную стоимость

– налог, рассчитываемый от стоимости приобретённого сырья и материалов, затраченных при производстве данного товара.

Таможенные пошлины

– налог на пропускаемые через границу товары.

II. В зависимости от характера ставок налогов различают пропорциональные, прогрессивные, регрессивные.

- Пропорциональный налог – налог, ставка которого для всех одинакова (например, 1% в пенсионный фонд от любого заработка).

- Прогрессивный налог – налог, ставка которого тем больше чем выше уровень дохода. На таком принципе строится подоходный налог.

- регрессивные налог – налог, ставка которого тем ниже, чем выше уровень дохода. Например, налог на продажи, как и все косвенные налоги, большим бременем ложится на лиц с низкими доходами, чем на лиц с высокими доходами. Поэтому косвенные налоги носят, как правило, регрессивный характер.

III. В зависимости от органа власти, в распоряжение которого поступают те или иные налоги, они подразделяются на:

- федеральные (подоходный налог с физических лиц, налог на прибыль предприятий, налог на добавленную стоимость, таможенные пошлины, федеральные платежи за пользование природными ресурсами, гербовый сбор и т.д.);

- местные (республиканские, налоги краёв, областей, автономных образований: налог на имущество, налог на имущество граждан, земельный налог, регистрационный сбор с предпринимательских структур и др.).

Зависимость налоговых поступлений от ставок налогов.

Кривая Лаффера

Размер налоговых ставок и сумма собранных налогов связаны определённой

зависимостью. Повышение налоговых ставок только до определённого момента может вести к росту суммы собранных налогов. Повышение налоговых ставок сверх определённого уровня может подорвать стимулы к деятельности, в результате чего общая сумма налоговых поступлений даже уменьшится.

Зависимость налоговых поступлений от ставок налогов исследовал известный экономист Артур Лаффер и выразил эту зависимость в известной “кривой Лаффера”.

Примером действия данной зависимости в российской практике может служить повышение в 1993 году акцизного налога на водку до 90%, в результате чего производство ликёро-водочных изделий сократилось на 80% , а бюджет недополучил 1 трлн. руб. налогов. Таким образом, вместо увеличения налоговых поступлений получили их недобор. Или другой пример: по данным директора департамента налоговой полиции РФ более 40% товарно-денежного оборота страны приходится на криминальные структуры, которые вообще не платят налогов. По мнению ряда экономистов сумма неплатежей была бы значительно ниже при более умеренных налоговых ставках.. (Экономика. А.П.Казаков, Н.В.Минаев).

Мировая экономика.

Мировое хозяйство

– глобальный экономический организм, совокупность национальных экономик, находящихся посредством

международных экономических отношений

в тесном взаимодействии и взаимозависимости.

Международные экономические отношения

– экономические связи между странами, интеграционными объединениями и отдельными предприятиями (международными корпорациями) по поводу производства, распределения, обмена и потребления товаров и услуг.

Черты мирового хозяйства

:

- Глобальность международного товарного обмена;

- Углубленное развитие международного разделения труда – международной специализации и кооперирования производства;

- Высокая степень интенсивности международного движения факторов производства: капитала, рабочей силы, технологии и информации;

- Интернационализация производства и капитала.

- Возникновение и развитие национальных экономик открытого типа, либерализация внешнеэкономических связей;

- Формирование самостоятельной международной финансовой сферы;

- Информатизация и информационные технологии становятся важнейшим аспектом развития мирового хозяйства;

- Стремление к регулированию текущих экономических и валютно-финансовых процессов в международном масштабе.