Рассмотрим особенности отражения в 1С авансового счета-фактуры от поставщика и принятие НДС к вычету по нему.

Вы узнаете:

- какие условия должны быть выполнены, чтобы воспользоваться правом на вычет НДС по авансовому счету-фактуре от поставщика;

- как в 1С зарегистрировать счет-фактуру на аванс от поставщика;

- каким документом оформляется принятие НДС к вычету с выданных авансов;

- какие проводки и движения в налоговом регистре НДС — в книге покупок формируются, какие строки декларации по НДС заполняются.

Регистрация СФ на аванс от поставщика

Нормативное регулирование

Организация имеет право принять НДС к вычету, предъявленный поставщиком при перечислении ему предоплаты (п. 12 ст. 171 НК РФ).

НДС по авансам, выданным поставщикам, принимается к вычету при выполнении условий (п. 9 ст. 172 НК РФ):

- договор предусматривает предварительную оплату;

- оплата произведена в счет будущих поставок по деятельности, облагаемой НДС;

- в наличии правильно оформленный авансовый СФ;

- в наличии документы оплаты, подтверждающие перечисление аванса поставщику.

На сумму входящего НДС, принятого к вычету:

- в книге покупок делается регистрационная запись по авансовому СФ с кодом вида операции 02 «Авансы выданные»;

- в бухгалтерском учете формируется проводка Дт 68.02 Кт 76.ВА«НДС по авансам и предоплатам выданным».

При этом нужно учитывать следующие особенности, связанные с принятием НДС к вычету по авансовым СФ от поставщиков:

- принятие НДС к вычету — это право, а не обязанность, поэтому не обязательно НДС принимать к вычету по каждому СФ, особенно если отгрузка от поставщика происходит в том же налоговом периоде;

- перенос вычета по авансовым СФ на три года невозможен, т.к. он предусмотрен только для вычетов НДС при приобретении товаров (работ, услуг).

Оформляем вычет: необходимые условия

Законом предусмотрены условия, согласно которых Вы можете принять к вычету НДС по предоплате, полученной от контрагента. Условно их можно разделить на две группы:

- Вычет при отгрузке товара. Если Вы выступаете поставщиком (исполнителем), а покупатель согласно договору перечисляет Вам аванс в счет будущих поставок, то сумму НДС от аванса Вы вправе принять к вычету. Подчеркнем, что отражать вычет Вы можете только по факту отгрузки, а не в момент зачисления аванса на банковский счет.

- Вычет при возврате товара. В случае, если по факту получения товара покупатель выяснил, что по тем или иным причинам товар ему не подходит (не должного качества, не соответствует номенклатуре и т.п.), то, руководствуясь условиями договора, Вы обязаны принять возвращенный товар и вернуть покупателю полученный ранее аванс. В момент приемки товара и возврата аванса Вы можете воспользоваться вычетом. Отметим, что НДС с аванса в счет передачи имущественных прав к вычету принять нельзя.

Счет-фактура на аванс

Т.е. вычет по авансовому СФ должен быть произведен в том периоде, когда возникло право на него (п. 2 ст. 171 НК РФ, Письмо ФНС РФ от 09.01.2017 N СД-4-3/[email protected]);

Учет в 1С

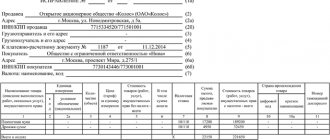

Документ Счет-фактура полученный вид операции на аванс формируется на основании документа Списание с расчетного счета по кнопке Создать на основании — Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета:

- Счет-фактура № и от – номер и дата счета-фактуры полученного от поставщика;

- Получен – фактическая дата получения счета-фактуры от поставщика;

- Код вида операции — 02 «Авансы выданные».

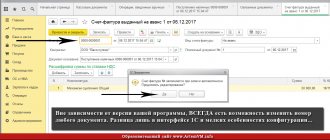

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Узнать подробнее про Варианты принятия НДС к вычету по документу Счет-фактура полученный.

Проводки по документу

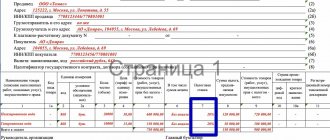

Документ формирует проводки:

- Дт 68.02 Кт 76.ВА – принятие НДС к вычету с аванса, перечисленного поставщику.

Документ формирует движения по регистру НДС Покупки:

- регистрация авансового СФ поставщика с кодом вида операции 02 «Авансы выданные» на сумму принятого НДС к вычету.

Отчет Книга покупокможно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Отчетность

Как отразить вычет в книге покупок

Регистрация счетов по авансам в книге покупок осуществляется покупателями по общему правилу. При этом право на вычет возникает в случае, если счет получен в течение текущего квартала – не позднее 25-го числа следующего месяца. В случае, если документ зарегистрирован в книге покупок позже указанной даты, то к сумму НДС к вычету можно принять в следующем квартале.

Регистрацию счетов необходимо осуществлять по мере возникновения право на вычет. Исключениями в данном случае выступают счета по экспортным операциям – их необходимо регистрировать только по факту наличия документом, подтверждающих право на применения нулевой ставки НДС.

Создание счет-фактуры на аванс из книги продаж

Как при автоматическом формировании книги продаж в счет-фактуре на аванс получить реквизиты: № платежно-расчетного документа и дата его создания? Я видел как обсуждалась эта тема и люди говорили что это совершенно не нужно … согласно закону 2002 года.. но по постановлению правительства от 02.2004 необходимо чтобы в этих счетах-фактурах был номер и дата п/п. Подскажите плииииз! Может кто решил эту проблему?

Наведи порядок в своей работе используя конфигурацию 1C «Управление IT-отделом 8»

ВНИМАНИЕ!

Если вы потеряли окно ввода сообщения, нажмите

Ctrl-F5

или

Ctrl-R

или кнопку «Обновить» в браузере.

Ветка сдана в архив. Добавление сообщений невозможно.

Но вы можете создать новую ветку и вам обязательно ответят! Каждый час на Волшебном форуме бывает более

2000

человек.

Возможностью вычитать «входной» НДС по предварительным платежам предприниматели пользуются давно. Однако вопрос о том, нужен ли «авансовый» счет-фактура, если отгрузка последовала в течение 5 дней после предоплаты, до сих пор остается открытым.

Нередко у бухгалтера возникает вопрос, нужно ли составлять «авансовый» счет-фактуру, если в течение 5-ти календарных дней, считая со дня получения предоплаты, осуществляется отгрузка товаров.

Делаем правильно

В случае получения продавцом предварительной оплаты налоговая база по НДС должна быть определена дважды: на день получения предоплаты и на день отгрузки товаров (п. 1 и 14 ст. 167 НК). Дважды составляется и счет-фактура. Вначале, при получении аванса, продавец обязан выставить упомянутый документ не позднее 5-ти дней со дня перевода денег, а также зарегистрировать бумагу в книге продаж (п. 3 ст. 168 НК РФ). Затем по мере выполнения обязательств продавец принимает к вычету НДС, уплаченный с аванса, снова фиксирует в книге покупок уже выставленный счет-фактуру на аванс (п. 8 ст. 71 НК РФ, п. 6 ст. 172 НК РФ) и выставляет новый счет-фактуру по факту реализации товаров (работ, услуг) и опять же регистрирует бумагу в книге продаж (п.3 ст.168 НК РФ).

Допустим, получение предоплаты и отгрузка имели место в одном квартале, а с момента поступления денежных средств не прошло и 5-ти дней. Зачем же тогда применять непростой механизм с «авансовыми» счетами-фактурами, если это никак не повлияет на расчет итоговой суммы НДС?

И вот в чем загвоздка: допустим, получение предоплаты и отгрузка имели место в одном квартале, а с момента поступления денежных средств не прошло и 5-ти дней. Зачем же тогда применять непростой механизм с «авансовыми» счетами-фактурами, если это никак не повлияет на расчет итоговой суммы НДС, подлежащей уплате в бюджет (или возмещению из бюджета)?

Восстановление аванса в книге покупок по НДС

Каков порядок заполнения продавцом графы 15 книги покупок при частичном принятии к вычету НДС?

29.07.2019Российский налоговый портал

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества

Организация в III квартале 2021 года заплатила аванс на сумму 2 342 283,58 руб., НДС 18% — 35 7297,50 руб. Данная операция была отражена у продавца в книге продаж в III квартале 2021 года по коду «02». В IV квартале 2021 года совершена реализация товара частями и отражена в книге продаж по коду «01». В книге покупок за IV квартал 2018 была сделана запись по коду «22». НДС с аванса был восстановлен.

Каков порядок заполнения продавцом графы 15 книги покупок при частичном принятии к вычету НДС, ранее исчисленного им при получении от покупателя предоплаты?

По данному вопросу мы придерживаемся следующей позиции:

Формально продавец в данном случае должен отражать в графе 15 книги покупок полные суммы оплаты, частичной оплаты, ранее полученной в счет предстоящих поставок товаров. Однако полагаем, что возможен и иной подход: по факту частичной отгрузки товаров в счет полученной предоплаты в графе 15 книги покупок отражается лишь та сумма полученной предоплаты, которая соответствует стоимости отгруженных продавцом товаров.

Обоснование позиции:

Правила ведения книги покупок, применяемой при расчетах по НДС (далее — Правила), во исполнение п. 8 ст. 169 НК РФ утверждены постановлением Правительства РФ от 26.12.2011 N 1137.

Пунктом 22 Правил установлено, что счета-фактуры, зарегистрированные продавцами в книге продаж, при получении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передаче имущественных прав регистрируются ими в книге покупок при отгрузке товаров (выполнении работ, оказании услуг) в счет полученной суммы оплаты, частичной оплаты с указанием соответствующей суммы НДС в соответствии с п. 6 ст. 172 НК РФ.

Согласно пп. «т» п. 6 Правил в графе 15 «Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры» книги покупок указывается стоимость товаров (работ, услуг), имущественных прав, указанная в графе 9 по строке «Всего к оплате» счета-фактуры, а в случае перечисления суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — перечисленная сумма оплаты, частичной оплаты по счету-фактуре, включая НДС. При отражении продавцом в книге покупок сумм НДС, исчисленных с оплаты, частичной оплаты, полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав лицам, указанным в пп. 1 п. 3 ст. 169 НК РФ, подлежащих вычету с даты отгрузки товаров (выполнения работ, оказания услуг) в счет оплаты, частичной оплаты, в графе 15 указываются данные из графы 9 по строке «Всего к оплате» счета-фактуры.

Особенностей заполнения продавцами графы 15 книги покупок при частичном вычете НДС, ранее исчисленного с оплаты, частичной оплаты, полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, Правилами не установлено.

Формально это означает, что продавец в таких случаях должен руководствоваться общим порядком заполнения указанной графы, предполагающим отражение в ней полной суммы оплаты, частичной оплаты, ранее полученной в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Вместе с тем, по нашему мнению, возможен и иной подход к заполнению графы 15 книги покупок в анализируемой ситуации, согласующийся с порядком определения подлежащей вычету у продавца суммы НДС: по факту частичной отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав в счет полученной предоплаты необходимо отражать лишь ту сумму полученной предоплаты, которая соответствует стоимости отгруженных продавцом товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Официальных разъяснений и материалов судебной практики по вопросу заполнения в таких случаях графы 15 книги покупок нами не обнаружено. Напоминаем, что технические особенности заполнения отдельных граф книги покупок определяются ФНС России (п. 25 Правил). Учитывая неоднозначность данного вопроса, рекомендуем организации обратиться за соответствующими разъяснениями в налоговое ведомство.

Разместить:

Комментарии

Экспертное мнение

Если в течение 5-ти календарных дней, считая со дня получения предоплаты, осуществляется отгрузка товаров в счет этой оплаты, то счета-фактуры по предоплате выставлять покупателю не следует, так утверждают представители Минфина, данная точка зрения отражена, в частности, в Письмах от 12 октября 2011 года № 03-07-14/99, от 6 марта 2009 года № 03-07-15/39. В обоснование своей позиции чиновники ссылаются на положения пункта 3 статьи 168 НК РФ, при этом они никакой дополнительной аргументации не приводят.

Вместе с тем, финансисты не преминули отметить, что организация все же обязана выставить счет-фактуру по полученному авансу независимо от того, в каком квартале осуществляется отгрузка предварительно оплаченных товаров. Также они указывают на обязанность компаний начислить НДС как на день получения предоплаты, так и на дату отгрузки товаров, если оба числа приходятся на один квартал. Такую позицию разделяют и налоговики.

Яна Лазарева, эксперт журнала «Расчет»

« Предыдущая :: Следующая »