Персональный налоговый календарь в нужный момент напомнит о том, что подходит время сдавать отчёт

Узнать подробнее

Упрощенка привлекательна до тех пор, пока вы исправно выполняете свои обязательства налогоплательщика. Как только вы перестаете это делать, включаются санкции такие же, как и для всех остальных, и никаких поблажек тут нет.

Чем грозит несвоевременная оплата налогов по УСН? Зависит от того, чем именно вы провинились: не заплатили аванс или годовой налог.

Обязательно ли платить авансы по УСН

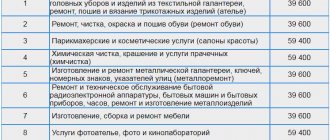

Обязанность рассчитать и уплатить авансы по УСН для любого из двух объектов налогообложения предусмотрена ст. 346.21 НК РФ. Поэтому ответ: да, обязательно. Не платить аванс можно только в том случае, если уплачивать нечего. Например:

- Упрощенец с объектом «доходы минус расходы» получил убыток.

- ИП с объектом «доходы» вычетом снизил платеж до нуля. Напомним, делать так могут только ИП, не имеющие наемных работников.

ВАЖНО! ИП, у которых есть сотрудники, а также организации за счет вычетов могут сэкономить не более половины налога при УСН «доходы». Поэтому у них аванс возникнет в любом случае. Ну если были доходы, разумеется.

Так что же бывает, когда аванс не уплачивается? Рассказываем.

Рассчитайте общую сумму налога за 2015 год

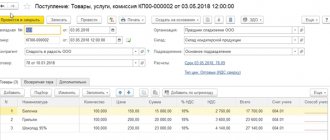

После того как вы запишете в Книге учета доходов и расходов все показатели за 2015 год, рассчитайте налог за год. Так, если вы работаете на УСН с объектом налогообложения доходы, то вычислите сумму начисленного налога, умножив все свои поступления на ставку 6%. А затем уменьшите налог на перечисленные за год страховые взносы и выданные пособия по временной нетрудоспособности (п. 3.1 ст. 346.21 НК РФ). Но не более чем на 50%. Или полностью — если вы предприниматель без работников. Если же вы зарегистрированы в Москве и платили торговый сбор, то можете снизить налог также на его сумму. Причем без ограничений (письмо Минфина России от 02.10.2015 № 03-11-11/56492).

Если ваш объект налогообложения — доходы минус расходы, вначале начислите налог за год по обычной ставке — 15% или по пониженному тарифу, предусмотренному региональным законом. Также не забудьте, что вы вправе уменьшить налоговую базу за год на прошлые убытки и прошлогоднюю разницу между минимальным и «упрощенным» налогами, если пришлось платить минимальный (п. 6 и 7 ст. 346.18 НК РФ). Далее вычислите минимальный налог за текущий год, как 1% от величины полученных доходов (п. 6 ст. 346.18 НК РФ). Сравните рассчитанные показатели минимального и «упрощенного» налогов. Та величина, которая больше, и будет суммой к уплате по итогам года.

Пени по авансам по налогу при УСН

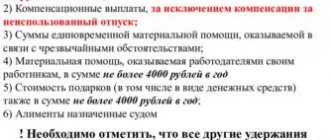

Самое известное и ожидаемое последствие неуплаты авансов по УСН, да и по любым авансирующим бюджет налогам, — пени. Рассчитывают их от неуплаченной суммы за каждый день просрочки, начиная со следующего дня по окончании срока уплаты и по день платежа включительно. Ставка пеней для ИП — 1/300 ставки рефинансирования, для организаций — 1/300 ставки за первые 30 дней просрочки и 1/150 начиная с 31-го дня. Размер пеней не может превышать сумму платежа, на который они начислены (ст. 75 НК РФ).

Подробнее о расчете пеней читайте у нас на сайте.

Посчитать их вам поможет наш калькулятор.

Можно ли уменьшить величину пеней? Узнайте в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы увидеть развернутый ответ на этот вопрос.

Налоговым органам рекомендовали уменьшать пени за неуплату авансовых по УСН

ФНС пояснила, как начисляются пени за несвоевременную уплату авансовых платежей по налогу при УСН, если по итогам года сумма налога оказалась меньше суммы авансовых платежей.

В письме от 13.01.2020 № СД-4-3/[email protected] ведомство напоминает, что пункт 3 статьи 346.21 НК РФ предписывает упрощенцам по итогам каждого отчетного периода считать сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов. Доходы считаются нарастающим итогом с начала года до окончания соответственно I квартала, полугодия, 9 месяцев, с учетом ранее исчисленных сумм авансовых платежей по налогу.

Авансовые платежи уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим кварталом. В случае уплаты авансовых в более поздние сроки начисляются пени.

Пленум ВАС РФ в постановлении от 30.07.2013 № 57 указал, что порядок расчета указанных пеней не зависит от того, уплачиваются ли соответствующие авансовые платежи в течение или по итогам отчетного периода, исчисляются ли они на основе налоговой базы, отражающей реальные финансовые результаты налогоплательщика. Соответственно, в случае если по итогам года сумма налога оказалась меньше суммы авансовых платежей, подлежавших уплате в течение этого года, пени, начисленные за неуплату таких авансовых платежей, подлежат соразмерному уменьшению.

Такой подход ФНС предписывает учитывать в том числе в отношении налогоплательщиков УСН.

Это значит, что в случае, если по итогам года сумма налога по УСН (исчисленная сумма налога, уменьшенная на уплаченную сумму страховых взносов и торгового сбора) оказалась меньше суммы авансовых платежей, то пени, начисленные за неуплату таких авансовых платежей, подлежат соразмерному уменьшению.

БУХПРОСВЕТ

Пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты налогов в более поздние по сравнению с установленными НК РФ сроки. Сумма пеней уплачивается помимо причитающихся к уплате сумм налога и штрафа. По общему правилу пени за несвоевременную уплату налогов, в отличие от налоговых штрафов, не подлежат уменьшению. Пеня начисляется за каждый день неуплаты. Величина пени определяется в процентах от неуплаченной суммы налога.

Сумма пеней, начисленных на налоговую недоимку, не может превышать размер самой недоимки. Для ИП процентная ставка пени составляет 1/300 ставки рефинансирования Центробанка. Для организаций, чья просрочка по уплате налога не превышает 30 дней, пеня также начисляется в размере 1/300 ставки рефинансирования ЦБ РФ. Если просрочка исполнения обязанности по уплате налога превышает 30 дней, то применяются особые правила.

За период просрочки до 30 дней пеня взимается в размере 1/300 ставки рефинансирования. За все последующие дни просрочки пеня начисляется уже в размере 1/150 ставки рефинансирования ЦБ РФ. Не начисляются пени на сумму недоимки, которая образовалась у плательщика в результате выполнения им письменных разъяснений о порядке исчисления и уплаты налогов.

Пояснения в налоговую по УСН

Не дождавшись каких-либо платежей, налоговая может попросить вас объясниться. В таком случае вы получите информационное письмо с просьбой рассказать, почему денег нет. Если у вас есть разумное и аргументированное тому объяснение, направьте ответ. Но если не ответите, вам ничего не будет. Это не истребование пояснений, за непредставление которых штрафуют, а всего лишь письмо. Истребовать информацию или документы, напомним, налоговая вправе в ограниченных случаях, и данный к ним не относится.

Что делать, если в договоре нет точных сроков поставки?

Закон о защите прав потребителей обязывает продавца прописывать в договоре купли-продажи четкий срок поставки товара, если за такой товар продавец берет с потребителя предоплату. Поэтому покупатель, заказывая товар и внося предоплату, вправе требовать оформления договора купли-продажи, в котором будет указан точный срок поставки (конкретная дата или определенный период с момента внесения предоплаты).

Если в вашем договоре все-таки не оказалось конкретного срока поставки, тогда на помощь придет статья 314 Гражданского кодекса РФ: если обязательство не предусматривает конкретного срока исполнения, обязательство должно быть исполнено в течение семи дней со дня предъявления кредитором требования о его исполнении. То есть в своей претензии о передаче оплаченного товара вы можете установить 7-дневный срок для исполнения. Начислять неустойку по статье 23.1 ЗоЗПП в таком случае вы сможете со следующего дня после того, как выйдет срок 7 дней с даты получения магазином претензии.

Штраф по УСН, взыскание авансов, арест имущества, блокировка счета

Наложить штраф за неуплату авансов по УСН налоговики не вправе. Прежде всего, потому, что штраф можно выписать только за неуплату налога по году. За неуплату авансов по УСН такая ответственность не применяется. Кроме того, для штрафа вы должны исказить налоговую базу, а ее вы еще не декларировали.

Что касается взыскания неполученных сумм, ареста имущества и блокировки счета, то ни одно из указанных действий в отношении неуплаченных упрощенцем авансов в течение года невыполнимо. Для совершения каждого из них налоговики должны иметь точные сведения о сумме недоимки. А с авансами по УСН до подачи налогоплательщиком декларации это невозможно.

Вот когда вы ее сдадите и налоговики увидят всю картину, тогда требования на уплату вам не избежать. Причем выставят его на всю сумму авансов за год, даже если по итогу года налога будет меньше или не будет совсем. Не оплатите, и деньги спишут принудительно. Но и это можно обойти: просто отложите сдачу декларации на последний день отчетного срока.

Как работает этот способ, мы рассказывали здесь.

Переплата аванса

Переплата может возникнуть в следующих случаях:

- Организация совершала платежи по прибыли на объекте «доходы», и итоговая годовая сумма оказалась больше, чем остаток налога.

- Оплаченная сумма авансовых платежей получилась больше, чем общий годовой размер налога.

- В платежных документах допустили ошибку, и переведен больший аванс, чем было нужно.

При обнаружении переплаты компании стоит обратиться в налоговые органы. Есть два варианта, как решить ситуацию с переплатой:

- Зачесть в счет платежа следующего квартала;

- Вернуть на расчетный счет организации.

Если у компании имеются начисленные пени, переплата идет в счет погашения этих пени.

Похожие статьи

- Авансовые платежи по налогу на прибыль: виды, порядок исчисления

- Как рассчитать авансовый платеж по УСН?

- Земельный налог: авансовые платежи – сроки уплаты в 2017 году

- Налоговая декларация и расчет авансовых платежей

- Как снизить налог УСН на страховые взносы?

Снижение неустоек судом

К сожалению, судебная практика пока не всегда не идет по пути взыскания неустоек по закону о защите прав потребителей в полном объеме. Суды снижают размер неустойки на основании статьи 333 Гражданского кодекса РФ. Однако есть разъяснения Пленума Верховного Суда РФ №17 от 28.06.2012 по данному вопросу. По мнению Верховного Суда, применение статьи 333 ГК РФ по делам о защите прав потребителей возможно в исключительных случаях и по заявлению ответчика с обязательным указанием мотивов, по которым суд полагает, что уменьшение размера неустойки является допустимым.

Подробнее: Суд уменьшает неустойку по защите прав потребителей, что делать?

Читать также: Как посчитать неустойку 1% от цены товара за каждый день просрочки? Как посчитать неустойку 3% от цены работ за каждый день просрочки

Можно ли вместе с неустойкой по 23.1 ЗоЗПП просить возмещения убытков?

Да, можно. Длительное ожидание заказанного товара может создать для покупателя реальные неудобства. Например, вы вносите предоплату за автомобиль за счет кредита. Естественно, в таком случае банк потребует от вас оформить страховку КАСКО и ОСАГО. Плюс вы ежемесячно будете платить банку проценты по кредиту. Если сроки поставки машины затягиваются, вы можете утратить интерес в ее ожидании и предпочтете купить машину в другом автосалоне. В таком случае получится, что вы впустую тратили деньги на страховку и зря оформляли кредит. То есть у вас возникнут реальные убытки в виде уплаченной страховой премии и процентов по кредиту. Статья 23.1 закона о защите прав потребителей четко устанавливает, что вы вправе претендовать на возмещение этих убытков.