Законодательство: Порядок переноса убытков прошлых лет

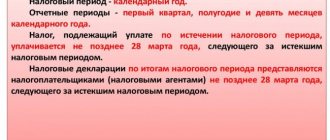

Налоговый кодекс предусматривает возможность уменьшения налогооблагаемой базы по налогу на прибыль на сумму убытков, полученных в прошлых налоговых периодах.

Перенос убытков на будущее возможен как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периода (Письмо Минфина РФ от 03.08.2012 N 03-03-06/1/382, Письмо Минфина РФ от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 г. по 31.12.2020 г. налоговая база по налогу за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков прошлых лет более, чем на 50% (п. 2.1 ст. 283 НК РФ).

Для налогоплательщиков, имеющих особый статус и применяющих в соответствии с НК РФ особые налоговые ставки, убыток может быть списан без учета указанного ограничения, т.е. в полном объеме:

- резидентов технико-внедренческой особой экономической зоны, а также организаций-резидентов туристско-рекреационных особых экономических зон, объединенных решением Правительства РФ в кластер (п. 1.2 ст. 284 НК РФ);

- участников региональных инвестиционных проектов (п. 1.5, п. 1.5-1 ст. 284 НК РФ);

- участников свободной экономической зоны (п. 1.7 ст. 284 НК РФ);

- резидентов территорий опережающего социально-экономического развития (п. 1.8 ст. 284 НК РФ);

- резидентов свободного порта Владивосток (п. 1.8 ст. 284 НК РФ);

- участников Особой экономической зоны в Магаданской области (п. 1.10 ст. 284 НК РФ);

- резидентов Особой экономической зоны в Калининградской области (п. 6 и п.7 ст. 288.1 НК РФ).

Временного ограничения на перенос убытков нет, перенос производится до полного списания полученного убытка за все предыдущие годы.

Если убытки получены более, чем в одном налоговом периоде, то перенос осуществляется в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ).

Все время, пока налогоплательщик переносит убыток, он обязан хранить первичные документы, подтверждающие его возникновение (п. 4 ст. 283 НК РФ).После окончания переноса такие документы необходимо хранить еще 4 года (пп. 8 п. 1 ст. 23 НК РФ).

Как учесть убыток при расчете налога на прибыль

- от реализации прав на земельные участки (пп. 3 п. 5 ст. 264. 1 НК РФ);

- от деятельности объектов обслуживающих производств и хозяйств (ст. 275. 1 НК РФ);

- от деятельности, которая связана с добычей углеводородного сырья на новом морском месторождении налогоплательщиками, указанными в п. 1 ст. 275. 2 НК РФ (п. 4 ст. 275. 2 НК РФ);

- полученных участниками консолидированной группы налогоплательщиков (п. п. 1, 6 ст. 278. 1 НК РФ);

- полученных участниками договора инвестиционного товарищества (п. п. 4, 10, 11, 12, 13 ст. 278. 2, п. 1. 1 ст. 283 НК РФ);

- от операций с ценными бумагами и производными финансовыми инструментами (п. п. 21, 22, 24 ст. 280, п. 3 ст. 304 НК РФ).

Документами, которые подтверждают размер понесенного убытка, является вся первичная бухгалтерская документация, которая подтверждает полученный финансовый результат (ст. 313 НК РФ, Письмо Минфина России от 03. 04. 2007 N 03-03-06/1/206, Постановление Президиума ВАС РФ от 24. 07. 2012 N 3546/12). Убытки прошлых лет можно перенести на будущее и учесть при расчете налога на прибыль в следующих периодах. Уменьшить налоговую базу на убыток прошлых лет не сложно.

Для этого нужно вычесть из нее сумму убытка (части убытка) предыдущих периодов, отразив это в декларации по налогу на прибыль. Важно помнить об ограничениях по уменьшению. Главное из них — за периоды с 1 января 2021 г. по 31 декабря 2021 г. налоговую базу можно уменьшить только не более чем на 50%.

Перенос убытков на будущее нужно проводить в той очередности, в которой эти убытки возникали.

- в рамках других налоговых режимов, так как учитывать можно только те убытки, которые рассчитаны по правилам гл. 25 НК РФ (п. 1 ст. 283 НК РФ, Письмо Минфина России от 25. 09. 2009 N 03-03-06/1/617);

- от участия в инвестиционном товариществе за тот год, когда вы присоединились к ранее заключенному другими участниками договору инвестиционного товарищества (п. 1 ст. 283 НК РФ);

- от реализации (выбытия) акций, долей в уставном капитале, облигаций российских организаций, инвестиционных паев высокотехнологичного (инновационного) сектора экономики (п. 1 ст. 283, ст. ст. 284. 2, 2. 1 НК РФ).

Перенос убытка в 1С 8.3 пошагово, проводки

По результатам 2021 г. Организация получила убыток в размере 520 000 руб. Организация решила, что убыток, полученный по результатам года, будет уменьшать прибыль последующих лет.

В 1 квартале 2021 года Организация получила прибыль в размере 800 000 руб. Налогооблагаемая база по налогу на прибыль уменьшается на сумму убытка, полученного в 2021 г., в размере 50%, т.е. с учетом ограничения в п. 2.1 ст. 283 НК РФ.

Рассмотрим перенос убытка в 1С 8.3 пошагово проводки. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отчетный налоговый период | |||||||

| Закрытие налогового периода | |||||||

| 31 декабря | 99.01.1 | 90.09 | 520 000 | 520 000 | 520 000 | Определение финансовых результатов | Закрытие месяца — Закрытие счетов 90,91 |

| Перенос убытка на будущие периоды | |||||||

| 31 декабря | 97.21 | 99.01.1 | — | 520 000 | 520 000 | Перенос убытка на будущие периоды | Операция, введенная вручную — Операция |

| Реформация баланса | |||||||

| 31 декабря | 84.02 | 99.01.1 | 520 000 | Отнесение убытка текущего периода на убыток, подлежащий покрытию | Закрытие месяца — Реформация баланса | ||

| Следующий налоговый период | |||||||

| Списание убытков прошлых лет | |||||||

| 31 января | 99.01.1 | 97.21 | 400 000 | 400 000 | Списание убытков прошлых лет | Закрытие месяца — Списание убытков прошлых лет | |

Если при расчете налога на прибыль получился убыток

05 руб. * 20% 10. 861 руб. 1 полугодие 2021 118. 220 руб. 118. 220 руб. * 20% — 10. 861 руб. 12. 783 руб. 9 месяцев 2021 124. 700 руб.

124. 700 руб. * 20% — 10. 861 руб. — 12. 783 руб. 1. 296 руб. 12 месяцев 2021 138. 920 руб. 138. 920 руб. * 20% — 10. 861 руб. — 12. 783 руб. — 1. 296 руб. 2. 844 руб.

ИТОГО за год: 138. 920 руб. 138. 920 руб. * 20% 27. 784 руб. В годовой декларации по налогу бухгалтер «Марафона указал сумму 27. 784 руб. (138. 920 руб. * 20%). Окончательный расчет по налогу произведен «Марафоном с учетом ранее перечисленных предоплат (2. 844 руб. ). Поэтому убытки, идущие в разрез с интересами государства в части пополнения бюджета, пользуются особым внимание налоговых структур.

Помимо приглашений на заседания «убыточной комиссии», налогоплательщиков посещают выездные налоговые проверки. Внесенное с 01 января 2014 г. изменение в статью 88 НК дает право налоговым органам потребовать в течение 5 дней пояснений от налогоплательщика по убыточной декларации, а также декларации уточненной, с уменьшенной суммой налога. Как правило, налогоплательщик, во избежание подобных проблем, старается минимизировать расходы. Наиболее популярной мерой является отказ от создания резервов в следующем году – при условии, что они существуют в этом периоде. Тогда неиспользованные остатки на выплату разовых премий, оплату отпусков, ремонт техники и проч. можно будет учесть в конце отчетного периода как внереализационные доходы.

Аванс не перечислен 12 месяцев 2021 88. 700 руб. 88. 700 руб. * 20% — 6. 636 руб. — 2. 185 руб. = 8. 918 руб. 21. 01. 19 ИТОГО за 2018 год 88. 700 руб. 88. 700 руб. * 20% = 17. 740 руб.

Авансы за 1 квартал 2021 и по итогам полугодия перечислены «Кардинал в рамках установленных сроков. По итогам 9-ти месяцев «Кардиналом получен убыток, а, следовательно, сформирован отрицательный налог на прибыль (-1. 801 руб. ). Аванс за 9 месяцев «Кардиналом не перечислен. По итогам полного отчетного периода (12-ти месяцев 2021 года) «Кардинал получил прибыль. На основании годовой декларации бухгалтер «Кардинала перечислил окончательный расчет по налогу (8. 918 руб. ).

Алгоритм переноса убытка, полученного за год

Оформление операции переноса убытка в 1С 8.3 производится 31 декабря после процедуры закрытия налогового периода, в котором был получен убыток.

Важно соблюдать последовательность действий:

- перепроведение документов за декабрь;

- частичное закрытие месяца, пропуская ссылку Реформация баланса;

- операция переноса убытка;

- проведение документа Реформация баланса.

Рассмотрим подробнее порядок оформления и проведения документов, связанных с переносом убытка в 1С 8.3.

Закрытие налогового периода

Для определения убытка по налоговому учету необходимо запустить процедуру Закрытие месяца, раздел Операции – Закрытие периода – Закрытие месяца по следующему алгоритму:

- выполнить за декабрь операцию Перепроведение документов за месяц;

- частично запустить процедуру Закрытие месяца, не проводя документ Реформация баланса. Для этого необходимо в форме Закрытие месяца кликнуть на ссылку Реформация баланса, выбрав действие Пропустить операцию. После этого нажать на кнопку Выполнить закрытие месяца.

Финансовый результат должен быть определен и проверен. Декларация по налогу на прибыль за год должна быть заполнена и готова к отправке.

Все действия по переносу убытка проводятся после проведения регламентной операции Расчет налога на прибыль, но до регламентной операции Реформация баланса. При закрытии месяца и определении финансового результата документ Реформация баланса следует пропустить.

Определение суммы убытка, подлежащего переносу

Убыток в налоговом учете

Проверка сальдо по счету 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» по данным налогового учета поможет определить сумму убытка, подлежащего переносу на будущие налоговые периоды.

Наиболее наглядным для целей проверки сальдо является отчет Анализ счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», раздел Отчеты – Стандартные отчеты – Анализ счета. Для настройки вывода данных именно налогового учета, необходимо: PDF

- в форме отчета нажать кнопку Показать настройки;

- в форме настройки отчета на вкладке Показатели установить флажок НУ (данные налогового учета);

После этого можно формировать отчет – кнопка Сформировать.

В Анализе счета убыток, полученный в налоговом периоде, отражен в виде сальдо по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения».

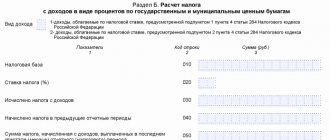

Убыток в Декларации по налогу на прибыль

В декларации по налогу на прибыль за год:

убыток, полученный по итогам налогового периода, должен быть отражен:

- Лист 02 стр. 060 «Итого прибыль (убыток)»

Сумма убытка, указанного в декларации, должна соответствовать сумме убытка по налоговому учету, т.е. сальдо по дебету счета 99.01.1.

Налог на прибыль: заплатить вовремя

Когда по данным бухгалтерского и налогового учета (далее — НУ) получается прибыль и оба значения равны, то трудностей по исчислению и отражению в учете налога на прибыль (далее — НП) не возникает. Если же в одной из систем учета — БУ или НУ — получился один финансовый результат, а в другой — иной, то при закрытии периода следует уделить внимание ПБУ 18/02, утвержденного приказом Минфина России от 19.11.2002 № 114н. В нашей статье рассмотрим случаи с возникновением расхождений по убытку в БУ и НУ.

Об обязанности применения ПБУ 18/02 читайте в статье «ПБУ 18/02 — кто должен применять и кто нет?».

Согласно ст. 283 НК РФ организация имеет право перенести убытки, полученные в текущем налоговом периоде, на будущее, то есть уменьшить базу по НП на сумму этих убытков в последующих периодах полностью или по частям.

Подробнее о налоговом убытке читайте здесь.

Поэтому даже если в текущем периоде финансовые результаты по БУ и НУ равны, то в последующих периодах при прочих равных данных бухгалтерская и налоговая прибыль будут различаться, таким образом, возникнет вычитаемая временная разница (п. 11 ПБУ 18/02). Отметим, что правило переноса убытка работает только для налогового периода (года), к убытку за отчетный период оно не применяется.

Рассмотрим 3 случая возникновения убытков и связанных с ними проводок.

Одинаковый убыток в БУ и НУ

Согласно п. 20 ПБУ 18/02 после того, как бухгалтер определит финансовый результат по данным БУ, он должен подсчитать и отразить в учете условный доход или расход по НП. Это необходимо сделать, потому что налоговый убыток за отчетный период обнуляется (п. 8 ст. 274 НК РФ), а финансовый результат по БУ остается неизменным. Сумма вычисляется путем умножения бухгалтерского убытка на ставку НП и отражается проводкой:

- Дт 68 Кт 99 — на сумму условного дохода по налогу на прибыль.

Таким образом, если в НУ и БУ зафиксирован убыток, то по счету 68, субсчету «НП» будет нулевое сальдо, а в декларации к уплате также будет отражен 0. При этом возникшую разницу между 0 по НУ и суммой убытка по БУ следует отразить в бухучете (сформировать ОНА).

О правилах учета ОНА читайте в статье «Бухгалтерский учет расчетов по налогу на прибыль».

Убыток в НУ, прибыль в БУ

Если в НУ образовался убыток, а в БУ прибыль, то в НУ расходы были больше или доходы меньше, а значит, в текущем периоде должны быть отражены отложенные налоговые обязательства (ОНО) при налогооблагаемых временных разницах или постоянные налоговые активы (ПНА) при постоянных разницах. При закрытии периода бухгалтер отражает условный расход по НП, который компенсируется сделанными ранее проводками по ОНО или ПНА, тем самым приводя текущий НП к 0.

Рассмотрим эту ситуацию на примере.

Пример

| Дт | Кт | Сумма, тыс. руб. | Описание |

| 68 | 77 | 70 (350 × 20%) | Показано ОНО по амортизационной премии |

| 68 | 99 | 80 (400 × 20%) | Показан ПНА по безвозмездно полученному оборудованию |

| 90.9 (91.9) | 99 | 250 | Определена прибыль по данным БУ |

| 99 | 68 | 50 (250 × 20%) | Определен условный расход по НП |

| 09 | 68 | 100 (500 × 20%) | Определен ОНА по налоговому убытку |

На счете 68 в конце периода образуется нулевое сальдо, что соответствует значению НП по данным НУ, ведь там получился убыток. Соответственно, налог равен 0.

О том, должен ли волноваться бухгалтер, ожидая проверок налоговиков, если в налоговой декларации показан убыток, читайте в статье «Какие последствия отражения убытка в декларации по налогу на прибыль?».

Следующая ситуация предполагает, что в БУ расходы были больше или доходы меньше, чем в НУ, поэтому убыток на этот раз образовался в БУ, а прибыль — в НУ.

Убыток в БУ, прибыль в НУ

В данной ситуации в текущем периоде имели место вычитаемые временные разницы, которые привели к отражению ОНА, и/или постоянные разницы, вследствие которых было показано постоянное налоговое обязательство (ПНО). Рассмотрим пример.

Пример

| Дт | Кт | Сумма, тыс. руб. | Описание |

| 09 | 68 | 90 (450 × 0,2) | Показан ОНА на разницу по суммам амортизации |

| 68 | 09 | 30 (150 × 0,2) | Списан ОНА по погашенному убытку |

| 99 | 90.9 (91.9) | 300 | Определен убыток по данным БУ |

| 68 | 99 | 60 (300 × 20%) | Определен условный доход по НП |

Таким образом, оборот по дебету счета 68 равен 90 тыс. руб. и по кредиту — 90 тыс. руб., то есть текущий НП равен 0 руб. По данным декларации по НП сумма налога за год также равна 0, так как налоговая прибыль была обнулена за счет погашения убытка прошлых лет.

Предлагаем ознакомиться: Как не платить налог с выигрыша на ставках в России, 2021 год

Однако организации, которые ведут учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02, сделать проводки должны. Предположим, что у организации нет разниц между бухгалтерским и налоговым учетом и величина бухгалтерского и налогового убытка одна и та же.

Тогда на сумму, равную 20% (ставка налога на прибыль) убытка, нужно показать условный доход по налогу на прибыль (Приказ Минфина от 31.10.

2000 № 94н): Дебет счета 68 «Расчеты по налогам и сборам» — Кредит счета 99 «Прибыли и убытки» А затем на эту же сумму нужно отразить возникновение отложенного налогового актива: Дебет счета 09 «Отложенные налоговые активы» — Кредит счета 68 По мере того, как в следующих годах убыток будет гаситься, величина отложенного налогового актива по нему будет уменьшаться, что соответствует обратной бухгалтерской записи: Дебет счета 68 – Кредит счета 09.

При перечислении предоплаты или осуществлении окончательного расчета бухгалтер отражает запись: Дт 68-Налог на прибыль Кт 51.

В случае если по итогам периода компания сработала в убыток, то в бухучете следует отразить условный доход по налогу на прибыль: Дт 68-Налог на прибыль Кт 99. Как видим, данная проводка является сторно проводки начисления расходов по налогу.

Сумма проводки равна показателю отрицательного налога на прибыль (произведение размера убытка и налоговой ставки). Таким образом, запись корректирует показатель налога, начисленного за период.

Пример отражения отрицательного налога в учете По итогам 2018 года АО «Факел» получил прибыль, при этом по итогам полугодия понесен убыток. Бухгалтер «Факела» произвел расчеты квартальных авансов по налогу и получил следующие результаты:

- 330 руб. – за 3 месяца 2018;

- — 4.520 руб.

Перенос убытка на будущие периоды

Перенос убытка на будущие периоды является стандартной операцией, которую мы рекомендуем проводить в конце каждого года (31 декабря), когда по его итогам получен убыток в налоговом учете.

На сегодняшний момент программа 1С автоматически не переносит убыток прошлых лет, поэтому эту операцию по итогам года необходимо оформить вручную.

Перенос убытка, полученного в истекшем налоговом периоде, осуществляется документом Операция, введенная вручную вид операции Операция:

- Дт 97.21 «Прочие расходы будущих периодов» субконто УБЫТОК 2017;

- Кт 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» субконто Прибыль (убыток) от продаж;

Субконто УБЫТОК 2017 по счету 97.21 является элементом справочника Расходы будущих периодов, он настраивается следующим образом:

- Вид для НУ– Убытки прошлых лет;

- Сумма – сумма убытка, переносимая на будущие налоговые периоды;

- Признание расходов – В особом порядке;

- Период списания с– 01.01.2018; по – не ограничен.

Все проводки по списанию убытков прошлых лет производятся только по счетам налогового учета!

Анализ прибыли от прочей деятельности

Аналогично исследованию прибыли от продаж охарактеризуем и прибыль от прочей деятельности [6]. Отобразим полученные данные в табл. 3.

Таблица 3

| Показатель | Прошлый год | Отчетный год | Изменение | Темп роста, % | Темп прироста, % | |||

| Сумма, тыс. руб. | Удельный вес, % | Сум, тыс. руб. | Уд.вес, % | Сум, тыс. руб | Уд.вес., % | |||

| 1. Доходы от прочей деятельности, в том числе: | -7683 | 39,8 | -60,2 | |||||

| 1.1. Проценты к получению | 14,7 | 47,2 | 32,5 | 127,4 | 27,4 | |||

| 1.2. Доходы от участия в других организациях | ||||||||

| 1.3. Прочие доходы | 85,3 | 52,8 | -8199 | -32,5 | 24,6 | -75,4 | ||

| 2. Расходы, связанные с прочей деятельностью, в том числе: | -6795 | 53,0 | -47 | |||||

| 2.1. Проценты к уплате | 0,2 | -33 | -0,2 | — | — | |||

| 2.2. Прочие расходы | 99,8 | -6762 | 0,2 | 53,1 | -46,9 | |||

| 3. Прибыль (убыток) от прочей деятельности | -1700 | — | -2588 | — | -888 | — | -152,2 | -52,2 |

Доходы от прочей деятельности (Дпр) рассчитываются суммированием показателей: проценты к получению, доходы от участия в других организациях, прочие доходы.

Дпр(отчетный год) = 2397 + 0 + 2677 = 5074

Дпр(прошлый год) = 1881 + 0 + 10876 = 12757

Расходы, связанные с прочей деятельностью (Рдр), рассчитываются суммированием процентов к уплате и прочих доходов.

Рдр(отчетный год) = 7662 + 0 = 7662

Рдр(прошлый год) = 14424 + 33 = 14457

Прибыль (убыток) от прочей деятельности (Ппр) является разностью доходов от прочей деятельности и расходов, связанных с прочей деятельностью.

Ппр(отчетный год) = 5074 – 7662 = -2588

Ппр(прошлый год) = 12757 – 14457 = -1700

За отчетный период возросла величина убытка от прочей деятельности на 888 тыс. руб. (+52,2%). Данная ситуация связана с уменьшением доходов от прочей деятельности на 7683 тыс. руб. (-60,2%), но при этом расходы, связанные с прочей деятельностью, уменьшились на 6795 тыс. руб. (-47%). Падение доходов от прочей деятельности вызвано сокращением прочих доходов на 8199 тыс. руб. (-75,4%), при увеличении показателя «проценты к получению» на 516 тыс. руб. (+27,4%). Уменьшение расходов, связанных с прочей деятельностью, вызвано сокращением процентов к уплате на 33 тыс. руб. и уменьшением прочих расходов на 6762 тыс. руб. (-46,9%).

Анализ чистой прибыли

Анализ чистой прибыли предприятия основан на исследовании составных ее частей: прибыли до налогообложения, отложенных налоговых активов, отложенных налоговых обязательств и текущего налога на прибыль.

Рассчитаем основные показатели и заполним таблицу 4 [6].

Данные о прибыли до налогообложения, отложенных налоговых активах, отложенных налоговых обязательствах и текущем налоге на прибыль указаны в отчете о финансовых результатах.

Расчет чистой прибыли (Пч) производится по формуле:

Пч = Прибыль до налогообложения + Отложенные налоговые активы – Отложенные налоговые обязательства – Текущий налог на прибыль – Прочие налоговые обязательства.

Пч(отчетный год) = 47605 + 380 – 78 – 10459 – 110 = 37338

Пч(прошлый год) = 19320 + 2 – 376 – 4109 – 0 = 14837

Таблица 4.

| Показатель | Прошлый год | Отчетный год | Изменение | Темп роста, % | Темп прироста, % | |

| Сумма, тыс. руб. | Удельный вес, % | Сум, тыс. руб. | Уд.вес, % | Сум, тыс. руб | Уд.вес., % | |

| 1. Прибыль до налогообложения | 130,2 | 127,5 | -2,7 | 246,4 | 146,4 | |

| 2. Отложенные налоговые активы | 0,01 | 1,01 | ||||

| 3. Отложенные налоговые обязательства | 2,5 | 0,2 | -298 | -2,3 | 20,7 | -79,3 |

| 4. Текущий налог на прибыль | 27,7 | 28,01 | 0,31 | 254,5 | 154,5 | |

| 5. Прочие налоговые обязательства | 0,3 | 0,3 | — | — | ||

| 6. Чистая прибыль (убыток) | 251,7 | 151,7 |

За отчетный период величина чистой прибыли возросла на 22501 тыс. руб. (+151,7%), за счет увеличения прибыли до налогообложения на 28285 тыс. руб. (+146,4%) и отложенных налоговых активов на 378 тыс. руб., также сократились отложенные налоговые обязательства на 298 тыс. руб. При этом произошло увеличение текущего налога на прибыль на 6350 тыс. руб. (+154,5%) и появились прочие налоговые обязательства в размере 110 тыс. руб., выраженные в показателе: «штрафные санкции и пени за нарушение налогового и иного законодательства».

АНАЛИЗ БУХГАЛТЕРСКОГО БАЛАНСА

Бухгалтерский баланс представляет собой способ группировки и экономического обобщения информация об имуществе предприятия по составу, размещению и источникам формирования, выраженный в денежный форме и составляемый на определенную дату.

Бухгалтерского баланс необходим при анализе финансового состояния предприятия, который производится в целях выявления недостатков в работе предприятия, причин их возникновения и разработки конкретных рекомендаций по улучшению деятельности.

Анализ будет производиться на основе данных бухгалтерского баланса от 31 Декабря 2021 г. АО «Спектр-Авиа» (ПРИЛОЖЕНИЕ 6, стр.39-40).

Реформация баланса

Заключительный этап после оформления операции переноса убытка, полученного за налоговый период – Реформация баланса.

Производится через процедуру Закрытия месяца за декабрь.

Перед проведением документа Реформация баланса операцию Перепроведение документов за месяц не следует запускать, необходимо ее пропустить. PDF

Если этого не сделать, то документ Операция по переносу убытков встанет в очередность проведения перед регламентными операциями процедуры Закрытие месяца, а финансовый результат должен быть посчитан без учета указанного документа.

Заключительная операция Реформация баланса:

- правой кнопкой мыши вызвать меню и выбрать Выполнить операцию.

Проводки по документу

В результате проведения документа Реформация баланса формируется проводка в бухгалтерском учете:

- Дт 84.02 Кт 99.01.1 – убыток, полученный в текущем году, переносится на счет, где накапливаются убытки, подлежащие покрытию, за весь период работы организации.

Проводка по закрытию счета 99.01.1 в налоговом учете не формируется, так как убыток с этого счета был перенесен ранее документом Операция, введенная вручную на счет 97.21.

Списание убытков прошлых лет в 1С 8.3

Если в следующем налоговом периоде у организации образуется прибыль в налоговом учете, то она автоматически будет уменьшаться на часть убытка прошлого периода или всю его сумму, в зависимости от размера прибыли.

Ежемесячно, до тех пор, пока убыток не будет списан в полном объеме, в меню помощника Закрытие месяца будет появляться регламентная операция Списание убытков прошлых лет.

Проводки по списанию убытков прошлых лет в 1С 8.3

Контроль

Расчет списания убытков прошлых лет можно посмотреть по отчету Справка-расчет списания убытков прошлых лет. Формируется по кнопке Справки-расчеты в форме Закрытие месяца или по ссылке Списание убытков прошлых лет – Списание убытков прошлых лет. PDF

Из отчета видно:

- максимальная сумма прибыли, на которую можно уменьшить убытки прошлых лет 800 000*50% = 400 000 руб.

- остаток несписанного убытка = 520 000 — 400 000 = 120 000 руб.

В сноске отчета Справка–расчет списания убытков прошлых лет есть напоминание: «В отчетные периоды с 1 января 2017 года по 31 декабря 2021 года налоговая база за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов» (п. 2.1 ст. 283 НК РФ).

Отражение убытков прошлых лет в декларации

В декларации по налогу на прибыль списанный убыток прошлых лет отражается:

- Лист 02 стр. 110 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения № 4 к Листу 02)»; PDF

- Лист 02 Приложение N 4 стр. 150 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период – всего». PDF

Остаток несписанного убытка отражается:

- Лист 02 Приложение N 4 стр. 160 «Остаток неперенесенного убытка на конец налогового периода – всего». PDF

Убыток в декларации по налогу на прибыль

Актуально на: 17 апреля 2021 г.

Когда расходы организации за определенный период превышают ее доходы за этот же период, возникает убыток. Такой убыток может иметь место как в бухгалтерском, так и в налоговом учете. О том, как отражается убыток в декларации по налогу на прибыль, расскажем в нашем материале.

Независимо от того, за какой период в течение года у организации возникает убыток, его величина будет отражаться в Листе 02 «Расчет налога» налоговой декларации по налогу на прибыль организаций (Приказ ФНС от 19.10.2016 № ММВ-7-3/[email protected]).

строка 060 = строка 010 строка 020 — строка 030 — строка 040 строка 050

Показатели всех указанных строк также отражаются в Листе 02 налоговой декларации.

строка 100 = строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 100 Листа 05 строка 530 Листа 06

Величина убытка по строке 100 также отражается со знаком «минус».

При исчислении налога на прибыль возникший у организации убыток приводит к тому, что налоговая база признается равной нулю (п. 8 ст. 274 НК РФ). А потому по строке 120 «Налоговая база для исчисления налога» Листа 02 отражается ноль. Соответственно, нулевыми будут суммы исчисленного налога, отражаемые по строкам 180 – 200 Листа 02.

Убытки, которые образуются у организации в течение года, засчитываются при определении налоговой базы в последующие отчетные периоды этого года, ведь налоговая база определяется нарастающим итогом (п. 7 ст. 274 НК РФ). Убытки по итогам года тоже не пропадут. Ведь возможен по налогу на прибыль перенос убытков на будущее.

Накопленные убытки прошлых лет организация отражает в Приложении № 4 к Листу 02 в прибыльной декларации за 1-ый квартал и за год (п. 1.1 Порядка, утв.Приказом ФНС от 19.10.2016 № ММВ-7-3/[email protected]).

В этом приложении показываются остаток накопленного убытка на начало года с разбивкой по годам его возникновения, использование убытка в течение года, возникший убыток по итогам текущего года, а также общая величина неиспользованного убытка на конец года.

Если в течение года или по его итогам у организации возникает прибыль, в общем случае ее можно будет уменьшить на убыток прошлых лет, но не более чем вполовину (ст. 283 НК РФ).

В Листе 02 налоговой декларации сумма убытка или части убытка прошлых лет, уменьшающих налоговую базу за отчетный (налоговый) период, показывается по строке 110. Эта сумма берется из строки 150 Приложения № 4 к Листу 02.

Начисляется ли налог на прибыль при убытке? Поскольку налоговая база по налогу на прибыль при убытке считается равной нулю, то налог к уплате не начисляется. Однако организации, которые ведут учет расчетов по налогу на прибыль в соответствии с ПБУ 18/02, сделать проводки должны.

Предположим, что у организации нет разниц между бухгалтерским и налоговым учетом и величина бухгалтерского и налогового убытка одна и та же. Тогда на сумму, равную 20% (ставка налога на прибыль) убытка, нужно показать условный доход по налогу на прибыль (Приказ Минфина от 31.10.

Дебет счета 68 «Расчеты по налогам и сборам» — Кредит счета 99 «Прибыли и убытки»

По мере того, как в следующих годах убыток будет гаситься, величина отложенного налогового актива по нему будет уменьшаться, что соответствует обратной бухгалтерской записи: Дебет счета 68 – Кредит счета 09.

Отражение убытка по налогу на прибыль в декларации – один из случаев, когда налоговая инспекция в рамках камеральной налоговой проверки может затребовать у налогоплательщика пояснения, обосновывающие размер понесенного убытка. Их нужно будет представить в течение 5 рабочих дней со дня получения требования (п. 3 ст. 88 НК РФ). О том, как составить такие пояснения, мы рассказывали в отдельной консультации.

Пришел запрос из налоговой о предоставлении пояснений по поводу убытка в Вашей декларации по налогу на прибыль. Что делать с таким запросом? Как отвечать на него? Чем такие запросы могут обернуться? И стоило ли вообще этот убыток показывать?

Предлагаем ознакомиться: Как рассчитывается рабочий стаж вмвд рф для выхода на пенсию

На контроле у работников налоговой инспекции находится декларация по налогу на прибыль. Убыточность декларации для организации не пройдет без внимания налоговых органов, которые вправе:

- потребовать пояснения по таким (убыточным) декларациям,

- вызвать на убыточную комиссию,

- внести организацию в план выездных проверок.

В каждом мероприятии определенно мало приятного. Поэтому попробуем рассказать, что делать руководителю, если по итогам года после расчета получился убыток, отражать его в декларации или нет, какие давать пояснения налоговой, чем объяснять убыток и какие риски могут быть.

Это значит, по итогам года вместо прибыли образовался налоговый убыток, вследствие чего будет отсутствовать показатель налог на прибыль к уплате. Налоговый убыток – это отрицательная разница между доходами и расходами, которые учитываются для целей налогообложения.

Задача ФНС обеспечить совевременное начисление налогов и поступление денежных средств в бюджет. ИФНС часто излишне внимательны к фирмам, работающим в минус. Для налоговиков убытки являются признаком целого ряда противоправных действий директора — уклонения от уплаты налогов, вывод активов, преднамеренное банкротство, мошенничество и тд.

Отказ от предоставления данных может привезти к принятию более жестких мер вплоть до полномасштабной проверки (в отдельной статье мы рассказали, как налоговики готовят налоговую проверку).

Рассмотрим, что ожидает руководителя, если он не испугался дополнительных вопросов от органов налоговой инспекции, решил не скрывать реальное положение дел и подал декларацию с убытком.

После этого последует запрос пояснений от сотрудников инспекции, на который руководитель должен будет ответить в течение пяти дней в произвольной форме. Советуем как можно подробнее расписать расходы (предоставить оборотно-сальдовые ведомости в разрезе статей расходов счета 26, 44, 91.

2), объяснить причину финансового результата и рассказать о том, какие Вы планируете провести мероприятия и предпринять меры, чтобы в будущем получить прибыль.

Причины образования убытка в декларации по налогу на прибыль:

- Отсутствие выручки от реализации или ее незначительный объем. Характерно для вновь созданных организаций и организаций с длительным циклом производства работ.

- Освоение новых рынков сбыта, что требует значительных расходов на маркетинговые мероприятия, составление бизнес-планов и тд.

- Снижение цен из-за падение спроса, сезонности продукции и тд

- Снижение объемов продаж, например, из-за потери крупных покупателей.

- Крупные разовые расходы в отчетном периоде, например, приобретение и ввод в эксплуатацию основного средства, капитальный ремонт помещения.

- Форс-мажор, например, сгорел транспорт при грузоперевозке продукции, затопило склад.

- Учетная политика в целях налогообложения, например, применение амортизационной премии, нелинейного метода амортизации, создание резервов.

Если организация подает «убыточную» декларацию более двух отчетных периодов подряд, то налоговики предложат уменьшить убыток и подать корректировки или пригласят на «убыточную» комиссию. Вызывают руководителя, но вместо него представлять интересы может бухгалтер или другое уполномоченное лицо (с собой взять паспорт и доверенность).

Лучше на специальную комиссию в ИФНС прийти двум представителям компании – директору и главному бухгалтеру, ведь на таком заседании инспекторы задают серьезные финансовые вопросы. Волноваться и переживать не стоит. Старайтесь с проверяющим вести конструктивный диалог.

Если организация недавно на рынке, то в обосновании причин образования убытка используйте доводы «большая часть затрат связана с рекламой и маркетинговыми мероприятиями, которые помогают осваивать рынок» или «большие затраты на покупку оборудования».

Если организация работает давно, то объясните сокращение выручки ремонтом или модернизацией оборудования, вследствие чего в будущем ожидаете положительный экономический эффект.

Сотрудники ИФНС анализируют такие показатели, как:

- структура доходов и расходов в разрезе обычных и прочих (неблагоприятными, по мнению налоговиков, являются более высокие темпы прироста расходов по обычным видам деятельности по сравнению с темпами прироста соответствующих доходов, а также потери за счет внереализационных убытков);

- платежеспособность компании (основные показатели неплатежеспособности – отсутствие средств на расчетном счете и наличие просроченной кредиторской задолженности);

- показатели баланса (по мнению инспекторов собственный капитал должен превышать заемный, темпы роста оборотных активов должны быть выше, чем темпы роста внеоборотных активов, темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковыми).

Налоговики всегда интересуются за счет каких средств живет убыточная организация. Поэтому будьте готовы рассказать об источниках финансирования (займы, кредиты, финансовая помощь собственника). Если налоговиков заинтересуют какие-то документы, то попросите их оформить требование в письменной форме.

Если руководитель решил оградить себя от лишних допросов и походов в налоговую инспекцию, не привлекая тем самым внимание налоговиков к своей организации, то он может принять решение заплатить налог на прибыль. Для этого надо подкорректировать декларацию

А. либо Увеличив доходы

Предлагаем ознакомиться: Налоги при усн для тсж

Б. либо Уменьшив (увеличив) расходы

| № | Способ корректировки прибыли |

Об убыточности свидетельствует факт превышения суммарным значением издержек величины доходных поступлений. Убыток в декларации по налогу на прибыль фиксируется на основе данных налогового учета.

Особенности переноса убытков прошлых лет

Процедура переноса убытка, если его списание нужно отложить

Какие действия в программе необходимо осуществить, если организация не хочет в текущем налоговом периоде уменьшать налогооблагаемую базу на убыток прошлых лет?

Перенос убытков на будущее – это право налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам, начиная с 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ). Делать это можно с перерывами, соблюдая лишь очередность убытков (п. 3 ст. 283 НК РФ). Ограничение во времени переноса убытков также отсутствует.

Если у Организации есть 100% уверенность, что она никогда не воспользуется правом переноса убытка на будущее, то операцию Перенос убытка на будущие периоды делать в программе не нужно.

Но ситуации бывают разные, и возможно в будущем руководство организации передумает и захочет уменьшить налогооблагаемую базу на убыток прошлых лет.

Поэтому, по нашему мнению, все же более корректным будет оформить эту операцию, но без указания даты начала списания данного убытка. Тогда программа автоматически не начнет уменьшать налогооблагаемую базу на убыток прошлых лет без команды бухгалтера.

Если организация применяет ПБУ 18/02, то операцию Перенос убытков прошлых лет (ПБУ 18/02) придется создавать в конце года в любом случае. Иначе 1С не позволит закрыть первый месяц следующего налогового периода.

Рассмотрим особенности настройки аналитики для отложенного списания убытка.

Элемент справочника Расходы будущих периодов необходимо заполнить как указано было выше, но без даты начала периода списания убытка.

Позже, когда организация решит уменьшить налогооблагаемую базу на сумму данного убытка, нужно будет в поле Период списания с указать первое число налогового периода, с которого необходимо начать списание убытка.

Важно помнить об очередности списания убытков (п. 3 ст. 283 НК РФ). Нельзя допускать списание убытка более позднего налогового периода перед тем, что образовался раньше.

Процедура переноса убытка, если его списание нужно прервать

Как можно остановить списание убытка на время, т.к. организация не хочет в текущем году уменьшать налоговую прибыль на убыток прошлых лет?

Когда необходимо пропустить налоговый период в процессе списания убытка, можно создать документ Операция, введенная вручную вид операции Операция со следующими проводками:

- Дт 97.21 «Прочие расходы будущих периодов» субконто Остаток Убытка 2017;

- Кт 97.21 «Прочие расходы будущих периодов» субконто Убыток 2017.

Субконто счета 97.21 «Прочие расходы будущих периодов» Остаток Убытка 2017 настраивается так, как при отложенном переносе убытка – с пустыми датами периода списания.

В будущем, когда списание потребуется возобновить, необходимо будет провести операцию с обратными проводками.

При проведении данных операций важно соблюдать ту же последовательность, что и при первой процедуре переноса убытка:

- перепроведение документов за декабрь;

- частичное закрытие месяца, пропуская ссылку Реформация баланса;

- операция переноса убытка;

- проведение документа Реформация баланса.