Рубрикатор

- НДС 2021. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2021. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2021. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2021. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2021. Индивидуальный предприниматель – все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.

Налог на имущество

Налог на имущество взыскивается с организаций на ОСН, УСН и ЕНВД. Причем с компаний на ОСН удерживается налог не только с недвижимого, но и движимых видов имущества. Именно обложение движимого имущества имеет свои особенности относительно реорганизуемых компаний.

Согласно п.25 ст.381 НК РФ экономическим субъектам предоставляется льгота, по которой они не обязаны уплачивать налог с движимого имущества, учтенного в виде основных средств с 01.01.2019г. Однако эта льгота не распространяется на компании, получившие свое имущество в процессе реорганизации. Это имущество облагается налогом в общем порядке, начиная с даты внесения информации о реорганизации в ЕГРЮЛ. При этом не важно, когда будет произведена регистрация прав собственности на переданные объекты.

Налогообложение происходит по кадастровой стоимости, если имущество числится в кадастровом перечне. В иных случаях по среднегодовой стоимости. Данный способ расчета налога на имущество для реорганизуемых компаний утвержден письмом ФНС №БС411/ от 27.06.2016г.

Полезная информация о налоге на имущество при реорганизации содержится в данном видеоролике:

Спросить быстрее, чем читать! Задайте вопрос через форму (внизу), и в течение часа профильный специалист перезвонит вам, чтобы оказать бесплатную консультацию.

Другие формы

В таблице представлены основные временные ориентиры, когда необходимо сдать справки 2-НДФЛ по другим типам реорганизации.

| Тип изменений | Сроки, в которые нужно уложиться при сдаче справок |

| Выделение Предполагает создание новых организаций – как одной, так и нескольких. В данном случае наблюдается передача части полномочий реорганизуемой компании. При этом ее деятельность остается незыблемой | Поскольку деятельность не прекращается, основная организация приносит справки по общим правилам по окончании отчетного года наравне с выделенным в отдельный бизнес юрлицом |

| Преобразование Представляет собой реорганизацию и превращение из одного лица в другое со сменой формы. Так, ООО может принять другой вид и переквалифицироваться в АО, коммерческий кооператив, товарищество. Для АО – в ООО, кооператив | Организация, которая была реорганизована, должна сдать справки в общеустановленном порядке и сроки |

Независимо от того, в какой форме проходит реорганизация, правопреемник не наделяется обязанностями налогового агента от первоначальной организации согласно 50-й статье Налогового кодекса. Поэтому за нее представлять 2-НДФЛ преемник не должен.

Подытожим. В зависимости от процедуры порядок представления документации о доходах физлиц в соответствующие налоговые органы индивидуален. Справка 2-НДФЛ в рамках ликвидации в любом случае подается на общих условиях. При реорганизации бизнеса необходимо исходить из конкретной ситуации, все возможные варианты из которых описаны выше.

Прекращение деятельности одной из компаний

В зависимости от ситуации, исход может различаться. Так, если одна из фирм подлежит ликвидации, это говорит о том, что образуется новое лицо. Поэтому нюансов с предоставляемой отчетной документации больше. Если ликвидации не наблюдается и все фирмы в строю, то предполагается, что компания продолжает действовать. Следовательно, приносить справки о доходах нужно в общем установленном порядке.

| Тип изменений | Срок подачи сведений о доходах |

| Слияние Направлено на то, чтобы была создана новая компания, состоящая из двух или более бывших юрлиц. В результате этого они прекращают свою деятельность | 2-НДФЛ сдает реорганизуемая фирма до наступления дня, когда происходит государственная регистрация нового юрлица. Последнее должно направить справки о доходах за год по общим правилам |

| Присоединение Представляет собой форму внедрения изменений, при которой наблюдается передача полномочий от одной компании к другой. В этой ситуации присоединенная организация перестает существовать | Присоединенная компания подает справки до той даты, когда запись о ее ликвидации внесена в ЕГРЮЛ. Что касается компании, к которой она присоединились, то та сдает отчетность на основании итогов года по общеустановленным правилам |

| Разделение Предполагает передачу полномочий компаниям, которые создаются вновь. А изначальная фирма прекращает свою деятельность и ликвидируется | Организация, подвергшаяся переменам, сдает 2-НДФЛ до того момента, когда произойдет госрегистрация новых юрлиц. Новообразованные компании должны представить документы по общеустановленным правилам |

Таким образом, в налоговые органы должно поступить минимум две справки от компаний. Это связано с тем, что сведения о доходах, получаемых физлицами, подают действующая компания – до проведения процедур, а затем – другая фирма, образованная после изменений (налоговый период длится от начала ее деятельности до конца года). Если же в процессе всех пертурбаций принимали участие более двух компаний, то количество комплектов справок будет большим соответственно.

Как заполнять отчетность 2-НДФЛ при реорганизации

Вопрос

: Как заполнить и сдать отчетность по форме 2-НДФЛ при реорганизации?

Ответ

: До завершения реорганизации организация заполняет и представляет в налоговый орган по месту своего учета формы 2-НДФЛ за период времени от начала календарного года до дня завершения ее реорганизации. Если данная обязанность не исполнена, эти формы представляет правопреемник в налоговый орган по месту его учета, в которых в поле «Код по ОКТМО» должен быть указан код по ОКТМО реорганизованной организации. Правопреемник также представляет форму 2-НДФЛ за период с момента ее создания в результате реорганизации до конца года.

Обоснование

: Реорганизация юридического лица может быть в форме слияния, присоединения, разделения, выделения, преобразования. Юридическое лицо считается реорганизованным, за исключением случаев реорганизации в форме присоединения, с момента государственной регистрации юридических лиц, создаваемых в результате реорганизации. При присоединении к юридическому лицу другого юридического лица первое из них считается реорганизованным с момента внесения в ЕГРЮЛ записи о прекращении деятельности присоединенного юридического лица (п. п. 1, 4 ст. 57 Гражданского кодекса РФ).

Отчетность при реорганизации: каких ошибок должен опасаться правопреемник

- Новости

- Регистрация и постановка на учет

Отчетность при реорганизации: каких ошибок должен опасаться правопреемник

5 апреля 2021 Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

Заключительную налоговую отчетность реорганизованной компании в большинстве случаев сдает ее правопреемник.

Ему нужно учесть ряд нюансов: объединить базы в декларации по НДС, разделить базы в декларациях по прибыли, указать верный ИНН и КПП и проч.

Наша статья поможет заполнить основные отчеты для ИФНС: декларации по налогу на прибыль, по НДС, по налогу на имущество, а также формы 2-НДФЛ и 6-НДФЛ.

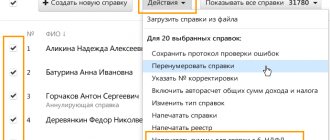

С января 2021 года в Налоговом кодексе появилась правило, регламентирующее порядок сдачи заключительной отчетности по НДФЛ за реорганизованную компанию. Так, если до момента реорганизации компания не успела представить формы 2-НДФЛ и 6-НДФЛ, то это должен сделать ее правопреемник (п. 5 ст. 230 НК РФ).

Такую отчетность необходимо сдать в ИФНС по месту учета правопреемника. Важная деталь: организация, которая отчитывается и как налоговый агент, и как правопреемник, должна представлять отдельные формы 2-НДФЛ и 6-НДФЛ.

Другими словами, следует отчитаться дважды: первый раз — за предшественника, и второй раз — за себя.

Напомним, что начиная с отчетности за 2021 год нужно применять форму 6-НДФЛ с изменениями, внесенными приказом ФНС России от 17.01.18 № ММВ-7-11/[email protected] (см. «Новая форма 6-НДФЛ будет использоваться для отчетности за 2021 год»).

Также с отчетности за 2021 год нужно применять форму 2-НДФЛ с изменениями, внесенными приказом ФНС России от 17.01.18 № ММВ-7-11/[email protected] Однако отчитаться за 2021 год можно по прежней форме 2-НДФЛ (см.

«2-НДФЛ за 2021 год: налоговики разрешили отчитаться по старой форме»).

Обратите внимание: при сдаче 6-НДФЛ и 2-НДФЛ наиболее комфортно будут чувствовать себя те налоговые агенты, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности «Контур.Экстерн»).

Там все необходимые обновления и актуальные проверочные программы устанавливаются автоматически, без участия пользователя.

Если налоговый агент выбрал форму, не соответствующую отчетному периоду, или заполнил форму неправильно, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки.

Заполнить, проверить и сдать 6-НДФЛ и 2-НДФЛ через «Контур.Экстерн»

Таблица 1

Как заполнять 2-НДФЛ и 6-НДФЛ за реорганизованную компанию

Наименование поля

Форма 2-НДФЛ

Форма 6-НДФЛ

| Форма реорганизации (ликвидации) код | 1 — преобразование 2 — слияние 3 — разделение 5 — присоединение 6 — разделение с одновременным присоединением | |

| По месту нахождения (учета) (код) | 215 (для крупнейших налогоплательщиков — 216) | |

| Налоговый агент | наименование реорганизованной организации, либо ее обособленного подразделения | |

| ИНН/КПП реорганизованной организации | ИНН и КПП реорганизованной компании, либо ее подразделения | ИНН и КПП реорганизованной компании либо ее подразделения. При этом в верхней части титульного листа указываются ИНН и КПП правопреемника |

| Код по ОКТМО | ОКТМО реорганизованной компании, либо ее подразделения | ОКТМО по месту нахождения рабочего места сотрудника реорганизованной компании |

| Признак | 4 — если правопреемник сдает справку в ИФНС; 3- если правопреемник выдает справку физлицу по его заявлению |

Декларации по НДС и налогу на прибыль

Если компания не успела сдать заключительную декларацию по налогу на прибыль до момента реорганизации, сделать это должен ее правопреемник.

Минфин России сообщил, что представить отчетность следует в инспекцию по месту учета правопреемника (письмо от 09.02.18 № 03-03-06/1/7849; см. «Последнюю декларацию по налогу на прибыль за преобразованную организацию может сдать ее правопреемник»).

В данном письме речь идет о преобразовании, но руководствоваться им можно и при других формах реорганизации.

Обратите внимание: правопреемник не может объединить в отчетности свои данные и данные реорганизованной компании. Это значит, что ему необходимо сдать две декларации: одну за себя, а другую — за правопреемника.

В частности, в случае преобразования в первой декларации будет отражен период с начала года до момента преобразования (указываются данные предшественника), а во второй — период с момента преобразования до конца текущего года (указываются данные правопреемника).

Что касается налога на добавленную стоимость, то здесь дело обстоит несколько иначе. Отчитаться за реорганизованную компанию, которая не успела сдать заключительную декларацию, также должен правопреемник. Но, в отличие от отчетности по прибыли, ему нужно объединить в одной декларации по НДС как свои операции, так и операции предшественника.

Об этом говорится в письме ФНС России от 13.05.15 № 24-15/[email protected], посвященном преобразованию (см. «Налоговики разъяснили особенности представления декларации по НДС при преобразовании организации») и в письме ФНС России от 09.03.11 № КЕ-4-3/[email protected], посвященном присоединению.

Данный подход, на наш взгляд, следует применять и при других формах реорганизации.

Добавим, что Налоговый кодекс не устанавливает специальные сроки для сдачи отчетности при реорганизации.

По этой причине декларацию по прибыли за последний налоговый период правопреемник должен сдать в те же сроки, что и «обычную» декларацию, то есть не позднее 28 марта следующего года.

Декларацию по НДС, куда вошли данные реорганизованной компании, правопреемник сдает не позднее 25 числа месяца, следующего за кварталом, в котором состоялась реорганизация.

Бесплатно сдать отчетность по НДС и налогу на прибыль через интернет

НДФЛ при реорганизации юридического лица

В соответствии со ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны удержать у него и уплатить в бюджет сумму налога, исчисленную согласно ст. 224 НК РФ. Пунктом 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка, установленная п. 1 ст. 224 НК РФ, налоговая база по НДФЛ определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, закрепленных в ст. 218 – 221 НК РФ. В силу п. 3 ст. 218 НК РФ стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие вычеты.

Применение стандартных вычетов. Согласно п. 1 ст. 218 НК РФ при определении размера налоговой базы в соответствии с п. 3 ст. 210 НК РФ налогоплательщик имеет право на получение стандартных налоговых вычетов. В пункте 3 ст. 218 НК РФ отмечено, что в случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты, предусмотренные пп. 4 п. 1 данной статьи (стандартный налоговый вычет на детей), предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с п. 3 ст. 230 НК РФ.

Таким образом, организация-правопреемник обязана предоставлять работникам стандартные налоговые вычеты с момента их работы в этой организации, но с учетом доходов, полученных с начала календарного года, в котором проведена реорганизация.

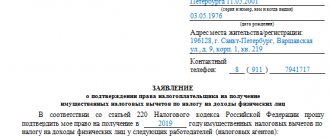

Применение имущественного и социального вычетов. По правилам п. 8 ст. 220 и п. 2 ст. 219 НК РФ имущественные и социальные налоговые вычеты могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на указанные налоговые вычеты налоговым органом по форме, утверждаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Налогоплательщик имеет право на получение этих вычетов у одного налогового агента по своему выбору.

Таким образом, налоговый агент обязан предоставить имущественный и социальный налоговые вычеты при получении от налогоплательщика подтверждения права на эти вычеты, выданного налоговым органом.

Отметим, что налоговым законодательством не предусмотрено правопреемство лиц в части предоставления вычетов по НДФЛ. Новая организация, образовавшаяся в результате реорганизации, не может предоставлять налоговые вычеты на основании уведомлений, выданных налоговыми органами в отношении ранее существовавшего работодателя – налогового агента. Такие разъяснения приведены в Письме ФНС РФ от 18.09.2014 № БС-4-11/

Итак, в случае если налогоплательщик по окончании налогового периода не смог воспользоваться имущественным или социальным налоговым вычетом в полном объеме, он вправе обратиться в налоговый орган с заявлением о представлении нового (повторного) уведомления о подтверждении права на налоговый вычет. При этом он представляет в налоговый орган две справки по форме 2‑НДФЛ: справку, выданную предыдущим налоговым агентом до реорганизации юридического лица по доходам налогоплательщика с начала налогового периода до даты прекращения деятельности данного юридического лица, и справку, выданную новым налоговым агентом по доходам налогоплательщика с даты государственной регистрации вновь возникшего юридического лица до окончания налогового периода.

Указанные разъяснения представлены в письмах Минфина РФ от 25.08.2011 № 03‑04‑05/7‑599, от 22.12.2011 № 03‑04‑05/7‑1089.

Страховые взносы, НДФЛ и пособия при реорганизации компании

01.09.2019

Виталий Семенихин,

Руководитель Эксперт-бюро «Семенихин»

В силу универсального правопреемства при проведении реорганизации юридического лица его права и обязанности переходят к правопреемнику.

Любое юридическое лицо, участвующее в реорганизации, имеет свой персонал, а значит, является плательщиком страховых взносов и налоговым агентом по налогу на доходы физических лиц.

Реорганизация не является основанием для расторжения трудовых отношений с персоналом — в большинстве своем они продолжаются автоматически, но в таких условиях у реорганизуемой компании возникает много вопросов по поводу страховых взносов, НДФЛ и выплате пособий.

Правовые основы реорганизации юридических лиц

Вначале отметим, что общие правовые основы реорганизации юридических лиц установлены главой 4 «Юридические лица» ГК РФ. В соответствии со ст. 57 ГК РФ различают пять основных форм реорганизации: слияние, присоединение, разделение, выделение и преобразование.

Помимо этого, допускается и смешанная реорганизация юридического лица, то есть одновременное сочетание перечисленных выше форм, например, реорганизация в форме преобразования с одновременным присоединением к другой организации.

При этом не запрещена и реорганизация с участием двух и более юридических лиц, в том числе созданных в разных организационно-правовых формах, если возможность такого преобразования предусмотрена самим ГК РФ или другим законом.

Решение о реорганизации обычно является добровольным, принимаемым учредителями (участниками) компании или органом юридического лица, уполномоченным на такие действия учредительным документом.

В то же время в случае дробления бизнеса при определенных обстоятельствах реорганизация может осуществляться и в принудительном порядке — по решению уполномоченных государственных органов или суда.

Реорганизация юридического лица всегда сопровождается появлением правопреемника (одного или нескольких), к которому в порядке универсального правопреемства переходят права и обязанности реорганизованной фирмы.

В соответствии со ст. 58 ГК РФ:

- при слиянии

юридических лиц права и обязанности каждого из них переходят к вновь возникшему юридическому лицу; - при присоединении

юридического лица к другому юридическому лицу к последнему переходят права и обязанности присоединенного юридического лица; - при разделении

юридического лица его права и обязанности переходят к вновь возникшим юридическим лицам в соответствии с передаточным актом; - при выделении

из состава юридического лица одного или нескольких юридических лиц к каждому из них переходят права и обязанности реорганизованного юридического лица в соответствии с передаточным актом; - при преобразовании

юридического лица одной организационно-правовой формы в юридическое лицо другой организационно-правовой формы права и обязанности реорганизованного юридического лица в отношении других лиц не изменяются, за исключением прав и обязанностей в отношении учредителей (участников), изменение которых вызвано реорганизацией.

По общему правилу организация считается реорганизованной с момента государственной регистрации фирмы-правопреемника, создаваемой в результате реорганизации.

Исключение составляет только реорганизация в форме присоединения, при проведении которой присоединяющая к себе компания считается реорганизованной с момента внесения в единый государственный реестр юридических лиц записи о том, что деятельность присоединяемой организации прекращена.

Трудовые отношения с работниками при реорганизации организаций

Итак, в большинстве своем результатом реорганизации юридического лица, как правило, является прекращение деятельности одних и создание новых организаций.

При этом, как уже было отмечено, реорганизация не является основанием для расторжения трудовых отношений с работниками компании, на что прямо указывает ст. 75 ТК РФ. Следовательно, трудовые отношения с работниками реорганизуемых фирм, согласных работать в новых условиях хозяйствования, сохраняются и по завершению данной процедуры.

Трудовой договор с работником при реорганизации фирма-работодатель вправе расторгнуть в единственном случае — если работник не желает продолжать работу в условиях нового работодателя. Причем это касается всех компаний, участвующих в реорганизации, как тех, которые перестанут существовать по мере ее завершения, так и тех, кто продолжит свою работу.

При отказе работника продолжать работу после реорганизации трудовой договор с ним прекращается по желанию работника, но по специальному основанию, предусмотренному п. 6 ч. 1 ст. 77 ТК РФ.

Таким образом, в основном при реорганизации (в любой форме) трудовые отношения с персоналом компании продолжаются автоматически, а значит, новый работодатель, так же как и его правопредшественник, начисляет и выплачивает работникам заработную плату, а также производит иные выплаты в рамках трудовых отношений.

Страховые взносы при реорганизации

Источник: https://www.tls-cons.ru/services/pravovoy-konsalting/stati-nashikh-yuristov/strakhovye-vznosy-ndfl-i-posobiya-pri-reorganizatsii-kompanii/

Другие правила

Согласно общим нормам закона, применяемым для компаний, налоговые агенты должны подавать данные о налоге на доходы физических лиц – 2-НДФЛ по месту своей регистрации до 1 апреля последующего года. Это предусмотрено вторым пунктом статьи 230 Налогового кодекса РФ.

Если же имеет место прекращение деятельности – ликвидация, или проведение изменений в структуре предприятия, то для определения ее последнего налогового периода применяют другие нормы – согласно третьему пункту 55-й статьи НК РФ.

Подают «2-НДФЛ – реорганизация» в случае, если в фирме происходят изменения. Они могут быть связаны с переменами в структуре, управлении, слиянием фирм в одну. Если же речь идет о полном закрытии компании и прекращении ее деятельности, подтвержденном в законодательном порядке, то имеет место быть справка «2-НДФЛ – ликвидация».

Нюансы при предоставлении 2-НДФЛ

Справки 2-НДФЛ работодатель обязан предоставлять в ИФНС по итогам года по каждому работнику. В общем порядке они сдаются до 1 апреля года, наступающего за отчетным. Но в отношении реорганизуемых компаний устанавливаются отдельные сроки, зависящие от формы реорганизации:

- При слиянии 2-НДФЛ необходимо сдать до дня регистрации нового юрлица.

- При присоединении справки подаются до дня внесения записи в ЕГРЮЛ об окончании деятельности реорганизуемой фирмы.

- При разделении отчитаться необходимо до дня регистрации новых организаций.

- При выделении и преобразовании отчетность сдается в общеустановленные сроки, так как не происходит ликвидации реорганизуемых компаний.

Более подробно о различных способах реорганизации можно почитать в ст.51 закона №14ФЗ от 08.02.1998г. и ст.15 закона №208ФЗ от 26.12.1995г.

Вновь созданные компании отчитываются уже только за себя в установленные законодательством сроки, так как к ним не переходят обязанности налогового агента реорганизуемых организаций (ст.50 НК РФ).

Спросить быстрее, чем читать! Задайте вопрос через форму (внизу), и в течение часа профильный специалист перезвонит вам, чтобы оказать бесплатную консультацию.

Как выдавать справки 2-НДФЛ и 182Н в случае реорганизации организации в форме присоединения

Вопрос-ответ по теме

Организация прекратила деятельность в связи с реорганизацией в форме присоединения и отчиталась в ИФНС сама на дату реорганизации (15.03.2019). Вопрос: Работник увольняется в этом же году (25.05.2019), уже из новой организации, как выдавать справки 2-НДФЛ, 182Н в этом случае? Например: одну справку, объединяя данные по старой и новой организациям (как она заполняется) или две отдельные по каждой организации, но в таком случае нет возможности заверить справку от старой организации подписями и печатью. Если справки реорганизуемой организации заверяются организацией правопреемником, то какой документ предоставлять работнику для подтверждения?

Справку 2-НДФЛ выдает организация-правопреемник. В справке укажите наименование реорганизованной организации и ее код по ОКТМО. Пример, как заполнить правопреемнику справку о доходах по форме 2-НДФЛ за реорганизованную компанию представлен ниже.

Справку 182н также выдает организация-правопреемник. В справку включите время работы и заработок организации-предшественника.

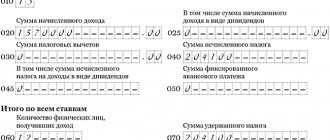

Пример, как заполнить правопреемнику справку о доходах по форме 2-НДФЛ за реорганизованную компанию

Организация «Торговая » 1 января 2021 года прекратила деятельность путем присоединения к организации «Альфа».

Реквизиты «Гермеса»: ИНН 7708123443, КПП 770801001, ОКТМО 453410000, ИФНС 7708.

Реквизиты «Альфы»: ИНН 7709123450, КПП 770901001, ОКТМО 453420000, ИФНС 7709.

В справке 2-НДФЛ за 2021 год правопреемник «Альфа» указал:*

в поле «Признак» – «3»;

в поле «в ИФНС» – 7709;

в поле «Код по ОКТМО»: ОКТМО реорганизованной компании – 453410000;

в верхней части: ИНН и КПП правопреемника – «Альфа»;

в поле «Налоговый агент»: название реорганизованной ;

в поле «Форма реорганизации (ликвидации)»: код 5 – присоединение;

ИНН и КПП реорганизованной .

И.И. Иванов работал экономистом в «Гермесе». Его данные: Иван Иванович Иванов, гражданин РФ, дата рождения – 15 апреля 1978 года, паспорт серии 46 00 № 462135 выдан ОВД «Войковский» г. Москвы 23 ноября 2000 года, ИНН 703254479214.

В 2021 году ежемесячная зарплата Иванова составила 19 200 руб. В июле 2021 года Иванов брал ежегодный оплачиваемый отпуск, и ему были выплачены отпускные в размере 17 300 руб. и зарплата за фактически отработанное время в июле – 1800 руб.

В декабре Иванову выплатили производственную премию за ноябрь – 3000 руб. и материальную помощь – 5000 руб.

Иванов женат, у него есть пятилетний сын. В связи с этим в течение всего 2021 года ему предоставлялся стандартный налоговый вычет по 1400 руб. в месяц ( подп. 4 п. 1, п. 2 ст. 218 НК). Прав на иные стандартные вычеты Иванов не имеет.

Сумма стандартных вычетов за год составила 16 800 руб.

Таким образом, общая налоговая база Иванова за 2021 год составила 217 500 руб. (19 200 руб. × 11 мес. + 1800 руб. + 17 300 руб. + 3000 руб. + 5000 руб. – 4000 руб. – 1400 руб. × 12 мес.). Сумма удержанного налога составила 28 275 руб.

27 марта 2021 года правопреемник «Альфа» сдал за реорганизованную организацию «Гермес» в инспекцию справку о доходах Иванова за 2021 год.*

Вопрос

Организация прекратила деятельность в связи с реорганизацией в форме присоединения и отчиталась в ИФНС сама на дату реорганизации (15.03.2019). Вопрос: Работник увольняется в этом же году (25.05.2019), уже из новой организации, как выдавать справки 2-НДФЛ, 182Н в этом случае? Например: одну справку, объединяя данные по старой и новой организациям (как она заполняется) или две отдельные по каждой организации, но в таком случае нет возможности заверить справку от старой организации подписями и печатью. Если справки реорганизуемой организации заверяются организацией правопреемником, то какой документ предоставлять работнику для подтверждения?

Tags: бухгалтер, должностная инструкция генерального директора, капитал, налог, НДФЛ, расход, Форма