Сроки и порядок представления расчета

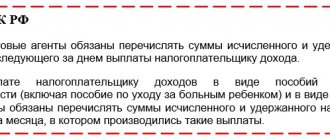

Расчет сдают налоговые агенты (п. 2 ст. 230 НК РФ).

Нулевой расчет не подается, если облагаемые НДФЛ доходы не начислялись и не выплачивались (письмо ФНС РФ от 01.08.2016 № БС-4-11/[email protected]).

Если «нулевка» все же подана, то ИФНС ее примет (письмо ФНС РФ от 04.05.2016 № БС-4-11/[email protected]).

Расчеты за I квартал, полугодие и 9 месяцев подаются не позднее последнего дня месяца, следующего за указанным периодом — п. 7 ст. 6.1, п. 2 ст. 230 НК РФ. В текущем году осталось предоставить отчет за 9 месяцев — не позднее 31 октября.

Годовой расчет сдается так же, как и справки 2-НДФЛ — не позднее 1 апреля следующего за отчетным года.

Расчет 6-НДФЛ представляется только в электронной форме по ТКС, если в налоговом (отчетном) периоде доходы выплачены 25 и более физлицам, если 24 и менее, то работодатели сами решают, как подать форму: виртуально или на бумаге (п. 2 ст. 230 НК РФ).

По общему правилу подавать расчет нужно в ИФНС по месту учета организации (регистрации ИП по месту жительства).

Если работодатель выявит, что в прошедшем году ошибся и не удержал НДФЛ с выплаты сотруднику, который все еще трудится в организации, налог нужно удержать при выплате доходов в текущем году. Сообщать о невозможности это сделать в прошлом году не требуется. Кроме того, надо будет уточнить 6-НДФЛ и скорректировать 2-НДФЛ.

Письмо ФНС РФ от 24.04.2019 № БС-3-11/[email protected]

При наличии обособленных подразделений (ОП) расчет по форме 6-НДФЛ подается организацией в отношении работников этих ОП в ИФНС по месту учета таких подразделений, а также в отношении физлиц, получивших доходы по гражданско-правовым договорам в ИФНС по месту учета ОП, заключивших такие договоры (п. 2 ст. 230 НК РФ).

Расчет заполняется отдельно по каждому ОП независимо от того, что они состоят на учете в одной инспекции, но на территориях разных муниципальных образований и у них разные ОКТМО (письмо ФНС РФ от 28.12. 2015 № БС-4-11/[email protected]).

Форму 6-НДФЛ, заполненную по каждому ОП, необходимо представить по месту учета каждого подразделения. Причем, если организация зарегистрировалась в ИФНС по месту нахождения каждого ОП, то налоги на доходы с работников «обособки» должны быть перечислены в бюджет по месту учета каждого из них.

Письмо ФНС РФ от 25.04.2019 № БС-4-11/[email protected]

Если ОП находятся в одном муниципальном образовании, но на территориях, подведомственных разным ИФНС, организация вправе встать на учет в одной инспекции и подавать расчеты туда (п. 4 ст. 83 НК РФ).

Работник трудился в разных филиалах. Если в течение налогового периода сотрудник работал в разных филиалах организации и его рабочее место находилось по различным ОКТМО, налоговый агент должен представить по такому сотруднику несколько справок 2-НДФЛ (по числу комбинаций ИНН — КПП — код ОКТМО).

В части справки налоговый агент имеет право представлять множество файлов: до 3 тыс. справок в одном файле.

Также подаются отдельные расчеты по форме 6-НДФЛ, различающиеся хотя бы одним из реквизитов (ИНН, КПП, код ОКТМО).

Если компания сменила адрес, то после постановки на учет в ИФНС по новому месту нахождения компания должна представить в новую инспекцию 2-НДФЛ и 6-НДФЛ:

- за период постановки на учет в ИФНС по прежнему месту нахождения, указывая старое ОКТМО;

- за период после постановки на учет в ИФНС по новому месту нахождения, указывая новое ОКТМО.

При этом в справках 2-НДФЛ и расчете 6-НДФЛ указывается КПП организации (обособленного подразделения), присвоенный налоговым органом по новому месту нахождения (письмо ФНС РФ от 27.12.2016 № БС-4-11/[email protected]).

Раздел 2 6-НДФЛ

В поля второго раздела вносятся выплаты только за 3 квартал (июль-сентябрь)

, для каждой из которых определяются:

- 100

– дата получения дохода; - 110

– дата удержания налога; - 120

– срок перечисления НДФЛ согласно НК; - 130

– сумма фактически полученного дохода (без уменьшения на НДФЛ и вычеты); - 140

– сумма удержанного налога.

Выплаты, перечисленные одновременно, можно отразить в одном блоке 100-140 (например, зарплата и премия). Отпускные и больничные вместе с заработной платой указывать нельзя, даже все даты совпадают.

Если срок перечисления НДФЛ наступит в 4 квартале, отражать доход во втором разделе не нужно, даже при внесении его в первый раздел. Например, не вносится во 2 разд. 6-НДФЛ за 9 месяцев зарплата за сентябрь, выплаченная в октябре.

Заполненную форму заверяют подписью руководителя компании или его представителя по доверенности (при электронной подаче – УКЭП).

Расчет 6-НДФЛ представляется в налоговую инспекцию в электронном формате. На бумаге отчет могут подать компании с количеством сотрудников до 10 человек включительно. При наличии у организации обособленных подразделений в других муниципальных образованиях, необходимо подавать 6-НДФЛ отдельно по каждому ОКТМО.

Отметим, что, согласно разъяснению Минфина, если работодатель оплачивает тестирование сотрудников на коронавирус в рамках обеспечения безопасных условий труда, НДФЛ с такой оплаты удерживать и перечислять в бюджет не нужно.

Форма расчета 6-НДФЛ

Форма 6-НДФЛ подается в редакции Приказа ФНС РФ от 17.01.2018 № ММВ-7-11/[email protected]

В нем надо показать все доходы физлиц, с которых исчисляется НДФЛ. В форму 6-НДФЛ не попадут доходы, с которых налоговый агент не платит налог (например, детские пособия, суммы оплаты по договору купли-продажи имущества, заключенному с физлицом).

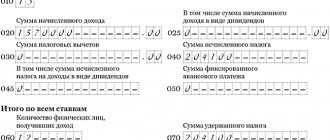

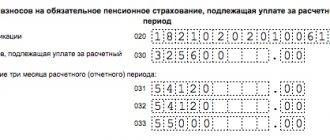

Раздел 1 расчета заполняется нарастающим итогом, в нем отражается:

- в стр. 010 – применяемая НДФЛ-ставка;

- в стр. 020 – доходы физлиц с начала года;

- в стр. 030 – вычеты по доходам, показанным в предыдущей строке;

- в стр. 040 — исчисленный с доходов НДФЛ;

- в стр. 025 и 045 – доходы в виде выплаченных дивидендов и налог, исчисленный с них (соответственно);

- в стр. 050 – сумма авансового платежа, уплаченного мигрантом с патентом;

- в стр. 060 – число тех людей, чьи доходы попали в расчет;

- в стр. 070 – сумма налога, удержанная с начала года;

- в стр. 080 – НДФЛ, который налоговый агент не может удержать;

- в стр. 090 – сумма налога, возвращенная физлицу.

При использовании разных НДФЛ-ставок придется заполнять несколько блоков строк 010–050 (отдельный блок на каждую ставку). В строках 060–090 показываются суммированные цифры по всем ставкам.

Раздел 2 включает данные по тем операциям, которые произведены за последние 3 месяца отчетного периода. Таким образом, в раздел 2 расчета за 2021 год попадут выплаты за IV квартал.

Для каждой выплаты определяется дата: получения дохода – в стр. 100, дата удержания налога – в стр. 110, срок уплаты НДФЛ – в стр. 120.

Статья 223 НК РФ определяет даты возникновения различных видов доходов, а ст. 226–226.1 НК РФ указывают на сроки перечисления налога в бюджет. Приведем их в таблице:

| Основные виды доходов | Дата получения дохода | Срок перечисления НДФЛ |

| Зарплата (аванс), премии | Последний день месяца, за который начислили зарплату или премию за месяц, входящую в систему оплаты труда (п. 2 ст. 223 НК РФ, письма ФНС от 09.08.2016 № ГД-4-11/14507, от 01.08.2016 № БС-4-11/[email protected], письма Минфина от 04.04.2017 № 03-04-07/19708). Если выплачена годовая, квартальная или единовременная премия, то датой получения дохода будет день выплаты премии (письмо Минфина РФ № от 29.09.2017 № 03-04-07/63400) | Не позднее дня, следующего за днем выплаты премии или зарплаты при окончательном расчете. Если аванс выплачивается в последний день месяца, то по существу он является оплатой труда за месяц и при его выплате надо исчислить и удержать НДФЛ (п. 2 ст. 223 НК РФ). В этом случае сумма аванса в расчете показывается как самостоятельная выплата по тем же правилам, что и зарплата |

| Отпускные, больничное пособие | День выплаты (пп. 1 п. 1 ст. 223 НК РФ, письма ФНС РФ от 25.01.2017 № БС-4-11/[email protected], от 01.08.2016 № БС-4-11/[email protected]). | Не позднее последнего дня месяца, в котором выплачивались отпускные или пособие по временной нетрудоспособности |

| Выплаты при увольнении (зарплата, компенсация за неиспользованный отпуск) | Последний день работы (пп. 1 п. 1, п. 2 ст. 223 НК РФ, ст. 140 ТК РФ) | Не позднее дня, следующего за днем выплаты |

| Матпомощь | День выплаты (пп. 1 п. 1 ст. 223 НК РФ, письма ФНС РФ от 16.05.2016 № БС-4-11/[email protected], от 09.08.2016 № ГД-4-11/14507) | |

| Дивиденды | Не позднее дня, следующего за днем выплаты (если выплату производит ООО). Не позднее одного месяца с наиболее ранних из следующих дат: окончание соответствующего налогового периода, дата выплаты денежных средств, дата окончания действия договора (если это АО) | |

| Подарки в натуральной форме | День выплаты (передачи) подарка (пп. 1, 2 п. 1 ст. 223 НК РФ, письма ФНС РФ от 16.11.2016 № БС-4-11/[email protected], от 28.03.2016 № БС-4-11/[email protected]) | Не позднее дня, следующего за днем выдачи подарка |

Дата удержания налога почти всегда совпадает с датой выплаты дохода (п. 4 ст. 226 НК РФ), но есть исключения. Так, датой удержания НДФЛ:

- с аванса (зарплаты за первую половину месяца) будет день выплаты зарплаты за его вторую половину (письма ФНС РФ от 29.04.2016 № БС-4-11/7893, Минфина РФ от 01.02.2017 № 03-04-06/5209);

- со сверхнормативных суточных — ближайший день выплаты зарплаты за месяц, в котором утвержден авансовый отчет (письмо Минфина РФ от 05.06.2017 № 03-04-06/35510);

- с материальной выгоды, подарков дороже 4 тыс. рублей (иного натурального дохода) — ближайший день выплаты зарплаты (п. 4 ст. 226 НК РФ).