9 сентября 2021 года официально опубликован прошедший регистрацию в Минюсте приказ ФНС России от 19.08.2020 № ЕД-7-3/591, который утвердил новую форму декларации по налогу на добавленную стоимость. Это обновление бланка декларации НДС – реакция налоговиков на произошедшие изменения законодательства. Помимо изменения самой формы и электронного формата, внесены изменения в порядок заполнения декларации НДС. Рассказываем, что поменялось.

Что нового в бланке декларации по НДС

Приказом ФНС от 19.08.2020 № ЕД-7-3/591 (зарегистрирован в Минюсте 09.09.2020) введена новая форма бланка декларации по НДС.

Приказ довольно объемный, но большая его часть посвящена техническим деталям, связанным с обязательной электронной формой сдачи декларации. В данном материале мы не будем подробно на них останавливаться, поскольку технические новшества будут учтены и разработчиками бухгалтерских программ, и операторами ЭДО. Пройдемся по смысловым изменениям.

Что изменили в новой декларации по НДС

Кардинальных поправок в декларации по НДС нет, они точечные. В отчетности изменились:

- титульный лист;

- раздел 1;

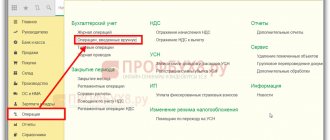

- разделы с данными из журналов счетов-фактур и книг покупок и продаж;

- перечень кодов операций (не признаваемых объектом налогообложения, освобождаемых от налогообложения, облагаемых по нулевой ставке).

Рассмотрим все внесенные в обновленную форму декларации коррективы подробнее.

Титульный лист

Из первого листа отчетной формы удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Вот так выглядит измененный лист:

Изменились штрих-коды всех листов декларации. Для титульного — 0031 2011.

Раздел 1

В раздел «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета) по данным налогоплательщика» добавили строки для налогоплательщиков, заключивших соглашение о защите и поощрении капиталовложений (СЗПК):

- 085 — признак заключения соглашения о защите и поощрении капиталовложений;

- 090 — для отражения суммы НДС, подлежащей уплате налогоплательщиком, являющимся стороной СЗПК;

- 095 — для отражения суммы налога, исчисленной к возмещению из бюджета налогоплательщиком, являющимся стороной СЗПК.

Их заполняют только плательщики, официально признанные стороной СЗПК.

Коды операций

Для льготных операций, не признаваемых объектом обложения НДС или освобождаемых от налогообложения (облагаемых по нулевой ставке), введены новые коды:

- 1010831 — для обозначения операции по передаче на безвозмездной основе имущества, предназначенного для использования для предупреждения и предотвращения распространения новой коронавирусной инфекции, для диагностики и лечения ковидных больных, органам госвласти и управления, органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

- 1011450 — для обозначения операции по передаче объектов недвижимости на безвозмездной основе в государственную казну РФ;

- 1011451 — для обозначения передачи имущества для организации и(или) проведения научных исследований в Антарктике в собственность РФ безвозмездно;

- 1011208 — для указания операций по реализации услуг по обращению с твердыми коммунальными отходами (ТКО), оказываемых операторами по обращению с ТКО в регионах РФ;

- 1011446 — для отражения реализации услуг по международным воздушным перевозкам в международных аэропортах РФ, по перечню, утвержденному правительством.

Новые коды внесли в Приложение №1 к Порядку заполнения декларации по НДС. Ранее эти коды налоговики рекомендовали применять в письмах. Теперь они систематизированы. Дополнительно введены новые коды облагаемых и необлагаемых операций для налогоплательщиков IT-сферы. Ряд кодов привели в соответствие с терминами и положениями НК РФ.

Появились графы для внесения данных о СЗПК

Для начала напомним, что такое СЗПК.

СПРАВКА

СЗПК – это соглашение о защите и поощрении капиталовложений. А именно, договоренность между государством (РФ) и частным инвестором, вкладывающим средства в инвестиционный проект.

Между инвестором (например, частной фирмой), реализующей инвестиционный проект (ОРП), с одной стороны, и одним или несколькими государственными образованиями, с другой стороны, может быть заключено СЗПК, в соответствии с которым публичная сторона (госструктуры) гарантирует частной стороне (фирме) не применять в отношении проекта акты, которые могут ухудшить условия для его реализации.

ПРИМЕР

Если основная ставка налога на прибыль на дату заключения СЗПК составляет 20%, то даже в случае ее повышения в отношении всех налогоплательщиков, для ОРП она все равно останется на уровне 20% (в отношении прибыли от инвестиционного проекта).

Аналогично в отношении участника СЗПК не будут применяться акты, которые увеличивают сроки или количество процедур, необходимых для реализации инвестиционного проекта.

Все положения введены законом «О защите и поощрении капиталовложений в РФ» от 01.04.2020 № 69-ФЗ.

Для информирования налоговиков о наличии у налогоплательщика прав на «стабильную» налоговую ставку и введены новые графы в разделе 1 декларации по НДС.

Новая форма декларации по НДС

ФНС России приказом №ЕД-7-3/ от 19.08.2020 утвердила новую форму, электронный формат и порядок заполнения декларации по налогу на добавленную стоимость. Полностью документ не изменился, в него просто добавлены новые поля, поэтому изменения внесены в приказ ФНС №ММВ-7-3/ от 29.10.2014. Они потребовались в связи с внесением поправок в Налоговый кодекс РФ двумя законами:

- ФЗ №69-ФЗ от 01.04.2020;

- ФЗ №70-ФЗ от 01.04.2020.

Поправки не массовые, они касаются инвестиционной деятельности и капиталовложений. Для организаций, реализующих инвестиционные проекты, сохранили налоговый режим, действовавший на момент вступления в силу соглашения о защите и поощрении капиталовложений. В связи с этим таких налогоплательщиков обязали вести раздельный учет доходов и расходов, полученных (понесенных) при исполнении соглашений о защите и поощрении капиталовложений и остальной деятельности. Отчет о суммах налоговых льгот упразднили, раздельный учет НДС теперь отражается непосредственно в декларации.

Когда начинает применяться обновленная форма

Применяется для отчетности новая форма НДС за 4 квартал 2020 года и далее, до разработки и утверждения очередных поправок.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить новую форму декларации по НДС.

Новые коды

Добавлено довольно много новых кодов – в большинстве своем касающихся освобождаемых от НДС операций.

По некоторым старым кодам формулировки привели в соответствие с добавленными новыми. Например, после появления кода 1011210 (реализация продуктов питания медучреждениями), слово «медицинские» убрали из расшифровки кода 1010232 (теперь там осталась только реализация продуктов питания в учреждениях образования).

Декларация по НДС за IV квартал: новая форма

Не позднее 25 января

нужно сдать

декларацию по НДС за IV квартал 2021 года

по новой форме, утвержденной Приказом ФНС от 19.08.2020 N ЕД-7-3/[email protected]

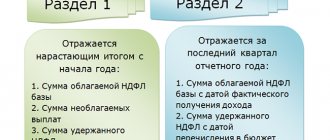

Для большинства компаний существенных изменений в обновленной версии нет. На всех страницах скорректированы штрихкоды, в титульном листе исключен код ОКВЭД. В первом разделе появились строки для указания информации в связи с соглашением о защите и поощрении капиталовложений (СЗПК), поправки есть и в строках других разделов. Обновлен также порядок заполнения декларации.

Все компании заполняют в обязательном порядке титульный лист, разделы 1, 3, 8 и 9. Остальные разделы предназначены для специфических операций. Например, раздел 2 налоговым агентам нужно заполнить, если арендовалось муниципальное имущество, раздел 7 – при совершении необлагаемых НДС операций.

Разделы 8 и 9 заполняются на основании книг покупок и продаж. Приложения к разделам нужны только при подаче уточненной декларации.

В разделе 3 производится расчет налога по обычным операциям. В нем не нужно указывать необлагаемые операции и операции по нулевой ставке. Раздел заполняется следующим образом:

- в строках 010 — 118 – начисленный НДС и налог к восстановлению;

- в строках 120 — 190 – налоговые вычеты;

- в строках 200 и 210 – итоговые показатели по третьему разделу.

Что касается приложений к третьему разделу, то 1 заполняется только при восстановлении НДС по недвижимости, а 2 – для иностранных организаций.

В разделе 1 отражается сумма НДС к уплате или к возмещению с указанием кода ОКТМО по месту уплаты НДС и КБК.

На титульном листе при подаче декларации впервые проставляется номер корректировки «0—», в уточненной декларации «1—» (и так далее). Налоговый период в декларации по НДС за IV квартал – «24», отчетный год – «2020».

После заполнения декларации по НДС рекомендуется проверить ее по контрольным соотношениям, чтобы не допустить неточностей в показателях. При формировании декларации с помощью бухгалтерской программы часть полей заполняется автоматически, что позволяет избежать ошибок.

Если в 4 квартале 2021 года компания не осуществляла никакой деятельности и не принимала НДС к вычету, следует подать нулевую декларацию. В ней заполняются только титульный лист и первый раздел.

Рекомендуем: «Новая форма декларации по НДС»

Документ:

КонсультантПлюс: бесплатный доступ

Заполните форму и получите доступ к бесплатной демонстрационной версии КонсультантПлюс

! Система содержит законодательные документы, последние новости, комментарии экспертов, рекомендации, образцы заполнения деклараций и расчетов, готовые решения и т.д.

Формируем отчетность по НДС за 4 квартал 2021 года

Вспомним основные правила заполнения декларации по НДС:

- Титульник и раздел 1 оформляют все, кто обязан отчитываться по НДС.

- Разделы 2–12, а также приложения к разделам 3, 8–9 оформляйте, только если у вас были соответствующие хозоперации. Если таковых не было, незаполненные листы к отчету не прикладывайте.

- Разделы 8–9 оформляют плательщики НДС, ведущие книги покупок и продаж. В листы 8–9 попадут все сведения из этих регистров, в т. ч. по корректировкам и исправлениям.

- Разделы 10–11 — для посредников, включая неплательщиков НДС. Эти листы идентичны разделам 8–9, однако информация для них берется из иного источника — журнала учета счетов-фактур.

- Раздел 12 — прерогатива неплательщиков НДС, оформляющих счета-фактуры с обозначенным строкой налогом. Те, кто не уплачивает налог (или освобожден от него), в случае выписки счета-фактуры с НДС представляют контролерам декларацию, состоящую из титула, разделов 1 и 12.

Образец декларации по НДС за 4 квартал 2021 года, заполненный на основании примера, можно скачать в материале «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

ВАЖНО! Оформляя налоговую декларацию по НДС, проверьте, корректно ли указаны коды вида операций (КВО) в налоговых регистрах по НДС. Нестыковки в КВО, внесенных в книги покупок, продаж и журналы учета счетов-фактур, приведут к тому, что отчетность не пройдет форматно-логическую проверку и будет приравнена к несданной.

НДС-декларация — одна из самых сложных. Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Разделы декларации по НДС за 4 квартал 2021 года вам помогут заполнить рекомендации наших экспертов:

- «Каков порядок заполнения декларации по НДС (пример, инструкция, правила)»;

- «Как правильно заполнить декларацию по НДС налоговому агенту?»;

- «Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Как заполняется строка 030 раздела 3 декларации по НДС»;

- «Раздел 7 декларации по НДС»;

- «Как заполняется строка 080 раздела 2 декларации по НДС»;

- «Что отражается в строке 170 декларации НДС в 2017-2018 годах?»;

- «Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%?».

А если вы практикуете раздельный учет, загляните сюда. Не забудьте перед отправкой отчета проверить корректность его заполнения, используя бухрегистры и контрольные соотношения, рекомендуемые ФНС. Иначе не исключено, что отчетность не будет принята, а налоговики не замедлят наложить штрафы.

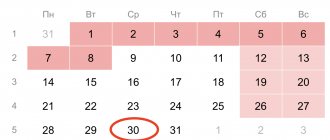

Сроки сдачи декларации по НДС

Декларация по НДС представляется в ИФНС ежеквартально в электронной форме, не позднее 25-го числа месяца, следующего за истекшим кварталом (п. 5 ст. 174 НК РФ). В 2021 году декларацию необходимо представить в следующие сроки:

- за IV квартал 2021 года — не позднее 27.01.2021;

- за I квартал 2021 года — не позднее 26.04.2021;

- за II квартал 2021 года — не позднее 26.07.2021;

- за III квартал 2021 года- не позднее 25.11.2021;

- за IV квартал 2021 года — не позднее 25.01.2022.