Пени – это плата за просрочку. Такие санкции, как и штрафы, возможны не только по налогам, но и по договорам. В основном, начисление пени в 1С 8.3 осуществляется вручную. У бухгалтера сразу же возникает вопрос, какие счета использовать при начислении пени в проводках 1С 8.3.

Но все ли пени начисляются Операцией, введенной вручную? Спешим вас обрадовать – это не так! Например, автоматизирован учет пени по контракту в 1С 8.3 в адрес покупателя. Для этого в программе предусмотрен специальный документ Начисление пеней.

Давайте разберемся:

- какие проводки в бухучете и в 1С 8.3 надо сделать, чтоб начислить пени по налогам и сборам;

- как начислить штраф в 1С 8.3 – отразим проводки в учете продавца и покупателя при нарушении обязательств по контракту.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Административные штрафы

На административный штраф для компании выдается специальное постановление. Помимо стандартных сведений, в нем указываются

- Размер штрафа;

- Статья, по которой оштрафовано предприятие;

- Необходимые сведения о получателе платежа.

Для оплаты административного штрафа, у предприятия имеется 60 календарных дней, которые нужно отсчитывать со дня, когда вступило в силу постановление.

После получения постановления бухгалтер обязан отразить начисление штрафа в бухгалтерских регистрах программы 1С 8.3.

Учет административных штрафов ведется в составе прочих расходов. Данный порядок прописан в п.11 ПБУ 10/99.

Бухгалтерские проводки будут такими: Дт 91 субсчет Прочие расходы Кт 76 – в прочих расходах отражен административный штраф.

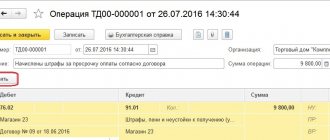

В 1С 8.3 начисление административного штрафа следует отразить Операцией. Заходим в меню Операции, выбираем вид операции Операции, введенные вручную:

Открываем выбранную операцию:

Кнопкой Создать, создаем новую операцию и заполняем:

- Дату документа и корреспонденцию счетов, соответствующую бухгалтерским проводкам;

- Рекомендуем заполнить строчку комментарии;

- При заполнении аналитики следует использовать уже созданную ранее статью Прочих доходов и расходов – Административные штрафы или создать новую:

При выборе аналитики статьи затрат следует учесть, что сумма штрафа принимается только к бухгалтерскому учету, поэтому следует выбрать статью расхода/дохода «не принимаемые к НУ», то есть «галочкой». В графе НУ в справочнике затрат не должна быть отмечена затрата:

По причине того, что штрафы в налоговом учете нельзя списать на расходы, поэтому возникает постоянное налоговое обязательство ПНО.

Следует обратить внимание на результат формирования проводок в 1С 8.3. В колонке сумма «Дт НУ» суммы штрафа не отражены. Штраф отражен по правилам ПБУ 18/02:

После проведения документа необходимо распечатать бухгалтерскую справку на закладке Бухгалтерская справка. Подписать и хранить в бухгалтерских документах в оригинале:

Малые предприятия ПБУ 18/02 могут не применять и в учете постоянные разницы не формируются.

Описание расчета пени в программе 1С:Учет в управляющих компаниях ЖКХ, ТСЖ и ЖСК

Организация начала свою деятельность с мая 2021, начисление пени первый раз решили сделать в сентябре 2021 года по всем услугам. Для нашей организации установлен срок оплаты — 15 дней (это число будущего месяца до которого необходимо оплатить начисления текущего месяца). Федеральным законом от 03.11.2015 № 307-ФЗ* (далее — ФЗ № 307) внесены изменения в статью Жилищного кодекса, регулирующую порядок расчета размера пеней. Данные изменения вступили в силу с 01.01.2016. Теперь в случае нарушения срока внесения платы за жилое помещение и коммунальные услуги или внесения платы не в полном объеме, пени начисляются в следующих размерах:

| с 1 по 30 день | Пени на начисляются. |

| с 31 по 90 день | Пени начисляются по ставке 1/300 рефинансирования |

| с 91 по текущий момент | Пени начисляются по ставке в повышенном размере — 1/130 ставки рефинансирования |

Рассмотрим алгоритм начисления пени на примере (сумма начислений меняется из-за смены тарифа в июле). Задолженность начинается отсчитываться с того момента, когда проходит срок оплаты начислений, в нашей случае спустя 15 дней.

Этапы начисления пени:

- Проводим начисление услуг

- Делаем закрытие месяца по начислениям ЖКХ. Данная операция помогает распределить авансы на долги в пределах одного договора, лицевого счета, услуги

- Создаем документ Начисление пени.

Для примера начислим пени только на 1 лицевой счет.

Рассмотрим отчет «Расшифровка пени»

База пени — сумма начисления за данный месяц 150,55 — до июля, 154,7 — начиная с августа Ставка пени — 10,5%(ставка рефинансирования)*1/300=0,035% Ставка пени — 10,5%(ставка рефинансирования)*1/130=0,0807% Пени начисляем в сентябре 2016 года, за это время сформировалась задолженность за май, июнь, июль, август. Общая сумма пеней, начисленная в сентябре по задолженности с мая по сентябрь=

= сумма пени по майской задолженности + пени по июньской задолженности+ пени по июльской задолженности + пени по августовской задолженности

Ниже в таблице рассмотрим подробнее каждую составную часть формулы для расчета пеней в сентябре:

| 1. Расчет размера пеней на задолженность, возникшую с 31 мая 2016 года |

| Срок оплаты — до 15 июня 2021 года. На 15 июня 2021 года оплата за май не проведена. С 15 июня 2021 года отсчитываются 30 дней (в этот период с 15 июня по 15 июля 2021 года включительно пени не начисляются). С 16 июля 2021 года (с 31-го дня по 90 день) начисляются пени в размере 1/300 ставки рефинансирования (пени в указанном размере начисляются в период с 16 июля по 13 сентября 2016 года включительно). С 14 сентября 2021 года (с 91-го дня) и последующие дни по день фактической оплаты пени начисляются в размере 1/130 ставки рефинансирования. То есть сумма пеней по майской задолженности, при начислении в сентябре= = сумма пеней по майскому долгу по ставке, соответствующей сроку (от 31 до 90 дней) + сумма пеней по майскому долгу по ставке, соответствующей сроку (свыше 91 дня)= = (долг за май * 1/300 ставки рефинансирования * количество дней с 01.09 по 13.09) + ((долг за май*1/130 * количество дней с 14.09 по 30.09 (дату начисления пеней)) = = (150,55*(1/300*10,5)* 13) + (150,55*(1/300*10,5)* 17) = = 0.685+2.065=2.75 |

| 2. Расчет размера пеней на задолженность, возникшую с 31 июня 2016 года |

| Срок оплаты — до 15 июля 2021 года. На 15 июля 2021 года оплата за июнь не проведена. С 15 июля 2021 года отсчитываются 30 дней (в этот период с 15 июля по 14 августа 2021 года включительно пени не начисляются). С 15 августа 2021 года (с 31-го дня по 90 день) начисляются пени в размере 1/300 ставки рефинансирования (пени в указанном размере начисляются в период с 15 августа по 12 ноября 2016 года включительно). То есть сумма пеней по июньской задолженности, при начислении в сентябре= = сумма пеней по июньскому долгу по ставке, соответствующей сроку (от 31 до 90 дней) = = (долг за июнь * 1/300 ставки рефинансирования * количество дней с 01.09 по 30.09 (дату начисления пеней)) = = (150,55*(1/300*10,5)* 30) =1,58 |

| 3. Расчет размера пеней на задолженность, возникшую с 30 июля 2016 года |

| Срок оплаты — до 15 августа 2021 года. На 15 августа 2021 года оплата за июль не проведена. С 15 августа 2021 года отсчитываются 30 дней (в этот период с 15 августа по 14 сентября 2021 года включительно пени не начисляются). С 15 сентября 2021 года (с 31-го дня по 90 день) начисляются пени в размере 1/300 ставки рефинансирования (пени в указанном размере начисляются в период с 15 сентября по 13 декабря 2021 года включительно). То есть сумма пеней по июльской задолженности, при начислении в сентябре= = сумма пеней по июльскому долгу по ставке, соответствующей сроку (с 31 до 90 дней) = = (долг за июль * 1/300 ставки рефинансирования * количество дней с 14.09 по 30.09 (дату начисления пеней)) = = (154,7*(1/300*10,5)* 16) =0,87 |

| 3. Расчет размера пеней на задолженность, возникшую с 31 августа 2021 года |

| Срок оплаты — до 15 сентября 2021 года, на 15 сентября 2021 года оплата за август не проведена. С 15 сентября 2016 года отсчитываются 30 дней (в этот период с 15 сентября по 15 октября 2021 года включительно пени не начисляются). |

Итого: Общая сумма пеней, начисленная в сентябре по задолженности с мая по сентябрь = пени по майской задолженности + пени по июньской задолженности+ пени по июльской задолженности + пени по августовской задолженности = = 2.75 + 1,58 + 0,87 +0 = 5.2

Если у вас остались вопросы по расчету размера пени, то мы можем проконсультировать вас более подробно.

Обзор отчета с Единого семинара

Заказать консультацию

На какой счет в проводках отнести пени и штрафы по налогам в 1С 8.3

В бухгалтерском учете суммы штрафов и пени по налогу на имущество, НДС, по налогу на прибыль и т.п., отражаются проводкой: Дт 99 Кт 68 субсчет Расчеты по штрафам и пени – начислены налоговые пени и штрафы по налогу на имущество, на прибыль или иным налогам:

Отражение операции в бухгалтерском учете аналогично учету административных штрафов, только меняется аналитика учета. Запись проводится на основании требования органов ИФНС. Рекомендуем к счету 68 открыть отдельные субсчета, где будут показаны суммы пени и штрафов по налогам.

При перечислении сумм в бюджет: Дт 68 субсчет Расчеты по штрафам и пени Кт 51 – перечислены пени и штрафы по налогу в бюджет, сальдо по счету 68 закроется.

Если организация планирует оспорить в суде или в вышестоящей инстанции штрафы, все равно следует начислить пени и штрафы в бухгалтерском учете проводкой: по дебету счета 99 и кредиту 68 счета. При положительном решении суда в пользу организации сделать сторнирующую запись.

По причине того, что в бухгалтерском учете все штрафы списываются на финансовый результат, то разниц не возникает по ПБУ 18/02.

Регистр учета расчетов по штрафным санкциям

Регистр формируется для обобщения информации о договорах, содержащих условия о начислении штрафных санкций, причитающихся налогоплательщику или причитающихся к выплате контрагенту в виде штрафов, пени и других санкций за нарушение договорных обязательств, начисляемых по условиям договора с контрагентом или по решению суда, а так же информации об учете в целях налогообложения сумм начисленных санкций.

Порядок формирования регистра

Для формирования данного регистра необходимо из меню «Налоговый учет» открыть подменю «Регистры состояния единицы налогового учета» и выбрать пункт «Регистр учета расчетов по штрафным санкциям».

Данный регистр формируется на основании данных, введенных документами «Начисление штрафных санкций», для выбранного контрагента и договора.

Состав показателей регистра

Рис. 2. «Регистр учета расчетов по штрафным санкциям»

Реквизиты договора

— заполняется на основании информации о контрагенте и реквизитов договора.

Признак дохода или расхода

— определяет учет сумм начисленных санкций в составе доходов или прочих расходов текущего периода. Определяется условиями договора.

Дата начала начисления штрафных санкций

— определяется условиями договора и заполняется на основании соответствующего реквизита выбранного договора.

Порядок исчисления санкции (база)

— указывается базовый стоимостной или количественный показатель, являющийся, в соответствии с условиями договора или решением суда, исходным для исчисления штрафных санкций по договору (сумма, недопоставленная к сроку продукция в натуральном измерении и т.п.).

Порядок исчисления санкции (ставка)

— указывается величина начислений на единицу измерения базы (в денежном измерении или в процентах) в соответствии с условиями договора или решением суда.

Порядок начисления санкций (временная единица расчета)

— указывается временной показатель, на единицу значения которого, в соответствии с условиями договора или решением суда, увеличивается сумма штрафных санкций.

Сумма санкций

, начисленных по договору — указывается сумма штрафных санкций, начисленная по договору за каждый период начисления штрафных санкций. Итоговая сумма по графе отражается как сумма дохода или расхода.

Дата прекращения начисления санкций

— указывается момент прекращения начисления штрафных санкций при исполнении условий договора или по другим основаниям. Заполняется на основании соответствующего реквизита выбранного договора.

Штрафы, пени, неустойки по хозяйственным договорам

Наиболее распространённые в деятельности предприятия штрафы – это штрафы, неустойки, пени по хозяйственным договорам.

Более подробно как вести учет штрафов и пеней по договорам с контрагентами в программе 1С 8.3 Бухгалтерия рассмотрено в нашей статье.

В бухгалтерском учете штрафы, неустойки, пени за нарушение обязательств по договору входят в состав внереализационных расходов. К бухгалтерскому учету принимаются в суммах, присужденных судом, в том периоде, когда вынесено решение суда об их взыскании. Отражаются в учете проводками:

- Дт 91.2 Прочие расходы Кт 76 Расчеты с разными дебиторами и кредиторами на сумму начисленных штрафов, присужденных судом;

- Дт 76 Расчеты с разными дебиторами и кредиторами Кт 51 Расчетный счет на сумму перечислений, то есть уплаты.

Операция по отражению штрафа в учете такая же, как по отражению административных штрафов – Операция, введенная вручную, только меняется корреспондирующий счет и аналитика:

Так как штрафы и пени по хозяйственным договорам принимаются к налоговому учету, то при проведении документа сумма будет отражаться и в бух.учете, и в налоговом учете.

Как начислить штраф, если не выполнены договорные обязательства

Штрафные санкции начисляются в случае, если поставщиком не были выполнены договорные обязательства.

Аналогично учету административных штрафов заполняем Операцию, введенную вручную:

- Указываем наименование, счета по дебету и кредиту;

- Сумму по операции и субконто;

- По дебету субконто указывается контрагент;

- Документ по списанию с банковского счета, на основании которого начисляются штрафные пени, договор;

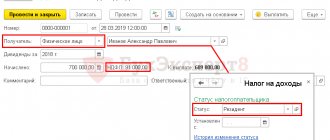

- В субконто по кредиту указываем статью прочих доходов и расходов из справочника Справочник статей доходов и расходов, где выбираем статью дохода Штрафы, пени и неустойки к получению (уплате):

Для суммы штрафа используется документ Поступление на расчетный счет с видом операции Прочее поступление. Вид расчетного счета – счет 76.02 Расчеты по претензиям, так как сумма штрафа принимается к НУ, то формируются однотипные проводки и в БУ и в НУ.

Если Вам необходима помощь в освоении более широкого спектра операций в программе 1С, то мы предлагаем Вам пройти наш профессиональный курс «1С Бухгалтерия 3.0 на интерфейсе ТАКСИ». Подробнее о курсе смотрите в следующем видео:

Поставьте вашу оценку этой статье:

(10 оценок, среднее: 4,70 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Как в 1с отразить штрафы

Программа 1С обеспечивает механическое проведение многих зачастую повторяющихся операций. Оплата и начисление штрафа – обстановка разовая. Следственно для отражения в 1С требуется ручная обработка документов.

Инструкция

1. Уплата административного штрафа с расчетного счета в программе 1С отражается в разделе «Документы», дальше «Контроль денежных средств» и «Банковские документы». От того что предприятие платит штрафы не весь день, типовых настроек для обработки таких разовых документов может не быть. 2. Для проведения платежного поручения на уплату штрафа в программе 1С позже его загрузки откройте документ двойным кликом левой кнопки мыши. На панели инструментов нажмите «Операция». Из открывшегося списка операций выберите «Другое списание денежных средств», если на вашем предприятии не предусмотрен иной вариант обработки. 3. Дальше в окне «Счет» вызовите справочник счетов бухгалтерского учета и выберите счет 91.02 «Прочие расходы». Данный счет аналитический, следственно сразу же откроется окно для выбора аналитики. В открывшемся списке выберите «Штрафные санкции». После этого в правом нижнем углу окна нажмите OK. Документ проведен. 4. Проверьте правильность бухгалтерской проводки. Должна произойти запись:Дебет счета 91.02, аналитика «Штрафные санкции» — Займ счета 51 «Расчетный счет». 5. Уплата налоговых штрафов производится либо по требованию налоговой инспекции, либо независимо предприятием по уточненному расчету налога. При обработке банковского документа оплаты штрафа программа предпочтет операцию «Перечисление налога» и в зависимости от настройки может предпочесть определенный налог, по которому оплачен штраф. Допустимо, налог придется предпочесть вручную. 6. Бухгалтерский счет 68 «Расчеты с бюджетом» аналитический. В окне «Счет» на стержневой вкладке банковского документа вызовете список бухгалтерских счетов и выберите налог, по которому уплачен штраф. Под окном «Счет» в появившемся окне «Вид оплаты» выберите необходимую строку: «Налог(начислено/доначислено), пени, штрафные санкции». Нажмите OK в правом нижнем углу документа. Документ проведен. 7. Проверьте, произошла ли бухгалтерская проводка по документу оплаты штрафа : Дебет счета 68 «Расчеты с бюджетом» – Займ счета 51 «Расчетный счет». 8. Начисление налогового штрафа оформляется записью по Дебету счета 91.02 «Прочие расходы», субконто «Штрафные санкции» в корреспонденции с кредитом счета 68 «Расчеты с бюджетом».

Для оплаты штрафов почаще каждого пользуются расчетным счетом. Впрочем неимение расчетного счета не является поводом, по которой дозволено избежать оплаты штрафа, потому что Русское право предусматривает и другие варианты.

Вам понадобится

- – квитанция формы ПД-4;

- – компьютер;

- – документы на открытие расчетного счета.

Инструкция

1. Если вам необходимо оплатить штраф без расчетного счета , обратитесь в Сбербанк и попросите там квитанцию формы ПД-4. Заполнив ее, здесь же оплатите. Впрочем помните, что, если вы воспользуетесь оплатой штрафа посредством квитанции ПД-4, то комиссия банка будет достаточно крупна – до пятнадцати процентов. Следственно если вам нужно оплатить огромный штраф, воспользуйтесь иным методом. 2. Если вы хотите оплатить штраф с подмогой интернета, скажем, через сервис WebMoney либо Яндекс деньги – посетите формальный сайт налоговой службы: https://www.nalog.ru/ и зайдите в индивидуальный кабинет налогоплательщика (либо сразу отсель по ссылке https://service.nalog.ru/debt/). Предоставьте персональные данные и следуйте инструкциям. В личном кабинете введите свой ИНН (узнать его дозволено на этом же сайте тут: https://service.nalog.ru/inn.do) либо ИНН вашей организации. Сейчас вы увидите все ваши задолжности и штрафы (либо штрафы и задолжности вашей организации). Выберите тот, тот, что хотите оплатить, и следуйте инструкциям. 3. Если вы по каким-нибудь причинам не можете воспользоваться оплатой штрафа через интернет – откройте расчетный счет. Для этого обратитесь в налоговую службу по месту жительства и объясните обстановку. Соберите все документы, которые у вас попросят, и предоставьте их в налоговую службу. После этого обратитесь в ближайший банк и заявите о том, что хотели бы открыть расчетный счет. 4. Также уведомите об открытии расчетного счета Фонд Общественного Страхования и Пенсионный Фонд. Позже этого узнайте, какая комиссия в данном банке будет за оплату штрафа. Пополните расчетный счет на сумму, равную сумме штрафа и комиссии, и оплатите штраф. Позже этого, если не хотите оставлять открытым расчетный счет, заявите представителям банка о желании закрыть его. Не позабудьте уведомить налоговую службу, ФСС и ПФ о закрытии расчетного счета . Обратите внимание! Если вам надобно оплатить штраф в качестве юридического лица – не делайте этого от имени физического лица, потому что в этом случае платеж поступит именно на счет ФЛ, а методов перевести его на счет юридического лица нет. Полезный совет Перед тем, как оплачивать квитанцию формы ПД-4, уточните все нужные реквизиты у налоговой службы, потому что работники банка могут предоставить неправильные данные, и вам придется оплачивать штраф вторично.

В текущее время фактически все организации пользуются персональными компьютерами и разными специализироваными программными обеспечениями. Особенно знаменитым среди них является программа «1С: Предприятие», которая облегчает процесс ведения бухгалтерии. Впрочем, многие сталкиваются с сложностями при отражении процесса получения и оглавления компьютерных программ в бухгалтерском и налоговом учете.

Инструкция

1. Признайте затраты на получение программы «1С: Предприятие» в качестве затрат по обыкновенным видам деятельности. В некоторых случаях, которые связаны с получением продукта по авторскому договору, согласно которому передаются исключительные права на программное обеспечение, данные затраты учитываются как нематериальные активы предприятия и проводятся в соответствии с ПБУ 14/2000. Впрочем данный случай не может быть отнесен к пользованию 1С, потому что она покупается на основании договора купли-продажи либо соглашения о передаче неисключительных прав. 2. Определите порядок бухгалтерского учета программы 1С на основании условий договора об оплате. Если получение программы производится разовым платежом, то затраты отражаются в расходах грядущих периодов и списываются частями в течение каждого срока пользования приложением. Для этого формируется займ по счету 51 «Расчетные счета» и дебет по счету 97 «Расходы грядущих периодов». Фирма 1С указывает в договоре срок службы программы. Нужно всеобщую стоимость приложения поделить на число указанных месяцев. Полученное значение списывается на дебете счета 26 «Общехозяйственные расходы» либо 20 «Основное производство» в корреспонденции со счетом 97. 3. Отразите в бухгалтерском учете затраты на обновление программы 1С. Расходы на данную операцию сознаются в том отчетном периоде, когда были произведены. Для этого формируется займ по счету 60 «Расчеты с подрядчиками и подрядчиками» и дебет по счету 26 либо 20. Если же случилось обновление программной оболочки, к примеру, приобретена добавочно сетевая версия программы 1С, то расходы на данную операцию относятся на счет 97 и списываются ежемесячно на счете 26. 4. Примите к вычету сумму НДС, которую уплатило предприятия позже получения программы 1С, за тот отчетный период, когда была отражена покупка на счете 97. В этом случае нужно представить счет-фактуру с суммой начисленного НДС и факт применения программы для проведения операций, которые облагаются НДС.

Любая хозяйственная действие полагает быстрый деловой цикл, тот, что сопровождается высокой конкуренцией. К сожалению, это влечет за собой разного рода оказии, такие как начисление штрафов. Возникнуть они могут как в итоге проведения выездной проверки, так и за просрочку в уплате налогов либо же за несвоевременное предоставление отчетности. Множество штрафов рассчитывается и начисляется при помощи 1С.

Инструкция

1. Данную операцию проводит бухгалтер того либо другого предприятия. Если извещение налоговых органов, в котором указываются начисленные штрафы , не было получено, то обратитесь в налоговую инспекцию, закрепленную за вашей фирмой. Государственный налоговый инспектор известит вам все точные и полные суммы штрафов, причем по каждом налогам сразу, если таковые имеются. 2. Если начальство вашей компания согласно со всеми означенными суммами, то вы как бухгалтер приступаете к процедуре отражения всех этих штрафных санкций. На основании правил ведения бухгалтерского учета те суммы, которые начислены по расчетам с бюджетом, обязаны неукоснительно быть учтенными. На бухгалтерском балансе ни в коем случае не допускается наличия неучтенных сумм. Отразите все штрафы именно в том отчетном периоде, в котором и было вынесено соответствующее решение. 3. Главно учесть тот момент, что согласно статье за номером двести семьдесят Налогового кодекса, те штрафы, которые подлежат уплате во внебюджетные фонды, а также в государственный бюджет, в налогообложении выручки никак не отражаются. 4. Сейчас непринужденно о программе 1С. Начисление штрафов в ней сделайте вручную, применяя бухгалтерские проводки. Если речь идет о налоговых штрафах, то эти суммы проходят по дебетовому циклу счета 99. Счет корреспонденции в данном случае будет «Расчеты по налогам и сборам». 5. По данной схеме делаются проводки и по иным штрафам. Дабы избежать дерзких нарушений в отчетности, используйте экстраординарно новейший План счетов при составлении бухгалтерских документов. Данный документ дозволено скачать, скажем, на сайте Министерства финансов, либо разработать личный по типовому примеру.

Программа 1С может многое, но она отражает теснее свершившиеся факты и не способна их изменить. Главно в момент покупки самого приложения предусмотреть все тесные места на этапе завершения договора и отчетливо прописать всякий пункт соглашения. Тогда внесение данной сделки в 1С не составит труда.

Инструкция

1. Наблюдательно изучите договор на покупку программы 1С. Для отражения в учете процесса ее получения значимо знать этапы и сроки внедрения, порядок оплаты и принятые сторонами правила приема/сдачи работ. 2. За ходом исполнения и приема в эксплуатацию отдельных блоков программы следят эксперты на соответствующих участках производства: склад, бухгалтерия и т. д. Позже оформления документов приема дозволено приступать к учету принятого материала и отражению в 1С. 3. По существу все поступления в границах договора на получение программы 1С разделяются на физические и нематериальные. Соответственно, различаются и учетные записи в программе 1С. 4. Поступления ТМЦ (письменность по 1С, установочные диски и т.д.) оформляются приходными убыточными. При наличии верно оформленных и подписанных убыточных отразите приход ТМЦ в программе 1С. 5. В полном интерфейсе выберите в основном меню пункт «Документы». Подменю «Управление закупками», дальше «Поступление товаров и служб». На панели инструментов нажмите значок «Добавить». В открывшемся документе выберите контрагента, поставьте галочки в окнах «Бухгалтерский контроль», «Налоговый контроль» и при необходимости «Управленческий контроль». ТМЦ вносятся во вкладку «Товары». Проведите заполненный документ. 6. Каждый блок работ по настройке и отладке программы, загрузке данных из ветхой базы и т.д. является по сути службами и вносится в 1С на основании подписанных сторонами актов исполненных работ. Акт на полученные службы отражается в различие от в документе раздела «Поступление товаров и служб». 7. Оплата исполненных работ отражается в разделе «Банковские документы» пункта «Документы» в основном меню, подменю «Управление денежными средствами». Видео по теме

Регистр-расчет сумм начисленных штрафных санкций

Регистр формируется для обобщения информации о суммах штрафных санкций, причитающихся налогоплательщику или причитающихся к выплате контрагенту в виде штрафов, пени и других санкций за нарушение договорных обязательств, начисляемых по условиям договора с контрагентом или по решению суда.

Порядок формирования регистра

Для формирования данного регистра необходимо из меню «Налоговый учет» открыть подменю «Регистры учета налоговых операций» и выбрать пункт «Регистр-расчет сумм начисленных штрафных санкций».

В регистре отражаются записи по каждому начислению штрафных санкций, введенных документом «Начисление штрафных санкций» за указанный период. Значение всех показателей регистра берется из табличной части документа.

Состав показателей регистра

Рис. 3 «Регистр-расчет сумм начисленных штрафных санкций за отчетный период»

Реквизиты договора

— наименование контрагента и номер договора, по которому произведено начисление штрафных санкций.

Признак дохода или расхода

— определяет учет сумм начисленных санкций в составе доходов или прочих расходов текущего периода.

Период, за который производится начисление штрафных санкций

— указывается временной период начисления санкций.

Порядок исчисления санкции (база)

— указывается базовый стоимостной или количественный показатель, являющийся, в соответствии с условиями договора или решением суда, исходным для исчисления штрафных санкций текущего периода (сумма, недопоставленная к сроку продукция в натуральном измерении и т.п.).

Порядок исчисления санкции (ставка)

— указывается величина начислений на единицу измерения базы (в денежном измерении или в процентах) в соответствии с условиями договора или решением суда.

Порядок начисления санкций (временная единица расчета)

— указывается временной показатель, на единицу значения которого, в соответствии с условиями договора или решением суда, увеличивается сумма штрафных санкций.

Сумма санкций, начисленных за текущий период

— указывается сумма штрафных санкций, вычисленная в соответствии с условиями договора или решением суда при занесении в регистр данной записи. Данная сумма отражается также в регистре учета доходов текущего периода или регистре учета внереализационных расходов текущего периода.