Когда оформляют

Как правило, заполнением бланка бухгалтерской справки-расчета занимается только бухгалтер фирмы. Высшее руководство в этом процессе не участвует.

В основном, данная справка необходима, когда остальная «первичка» уже собрана, но для учета нужен дополнительный расчет какого-либо показателя. На практике это может быть:

- бухгалтерская справка-расчет процентов, в т. ч. по займу;

- бухгалтерская справка-расчет пособия (по беременности и родам и др.);

- бухгалтерская справка-расчет суточных;

- бухгалтерская справка-расчет компенсации за задержку зарплаты (ст. 236 ТК РФ);

- бухгалтерская справка-расчет налога на прибыль;

- бухгалтерская справка-расчета 5 процентов по НДС (п. 4 ст. 170 НК РФ);

- бухгалтерская справка-расчет пени;

- бухгалтерская справка-расчет распределения расходов;

- бухгалтерская справка-расчет на списание бензина;

- бухгалтерская справка-расчет как приложение к листку нетрудоспособности и др.

Что надо знать, используя разные формы и образцы бухгалтерской справки

Следует помнить о следующих тонкостях:

- Не заменяет документ, который должен быть составлен партнерами по сделке вместе. Поэтому некоторые операции фиксировать в справке имеет смысл только для внутренних целей.

- Справка обычно лишь подтверждает сведения, уже представленные в системе внутреннего учета. Поэтому специалист должен различать, как оформить образец бухгалтерской справки:

К таким случаям можно отнести составление акта о приеме товаров, поступивших без документов. Налоговая инспекция посчитает, что представленный образец бухгалтерской справки не имеет правовой основы. В результате расходы могут не признать. Учесть их при расчете налога невозможно. А оспорить такое решение бывает непросто.

- в качестве «первички»;

- для совершенно других целей (информационных и т. п.). Например, для фиксации хозяйственной операции в документе, который может стать доказательством в судебных разбирательствах.

- В сложных ситуациях бухгалтер рискует запутаться в исправлениях. Чтобы этого не произошло, рекомендуем включать в текст справки максимум информации и прилагать копии расчетных, а также неверно заполненных документов.

Какова форма бухгалтерской справки-расчета

Обязательный, установленный законом образец бухгалтерской справки-расчета отсутствует. Это значит, что для учетной политики ее форму желательно разработать самостоятельно с учетом всех особенностей предприятия и его документооборота. А утвердить – отдельным распоряжением главы предприятия.

Также см. «Приказ об утверждении учетной политики на 2021 год: образец».

Если сомневаетесь, как правильно составить образец бухгалтерской справки-расчета, руководствуйтесь статьей 9 Закона

- название компании;

- суть операции и расчет по ней;

- дата составления;

- Ф.И.О. ответственных лиц.

Также см. «Реквизиты бухгалтерских документов: основные и обязательные».

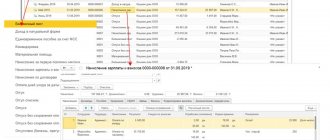

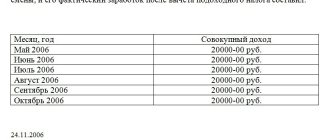

Далее показан пример бухгалтерской справки-расчета:

На нашем портале скачать бухгалтерскую справку-расчет, если она вам подходит, можно здесь.

Также см. «Бухгалтерская справка: как правильно составить».

Возможно ли внесение исправлений в бухгалтерскую справку

В случае, если обнаружена ошибка в готовой бухгалтерской справке, а написать или напечатать новый документ и собрать необходимые подписи не представляется возможным, то ее можно исправить. Для этого нужно соблюдать некоторые правила:

- сначала неверные данные необходимо с наибольшей аккуратностью зачеркнуть чернилами

- затем нужно написать сверху зачеркнутых данных исправляющую информацию

- в завершение указываются фамилия, инициалы и должность сотрудника, который внес исправления, ставится его подпись и дата исправления

Первичные документы для бухгалтерского учета

Первичные учетные документы бухгалтерского учёта – это соответствующим образом составленная и оформленная документация, которая подтверждает осуществление предприятием фактов хозяйственной деятельности. Под фактом понимают событие, операцию или сделку, которые влияют на движение денежных средств фирмы, её финансовое состояние или экономические результаты её работы.

Первичные учетные документы подтверждают совершение таких операций и оформляются при их проведении. Кроме их применения в целях бухгалтерского учёта они также необходимы и для налогового учета, так как являются основанием для признания понесённых компанией расходов и позволяют правильно определить налоговую базу. Документы бухгалтерского учета также используются при судебных разбирательствах или спорах с контрагентами и клиентами.

Законом от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» запрещено принимать к учету документы, если ними оформлены факты хозяйственной жизни, не имевшие места в действительности. Это в первую очередь относится к мнимым и притворным сделкам.

Общие требования к подготовке первичных учетных документов

Установленного законодательством исчерпывающего списка первичных бухгалтерских документов, обязательных для ведения субъектами хозяйствования, нет. Определять их объемы, виды и формы предприятие может само — это зависит от целей их применения. Регламентированы только бланки «первички» по кассовым операциям.

Предприятие может пользоваться стандартными формами, наличие которых, в том числе, предусмотрено в программах для ведения бухгалтерского учета, или создать бухгалтерские документы самостоятельно. Однако следует помнить, что для этой документации законом установлен набор необходимых реквизитов, без которых они не будут считаться правильно оформленными. К ним относят:

- название документа, дата его составления;

- наименование предприятия;

- содержание факта хозяйственной деятельности;

- количественное (шт., уп. и т.д.) и (или) денежное выражение (рубли) сделки;

- ФИО и подписи представителей контрагентов, осуществивших сделку, их должности и прочие данные для идентификации.

Формы первичных учетных документов, которые будет использовать предприятие в своей деятельности, определяет руководитель предприятия и утверждает своим приказом.

Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания.

Первичный учетный документ может быть составлен:

— на бумажном носителе

— в виде электронного документа, подписанного электронной подписью.

Законодательством Российской Федерации или любым договором может быть предусмотрено представление первичного учетного документа контрагенту или в госорган на бумажном носителе. В этом случае организация обязана по требованию другого лица изготовить копии на бумажном носителе копии первичного учетного документа, составленного в виде электронного документа.

Порядок внесения исправлений в первичные учетные документы также оговорены в законодательстве. Так, при исправлении в первичном учетном документе указывается дата исправления, ставятся подписи лиц, составивших документ, в котором произведено исправление, указываются их фамилии и инициалы. Могут быть указаны и иные реквизиты, необходимые для идентификации этих лиц.

Перечень первичных учетных документов, требуемый для сопровождения той или иной хозяйственной операции, зависит от её вида и может меняться. Преимущественно его подготовкой и формированием занимается поставщик товара или услуги. Поэтому в сделках, где ваша компания выступает покупателем, а значит юридическим лицом, которое несёт траты, уделите внимание проверке корректности составления первичной документации вашим поставщиком.

Виды первичных документов в бухгалтерском учёте

Как говорилось ранее, факты хозяйственно-экономической деятельности фирмы фиксируются посредством формирования первичной документации. В связи с этим выделяют такие её виды:

- по объему фиксируемых данных – первичные, консолидированные;

- по предназначению – бухгалтерские, директивные, исполнительные, БСО (бланки строгой отчетности);

- по методу отображения информации – консолидированные, разовые;

- в зависимости от места составления – внешние, внутренние;

- по способу формирования – в бумажном виде, электронные.

Первичная документация в бухгалтерии: перечень

Работа с «первичкой» является одной из главных задач бухгалтерии, так как правильность оформления документации — это основание правомерности признания расходов и совершения вычетов, а также основа для корректного формирования налоговой базы. Чаще всего бухгалтерия работает со следующими первичными документами:

- хозяйственный договор с контрагентом*;

- счёт-фактура* (форма утверждена постановлением Правительства РФ №1137 от 26.12.2011 г.);

- счёт на оплату* (законодательно бланк не утвержден);

- товарная и товарно-транспортная накладная (ТТН), универсальный передаточный документ (УПД);

- авансовые отчеты;

- платежная документация, подтверждающая факт осуществления оплаты. К ней относят БСО, банковские платежные (требования и поручения) и кассовые (приходный и расходный ордера) документы;

- бухгалтерские справки;

- акт выполненных работ (предоставленных услуг) между заказчиком и исполнителем (преимущественно унифицированных бланков нет, однако, например, акт по строительным работам можно взять из формы, утверждённой Постановлением Госкомстата РФ №100 от 11.11.1999г. либо создать его самостоятельно);

- документы по фонду оплаты труда и расчета с персоналом;

- документы учета основных средств;

- путевые листы и другая первичка.

*Такие документы как, например, хозяйственный договор, счёт-фактура и счёт на оплату, не являются самостоятельными документами первичного учета.

Так, в договоре с контрагентом фиксируются договоренности между сторонами — предмет сделки, права и обязанности, условия оплаты и поставки, санкции за нарушение положений договора и пр. Однако без подтверждающих актов (накладных, платёжных поручений и т.д.) сам договор в формировании учётных операций участвовать не будет.

В счёте отражают сумму, в которую продавец оценивает свой товар (услугу). Если он не будет оплачен покупателем, факт реализации товара не найдет своего отражения в перечне бухгалтерских операций. Поэтому счёт является скорее приложением к договору, нежели отдельным первичным документом бухучета.

Счёт-фактуру составляют для налоговых нужд — на его основании контрагент-покупатель получает право на вычет суммы НДС, которую предъявляет контрагент-поставщик. Однако, как и в случае с договором, отсутствие других подтверждающих операцию первичных учетных документов не дает оснований для признания издержек по конкретной сделке и их отражения в бухгалтерском учете.

Важно помнить, что первичные документы, используемые в бухгалтерском учёте —это также часть системы налогового и управленческого учета.

Первичные документы в разрезе этапов хозяйственной операции (сделки)

Каждая сделка предприятия осуществляется в несколько этапов. На первом контрагенты проводят переговоры и приходят к соглашению о сотрудничестве. Результатом консенсуса является подписание хозяйственного договора, в котором фиксируются достигнутые сторонами договоренности, и выставление счёта на оплату.

Правильным считается оформление каждой сделки отдельным договором. Однако чаще с постоянными контрагентами компании подписывают генеральное соглашение на однотипные операции. Ряд сделок не требует заключения договора в письменной форме. Так, к примеру, розничный договор купли-продажи является заключенным с момента вручения потребителю чека.

Счёт на оплату — это бухгалтерский документ, в котором продавец предлагает свою цену на продукцию. Кроме стоимости в нём указывают сроки оплаты, порядок поставки и другие необходимые условия. Однако этот документ не даёт поставщику право требовать с покупателя совершения платежа — он только фиксирует цену на товар или услугу. Согласием покупателя является акцепт счёта.

Второй этап – платежи по договору. Документами бухгалтерского учета, в зависимости от вида оплаты, будут:

- кассовые, товарные чеки, приходные ордера и т.д. — при наличных расчётах;

- выписки из расчётного счёта, платежки, заверенные обслуживающим банком — при оплате по безналу (эквайринг, расчёты посредством платёжных систем, электронные платежи и т.д.).

Завершающий этап сделки – поставка (получение) продукции (услуг). Документальное подтверждение данных фактов является обязательным. В противном случае налоговая не признает такую операцию состоявшейся, и налоговая база может быть изменена не в пользу предприятия. На этом этапе будут оформляться:

- товарный чек — выписывается при реализации товара в рознице;

- товарная, или товаро-транспортная накладная — подтверждает факт реализации товара по договору поставки и является основанием для его последующего оприходования контрагентом-покупателем, готовится в 2-х экземплярах, по одному для каждой из сторон. Подписывается уполномоченными лицами сторон, отвечающими за поставку и приём товара;

- акт выполненных работ — двусторонний первичный бухгалтерский документ. В нем представители сторон свидетельствуют соответствие исполненного объема работ (оказанных услуг) договорным условиям и сам факт совершения сделки.

В зависимости от договорённостей, второй и третий этап могут меняться местами, например в случае осуществления поставки товара на условиях отсрочки платежа.

Передача первичных учетных документов в бухгалтерию

Бухгалтерские учётные операции, в т.ч. признание издержек, реализации и пр., проводятся бухгалтером исключительно на основании первичных учетных документов, предоставленных в бухгалтерию лицами, ответственными за их оформление. Именно эти лица, а не бухгалтер несут ответственность за соответствие первичных учетных документов свершившимся фактам хозяйственной жизни. Поэтому сотрудникам предприятия, которые отвечают за проведение хозяйственной операции и проводят работу с первичной документацией, следует своевременно предоставлять её в бухгалтерию. Наладить документооборот помогает утверждение приказом руководителя порядка документооборота в компании и разработка памяток персоналу. Бухгалтер в свою очередь имеет право в письменной форме требовать от ответственных лиц соблюдения установленного порядка документального оформления фактов хозяйственной жизни, представления документов (сведений), необходимых для ведения бухгалтерского учета. И ответственные за оформление первичных документов лица обязаны выполнять требования бухгалтера.

Сроки хранения

По общему правилу вся первичка в бухгалтерии должна храниться не менее пяти лет после отчетного года. Конкретные сроки хранения документов устанавливаются Федеральным архивным агентством. На протяжении установленного периода хранения, налоговая инспекция имеет право затребовать первичные документы на проверку у вас или у вашего контрагента. Действующие сроки хранения бухгалтерской, кадровой и иной документации можно найти в Приказе Федерального архивного агентства от 20 декабря 2021 г. N 236.

Санкции за отсутствие «первички»

Нарушение правил учета доходов и расходов, а также отсутствие первичных учетных документов чревато наступлением:

- ответственности согласно ст. 120 НК РФ. Первичное нарушение карается штрафом в сумме 10 тыс. руб. Неоднократное нарушение, выявленное в нескольких периодах, чревато штрафом в 30 тыс. руб. Если такие действия компании привели к снижению налоговой базы, её оштрафуют на 20% суммы невыплаченных налоговых платежей, но не меньше чем на 40 тыс. руб.;

- ответственности по ст. 15.11 КоАП РФ — взыскание с должностных лиц штрафа в размере от 5 тыс. руб. до 10 тыс. руб. за грубое нарушение требований к бухгалтерскому учету.

Структура: как написать образец бухгалтерской справки

Независимо от предназначения, документ должен быть оформлен правильно, поскольку играет роль первичного. Тогда не возникнет лишних вопросов от налоговой инспекции. Рекомендуем использовать внутрифирменный шаблон, поскольку законодательство РФ не предусматривает обязательного бланка бухгалтерской справки.

Процедура оформления этого документа состоит из 3-х этапов:

- Создание «шапки» и указание следующих данных:

- сведения о том, что изменилось;

- предыдущие показатели;

- правильный способ расчета.

Далее приведен пример бухгалтерской справки с соответствующим текстом:

| «Экономистом ООО «Гуру» Н.В. Курносовой была допущена техническая ошибка при начислении амортизации по основным средствам. За 2021 год размер составил 21 000 руб., при этом ошибочно было указано – 22 500 руб. Подробный расчет: ……. В 01 февраля 2021 года Н. В. Курносова исправила ошибку путем проводки Дт 44 Кт 02 – 21 000 руб. Исправления внесены записью Дт 44 Кт 02 – 1500 руб. (сторно)» |

- идентификации лиц;

- подтверждения необходимости выполнить хозяйственную операцию.

Также см. «Реквизиты бухгалтерских документов: основные и обязательные».

Как было сказано, руководство компании вправе самостоятельно разработать и утвердить приказом образец справки, чтобы применять его для решения своих хозяйственных задач. При этом его включают в учетную политику предприятия.

Взять за основу можно бухгалтерскую справку 0504833, которая разработана Минфином для учреждений государственного сектора (приказ 2015 года № 52н).

Обычно этот документ составляют в электронном виде с учетом стандартных требований к оформлению: отсутствие опечаток, заполнение всех реквизитов, точное название организаций и т. д. Важно не допустить ошибку при проставлении дат.

На нашем сайте бухгалтерской справки можно по следующей ссылке.

Подобные справки могут содержать так называемые красные сторно – проводки с отрицательным числом. Они служат, например, для:

- исправления ошибок;

- списания торговой наценки;

- корректировки показателей материально-производственных затрат.

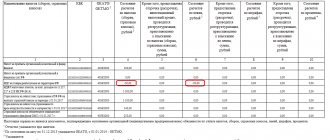

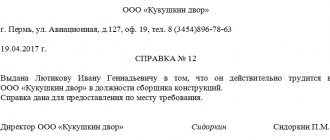

Ниже представлен образец заполнения бухгалтерской справки 0504833.

Пеня — это…

Согласно ст. 75 НК РФ пеня представляет собой сумму денежных средств, которую компания обязана перечислить в бюджет, если она не вовремя заплатит налоги, сборы или страховые взносы. Уплата пени — это обязанность, а не право налогоплательщика. Она устанавливается в том случае, когда хозяйствующий субъект нарушил свою обязанность по перечислению платежей в бюджет в установленные законом сроки.

Если недоимка по платежу будет обнаружена налоговой инспекцией, она выставит требование об уплате долга и пени по нему. Если налогоплательщик сам выявит данную проблему, он может самостоятельно рассчитать сумму пени и заплатить ее вместе с долгом, не дожидаясь требования от ИФНС.

Важно! При перечислении пени необходимо направлять ее на отдельный КБК, предназначенный именно по таким платежам по конкретному налогу или страховому взносу.

Что представляет собой бухгалтерская справка и для чего она нужна?

Все люди ошибаются, бухгалтеры не исключение. Для того, чтобы исправить ошибки, а также чтобы отразить в учете нестандартные хозяйственные операции можно воспользоваться бухгалтерской справкой.

Бухгалтерская справка – это официальный документ, в котором находят свое отражение корректировки по различным регистрам плана счетов в случае ошибки, а также расчеты по не стандартным хозяйственным операциям.

Как написать характеристику на работника? Образец и пошаговая инструкция содержатся в публикации по ссылке.

Таким образом, бухгалтерская справка необходима для того, чтобы вносить изменения в отчетность, а также для того, чтоб отражать в учете специфические хозяйственные операции (раздельный учет деятельности, представительские расходы).

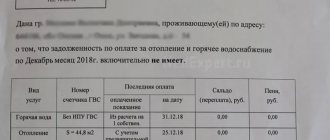

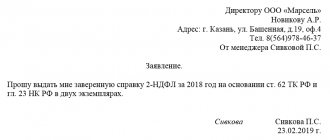

Бухгалтерская справка о задолженности для суда: образец

Этот документ может быть составлен в самом общем виде со ссылками на справочные данные, которые форма хочет подтвердить в суде. Ссылаться в справке на то, что она оформлена именно для судебных целей, совсем необязательно.

Далее представлен образец написания бухгалтерской справки о «дебиторке», которую часто приходится «выбивать» с контрагента через суд.

| ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «ГУРУ» Адрес: 105318, г. Москва, ул. Гоголя, д. 8, офис 15. ИНН 7722123456, КПП 772201001 г. Москва 06 февраля 2021 г. Бухгалтерская справка № 3-с В результате инвентаризации расчетов с контрагентами 06 февраля 2021 года выявлена дебиторская задолженность ООО «Бубен» (ИНН 7719456789, КПП 771901001, адрес: г. Москва, ул. Квасовая, д. 9, к. 6), по которой не истек срок исковой давности (акт инвентаризации от 06.02.2017 № 22-инв). Данная задолженность возникла по договору поставки товаров № 12/7 от 22.10.2016 г. Сумма долга – 500 000 (пятьсот тысяч) рублей 00 копеек. Срок оплаты по договору – 31.12.2016 (включительно). Генеральный директор ______________ /В.В. Краснов/ Главный бухгалтер ______________ /Е.А. Широкова/ |

Читать также

03.02.2017