Согласно законодательству, работодатель является налоговым агентом и обязан предоставлять в ИФНС данные по исчисленному, удержанному и уплаченному налогу на доходы физических лиц (НДФЛ) по всем физическим лицам, которым выплачивалось денежное, материальное вознаграждение или предоставлялась иная форма финансовой выгоды.

Данные должны быть предоставлены в ИФНС по форме «2-НДФЛ» не позднее 1 апреля или первого рабочего дня после указанной даты, если на эту дату выпадает выходной. В форме указываются все полученные доходы, примененные налоговые вычеты, исчисленный, удержанный и перечисленный НДФЛ по каждому физическому лицу за отчетный налоговый период. Кроме указанной формы, есть персональная форма справки 2-НДФЛ, предоставляемая работодателем сотруднику по его заявлению для личных целей, подтверждающая его доходы и НДФЛ.

Как формируется справка 2 НДФЛ в 1С 8.3, покажем на примере «1С: Зарплата и управление персоналом, редакция 3.1» (конфигурация в редакции 3.1.10.110). Заполнение 2-НДФЛ в 1С:Бухгалтерия, как 8.3, так и 8.2*,аналогично рассматриваемому примеру. Ниже приведена пошаговая инструкция по формированию справок 2-НДФЛ.

*Если вы используете программу на платформе 8.2, стоит помнить, что она не имеет всех возможностей новейшей версии.

Подготовка и проверка

Для правильного расчета НДФЛ должны быть введены все необходимые данные по сотрудникам:

- Зарплата, отпуска и больничные;

- Стандартные, личные, социальные, профессиональные вычеты;

- Все прочие доходы и удержания с них.

Начисления заработной платы вводятся документами «Начисление зарплаты» в разделе «Зарплата-Все начисления». Также здесь вводятся больничные и отпуска. В документах автоматически формируются удержания, НДФЛ и страховые взносы.

Рис.1 Все начисления

Другие документы по НДФЛ находятся в разделе «Налоги и взносы/Все документы по НДФЛ».

Рис.2 Все документы по НДФЛ

Здесь же можно формировать справки 2-НДФЛ. Рассмотрим некоторые часто используемые виды документов.

Заявление на вычеты по НДФЛ – в документе указываются стандартные Вычеты на детей и личные вычеты. Для стандартных вычетов указывается период действия: в шапке документа общий реквизит – месяц начала действия вычетов, а в таблице – месяц окончания действия по каждому вычету.

Рис.3 Заявление на вычеты по НДФЛ

Операция учета НДФЛ – в документе учитываются все другие полученные доходы, не учтенные в программе, а также которые необходимо зарегистрировать вручную, начисления, удержания и перечисления НДФЛ и некоторые виды вычетов. Все операции фиксируются на конкретную дату.

Рис.4 Операция учета НДФЛ

Уведомление НО о праве на вычеты – документ используется для расчета и начисления имущественных и социальных вычетов. Период действия задается в шапке документа.

Рис.5 Уведомление НО о праве на вычеты

Как создать справку для сотрудников

Заходим в меню «Налоги и взносы». («Зарплата и кадры» в 1С:Бухгалтерия).

Необходимо отрыть список документов и нажать «2-НДФЛ для сотрудников».

Важно! Для каждого отдельного сотрудника справка создается отдельно за каждый год. Нажмите на кнопку «Создать».

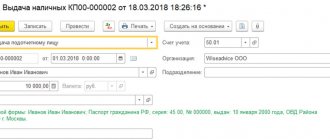

Откроется окно, где сначала нужно заполнить шапку. Обязательно указывается период (нужный год), сотрудник и организация (если вы ведете несколько, то придется выбрать необходимую).

Как только вы внесете эти основные данные, остальные подтянутся автоматически. Чтобы их обновить, нажмите «Заполнить».

Если перед вами стоит задача сформировать справку 2-НДФЛ в разрезе кодов ОКТМО/КПП и ставок налога, то обязательно укажите эти значения в реквизите «Формировать».

Нажав на «вопрос» справа от заполненного поля узнайте, зарегистрированы ли доходы по выбранному коду на сотрудника, для которого вы готовите справку.

Если данные о доходах не зарегистрированы, программа скажет вам об этом – соответствующее окошко не будет заполнено.

Далее, когда вы сами проверили все заполненные данные, запустите программную проверку и проведите документ.

Остается только распечатать справку для сотрудника по нужной кнопке.

В шапке готовой распечатанной справки 2-НДФЛ вы увидите пометку, что эта форма не предназначена для передачи в ИФНС.

Заполнение справки 2-НДФЛ для передачи в ИФНС

Создать справку можно в разделе «Налоги и взносы-2-НДФЛ для передачи в ИФНС» или путем выбора соответствующего документа в разделе «Налоги и взносы-Все документы по НДФЛ». В открывшемся журнале по кнопке «Создать» формируется новая справка. Сначала нужно заполнить шапку документа:

- Год – год (отчетный период), за который предоставляется справка в ИФНС;

- ОКТМО/КПП – территориальная привязка организации по месту сдачи налоговой отчетности. Заполняется в разделе «Главное – Организации» в карточке на закладке «Регистрации в налоговых органах»;

- В ИФНС (код)/с КПП – реквизиты налоговой инспекции;

- Вид справок – может принимать значения «Ежегодная отчетность» и «О невозможности удержания НДФЛ»;

- Кнопки «Исходная», «Корректирующая», «Аннулирующая» – указывают статус справки.

Рис.6 Заполнение справки 2-НДФЛ для передачи в ИФНС

Заполнение справки 2-НДФЛ происходит по кнопке «Заполнить». Кнопка «Пронумеровать» нужна при ручном вводе сотрудников, который в свою очередь производится кнопкой «Подбор». До проведения документа корректность введенных данных можно проверить кнопкой «Проверить». При этом будет использован алгоритм проверки, заложенный в программе. Будет проверена правильность предоставляемых расчетов и персональных сведений сотрудников, занесенных в карточку. Перед отправкой справку нужно провести, нажав кнопку «Провести». Отправка в ИФНС может быть сделана через файл универсального обмена данными в формате xml по кнопке «Выгрузить».

При подключенном сервисе «1С-Отчетность» можно сразу отправить подготовленный документ в налоговую инспекцию. Если данный сервис не подключен, обратитесь к нам: в рамках программы сопровождения бизнеса 1С-специалистами мы проконсультируем вас, как быстро настроить и подключить данный сервис. Если вы используете данный сервис, зайдем в пункт в меню «Отправить-Отправить в контролирующие органы». Также в этом случае есть возможность on-line проверки правильности расчета. В меню пункт «Отправить-Проверить в интернете». При возникновении ошибки так можно увидеть причину (строка при проверке будет красной, а причина помечена). Дважды щелкнув по любой строке можно сформировать справочный отчет 2-НДФЛ в 1С для любого сотрудника из списка, но сохранить и распечатать справку, полученную таким способом, нельзя.

Бесплатная консультация эксперта

Татьяна Панченко

Консультант-аналитик 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Порядок представления физлицам справки о доходах и суммах НДФЛ

Налоговые агенты по НДФЛ должны выдавать физическим лицам по их заявлениям справки о полученных доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (п. 3 ст. 230 НК РФ).

С 01.01.2019 работодатель обязан выдавать сотруднику справку о доходах и суммах налога по новой форме согласно приказу ФНС России от 02.10.2018 № ММВ-7-11/[email protected] Сведения о доходах и суммах налога за налоговый период 2021 года предоставляются по новой форме справки.

Налоговое ведомство утвердило две новые формы регламентированного отчета:

- справка для выдачи сотруднику «Справка о доходах и суммах налога физического лица» (Приложение № 5 к Приказу)

- машиноориентированная форма — сведения для налоговой инспекции «Справка о доходах и суммах налога физического лица» (форма 2-НДФЛ) (Приложение № 1 к Приказу).

О сроках поддержки изменений в форме 2-НДФЛ в «1С:Предприятии 8» в соответствии с приказом ФНС России от 02.10.2018 № ММВ-7-11/[email protected] можно узнать в «Мониторинге изменений законодательства».

По сути, показатели в новой справке остались прежними, как в форме 2-НДФЛ, утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/[email protected] и действовавшей ранее. Изменения незначительные: в справке для сотрудника по новой форме теперь отсутствуют штрихкод; признак (возможности удержания налога); код налогового органа; дата выдачи и номер уведомлений о вычетах и уведомлений, подтверждающих право на уменьшение налога на фиксированные авансовые платежи.

Как проверить правильность заполнения сведений по форме 2-НДФЛ в 1С 8.2

При заполнении документа Справка 2-НДФЛ для передачи в ИФНС в левом окне указываются физические лица, которым был выплачен доход. Если установить курсор мыши на физ.лицо, то в правом окне будет отображена сведения о его доходах или личные данные по нему:

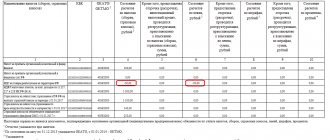

- На закладке Доходы, вычеты, налоги указывается информация о доходах, вычетах, налогооблагаемая сумма доходов, налог исчисленный, налог удержанный, а также налог, перечисленный по каждому сотруднику (Рис. 15). Эта информация заполняются на основании данных из регистров накопления НДФЛ, которые были рассмотрены выше.

- На закладке Личные данные налогоплательщика указываются личные данные для физического лица. Именно эта информация отображается в печатной форме Справки в разделе №2 Данные о физическом лице – получателе доходов:

Шаг 1. Проверка суммы дохода физического лица, а также начисленной суммы НДФЛ

Проверить сумму зарплаты, начисленной физическому лицу и сумму исчисленного НДФЛ можно, сформировав Оборотно-сальдовую ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разрезе каждого физического лица.

Например, сделаем проверку правильности заполнения сведений о НДФЛ по Соколов П.П.

- Сумма дохода = 120 000руб. (из ОСВ по счету 70)

- Сумма предоставленного вычета = 8 400 руб. (из формы документа Справка 2-НДФЛ);

- Налогооблагаемая база = 120 000 – 8 400 = 111 600руб. – совпадает с данными в Справке 2-НДФЛ;

- НДФЛ исчисленный = 111 600 * 13% = 14 508 руб.

Именно такая сумма отражена по кредиту счета 68.01 и такая же сумма указана в Справке 2-НДФЛ. В нашем примере удержанная сумма совпадает с исчисленной суммой НДФЛ при выплате дохода физ.лицам.

Шаг 2. Проверка суммы НДФЛ, перечисленной в бюджет

Сумма перечисленного НДФЛ указывается по каждому физ.лицу, для этого общая сумма уплаченного НДФЛ распределяется помесячно. Поэтому необходимо проверить совпадает ли сумма перечисленного НДФЛ по каждому сотруднику с общей суммой НДФЛ, перечисленного за год. Для того, чтобы определить общую сумму НДФЛ, перечисленную в бюджет можно воспользоваться отчетом Анализ счета по счету 68.01 «Налог на доходы физических лиц»:

Определить общую сумму НДФЛ перечисленную в бюджет, отраженную в справках по форме 2-НДФЛ можно, сложив суммы НДФЛ перечислено

по каждому сотруднику, и сравнить с данными

Анализа счета

по счету 68.01 «Налог на доходы физических лиц».

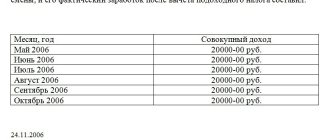

Например, сумма НДФЛ перечисленного из Справки по форме 2-НДФЛ:

- Воробей А.Г. – 11 409руб.;

- Дятлов И.В. – 11 483 руб.;

- Рыбкина З.С. – 10 470 руб.;

- Соколов П.П. – 14 508 руб.

- Итого: 47 870 руб.

Данная сумма заполняется по данным регистра Перечисление НДФЛ в бюджет РФ. Именно такая же сумма отражена в своде проводки Дт 68.01 Кт 51. Сведения о доходах физических лиц заполнены верно.

Справка 2-НДФЛ в 1С ЗУП 3.0: как сформировать и распечатать

Шаг 1 – Подготовительная работа и проверка данных

Дабы корректно машина могла исчислить по Вашему запросу подоходный налог, Вы потратьте время и проконтролируйте заполнение требуемых сведений по подчиненным. Среди такой нужной информации следующие позиции:

- основной заработок, оплата больничных листов и отпускные;

- стандартные налоговые, личные, социальные и профессиональные вычеты;

- остальные виды доходов и удержаний с них.

Как известно, исчисление зарплаты производится посредством использования команды начисления зарплаты в разделе зарплата и кадры. Находится она во всех начислениях и дальше в зарплате. Разработчики предлагают Вам данной командой вывести в авторежиме суммы удержаний с доходов, налогов и взносов в соцстрах и пенсионный.

Все остальные команды по работе с налогами размещаются в зарплате и кадрах, там пройдите по ссылке НДФЛа и там есть функционал все документы по НДФЛ. Именно тут формируются рассматриваемые нами справки и прочие часто используемые операции, и предлагаю Вам ознакомиться с ними в таблице.

| № п\п | Наименование команды | Характеристика |

| 1 | Заявление на вычеты по НДФЛ | Сюда стоит внести информацию по поводу детских и личных вычетов. Вы проставляете срок его действия в шапку формы общим реквизитом того месяца, в котором начинает работать положенный вычет. Табличная часть требует от Вас указания конца того месяца, когда завершается применение вычета |

| 2 | Операция по учету налога | Здеcь принимаются во внимание различные прочие виды доходов, начислений удержаний с них. |

| 3 | Уведомление НО о праве на вычеты | Данная форма применяется при исчислении имущественных и социальных вычетов, а в шапку заносится срок действия данного вида вычета |

Шаг 2 – Как заполнить справку для отправки в налоговую

Машина предусматривает особый функционал для удовлетворения Вашего запроса в формировании справки для ответа в налоговую службу в разделе зарплата и кадры, далее перейдите в НДФЛ и там Вы обнаружите поле 2-НДФЛ для передачи в ИФНС. Также здесь размещаются все общие документы по НДФЛ по следованию по указанному мной пути, что Вам могут быть полезны при работе с подоходным. В журнале имеется команда создания новой справки и прежде чем ее сформировать, Вам придется все же занести исходные сведения в шапку формы. Итак, от Вас потребуется заполнить:

- тот год, за который Вы отчитываетесь перед налоговой;

- ОКТМО/КППпредполагает территориальное месторасположение компании в налоговый орган, где зарегистрирована компания. Эту информацию Вы добавляете в главном разделе в поле организаций и там находите карточку в регистрации в налоговых органах;

- В ИФНС (код)/с КПП говорит о реквизитах налогового органа;

- Клавиши «Исходная», «Корректирующая» и «Аннулирующая» свидетельствуют о статусе справки;

- Вид справок бывает как ежегодная отчетность и о невозможности удержания НДФЛ.

Когда у Вас появилась потребность в создании первичной справки, воспользуйтесь командой исходная. В справке под номером корректировки проставьте. Корректирующая справка предполагает выбор корректирующей и в самой справке не забудьте пометить номер корректировки 01-98. При выведении аннулирующей справки отмечайте аннулирующую. В форме справки проставьте номер корректировки 99.

Имейте ввиду важный нюанс: вид формируемых справок также стоит обязательно указывать задавать машине. Так, Ваша годовая отчетность по подоходному будет обладать первым признаком. В поле о невозможности удержания НДФЛ, пропишите те доходы, с которых не был взят налог. Таблица документа заполняется Вами самостоятельно и в форме справки имеет второй признак .

Сдача 2-НДФЛ за 2021 год из конфигурации Зарплата и Управление Персоналом, редакция 2.5 (2.5.130.2)

Хочу поделиться своим опытом в подготовке для сдачи 2-НДФЛ за 2018 год из 1С из конфигурации Зарплата и Управление Персоналом, редакция 2.5 (2.5.130.2).

Для подготовки файлов для сдачи отчётности нам потребуется:

- Сама база 1С ЗУП 2.5 с последним обновлением от 29.03.2018 г. (релиз 2.5.130.2)

- Налогоплательщик ЮЛ 4.60 (программу можно бесплатно скачать с официального сайта www.gnivc.ru)

Далее объясню по шагам.

Шаг №1. (рисунок 1)

Заходим в 1С с правами для формирования отчётности. Выбираем закладку на рабочем столе 1С «Налоги» (метка 1). Далее заходим в «Регламентированные отчет» (метка 2) и в открывшемся окне «Регламентированная и финансовая отчетность» нажимает создание нового отчета (метка 3)

Шаг №2. (рисунки 2, 3)

В открывшемся окне заходим в папку «Отчётность по физлицам» и далее из списка выбираем отчёт «Справка 2-НДФЛ для передачи в ИФНС (с 2015 года)»

Шаг №3. (рисунок 4, 5)

Перед нами откроется не заполненный новый отчёт по 2-НДФЛ. На что необходимо обратить внимание — это:

- Правильно укажите налоговый период — 2021 (метка 1)

- Правильно укажите дату формирования отчёта, поле «от», в примере я указал 21.01.2019 г. (метка 2)

- Укажите организацию, по которой формируем отчёт

После заполнения обязательных полей, нажимаем на кнопку «Заполнить» (метка 3) из выпавшего списка выбираем «физ.лицами, получавшими доходы». После того как заполнится отчёт данными, рекомендую проверить цифры, прежде чем продолжить дальше.

Если всё заполнено корректно и правильно нажимаем на кнопку «Записать» (метка 4) и далее сохраняем отчёт на локальный диск, нажав на кнопку «Записать файл на диск» (метка 5).

После успешного сохранения файла переходим к следующему шагу.

Шаг №4. (рисунки 6, 7,  Налогоплательщик ЮЛ.

Налогоплательщик ЮЛ.

Я не буду описывать как установить программу «Налогоплательщик ЮЛ» (этот процесс описан в инструкции к программе, её можно скачать по ссылке), а перейду сразу к загрузке данных.

Начнём, если Вы только что установили «с нуля» программу, то при первом запуске программы, вылетит окно, в котором нужно выбрать «добавить налогоплательщика из файла налоговой/бухгалтерской отчетности (версия формата 5.хх)». Нажимаем «ОК», выбираем файл, который выгрузили из 1С. После успешной загрузки, программа попросит дополнительно заполнить поля ОКТМО, ОКАТО и ОГРН, рекомендую сделать это сразу.

Затем, в правом верхнем углу указываем период 2021 г. — это период в который мы будем загружать данные. Заходим по пунктам меню: Документы — Документы по НДФЛ — Справки о доходах (2-НДФЛ); в окно, предназначенное для формирования отчёта по 2-НДФЛ.

Затем, нажимаем на кнопку «Загрузить», в открывшемся окне указываем тот, файл, который выгрузили из 1С и нажимаем «Открыть». После программа откроет окно, в котором отобразит найденные справки, нажимаем «Выбрать», затем оставляем всё без изменений и нажимаем «ОК». После успешной загрузке окно закроется автоматически и Вы увидите отчёт о загруженных справках. Отчёт можете закрыть и у Вас будет открыто окно с загруженными справками.

Шаг №5. (рисунок 9) Выгрузка из «Налогоплательщика ЮЛ»

Далее, Вы нажимаете «Выделить всё» (метка 1), программа выделит все справки для дальнейшей обработки. Затем нажимаем «Выгрузить» (метка 2), подтверждаем, что мы хотим выгрузить, нажатием на кнопку «Да» и в открывшейся форме вводим ФИО подписанта, далее «Ок» и в последней форме указываем номер реестра, дату формирования реестра, путь к папке — куда необходимо выгрузить xml файл.

Если Вы сделали всё правильно, то отобразится окно, в котором будет указан сформированный файл и список сотрудников из этого файла и другая информация. Чтобы закрыть окно — нажимаем «ОК».

Если кто-то из Вас умеет работать в программе «Налогоплательщик ЮЛ», то перед выгрузкой данных может поправить сведения, проверить выгружаемые данные.

Выгружать можно много раз, выполняя шаг №5.

Надеюсь, Вам моя статья помогла и Вы успешно сдадите и уже сдали отчётность по 2-НДФЛ за 2021 год из 1С ЗУП 2.5