Здравствуйте, дорогие друзья! Рано или поздно любой инвестор сталкивается с необходимостью уплаты налогов. Вариант с уклонением от этой обязанности я даже рассматривать не буду и вам не советую. Что касается непосредственно налогообложения, то процедура не настолько сложна, как кажется поначалу. Подводных камней хватает, но, если разобраться с ними один раз, то в будущем отчетность сдается без особых проблем. Ниже я поделюсь своим опытом работы с налоговиками. Будет не только инструкция по заполнению 3 НДФЛ, но и ряд нюансов, связанных с налогообложением в целом.

В сети полно предложений от компаний, готовых взять на себя труд по ведению отчетности и подаче документов. Суммы называются разные, иногда ценник превышает $1000. Не рекомендую выбирать этот путь, ничего сверхъестественного в заполнении 3 НДФЛ нет, смысла тратить лишние деньги нет. Тут скорее идет расчет на то, что инвестор не захочет разбираться в бюрократических нюансах.

Изучаем законодательство

Если работаете с российским брокером, то он является вашим налоговым агентом и все вопросы ИФНС решает он. Самому налог придется платить только в случае, если источники вашего дохода находятся за пределами РФ, об этом говорится в ст. 208 НК РФ.

К ним относятся:

- Купонные выплаты по облигациям.

- Прибыль, полученная в результате работы с акциями и производными инструментами фондового рынка.

- Дивиденды.

- Прочие типы доходов, например, начисление процентов на свободный остаток по счету.

Уклоняться от уплаты налогов бессмысленно. Это не Форекс, где вывод пары сотен долларов прибыли никого не заинтересует. Инвесторы оперируют с большими суммами, ИФНС не оставит их без внимания.

Штрафы предусмотрены ощутимые:

- Ст. 119 НК РФ регламентирует санкции за непредставление налоговой декларации.

- В случае, если будет доказано, что вы умышленно уклонялись от уплаты налогов, штрафы возрастают до 20-40%. Подробнее об этом сказано в ст. 122 НК РФ.

- Затягивать время также не в ваших интересах, п. 4 ст. 75 НК РФ регламентирует размер пени, начисляемой за каждый день просрочки. Она привязана к ставке рефинансирования ЦБ РФ. На момент подготовки материала она составляет 7,75%, а это значит, что в сутки размер штрафа будет расти на 7,75/300 = 0,0258%.

В итоге закончится все тем, что вы заплатите налог + штраф. Так что рекомендую не допускать просрочки и не затягивать с подачей документов в ИФНС.

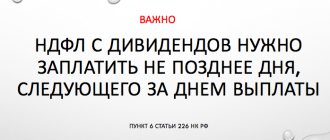

КБК для уплаты НДФЛ с дивидендов в 2021 году

Полученная прибыль предприятия после налогообложения может быть распределена между участниками общества. Дивидендами признаются не только доходы от распределения оставшейся прибыли, полученные участником, но и иные подобные выплаты в адрес участников (письмо Минфина РФ от 14.05.2015 № 03-03-10/27550). Также дивидендами признаются и поступления за пределами РФ, признанные таковыми законодательством иных стран (п. 1 ст. 43 НК РФ).

Прибыль между участниками делится в соответствии с порядком, отраженным в уставе юрлица. Чаще всего это распределение делается в пропорции к доле участия. Вновь принятые участники также могут рассчитывать на выплату дивидендов согласно имеющейся доле.

Когда нужно самостоятельно заполнять декларацию 3 НДФЛ

Выше уже говорилось, что если брокер является налоговым агентом, то с НДФЛ он разберется сам. Но и тут есть нюансы. Для начала разберем общую схему организации торговли. Возможны 2 варианта:

- Связка инвестор — зарубежный брокер — выход на биржу. В этом случае с ИФНС решаем вопросы самостоятельно. Как примеры таких компаний могу привести Interactive Brokers, Just2Trade, United Traders. Они надежны, но не имеют лицензии РФ, соответственно и расчетом налогов для уплаты в ИФНС не занимаются.

- С использованием прокладки в виде компании, работающей в РФ. Цепочка выглядит так – инвестор — российский брокер — зарубежный — биржа. Возиться с 3 НДФЛ не нужно, этим занимается налоговый агент.

Пример

Бывает так, что и при работе с российским брокером с части дохода НДФЛ придется рассчитывать и уплачивать самостоятельно. Приведу пример:

- Вы работаете с БКС и покупаете исключительно бумаги российских компаний. В этом случае акционерные общества сами отчисляют нужную сумму государству, происходит это еще на этапе выплаты дивидендов.

- У того же БКС вы покупаете бумаги российских компаний, но эмитированных за границей (Киви, Полиметалл, Яндекс, Русал), получаете по ним дивиденды. По этой части дохода брокер не платит за вас НДФЛ, его считаем самостоятельно.

Если собрались декларировать свои доходы, но есть сомнения, что налоговый агент удерживает налоги не со всех типов дохода, рекомендую уточнить этот момент в техподдержке. Специально консультировать и помогать с расчетами вряд ли будут, но хотя бы на нужные статьи НК РФ могут указать и сообщат, считается налог по всем статьям доходов или нет. Обычно клиентам идут навстречу.

Со многими странами РФ еще в 90-х годах ХХ века заключила договор об избежании двойного налогообложения. Так что в теории переплачивать вам не придется. Часть налога, уплаченного в стране, где получили доход, идет в зачет 13%-ного НДФЛ в России. Например, в США платят 10% с дивидендов, остается 3%, которые инвестор и декларирует самостоятельно в России.

Как отразить дивиденды в 3-НДФЛ за 2021 год: образец

Пересчитайте суммы в иностранной валюте по курсу Центробанка РФ на дату получения валюты или свершения расходов.Как заполнить налоговую декларацию 3-НДФЛ: образец заполнения 2021 Переходим к заполнению документа. Начинаем с титульного листа. Заполняем шапку.

С полученного за границей дохода иностранное государство тоже взимает налог. Если между РФ и этой страной заключено специальное соглашение об избежании двойного налогообложения, на величину этого расхода можно уменьшить НДФЛ к уплате.

За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

Ниже подробнее остановлюсь на каждом из типов доходов. Это пока не подробная инструкция, а лишь общие этапы, с которыми столкнется каждый.

Дивиденды

Для этой категории код 1010. Этот налог на доход, полученный за рубежом в идеале не превышает 13% для стран, с которыми у РФ есть соглашение об отсутствии двойной уплаты налогов. Но и здесь есть нюансы:

- Если подписывалась форма W-8BEN, то в США, например, с вас спишут лишь 10%. Останется подтвердить факт уплаты налога в Америке, и доплатить остаток в 3% в России.

- Если эту форму не подписывали, налог составит уже 30%. Если подтвердите факт его уплаты, то в РФ доплачивать не нужно ничего.

W-8BEN – не универсальный документ, подходит только для США. Если покупаете акции, эмитированные в другой стране, то и налогообложение зависит от государства, в котором они зарегистрированы. Если у РФ нет соглашения о двойном налогообложении, то и платить НДФЛ придется дважды. Сложность в том, чтобы подтвердить факт уплаты налога в США. Брокер выдает 2 документа:

- Отчет, в котором указывается удержанная с вашего дохода сумма.

- Форму 1042-S. В ней фигурирует тот же налог, что и в предыдущем пункте.

Тонкость в том, что нет гарантии, что в ИФНС примут эти документы как доказательство того, что указанный налог реально уплачен в США. Соответствующее подтверждение выдает только IRS (американский аналог нашего ФНС) и вам эту бумагу не выдадут.

Решение зависит от конкретного работника ИФНС. При подаче отчета удержанный налог указывайте как уплаченный и надейтесь на то, что все решится в вашу пользу. Но морально рекомендую подготовиться к тому, что придется платить полноценные 13% вместо 3.

Образец заполнения дивидендов в 3-НДФЛ

Пример 3

Особенности заполнения в программе:

- При задании условий отмечаем общий источник дохода.

В рассматриваемом примере удержанного налога нет, т.к. организация не исполнила свою обязанность налогового агента.

- Отчет готов. Его можно распечатать или сохранить в электронный файл (декларации). Отразить дивиденды в 3-НДФЛ за 2021 год можно будет аналогично, но только в программе за соответствующий год.

Пример 4

Порядок работы в программе:

- Задаем базовые условия: указываем, что доходы получены в валюте.

- Сведения о налогоплательщике заполняем стандартно.

- В коде дохода выбираем 1010. Указываем размер дохода в валюте и сумму удержанного налога.

- Повторяем операции по п.3-5 по каждому случаю выплаты отдельно. В рассматриваемом примере 4 поступления по 340 $.

Дивиденды и ИИС, пример расчета налога

Получение налогового вычета невозможно при дивидендном доходе. Ранее по этому вопросу делался ликбез. 3 ндфл для вычета по ИИС счету нужна, но компенсацию налога от государства получите только если вы официально трудоустроены и есть «белая» заработная плата.

Удобнее разобрать это на примерах.

- Предположим, за год вы получили 500 тыс. рублей в виде дивидендов. По ним заплатили налог в 13% или 65 000 рублей. При этом другой доход в отчетности не отражен. Претендовать на получение вычета не можете.

- Те же условия, но параллельно с дивидендной доходностью есть и официальная заработная плата в 50 000 рублей в месяц. Выплаченные дивиденды инвестор с брокерского счета переводит на ИИС типа А. Он может получить компенсацию от государства в размере 52 тыс. рублей.

Пример расчета налога

- Инвестор владеет 500 акциями Caterpillar.

- Компания выплатила $0,84 на акцию. Общий доход составит $420, в США удерживается 10% или $42. За доллар дают 65,5547 руб. в национальной валюте, доход и налог составят соответственно 27 532,98 и 2754 руб.

- Если бы НДФЛ полностью уплачивался в России, отдать пришлось бы 3580 руб. То есть в бюджет доплатить нужно 3580 — 2754 = 826 руб.

В примере фигурирует США, вы можете работать и с другими странами. Если бы сбор превысил 13%, доплачивать в России ничего не пришлось бы. Что касается того, какие бумаги приобретать, лучше прочитайте статью, как купить акции и получать дивиденды, в ней этот вопрос рассматривался детально.

Доход по еврооблигациям

Более подробно про этот тип ценных бумаг читайте тут. Предположим, вы владеете 30 еврооблигациями Газпрома (XS0191754729, Gaz Capital S. A.). По каждой ожидается купонный доход на уровне $1293,75. С них платятся те же 13% НДФЛ, но в рублях и по курсу ЦБ РФ на момент получения. В нашем примере рублевый доход равен 1293,75 х 65,5547 = 84 811,40 (всегда округляем до копеек в большую сторону). Нужно уплатить налог, равный 84 811,40 х 0,13 = 11 026 руб.

Что касается того, какие документы приложить, то понадобится:

- Выписка по банковскому счету.

- Либо уведомление о получении дохода.

Код в этом случае 1530 для обращающихся активов (торгуются на бирже, и в течение как минимум последних 3 месяцев по ним рассчитывалась рыночная котировка) и 1531 в остальных случаях.

Погашение облигаций

Тут может быть 2 варианта:

- Деньги зашли на брокерский счет. О налогах не беспокойтесь.

- Средства поступили напрямую на банковский счет. В этом случае брокер может заняться вашими налогами или не делать этого – компания сама решает, как поступить. Если на текущий год приходится доход за счет погашения облигаций и направился он прямиком на счет в банке, обязательно уточните политику компании.

Принцип ровно тот же, что и в предыдущем примере. Что касается документации, то понадобятся:

- Подтверждение дохода – уведомление или выписка по счету.

- Подтверждение расхода – брокерский отчет от даты приобретения ОФЗ и до момента его погашения.

- Опционально – выписка из депозитария. Эта справка нужна только если в брокерском отчете нет суммы, затраченной на покупку облигаций.

Коды те же, что и в предыдущем пункте.

Продажа валюты

В вопросе, какие доходы надо декларировать, о валюте многие забывают. Если покупали ее за наличные и отчетности нигде нет, то налоговая скорее всего о сделке не узнает (разве что суммы очень большие) и вопрос уплаты налога лежит на вашей совести. В остальных случаях заплатить НДФЛ придется.

Разберем вариант с чистой покупкой и последующей продажей иностранной валюты:

- Купили $5000 в 2014 г. по курсу 35,00 руб. за $1 и потратили на это 175 тыс. руб.

- В феврале 2015 г. продали эту же сумму, но уже по курсу 70,00 руб. за $1, прибыль на этой сделке составила 175 тыс. руб. и с нее нужно заплатить налог.

- С точки зрения закона валюта = имущество, а значит можно применить вычет до 250 тыс. руб. в год. В нашем примере не пришлось бы платить ни копейки, так как вычет с запасом покрывает полученный профит.

- Если вычета недостаточно, то выгоднее его не использовать, а снизить размер налогооблагаемой базы на затраты, которые вы понесли при покупке валюты. Естественно, факт этого должен подтверждаться документально (подойдет брокерский отчет). Тип вычета может быть только один, все зависит от объема вашей суммы. Если прибыль в пределе 250 000 рублей, выгодней использовать имущественный вычет, если больше — использовать снижение налоговой базы.

Пример

Расходы на покупку:

350 000 руб. − 175 000 руб. = 175 000 руб.

175 000 руб. × 0,13 = 22 750 руб. То есть в бюджет надо заплатить 22 750 рублей.

Еще один вариант законно избежать уплаты НДФЛ – держать валюту больше 3 лет. В этом случае размер заработка роли не играет и налог на доход не уплачивается.

Коды

Внимательнее выбирайте коды, для валюты подходит несколько:

- 2900 – не позволит использовать имущественный вычет. Также этот вариант не подходит для сделок, в которых зафиксирован убыток.

- 1520 – в этом случае применимы вычеты 903 (на расходы при покупке валюты) или 906 (имущественный).

Продажа ценных бумаг

Что касается того, какие налоги нужно оплатить с продажи акций, то основная тонкость в валютной переоценке. Бумаги покупаются за доллары, и налог будет состоять из:

- 13% от профита, полученного за счет роста стоимости акций в валюте.

- 13% от прибыли за счет изменения рублевой стоимости бумаг.

Из-за этого встречаются любопытные случаи, когда акция подешевела в долларах, но за счет сильного падения рубля вы все равно в плюсе. В этом случае в декларации 3 НДФЛ отражается этот доход и с него рассчитывается налог.

Пример

Порядок уплаты НДФЛ разберем на примере. Предположим, не особо активный инвестор продал в начале 2021 г. ценные бумаги и в 2021 г. занимается отчетностью:

- По цене $130,00 за бумагу приобрели 130 акций Caterpillar. Пусть settlement date (реальная дата покупки) приходится на 15 января 2019 г. Учтите, что в США торги идут по схеме Т+3, так что приказ на покупку вы должны были отдать за 3 рабочих дня до этой даты. Потратили на сделку $16 900 или в рублях 1 108 575,78 руб. (на тот момент курс составил 65,5962).

- Продажа 40 акций пришлась на 25 февраля 2021 г., на тот момент цена бумаги оказалась равной $142,20. Заработали $5688 или 3726 48,75 руб. (курс на тот момент составил 65,5149 руб. за $1). В нашем примере рубль несколько укрепился по отношению к доллару, заработка за счет этого нет, так что дополнительно НДФЛ за счет разницы курса не уплачивается.

- Также нам нужно знать сбор со стороны брокера за эту сделку и транзакционные издержки (в примере они равны 0). Комиссия компании пусть будет равной $60 или 4024,77 руб. (курс 67,0795 руб. за $1) Так как продавали не весь объем, то при этой сделке отдали 60 х 40/130 = $18,47 или 1216,38 руб. (65,8568 рублей за $1).

По этой ссылке – неплохой вариант таблицы с ручным заполнением. Рекомендую расчеты не держать в голове, а сразу фиксировать.

В результате видим итоговую сумму в 26 307,36 руб., с которой и нужно заплатить 13% или 3420 рублей. Еще раз напомню – в этом примере валютная переоценка не стала причиной дополнительного налога, так как рубль укрепился по отношению к доллару. Таблица на рисунке доступна онлайн, сохраните ее себе и корректируйте по своим результатам торговли.

Нюанс с покупкой валюты нужно учитывать, даже если работаете через российского брокера. Если покупаете доллары, потом за них акции, то придется отдельно декларировать результат по ценным бумагам и работе с валютой. Российский брокер подаст отчетность по ЦБ, а результат операций с валютами контролирует сам инвестор.

Любители работать с евробондами РФ освобождены от валютной переоценки с начала 2021 г. На иные активы это послабление не распространяется. Декларирование доходов физических лиц, работающих с зарубежными компаниями, требует перевода на русский язык брокерского отчета. Для страховки можете нотариально его заверить, но на практике часто хватает и самостоятельного перевода.

При подсчетах не забывайте о правиле FIFO. Если вы регулярно покупаете акции, то при их продаже считается, что сначала реализуются те, которые были приобретены первыми.

Код этой категории – 1530.

Прочие типы доходов и их коды

Сюда я отнесу:

- Проценты, начисляемые брокером на остаток по счету. Для них можно указывать код 4800.

- Долго- или краткосрочное распределение прибыли, например, ETF фондов. Эту категорию можно проводить как дивиденды, указав, что в США вы не платили налог (0%) и перечислить 13% от этой суммы в бюджет РФ. Код тот же, что и для дивидендов – 1010.

Примеры в этом случае приводить бессмысленно. Просто берете получившееся число и умножаете его на 0,13.

Коды доходов для справки 2-НДФЛ

Ниже приведем таблицу, где указаны свежие коды доходов и вычетов, которые нужны при составлении справки 2-НДФЛ. Последние изменения в их отношении приводились 29.11.2015.

| Название | Код |

| Платежи за пользование деньгами и процентами участников кредитного сообщества (сельхознаправленность), обретенных как займы от участников сообщества | 3022 |

| Доходы, обретенные по вкладам | 3020 |

| Выигрыши по лотереям и другим игровым мероприятиям (включая автоматы) | 3010 |

| Доходы, извлеченные от валютных действий | 2900 |

| Скидка, обретенная при погашении векселя | 2800 |

| Натуральный расчет за труд работников от предприятий-изготовителей товаров сельхознаправления, когда подобные выплаты совершены в интересах самих сотрудников, прав имущественного характера, переведенных ему | 2791 |

| Помощь материального характера или цена подарков, обретенных ветеранами и инвалидами ВОВ, вдовами военнослужащих, которые погибли во время службы на Финской, ВОВ, Японской войны, получили инвалидность при ВОВ и умерли, узниками концлагерей, тюрем, созданных фашистами или их союзниками в дни ВОВ | 2790 |

| Компенсация цены купленных налогоплательщиком медпрепаратов (по предписанию врача) или в иных случаях, соответствующих условиям статьи 217 НК | 2780 |

| Компенсация сотрудникам, супругам, детям и родителям, бывшим сотрудникам (уже пенсионерам), инвалидам цены купленных ими медпрепаратов (по назначению врача) | 2770 |

| Единовременное материальное содействие, оказанное сотрудникам при рождении или усыновлении ребенка (может выплачиваться родителям, опекунам или усыновителям) | 2762 |

| Материальное содействие, оказанное инвалидам со стороны общественного объединения | 2761 |

| Материальное содействие, оказанное бывшим или действующим сотрудникам, переходящим на пенсию по возрасту или по увольнению | 2760 |

| Цена призов в любой форме, обретенных в соревновательном режиме или на конкурсной основе, организованных по решению Правительства, других органов и не с целью рекламирования объекта | 2750 |

| Цена призов, обретенных в разнообразных играх и действиях с целью рекламирования объекта | 2740 |

| Цена призов в натуральной или денежной форме, обретенных на соревнованиях, конкурсах, организованных по решению Правительства, различных органов | 2730 |

| Цена подарков | 2720 |

| Материальное содействие, исключая помощь при выходе на пенсию или наступлении инвалидности, при рождении (усыновлении или удочерении) ребенка | 2710 |

| Приход, обретенный от срочных сделок | 2641 |

| Приход, обретенный от покупки ценных бумаг | 2640 |

| Приход, обретенный от покупки товаров у физлица, ИП или предприятия, имеющий отношение к плательщику налогов | 2630 |

| Приход, зачисленный от снижения затрат на процентах по кредитам, обретенным от компаний (ИП) | 2610 |

| Зарплата в натуральной форме | 2530 |

| Поступление средств, обретенных плательщиком в натуральной форме за предоставленные услуги или проданные товары, необходимые для плательщика налогов | 2520 |

| Оплата от компании (ИП) в пользу плательщика налогов услуг, включая отдых, обучения, питание, необходимые для плательщика налогов | 2510 |

| Поступление средств, обретенных от использования или сдачи ТС и иных: автомобильные, самолеты, суда, что необходимо для транспортировки; штрафы за задержку их в пунктах погрузки-выгрузки; аналогично с трубопроводами, беспроводной, электрической линии, оптико-волоконной, компьютерными сетями | 2400 |

| Пособие, выплачиваемое в результате временной потери трудоспособности | 2300 |

| Гонорар, направленный правоприемникам авторов из различных сфер деятельности: литературы, науки, искусства, включая за изобретения и открытия | 2210 |

| Гонорар авторам за различные достижения: изобретения, открытия и пр. | 2209 |

| Гонорар авторам за формирование разработок и трудов в научной сфере | 2208 |

| Гонорар авторам за применение литературных и произведений искусства | 2207 |

| Гонорар авторам за создание музыкальных сочинений, не включенных в следующий код, с учетом подготовленных к публикации | 2206 |

| Гонорар авторам за создание музыкальных сочинений: для видео-, теле- и кинофильмов, театральных выступлений, камерных и других произведений, включая предназначенные для духового оркестра | 2205 |

| Гонорар авторам за создание произведений в аудио- или видеоформате: для видео-, теле- и кинофильмов | 2204 |

| Гонорар авторам за создание скульптурных произведений, живописи, графики, оформительского искусства, кино- и театрально-декорационного искусства | 2203 |

| Гонорар авторам за создание дизайнерских, графических и архитектурных произведений, фотоснимков | 2202 |

| Гонорар авторам за написание произведений в литературе, включая те, которые созданы для цирка, эстрады, кино и театра | 2201 |

| Отпускные начисления | 2012 |

| Договорные выплаты, исключая вознаграждения авторам | 2010 |

| Гонорар управленцев и иные выплаты, которые направляются руководящему составу предприятия | 2001 |

| Гонорар плательщику налога, осуществленный за реализацию трудовых и прочих обязанностей, включая выплаты военнослужащим и аналогичным категориям физлиц | 2000 |

| Поступление средств, полученных путем уступки прав требования по договору, связанному со строительством долями | 1550 |

| Поступление средств, обретенных по инвестиционному счету | 1543 |

| Поступление средств, полученных участником предприятия при его выходе из сообщества | 1542 |

| Доходы, извлеченные обменом ценных бумаг | 1541 |

| Поступление средств от продажи участия в уставном капитале предприятий | 1540 |

| Поступление средств по действиям, имеющим отношение к открытию короткой позиции (РЕПО) | 1539 |

| Поступление процентных средств, обретенных от действий договоров займа за отчетный срок | 1538 |

| Процентные доходы, обретенные по операциям РЕПО | 1537 |

| Поступление средств от проведения операций с ценными бумагами, не вращающиеся на организованном рынке, но отвечающие при покупке требованиям, которые выдвигаются к подобным документам | 1536 |

| Поступление средств от проведения скорых сделок, не касающихся подконтрольного рынка | 1533 |

| Поступление средств от проведения скорых сделок, вращающихся на подконтрольном рынке и имеющих базисный актив в виде фондовых индексов и ценных бумаг | 1532 |

| Поступление средств по операциям, касающихся ценных бумаг, но не касающихся подконтрольного рынка | 1531 |

| Поступление средств по операциям, касающихся ценных бумаг, но касающихся подконтрольного рынка | 1530 |

| Поступление средств, обретенных от аренды или использования имущества (не касается ТС, компьютерных сетей и каналов связи) | 1400 |

| Поступление средств, обретенных от отчуждения авторского или прочего права | 1301 |

| Поступление денег, обретенных от использования авторского или прочего права | 1300 |

| Пенсии, которые выплачиваются по соглашениям негосударственного пенсионного обеспечения, оформленных предприятиями или прочими работодателями с отечественными фондами негосударственного управления пенсионными активами, а также аналогично по договорам, которые заключены физлицами с такими фондами в пользу иных лиц | 1240 |

| Страховые взносы (плательщик налогов получил социальный вычет налога), согласно статье 219 НК, которые принимаются во внимание при расторжении соглашений по пенсионному обеспечению негосударственного формата | 1220 |

| Страховые взносы (плательщик налогов получил социальный вычет налога), согласно статье 219 НК, которые принимаются во внимание при расторжении добровольного обеспечения пенсий | 1219 |

| Поступление средств в виде оплат по соглашениям негосударственного обеспечения пенсий и подлежащие выплате при преждевременном прекращении действия соглашений по пенсионному обеспечению негосударственного формата | 1215 |

| Поступление денег в виде оплат по соглашениям добровольного обеспечения пенсий и подлежащие выплате при преждевременном прекращении действия соглашений добровольного обеспечения пенсий | 1213 |

| Поступление средств в виде оплат по соглашениям добровольного обеспечения пенсий и подлежащие выплате при преждевременном прекращении действия соглашений добровольного обеспечения пенсий | 1212 |

| Поступление денег – страховых взносов по соглашениям, если они вносятся вместо физлиц работодателями или прочими предпринимателями и предприятиями, не являющиеся для этих лиц работодателями, но вносящие платежи | 1211 |

| Поступление средств – страховых выплат по соглашениям относительно имущества (добровольного характера) в области превышения его рыночной цены в случае его уничтожения или затрат, требуемых для выполнения ремонта или его стоимости, увеличенных на размер средств, направленных на страхование | 1203 |

| Поступление денег – страховых выплат по соглашениям относительно вопросов, касающихся дожития застрахованного человека до конкретного периода или возраста, относительно превышения размера внесенных средств, осуществленных за период действия страхового соглашения относительно жизни (добровольного), с учетом ставки рефинансирования Центробанка РФ | 1202 |

| Поступление средств – доходов по страхованию за путевки | 1201 |

| Поступление денег – иных доходов по страхованию на основании договора | 1200 |

| Поступление средств участникам доверительного ипотечного управления, полученных от покупки сертификатов, изданных до начала 2007 года | 1120 |

| Проценты по ипотечным облигациям, произведенным до начала 2007 года | 1110 |

| Проценты и скидки, полученные при выполнении долговых обязательств (кроме процентов по ипотечным облигациям, произведенным до начала 2007 года) | 1011 |

| Дивиденды | 1010 |

| Прочие доходы | 4800 |

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Что еще почитать:

Инструкция по заполнению 3 НДФЛ

Процесс подачи отчетности и оплаты налога давно переведен в цифру. Чтобы все сделать, не выходя из дома, понадобится регистрация на сайте налоговой. Это единственный этап, на котором понадобится лично посетить ФНС, чтобы получить логин и пароль от личного кабинета. Если зарегистрированы на Госуслугах, можно обойтись и без визита к налоговикам.

Также при подаче документов понадобится электронная подпись. На сайте ФНС выдают неквалифицированную версию, ее хватит для оплаты налогов.

Заполнение 3 НДФЛ разберем ниже, а пока займемся формированием отчета по результатам торговли. Для примера возьмем «дочку» Interactive Brokers – CapTrader. Отличие от IB в том, что минимальный депозит снижен до $2000/€2000.

Действуем в такой последовательности:

- В личном кабинете выбираем пункт Отчет — Выписки. Задаем период и тип документа – годовой.

- Документация подготавливается автоматически. В итоге получаем готовый отчет с указанием всех дивидендов и прочих категорий доходов, полученных за выбранный период.

Можно переходить к работе с 3 НДФЛ и оплате налога через сайт ФНС.

Заполнение 3 НДФЛ через программу Декларация

Актуальную версию этого ПО можно бесплатно скачать на сайте налоговой, пользуйтесь только последней версией. Программа для заполнения 3 НДФЛ хороша тем, что в ней можно сохранять промежуточные результаты и потом возвращаться к работе с данными. При заполнении онлайн (через сайт ФНС) такой возможности нет и все нужно сделать за один заход.

Порядок заполнения следующий:

- Задание условий – в этом окне выбираем тип декларации 3 НДФЛ. Отметьте пункт, что имеются доходы в иностранной валюте, если работаете с зарубежной class=»aligncenter» width=»1000″ height=»728″[/img]

- Сведения о декларанте – тут все интуитивно понятно.

- Доходы за пределами РФ – в примере это ключевой пункт. Нажимаем на знак «+» и добавляем каждый источник выплат в той же последовательности, в которой они приведены в брокерском отчете. Придется повозиться, если, например, 6 фондов платят ежеквартально дивиденды, это уже будет 24 позиции за год. Сюда же вносим возможный доход за продажу валюту, акций.

- Не забудьте правильно указать код дохода. В выпадающем меню есть все категории, некоторые выглядят похожими, поэтому пользуйтесь рекомендациями из разделов выше.

- Курс можно указывать самостоятельно, есть опция автоматической загрузки этих данных. Не запутайтесь в округлениях, в программе нужно все приводить к 2 знакам после запятой. В результате получаем значение дохода в валюте, рублях и сумму уплаченного за рубежом налога.

- Осталось поработать с пунктом Вычеты. Убытки можно переносить с прошлых лет (такая возможность сохраняется в течение 10 лет после получения отрицательного результата). Информация по убыткам отражается в соответствии с категориями активов, на которых они были получены. Например, если потери зафиксированы в результате продажи акций, то и использовать их вы можете только если доход получили из-за продажи бумаг. То же и с прочими группами активов.

После этого жмем Проверить и сохраняем форму 3 НДФЛ как .xml документ. Рекомендую на этапе создания также сохранять декларацию. У активных инвесторов может быть и несколько десятков позиций в пункте Доходы, заполнение займет больше часа. Лучше подстраховаться, чтобы не потерять промежуточный результат.

Работа онлайн

Этот вариант использовать можно как резервный, если с программой начались какие-то проблемы. Последовательность сохраняется той же, хотя интерфейс периодически меняется:

- Интересующий нас пункт находится в разделе Жизненные ситуации.

- Процесс немного упрощается за счет того, что не нужно вручную вводить данные о себе. Их система подгрузит из профиля на сайте ФНС.

- В остальном все то же – последовательно проходим этапы, на которых указываются источники дохода, вычеты (если есть основания ими воспользоваться), уплаченный за рубежом налог. Как и в программе при работе через сайт система сама подгружает валютные курсы за нужные даты и вообще максимально облегчает заполнение налоговой декларации 3 НДФЛ.

Также через личный кабинет можно загрузить результат работы в программе Декларация. Тот самый .xml файл. Пошаговая инструкция не нужна, так как все сводится к нажатию пары кнопок.

Помимо этого файла подайте брокерский отчет с переводом его на русский язык и опционально нечто вроде сопроводительного документа (или пояснительной записки). В письме можно детальнее объяснить источник происхождения дохода и пояснить, как вы производили расчеты. Это необязательный элемент, но иногда помогает решать спорные ситуации и не терять время.

Непосредственно оплата налога выполняется в срок до 15 июля. Это также можно сделать онлайн через сайт налоговой.

Как правильно заполнить налоговую декларацию при получении дивидендов по зарубежным акциям и ETF?

Декларирование дивидендов, а также расчет и уплата налога с этих дивидендов – одна из основных проблем для российского инвестора при покупке зарубежных ценных бумаг. С этой проблемой сталкиваются как те, кто инвестирует в России, так и те, кто осуществляет сделки через зарубежного брокера.

Российские брокеры не являются налоговыми агентами по доходу в виде дивидендов от зарубежных бумаг. Зарубежные же брокеры в принципе не выполняют такие функции для иностранных клиентов.

Поэтому, если российский инвестор, например, приобретает зарубежные акции на Московской или Санкт-Петербургской бирже, по которым осуществляется выплата дивидендов, ему придется самостоятельно сообщать о полученных дивидендах в налоговую инспекцию. Все это придется также делать, если инвестор, приобретает зарубежные ETF, которые обращаются на иностранных биржах и выплачивают дивиденды.

Документы, которые потребуются для подготовки декларации

Основной документ, на основании которого нужно будет заполнять декларацию – это брокерский отчет. Именно в нем, во-первых, отражаются даты и суммы поступивших дивидендов, и, во-вторых, указывается сумма налога с дивидендов, который был удержан за рубежом.

Во многих случаях при выплате дивидендов по иностранным акциям или ETF за рубежом с суммы этих выплат будет удержан определенный налог. При этом не имеет значения, как именно приобретались такие ценные бумаги – через российского брокера на российской же бирже или через зарубежного брокера на иностранной бирже. Таким образом, инвестор получит на свой брокерский счет дивиденды уже за вычетом налога.

Однако сумму налога с дивидендов, который был удержан за рубежом, можно «зачесть» к уплате в России. Если между Россией и страной, где был удержан налог с дивидендов (по сути, это страна, в которой зарегистрирован эмитент акций или ETF), заключено соглашение об избежании двойного налогообложения, тогда сумму НДФЛ, которую необходимо заплатить с полученных дивидендов в России, можно уменьшить на сумму налога с дивидендов, удержанного за рубежом.

Если за рубежом был удержан налог на дивиденды по ставке менее 13%, тогда в России необходимо будет доплатить оставшуюся часть налога до 13%. Если же за рубежом был удержан налог по более высокой ставке, чем 13%, то в России ничего доплачивать не придется. Однако налоговую декларацию нужно будет подавать в любом случае. При этом переплату налога за рубежом никто не вернет, с ней фактически придется смириться.

Все суммы поступивших дивидендов и удержанных при этом за рубежом налогов в том или ином виде должны быть отражены в брокерском отчете. Если этой информации в брокерском отчете нет, нужно общаться с брокером, чтобы он добавил в отчет эту информацию. Без этого не получится доказать налоговой инспекции, что за рубежом с инвестора частично или полностью уже был удержан налог.

Кроме того, еще перед приобретением каких-либо зарубежных бумаг обязательно нужно уточнить у брокера по поводу заполнения налоговых документов для того, чтобы за рубежом налог на дивиденды с инвестора удерживался по более низкой ставке. К примеру, сейчас большинство российских брокеров при инвестициях в американские акции дают клиентам заполнять налоговую форму W-8BEN. На основании этой формы инвестор заявляет, что он является налоговым нерезидентом США. В результате с дивидендов по акциям американских компаний с инвестора будет удерживаться налог в размере 10%, а не 30%, если эту форму не заполнить. Таким образом, если по акциям американских компаний или ETF за рубежом будет удержан налог 10%, в России нужно будет доплатить оставшиеся 3%.

Главное не забыть указать в декларации сумму выплаченных дивидендов, сумму удержанного за рубежом налога и приложить брокерский отчет в качестве подтверждающего документа.

Как правильно заполнить декларацию

Первый вопрос, над которым стоит подумать: как отражать поступающие на счет дивиденды – каждый дивиденд отдельной строкой или же завести все дивиденды одной общей суммой?

Формально более правильно отражать каждый поступивший дивиденд отдельной суммой и, соответственно, отдельной строкой в декларации. Да, это потребует большего времени на подготовку декларации. Если, к примеру, на брокерский счет 70 раз поступали дивиденды, то в налоговую декларацию придется завести 70 отдельных строк. Однако каждый поступивший дивиденд – это, по идее, отдельный полученный доход. И в таком виде налоговому инспектору будет понятнее и проще сопоставить данные из декларации и брокерские отчеты, которые подтверждают сумму поступивших дивидендов и удержанного за рубежом налога.

В зависимости от того, по каким бумагам выплачиваются дивиденды, за рубежом может быть удержан налог по разным ставкам. С каких-то дивидендов налог может быть удержан в меньшем размере, чем по другим, или не удержан вовсе. Поэтому корректнее отражать данную информацию в декларации отдельно для каждого дивиденда.

Как это сделать? Посмотрим это на примере заполнения декларации через Личный кабинет налогоплательщика.

На главной странице идем по ссылкам «Жизненные ситуации» -> «Подать декларацию 3-НДФЛ» -> «Заполнить онлайн». Далее произойдет переход в форму подготовки декларации.

После ввода стартовой информации в разделе «Данные» далее в разделе «Доходы» необходимо перейти в подраздел «Доходы за пределами РФ» и нажать на кнопку «Добавить источник дохода»:

После этого необходимо ввести информацию о поступившем дивиденде (источник дохода №1):

В поле «Наименование» можно указать, что это была выплата дивидендов по конкретной ценной бумаге. В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент или провайдер ETF, по акциям/ETF которого были получены дивиденды.

Далее в разделе «Доходы» для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. В поле «Виде дохода» из справочника нужно выбрать код дохода «1010 – Дивиденды». В поле «Предоставить налоговый вычет» можно выбрать «Не предоставлять вычет» (т.к. доход в виде дивидендов нельзя уменьшить на какие-либо налоговые вычеты).

В поле «Сумма дохода в валюте» необходимо указать сумму дивидендов в соответствующей валюте, которая была получена на счет. В поле «Дата получения дохода» указывается дата зачисления дивидендов на счет. В поле «Дата уплаты налога» указывается дата, в которую с поступивших дивидендов был удержан налог. Как правило, дата получения дохода и дата уплаты налога совпадают.

Затем указываются сведения о том, в какой валюте были получены дивиденды. В поле «Наименование валюты» из справочника нужно выбрать соответствующую валюту.

При этом, если чуть ниже проставить о, то полученные дивиденды и удержанный с них налог автоматически будут пересчитаны в рубли по курсу ЦБ РФ на дату получения дивидендов и дату уплаты налога соответственно (см. поля «Сумма дохода в рублях по курсу ЦБ» и «Сумма налога в рублях по курсу ЦБ»). Правда, были случаи, когда в Личном кабинете отражался неверный курс ЦБ РФ. Поэтому лучше еще самому дополнительно проверять все эти цифры.

Наконец, в самом нижнем поле нужно ввести сумму налога, который был удержан с поступившего дивиденда. Сумма указывается в валюте. При этом, если ранее была проставлена метка «Определить курс автоматически», в соседнем поле произойдет пересчет суммы удержанного налога в рубли по курсу ЦБ РФ.

Таким образом, инвестору не нужно самостоятельно где-то указывать, по какой ставке был удержан налог за рубежом. Нужно просто указать, какая сумма налога в валюте была удержана. Если при переводе всех сумм из валюты в рубли она окажется меньше 13% от суммы дивиденда, то в итогах декларации автоматически рассчитается, какую сумму налога нужно будет еще доплатить.

На этом ввод первого дивиденда закончен.

Далее необходимо нажать на кнопку «Добавить источник дохода» и по аналогии заводить информацию о следующем поступившем дивиденде.

Можно ли упростить заполнение декларации?

Тем не менее, можно ли упростить процесс заполнения декларации и отразить в ней размер полученных дивидендов и удержанного налога одной суммой?

При большом желании можно попытаться это сделать. В таком случае в декларацию в рублях вносится общая сумма поступивших дивидендов и общая сумма удержанного за рубежом налога. Далее к налоговой декларации лучше всего приложить «расшифровку» в виде брокерского отчета и, например, расчетов в Excel, где построчно будет указано, из каких конкретно дивидендов и удержанных при их поступлении налогов получились все эти суммы.

После этого нужно будет ждать реакции налоговой инспекции. Есть примеры, когда налоговых инспекторов устраивает подобная подача декларации, и никаких вопросов у них возникает. Однако в налоговой инспекции могут попросить скорректировать декларацию и отразить полученные дивиденды не одной строкой, а каждый дивиденд отдельно.

Поэтому если инвестор не сильно опасается лишний раз общаться с налоговой инспекцией, то в качестве эксперимента можно попытаться отразить дивиденды в декларации одной суммой и посмотреть на реакцию налоговой инспекции.

При этом есть еще один важный момент. У американского брокера Interactive Brokers можно менять базовую валюту счета, в которой формируются брокерские отчеты. Если в качестве базовой валюты поставить рубли, то итоговая сумма всех доходов (в т.ч. дивидендов) и удержанных налогов будет отражаться в отчете в рублях. Однако перевод всех сумм в рубли будет осуществляться не по курсу Центрального банка РФ (как должно быть в соответствии с Налоговым кодексом), а по биржевому курсу, который будет отличаться от курса ЦБ РФ.

Поэтому если в декларации указывать общую сумму дивидендов и удержанных налогов на основании рублевых отчетов от Interactive Brokers, то, с точки зрения Налогового кодекса, эта сумма будет некорректной.

И здесь опять все будет зависеть о того, заметит ли это конкретный налоговый инспектор, будет ли он задавать вопросы и просить скорректировать налоговую декларацию.

Поэтому каждому инвестору придется самостоятельно для себя решать, каким образом заполнять налоговую декларацию: сделать это, как формально будет правильнее — вносить каждый дивиденд отдельной строкой, или же, как будет проще – вносить все одной общей суммой.

Как заплатить налог с дивидендов?

После того, как декларация будет заполнена, в разделе «Итоги» в Личном кабинете будет показана общая сумма НДФЛ к уплате. Еще раз отмечу, что НДФЛ с дивидендов нельзя уменьшить еще каким-то другим способом – можно только «зачесть» налог, уплаченный за рубежом. Никакие налоговые вычеты к дивидендам не применяются. Соответственно, налог с дивидендов придется платить всегда и вернуть его не получится.

Через некоторое время после подписания и отправки декларации через Личный кабинет налогоплательщика, на главной странице кабинета начнет отображаться сумма задолженности по налогу, которую можно будет оплатить сразу в Личном кабинете.

Напомню также, что декларация подается до 30 апреля года, следующего за годом получения дохода. Поэтому, если в 2021 году инвестору на счет у российского или зарубежного брокера поступали дивиденды по иностранным бумагам, декларацию обязательно нужно будет подать до 30 апреля 2021 года. При этом НДФЛ нужно будет оплатить до 15 июля года, следующего за годом получения дохода. Соответственно, за 2021 год НДФЛ нужно будет уплатить до 15 июля 2021 года.

О том, как заплатить НДФЛ можно почитать здесь:

***

Отмечу также, что более подробно различные аспекты подготовки налоговой декларации и уменьшения налогов мы разберем на вебинарах, которые состоятся в декабре.

* * *

Ближайшие вебинары:

16 декабря (ср) – «Как уменьшить НДФЛ и заполнить декларацию при инвестировании через Interactive Brokers» — вебинар о том, какие требования существуют в российском законодательстве к брокерским счетам, открытым за рубежом, в каких случаях и как именно придется заполнять налоговую декларацию и как можно оптимизировать налоги при инвестировании через американского брокера Interactive Brokers

17-18 декабря (чт-пт) – «Как снизить НДФЛ и заполнить декларацию при инвестировании в России» — вебинар о том, в каких именно ситуациях российский инвестор сталкивается с вопросами налогообложения и как можно оптимизировать налоги при инвестировании в России

Замечания к заполнению 3 НДФЛ и работе ФНС

В теории все выглядит просто, но регулярно инвесторы сталкиваются с проблемами при подаче декларации. Выделю пару моментов:

- По акциям компаний limited partnership взимается увеличенный налог с дивидендов. С них в РФ можно ничего не платить.

- В теории налоговики могут приравнять брокерский счет к банковскому и оштрафовать инвестора за незаконные валютные операции. Мне не известно о случаях, когда обычный человек сталкивался с такими проблемами. Теоретически можно воспользоваться ФЗ о добровольном декларировании, сообщить обо всех своих активах, счетах, в том числе и брокерских. Государство взамен освобождает вас от наказания. Но эта возможность ориентирована на преступников, пользоваться ею рядовому гражданину нет смысла – вы ничего не украли.

- Нотариально заверенный перевод брокерского отчета могут потребовать – это дело случая и настроения конкретного работника ФНС.

- Валютная переоценка на самом деле не снижает ваш доход, вы все равно получаете его в рублях, тут эффект скорее психологический.

И самое главное – будьте готовы к тому, что в ФНС с первого раза не примут документы, потребуют разъяснений. Все-таки в нашей стране инвестирует незначительная прослойка населения и у сотрудника ФНС может просто не быть опыта работы с такими документами. Так что наберитесь терпения и просто объясните, что к чему. И не затягивайте с подачей пакета документов, лучше иметь запас по времени.

Как заполнить дивиденды в 3-НДФЛ

Раз это доход, он отражается на листах А и Б 3-НДФЛ (в зависимости от источника). Рассмотрим по порядку.

Пример 1

- На листе А указать наименование и реквизиты налогового агента.

- Проставить значения выплаченных сумм и удержанного налога. Все эти данные по дивидендам для 3-НДФЛ есть в справке, которую обязана предоставить организация по итогам отчетного года (по форме 2-НДФЛ).

- Указать код (08) и налоговую ставку (13%).

Как отчитаться по иностранным источникам:

- На листе Б указать ставку налога (13%).

- В стр. 020 прописать название иностранной компании, выплатившей доход (можно использовать латинницу). Рядом указать код страны, в которой эта компания находится.

- Ниже поставить кодовое обозначение валюты платежа, код дохода (1 — только для прибыли от контролируемых иностранных компаний, в остальных случаях — 2).

- В стр. 040 поставить дату получения дохода.

- Исходя из курса ЦБ, действующего на этот день, посчитать сумму дохода в рублях.

- Заполнить стр. 080-130. Дата уплаты налога будет совпадать с датой перечисления денег, когда иностранная компания автоматически списывает нужную сумму при выплате.

- Повторить действия по п.1-6 для каждой операции по выплате.

Важно!

В п.3 ст.214 НК указано, что налог с дивидендов нужно считать по каждой выплате отдельно!

После заполнения листов А и Б общий результат отражают в Разделе 2:

- все полученные доходы суммируют;

- подсчитывают получившуюся сумму налога к уплате.

Образец готовой декларации 3-НДФЛ по данным из Примера 1 доступен для скачивания здесь.

Лучшие зарубежные брокеры

IB

Ниже коротко остановлюсь на компаниях, неплохо себя зарекомендовавших и подходящих в том числе и для россиян. Начнем с Interactive Brokers:

- Стартовый депозит от $10 000 – подойдет только для опытных инвесторов и трейдеров.

- Доступны тысячи активов.

- Комиссии по акциям ниже на 68% по сравнению с прямыми конкурентами ($2,24 против $8,0).

- Есть выход на глобальные биржи, а также торговые площадки Северной и Южной Америки, Африки, Европы.

- Тысячи доступных для торговли активов.

Открыть счет в IB

CapTrader

Компания в России популярностью не пользуется, но скорее по причине отсутствия информации о ней на русском языке. В ближайшем будущем планирую сделать подробный обзор этого брокера:

- По надежности компания сопоставима с InteractiveBrokers, это ее «дочка».

- Стартовый капитал снижен до $2000/€2000. Для первого счета у зарубежного брокера CapTrader подходит больше чем IB.

- Есть выход на все популярные биржи (Америка, Европа, Азия, Тихоокеанский регион, глобальные площадки).

- Активов доступно чуть меньше чем у IB.

- Есть демо-счет.

Зарегистрировать счет в CapTrader

Exante

- Для физлица минимальный депозит €10 000.

- Есть демо-счет.

- Спреды не рекордно узкие, немного уступают Exness, но держатся в норме.

- Можно работать с криптовалютами, металлами, инструментами фондового рынка, фьючерсами – ни одно направление вниманием не обошли.

- Реализован единый счет для всех рынков.

- Общее количество активов, доступных для торговли, превышает 50 000.

Это одни из лучших зарубежных компаний. Если интересуетесь работой на российском рынке, рекомендую попробовать торговать в БКС. Обзор брокера БКС делался ранее, компания предлагает неплохие условия, плюс нет проблем с надежностью.

Актуальные коды доходов и вычетов по НДФЛ в 2021 году: расшифровка таблица

В двойной сумме при отказе второго родителя от вычета – на третьего и каждого следующего ребенка (своего) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

Сумма штрафа небольшая – 500 р. за каждую справку с ошибкой, однако, если физлиц – получателей дохода много, то ошибки в кодах в 2 НДФЛ в 2021 году могут вылиться в существенную сумму штрафной санкции. Чтобы избежать штрафа, нужно выявить ошибку раньше, чем это сделают налоговики, и подать «уточненки».

Итоги

Самый простой путь – поручить заполнение 3 НДФЛ и формирование пакета документов третьему лицу, таких предложений полно. На мой взгляд, в этом нет смысла, и дело не только в деньгах, хотя ценник может превышать 30 тыс. рублей. Важно понимать, откуда берутся налоги, какие вычеты можно применять и знать саму процедуру поэтапно. Психологически будете чувствовать себя увереннее, если пакет документов сформируете сами, а в будущем сможете помочь коллегам-инвесторам.

В вопросе налогообложения масса нюансов, законодательство несовершенно. В рамках одного обзора осветить все тонкости невозможно, поэтому жду вопросы в комментариях. С удовольствием поделюсь собственным опытом и помогу найти решение проблемы.

Рекомендую также оформить подписку на мой блог, чтобы получать уведомления о выходе новых материалов. Обзор на этом завершаю и желаю успехов не только в инвестировании, но и в составлении документации для налоговой, это не менее важно. Всего хорошего и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

3,771

Код вида дохода в декларации 3-НДФЛ: строка 020 Приложения 1

Форма 3-НДФЛ имеет множество листов, но гражданин не обязан заполнять их все. От него требуется заполнение тех листов, которые отражают его индивидуальную ситуацию. Так, Приложение 1 (в декларациях, которые заполняются до 2021 года — это лист А) заполняют граждане, подающие документы на вычет.

- заполнять декларацию в операционном зале ИФНС — там есть стенды со справочной информацией и, как правило, имеются печатные сборники с различными кодами и номерами; если вы попадете на декларационную кампанию, которая проводится ежегодно с февраля по апрель включительно, то консультанты помогут вам правильно указать сведения во всех графах;

- использовать коды, размещенные на сайте ФНС России.

Порядок заполнения листа 03

Порядок заполнения листа 03 содержится в том же документе, которым утверждена форма декларации (приказе № ММВ-7-3/[email protected]).

Лист состоит из трех разделов, посвященных:

- доходам в виде дивидендов — раздел А;

- доходам по государственным и муниципальным ценным бумагам (процентам) — раздел Б;

- расшифровке сумм дивидендов — раздел В.

При этом основная масса организаций заполняет только разделы А и В, а раздел Б не составляет.

Раздел А выглядит следующим образом:

Заполняют его за период, в котором были выплачены дивиденды, и за следующие периоды в течение года. Например, при выплате дивидендов в 3-м квартале раздел А нужно включить в декларацию за 9 месяцев и год.

В шапке раздела нужно проставить:

- код категории налогового агента: 1 — если вы эмитент ценных бумаг, по которым платите дивиденды, 2 — если нет;

- вид дивидендов: промежуточные или годовые;

- код налогового периода и отчетный год. Например, для дивидендов за 2021 год, выплаченных в июне 2021 года, код периода будет 34, отчетный год — 2021.

Далее заполняются сведения о дивидендах — общей суммой (строки 001 и 010) и в разрезе налоговых ставок и категорий получателей (строки 020-070).

Если вы тоже получали дивиденды заполните строки 080 и 081, указав в них общую сумму дивидендов и сумму, на которую при расчете налога были уменьшены начисленные дивиденды соответственно.

В строке 090 нужно указать разницу между строкой 010 и строкой 081, в строке 091 — общую налоговую базу дивидендов, с которой рассчитан налог по ставке 13%, в строке 092 — общую налоговую базу для дивидендов, облагаемых по ставке 0%.

Далее приводится налог на прибыль, начисленный с дивидендов: общая сумма (строка 100), на дивиденды, выплаченные в прошлые периоды (строка 110), и в последнем квартале отчетного года (строка 120).

Раздел В листа 03 выглядит так:

Его включают в декларацию только за тот квартал, в котором была выплата дивидендов и заполняют на каждого участника. В поле «Признак принадлежности» нужно поставить А, в поле «тип» — 00, что означает первичный расчет. При подаче уточненок тут проставляется порядковый номер корректировки от 01 до 98. Код 99 используется при аннулировании информации.

После заполнения листа 03 сведения о дивидендах нужно перенести в подраздел 1.3 разд. 1 листа 01.

Его тоже заполняют только в том квартале, когда выплачивались дивиденды, а в декларации за следующие периоды уже не включают.

В строке 010 нужно поставить 1 (код 2 используется для доходов по государственным и муниципальным ценным бумагам).

В строке 01 указать срок уплаты налога (день, следующий за днем выплаты дивидендов), а в строке 040 — сумму налога. Если дивиденды выплачивались несколько дней заполняют соотвествующее количество строк.

заполнения декларации за 2021 год с дивидендами, выплаченными физлицу и организации, вы можете в КонсультантПлюс, получив бесплатный пробный доступ к системе: