Страхуя движимое/недвижимое имущество, собственную жизнь или другие риски, мало кто задумывается облагается ли налогом выплаты при наступлении страхового случая. Однако в некоторых случаях эти суммы могут быть расценены как получение дохода, а значит уплата НДФЛ становится неизбежной. Но эта мера применяется в исключительных ситуациях. Следует отличать компенсацию понесенного ущерба и получение прибыли. Только во втором случае подоходный налог в размере 13% будет удержан из перечисленной страховой суммы.

Что говорится в законе?

Законодательные нормы налогообложения изложены в Налоговом кодексе РФ. На основании этого нормативно-правового акта получателю страховки может быть установлено условие об обязательной уплате НДФЛ.

В ч.1 ст.208 НК РФ указывается, что страховые выплаты признаются доходом, который подлежит налогообложению. Но в ч.4 ст.213 дается важное пояснение, что налог взимается только с прибыли, а не со всей перечисленной компанией суммы.

То есть при возмещении ущерба важно определение фактической его стоимости. Если дом пострадал от пожара на 3 миллиона рублей, а страховая выплатила 3,5 миллиона, то НДФЛ платится с разницы в 500 тысяч рублей. Остальные 3 миллиона не являются доходом, так как были пущены на восстановление недвижимости.

Общее правило касается:

- Обязательных видов страхования, таких как ОСАГО и др.

- Добровольного страхования жизни.

- Добровольного пенсионного страхования.

При судебном взыскании страховки НДФЛ может быть взыскан с сумм, которые насчитаны сверх установленного ущерба, но не являются компенсацией морального вреда.

Учет страхового возмещения по ОСАГО

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) прочие доходы отражаются на счете 91 «Прочие доходы и расходы», субсчете 91-1 «Прочие доходы».

Рекомендуем прочесть: Ветеранам Труда Увеличили Пенсию На 15

В бухгалтерском учете сумма страхового возмещения, полученная от страховой компании по договору ОСАГО, признается прочим доходом организации на основании пунктов 8 и 10.2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утв. приказом Минфина России от 06.05.1999 № 32н).

Являются ли страховые выплаты доходом?

Доход – это денежные средства, полученные физическим или юридическим лицом в результате выполнения какой-то деятельности за определенный период времени. Не всегда под деятельностью подразумевают выполнение каких-то действий. Например, рента или выигрыш в лотерею также считаются доходом. А вот возмещение ранее понесенных затрат к таковому не относится.

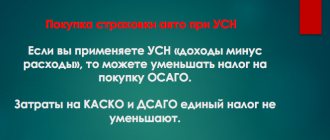

Для понимания разницы можно рассмотреть два вида страхования авто – ОСАГО и КАСКО. ОСАГО является обязательным к оформлению. По этому полису автовладельцу возмещают только фактически понесенный ущерб, но не больше. КАСКО предлагает разные пакеты страхования и при желании собственник авто может застраховать его на большую сумму, что может повлечь выплату, превышающую полученный ущерб. Разница между действительными потерями и полученными средствами, считается доходом.

Учет страхования осаго в бухгалтерском и налоговом учете в 2021г

Однако если договор заключен на срок более одного отчетного периода и страховой взнос уплачен сразу в полной сумме, расходы признаются равномерно в течение срока действия полиса ОСАГО (п. 6 ст. 272 НК РФ). Если договор заключен на срок более одного отчетного периода и действует рассрочка платежа, расходы по каждому платежу признаются равномерно в течение срока, соответствующего периоду уплаты взносов (году, полугодию, кварталу, месяцу). При любом варианте оплаты расходы признаются пропорционально количеству календарных дней действия договора в отчетном периоде (п. 6 ст. 272 НК РФ). В этом случае в каждом отчетном периоде (в рассматриваемой ситуации – ежеквартально) в составе расходов признается часть суммы страховых премий, рассчитанная исходя из общего срока действия договоров страхования и количества календарных дней действия этих договоров в текущем отчетном периоде. Бухгалтерские записи по отражению рассматриваемых операций производятся согласно учетной политике организации в соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок. Вместе с тем отметим, что существуют и иные варианты учета уплаченной страховой премии: – в качестве единовременного расхода; – в составе расходов будущих периодов.

Как отражаются в бухгалтерском и налоговом учете расходы на страхование автомобиля (ОСАГО, каско)? Страховые премии рассматриваются в качестве предоплат за услуги страховщика. Организация заключила договоры страхования сроком на 12 месяцев (365 дней) и единовременно уплатила страховые премии в общей сумме 47 450 руб. со своего расчетного счета в банке. Договоры страхования действуют с 1 марта текущего года (даты уплаты страховой премии) по 28 февраля следующего года включительно.

Рекомендуем прочесть: Согаз Как Правильно Заполнить Заявление Страхового Случая

Какие особенности налогообложения?

Налогообложение физических и юридических лиц преследует сразу несколько целей:

- с одной стороны, это позволяет стимулировать социально-значимые виды страховок;

- с другой стороны, дает возможность пресечь получение необоснованной выгоды.

При взимании налогов со страховых выплат принимаются во внимание:

- Налоговая база, определенная договором страхования.

- Наличие социальных вычетов по расходам на приобретение полиса.

- Возвращение или восстановление ранее удержанного или неуплаченного налога.

Следить за уплатой НДФЛ должен сам плательщик. Именно он несет ответственность за несвоевременно выплаченный или неправильно исчисленный НДФЛ. Но нередко случается, что предупреждение о необходимости совершить выплату, присылает страховщик. Он является налоговым агентом и в соответствии с п.5 ст.226 обязан письменно уведомить налогоплательщика о необходимости отчислений НДФЛ.

Для простых граждан

Граждане, которые не ведут предпринимательской деятельности, уплачивают НДФЛ со страховых выплат:

- превышающих сумму реально установленного ущерба. Страховщики редко выплачивают застрахованному больше, чем фактически понесенные потери, поэтому такая ситуация является скорее исключением, чем правилом;

- при расторжении договора о добровольном пенсионном страховании и выплате выкупной суммы, при условии, что она больше страховых взносов;

- штрафы и неустойки, которые выплачиваются страховщиком по решению суда, также являются доходом, а значит подлежат исчислению подоходного налога.

Обратите внимание, что компенсация судебных расходов и морального ущерба застрахованного, не облагается НДФЛ.

Особенности для юридических лиц

Юридические лица обязаны уплатить налог на прибыль с суммы, полученной в результате расчета разницы между полученными доходами и понесенными расходами.

В ст.250 Налогового кодекса РФ установлено, что возмещение убытков являются внереализационными доходами. А в ст.251 приводится перечень случаев, когда доход не должен учитываться при расчете налоговой базы. В частности, учет не производится, если сумма возмещения отсутствует.

В остальных случаях полученные от страховой суммы должны быть учтены как доход. При этом все средства, потраченные на восстановление причиненного ущерба, вписываются в статью расходов. Положительная разница подлежит налогообложению.

Расходы на страхование в бухгалтерском учете

Если принято решение распределять затраты на несколько периодов, то следует использовать счет 97 «Расходы будущих периодов». Та часть премии, которая относится к первому месяцу действия договора, списывается таким образом, как показано выше. Оставшаяся часть премии распределяется по месяцам до истечения срока полиса:

- Учет расходов можно начинать только после оплаты премии страховщику.

- Сразу списать затраты можно только, если срок действия договора находится «внутри» отчетного периода по налогу на прибыль, т.е. квартала. Если же договор является долгосрочным, то затраты нужно распределять равномерно в течение срока его действия (п. 6 ст. 272 НК РФ)

- Налоговый учет содержит ограничения по затратам, которые можно признать по обязательным видам страхования, например, по ОСАГО, только в пределах установленных норм – страховых тарифов (п. 2 ст. 263 НК РФ). По добровольным видам расходы учитывают в фактическом размере (п. 3 ст. 263 НК РФ).

Нужно ли платить НДФЛ?

Неуплата налогов влечет за собой наложение административных мер борьбы с неплательщиками – наложение штрафа. Физлицу придется не только уплатить положенные 13% с полученного дохода, но и компенсировать установленный штраф.

Определить нужно ли платить НДФЛ или нет можно самостоятельно или проконсультировавшись в ближайшем отделении налоговой. В большинстве случаев страховая выплата не влечет за собой обязанности уплачивать НДФЛ. Однако из этого правила есть и редкие исключения.

Налог на прибыль и ндс со страхового возмещения

Таким образом, холдинг снизил свою совокупную налогооблагаемую прибыль на сумму арендных платежей, не облагаемых налогом на прибыль. Суммы же арендной платы управляющая компания вкладывала либо в новые объекты недвижимости, необходимые холдингу, либо в уставный капитал материнского ОАО, приобретая его акции.

У бухгалтеров возникли вопросы по порядку налогообложения различного рода возмещений, производимых работниками организаций.

Гражданским законодательством определено, что страхование осуществляется на основании договоров имущественного или личного страхования, заключаемых гражданином или юридическим лицом (страхователем) со страховой организацией (страхователем).

Налог с дохода положено выплачивать в виде ежемесячных авансовых отчислений, вычисленных на основании размера прибыли и процентной ставки.

Какие выплаты не облагаются НДФЛ?

Большая часть страховых выплат не облагается подоходным налогом, так как не является источником формирования налоговой базы. К таким выплатам относят:

- Обязательное страхование транспортных средств.

- Личное страхование недвижимого имущества.

- Добровольное страхование жизни и здоровья.

- Пенсионное добровольное страхование.

Выплаты по этим видам страховки не влекут за собой уплату НДФЛ, если их сумма не превышает установленный ущерб.

Отражение страхового возмещения в бухгалтерском учете

Следовательно, проверку следует осуществлять строго по выделенным признакам, так как это необходимо для анализа страховой деятельности, адекватного расчета страховых резервов и в конечном итоге для подготовки отчетности.

В отношении одного и того же предмета могут одновременно иметь место договоры страхования с разными страхователями: например, могут застраховать имущественную ответственность в отношении одной и той же партии товара его продавец, осуществляющий отправку покупателю, и перевозчик, выполняющий фактическую доставку.

09 Фев 2021 jurist7sib 37

Поделитесь записью

- Похожие записи

- Если Не Получил Государственный Акт На Землю Мложет Ли Свидетельство О Праве Пожизненного Наследуемого Дарегия На Землю Быть Правоустанавливающим Документом

- Как купить квартиру без денег в ипотеку

- Мать Одиночка Льготы По Ип

- Налог На Транспорт В 2021 Для Пенсионеров В Твери

Когда НДФЛ все же придется заплатить?

Получение страховки по судебному постановлению чаще всего сопровождается письменным уведомлением о необходимости уплатить налог. Оплачивать НДФЛ необходимо не со всех сумм. Основная часть возмещаемого ущерба не подлежит налогообложению. Но налог придется оплатить за:

- неустойку, которая присуждается за пропуск положенных сроков выплаты страховки;

- штраф, который выписывают как наказание за невыполнение досудебной претензии.

Если застрахованному присуждается возмещение морального ущерба, то эти деньги не считаются доходом, а потому не подлежат налогообложению.

Нужно ли платить налог со страховой выплаты (осаго и каско)?

Таким образом, страховые выплаты по договору ОСАГО не подлежат налогообложению, т.к. данный договор является обязательным видом страхования. Что касается налогообложения взысканных через суд штрафа, неустойки и морального вреда, то в настоящий момент сложилась следующая судебная практика.

21 октября 2021 года Президиум Верховного Суда Российской Федерации в «Обзоре практики рассмотрения судами дел, связанных с применением главы 23 НК РФ» (далее по тексту – «Обзор практики» ВС РФ) указал свою позицию по данному вопросу.

Выплаты физическим лицам, призванные компенсировать в денежной форме причиненный им моральный вред, не относятся к экономической выгоде (доходу) гражданина, что в соответствии со статьями 41, 209 НК РФ означает отсутствие объекта налогообложения.

Итак, нам нужно понять, является ли в 2021 году объектом налообложения страховая выплата. Но дело в том, что она состоит из разных целевых выплат:

- непосредственно основная сумма возмещения материального ущерба,

- выплата по ОСАГО за утерю товарной стоимости (УТС),

- сумма ущерба за моральный вред,

- выплата в виде неустойки (за просрочку основной выплаты),

- штраф за неисполнение досудебной претензии по возмещению.

Первые 2 пункта возмещаются в досудебном порядке – по заявлению потерпевшего в компанию или по досудебной претензии. Последние же 3 назначает только судья уже в порядке гражданского иска потерпевшего к страховщику.

Итак, Вы попали в ДТП, где признаны потерпевшим, обратились в страховую компанию за выплатой и последняя Вам без проблем выплатила сумму по калькуляции по единой методике.

Предлагаем ознакомиться В какой срок надо сдать больничный лист работодателю, и когда должны начислить и перевести оплату?

Таким образом, выплата по ОСАГО не подлежит обложению НДФЛ. И это логично, ведь суть выплаты – компенсация ущерба. А если автовладлец ещё и налог заплатит, то на возмещение ущерба ему не хватит, что делало бы суть страхования вовсе не страхованием.

Ставка по налогообложению

Физические лица, которые являются резидентами РФ, исчисляют НДФЛ по ставке 13% от полученной суммы дохода. Если застрахованный не имеет гражданства РФ и не признан резидентом страны, то при получении страховки, признанной доходом, он обязан уплатить 30%.

Не стоит забывать и о возможности получения налоговых вычетов. Так при оформлении добровольного пенсионного страхования гражданин имеет право получать вычет в размере 13% с суммы не превышающей в год 120 000 рублей. Возврат НДФЛ возможен только при наличии официального трудоустройства.

При досрочном прерывании договора о пенсионном страховании страхователь автоматически удерживает сумму налогового вычета за каждый отчетный год. Если страхователь не получал компенсацию, необходимо взять справку из налоговой и предоставить ее страховщику, чтобы удержания не были произведены.

Страховые возмещения признаются в бухгалтерском учете

С 1 января 2021 года вступила в действие статья 15.2 Федерального закона от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» (далее – Закон о долевом строительстве). Теперь в случае неисполнения застройщиком своих обязательств по строительству и передаче дольщикам квартир в многоквартирных домах мерой обеспечения компенсации причинённого вреда, наряду с залогом и поручительством банка, послужит страховое возмещение.

Рекомендуем прочесть: Как получить бесплатно земельный участок в подмосковье

Как отражается в учете лизингодателя получение страхового возмещения в связи с повреждением застрахованного им предмета лизинга? Предмет лизинга по условиям договора лизинга учитывается на балансе лизингодателя и страхуется им за свой счет.

Плательщики премии по договору страхования

Ставка налогообложения установлена в размере 20%. Например, если:

- сумма страхового возмещения по ОСАГО составила 50 тыс. руб.;

- а фактические расходы на починку машины сложились в размере 45 тыс. руб.;

- то объектом налогообложения по налогу на прибыль будет признаваться разница в размере 5 тыс. руб.;

- а налоговый платёж составит 1 тыс. руб.

Если сумма страховки превысила размер средств, необходимых на ремонтные работы, или при разрешении судебного процесса страховщиком были оплачены судебные издержки, необходимо заполнить налоговую декларацию и направить ее в местный налоговый орган.

N 82н, в Министерстве, если законодательством Российской Федерации не установлено иное, не рассматриваются по существу обращения организаций по проведению экспертиз договоров, учредительных и иных документов организаций, а также по оценке конкретных хозяйственных ситуаций.

Сообразно нормативам Налогового кодекса и законов, регионального значения с начала 2009 года субъекты Федерации наделены правом установления дифференцированных налоговых ставок. Они обусловлены категорией налогоплательщиков и колеблются в пределах 5-15%.

Снизить налоги можно с помощью некоммерческой организации

При получении страховой выплаты потерпевший не получает экономическую выгоду в денежной или натуральной форме, он получает денежную сумму для возмещения убытков в связи с наступлением страхового случая.

Предлагаем ознакомиться Декретный отпуск: оформление, выплаты, правила ухода

Согласно ст. 247 НК РФ объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

Также при начислении и уплате рассматриваемого обязательного платежа следует действовать согласно правилам, установленным статьёй 286 НК РФ. Так, налог на прибыль платится путём перечисления ежемесячных авансовых платежей, рассчитанных исходя из налогооблагаемой прибыли и ставки.

Сколько и когда нужно будет заплатить?

Ставка на подоходный налог на 2021 год составляет 13% от суммы дохода. Он платится на следующий год после того, в котором была произведена выплата и только по указанным выше пунктам доходов (грубо говоря, за всё, кроме возмещения основного ущерба и утерю товарной стоимости).

Также платить не нужно будет за те выплаты, которые были произведены в рамках Ваших же расходов – за почтовые отправления, услуги юриста и любые другие, которые Вы сможете доказать чеками, квитанциями или иными подтверждающими документами.

Практические примеры

Чтобы лучше понять суть дела, рассмотрим несколько примеров с указанием конкретных сумм.

Выплата от страховщика получена сразу

Автовладелец попал в аварию, написал заявление и подал документы в страховую фирму. В итоге она в заданный законом срок оплатила деньги. Кроме того, страховщик имеет право возместить ущерб ремонтом автомобиля.

Выплаченные суммы:

- 30 тысяч рублей, рассчитанные за ущерб.

- 3 тысячи рублей за утерю товарного вида машины.

При этом владельцу автомобиля, который получил деньги, не требуется оплата налога, так как эти суммы являются страховыми. Они освобождаются от НДФЛ по статье 213.

Выплата по решению суда

Водитель также попал в происшествие на дороге, но от страховщика получил отказ, или получил деньги, которых не хватает на восстановление автомобиля. В итоге написал исковое заявление в суд, сделал независимую экспертизу на сумму 10 тысяч рублей. Он также обратился к услугам адвоката для участия в суде, за что заплатил 12 тысяч рублей.

В заявлении водитель просит взыскать со страховщика следующие денежные суммы:

- 50 тыс. руб. – за причиненный ущерб;

- 10 тыс. руб. – за неустойку по просрочке оплаты;

- 4 тыс. руб. – за утерю стоимости автомобиля;

- 12 тыс. руб. – за услуги адвоката;

- 32 тыс. руб. – штраф за досудебные тяжбы;

- 10 тыс. руб. – за независимую экспертизу;

- 1 тыс. руб. – за отправку почтовых писем, телеграмм, претензий, приглашений;

- 1 тыс. руб. – за моральный вред.

В итоге иск водителя был удовлетворен судом. В такой ситуации потерпевший должен оплатить следующие налоги:

- Утеря стоимости машины – не облагается налогами.

- Ущерб 5 тыс. – также не облагается.

- Штраф 32 тысячи – оплачивается налог, он не относится к страховке.

- 10000 рублей – также нужно оплатить НДФЛ.

- За адвоката налог не взимается, он будет подтвержден кассовым чеком.

- За экспертизу также не нужно платить налог.

- За почтовые расходы налоги не оплачиваются, это расходы водителя.

- Сумма морального вреда облагается налогом.

В итоге на нашем примере налог в сумме составляет: 5590 рублей. Эта сумма получается из расчета 13% от описанных выше налогов.