Увеличили сумму дохода для перехода на УСН

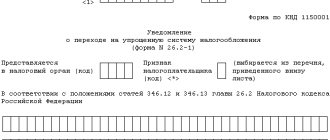

Организации и ИП могут поменять свою систему налогообложения на УСН. Переходить на «упрощенку» можно с начала следующего года (п. 1 ст. 346.13 НК РФ). Чтобы перейти на УСН требуется до 31 декабря представить в ИФНС заявление по форме № 26.2-1, утв. приказом ФНС России от 02.11.2012 № ММВ-7-3/829. Также см. «Переходим с «вмененки» на «упрощенку»».

Однако ранее предусматривалось, что если организация хочет перейти на УСН с нового года, то ее доходы за 9 месяцев предшествующего года не должны превышать 45 млн. рублей без НДС, увеличенных на коэффициент-дефлятор (п. 1 ст. 248, п. 2 ст. 346.12 НК РФ).

На 2021 год коэффициент-дефлятор был определен как 1,329 (Приказ Минэкономразвития от 20.10.2015 № 772). Соответственно, если организация хотела перейти на УСН с 2021 года, то ее доходы за январь – сентябрь 2021 года не должны были превышать 59 805 000 руб. (45 000 000 × 1,329).

В 2021 году ситуация меняется. Обозначенные лимиты увеличены. В пункте 2 статьи 346.12 НК РФ закреплено фиксированное значение – 112,5 млн. рублей. Поэтому переходить на «упрощенку» с 2021 года смогут организации, если доходы за 9 месяцев предшествующего года не превысили 112,5 млн. рублей. Причем действие коэффициента-дефлятора будет приостановлено до 1 января 2021 года. Соответственно, применять дефлятор к 112 млн. рублей не нужно.

Новый лимит (112,5 млн. рублей) можно применять с 2021 года. Соответственно, если организация пожелает перейти на УСН с 2018 года, то ее доходы за январь – сентябрь 2021 года не должны будут превысить 112,5 млн. рублей. Получается, что больше организаций смогут перейти на «упрощенку» с 2021 года. При этом имейте в виду, что индивидуальные предприниматели вправе не учитывать ограничения по лимитам в целях перехода на УСН. Повышение названного лимита предусмотрено Федеральным законом от 30.11.2016 № 401-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации”.

Как перейти на УСН

Применять УСН в своей деятельности могут далеко не все налогоплательщики. Возможность перехода на нее с 2021 года ограничивается следующими критериями (ст. 346.12 НК РФ):

- Деятельность налогоплательщика подходит под УСН.

- Средняя численность работников — не выше 100 человек.

- Процент доли участия других организаций в уставном капитале юрлица — не больше 25%.

- Отсутствуют филиалы (другие ОП допустимы).

- Остаточная стоимость основных средств не превышает 150 млн руб.

- Сумма доходов за 9 месяцев 2021 года — не более 112,5 млн руб.

Утрата права на применение УСН по нормам законодательства наступает при превышении полученным в течение года доходом суммы 150 млн руб. На 2021 год эта сумма должна быть проиндексирована.

Важно! С 2021 года по лимитам по численности и годовому доходу допускаются превышения. Подробнее смотрите здесь.

Существует несколько способов перехода на УСН.

- Если налогоплательщик только зарегистрирован, в срок не более 30 календарных дней (с момента регистрации) он должен уведомить ФНС о желании использовать эту систему в своей деятельности. Уведомление о переходе на УСН заполняется в 2 экземплярах и передается в ФНС письменно либо посредством электронных средств сдачи отчетности.

- Действующий налогоплательщик может перейти на УСН не ранее чем с 1 января следующего года, также подав соответствующее заявление в налоговый орган.

ВАЖНО! Уведомить о применении УСН необходимо и правопреемнику реорганизованного юрлица.

Установили срок подачи уведомления о переходе с ЕНВД на УСН

Как мы уже сказали, по общему правилу, организации и ИП переходят на УСН с начала календарного года (п. 1 ст. 346.13, п. 1 ст. 346.19 НК РФ). Однако особые правила предусмотрены для налогоплательщиков, переходящих на «упрощенку» с другого спецрежима – ЕНВД. Они могут работать на УСН с начала того месяца, в котором прекратилась обязанность по уплате «вмененного» налога (абз. 2 п. 2 ст. 346.13 НК РФ). Для осуществления перехода на УСН организациям и ИП нужно представить в налоговый орган уведомление о переходе на УСН, форма которого утверждена Приказом ФНС России от 02.11.2012 № ММВ-7-3/829.

Срок представления названного уведомления о переходе на УСН ранее налоговым законодательством не был определен. Поэтому законодатели внесли изменения в абзац 4 статьи 346.13 НК РФ и прописали, что с 2021 года подать уведомление нужно не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД. Прежде вопрос о сроки подаче уведомления регулировался лишь на уровне разъяснений финансистов (Письмо Минфина России от 12.09.2012 № 03-11-06/2/123). Поправка предусмотрена Федеральным законом от 30.11.2016 № 401-ФЗ.

Общая система налогообложения: налоги в 2017 году

При выборе общей системы налогообложения вы должны быть готовы к тому, что на вас ляжет бремя досконального учета по бухгалтерии и налогам. Итак, какие налоги ожидают предприятие, работающее на ОСНО в 2021 году?

- НДС (ставка – 18%);

- Налог на прибыль (20%);

- Налог на имущество (ставка зависит от региона, но не может превышать 2,2%);

- Налог на доходы физических лиц (13%).

Обратите внимание! Если ООО на общей системе налогообложения не ведет деятельность в 2021 году, то платить налоги не требуется. Однако это не освобождает вас от подачи отчетности в налоговые органы.

Увеличили сумму дохода для сохранения права на УСН

Налоговым кодексом РФ предусмотрено, что если после окончания отчетного (налогового) периода доходы организации или бизнесмена превысят определенную сумму, то продолжать применять УСН нельзя (Письмо Минфина России от 01.07.2013 № 03-11-06/2/24984).

Ограничение по максимальному доходу в 2021 году ранее было прописано в пункте 4 статьи 346.13 НК РФ в размере 60 миллионов рублей. Эту сумму требовалось ежегодно увеличивать на коэффициент-дефлятор. На 2021 год коэффициент был определен как 1,329 (Приказ Минэкономразвития России от 20.10.2015 № 772). С применением коэффициента максимальный предел дохода при УСН в 2016 году составлял 79 740 000 руб. (60 000 000 руб. × 1,329).

С 2021 года максимальная величина дохода для сохранения права на «упрощенку» увеличилась до 150 млн. рублей. С 2021 года больше этой суммы получать от бизнеса и оставаться на УСН нельзя. Поэтому фирмам или ИП нужно следить, чтобы их доходы по итогам I квартала, полугодия, 9 месяцев, а также 2021 года не превысили 150 млн. рублей. Иначе они лишаться права на УСН с начала квартала, в котором доходы превысят 150 млн. рублей. Это предусмотрено Федеральным законом от 30.11.2016 № 401-ФЗ.

Обратите внимание, что действие коэффициентов-дефляторов с 2017 года приостановлено до 1 января 2021 года. Поэтому индексировать 150 млн. рублей на коэффициенты с 2021 года не следует.

Если по доходам в 2021 году не произойдет превышения 150 млн. рублей, то в 2021 году можно будет продолжать применять УСН без подачи каких-либо уведомлений в налоговую инспекцию (п.4.1 ст.346.13 НК РФ).

Сначала (в 2021 году) законодатели увеличили лимит по доходам за 9 месяцев с 45 до 90 млн. рублей, а лимит по доходам для сохранения права на УСН с 60 до 120 млн. рублей. Мы сообщали об этом в э статье «УСН с 2017 года: как увеличатся лимиты доходов и основных средств». Но потом передумали. И повысили лимиты еще больше: до 112,5 и 150 млн. рублей соответственно.

Для УСН приказом Минэкономразвития от 03.11.2016 № 698 утвержден коэффициент-дефлятор 1,425. Однако этот коэффициент лишь вводит в заблуждение “упрощенцев”. Применять его в 2021 году не нужно. Дело в том, что индексацию лимита доходов для УСН приостановили с 2021 года до 2021 года (п. 4 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ). Поэтому в 2021 году лимит доходов, который позволяет оставаться на УСН, не следует умножать на коэффициент. С 2021 года этот лимит будет равен 150 млн руб.

Упрощенная система налогообложения: налоги в 2017 году

В 2021 году упрощенная система налогообложения по-прежнему остается самым популярным налоговым режимом на территории РФ.

Начиная с января 2021 года ООО может применять «упрощенку» только в том случае, если его выручка за 9 месяцев предыдущего года не превышает 90 млн. руб. Что касается лимита основных средств, то он останется прежним – в 2021 году эта сумма составляет 100 млн. руб.

При выборе «упрощенки» в 2021 году ООО освобождается от уплаты НДС, а также налогов на прибыль и имущества. Вместо этих налогов предприятие платит единый налог, при этом можно выбрать объект налогообложения: 6% от выручки или 15% от прибыли. Также, если организация на УСН имеет сотрудников, она обязана уплачивать еще и налог с заработной платы.

Несмотря на то, что общему правилу фирмы на УСН освобождены от налога на имущество, в некоторых случаях уплачивать этот налог все-таки придется. Например, если ООО обладает ценными бумагами, которые приносят организации доход. Полный перечень ситуаций, необходимо уплачивать налог на прибыль при УСН, вы можете найти в статье 346.11 НК РФ.

Увеличен лимит остаточной стоимости основных средств

В 2021 году компания могла применять УСН, если остаточная стоимость ее основных средств не превышала 100 миллионов рублей. Это значение определяется по правилам бухучета (пп. 16 п. 3 ст. 346.12 НК РФ). Также см. «Бухгалтерский учет на УСН».

Следить за лимитом по остаточной стоимости нужно организациям, как планирующим применять УСН с начала нового года, так и уже использующим «упрощенку».

| Организация применяет УСН | Если по итогам какого-то отчетного периода (например, квартала или полугодия) лимит по остаточной стоимости будет превышен, то организация перейдет на ОСН с начала квартала, котором произошло превышение. |

| Организация планирует перейти на УСН | Для перехода на УСН с начала нового года нужно, чтобы лимит по остаточной стоимости основных средств не был превышен по состоянию на 31 декабря года, предшествующего началу применения УСН. |

C 2021 года максимальная планка по стоимости активов со 100 увеличилась до 150 миллионов рублей. Соответственно, с 1 января 2017 года компании и ИП вправе опираться уже на новый максимальный предел по остаточной стоимости своих ОС.

Имейте в виду, что ИП не имеют обязанности по контролю за остаточной стоимостью своих активов при переходе на УСН. Но если ИП уже ведет бизнес на «упрощенке», то следить за этими показатели он обязан наравне с организациями (письмо Минфина России от 20.01.2016 № 03-11-11/1656).

Виды налогообложения ООО в 2021 году

На данный момент в нашей стране существует 3 основных налоговых режима для ООО:

- ОСНО (общая система налогообложения);

- УСН (упрощенная система налогообложения)

- ЕНВД (единый налог на вмененный доход).

Обратите внимание! Подробнее узнать о каждом из режимов налогообложения для ООО вы можете в нашей статье Вопросы и ответы юристов по бухгалтерскому учёту.

Для того чтобы не ошибиться с выбором системы налогообложения для ООО в 2021 году необходимо учесть множество факторов, среди которых:

Вид деятельности ООО

Общая (основная) система налогообложения подходит для всех видов бизнеса, чего нельзя сказать о специальных налоговых режимах. Так, применение УСН невозможно при осуществлении следующих видов деятельности: деятельность банков, ломбардов, нотариусов и адвокатов, страхование, добыча и реализация полезных ископаемых (полный перечень можно найти в ст. 346.12 НК РФ).

Выбор видов деятельности для ЕНВД еще скромнее: эта налоговая система разрешена только для розничной торговли и некоторых услуг (полный перечень можно найти в ст. 346.26 НК РФ).

Количество работников ООО

При выборе УСН или ЕНВД стоит учитывать, что среднесписочная численность работников за календарный год не должна превышать 100 человек.

Регулярность деятельности ООО

Предприятия, выбравшие в качестве системы налогообложения ОСНО и УСН, платят налоги только в том случае, если были получены реальные доходы. Что же касается ЕНВД, то ситуация кардинально отличается: облагаемый налогом доход ООО – это фиксированная сумма, рассчитанная государством.

Уточнили порядок признания расходов по налогам, сборам и страховым взносам

Организации и ИП на УСН с объектом налогообложения «доходы минус расходы» вправе при определении налоговой базы уменьшать доходы на некоторые расходы. До 2021 года предусматривалось, что в расходы можно списать понесенные затраты на уплату налогов, сборов и погашения задолженности по ним (пп. 3 п. 2 ст. 346.17 НК РФ). Так, в частности, в расходах можно учесть:

- «входной» и «импортный» НДС по приобретенным товарам (работам, услугам);

- другие налоги (авансовые платежи по ним) и сборы, уплаченные в соответствии с законодательством РФ или доначисленные в результате проверки. Например – НДФЛ, налог на имущество, земельный налог, транспортный налог, госпошлину и торговый сбор. С 2021 года в обозначенную норму внесены две важные поправки.

Поправка 1: признание расходов по страховым взносам

С 2021 года страховые взносы переходят под контроль Федеральной налоговой службы и ее инспекций. См. «Страховые взносы с 2021 года: обзор изменений».

В 2021 году в расходах при расчете УСН можно учесть страховые взносы (например, пенсионные, медицинские или взносы по временной нетрудоспособности и в связи с материнством). В подпункте 3 пункта 2 статьи 346.17 НК РФ законодатели прописали порядок признания признавать расходов на уплату страховых взносов и задолженности по ним. С 2021 года расходы по налогам, сборам и взносам нужно признавать в следующем порядке:

| Вид расхода | Порядок признания расходов |

| Расходы на уплату налогов, сборов и страховых взносов. | Учитываются в размере, фактически уплаченном налогоплательщиком. |

| Расходы на погашение задолженности по уплате налогов и сборов. | Учитываются в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность. |

Поправка 2: признание расходов, понесенных третьими лицами

В 2021 году налоги, сборы и страховые взносы за организации или ИП (в том числе, применяющие УСН) могут оплачивать третьи лица. Такую поправку законодатели внесли в статью 45 Налогового кодекса РФ. До этого предусматривалось, что налогоплательщик обязан исполнять обязанность по уплате самостоятельно. Также см. «Что изменится в 2021 году: налоги, страховые взносы, пособия, отчетность, бухучет и онлайн кассы».

Возможно, что в 2021 году сторонняя организация, ИП или физическое лицо заплатит за «упрощенца» его налоги, сборы или страховые взносы. Можно ли будет учесть такие платежи в расходах при расчете «упрощенного» налога? Нет, с 2021 года платежи третьих лиц по налогам, сборам и взносам на расходы просто так отнести нельзя. Однако в подпункте 3 пункта 2 статьи 346.17 НК РФ законодатели предусмотрели, что расходы можно признать после погашения образовавшейся задолженности перед третьим лицом. Поясним порядок признания таких расходов в таблице.

| Вид расхода | Порядок признания расхода |

| Платежи третьего лица в пользу «упрощенца» по налогам, сборам и страховым взносам. | Учитываются в фактически уплаченном размере при погашении «упрощенцем» задолженности перед третьим лицом, которая возникала в связи с уплатой им налогов, сборов или страховых взносов. |

| Платежи третьего лица в пользу «упрощенца» по погашению задолженности по налогам, сборам и страховым взносам. | Учитываются в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда «упрощенец» погасил долг перед третьим лицом, который образовался в связи с уплатой им задолженности по налогам, сборам и взносам. |

Таким образом, чтобы с 2021 года учесть в расходах платежи третьих лиц, нужно будет вернуть этим лицам потраченные ими суммы на уплату налогов, сборов и страховых взносов (или задолженности по ним). Это предусмотрено Федеральным законом от 30.11.2016 № 401-ФЗ.

Можно учесть расходы на независимую оценку

С 2021 года вступил в силу Федеральный закон от 03.07.2016 № 238-ФЗ «О независимой оценке квалификации». См. «Независимая оценка квалификации работников: что нужно знать».

С 2021 года организации и ИП на УСН с объектом «доходы минус расходы» смогут учесть затраты на независимую оценку квалификации работников в расходах (пп. 33 п. 1 ст. 346.16 НК РФ). В этих целях будут применяться правила, по которым стоимость независимой такой оценки учитывается в расходах по налогу на прибыль. То есть, в частности, у организации и ИП должны будут иметься в распоряжении документы, подтверждающие проведение независимой оценки. Подробнее об этом см. «УСН: учет расходов на независимую оценку квалификации в 2021 году».

Налоговая база при «доходно-расходной» УСН

Применяя УСН 15% «доходы минус расходы» в 2021 г., «упрощенцы» ведут налоговый учет в специальной книге — КУДиР. Именно по внесенным в этот регистр показателям рассчитываются авансовые платежи и налог.

Доходы организаций и ИП на УСН 15% «доходы минус расходы» признаются на дату поступления денег на расчетный счет или в кассу, либо погашения задолженности иным способом (взаимозачетом и т.п.). Не входят в налоговую базу доходы, перечисленные в ст. 346.15 и п. 1 ст. 346.17 НК РФ, в том числе:

- доходы, указанные в ст. 251 НК РФ,

- доходы иностранных компаний, в которых плательщик УСН – контролирующее лицо, а также дивиденды и доходы по ценным бумагам, облагаемые налогом на прибыль (п. 1.6, 3 и 4 ст. 284 НК РФ),

- доходы ИП, облагаемые НДФЛ по ставкам 9% и 35%, (п. 2, 4 и 5 ст. 224 НК РФ),

- суммы авансов, возвращенных покупателю – на «возвратную» сумму уменьшается доход периода, в котором произошел возврат (п. 1 ст. 346.17).

Когда облагаемые доходы превышают расходы налогоплательщика, на полученную разницу начисляется налог по ставке 15%, или более низкой, если такая ставка действует в регионе.

В случае отсутствия доходов и расходов, либо когда у налогоплательщика на УСН 15% нет доходов, но есть расходы — налоговая база отсутствует, а значит и налог не уплачивается.

Деятельность организации, или ИП может сложиться и так: в налоговом периоде доходы получены, но сумма расходов их превысила, и возник убыток. В такой ситуации налог платить придется, но не 15%, а минимальный – 1% от годового дохода. Также, при УСН 15% «доходы минус расходы» минимальный налог уплачивается, если при расчете налога в обычном порядке, его сумма оказалась меньше суммы минимального налога (п. 6 ст. 346.18 НК РФ).

Уточнили условия совмещения УСН с ЕНВД или патентной системой

До 2021 года предусматривалось, что при совмещении УСН и ЕНВД необходимо вести раздельный учет доходов и расходов по каждому применяемому налоговому режиму. Если организовать такой учет невозможно, то при исчислении налоговой базы расходы нужно распределять пропорционально долям доходов по разным режимам (п. 8 ст. 346.18 НК РФ).

С 2021 года точно такой же порядок будет использоваться не только к ЕНВД, но и в случае совмещения УСН и патентной системы налогообложения, которую могут применять индивидуальные предприниматели. При этом уточняется, что доходы и расходы по ЕНВД и патентной системе не нужно учитывать при исчислении налоговой базы по УСН. Это предусмотрено новой редакцией пункта 8 статьи 346.18 НК РФ. Таким образом, поступления по патенту или «вмененки» единый налог по УСН не увеличат. Данные поправки в НК РФ с 2017 года предусмотрены Федеральным законом от 30.11.2016 № 401-ФЗ.

Изменения в УСН в 2017 году

Часть изменений, вступающих в силу с 2021 года, которые касаются лимитов для перехода и использования УСН, уже указана выше.

Помимо них есть еще несколько важных поправок:

- Страховые взносы перешли под контроль ФНС.

- Добавлена отчетность по страховым взносам.

- Добавлена отчетность в Росстат.

- Введена обязанность ведения онлайн-касс.

В заключение хочется повторить, что крайне важно подобрать правильную систему налогообложения для бизнеса. Это освободит дополнительные средства, которые можно пустить в дальнейшее развитие предприятия. Не стоит забывать и про другие системы налогообложения, например: ПСН, ЕНВД и другие. Возможно в вашей ситуации они принесут большую выгоду, чем «упрощенка».

Уточнили, как ИП уменьшать единый налог на страховые взносы

До 2021 года индивидуальные предприниматели (ИП) без работников, применяющие УСН с объектом «доходы», были праве уменьшать сумму «упрощенного» налога (авансовых платежей) на уплаченные «за себя» страховые взносы в ПФР и ФФОМС в фиксированном размере (п. 3.1 ст. 346.21 НК РФ). Однако формулировка «в фиксированном размере» зачастую вызывала споры среди бухгалтерского сообщества. Дело в том, что страховые взносы ИП «за себя», формируются из двух величин:

- фиксированная сумма взносов, которая рассчитывается их дохода, не превышающего 300 000 тысяч рублей в год;

- сумма взносов, которая рассчитывается в размере 1% с доходов, превышающих 300 000 рублей.

Некоторые бухгалтеры считали, что сумма взносов с дохода более 300 000 рублей – это переменная величина и она не может называться «фиксированные взносы». Отсюда и возникали споры о том, можно ли «упрощенный» налог уменьшать на такие суммы взносов.

С 2021 года споры на этот счет должны исчезнуть, поскольку положения статьи 430 Налогового кодекса РФ будут однозначно устанавливать, что вся сумма взносов ИП «за себя» является фиксированной. В абзаце шестом пункта 3.1 статьи 346.21 НК РФ, которая разрешает ИП уменьшать налог по УСН на страховые взносы «за себя», с 2021 года прописали, что единый налог можно уменьшать на пенсионные и медицинские взносы. Упоминание про «фиксированный размер» из этой нормы исчезло. Соответственно, уменьшать УСН можно на всю сумму взносов, которую ИП перечисляет «за себя». Также см. «Страховые взносы ИП «за себя» в 2017 году: сколько платить в ФНС».

Разработали новую форму книги учета доходов и расходов

C 2021 года организации и ИП на «упрощенке» должны вести обновленную книгу учета доходов и расходов, утвержденную Приказом Минфина России от 22.10.2012 № 135н. В обновленной книге появился новый раздел V, в котором налогоплательщики на УСН с объектом «доходы» должны показывать торговый сбор, уменьшающий налог по УСН. Раньше для торгового сбора специальных строчек в книге не было. Кроме того, проставлять печать в книге учета и расходов с 2021 года потребуется, если такая печать, в принципе, есть у организации. То есть, наличие печати станет необязательным. Также в графе 4 «Доходы» раздела I книги не нужно указывать прибыль контролируемых иностранных компаний. Об этом появится уточнение в порядке заполнения книги. Ознакомиться с проектом новой книги учета и расходов при УСН можно по ссылке.

Применять обновленную книгу нужно с 1 января 2021 года. Переделывать книгу учета доходов и расходов, которая велась в 2016 году, не нужно. Приказ Минфина, которым внесены изменения в книгу учета доходов и расходов по УСН – от 07.12.2010 №227н. Подробнее см “Новая форма книги учета доходов и расходов при УСН с 2021 года: что изменилось“.

Отменили КБК для минимального налога при УСН

С 2021 года отменен отдельный КБК для минимального налога, который платят компании на УСН с объектом «доходы минус расходы» (Приказ Минфина России от 20.06.2016 № 90н).

КБК, используемые в 2021 году для уплаты единого налога, недоимки и пени по УСН, будут использованы с 2021 года также для уплаты минимального налога. В связи с этим изменением минимальный налог за 2021 год потребуется перечислить на КБК для обычного «упрощенного» налога – 18210501021011000110. См. «КБК по УСН в 2017 году».

Заметим, что прежде для компаний на УСН с объектом «доходы минус расходы» было два отдельных кода. Из-за этого возникала путаница. Если компания по ошибке перечисляла авансы на КБК минимального налога, то инспекторы начисляли пени. Это, разумеется, было несправедливо. См. «Отменят КБК для уплаты минимального налога по УСН».

Читать также

19.01.2017

Ставки УСН по регионам

Крым

Минимальные ставки по субъектам РФ могут принимать значения:

- с1% – с доходов;

- 5% – с доходов минус расходы.

Например, согласно закону Республики Крым от 26 октября 2016 года № 293-ЗРК/2016 ставка для УСН на его территориях в 2021 – 2021 годах составит:

- 4% – с доходов;

- 10% – с доходов за вычетом затрат.

В 2021 году эти значения составляли 3 и 7% соответственно. При этом в 2021 – 2021 годах ставку для объекта «доходы минус расходы» Крым может снижать до 3%.

Москва

В главной столице ставка УСН для объекта «доходы минус расходы» понижена до 10% в отношении таких видов деятельности, как:

- обрабатывающие производства;

- спортивная деятельность;

- деятельность по разведению животных и растений;

- социальные услуги, для этих видов.

Но и тут есть свои нюансы. Такой льготный вид деятельности должен приносить от 75 процентов выручки за весь налоговый период.

В каждом случае итоговую ставку налога на УСН регулирует соответствующий закон региона России.

Частные предприниматели

Что касается ИП, то в целом законами регионов для бизнесменов не исключена и ставка в 0%. Но в том случае, если предприниматели зарегистрированы после того, как соответствующие льготные положения были приведены в действие. Кроме того, есть еще условия.

Эти ИП должны вести свою деятельность в таких сферах:

- социальная;

- научная;

- производственная;

- различные бытовые услуги.

Причем более конкретные занятия должны быть прописаны субъектами РФ в соответствующих законах. Поэтому, новые ставки УСН, если и будут приняты, то не сильно затронут эти сферы.

Важно: для перечисленных выше сфер по итогам налогового периода поступления от соответствующей деятельности должны составить от 70% в общей массе доходов. Вдобавок, регионы могут вводить дополнительные ограничения для применения нулевой ставки 0%.