Правовая база

Отдельного ФЗ о льготах НДФЛ не существует. Регламентирует льготы по НДФЛ целый перечень законодательных актов:

- НК (ст. , 217—222);

- ТК (ст. 118);

- различные письма Минфина, постановления Правительства РФ.

Российским законодательством установлено два вида льгот по НДФЛ — налоговый вычет и освобождение от налогообложения некоторых типов дохода. В налоговом кодексе перечислен закрытый список таких доходов:

- госпособия по безработице, родам и беременности;

- пенсии по возрасту (не относится к страховым взносам частных ПФ);

- единовременные и ежемесячные выплаты на детей;

- компенсации за ущерб здоровью, увольнение, иное;

- алименты;

- маткапитал;

- оплата работодателем услуг медицинских учреждений своим работникам.

С полным перечнем можно ознакомиться в ст. 217 НК. Статья 215 перечисляет категории иностранных граждан, которые также освобождаются от подоходного налога.

Предусмотрено несколько групп налоговых вычетов. Самыми распространенными являются:

- стандартные вычеты (на себя и на детей);

- социальные (в ситуации, если гражданин несет социальные затраты — на учебу, лечение, благотворительность);

- имущественные (при продаже, покупке или строительстве недвижимого имущества, в иных случаях);

- профессиональные (налогоплательщиками являются предприниматели в статусе физических лиц, нотариусы).

Регламентирует имущественные налоговые вычеты ст. 220 НК, а также различные федеральные законы, устанавливающие изменения в налоговом кодексе.

Статья 56 Налогового кодекса РФ «Установление и использование льгот по налогам и сборам»

Статья 215 Налогового кодекса РФ «Особенности определения доходов отдельных категорий иностранных граждан»

Статья 217 Налогового кодекса РФ «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)»

Статья 218 Налогового кодекса РФ «Стандартные налоговые вычеты»

Статья 219 Налогового кодекса РФ «Социальные налоговые вычеты»

Статья 220 Налогового кодекса РФ «Имущественные налоговые вычеты»

Статья 221 Налогового кодекса РФ «Профессиональные налоговые вычеты»

Статья 222 Налогового кодекса РФ «Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов»

Статья 118 Трудового кодекса РФ «Возмещение расходов при использовании личного имущества работника»

Предоставление каких стандартных вычетов предусмотрено в текущем году

Условия и особенности предоставления стандартных вычетов в 2021 году регламентируются Налоговым кодексом. Их регулирование происходит на федеральном уровне. Это говорит о том, что нормы и максимальные размеры выплат едины для всех граждан страны. Стандартные вычеты распространяются на отдельно выделенные категории граждан, перечень которых приведен в ст. 218 НК РФ. Рассчитывать на их предоставление смогут лишь трудоустроенные лица, из заработной платы которых осуществляется выплата подоходного налога. Налоговый вычет позволяет уменьшить налогооблагаемый доход. Он предоставляется в строго фиксированной сумме, прописанной в Налоговом кодексе. Ее превышение или уменьшение исключено. Оформить стандартные вычеты граждане могут на себя и на детей. Условия их предоставления, а также итоговые суммы заработной платы, рассчитываются по общепринятым рамкам. Каждый из данных разновидностей льгот стоит рассмотреть отдельно.

Лимиты по закону

Размер льготы по НДФЛ имеет свой лимит, который устанавливается на законодательном уровне. Предел на стандартные льготы по НДФЛ зафиксирован в ст. 218 НК. Для социальных — ст. 219, имущественных — ст. 220, профессиональных — в ст. 221.

Существует два вида ограничений по размеру налогового вычета:

- фиксированная сумма (стандартные);

- процент от затрат, но не больше фиксированной величины (социальные, имущественные, профессиональные).

Важно! Все вычеты предоставляются только официально работающим гражданам с дохода, облагаемого 13% подоходным налогом.

Помимо лимита на размер, имеются и иные ограничения — количество выплат (раз в год, один раз в жизни), объект получения (родители, собственник жилья, пр.), виды трат (медицинские услуги, покупка жилого помещения, на детей, пр.).

Читать так же: Пособие по безработице в 2021 году

Новые коды вычетов

В справках 2-НДФЛ, сдаваемых в 2021 году, а разделе 3 отражаются коды и суммы доходов, а также следующие вычеты НДФЛ:

- выплаты, которые не облагаются НДФЛ в пределах лимита (суточные, матвыгода и т.п.);

- профессиональные вычеты;

- суммы, уменьшающие налоговую базу в соответствии со статьями 213.1, 214, 214.1 Налогового кодекса РФ.

В разделе 3 справки 2-НДФЛ налоговые вычеты показывают напротив соответствующих доходов. Если к одному виду доходов допускается применить несколько вычетов, первый вычет отражают напротив дохода в графах «Код вычета» и «Сумма вычета», второй – строкой ниже и т. д. При этом поля «Месяц», «Код дохода» и «Сумма дохода» напротив второго и следующих вычетов не заполняют. В разделе 4 — показывают стандартные, социальные, инвестиционные и имущественные вычеты на приобретение (строительство) жилья.

Кто из родителей может получить

Статья НК четко обозначает, кто имеет право на льготы по налогам НДФЛ на детей до 18 лет:

- оба родителя, занимающихся воспитанием ребенка/детей (включая не родных по крови — отчим, мачеха);

- опекуны и попечители.

Главное условие получения вычетов по подоходному налогу — наличие официальной работы, с которой в государственную казну поступают налоги.

Если родители в разводе или проживают раздельно (что можно документально подтвердить), один из родителей может отказаться от данной льготы, а второй оформить двойной вычет. Оформление двойного вычета доступно для одиноко воспитывающих родителей. Он будет действителен до вступления в брак.

Кто получает вычеты на детей

На детские вычеты по НДФЛ имеют право работники, которые являются резидентами РФ и имеют детей на обеспечении. Вычеты предоставляются родителям и их супругам, приемным родителям и их супругам, опекунам или попечителям детей. Вычеты предоставляют на каждого ребенка в возрасте до 18 лет и на каждого учащегося очной формы обучения (аспиранта, ординатора, студента, интерна, курсанта) в возрасте до 24 лет.

В случае со студентами вычеты предоставляются только в период обучения детей (в срок обучения засчитывается и академический отпуск, оформленный в установленном порядке). Если ребенок закончил учебу до достижения 24 лет, то с месяца, следующего за месяцем окончания учебы, вычет уже не предоставляется (письмо Минфина России от 07.11.2012 № 03-04-05/8-1252, от 12.10.2010 № 03-04-05/7-617).

Право на «детский» вычет имеет каждый родитель (в том числе приемный). По договоренности родителей вычет в двойном размере может предоставляться одному из них. В такой ситуации один из родителей должен отказаться от вычета (этот факт нужно подтвердить заявлением).

Расчет НДФЛ онлайн в Контур.Бухгалтерии в несколько кликов Получить бесплатный доступ на 14 дней

Спорные ситуации возникают при разводе:

- безусловное право на вычет имеет родитель, с которым остался ребенок;

- другой родитель имеет право на вычет, только если платит алименты;

- если родитель, с которым остался ребенок, вновь вступает в брак, его новый супруг тоже имеет право на вычет;

- дети, рожденные в семьях новых супругов, прибавляются к детям, которые были до брака. Т.е. при наличии двух детей и появлении еще одного малыша в новой семье, вычет на него предоставится как на третьего ребенка.

Если ребенок работает или живет отдельно, но при этом не достиг 18 лет или учится очно, родитель все еще имеет право на стандартный налоговый вычет.

До какой суммы дохода она положена

Для физических лиц существуют ограничения на подоходный вычет по НДФЛ, они связаны с полученным годовым доходом граждан. Его размер не должен превышать 350 тыс. руб. В среднем 29-30 тысяч в месяц. В этом случае, льгота оформляется на год. Если годовой доход существенно выше, то действует в течение месяца. То есть, после получения одного вычета по НДФЛ на следующий вычет родители могут рассчитывать только в следующем году.

Важно! Вычеты производится только с того налога, что облагается ежемесячный оклад.

Смена трудового места не означает потерю налогового вычета, поскольку ее выплачивает государство, а не работодатель. Для этого нужно взять справку с предыдущего места работы.

Коды и необходимая документация

Для заполнения различной документации всех налоговым вычетам присвоены цифровые коды. Примеры отдельных кодов на льготы по НДФЛ представлены в таблице ниже.

| Вычет | Получатель | Код |

| На несовершеннолетнего ребенка (1,2 и 3), студента-очника до 24 лет | Любой родитель или усыновитель | 126/127/128 |

| На ребенка-инвалида до 18 лет (с 1 и 2 группой до 24 лет) | 129 | |

| На несовершеннолетнего ребенка (1,2 и 3), студента-очника до 24 лет | Опекун, приемный родитель или попечитель | 130/131/132 |

| На ребенка-инвалида до 18 лет (с 1 и 2 группой до 24 лет) | 133 | |

| Удвоенный вычет на несовершеннолетнего ребенка (1,2 и 3), студента-очника до 24 лет | Одинокие матери, отцы, попечители, опекуны и приемные родители | 134-139 |

| Удвоенный вычет на ребенка-инвалида до 18 лет (с 1 и 2 группой до 24 лет) | Одинокие матери, отцы, попечители, опекуны и приемные родители | 140/141 |

| Удвоенный вычет на несовершеннолетнего ребенка (1,2 и 3), студента-очника до 24 лет | На одного из родителей (опекунов, приемных родителей) при отказе на вычет второго | 142-147 |

| Удвоенный вычет на ребенка-инвалида до 18 лет (с 1 и 2 группой до 24 лет) | На одного из родителей (опекунов, приемных родителей) при отказе на налоговый вычет второго | 148/149 |

Детали распределения

Льготы по налогу доступны не только родителям несовершеннолетних детей, но и другим категориям граждан (ветераны, инвалиды, семьи с детьми-инвалидами, пр.).

Рассмотрим их коротко.

Ветерану боевых действий

К этой категории относятся не только участники ВОВ, но и иных боевых действий:

- афганцы;

- участники чеченской компании;

- военные, принимающие участие в сирийской операции;

- иные вооруженные конфликты.

Данная категория россиян не облагается налогом в соответствии с изменениями НК, вступившими в силу в 2021 году. Это произошло на основании решения Конституционного суда РФ. До 2021 года НДФЛ удерживали работодатели.

Продажа квартиры или земли

Самая известная налоговая преференция — получение физическим лицом 13 вычета с продажи квартиры, дома или земельного участка. Такая льгота называется имущественным налоговым вычетом. Для него важно соблюсти одно из условий:

- гражданин является собственником недвижимости более 3 лет;

- полученный доход не превышает 1 млн руб.

К жилому помещению относится недвижимость:

- купленная до 2021 г.;

- подаренная/переданная в наследство;

- приватизированная;

- полученная от договора пожизненной ренты.

С 2021 года срок собственности был увеличен до 5 лет. То есть гражданин, который приобрел квартиру или дом после 01.02.2019, стоимостью свыше 1 млн рублей сможет получить налоговый вычет только спустя 5 лет.

Существует множество нюансов, если собственник квартиры не единственный. Например, при общей долевой собственности супруги распределяют имущественный налоговый вычет самостоятельно. Если доли определены в договоре, то делиться согласно указанным частям.

Читать так же: Льготы малообеспеченным семьям в 2021 году

Помощь матери-одиночке

Мать-одиночка — официальный статус, который получает женщина, родившая ребенка/детей вне брака. При этом у ребенка в свидетельстве о рождении в графе «отец» стоит прочерк. Либо сведения, которые записаны со слов матери. Отец-одиночка в России большая редкость.

Одинокий родитель (мать или отец) имеет право на получение удаленного вычета на ребенка/детей. Чтобы его получить потребуется написать отдельное заявление с приложением детского свидетельства о рождении, где в графе «отец» стоит прочерк.

В случае, если в документ внесены сведения со слов матери, то ей необходимо получить в ЗАГСе справку о рождении ребенка по форме 25, которая является доказательством статусности одинокой матери.

Если ребёнок

Самый распространенный налоговый вычет — наличие в семье ребенка/детей (по факту рождения). Помимо этого существуют и иные условия:

- официальное трудоустройство хотя бы одного из родителей;

- облагаемый подоходный налог при ставке 13%;

- нахождение в пределах России более 181 дня в год.

Вычет предоставляется родителям (одному из них) спустя месяц после рождения. Получать можно каждый месяц либо раз в год.

Права на вычет имеют все взрослые, которые обеспечивают жизнь ребенка. Например, разведенная женщина, вступившая замуж повторно, получает алименты от бывшего мужа. Все трое (мать, отчим, отец, платящий алименты) имеют право на вычет подоходного налога.

Мужчина, не вступивший в юридические отношения с матерью своего ребенка, сможет оформить льготы, лишь документально признав отцовство. А также потребуется заявление-подтверждение от матери, что мужчина проживает с ними или обеспечивает малыша.

На детей также положены вычеты, если они учатся в платных заведениях:

- образовательные и спортивные школы;

- детские сады;

- всевозможные кружки.

Организация может быть как российской, так и зарубежной. Главное условие — соответствующая аккредитация. Лимит льготы — 50 тыс. руб.

Налоговые вычеты также распространяются на оплату медицинских услуг, предоставленных несовершеннолетнему ребенку. Это услуги:

- медикаменты, утвержденные Правительством РФ;

- лечение в санатории/курорте;

- дорогостоящее протезирование;

- страховка на терапию;

- хирургические мероприятия.

Медучреждение должно иметь лицензию на оказание услуг. Лимит льготы — 120 тыс. руб.

Для детей инвалидов

Согласно письму Министерства финансов от 20 марта 2021 года № 03-04-06/15803, родителям ребенка/детей с инвалидностью положено два вида вычетов:

- по рождению;

- по статусу «инвалид».

Порядок рождения также имеет место быть. Чем больше детей, тем выше за последующего отпрыска вычеты с подоходного налога.

Важно! Данные льготы по уплате НДФЛ суммируются.

Родителям, воспитывающих детей данной категории, предоставляются вычеты в двойном размере.

Вид льготы: стандартный

Стандартные вычеты по налогам имеют одно большое отличие от трёх других типов – они не связаны с несением налогоплательщиком тех или иных расходов. Чтобы получить данную налоговую льготу, нужно лишь относиться к тем категориям граждан, которым она положена законом. Предоставляются вычеты одним из агентов-работодателей, выплачивающих гражданину доходы. Каждый налогоплательщик сам волен выбрать, откуда черпать возвраты по налогам. Отметим, что и прямой наниматель, и другой налоговый агент способны предоставлять гражданам стандартные льготы. Так, человек может сдавать в аренду автомобиль (деньги, полученные им, облагаются 13%-ной ставкой) и вправе требовать вычета у компании-арендатора.

Итак, рассмотрим, какие же категории граждан могут рассчитывать на стандартную льготу по налогам. В первую очередь, сумма налога уменьшится на пятьсот рублей ежемесячно для следующих плательщиков:

- Награждённых орденом Славы трёх степеней.

- Жителей блокадного Ленинграда.

- Узников концентрационных лагерей.

- Страдающих лучевой болезнью лиц (и иными недугами из-за облучения радиацией).

- Доноров костного мозга, благодаря которым выжили люди.

- Инвалидов с детства, а также инвалидов вторых и третьих групп.

- Героев СССР и России.

- Супругов и родителей военнослужащих, которые погибли при защите Родины.

- Эвакуированных из чернобыльской зоны отчуждения.

Уменьшение налоговой суммы на три тысячи рублей, распространяется на:

- Инвалидов Великой Отечественной войны.

- Инвалидов первой, второй и третьей группы, получивших серьёзный вред здоровью при защите (воинской службе) Родины.

- Получивших травмы или лучевую болезнь на производственном объединении «Маяк» и при сбросе радиационных отходов в Течу.

- Лиц, принимавших участие в учениях, сборке и испытании ядерного оружия.

- «Чернобыльцев», пострадавших при ликвидации трагедии.

- Военнообязанных — участников (включая уже уволенных со службы) работ на объекте «Укрытие».

Налогоплательщики, имеющие на попечении ребёнка и супруги кровных родителей, могут также получить стандартный вычет за детей. Эта льгота будет предоставлена «автоматически», неважно, получает ли гражданин другие налоговые вычеты. Такой вычет будет произведён либо до совершеннолетия, либо, до двадцати четырёх лет, если это студент-очник или курсант дневного отделения, учится в аспирантуре или ординатуре. Работодатель обычно автоматически оформляет такую налоговую льготу, но информацию об этом лучше уточнить при трудоустройстве. Также, если в семье появился новорождённый или приёмный ребёнок, нужно незамедлительно рассказать об этом на работе.

Родители имеют право на автоматические налоговые вычеты

Таблица 1. Стандартные налоговые льготы на детей

| Количество детей | Сумма |

| Один ребёнок | 1 400 рублей |

| Два ребёнка | 1 400 рублей |

| Трое и более | 3 000 рублей |

| Ребёнок-инвалид | 12 000 рублей для родителей и усыновителей, половина этой суммы – 6 000 рублей для попечителей, приёмных семей и в случае оформления опеки |

Количество детей учитывается, независимо от их возраста. Если плательщик имеет 30-летнюю дочь и двух сыновей 10 и 16 лет, то месячный вычет составит 3 400 рублей (1 400+3 000 рублей).

Важный момент! Один из родителей имеет право написать отказ от получения такой льготы, тогда второй родитель может рассчитывать на предоставление вычета в двойном размере.

В 2021 году законодательно было установлено, что «детские» стандартные льготы можно получить каждый месяц, доход в котором с начала года по нарастающему итогу не превысил 350 тысяч рублей. Это значит, что нужно сложить доход за этот месяц и все предыдущие с января месяца.

Налоговый вычет на ребёнка: как оформить документы

В представленном материале мы обсуждаем, как пройти эту бюрократическую процедуру и задействовать право получения денежного вычета на детей.

Посмотрим на примере. Заработная плата гражданина, имеющего двух несовершеннолетних сыновей, составляет сто тысяч рублей до вычета НДФЛ. При подсчёте доходов нарастающим методом получается, что в январе человек получил сто тысяч, в феврале – двести тысяч, в марте – триста тысяч. В апреле эта сумма уже достигает четырёхсот тысяч рублей. Таким образом, за три месяца в году гражданин может получить данную льготу (2 800 рублей), за год сумма вычета составит 8 400 рублей. Чтобы получить эти деньги, нужно предоставить работодателю копию свидетельства о рождении детей или их паспортов, если дети старше 14 лет, а также заявление с просьбой сделать вычет. После этих процедур за январь, февраль и март заработная плата будет облагаться меньшим налогом.

Для справки:

- Граждане, которые подходят сразу под несколько категорий, не имеют право сразу на все вычеты. Им полагается только один — максимальный. При этом «детские» льготы предоставляются дополнительно.

- В случае, если по вине налогового агента льготы были предоставлены в неполном объёме или не в срок, гражданин должен подать соответствующее заявление, после чего налоговая (финансовая) база будет пересчитана по окончании налогового периода.

Механизм получения

Оформить льготу на вычет из подоходного налога можно двумя способами — через налоговую или работодателя.

Получение налогового вычета через ФНС производится разового, поэтому заявление лучше подавать в конце календарного года. Обратиться в налоговую службу можно несколькими путями:

- приехать лично;

- через сайт;

- отправить заказное письмо с документами по почте;

- с помощью портала Госуслуги.

В случае если начисляет льготу бухгалтерия нанимателя, то гражданин этого может и не увидеть. Поскольку начисление происходит автоматически. Как правило, это происходит ежемесячно. Тем не менее, заявление на вычет необходимо написать. Лучше это делать в начале года, либо как только возникло право на льготу.

Читать так же: Компенсация по вкладам

Необходимые документы

Помимо заявления, потребуется подтвердить право на налоговый вычет. Список бумаг может существенно различаться в зависимости от вида выплат.

Документы для льгот НДФЛ:

- паспорт гражданина РФ;

- документ, подтверждающий право на льготу (удостоверение участника боевых действий, чернобыльца, пр.);

- справка об инвалидности (при необходимости);

- иное.

Для стандартных вычетов на детей потребуются дополнительные бумаги:

- свидетельства о рождении;

Так выглядит свидетельство о рождении малыша - справка из учебного заведения (для лиц старше 18 лет);

- справка об инвалидности;

- свидетельство о браке родителей;

Образец свидетельства о браке - отказ второго родителя (для двойной выплаты);

- иные документы, подтверждающие одиночное воспитание ребенка.

Для усыновителей/опекунов/попечителей потребуются свидетельства их статуса.

Общий документ для всех — подтверждение статуса налогоплательщика.

Составление заявления

Заявление составляется в свободной форме, в печатном виде или написанном от руки. Обязательная информация:

- наименование учреждения, куда подается документ;

- Ф. И. О. и должность руководителя или должностного лица ФНС;

- дата назначения льготы;

- ссылка на статью закона, которая дает право на вычет из подоходного налога;

- перечень прилагаемых справок;

- дата, подпись.

Пример заявления на льготу по НДФЛ представлен ниже.

Образец заявления

Виды налоговых вычетов по НДФЛ

Разберемся, что именно является налоговым вычетом.

Наемный работник получает на руки не полную сумму начисленной в бухгалтерии заработной платы, а за минусом 13% от всей суммы.

Пример

Заработная плата составляет 20 000 руб. 13% от этой суммы — 2 600 руб. На руки работнику причитается: 20 000 – 2 600 = 17 400 руб.

База для расчета НДФЛ включает все виды доходов, в том числе начисления по больничным листам (ст. 217 НК РФ), а также отпускные, премии, поощрения, бонусы, тринадцатую зарплату и т. п. Не удерживается подоходный налог только из социальных выплат, таких, например, как пособие по беременности и родам или по уходу за ребенком до 1,5 лет. Но существуют способы законно уменьшить сумму налога, удерживаемого из зарплаты конкретного работника, с помощью так называемых вычетов.

Обратите внимание! С 2021 года работодатель оплачивает первые 3 дня болезни. Остальные пособия оплачивает ФСС в рамках проекта «Прямые выплаты» (ст. 4, ч. 4 ст. 8 закона «Об особенностях исчисления пособий…» от 01.04.2020 №104-ФЗ). НДФЛ со своей части удерживает работодатель; с остальных дней налог удерживает ФСС РФ.

Вычеты всегда строго индивидуальны и не полагаются любому и каждому. Для получения вычета работник должен иметь основания. И все вычеты, даже полагающиеся работнику в бесспорном порядке, носят заявительный характер. То есть они не предоставляются автоматически, ведь бухгалтер не обязан и не может знать обо всех подробностях жизни каждого сотрудника, дающих ему право на льготы. Для получения некоторых из них достаточно подать в бухгалтерию организации заявление на предоставление вычетов, подкрепленное соответствующими документами. А ряд вычетов дается только после обращения в ИФНС.

Виды вычетов:

- Стандартные.

- Социальные.

- Имущественные.

- Профессиональные.

Стандартные налоговые вычеты предоставляются гражданам в соответствии с п. 1 ст. 218 НК РФ. Отметим только, что льготы или вычеты по НДФЛ, предусмотренные подп. 1 и 2 п. 1 ст. 218 НК РФ, не имеют ограничений по налоговой базе. То есть они предоставляются в любом случае, вне зависимости от суммы дохода с начала года. Если налогоплательщик по своему статусу имеет право на несколько стандартных вычетов, то ему предоставляется максимальный из возможных.

Как получить вычеты у работодателя, рассказали эксперты КонсультантПлюс. Изучите Готовое решение, получив бесплатный пробный доступ к правовой системе.

Подробнее о видах стандартных вычетов и особенностях их применения читайте здесь.

Размер суммы в льготах по НДФЛ в 2021 году

Согласно ст. 218 НК, гражданам полагаются следующие стандартные вычеты:

- 3000 р ежемесячно — инвалидам-чернобыльцам; лицам, чья профессиональная деятельность была связана с радиацией и ядерным оружием; инвалидам ВОВ;

- 500р ежемесячно — героям СССР и РФ; блокадникам; инвалидам с детства (в т. ч. 1 и 2 групп); родителям и супругам погибших военных.

Согласно, ст. 220 НК россиянам положены имущественные вычеты в размере:

- при покупке или строительстве единоразово — 13% от стоимости недвижимости (но не более 2 млн руб.);

- проценты по ипотеке единоразово — 13% от размера кредита (но не более 3 млн руб.).

Согласно, ст. 219 НК физическим лицам полагаются социальные выплаты, которые равны затратам на лечение, обучение, терапию, страхование, дополнительные пенсионные взносы. Но не более 120 тыс. рублей в год.

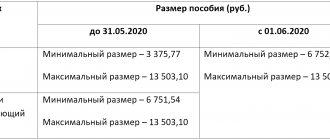

На 1, 2, 3 и последующих

Вычеты подоходного налога на детей и их размер регламентируется ст. 218 НК. Пункт 4 гласит, что вычет предоставляется обоим родителям и усыновителям в размере:

- на 1 и 2 ребенка — 1400 р.;

- на 3 и последующего ребенка — 3000 р.;

- на каждого ребенка-инвалида до 18 лет (до 24 лет в случае, если ребенок является одновременно студентом-очником и инвалидом 1,2 группы) — 12 тыс. р.

Двойной вычет соответственно составляет — 2800, 6000 и 24 000 рублей.

Для приемных родителей и опекунов размер вычет одинаков с перечисленным выше, кроме последнего пункта. На каждого ребенка-инвалида положено по 6 тыс. рублей.

На что обратить внимание

В соответствии с действующим законодательством России, граждане обязаны оплачивать налоги на совершение тех или иных финансовых действий, если это прямо предусмотрено законом. Налоговое бремя введено для формирования бюджета государства.

Фактически, любая прибыль, полученная физическим лицом, подлежит налогообложения (есть исключения, прямо указанные в законе).

Но снизить налоговое бремя также возможно, для чего нужно воспользоваться одним из способов.

Самый распространённый вариант — использование права на налоговый вычет, который считается сумма, способная уменьшить размер налога.

Вычет — это не просто социальная мера, не выплата от государства, а способ несколько уменьшить бремя, которое уже было понесено.

В первую очередь необходимо выяснить, какие категории граждан обладают соответствующим правом в соответствии с законодательством Российской Федерации.

Так, на данную льготу может рассчитывать только резидент Российской Федерации, который одновременно является получателем дохода.

Вычет можно получить после покупки недвижимости, оплаты обучения, в том числе его могут оформить родители, если оплачивали образование детей, участники боевых действий и так далее.

Стоит обратить внимание на тот факт, что вычет предоставляется только в пределах оплаченных ранее налогов.

Если гражданин не работает или не оплачивал НДФЛ, то и данным правом воспользоваться не сможет, так это будет противоречить самому понятию вычета.

Существует несколько типов налоговых вычетов для физических лиц, каждый из которых будет отличаться в зависимости от области применения.

Так, в одном случае речь идёт о социальных расходах, например, расходах на лечение, которые можно частично возместить, в другом — имущественных моментах итак далее.