Дата публикации 12.10.2020

4614 просмотра

Новости Учет импорта часто представляется сложной и запутанной процедурой. Однако, знание особенностей законодательства и стандартных процедур позволит защитить себя от ошибок и не допустить неприятностей с налоговыми органами. Наибольшей популярностью в Казахстане пользуются всевозможные товары, импортируемые из стран-соседей, входящих в ЕАЭС. О том, как учитывать импорт товаров, если он произведен из стран ЕАЭС, узнайте далее…

Правила ввоза товара в РФ

Правила, которые применяются при начислении НДС по товарам, перевозимым на территорию РФ, определяет факт наличия таможни на госгранице. Начисление налога происходит в момент ввоза товаров.

Процедура расчёта и уплаты отчислений подчиняется таможенному законодательству. Налог уплачивается в адрес таможенной службы.

Между рядом государств, которые ранее входили в состав Советского Союза, таможня была упразднена.

Эти государства были объединены в ЕАЭС – Евразийский экономический союз. Теперь импорт и экспорт товаров через границы стран-участниц этого договора следуют единым правилам взаимодействия.

Эти правила были изложены в договоре о ЕАЭС, который был заключён в Астане в 2014 году.

С ознакомиться с текстом договора можете на нашем сайте.

При импорте из Казахстана, а также при ввозе товаров в Казахстан из России, в отношении НДС теперь актуальны следующие таможенные правила:

- с учётом отсутствия таможни, импортер обязуется самостоятельно высчитывать НДС и осуществлять его выплату;

- расчёт налоговой базы осуществляется с учётом стоимости экспортируемой продукции;

- цена, которая указывается в иностранной валюте, пересчитывается по курсу на дату принятия товара к учёту;

- оптимальный срок – 20 число месяца, который следует за месяцем, когда был осуществлён ввоз экспортной продукции. Если окончание срока совпадает с выходным или праздничным днём, то для РФ возможно смещение на другое число, которое отвечает ближайшему буднему дню.

Более подробно с правилами можно ознакомиться по ссылке.

А также рекомендуется ознакомиться со статьей 6.1 НК РФ.

Смотрите в видео: оформление товара при импорте из стран ЕАЭС.

Читайте на нашем сайте: список запрещенных товаров для ввоза в Россию.

Ошибка при расчете НДС

При импорте товаров из Казахстана, сумму НДС продавец может выставить по документам в соответствии с действующими на территории страны законами, поэтому покупатель должен определить НДС самостоятельно и уплатить в ФНС.

Налоговую базу нужно рассчитывать на дату принятия товаров к учету исходя из стоимости товаров.

Если товар приобретен за валюту, то стоимость в рублях определяется пересчетом стоимости в валюте по курсу ЦБ РФ на дату принятия к учету импорта. Эту базу нужно умножить на ставку НДС (10% или 18%) и определить сумму налога к уплате.

Порядок процедуры оплаты НДС

Когда товары ввозятся на территорию России, НДС оплачивается импортёром. Это касается всех, кто делает покупки в России.

Отличие заключается в том, что при транспортировке продукции из государств, которые не относятся к странам-участницам таможенного союза, налог выплачивается при прохождении таможенного контроля.

При импорте из ЕАЭС деньги перечисляются предпринимателем в бюджет посредством ФНС.

Это касается товаров, которые были произведены на территории государств, являющихся членами ЕАЭС, и пускаются в свободное обращение на территории Евразийского экономического союза.

Плательщики НДС по импортируемым товарам

Все организации и ИП (даже применяющие спецрежим или освобожденные от НДС), импортирующие товары из стран ЕАЭС, в том числе Казахстана, должны уплатить НДС согласно п. 13 приложения 18 к Договору о ЕАЭС и ст. 346.1, ст. 346.11, ст. 346.26, ст. 145 НК РФ.

Не являются плательщиками НДС при импорте из Казахстана лица, которые приобрели товары для личного пользования и не связанны с предпринимательской деятельностью согласно п. 6 ст. 72 Договора о Евразийском экономическом союзе.

Начисляя НДС при импорте товаров в Россию из стран – участниц Таможенного союза, нужно руководствоваться Договором о Евразийском экономическом союзе и приложением 18 к Договору о Евразийском экономическом союзе.

Заместитель директора департамента налоговой и таможенной политики Минфина России О. Цибизова

Как рассчитывается налог

Цена продукции, которая импортируется в Россию, может быть определена по договору купли-продажи. Учитывается цена сделки, которая отражается в договоре, и та, которая платится продавцу покупателем. Налоговая база по НДС не увеличивается на фоне наличия расходов на перевозку товаров.

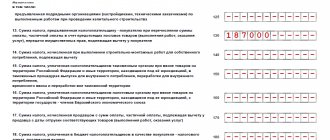

Итоговая налоговая сумма, которая выплачивается в бюджет, может быть рассчитана по следующей формуле:

цена ввозимой продукции + акцизы (актуально для подакцизной продукции) х налоговая ставка (10–18%).

Вероятность ошибки

Налоговая сумма выставляется продавцом по документации, в соответствии с действующим законодательством.

На этом фоне человек, приобретающий товары, определяет НДС самостоятельно, и затем вносит оплаты в ФНС.

Налоговая база обязательно рассчитывается на дату, когда товары были приняты к учёту.

Исходить надо из конечной цены продукции. Если она приобреталась за инвалюту, то сумма в рублях может быть определена посредством пересчёта в валюте по курсу Центробанка. При этом учитывается дата, когда импортируемая продукция была принята к учёту.

Эта база умножается на налоговую ставку. Затем определяется сумма, которую требуется внести.

Расчет НДС

Стоимость импортируемых товаров определяется по договору купли-продажи (изготовления) и их стоимостью считается цена сделки, отраженная в договоре, которую покупатель выплачивает продавцу. Расходы на транспортировку не увеличивают налоговую базу по НДС, если эти расходы не включены в стоимость товаров. Сумма НДС, уплачиваемая в бюджет при импорте товаров из Казахстана, рассчитывается таким образом:

Сумма НДС = (Стоимость импортируемых товаров + Акцизы (если товар подакцизный) * Ставка НДС (10% или 18%)

Учёт импортируемого товара из РК

Порядок представлен в табличке:

| Операция | Дебет | Кредит |

| Цена товаров, которые импортируются из РК | 42 | 61 |

| Оплаченная импортируемая продукция | 61 | 52 |

| Налог начислен к оплате | 20 | 69 |

| Отдача выручки от продажи | 63 | 90-2 |

Пример.

В июле ООО «Слон» произвело импорт в Россию из Казахстана продукции для дальнейшей перепродажи. Стоимость по договору поставки – 500,0 тыс. рублей.

Сумма НДС, которая была выплачена компанией в бюджет РФ, составила 90,0 тыс. р. (при налоговой ставке в 18%).

Отдельные аспекты порядка взимания НДС при импорте товаров из России в Казахстан

Из содержания Соглашения следует, что НДС взимается в том числе при экспорте и импорте (перемещении) товаров с территории одного государства – участника ТС на территорию другого государства – участника ТС.

ЭКСПОРТ / ИМПОРТ ТОВАРОВ: ТЕРМИНЫ

Соглашение о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в ТС:

– экспорт товаров – вывоз товаров, реализуемых налогоплательщиками (плательщиками) с территории одного государства – участника ТС на территорию другого государства – участника ТС;

– импорт товаров – ввоз товаров налогоплательщиками (плательщиками) с территории одного государства – участника ТС на территорию другого государства – участника ТС вне зависимости от оснований перемещения товаров.

Ст. 276-4 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет»:

– экспорт товаров с территории Республики Казахстан на территорию другого государства – участника ТС – оборот по реализации товаров;

– облагаемый импорт – ввоз товаров на территорию Республики Казахстан.

Обращает на себя внимание, что признание перемещения товаров экспортом прямо связано с их реализацией, что в общем понимании предполагает наличие облагаемого оборота и совершение связанной с переходом права собственности сделки.

В то же время для признания того же перемещения товаров импортом достаточно наличия самого факта их ввоза с территории одного государства – участника ТС на территорию другого.

Аналогичные определения экспорта (импорта) товаров между государствами в границах ТС содержатся и в национальном законодательстве Республики Казахстан (далее – РК).

Таким образом, в соответствии с Соглашением и законодательством РК импортом в целях взимания НДС признается любое перемещение товаров, следствие которого – их ввоз на территорию Казахстана.

Различия в определениях понятий экспорта и импорта товаров в границах ТС в целях взимания НДС не имеют значения, если основание для перемещения товаров – их реализация налогоплательщиком одного государства налогоплательщику другого государства. В этом случае перемещения товаров их вывоз с территории одного государства – участника ТС считается экспортом товаров, в отношении которого в соответствии с Соглашением (ст. 2) применяется нулевая ставка НДС.

Одновременно ввоз товаров на территорию РК в связи с их реализацией считается импортом, с которого импортером уплачивается НДС согласно действующим ставкам налога.

Особенности передачи товаров юридическим лицом структурному подразделению в Казахстане

Перемещение товаров в границах ТС не всегда связано с их реализацией налогоплательщиками государств – участников ТС.

Наглядным примером может послужить перемещение товаров между государствами – участниками ТС в связи с передачей товаров юридическим лицом, резидентом государства – участника ТС, своему казахстанскому филиалу в целях их дальнейшей реализации потребителям на территории Республики Казахстан.

При таком перемещении отсутствует факт реализации, который предполагает совершение сделки, результат которой – передача прав собственности на товары, а НДС – это налог с оборота. Филиал организации, в том числе нерезидента, – не юридическое лицо (ст. 43 Гражданского кодекса РК).

Он представляется собой хоть и обособленное, но все же структурное подразделение, которое осуществляет представление и защиту интересов создавшего филиал юридического лица, совершая сделки и иные правовые действия, влекущие юридические последствия для самого юридического лица.

Филиал не является собственником учитываемого на его балансе имущества, переданного ему юридическим лицом для выполнения части или всех его функций, в том числе в процессе коммерческой деятельности.

Таким образом, при перемещении товаров от юридического лица, резидента государства – участника ТС, его казахстанскому филиалу не происходит реализации товаров. Их собственником остается организация-нерезидент, создавшая на территории Казахстана обособленное подразделение. Следовательно, если исходить из определений Соглашения и законодательства Республики Казахстан, такое перемещение товаров в отсутствие их реализации не может признаваться экспортом товаров в целях применения нулевой ставки НДС.

В то же время, поскольку следствием перемещения товаров между юридическим лицом и его филиалом является их ввоз на территорию Казахстана, в целях взимания НДС такая операция признается импортом товаров. С учетом этого юридиче-ское лицо, передающее товары своему казахстанскому филиалу (в соответствии со ст.

276-2 НК РК – плательщику НДС), при ввозе товаров на территорию Казахстана должно исчислить и уплатить НДС в бюджет РК.

Такая обязанность следует из пункта 1 статьи 2 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе2 (далее – Протокол) и пункта 1 статьи 276-1 НК РК.

Не исключено также, что на основании положений пункта 3 статьи 1 Протокола по истечении 180 дней с момента отгрузки товаров налогоплательщику, не представившему документы, подтверждающие экспорт товаров, налоговый орган может предъявить требования об исчислении и уплате НДС в бюджет государства – участника ТС, резидентом которого он является. Основанием для этого может стать отсутствие иного порядка взимания (освобождения от уплаты) НДС при вывозе товаров, не связанном с их реализацией. В такой ситуации нерезидент, перемещающий товары с территории своего государства – участника ТС в адрес своего казахстанского филиала, вынужден будет дважды уплатить НДС в отсутствие реализации товаров на единой таможенной территории. Кроме того, согласно требованиям Протокола и налогового законодательства РК налогоплательщик-нерезидент обязан представить в казахстанский налоговый орган по месту нахождения своего филиала декларацию установленной формы и документы, в том числе являющиеся основанием и подтверждением перемещения товаров на территорию РК. Однако надлежащим образом исполнить перечисленные налоговые обязательства, в том числе связанные с исчислением и уплатой НДС при импорте товаров и сдачей налоговой отчетности, при передаче товаров налогоплательщиком-нерезидентом своему казахстанскому филиалу, по нашему мнению, будет сложно по следующим причинам. Ни законодательство ТС, ни национальное законодательство Казахстана не определяют порядок исполнения таких налоговых обязательств в случае, если перемещение товаров происходит не в связи с их реализацией. Так, в соответствии со статьей 2 Протокола и статьей 276-8 НК РК для целей уплаты НДС при импорте товаров налоговая база определяется на основе стоимости приобретенных товаров, каковой является цена сделки, подлежащая уплате поставщику согласно условиям договора. Однако передача товара юридическим лицом своему филиалу – это перемещение товара внутри одного юридического лица, без изменения собственника, и оно не может быть оформлено сделкой реализации товара между юридическим лицом и представляющим его интересы структурным подразделением, хотя и расположенном в другом государстве – участнике ТС. Соответственно, и методика определения размера облагаемого импорта товаров на основе цены сделки, то есть на основании договора (контракта), который может быть заключен только между самостоятельными субъектами гражданско-правовых отношений, не может быть применена в случае ввоза товаров в Казахстан юридическим лицом для своего структурного подразделения.

Кроме того, при импорте товаров в Казахстан с территории государств – членов ТС налогоплательщик обязан представить в налоговый орган по месту своего нахождения декларацию по косвенным налогам по импортированным товарам. Одновременно с этой декларацией в налоговый орган представляется строго определенный перечень документов.

ДОКУМЕНТЫ, ПРЕДСТАВЛЯЕМЫЕ ПРИ ИМПОРТЕ Одновременно с декларацией по НДС при импорте товаров в налоговый орган представляют в том числе: – заявление о ввозе товаров и уплате косвенных налогов; – счета-фактуры, оформленные при отгрузке товаров в соответствии с законодательством государства – члена ТС, в случае, если их выставление (выписка) предусмотрено законодательством государства – члена ТС; – договор (контракт), на основании которого приобретены товары, импортированные на территорию РК.

Среди документов есть заявление о ввозе товаров и уплате косвенных налогов. Его форма утверждена Налоговым комитетом Минфина Республики Казахстан и предусматривает, что покупатель отражает сведения о продавце и покупателе импортируемых товаров, существенных условиях состоявшейся между ними сделки, в том числе цену товаров, согласно договору о реализации.

Эти сведения должны документально подтверждаться представляемыми одновременно с заявлением документами, включая договор, на основании которого приобретены импортируемые в РК товары. Однако, как уже отмечалось, основанием для перемещения товаров внутри одного юридического лица не может служить договор о реализации, как и не могут быть выставлены счета-фактуры юридическим лицом своему филиалу.

Но в отсутствие таких документов не могут быть надлежащим образом заполнены соответствующие графы заявления о ввозе товаров и уплате косвенных налогов, представление которого при импорте товаров на территорию РК обязательно.

И на практике казахстанские налоговые органы отказываются принимать незаполненные заявления без представления договора (контракта), на основании которого были приобретены импортируемые товары.

В свою очередь, налогоплательщики-нерезиденты, осуществляющие свою деятельность на территории Казахстана через филиал, в отсутствие четкого правового регулирования порядка взимания НДС и подачи налоговой отчетности при перемещении товара между структурными подразделениями одного юридического лица, но с пересечением границы государств – участников ТС, вынужден искать варианты удовлетворения требований налоговых органов.

Как это ни парадоксально с правовой точки зрения, в целях заполнения заявления и представления полного пакета документов, предусмотренного законодательством ТС и национальным законодательством Казахстана, на практике встречаются случаи, когда ввоз товаров на территорию Казахстана оформляется договором между юридическим лицом и его казахстанским филиалом.

Г.В. Баландина, партнер, руководитель практики таможенного права и внешнеторгового регулирования «Пепеляев Групп»,

заслуженный юрист Российской Федерации

Соглашусь с коллегой в том, что свобода перемещения товаров в рамках единой территории Таможенного союза юридически и фактически пока заключается только в отмене таможенного оформления и таможенного контроля.

Соглашения, регулирующие порядок взимания НДС в рамках Таможенного союза, более или менее понятны, когда вывоз товаров сопровождается сделкой купли-продажи, заключенной между резидентами России и Казахстана.

Развитие и усложнение экономических связей между хозяйствующими субъектами, в том числе при внедрении новых биз-нес-моделей продвижения товаров и организации продаж, требуют более гибкого нормативного регулирования. Когда происходят изменения в регулировании за такой короткий срок и в таких масштабах, избежать правовых пробелов и коллизий невероятно трудно.

Важно, чтобы государства, входящие в Таможенный союз, и Секретариат Комиссии Таможенного союза оперативно и профессионально реагировали на выявляющиеся проблемы. Своевременная корректировка принятых правовых актов – одно из важнейших условий для успеха такого огромного интеграционного проекта, как Таможенный союз. Разберем пример, приведенный автором, в ретроспективе.

Российская организация вывозит в Казахстан свои товары, но первый их получатель – филиал российской организации. Далее через филиал осуществляется продажа товаров их конечным потребителям. До 01.07.2010 при вывозе товаров за пределы таможенной территории РФ российский отправитель вправе был заявить таможенный режим временного вывоза.

Это также не позволяло применять ставку НДС в размере 0%, но в дальнейшем, при реализации товаров иностранным (казахстанским) покупателям, экспортер мог и должен был изменить таможенный режим временного вывоза на таможенный режим экспорта. И в этом случае применялась бы ставка НДС в размере 0%.

С объединением таможенных территорий при вывозе из России в Казахстан временный вывоз заявить уже невозможно – этот режим используется при вывозе товаров за пределы единой таможенной территории Таможенного союза. А схожих механизмов в соглашениях, регулирующих порядок применения косвенных налогов, не создано.

Вот и получается, что свобода перемещения товаров для этих случаев искусственно ограничена двойным налогообложением. Кстати, аналогичная проблема может возникнуть и в случае ввоза товаров из Казахстана через филиал в России. При доработке законодательства Таможенного союза необходимо исходить из общего принципа взимания косвенных налогов – по стране назначения. Соответственно, при вывозе должна применяться нулевая ставка НДС даже при отсутствии реализации. Необходимы простые процедуры и для уплаты НДС при ввозе, несмотря на отсутствие контракта, счета-фактуры и перевода денежных средств.

Рассмотренная в статье ситуация интересна как яркий пример того, что вместо свободы перемещения товаров, по сути, появился финансовый барьер для определенных способов ведения бизнеса в рамках Таможенного союза.

Но, к сожалению, есть и другие примеры, когда объединенная таможенная территория вместо сокращения издержек усложняет хозяйственные связи, поэтому предпринимателям в условиях переходного периода необходимо заранее просчитывать правовые и налоговые последствия того или иного варианта.

Источник: https://nalogoved.ru/art/279.html

Отчётность по НДС

Предприятие подаёт декларацию.

К ней прилагаются следующие документы:

- заявление (4 экземпляра, бумажный и электронный варианты);

- банковская выписка;

- товаросопроводительная документация;

- счёт-фактура;

- договор на приобретение продукции;

- договор посредника (при его заключении).

Вся документация предоставляется в виде ксерокопий, которые заверяются нотариально. Исключение составляет заявление – оно подаётся в оригинале.

Эти же требования актуальны при экспорте в Казахстан.

Обязательно проводится камеральная проверка. Если в ходе неё не выявляется никаких несоответствий, тогда инспекция обязуется проставить на всех экземплярах заявления отметку об оплате НДС. Срок – 10 дней.

Три экземпляра заявления с отметкой налоговая инспекция возвращает ходатайствующему лицу. Два экземпляра заявитель отдаёт экспортёру, один остаётся у него.

База для начисления:

Сейчас в Казахстане действует единая ставка НДС 12%, независимо от режима налогообложения, действующего в той или иной организации. Кроме того, по закону НДС уплачивается не только за привозимые товары, но также за выполненные работы или предоставленные услуги.

Для того чтобы рассчитать сумму налога на добавленную стоимость, важно правильно определить базу для начисления, которая рассчитывается по следующей формуле:

Налоговая база = стоимость товара по контракту + импортная пошлина + акциз

Формула расчета НДС: налоговая база*12%

Таким образом, налог будет рассчитываться не только из непосредственной стоимости товара, но также с учетом всех пошлин и акцизов.

Изменения в законодательстве ЕАЭС

ТКЕАЭС вступил в силу 01.01.2018. Новый документ призывает обеспечить единое таможенное регулирование на территории ЕАЭС, создание приемлемых условий для участников внешнеэкономической деятельности, а также упрощение прохождения таможенных формальностей.

Основные изменения:

- предоставление возможности участникам воспользоваться отсрочкой оплаты ввозных таможенных пошлин (срок – не более 30 дней);

- предъявление декларации на продукцию без документации, которая подтверждает заявленные сведения;

- усовершенствование института уполномоченного экономического оператора;

- предоставление возможности внесения дополнений в декларацию на продукцию.

Более подробно с изменениями можно ознакомиться по ссылке.

Документы для таможенного оформления

Список документов для таможенного оформления:

- паспорта директора и главного бухгалтера;

- учредительная документация, а также документы по организации;

- бухгалтерский баланс субъекта ВЭД за последний отчётный период;

- устав компании;

- приказ о назначении главбуха;

- учредительный договор + изменения;

- решение собрания о назначении директора;

- свидетельство о постановке на учёт в налоговой;

- справки из банков.

Список дополнительных документов смотрите по ссылке.

Советуем посмотреть видео: процедура оформления таможенной пошлины на товары, импортируемые из стран ЕАЭС.

НДС при импорте услуг из стран ТС

Добрый день! Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/ При приобретении услуг налоговые последствия по НДС зависят от того, территория какого государства (территория РФ или территория иностранного государства) признается местом реализации услуг в соответствии со ст. 148 НК РФ. При заключении договора с резидентом Республики Казахстан, являющегося резидентом государства — члена ЕАЭС (начиная с 1 января 2015 г.) также следует руководствоваться п.п. 28, 29 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС).

Исходя из условий вашего вопроса у вас заключен договор на оказание рекламных услуг с контрагентом Республики Казахстан. В соответствии с п.п. 4 п. 29 Приложения № 18 если налогоплательщиком государства-члена ЕАЭС приобретаются рекламные услуги, то местом реализации услуг признается территория государства-члена ЕАЭС. Следовательно, в вашем случае вы, как налогоплательщик государства -члена ЕАЭС (России), приобретаете рекламные услуги у другого налогоплательщика государства-члена ЕАЭС (Казахстан). Значит местом их оказания признается территория РФ.

Если местом реализации услуг является территория РФ, то операции по оказанию услуг облагаются НДС и российский заказчик в этом случае признается налоговым агентом ( пп. 1, 2 ст. 161 НК РФ). Российская организация в качестве налогового агента обязана при перечислении иностранному исполнителю оплаты за оказанные услуги удержать НДС и уплатить его в бюджет (п. 2 ст. 161, п. 4 ст. 173, абз. 2.3 п. 4 ст. 174 НК РФ). Сумма налога определяется расчетным методом исходя из договорной стоимости с учетом НДС, к которой применяется налоговая ставка, предусмотренная п. 4 ст. 164 НК РФ (п. 1 ст. 161 НК РФ).

В случае когда в договоре, заключенном с иностранным исполнителем, указана стоимость услуг без учета НДС, подлежащего удержанию в соответствии с российским законодательством, организации (заказчику) следует самостоятельно определить налоговую базу — увеличить стоимость услуг на сумму НДС(Письма Минфина России от 05.06.2013 № 03-03-06/2/20797, от 04.02.2010 № 03-07-08/32).

Уплаченную в бюджет сумму НДС заказчик имеет право принять к вычету в том же налоговом периоде при наличии правильно оформленного счета-фактуры и документов, подтверждающих уплату НДС, при условии, что приобретенные услуги используются в облагаемых НДС операциях (п. 3 ст. 171, п. 1 ст. 172 НК РФ, Письмо Минфина России от 23.10.2013 № 03-07-11/44418).

Подведем итог. Так как вы уплатили аванс, то получается, что иностранный контрагент уже получил доход. За этот налоговый периоде, в котором перечислен аванс поставщику, вы должны составит счет-фактуру в одном экземпляре, зарегистрировать ее в книге продаж и сдать декларацию по НДС, где в заполнить раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента При оказании вам рекламных услуг и предоставления Поставщиком акта вы заполняете соответствующие строки в разделе 2 декларации (показываете выполненные работ и восстанавливаете НДС с перечисленной предоплаты) и сумму НДС, исчисленную в качестве налогового агента, также отражаете в разделе 3 декларации «Налоговые вычеты» по строке 180. То есть, у вас получится НДС и к уплате, и к возмещению. Следует отметить, что при перечислении НДС в качестве налогового агента вам следует в платежном поручении правильно указать статус «2». Если указать статус «1», то этот НДС поступит в счет «обычного» НДС и будет считаться, что НДС в качестве налогового агента вы не уплатили.

Что касается суммы НДС, предъявленные иностранным исполнителем (в том числе резидентом государства — члена ЕАЭС) за оказанные услуги, местом реализации которых территория РФ не признается, к вычету не принимаются, поскольку нормами Налогового кодекса РФ вычет таких сумм налога не предусмотрен.