Что такое прочие оборотные активы?

Прочие оборотные активы (ПОА) представляют собой незначительные статьи в бухгалтерском балансе компании, которые объединены в один счет, так как недостаточно важны для составления отдельного списка. Эти активы не являются денежными средствами или их эквивалентами и представляют ограниченный источник ликвидности для компании.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

В отчетах могут содержаться ссылки, в которых указано, что входит в другие категории оборотных активов в интересах инвесторов, которые хотят получить больше информации о фирме. Обычно сумма таких активов небольшая и может не оказать существенного влияния на общее финансовое положение компании.

ПОА – это категория ценностей, которыми владеет фирма, получает от нее выгоду или использует для получения дохода. Его можно всегда конвертировать в денежные средства в течение одного бизнес-цикла. Они упоминаются как «прочие», потому что они необычны или незначительны, в отличие от типичных объектов текущих активов.

ПОА указаны в строке 1260 баланса и являются частью текущих активов.

Важно! По сроке 1260 отражаются тем суммы ПОА, которые соответствуют условиям:

- период обращения до одного года или цикла;

- данные и информация об этих средствах не является значимой при анализе финансового состояния компании;

- данные не возможно отразить по другим строкам оборотных активов;

- суммы очень маленькие;

- суммы отражаются на конец года в балансе.

Важно! При оценке финансового состояния проводят анализ оборачиваемости оборотных средств по каждой строке, в том числе и применительно к ПОА, Рост показателя оборачиваемости имеет положительную тенденцию и говорит о росте эффективности их применения на фирме. При снижении показателя оборачиваемости можно говорить о снижении эффективности использования ПОА,

Вопрос-ответ

Екатерина Лучникова, юрист: Прочие оборотные активы часто вызывают вопросы у бухгалтеров в плане оформления и внесения информации. Так, часто они касаются строительной тематики. В частности, следует ли в строке 1260 указывать начисленную, но в отчетный период не выплаченную сумму по договору строительного подряда?

Да, отвечаю, в соответствии с ПБУ 2/2008 такая сумма указывается во 2 разделе баланса в строке 1260.

Второй момент связан с тем, что бухгалтера зачастую смешивают две строки: 1260 и 1230 “Финансовые и др оборотные активы” бух баланса”. Позвонила в налоговую, сказали перечислите счета, которые вы отнесли…Теперь бухгалтера выручайте, у меня по абзацу ” “Финансовые и другие оборотные активы”. Субъектам малого предпринимательства заполняют строку 1230 по дебиторской задолженности. Если сумма совпадает со счетами 68, 69 и 97 , то в пояснении к заполнению стоит прописать, что финансовые и другие оборотные активы включает в себя прочие оборотные активы, и уточнить какие и в какой сумме.

Илья: «Наша фирма эксплуатирует помещение в течение 3-х месяцев. В какую строку отчетности мы должны вносить баланс по его эксплуатации?

Екатерина Лучникова, юрист: Строка 1260 – оборотные средства предприятия. В связи с тем, что в этой строке отражается имущество, в том числе и объекты недвижимости, срок обращения которых не более 1 года. Еще одно условие – сведения об имуществе не являются существенными для оценки финансового состояния фирмы.

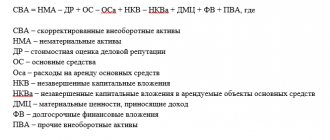

Состав прочих оборотных активов

В состав ПОА могут быть включены следующие категории:

- реализационная выручка, которая не была признана;

- НДС по вышеуказанной выручке;

- брак продукции или ТМЦ;

- при незавершенном процессе регистрации право на собственность;

- недостача ТМЦ при отсутствии виноватого лица;

- акции, которые куплены с целью ближайшей перепродажи.

Важно! При включении сумм в состав ПОА используют сальдо по дебету таких счетов как: 45, 46, 62,68,69,81,94.

Сущность и понимание

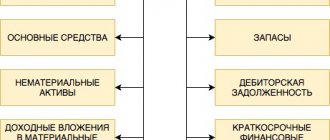

Активы компании отражаются в балансе как основные средства и текущие активы (оборотные). Основные средства, как правило, представляют собой долгосрочные материальные объекты собственности, такие как здания, компьютерное оборудование, земля, которыми фирма владеет и использует в своей деятельности для получения дохода. Их срок полезного использования составляет более года, и они не являются ликвидными.

С другой стороны, оборотные активы – это все активные фонды компании, которые, как ожидается, будут легко и просто продаваться, потребляться, использоваться или истощаться в ходе обычных бизнес-операций фирмы. Они могут быть легко проданы за наличные деньги, обычно в течение одного года, учитываются при расчете способности фирмы оплачивать краткосрочные обязательства.

Существуют оборотные фонды, которые являются необычными, нестандартными. Они не попадают ни в одну из определенных категорий, перечисленных выше. Эти активы объединены в общую группу под названием «прочие» категории. Они будут отражены как прочие текущие активы (ОСА) в балансе.

Примеры ПОА:

- авансы, выплачиваемые работникам или поставщикам;

- часть имущества, которая готовится к продаже;

- ограниченные денежные средства или инвестиции;

- выдача полисов страхования жизни.

Что означает увеличение и уменьшение значений прочих оборотных активов

Если анализировать оборотные активы, то будет выявлена динамика развития организации. Если оборотные активы увеличились, это может говорить о прибыльности производства и грамотном использовании денежных средств, а если уменьшились — указывать на проблемы предприятия. При этом анализировать нужно все оборотные активы, потому что проверять одну величину на выбор нецелесообразно. Чрезмерно высокие значения прочих ВА могут говорить об ошибках учета и неправильном отражении хозяйственных операций бухгалтером.

Не нормируется

Не нормируется

Обычно позитивный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Преимущества и недостатки формирования

Преимущества формирования прочих оборотных активов:

- с помощью создании данной категории происходит полный учет всех краткосрочных активов, которые в отдельности незначительны и нестандартны;

- в рамках одной категории упрощается процесс учета.

Недостатки формирования группы:

- отсутствие ясности, так как некоторые компании не формируют подобные активы;

- любая позиция актива, которая переросла период в один год или один бизнес-цикл, должна быть перенесена в любой долгосрочный класс активов. Однако бывают случаи, когда такие активы игнорируются и ошибочно сохраняются в рамках прочих оборотных активов, что является важным недочетом. В этом случае требования к оборотному капиталу возрастают.

- иногда увеличение одного из активов компенсируется уменьшением другого актива в составе прочих оборотных средств. В таком сценарии вряд ли будут существенные различия в совокупности, и поэтому изменение отдельных активов игнорируется.

Оборотные и внеоборотные активы: в чем разница

Структура построения бухгалтерского баланса предполагает отражение информации об имуществе организации с разбивкой на оборотные и внеоборотные средства. Обе эти категории по своей сути относятся к активам фирмы и, как следствие, отображаются в левой части отчетного документа.

Главное отличие между оборотными и внеоборотными средствами заключается в сроке использования и степени ликвидности, то есть способности обращаться в денежный эквивалент в максимально сжатые сроки. Внеоборотные активы фирмой используются не менее одного года. В их состав входит основные фонды (капитальные здания и сооружения, станки и оборудование), а также незавершенное строительство и долгосрочные обязательства. Что касается оборотных активов компании, этот показатель является диаметрально противоположным. Соответственно, данная категория ценностей должны быть израсходована в течение одного производственного цикла или в течение одного года.

Оборотные активы характеризуются способностью легко обращаться в денежный эквивалент, то есть максимально ликвидны. Чего нельзя скачать о внеоборотных средствах.

Однако не каждая составляющая оборотных средств отличается высокой степенью ликвидности. Просроченный дебиторский долг, большое количество неиспользуемых при производстве товаров отличаются низким уровнем ликвидности и, как следствие высокими рисками для организации.

Tags: актив, баланс, бухгалтер, инвентарь, капитал, коэффициент, кредит, налог, прирост, проблемы, расход, формула, хозяйственный

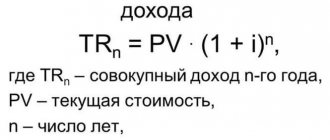

Примеры расчета

Рассмотрим несколько примеров, чтобы понять эту категорию активов.

Пример № 1.

Рассмотрим пример включения актива в состав прочих оборотных средств.

Исходные данные:

- в компании Х был проведен аудит наличия имущества, по результатам которого выявлена недостача на сумму 16 т.р.;

- 24 марта получена предоплата за продукцию в размере 236 т.р., в том числе НДС;

- 29 марта продукция отгружена по договору. Стоимость реализации оценена в размере 354 т.р., в том числе НДС;

- себестоимость реализации составила 180 т.р.

Отражение в учете

| № п/п | Операция | Дт | Кт | Сумма, т.р. |

| 1 | Списание стоимости недостачи | 91 | 41 | 16 |

| 2 | Получение предоплаты | 51 | 62Ав | 236 |

| 3 | Начисление НДС | 76 | 68 | 36 |

| 4 | Отражение отгрузки продукции | 45 | 41 | 180 |

| 5 | Начисление НДС | 76 | 68 | 54 |

По строке 1260 отражены суммы:

16+36+54 = 106 т.р.

Пример № 2. Пример расчета ПОА.

Исходные данные отражены в таблице ниже.

| Статья | 2017 год, т.р. | 2018 год, т.р. |

| Запасы | 47899 | 55477 |

| Дебиторская задолженность | 23459 | 28444 |

| Денежные средства | 7855 | 9411 |

| Общая величина оборотных активов | 85090 | 103073 |

Расчет величины прочих оборотных активов:

- 2017 год: 85090-47899-23459-7855 = 5877 т.р.;

- 2018 год: 103073-55477-28444-9411 = 9741 т.р.

Рассчитанные данные позволят сделать вывод о том, что величина ПОА выросла на 3864 т.р.

Прочие обязательства. Строка 1450

По данной строке отражаются прочие, не упомянутые выше, обязательства организации, срок погашения которых превышает 12 месяцев после отчетной даты (п. 19 ПБУ 4/99). При этом необходимо учитывать, что долгосрочные обязательства организации, информация о которых является существенной, должны отражаться в разд. IV Бухгалтерского баланса обособленно. Следовательно, существенные показатели не должны формировать показатель строки 1450 «Прочие обязательства» (абз. 2 п. 11 ПБУ 4/99, Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Что учитывается в составе прочих долгосрочных обязательств?

В составе прочих долгосрочных обязательств могут числиться при условии несущественности кредиторская задолженность и обязательства, учитываемые на следующих счетах бухгалтерского учета (Инструкция по применению Плана счетов, пп. «г» п. 3.1.8 Положения по бухгалтерскому учету долгосрочных инвестиций, Письмо Минфина России от 29.01.2008 N 07-05-06/18):

— 60 «Расчеты с поставщиками и подрядчиками» — в части задолженности перед поставщиками и подрядчиками, срок погашения которой превышает 12 месяцев (указанная задолженность характеризует долгосрочные обязательства организации по оплате полученных от поставщиков и подрядчиков товаров, работ, услуг, включая обязательства по коммерческим кредитам);

— 62 «Расчеты с покупателями и заказчиками» — в части задолженности перед покупателями и заказчиками, срок погашения которой превышает 12 месяцев (указанная задолженность возникает в случае получения аванса (предварительной оплаты) под поставку продукции, товаров (выполнение работ, оказание услуг) и включает задолженность по коммерческим кредитам);

— 68 «Расчеты по налогам и сборам» — в части долгосрочной задолженности по налогам и сборам (например, при предоставлении организации инвестиционного налогового кредита, отсрочки или рассрочки по уплате федеральных налогов и сборов);

— 69 «Расчеты по социальному страхованию и обеспечению» — в части долгосрочной задолженности по страховым взносам (например, при реструктуризации задолженности перед внебюджетными фондами);

— 86 «Целевое финансирование» — в части обязательств, срок исполнения которых превышает 12 месяцев (например, при получении целевого финансирования организациями-застройщиками от инвесторов, которое порождает обязательства застройщика перед инвесторами по передаче им построенного объекта);

— 76 «Расчеты с разными дебиторами и кредиторами» — в части прочей долгосрочной кредиторской задолженности и обязательств.

Как определяется величина кредиторской задолженности?

Величина кредиторской задолженности определяется на основе данных бухгалтерского учета. Расчеты с кредиторами отражаются организацией в суммах, признаваемых ею правильными. Отражаемые в бухгалтерской отчетности суммы по расчетам с банками, бюджетом должны быть согласованы с соответствующими организациями и тождественны. Сумму задолженности по коммерческим и инвестиционным налоговым кредитам формируют как сумма основного долга, так и сумма причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров (п. 1 ПБУ 15/2008, п. п. 73, 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

Если в договоре на приобретение актива (выполнение работ, оказание услуг) предусмотрена отсрочка (рассрочка) платежа и при этом плата за коммерческий кредит отдельно не установлена, то ее величину, учтенную в цене договора, организация определяет самостоятельно. Данная сумма, являясь по экономическому содержанию процентами, причитающимися к уплате заимодавцу (кредитору), признается в бухгалтерском учете равномерно до конца периода отсрочки (рассрочки) в порядке, предусмотренном ПБУ 15/2008 (Приложение к Письму Минфина России от 06.02.2015 N 07-04-06/5027).

Внимание!

Кредиторская задолженность, выраженная в иностранной валюте (в том числе подлежащая оплате в рублях), для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату (п. п. 1, 5, 7, 8 ПБУ 3/2006).

Исключение составляет кредиторская задолженность, возникшая в связи с получением аванса, предварительной оплаты или задатка. Кроме того, не пересчитываются остатки средств целевого финансирования, полученного в иностранной валюте. Такие кредиторская задолженность и обязательства показываются в бухгалтерской отчетности по курсу на дату получения денежных средств (принятия их к учету) (п. п. 7, 9, 10 ПБУ 3/2006).

Какие данные бухучета используются при заполнении строки 1450 «Прочие обязательства»?

При заполнении этой строки Бухгалтерского баланса могут использоваться данные аналитического учета об остатках по счетам 60, 62, 68, 69, 76 и о кредитовом сальдо по счету 86 (в части долгосрочной кредиторской задолженности) на отчетную дату. Остатки по указанным счетам формируют показатель строки 1450 «Прочие обязательства» только при условии несущественности данной информации. Долгосрочные обязательства организации, информация о которых является существенной, должны отражаться в разд. IV Бухгалтерского баланса обособленно (абз. 2 п. 11 ПБУ 4/99, Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Согласно разъяснениям Минфина России при получении организацией оплаты, частичной оплаты в счет предстоящих поставок организацией товаров (выполнения работ, оказания услуг, передачи имущественных прав) кредиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы НДС, подлежащей уплате (уплаченной) в бюджет (Письмо Минфина России от 09.01.2013 N 07-02-18/01).

Внимание!

При отражении в отчетности не допускается зачет между статьями активов и пассивов (дебетовым и кредитовым остатками по счетам 60, 62, 68, 69 и 76) (п. 34 ПБУ 4/99).

Строка 1450 «Прочие обязательства» = Кредитовые остатки по счетам 60,62, Если у организации на счетах 62, 76 числится кредиторская задолженность в сумме полученной предоплаты с учетом НДС, то при определении показателя строки 1450 необходимо уменьшить кредитовые остатки по этим счетам на соответствующие суммы НДС (Письмо Минфина России от 09.01.2013 N 07-02-18/01), 68,69,76 + Кредитовое сальдо по счету 86

В общем случае показатели по строке 1450 «Прочие обязательства» на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, переносятся из Бухгалтерского баланса за предыдущий год. В случае если показатель строки 1450 на отчетную дату сформирован по иным правилам, то показатели на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, должны быть скорректированы таким образом, как если бы они определялись по тем же правилам, что и показатель на отчетную дату. Иными словами, должна быть обеспечена сопоставимость сравнительных показателей (абз. 2 п. 10 ПБУ 4/99).

В графе «Пояснения» приводится указание на раскрытие данного показателя. Если организация оформляет Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах по формам, содержащимся в Примере оформления Пояснений, приведенном в Приложении N 3 к Приказу Минфина России N 66н, то в графе «Пояснения» по строке 1450 «Прочие обязательства» может быть указана таблица 5.3 «Наличие и движение кредиторской задолженности», в которой раскрыты показатели долгосрочных обязательств, предполагаемый срок исполнения которых превышает 12 месяцев после отчетной даты.

Пример заполнения строки 1450 «Прочие обязательства»

Показатели по счету 86 (показатели по счетам 60, 62, 68, 69, 76 в части долгосрочной кредиторской задолженности отсутствуют): руб.

| Показатель | На отчетную дату (31.12.2014) |

| 1 | 2 |

| 1. Сальдо по кредиту счета 86 (аналитический счет учета долгосрочных обязательств перед инвесторами по передаче объектов строительства) | 4 053 404 |

Фрагмент Бухгалтерского баланса за 2013 г.

| Пояснения | Наименование показателя | Код | На 31 декабря 2013 г. | На 31 декабря 2012 г. | На 31 декабря 2011 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 5.3 | Обязательства перед инвесторами по передаче объектов строительства | 1435 | 2933 | 1500 | — |

| Прочие обязательства | 1450 | — | — | 580 |

Решение

Величина долгосрочных обязательств, представляющих собой задолженность перед инвесторами по передаче объектов строительства, составляет:

на 31 декабря 2014 г. — 4053 тыс. руб.;

на 31 декабря 2013 г. — 2933 тыс. руб.;

на 31 декабря 2012 г. — 1500 тыс. руб.

Прочие долгосрочные обязательства на 31 декабря 2014 г., на 31 декабря 2013 г. и на 31 декабря 2012 г. отсутствуют.

Фрагмент Бухгалтерского баланса будет выглядеть следующим образом.

| Пояснения | Наименование показателя | Код | На 31 декабря 2014 г. | На 31 декабря 2013 г. | На 31 декабря 2012 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 5.3 | Обязательства перед инвесторами по передаче объектов строительства | 1435 | 4053 | 2933 | 1500 |

| Прочие обязательства | 1450 | — | — | — |

Особенности средств

При обсуждении прочих оборотных активов информация может быть указана в сносках и примечаниях к отчетности компании. Объяснения могут быть необходимы, например, когда происходит заметное изменение в других текущих активах от одного периода к другому.

Ожидается, что прочие оборотные активы выйдут из состава данной категории в течение года или перейдут в другую форму. Таким образом, их стоимость может сильно варьироваться из года в год, в зависимости от финансового состояния компании и того, как она тратит свои деньги.

Важно! Следует определять, насколько существенными являются эти активы, поскольку они могут исказить ликвидность фирмы.

Когда средства в составе прочих оборотных активов увеличиваются до значительного уровня, счет становится достаточно важным, чтобы его можно было учитывать в составе основных текущих счетов в балансе.

Рекомендуется проведение специального анализа оборачиваемости активов баланса компании по коэффициентам оборачиваемости для того, чтобы понять динамику роста средств компании.

Результатом такого анализа может оказаться увеличение показателей, которые входят в состав строки 1260. Это будет означать, что организация рационально использует денежными средства и ее деятельность характеризуется стабильностью.

Оборотные активы в упрощенном балансе

Субъекты малого предпринимательства, НКО и резиденты «Сколково» вправе составлять упрощенный бухгалтерский баланс.

Для возможности использовать упрощенные формы в учетной политики организации для целей бухгалтерского учета можно указать следующую фразу «Организация составляет и представляет упрощенную бухгалтерскую отчетность в составе бухгалтерского баланса и отчета о финансовых результатах».

В упрощенном бухгалтерском балансе оборотные активы отражаются по трем строкам:

- Запасы;

- Денежные средства и денежные эквиваленты;

- Финансовые и другие оборотные активы.

Посмотрите ниже в таблице, как заполнить данные об обортных активах в упрощенном бухгалтерском балансе.

Вид актива (строка) | Какую информацию отражать |

| Запасы (1210) | Сумма дебетового остатка по счетам 10, 11, 15, 20, 21, 23, 28, 29, 41, 43, 44, 45, 97 (расходы на срок менее 12 мес.) минус сумма кредитового остатка по счетам 14,42 плюс (минус) общий остаток по счету 16 |

| Денежные средства и денежные эквиваленты (1250) | Сумма дебетового остатка по счетам 50, 51, 52, 55 (кроме 55-3), 57, 58, 76 (в части учета денежных эквивалентов) |

| Финансовые и другие оборотные активы | Сумма дебетового остатка по счетам 58, 55-3, 73-1, 62, 60, 68, 69, 70, 71, 73 (кроме 73-1), 75, 76, 19, 45-НДС, 46 — минус кредитовый остаток по счету 59, 63 |

Часто задаваемые вопросы

Вопрос № 1. Каковы главные характеристики прочих оборотных активов?

Ответ. Главные характерные особенности:

- сбор информации по всем средствам, которые применяются в разных промежутках времени: год, бизнес-цикл;

- стоимость списывается на готовую продукцию в течение одного года;

- в балансе присутствуют в строке 1260.

Вопрос № 2. В балансе произошел резкий прирост величины прочих оборотных активов. Они составляли 0,5% от общей суммы баланса на начало года и выросли до 85% в структуре оборотных активов. Хорошо это или плохо и с чем может быть связано?

Ответ. Так как в строке 1260 отражается информация об активах, которые не нашли отражения в прочих строках второго раздела баланса. Это, как правило, дебетовое сальдо счетов 45,46, 62,68,69,76,81,94.

Здесь могут учитываться следующие значения:

- материальные ценности, которые являются недостающими или были испорчены. ТМЦ, в отношении которых не принято решение об их списании в состав затрат на производство;

- величина НДС, которая начислена по авансам и предоплаты. Которая отдельно указывается на счете 62 или 76;

- величина акцизов, которые будут подлежать вычетам в дальнейшем;

- суммы по налогам, которые были излишне взысканы или уплачены;

- величина НДС при отгрузке продукции, выручка по которой не признана в учете;

- акции (собственные) или доли, которые были выкуплены у акционеров для последующей перепродажи;

- прочие активы с очень маленькой стоимостью.

Тенденция резкого увеличения хороша в той ситуации, когда ликвидность компании после всех изменений остается на том же уровне или улучшается. В противном случае тенденция является неблагоприятной.

Оборотные активы в бухгалтерском балансе

Форма бухгалтерского баланса утв. приказом Минфина России от 02.07.10 № 66н.

Бухгалтерский баланс состоит из 2 частей — активы и пассивы. Раздел «Оборотные активы» входит с состав активов и содержит 7 строк.

Мы составили удобную таблицу, в которой указали, откуда взять информацию для заполнения каждой строки раздела «оборотные активы» бухгалтерского баланса.

Таблица. Заполнение данных об оборотных активах в бухгалтерском балансе

Вид актива (строка) | Какую информацию отражать |

| запасы (1210) | Сумма дебетового остатка по счетам 10, 11, 15, 20, 21, 23, 28, 29, 41, 43, 44, 45, 97 (расходы на срок менее 12 мес.) минус сумма кредитового остатка по счетам 14,42 плюс (минус) общий остаток по счету 16 |

| НДС по приобретенным ценностям (1220) | Дебетовый остаток по счету 19 |

| дебиторская задолженность (1230) | Сумма дебетового остатка по счетам 46, 62, 60, 68, 69, 70, 71, 73, 75, 76 минус кредитовый остаток по счету 63. Посмотрите особенности заполнения данной строки ниже после таблицы. |

| финансовые вложения (за исключением денежных эквивалентов) (1240) | Сумма дебетового остатка по счетам 58, 55-3, 73-1 минус кредитовый остаток по счету 59 |

| денежные средства и денежные эквиваленты (1250) | Сумма дебетового остатка по счетам 50, 51, 52, 55 (кроме 55-3), 57, 58, 76 (в части учета денежных эквивалентов) |

| прочие активы, удовлетворяющие признакам оборотных активов (1260) | Сумма дебетового остатка по счетам 94, 76-НДС и 45-НДС (в части начисленных сумм НДС, с отгрузки выручка по которой не может быть принята некоторое время), 19 и 68 (в части акцизов, которые будут приняты к вычету), 46 |

Как заполнить строку 1230 «Дебиторская задолженность»

При заполнении данной строки учтите ряд нюансов:

- по счету 60 — учитываются данные за вычетом сумм авансов поставщикам и подрядчикам в счет поставки основных средств;

- по счету 60, 76 — отраженные выданные авансы учитываются без НДС;

- по счету 73-1 — если отраженные выданные займы сотрудникам подпадают под понятие финансовые вложения согласно ПБУ 19/02, то они отражаются во внеоборотных активах.

Посмотрите пример заполнения раздела «Оборотные активы» бухгалтерского баланса.