Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

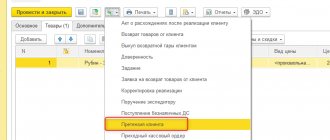

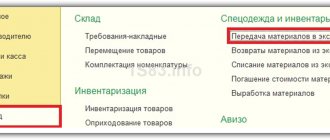

Списание (выдача) спецодежды в 1С 8.3

Как списать спецодежду в 1С 8.3? Выдайте спецодежду документом Передача материалов в эксплуатацию в разделе Склад — Спецодежда и инвентарь — Передача материалов в эксплуатацию.

Заполните вкладку Спецодежда передаваемой спецодеждой:

- Физическое лицо — работник, получивший спецодежду;

- Назначение использования — порядок списания спецодежды.

Проводки

Учет спецодежды при увольнении сотрудников

Довольно часто бывает, что сотрудник увольняется (или переходит в другое подразделение) и сдает спецодежду до истечения срока амортизации. Тогда следует создать документ Возврат материалов из эксплуатации. Табличную часть можно автоматически Заполнить по остаткам, а потом оставить только фамилии уволенных сотрудников.

Спецодежда вернется на счет 10.10, списание стоимости в расходы временно прекратиться. Потом ее можно будет передать другому сотруднику по алгоритму, показанному выше.

Следует отметить, что вопрос, что делать со спецодеждой, если сотрудник увольняется, а остаточная стоимость еще не списана, стоит довольно остро и не имеет единого методологического решения. Ситуация, которая приведена выше, показывает самый простой вариант. Но иногда спецодежду нельзя передать новому сотруднику:

- По соображениям гигиены;

- В связи с физическим износом;

- Спецодежда шилась на заказ на конкретного сотрудника.

Также бывают ситуации, когда уже после увольнения сотрудника счетные работники обнаружили, что спецодежду он не сдал. Остаточная стоимость не списана и висит на балансе. Что же делать в таких случаях?

На вопрос, каким образом подобные ситуации затронут расчет налогов (НДС, прибыль, НДФЛ и страховые взносы), единого ответа нет. Понятно, что позиция налоговых органов и Минфина нацелена на увеличение налоговой нагрузки на предприятие. В то же время судебная практика часто говорит в пользу организаций, которые не стали доначислять лишние, с их точки зрения, налоги. Рассмотрим некоторые варианты действий, не настаивая при этом на том, что только они единственно верные. Главный бухгалтер предприятия должен для себя выработать стратегию действий в подобной ситуации и закрепить ее в учетной политике.

Предположим, что по суммам на момент увольнения сотрудника сложилась такая ситуация:

| Дт | Кт | Сумма | Операция |

| 10.10 | 60 | 1 800 | Оприходована стоимость защитного костюма |

| 19 | 60 | 324 | Оприходован НДС |

| 68 | 19 | 324 | НДС принят к вычету |

| 10.11 | 10.10 | 1 800 | Передан костюм в эксплуатацию, срок носки 18 месяцев |

| 20 | 10.11 | 1 000 | За 10 месяцев начислен износ по спецодежды |

| 10.11 | 800 | Остаточная стоимость спецодежды при увольнении сотрудника |

Далее приведем несколько примеров действий сотрудника и варианты реакции бухгалтера на них:

| Дт | Кт | Сумма | Операция |

| 1. Сотрудник сдал спецодежду на склад, но выдать ее заново нельзя. Комиссия по инвентаризации сформировала акт на списание в связи с износом. | |||

| 94 | 10.11 | 800 | Списана остаточная стоимость спецодежды |

| 91.2 | 94 | 800 | Стоимость списанной спецодежды учтена в составе внереализационных расходов |

| 2. Если бухгалтер в Примере 1 решит, что списанные на счет 91.2 затраты не принимаются для расчета налога на прибыль, а НДС надо восстанавливать дополнительно, то проводок будет больше. По прибыли постоянная разница 160 руб.(800 руб. х 20%). По НДС теоретически два варианта действий – рассчитать сумму налога пропорционально, как при раздельном учете, и восстановить НДС в сумме 144 руб. (800 руб. х 18%). В тоже время возможно следует действовать с оглядкой на положение налогового кодекса, где сказано, что восстанавливать НДС пропорционально балансовой стоимости следует по основным средствам, а ведь у нас материалы. Поэтому надо для себя решить вопрос, не следует ли восстанавливать НДС полностью с суммы 324 руб.? | |||

| 99 | 68 | 160 | Постоянная разница по налогу на прибыль |

| 19 | 68 | 144 (? 324) | НДС восстановлен |

| 91.2 | 19 | 144 (? 324) | НДС списан на внереализационные затраты |

| 3. Сотрудник не сдал спецодежду, окончательный расчет при увольнении им еще не получен. Бухгалтер решил высчитать остаточную стоимость одежды из заработной платы. | |||

| 94 | 10.11 | 800 | Списана остаточная стоимость спецодежды |

| 73 | 94 | 800 | Стоимость спецодежды перенесена на расчеты с сотрудниками |

| 70 | 73 | 800 | Стоимость спецодежды погашена за счет начисления зарплаты |

| Следует отметить, что если Пример 3 несколько изменить, и сотрудник уже успел получить расчет, то взыскать стоимость спецодежды можно только через суд, т.к. это своего рода хищение имущества предприятия. Здесь стоит соотнести стоимость недостачи и судебных издержек. | |||

| 4. Сотрудник компенсирует предприятию остаточную стоимость спецодежды и оставляет ее себе. Делать это он должен добровольно, предоставив заявление с просьбой сделать удержание из зарплаты. | |||

| 73 | 10.11 | 800 | Спецодежда передана сотруднику |

| 70 | 73 | 800 | Задолженность учтена при расчете зарплаты |

| 5. Пример 4 вызывает жаркие споры между предприятиями и налоговыми органами о том, надо ли начислять НДС на остаточную стоимость спецодежды при ее передаче сотруднику. Контролирующие органы говорят, что надо, т.к. происходит передача права собственности – это реализация и НДС возникает. Суды склоняются к тому, что данная ситуация является возмещением затрат, и НДС не возникает. Если отражать передачу спецодежды как реализацию, то возможны такие проводки | |||

| 73 | 91.1 | 944 (800 + 144) | Внереализационные доходы от реализации спецодежды |

| 91.2 | 10.11 | 800 | Учтена в расходах остаточная стоимость спецодежды |

| 91.2 | 68 | 144 | НДС |

| 70 | 73 | 944 | Задолженность сотрудника учтена при расчете зарплаты |

| 6. При отражении передачи спецодежды как реализации не все однозначно с ценовым вопросом. До этого мы рассматривали примеры, в которых в целях реализации учитывали остаточную стоимость. Но что, если необходимо производить реализацию исходя из рыночных цен, и необходимо делать какую-то наценку? Скажем сразу, что при продаже спецодежды с наценкой и начислением НДС вы будете избавлены от претензий со стороны проверяющих, но вот выгодно ли это предприятию и сотрудникам – вопрос. Допустим, стоимость одежды без НДС сделаем равной 1 000 руб., тогда проводки будут такими: | |||

| 73 | 91.1 | 1 180 (1 000 + 180) | Внереализационные доходы от реализации спецодежды |

| 91.2 | 10.11 | 1 000 | Учтена в расходах остаточная стоимость спецодежды |

| 91.2 | 68 | 180 | НДС |

| 70 | 73 | 1 180 | Задолженность сотрудника учтена при расчете зарплаты |

Мы рассмотрели далеко не полный список вопросов, которые могут возникнуть у бухгалтера при передаче спецодежды сотрудникам. Например, есть возможность оформить такую операцию как безвозмездную передачу. НДС тогда все равно возникает, а сотрудник, скорее всего, должен будет заплатить НДФЛ с материальной выгоды по ставке 35%.

Видя спектр вопросов, связанных с остаточной стоимостью средств защиты при увольнении сотрудников, становится понятен подход поэтапного списания в расходы даже той спецодежды, срок эксплуатации у которой меньше года, особенно в условиях большой текучки кадров.

Понятно, что показать весь спектр действий пользователя 1С в одной статье при таком множестве вариантов невозможно, здесь нужна книга или квалифицированная помощь консультанта. Понимая всю сложность выбора, мы можем предложить определиться с планом действий в подобных ситуациях и зафиксировать найденный алгоритм в учетной политике. То есть предварительно составив список проводок и сумм, которые следует в итоге получить, обратиться к консультантам по работе с 1С для отражения данной ситуации в программе 1С:Бухгалтерия.

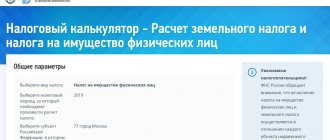

Погашение стоимости спецодежды в 1С 8.3

Параметры погашения стоимости задаются:

- для БУ — в документе Передача материалов в эксплуатацию;

- для НУ — в настройках учетной политики.

Ежемесячное погашение стоимости происходит при выполнении процедуры Закрытие месяца операцией Погашение стоимости спецодежды и спецоснасткив 1С 8.3, раздел Операции – Закрытие периода – Закрытие месяца.

Халат хозяйственный женский «Сафари» выдан сотруднику 20 августа. Следовательно, погашение стоимости начинается с сентября.

Аналогично осуществляется погашение стоимости за следующие месяцы до ее полного погашения. При выбытии (возврате) спецодежды стоимость погашается за последний месяц в документе выбытия, например, в документе Возврат материалов из эксплуатации.

Расчет ежемесячной суммы:

Ежемесячная сумма, на которую погашается стоимость спецодежды, в 1С рассчитана правильно.

Учет форменной одежды

Немного про форменную одежду и ее отличия от специальной. Спецодежда является средством защиты, и несмотря на неоднозначность вопросов учета при увольнении, по многим другим имеет четкие рамки, обозначенные действующим законодательством. Помимо этого существует такое понятие, как форменная одежда. Она служит для идентификации сотрудника, как человека, относящегося к некоторой организации или структуре. Для многих профессий ношение формы закреплено законодательно. Многие организации вводят форму на рабочих местах для улучшения качества и скорости обслуживания клиентов, для создания имиджа компании.

Не всегда вопросы учета форменной одежды освещены налоговым кодексом, а позиции контролирующих органов не всегда слажены и однотипны. Следует отметить, что возможны два варианта:

- Форма выдается сотруднику на время работы, являясь собственностью фирмы;

- Форма становится собственностью сотрудника и остается в его владении и после увольнения.

В первом случае расходы учитываются как материальные затраты, во втором – такая передача отражается как оплата труда с начислением НДФЛ. Если выдача формы предусмотрена законодательством, страховые начисления делать не надо, соответственно, в обратном случае страховые взносы начисляются. Если у вас регулярно возникают вопросы, наши специалисты техподдержки 1С с радостью помогут вам. Просто позвоните или оставьте заявку на сайте, мы свяжемся с вами в кратчайшие сроки.