Кто и в какие сроки должен представлять отчет

Обязанность удерживать и перечислять в бюджет подоходный налог возложена на налоговых агентов – компании и предпринимателей, выплачивающих доходы физическим лицам. Если со всего заработка за год удержан НДФЛ, гражданам не обязательно отчитываться в ФНС.

Но бывают случаи, когда налог не удержан. Такие ситуации характерны, например, для сделок между физическими лицами – при продаже квартиры, машины, дачи. В этом случае граждане обязаны самостоятельно рассчитать налог и сдать декларацию в инспекцию по месту постоянной регистрации.

3-НДФЛ обязаны подавать:

- индивидуальные предприниматели, уплачивающие налоги по основной системе налогообложения;

- нотариусы и адвокаты, занимающиеся частной практикой;

- граждане, получающие доходы из-за рубежа;

- физические лица, продавшие имущество;

- победители лотерей и азартных игр.

Справка. Полный список налогоплательщиков, обязанных представлять отчет по подоходному налогу, представлен в статьях 227-228 НК РФ.

Для этих категорий граждан установлен крайний срок подачи декларации – 30 апреля года, следующего за отчетным.

В каких случаях заполняется декларация 3-НДФЛ?

Консультация юриста бесплатно

Данный документ необходимо подавать:

- После продажи автомобиля, квартиры или земельного участка. При этом важно учитывать минимальный срок владения в 5 лет. Если продаваемый объект находится в собственности дольше этого времени, декларацию подавать не нужно. Если пользователь решил продать объект раньше, ему придётся уплатить налог.

- При сдаче имущества в аренду. В этом случае налог составит 13% от ежемесячно получаемой суммы.

- При оказании услуг между физическими лицами, если одна из сторон не представляет собой налогового агента. Налог взимается на основании гражданско-правового договора.

- При получении дохода из-за границы. В этом качестве рассматриваются проценты от вкладов иностранных банков или продажа имущества за пределами РФ.

- После выигрыша в лотерею. Здесь стоит учесть некоторые нюансы. Начиная с 2021 года, налогом не облагаются выигрыши до 4000 рублей. Призы, полученные ранее, декларировались независимо от суммы. Кроме того, за налог на выигрыш от 15 000 рублей автоматически отвечает организатор лотереи. Следовательно, в зоне ответственности физлица остаются суммы 4000-15 000 рублей, если налог не выплачен организатором тотализатора или букмекерской конторы.

- При получении подарка. В расчет берутся недвижимость, транспортные средства, доли в имуществе или акции, полученные от дальних родственников.

Важно! Налог на подарок не взимается, если он представлен денежной суммой. В расчет также не берутся дорогостоящие предметы, подаренные ближайшими родственниками.

Получение налоговых вычетов

Второй вариант, когда граждане подают 3-НДФЛ в налоговые органы – получение налоговых вычетов. В этому случае декларация подается добровольно. Она позволяет вернуть налог, уплаченный в бюджет, за счет льгот, предоставленных государством.

Вернуть взносы из казны можно:

- при покупке недвижимости;

- оплате лечения своего или близких родственников;

- переводе средств за обучение;

- неиспользовании стандартных вычетов у работодателя.

Сроки подачи

Чтобы задекларировать доходы за год, нужно подать документы до 30 апреля следующего года. Если это число выпадает на выходной, конечный срок переносится на следующий рабочий день. Конечной датой для выплаты суммы налога считается 15 июля.

Если декларация подаётся для получения налоговых вычетов, сроки не имеют значения. Однако стоит учитывать, что проверка документов проводится в течение трёх месяцев. После этого пользователь может рассчитывать на возврат денег. Следовательно, для своевременного получения денежной компенсации подать декларацию нужно заранее.

Подача отчетности онлайн

Дистанционное взаимодействие с официальными органами набирает все большую популярность среди россиян. Онлайн-декларацию легко подать в любое время без выходных и очередей. Программное обеспечение облегчает заполнение документа и позволяет отслеживать этапы проверки отчета в ФНС.

Есть два ресурса для сдачи отчетности через интернет – портал «Госуслуги» и официальный сайт ФНС. Пользователи могут воспользоваться любым из них в зависимости от собственных предпочтений.

Важно! Документы в ФНС РФ обязательно подписываются электронной подписью. Для подачи налоговой декларации через «Госуслуги» подтвержденной учетной записи недостаточно. На сайте nalog.ru декларацию можно подписать неквалифицированной ЭП. Для «Госуслуг» нужно получать квалифицированную подпись.

Основные отличия:

- Неквалифицированная ЭП оформляется бесплатно через личный кабинет налогоплательщика. Квалифицированная – выдается аккредитованными центрами за плату. Стоимость примерно 1000 – 1500 рублей.

- Неквалифицированная подпись действительна только на сайте ФНС. Квалифицированная – как паспорт удостоверяет личность владельца в сети и может использоваться для самых разных целей, например, для подписания трудового договора.

Возможно, для одного отчета покупать квалифицированную ЭЦП не слишком выгодно, но в случаях, когда гражданин активно пользуется интернет-ресурсами, электронная подпись – прекрасная замена личного присутствия.

Как получить услугу онлайн?

Выбрав дистанционный способ подачи документов на портале, пользователю потребуется:

- Авторизоваться в сервисе. При наличии личной учетной записи потребуется ввести логин и пароль для входа.

- Загрузить декларацию в требуемом формате.

- Прикрепить сопроводительную документацию.

- Отправить посылку в ФНС.

Затем остаётся дождаться, пока файл будет проверен и зарегистрирован. Если процедура прошла успешно, из налоговой придет отчет. Если портал Госуслуги не позволяет оформить заявление, это можно сделать через личный кабинет ФНС.

Как заполнить отчет на едином портале

Чтобы подать 3НДФЛ через «Госуслуги» достаточно получить квалифицированную ЭЦП. С этим видом подписи пользователю даже не нужно предварительно регистрироваться на сайте и подтверждать свою личность. Аккаунт заполняется на основании информации, зашифрованной в ЭП.

Авторизация

Вход на сайт осуществляется по электронно-цифровой подписи. Для этого нужно открыть страницу gosuslugi.ru. Сервис предложит выбрать регион проживания. Его можно определить автоматически или поставить вручную.

Программные средства для заполнения декларации

Федеральная налоговая служба принимает отчетность по налогам в формате .xml, не знакомом обычному пользователю. Для подготовки отчетов используются специальные программы, которые выгружают документы в заданном виде.

Совет! Сайт «Госуслуг» рекомендует использовать программное средство «Налогоплательщик ЮЛ» для подготовки отчетности по доходам физических лиц. Этот продукт создан программистами ФНС для юридических лиц и предпринимателей. Для рядового налогоплательщика программа слишком громоздка и сложна. Обычному гражданину лучше воспользоваться приложением, созданным для физлиц. Его можно скачать на сайте nalog.ru.

Для получения программы зайти на портал налоговой службы. В настоящее время ссылку на программу легко найти – она расположена в самом центре окна главной страницы. При изменении дизайна поискать приложение можно в разделе «Сервисы и госуслуги».

По клику открывается страничка с ссылками для скачивания разных версий программы. Они отличаются по годам. Пользователю нужно выбрать тот период, за который он планирует сдавать отчет. Следуя инструкции, установить приложение на компьютер.

С помощью программы подготовить и выгрузить налоговую декларацию 3-НДФЛ. Через «Госуслуги» отправить файл в инспекцию.

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС России?

Для того чтобы завершить процесс получения налогового вычета, в налоговую инспекцию необходимо направить пакет документов, включая заполненную декларацию 3-НДФЛ. Есть несколько способов отправки. Одним из них является онлайн-подача через Личный кабинет налогоплательщика на сайте Федеральной налоговой службы. Для вашего удобства мы подготовили фото-инструкцию.

Шаг 1.

Зайдите в Личный кабинет на сайте ФНС:

Напоминаем, что логин – это ваш ИНН, а пароль вы создали сами, после того, как получили первичный пароль в налоговой инспекции или МФЦ.

Также войти в Личный кабинет можно из открытого профиля на сайте госуслуг.

Шаг 2.

Нажмите на закладку «Жизненные ситуации»:

Шаг 3.

Нажмите на закладку «Подать декларацию 3-НДФЛ»:

Шаг 4.

Спуститесь по странице ниже и нажмите на «Отправить декларацию, заполненную в программе»:

Шаг 5.

Выберите год, за который вы отправляете декларацию 3-НДФЛ и нажмите «Выбрать файл»:

Шаг 6.

У вас на компьютере откроется окно. Перейдите в папку, где вы сохранили декларацию 3-НДФЛ в формате XML. Прикрепите сначала декларацию, а затем другие документы. Все документы на налоговый вычет, заявленные в декларации, должны быть отправлены в налоговый орган для проверки. Общий размер файлов должен быть не более 20 МБ.

Шаг 7.

В этом же окне введите пароль к сертификату электронной подписи. Если вы не получали электронную подпись или она устарела, ее нужно получить. Для этого следуйте подсказкам системы. Получение сертификата займет от 30 минут до 24 часов. После этого можно продолжить загрузку декларации 3-НДФЛ и сопутствующих документов:

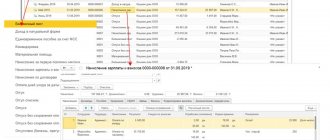

На этом процесс отправки декларации 3-НДФЛ с помощью Личного кабинета налогоплательщика завершен. Документы отправлены в налоговый орган. С этого момента начинается камеральная проверка, которая занимает до трех месяцев:

Результат камеральной проверки появится в вашем Личном кабинете:

Как только вы получите подтверждение о том, что камеральная проверка завершена, в разделе «Мои налоги» появится сумма налога к возврату.

Нажмите на вкладку «Распорядиться» и внесите банковские реквизиты в заявление на возврат налога:

На какой стадии находится ваше заявление, можно увидеть в сообщениях из налогового органа. В правом верхнем углу нажмите на значок конверта:

В течение 1 месяца после подачи заявления на возврат налога налоговая инспекция перечислит деньги на ваш банковский счет.

Удачного декларирования и скорейшего получения налогового вычета!