Основные правила для вычета и восстановления НДС

В части поступающего к плательщику НДС товара (как и по иным ценностям) НК РФ устанавливает право на налоговый вычет по этому налогу (п. 1 ст. 171). Вычет не будет вызывать вопросов при одновременном выполнении в отношении товара следующих условий:

- последующие операции с ним предполагается осуществлять с НДС (пп. 1, 2 ст. 171 НК РФ);

- товары отражены в учете (п. 1 ст. 172 НК РФ);

- имеется в наличии счет-фактура, оформленный поставщиком (п. 1 ст. 169 НК РФ), или документ (ГТД), подтверждающий факт уплаты налога при ввозе в РФ (п. 1 ст. 172 НК РФ).

Восстанавливать налог, ранее принятый к вычету, НК РФ обязывает во вполне однозначных ситуациях (п. 3 ст. 170), в т. ч. когда товар, с которым связан налог:

- вносится в УК или паевой фонд (подп. 1 п. 3 ст. 170);

- задействуется в операциях, не облагаемых НДС (подп. 2 п. 2 ст. 170);

- меняет свою стоимость в сторону уменьшения (подп. 4 п. 3 ст. 170);

- субсидируется бюджетом (подп. 6 п. 3 ст. 170).

О том, какие операции относят к не облагаемым НДС, подробнее читайте в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

Нужно ли восстанавливать НДС при списании брака? Ответ на этот вопрос узнайте в Готовом решении КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Если излишки выявлены в ходе годовой инвентаризации в 2009 году

Поскольку все организации проводили очередную ежегодную инвентаризацию в октябре — декабре 2009 г. и результаты инвентаризации отражались в учете за 2009 г. (самое позднее — на 31 декабря 2009 г.), а новые правила действуют только с 1 января 2010 г., у многих возникает вопрос — а как же правильно поступать с излишками, выявленными в ходе этой инвентаризации?

На наш взгляд, ответ на этот вопрос зависит от того, в какой момент производится списание (использование или продажа) данных излишков.

В случае если излишние материалы, выявленные в ходе годовой инвентаризации, проводившейся в конце 2009 г., были использованы в производстве или реализованы еще в 2009 г., бухгалтеру нужно было руководствоваться только старыми правилами.

Иными словами, в целях налогообложения в 2009 г. нужно было увеличить внереализационные доходы на рыночную стоимость выявленных излишков, а далее следовало признать в составе материальных расходов (если материалы были отпущены в производство) или списать на уменьшение доходов от реализации излишков материалов только сумму, соответствующую сумме налога на прибыль с рыночной стоимости оприходованных излишков.

Пример 5. При проведении годовой инвентаризации в декабре 2009 г. на складе ООО «Виста» были обнаружены излишки синтепона, рыночная стоимость которых составила 6000 руб. Весь синтепон был отпущен в цех и использован в производстве в том же месяце — в декабре 2009 г.

В такой ситуации бухгалтер отразил операции в бухгалтерском и налоговом учете в декабре 2009 г. следующим образом:

Дебет 10 Кредит 91

6000 руб. — оприходованы излишки синтепона;

Дебет 20 Кредит 10

6000 руб. — отпущен синтепон в производство (списана рыночная стоимость излишков синтепона, оприходованных в результате инвентаризации, при их использовании в производстве).

В налоговом учете в декабре 2009 г. внереализационные доходы на основании п. 20 ст. 250 НК РФ увеличены на ту же сумму, что и в бухгалтерском учете, — на 6000 руб.

А вот в состав материальных расходов включены не все 6000 руб., а только сумма, соответствующая сумме налога на прибыль, исчисленной исходя из рыночной стоимости оприходованных и использованных в 2009 г. излишков материальных запасов, в размере: 6000 руб. x 20% = 1200 руб.

Если же имущество, оприходованное до 31 декабря 2009 г. как излишки, выявленные по итогам инвентаризации, проведенной в октябре — декабре 2009 г., фактически отпускается в производство или передается покупателю уже в 2010 г., например в январе 2010 г., — внереализационный доход в размере рыночной стоимости оприходованных излишков, конечно, должен был быть признан еще в 2009 г., а вот формировать материальные расходы 2010 г. или уменьшать доходы от реализации излишков материалов в 2010 г. нужно уже по новым правилам, на всю рыночную стоимость данных материалов.

Пример 6. Изменим условия примера 5 и предположим, что излишки синтепона не были использованы в производстве в декабре 2009 г., а были проданы другому предприятию в феврале 2010 г. за 8260 руб., в том числе НДС — 1260 руб.

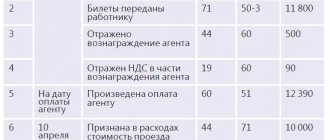

В этом случае бухгалтеру следует отразить операции в бухгалтерском и налоговом учете так:

В декабре 2009 г.

Дебет 10 Кредит 91

6000 руб. — оприходованы излишки синтепона.

В налоговом учете в декабре 2009 г. на основании п. 20 ст. 250 НК РФ та же сумма — 6000 руб. — признана в составе внереализационных доходов.

В феврале 2010 г.

Дебет 62 Кредит 91

8260 руб. — отражен доход от продажи излишков синтепона;

Дебет 91 Кредит 68

1260 руб. — начислен НДС с операции по продаже излишков синтепона;

Дебет 91 Кредит 10

6000 руб. — списан проданный синтепон (по стоимости, по которой он был оприходован по результатам инвентаризации в декабре 2009 г.);

Дебет 91 Кредит 99

1000 руб. (8260 — 1260 — 6000) — списан в конце месяца финансовый результат от продажи излишков синтепона.

В налоговом учете в феврале 2010 г. доход от продажи синтепона (без НДС, в сумме 7000 руб.) уменьшается на рыночную стоимость данного синтепона на момент оприходования излишков по результатам инвентаризации, то есть на 6000 руб.

Следовательно, налогооблагаемая прибыль в результате операции по реализации излишков синтепона увеличивается на 1000 руб. — так же как и в бухгалтерском учете.

Логика ИФНС в вопросе восстановления НДС

В ответе на вопрос о необходимости восстановления НДС по списываемому товару ФНС и Минфин долгое время исходили из того, что списание, независимо от причины, по которой оно происходит (недостача, порча, моральное устаревание), не является операцией, облагаемой этим налогом. Соответственно, согласно тексту п. 2 ст. 170 при такой операции налог должен входить в стоимость списываемого товара. То есть если НДС принимался к вычету при поступлении товара от поставщика, то на момент списания он должен быть восстановлен и включен в расходы.

Подтверждением этой позиции служат неоднократные письма Минфина России:

- от 21.01.2016 № 03-03-06/1/1997 — НДС по списываемому товару должен быть восстановлен и учтен по правилам ст. 170 НК РФ;

- от 19.03.2015 № 03-07-11/15015 — поскольку выбытие в связи с порчей не подлежит обложению НДС, вычет по списываемому товару невозможен;

- от 05.07.2011 № 03-03-06/1/397 — процедура списания товара не облагается НДС, и поэтому налог по такому товару должен быть восстановлен;

- от 24.04.2008 № 03-07-11/161 — списание товара сверх норм естественной убыли требует восстановления НДС в части его стоимости, соответствующей превышению норм.

Но к настоящему времени можно говорить о том, что позиция чиновников изменилась. А причиной тому — многочисленная судебная практика не в пользу налоговиков, которой финансовое и налоговое ведомства предписывают руководствоваться (письма Минфина России от 07.11.2013 № 03-01-13/01/47571, ФНС России от 26.11.2013 № ГД-4-3/[email protected]).

Так, сначала ФНС в письме от 17.06.2015 № ГД-4-3/[email protected] сказала, что не нужно восстанавливать налог в случае утраты имущества в результате чрезвычайной ситуации. А уже в 2021 году и Минфин указал на отсутствие обязанности восстановить НДС при выбытии имущества в результате пожара (письмо от 02.03.2018 № 03-03-06/1/13389). Оба ведомства ссылались на решение ВАС РФ от 23.10.2006 № 10652/06.

Списание недостачи при инвентаризации – инструкция

Общий порядок списания

Списать недостачи предприятия возможно при соблюдении следующих условий:

- За одингод, в который проводили инвентаризацию.

- Одному лицу, ответственномуза ее проведение.

- Товары или имущество одного наименования.

- Товары или имущество в тождественном количестве.

Следует придерживаться определенной инструкции и выполнять следующие шаги:

- Получить от руководства приказ о списании.

- Списать с кредита в дебет на счет 94 «Недостачи и потери от порчи ценностей». Списывают остаточную стоимость основных средств, себестоимость материалов и готовой продукции, закупочную цену товаров.

- К тому же ДТ счету направить транспортные расходы и оплату сотрудников, потраченные на проведение инвентаризации.

- После получения в бухгалтерии расчета норм естественной убыли, сравнить общую сумму расходов с нормами. Если сумма меньше нормы ЕУ, то ее можно списывать на расходы компании.

- Разбираемся с НДС. Существует два способа – восстановить НДС и отразить необходимую сумму по дебету в кредит, либо не восстанавливать.

Списание при виновных

Если имеются виновники, из-за которых возникла недостача, а также если сумма недостачи больше нормы естественной убыли компании, то ответственное лицо за инвентаризацию следует такой инструкции:

- Приказывает бухгалтеру списать сумму недостачи с кредита в дебет.

- Внимательно сверяет документы, в которых должна быть указана разница между рыночной и фактической стоимости товаров.

- Совместно с бухгалтером высчитывает сумму, которая составляет материальный вред организации.

- Передает данные руководству компании, которые проводят разъяснительные работы и если необходимо обращаются в суд.

Списание без виновных лиц

Когда вина должностных лиц не доказана, ответственный за инвентаризацию должен быть уведомлен – ему придет письмо с решением суда. На основании этого документа, можно недостачу списать на тот же дебет расходов предприятия.

Если же вина должностного лица доказана, но он скрылся, то недостачу списывают за счет чистой прибыли.

Позиция судебных органов в части восстановления

Как мы уже сказали выше, судебные органы, в которые обращаются налогоплательщики, вступающие в споры с ИФНС в отношении необязательности восстановления НДС по списываемому товару, решительно поддерживают позицию таких налогоплательщиков. Обоснование ее базируется на том, что в перечне ситуаций, требующих восстановить налог (п. 3 ст. 170 НК РФ), списание товара не поименовано. Поэтому если все условия для предшествующего ему вычета были выполнены, реальность существования товара и необходимость его списания подтверждены, то восстановление НДС не требуется. Примером таких решений могут служить постановления ФАС:

- Центрального округа от 24.02.2016 № Ф10-43/2016;

- Уральского округа от 08.02.2016 № Ф09-203/16;

- Северо-Кавказского округа от 07.05.2014 № А32-18211/2012;

- Северо-Западного округа от 03.02.2014 № А42-74/2013;

- Московского округа от 25.12.2013 № А40-34818/13;

- Восточно-Сибирского округа от 05.03.2013 № А19-1816/2012;

- Московского округа от 27.12.2012 № А40-120001/11-20-499;

- Уральского округа от 19.10.2011 № Ф09-6671/11.

Неоднократно такой подход был поддержан и Высшим арбитражным судом, что отразилось в решениях:

- от 19.05.2011 № 3943/11;

- от 21.10.2009 № ВАС-13771/09;

- от 21.06.2007 № 7016/07;

- от 23.10.2006 № 10652/06.

В инв 3 цена проставляется с ндс или без ндя

» Тула, ул. Сойфера, д. Адрес: г. Тула, Советский район, ул.

Зарегистрирован по месту жительства 1 человек. Начальная цена продажи имущества, без НДС — ,00 руб. Тула, ул. Сойфера, д. Контакты Выявлены недостачи.

Как их удержать. Если в результате инвентаризации выявлены недостачи, то они должны быть возмещены работником.

Заполнение инвентаризационной описи. Выявление излишков. Мы выдаем инвентаризационный описи своей комиссии для проведения инвентаризации. Там заполнены данные по бух. Комиссия во время проведения инвентаризации проверяет количество и проставляет данные в графе фактические показатели. Вопросы: 1. Комиссия проверяет количественное наличие МПЗ, должна ли комиссия заполнять графу с суммой в описи, если ее она не проверяет?

При выявлении излишек, необходимо определить рыночную стоимость найденных МПЗ в результате инвентаризации и оприходовать в бух.

Рыночная стоимость в этом случае определяется на одну из дат: на день подписания акта инвентаризации либо на 31 декабря. Как заполнить в этом случае инвентаризационную опись по бух. Следовательно, при наличии данных о цене единицы МПЗ инвентаризационная комиссия в графах о фактическом наличии проставляет количество, а сумму заполняет расчетным путем исходя из стоимости за единицу МПЗ по данным бухучета.

Что касаемо рыночной стоимости, то для принятия излишков к учету и для отражения их стоимости в составе налоговых доходов, отдельный Расчет рыночной стоимости или Справка о рыночной стоимости от оценщика могут быть оформлены позднее и дополнительно приложены ко всем инвентаризационным документам.

Возможные варианты поведения налогоплательщика

Несмотря на то, что в вопросе о восстановлении НДС по списываемому товару, чиновники вроде бы определились, полностью исключить возникновение разногласий с контролерами при проверках нельзя. Поэтому налогоплательщику всё еще приходится самостоятельно принимать решение о том, восстанавливать налог в такой ситуации или нет, в зависимости от его готовности к налоговому спору. Например, налоговики могут предложить восстановить налог, если виновный возместит сумму ущерба по товару, который был списан с НДС.

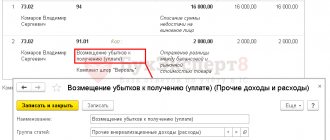

Это значит, что у осторожного налогоплательщика на дату списания товара будут возникать проводки:

- в части восстановления суммы налога:

Дт 19 Кт 68;

- и по его списанию в прочие расходы:

Дт 91 Кт 19.

Налог следует восстановить по ставке, указывавшейся в документах поставщика, применив ее к учетной стоимости списываемого товара.

Но мы считаем, что лучше не перестраховываться. Ведь вероятность получить судебное решение в свою пользу очень высока.

Как отразить в бухучете списание товаров с истекшим сроком годности, узнайте в материале от КонсультантПлюс. Получите пробный доступ к системе и переходите к изучение ответа бесплатно.

Бухучет

В бухучете излишки, выявленные при проведении инвентаризации, отражайте на счете 91 «Прочие доходы и расходы» в корреспонденции со счетами учета имущества.

Имущество учитывайте по рыночной цене, то есть по стоимости, которая может быть получена в результате продажи этого имущества (п. 29, 36 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, п. 29 Методических рекомендаций, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н). Сведения об уровне текущих рыночных цен должны быть подтверждены документально или путем проведения экспертизы. Это следует из пункта 10.3 ПБУ 9/99.

На стоимость излишков, выявленных в ходе инвентаризации, сделайте проводку:

Дебет 01 (10, 40, 43, 50…) Кредит 91-1

– отражена стоимость излишков, выявленных при инвентаризации.

Это следует, в частности, из пункта 36 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, пункта 29 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

На счетах бухучета излишки отражайте в момент завершения инвентаризации (составления акта инвентаризационной комиссии) или на дату составления годовой бухгалтерской отчетности (т. е. не позднее 31 декабря отчетного года).

Такой порядок установлен в абзаце 2 пункта 5.1, пункте 5.5 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49, подпункте «а» пункта 28 Положения по ведению бухгалтерского учета и отчетности, пункте 36 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, и Инструкции к плану счетов.

Итоги

Вопрос об обязательности восстановления НДС по списываемому товару всё еще может решаться контролерами и судами по-разному. Налогоплательщикам, желающим избежать споров при проверках, безопаснее восстановить НДС при списании товаров. У тех, кто предпочтет этого не делать, есть хороший шанс доказать свое право не восстанавливать налог в суде.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отражение недостачи в налоговом учете

При приобретении утраченных впоследствии ТМЦ счета-фактуры, принятые от продавцов, включены в книгу покупок. Сумма НДС по этому имуществу в составе общей суммы НДС за период принята к вычету. Общая сумма отражена в квартальных декларациях по налогу в разделе «Налоговые вычеты».

Рассчитывается НДС при недостаче по тем же ставкам, по которым был принят к вычету при приобретении товаров. В отношении основных средств НДС, подлежащий восстановлению, рассчитывается по остаточной стоимости. Оформляется бухгалтерская справка-расчет с указанием следующих данных об утраченных ТМЦ по каждому их наименованию:

- наименование;

- единица измерения;

- количество;

- стоимость без налогов;

- ставка налога;

- сумма НДС;

- стоимость с учетом НДС.

В справке данные по всем наименованиям ТМЦ суммируются, и рассчитывается подлежащего восстановлению общая сумма НДС. На основании данных справки-расчета заполняется строка книги продаж. Проведение недостачи в налоговом учете завершается представлением уточненной налоговой декларации. Сумма восстановленного налога отражается по строке 090.

В судебной практике по вопросу восстановления НДС при недостаче имеются различные позиции. Для того чтобы принять верное решение в конкретном случае, минимизировать налоговые риски и, в то же время, не переплачивать налоги, необходимо проконсультироваться со специалистами.

| Не нашли ответ? Задайте свой вопрос юристам 8742 юристов ждут Вас Быстрый ответ, |

НДС: инвентаризация

Известно, что перед составлением отчетности за очередной финансовый год необходимо провести инвентаризацию имущества и обязательств.

Этой обязанностью, установленной Законом о бухгалтерском учете, часто пренебрегают, полагая, что никаких негативных последствий не наступит. Однако проведение инвентаризации дебиторской и кредиторской задолженности по состоянию на 31 декабря 2007 года не только поможет подтвердить показатели строк бухгалтерской отчетности, но и проконтролировать правильность завершения переходного периода по НДС, введенного Законом № 119-ФЗ .

Т. К. Юлина Напомним, что именно этим законом внесены в гл. 21 «НДС» НК РФ два поистине революционных нововведения: –разрешено предъявлять к вычету суммы «входного» НДС, не дожидаясь оплаты приобретенных товарно-материальных ценностей (работ, услуг, имущественных прав); –запрещено начислять НДС к уплате в бюджет методом «по оплате», то есть после погашения задолженности покупателями продукции (работ, услуг, имущественных прав). В связи с введением новых правил расчетов налогоплательщиков с бюджетом законодатель предусмотрел в ст.

2 и 3 Закона № 119-ФЗ переходные положения, действующие с 01.01.2006 до 01.01.2008.

Меньше всего хлопот этот закон принес тем организациям, которые определяли налоговую базу методом «по отгрузке».

У них порядок начисления НДС не изменился. При этом в соответствии с ч. 10 ст.

2Закона № 119-ФЗ они производили вычеты сумм налога, не оплаченных при приобретении товаров (работ, услуг), имущественных

В инв 3 цена проставляется с ндс или без ндя

Общие принципы формирования учетной политики и вопросы организации учетной работы.

Порядок количество плановых и внеплановых инвентаризаций в отчетном году, даты их проведения, перечень имущества и обязательств, проверяемых при каждой из них и т. Порядок проведения инвентаризации в году утверждается согласно Приложению N 2 к настоящему Приказу.

Инвентаризация основных средств проводится один раз в три года п.

Заполнение инвентаризационной описи.

Выявление излишков. Мы выдаем инвентаризационный описи своей комиссии для проведения инвентаризации. Там заполнены данные по бух. Комиссия во время проведения инвентаризации проверяет количество и проставляет данные в графе фактические показатели. Вопросы: 1. Комиссия проверяет количественное наличие МПЗ, должна ли комиссия заполнять графу с суммой в описи, если ее она не проверяет?

При выявлении излишек, необходимо определить рыночную стоимость найденных МПЗ в результате инвентаризации и оприходовать в бух. Рыночная стоимость в этом случае определяется на одну из дат: на день подписания акта инвентаризации либо на 31 декабря.

Как заполнить в этом случае инвентаризационную опись по бух. Следовательно, при наличии данных о цене единицы МПЗ инвентаризационная комиссия в графах о фактическом наличии проставляет количество, а сумму заполняет расчетным путем исходя из стоимости за единицу МПЗ по данным бухучета. Что касаемо рыночной стоимости, то для принятия излишков к учету и для отражения их стоимости в составе налоговых доходов, отдельный Расчет рыночной стоимости или Справка о рыночной стоимости от оценщика могут быть оформлены позднее и дополнительно приложены ко всем инвентаризационным документам.

Рекомендуем прочесть: Документы необходимые для смены лицевого счета на дом