Компании стремятся проявлять заботу о поддержании положительного микроклимата внутри коллектива. По этой причине среди постоянных трат фирм нередко можно встретить расходы на покупку воды, чая и кофе. Это не только дань модным тенденциям, но и соблюдение требований действующего законодательства. В статье расскажем про учет воды, чая, кофе, конфет, дадим примеры проводок.

Имея возможность предложить чай или кофе партнерам, организация формирует положительный имидж и повышает вероятность заключения сделки или продолжения продуктивного сотрудничества. Как и другие траты компании, расходы на приобретение чая или кофе должны быть учтены. Бухгалтер, на которого будет возложена обязанность по осуществлению действия, должен знать все особенности его выполнения.

Учет питьевой воды на предприятии

Питьевая вода входит в состав МПЗ. В учет принимается фактическая стоимость продукта. Она представляет собой сумму, которую компания потратила на покупку. При этом НДС и другие возвращаемые налоги исключаются.

Чтобы отразить поступление воды, бухгалтер должен будет выполнить следующие проводки: (нажмите для раскрытия)

- Дт 10 Кт (76) (оприходование воды, которая поступила от поставщика).

- Дт 19 Кт (76) (Выполнен учет НДС.) Действие осуществляется, если присутствует счет-фактура, содержащий сумму налога.

- Дт 68, субсчет «Расчеты по НДС» К-т 19 (Осуществление принятия суммы НДС к учету.) Во время манипуляции необходимо соблюсти все условия, указанные в гл.21 НК РФ.

Согласно положениям, закрепленным в ПБУ 10/99, траты, которые совершает компания, делятся на прочие издержки и расходы по обычным видам деятельности.

Как отразить в учете приобретение кулера и питьевой воды

Порядок бухучета кулеров зависит от того, в какую категорию активов они включены – в состав основных средств или материально-производственных запасов (МПЗ).

Кулер в составе ОС

В составе основных средств кулер можно учесть, если организация:

- планирует использовать кулер более 12 месяцев;

- использует кулер в деятельности, направленной на получение дохода;

- не предполагает последующую перепродажу кулера.

Такие правила установлены пунктами 4 и 5 ПБУ 6/01.

Если кулер включен в состав основных средств, его стоимость списывайте на затраты постепенно через амортизацию. Ежемесячно, начиная со следующего месяца после ввода кулера в эксплуатацию, делайте проводку:

Дебет 23 (25, 26, 91-2…) Кредит 02

– начислена амортизация кулера.

Такой порядок следует из пунктов 17 и 19 ПБУ 6/01 и Инструкции к плану счетов.

Кулер в составе материалов

Имущество стоимостью не более 40 000 руб. в бухучете можно отражать не в составе основных средств, а в составе МПЗ (п. 5 ПБУ 6/01). Конкретный лимит стоимости для отнесения имущества к той или иной группе активов нужно закрепить в учетной политике для целей бухучета.

Если стоимость кулера меньше установленной величины, оприходуйте его на счете 10-9.

Так же следует поступить и в том случае, если кулер будет использоваться в течение срока, не превышающего 12 месяцев (п. 4 ПБУ 6/01).

Тогда приобретение кулера оформляйте и отражайте в бухучете в обычном порядке, предусмотренном для материалов. Подробнее об этом см. Как отразить в учете поступление материалов.

Если кулер принят к учету в составе материалов, то сразу после установки спишите его стоимость на затраты:

Дебет 23 (25, 26, 44, 91-2…) Кредит 10-9

– списана фактическая себестоимость кулера.

Вода для кулера

Бутилированную питьевую воду, которая необходима для работы кулера, примите к учету по стоимости ее приобретения (без учета налогов) и отразите по дебету счета 10 «Материалы» субсчет 10-1 «Сырье и материалы».

Передачу воды в подразделение оформите требованием-накладной по форме М-11 (или актом на списание питьевой воды по самостоятельно разработанной форме). На основании этого документа спишите стоимость воды на затраты:

Дебет 23 (25, 26, 44, 91-2…) Кредит 10 субсчет «Сырье и материалы»

– списана фактическая себестоимость воды.

Бутыли, в которых поставляется питьевая вода, являются многооборотной (возвратной) тарой. Подробно об учете тары см. Как отразить в учете приобретение материалов (товаров) в таре.

Порядок отражения расходов на приобретение кулера и воды при расчете налогов зависит от того, какую систему налогообложения применяет организация.

ОСНО: налог на прибыль

Расходы на кулер и питьевую воду учтите при расчете налога на прибыль.

Трудовое законодательство обязывает организации создавать нормальные условия труда для работников (ст. 22, 163, 223, 224 ТК РФ). К таким мероприятиям относится приобретение и монтаж установок для обеспечения сотрудников питьевой водой, например, кулеров и самой питьевой воды (ст. 226 ТК РФ, п.

18 приказа Минздравсоцразвития РФ от 1 марта 2012 г. № 181н). Поэтому при наличии документов, подтверждающих затраты на приобретение кулера и питьевой воды, организация может учесть такие затраты в составе расходов на обеспечение нормальных условий труда (п. 1 ст. 252, подп. 7 п. 1 ст.

264 НК РФ, письмо Минфина России от 16 ноября 2015 г. № 03-03-06/1/65965).

Если первоначальная стоимость кулера превышает 100 000 руб., то для целей налогового учета учтите его в составе амортизируемого имущества (п. 1 ст. 256 НК РФ).

ОСНО: НДС

«Входной» НДС, уплаченный при покупке кулера и воды для него, примите к вычету (ст. 171 НК РФ).

УСН

Если организация применяет упрощенку и платит единый налог с доходов, расходы на приобретение кулера и питьевой воды для него налоговую базу не уменьшают (п. 1 ст. 346.14 НК РФ).

Ситуация: можно ли учесть при расчете единого налога при упрощенке расходы на приобретение кулера? Организация платит единый налог с разницы между доходами и расходами.

Нет, нельзя.

Перечень расходов, которые можно учесть при расчете единого налога, является закрытым. Расходы на обеспечение нормальных условий труда в нем не поименованы (п. 1 ст. 346.16 НК РФ). Значит, налоговую базу по единому налогу затраты на приобретение кулера не уменьшают.

Аналогичной точки зрения придерживаются контролирующие ведомства (письма Минфина России от 6 декабря 2013 г. № 03-11-11/53315, от 1 февраля 2011 г. № 03-11-11/22).

Совет: есть аргументы, позволяющие организациям при расчете единого налога при упрощенке (с разницы между доходами и расходами), учесть расходы на приобретение кулера. Они заключаются в следующем.

Затраты на приобретение кулера при расчете единого налога при упрощенке можно учесть в составе:

- расходов на приобретение основных средств (подп. 1 п. 1 ст. 346.16, п. 4 ст. 346.16, ст. 256 НК РФ) – если первоначальная стоимость кулера по данным бухучета превышает 100 000 руб. (п. 3 и 4 ст. 346.16 НК РФ);

- материальных расходов (подп. 5 п. 1 ст. 346.16, п. 2 ст. 346.16, подп. 3 п. 1 ст. 254 НК РФ) – если первоначальная стоимость кулера по данным бухучета не превышает 100 000 руб. (п. 3 и 4 ст. 346.16 НК РФ).

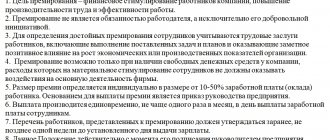

Учет чая и кофе в организации

Продукты, которые компания приобретает для своих сотрудников и клиентов, должны быть учтены в составе МПЗ. При этом осуществляются следующие проводки:

- Дт 10 Кт 60 (76) – осуществлен учет поступившего продукта в качестве МПЗ.

- Дт 91-2 Кт 10 – выполнено списание.

Продукты принимаются к учету по фактической стоимости. Чтобы узнать ее, необходимо обратиться к договору с поставщиком. Цифра, указанная там и будет фигурировать в других документах компании. Как и в случае с водой, НДС в учет не принимается.

Особенности бухучета чая и кофе зависят от присутствия соответствующего пункта в коллективном договоре.

Так, если в документе присутствует положение, в соответствии с которым организация обязана обеспечивать своих сотрудников напитками и сладостями, траты на покупку продуктов относят к расходам по обычным видам деятельности. Если продукты передаются лицу, которое отвечает за их пополнение, происходит списание фактической стоимости чая и кофе со счета 10 в дебет счета 26. Основанием для осуществления манипуляции служит соответствующий первичный документ.

Если воду учесть в расходах для налогообложения можно, то выполнить подобную манипуляцию в отношении чая и кофе не получится. У налоговиков обязательно возникнут вопросы в отношении правомерности действия. Отсутствие пункта об обеспечении напитками и сладостями в коллективном договоре приводит к тому, что процедура учета чая и кофе меняется. В этой ситуации бухгалтер должен учесть продукты в числе прочих расходов.

Вода для кулера

Бутилированную питьевую воду, которая необходима для работы кулера, примите к учету по стоимости ее приобретения (без учета налогов) и отразите по дебету счета 10 «Материалы» субсчет 10-1 «Сырье и материалы».

Передачу воды в подразделение оформите требованием-накладной по форме М-11 (или актом на списание питьевой воды по самостоятельно разработанной форме). На основании этого документа спишите стоимость воды на затраты:

Дебет 23 (25, 26, 44, 91-2…) Кредит 10 субсчет «Сырье и материалы»

– списана фактическая себестоимость воды.

Бутыли, в которых поставляется питьевая вода, являются многооборотной (возвратной) тарой. Подробно об учете тары см. Как отразить в учете приобретение материалов (товаров) в таре.

Порядок отражения расходов на приобретение кулера и воды при расчете налогов зависит от того, какую систему налогообложения применяет организация.

Траты на воду, чай, кофе: особенности налогообложения

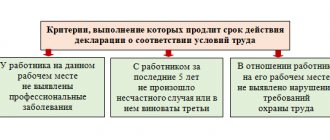

Главная проблема, с которой может столкнуться компания при налогообложении – обоснование затрат на покупку напитков и сладостей для работников и клиентов. Сначала может показаться, что осуществление трат на покупку воды нецелесообразно. Каждое офисное здание оборудовано системой водоснабжения и каждый работник или посетитель имеет свободный доступ к жидкости в неограниченном количестве. Однако практика показывает, что вода, которая течет из-под крана, больше похожа на техническую, а не на питьевую.

В большинстве случаев жидкость не соответствует требованиям, которые предъявляет к ней СанПиН.

Целесообразность расходов на покупку воды можно доказать, получив заключение Госсанэпиднадзора о том, что жидкость из-под крана не удовлетворяет требованиям СанПиН. Если такая справка будет отсутствовать, налоговики могут посчитать, что несение подобных расходов нецелесообразно.

Если компания осуществляет отчисления в пользу государства по УСН, а объектом налогообложения выступают доходы за вычетом расходов, учесть траты на приобретение воды не получится. Перечень трат, которые уменьшают величину полученной прибыли, приведен в НК РФ. Список является закрытым. Добавить в него новые пункты не получится.

Если внимательно изучить перечень, найти расходы на обеспечение нормальных условий труда, к которым и относится покупка питьевой воды, не удастся. Аналогичное правило распространяется и в отношении приобретения сладостей и кофе. Чтобы узнать налоговые последствия, необходимо внимательно изучить таблицу, представленную ниже.

| Разновидности налогов | Траты на приобретение чая для работников | Расходы, являющиеся представительскими | |||

| Влияние на учет в налоге на прибыль | |||||

| Учитывается | Выполнить учет нельзя | Учитывается | Выполнить учет нельзя | ||

| НДФЛ | Прибыль работника предприятия определить: | ||||

| Можно | + | + | – | – | |

| Не получится | – | – | – | – | |

| ЕСН + взносы на ОПС | Можно | + | – | – | – |

| Не получится | – | – | – | – | |

УСН

Если организация применяет упрощенку и платит единый налог с доходов, расходы на приобретение кулера и питьевой воды для него налоговую базу не уменьшают (п. 1 ст. 346.14 НК РФ).

Ситуация: можно ли учесть при расчете единого налога при упрощенке расходы на приобретение кулера? Организация платит единый налог с разницы между доходами и расходами.

Нет, нельзя.

Перечень расходов, которые можно учесть при расчете единого налога, является закрытым. Расходы на обеспечение нормальных условий труда в нем не поименованы (п. 1 ст. 346.16 НК РФ). Значит, налоговую базу по единому налогу затраты на приобретение кулера не уменьшают.

Аналогичной точки зрения придерживаются контролирующие ведомства (письма Минфина России от 6 декабря 2013 г. № 03-11-11/53315, от 1 февраля 2011 г. № 03-11-11/22).

Совет: есть аргументы, позволяющие организациям при расчете единого налога при упрощенке (с разницы между доходами и расходами), учесть расходы на приобретение кулера. Они заключаются в следующем.

Затраты на приобретение кулера при расчете единого налога при упрощенке можно учесть в составе:

- расходов на приобретение основных средств (подп. 1 п. 1 ст. 346.16, п. 4 ст. 346.16, ст. 256 НК РФ) – если первоначальная стоимость кулера по данным бухучета превышает 100 000 руб. (п. 3 и 4 ст. 346.16 НК РФ);

- материальных расходов (подп. 5 п. 1 ст. 346.16, п. 2 ст. 346.16, подп. 3 п. 1 ст. 254 НК РФ) – если первоначальная стоимость кулера по данным бухучета не превышает 100 000 руб. (п. 3 и 4 ст. 346.16 НК РФ).

При этом организации необходимо экономически обосновать данные расходы (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ).

Однако следование указанной позиции может привести к разногласиям с проверяющими. В арбитражной практике есть примеры судебных решений, принятых в пользу организаций (см., например, постановления ФАС Уральского округа от 6 октября 2008 г. № Ф09-7032/08-С3, Западно-Сибирского округа от 29 августа 2006 г. № Ф04-5469/2006(25648-А70-29)).

Как быть с НДС при учете затрат

Если компания приобретает для работников чай и сладости, считается, что происходит безвозмездная передача товаров. Это официальная позиция Минфина. Продажа продукции на территории России является объектом обложения НДС. Получается, что необходимо выполнить расчет налоговой базы. Однако суды придерживаются другого мнения.

Представители государственных органов считают, что безвозмездная передача напитков и сладостей не будет являться объектом обложения НДС по следующим причинам: (нажмите для раскрытия)

- Отсутствует персонализация пользователей продуктом. Компания не учитывает, кто именно выпил чай и съел печенье, приобретенное для всех работников.

- Употребление чая осуществляется только на работе. Человек не может забрать напиток или сладости домой. Это значит, что права собственности не возникает.

- Работодатель по собственной инициативе приобретает напитки и сладости, ожидая положительных последствий – увеличения производительности труда или создания положительного имиджа компании.

НДС, который компания заплатила, осуществив приобретение напитков и сладостей для посетителей или работников офиса, к вычету принимать нельзя. Его можно включать в стоимость купленных чая, кофе, сахара и других товаров, относящихся к этой категории.

Кулер в приказе министерства

Еще они ссылаются на приказ Минздравсоцразвития от 1 марта 2012 г. № 181н. В пункте 18 этого документа говорится, что одним из мероприятий по улучшению условий и охраны труда и снижению уровней профессиональных рисков является приобретение и монтаж установок (автоматов) для обеспечения работников питьевой водой.

То есть это уже не просто вода, а целый кулер. И в расходах можно учитывать не только бутилированную питьевую воду, но и кулер вместе с затратами на его установку и обслуживание.

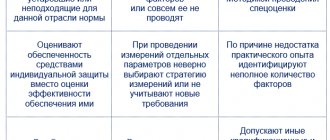

Как доказать налоговикам правомерность расходов?

Некоторые компании учитывают расходы на покупку кофе и чая в качестве трат на обеспечение нормальных условий труда. Чтобы конкретизировать, что именно сюда входит можно внести соответствующую запись в коллективный договор или другой локальный акт организации. Однако если компания укажет в документе обеспечение сотрудников чаем и кофе, могут возникнуть споры с представителями налоговой службы.

Минфин утверждает, что учитывать для уменьшения налогов можно только траты на покупку питьевой воды. При этом должен быть документ, подтверждающий, что водопроводная жидкость не соответствует нормам СанПина.

Если компания хочет отстоять свою позицию, ей придется вступить в спор с представителями государственного органа. Практика показывает, что в этой ситуации суды встают на сторону налогоплательщика. В качестве аргументов, подтверждающих правоту компании можно привести доводы, представленные в таблице ниже.

| Утверждение | Обоснование |

| Покупка оборудования, позволяющего осуществлять подачу воды для питья и других напитков к месту работы сотрудников, входит в категорию мероприятий по охране труда | Постановление Минтруда от 27.02.1995 №11 |

| Оценивать обоснованность издержек, которые уменьшают налогообложение, нельзя с точки зрения рациональности. Компания способна самостоятельно решать, насколько те или иные траты целесообразны | Определение Конституционного суда от 04.06.2007 №320-О-П, №366-О-П |

Как учесть питьевую воду

Как учесть питьевую воду

А.С. ЕЛИН, Исполнительный директор аудиторской www.academ.ru

Тел. (095) – 517-37-51

Договоры со специализированными организациями на водоснабжение для технических нужд заключают практически все фирмы. А те, кто заботится о здоровье работников и собственном имидже, покупают еще и очищенную питьевую воду. Но в то время как стоимость воды для производства однозначно уменьшает налогооблагаемую прибыль предприятия, с водой питьевой возникают проблемы. Дело в том, что налоговики отказывают фирмам в праве списать ее стоимость на затраты.

Можно ли обойти запрет чиновников? В данном случае – да. Главное, определиться, как провести по документам покупку питьевой воды, а также подтвердить эти расходы и их экономическую целесообразность. О том, как в целях расчета налога на прибыль все же списать питьевую воду и при этом избежать претензий чиновников, и пойдет речь в этой статье.