Положение о подотчете: для чего и кем издается

Внутренний документ о порядке расчетов с подотчетными лицами по выданным денежным средствам на хозяйственные нужды разрабатывается в организации, чтобы обеспечить полный контроль движения подотчетных сумм, их целевого использования и правильного отражения в бухгалтерском учете.

При разработке Положения необходимо пользоваться нормативными документами, регламентирующими отношения участников и их действия:

- указанием ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказом Минфина РФ «Об утверждении Плана бухгалтерских счетов» от 31.10.2000 № 94н;

- Трудовым кодексом РФ.

Положение может являться приложением к учетной политике, а может быть и самостоятельным локальным документом.

Обязательно ли составлять положение о подотчете

Положение о расчетах с подотчетными лицами, образец которого можно найти ниже, выполняет ряд важных задач:

- регламентирует порядок ведения расчетов с сотрудниками, которые получают денежные средства подотчет;

- обеспечивает полный контроль за движением выданных сумм и их использованием;

- обеспечивает контроль за правильностью отображения операций в бухгалтерском учете;

- обеспечивает сохранность денежных ресурсов организации.

Законодательство не требует, чтобы субъекты хозяйствования в обязательном порядке оформляли данный документ. Но многие организации уже на практике убедились в том, насколько полезно иметь его под рукой. От возникновения споров с работниками-подотчетниками не застрахован никто, и в таком случае работодатель сможет доказать свою правоту ссылаясь на нормы Положения.

Отражение целей, сроков и лимита подотчетных сумм

Деньги в подотчет выдаются работникам предприятия на осуществление расходов, связанных с непосредственной деятельностью организации. Согласно п. 5 указания № 3210-У, работник — это лицо, с которым заключен трудовой договор или договор гражданско-правового характера. Это значит, что получить деньги может как штатный сотрудник, так и подрядчик со стороны.

В данном пункте Положения можно дать общее описание того, на какие расходы будут выдаваться деньги работникам:

- административно-хозяйственные,

- представительские,

- командировочные.

А можно на усмотрение руководства издать отдельный приказ об утверждении списка хозяйственных расходов и сумм, в пределах которых будут выдаваться денежные средства. Подотчетные суммы, превышающие указанные в приказе, должны утверждаться руководителем дополнительно.

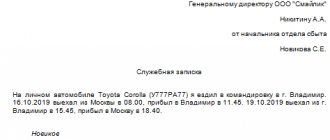

Сроки, на которые подотчетник может получить деньги, также определяются руководством и могут быть одновременно прописаны в приказе с перечнем целей выдачи аванса и его лимита. В самом же Положении следует указать, что конкретные сроки на определенные подотчетные суммы указаны в отдельном приказе. Для неоговоренных в приказе случаев следует зафиксировать пункт в Положении, определяющий общий максимальный срок подотчета, например не более месяца.

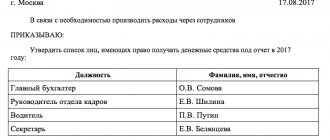

Список работников, имеющих право получать денежные средства на хозяйственные расходы облегчит работу бухгалтера. Его можно представить в данном Положении в виде перечня должностей. Конкретные же фамилии лучше собрать в специальный список подотчетных лиц и издать отдельным приказом, чтобы не переиздавать все Положение из-за внесения в список дополнительного подотчетного лица.

Как правильно составить приказ, узнайте из этой статьи.

Обязательные условия для выдачи подотчетных сумм

Разрабатывая Положение, необходимо отразить, при соблюдении каких условий должна происходить выдача подотчетных сумм. Эти правила описаны в п. 6.3 порядка ведения кассовых операций:

- Выдача денег в подотчет осуществляется на основании заявления работника (с 30.11.2020 в нем не обязательно указывать сумму и срок, на который выдается аванс) либо распорядительного документа руководителя (с 30.11.2020 его разрешено оформлять на несколько выдач наличных денег одному или нескольким подотчетным лицам, при этом в документе должны быть указаны Ф.И. О. получателей, суммы подотчета и сроки, на которые они выдаются).

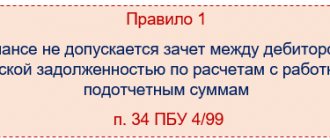

ОБРАТИТЕ ВНИМАНИЕ! Наличие задолженности по подотчетным суммам не является ограничением для получения нового аванса (п. 1.3 указания № 4416-У).

- Желательно отметить и срок, в течение которого директор рассматривает и подписывает заявление, и на протяжении какого времени после этого работнику необходимо выдать деньги в подотчет. Если деньги выдаются по приказу директора, то аналогично укажите срок, в течение которого работник получает денежные средства под отчет в кассе.

- В Положении следует также зафиксировать следующий момент. При условии, когда работник не может по какой-либо причине (отсутствия наличных в кассе компании или его нахождения на рабочем месте) получить аванс, но вправе с устного согласия руководителя сделать расходы в интересах фирмы из собственных средств, производится их последующая компенсация на основании заявления сотрудника.

Подробнее см.: «Что делать, если подотчетное лицо потратило свои деньги?».

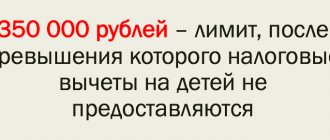

- Если сотрудник получает аванс для расчета по доверенности организации, то необходимо отметить в Положении, в каких случаях это должно происходить. Также следует написать о том, что расчеты наличными от имени компании с юрлицами и ИП по одному договору не должны превышать установленного законом лимита (на 2021 год он составляет 100 000 руб.).

Каким документом и как регламентируется расчет наличными, прочтите здесь: «Какой предельный размер расчетов наличными между юридическими лицами?».

Сроки и порядок представления авансовых отчетов

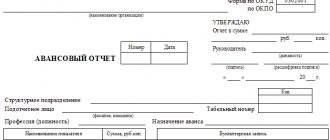

Авансовый отчет является документом, на основании которого происходит контроль за движением денежных средств и установление факта хозяйственной операции, потому что с ним в бухгалтерию сдаются первичные документы, подтверждающие этот факт.

В Положении необходимо прописать, в какой срок отчет по форме АО-1 должен быть сдан в бухгалтерию. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Требование о том, что он должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено. Если форма отчета разработана самостоятельно на предприятии с учетом его специфики, необходимо ее утвердить приказом руководителя, а в Положении написать пункт об этом.

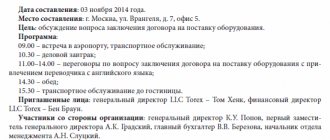

Рекомендуется сделать подробное описание того, какие первичные документы должны быть представлены и как заполнены, чтобы они были приняты в качестве подтверждения произведенных затрат. Часто недостаточно иметь один документ об оплате — кассовый чек или корешок к приходному кассовому ордеру. Могут понадобиться также следующие документы на приобретенные товары или услуги:

- в розничной торговле — товарный чек;

- в оптовой — накладная и счет-фактура;

- при оплате за услуги — договор, счет-фактура, акт приемки-передачи или универсальный передаточный документ.

Важно! Рекомендация от «КонсультантПлюс» Чтобы не столкнуться с проблемой подтверждения расходов в ситуациях, когда кассовые чеки потеряны или кассовые чеки выцвели, рекомендуем поступать следующим образом. Три варианта действий смотрите в К+.

2. Порядок выдачи наличных денежных средств под отчет

2.1. Выдача наличных денежных средств работникам из кассы организации под отчет производится на следующие цели: [вписать нужное].

2.2. Перечень лиц, имеющих право получать денежные средства под отчет, устанавливается приказом руководителя организации.

2.3. Выдача наличных денежных средств под отчет производится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег.

2.4. Выдача наличных денежных средств под отчет осуществляется по расходному кассовому ордеру 0310002, оформленному согласно письменному заявлению подотчетного лица.

Заявление подотчетного лица составляется в произвольной форме и должно содержать запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

2.5. Работники, получившие денежные средства под отчет, обязаны в срок, не превышающий трех рабочих дней после дня истечения срока, на который они выданы, или со дня выхода на работу, предъявить [главному бухгалтеру/бухгалтеру/при их отсутствии — руководителю организации] авансовый отчет с прилагаемыми подтверждающими документами.

2.6. В авансовом отчете работник, получивший денежные средства под отчет, должен отразить все произведенные расходы.

2.7. Проверка авансового отчета [главным бухгалтером/бухгалтером/при их отсутствии — руководителем организации], его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются [срок, установленный руководителем].

2.8. При получении авансового отчета [главным бухгалтером/бухгалтером/при их отсутствии — руководителем организации] проверяются целевое расходование средств, наличие оправдательных документов, подтверждающих произведенные расходы, правильность их оформления и подсчета сумм.

2.9. Проверенный авансовый отчет утверждается руководителем организации и принимается к учету.

2.10. Остаток неиспользованного аванса сдается подотчетным лицом в кассу организации по приходному кассовому ордеру в установленном порядке.

2.11. Перерасход по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру.

2.12. На основании данных утвержденного авансового отчета производится списание подотчетных денежных сумм.

назад к оглавлению

Порядок проверки и утверждения авансовых отчетов

В этой части Положения нужно отразить основные моменты, связанные с авансовым отчетом, после составления которого работник вместе с прикрепленными к отчету первичными документами передает его в бухгалтерию. В частности, такие:

- Бухгалтер заполняет расписку о получении авансового отчета и отдает его сотруднику.

- Желательно описать, как проводится проверка самого отчета и приложенных к нему документов. Первичные документы должны содержать необходимые реквизиты, соответствовать цели и совпадать по сумме. Документы, заполненные некорректно, не будут приниматься к учету и возмещаться подотчетнику.

- После проверки и заполнения своей части отчета бухгалтер отправляет документ на подпись главному бухгалтеру, а далее на утверждение руководителю.

- Срок, в течение которого отчет должен быть проверен и утвержден, а также закрыты суммы по данному аналитическому счету, необходимо указать в Приложении. Например, на проверку и утверждение отчета дается неделя, а на выдачу перерасхода или внесение остатка в кассу — 2 рабочих дня после утверждения руководителем. В случае невозвращения остатка подотчета в течение указанного срока предприятие вправе удержать этот долг из заработной платы подотчетного лица в соответствии с законодательством (ст. 137,138 ТК РФ).

Важно! Рекомендация от «КонсультантПлюс» Чтобы удержать из заработной платы работника невозвращенную сумму, нужно: 1) составить приказ руководителя об удержании в произвольной форме. Сделать это нужно не позднее…(подробнее смотрите в К+).

Как правильно отразить возврат в бухучете, прочтите в статье «Возврат подотчетным лицом суммы неизрасходованного аванса».

- Если за период, на который были выданы подотчетные средства, сотрудником ничего не было куплено, то в течение указанного в Положении срока деньги в полной сумме должны быть возвращены в организацию.

- Если предприятие ведет активную деятельность, в результате которой регулярно выдаются подотчетные суммы большому числу сотрудников, то для контроля и учета рекомендуется инвентаризацию расчетов с подотчетными лицами проводить несколько раз в год. Этот вопрос также следует осветить в Положении.

Для расчетов с подотчетными лицами по командировочным расходам рекомендуется издать отдельное Положение о служебных командировках, в котором следует рассмотреть все нюансы командировочных расходов и возможные разногласия с подотчетными лицами и налоговыми органами.

Образец такого Положения вы найдете по ссылке.

Для чего нужна инструкция о расчетах с подотчетниками

Инструкция для подотчетных лиц представляет собой локальный нормативный документ, на основе которого формируются и регламентируются взаимоотношения между двумя сторонами — предприятием и подотчетным сотрудником. Нарушение законодательства в части расчетов с подотчетными лицами влечет за собой применение административных и налоговых штрафных санкций к организации, а потому все операции по данным расчетам должны подчиняться нормативно-законодательным актам и стандартам.

Главной целью составления инструкции является соблюдение законодательства в области расчетов с подотчетными лицами, а также определение порядка действий, которые совершаются в отношениях подобного рода. В соответствии с этой целью можно определить задачи, которые решаются при использовании данной инструкции:

- Оформление операций по получению денежных средств в подотчет.

- Оформление операций по отчету за полученные суммы.

- Подведение итогов по подотчетным суммам.

Инструкция обязательна к изучению всеми подотчетными лицами, чтобы они в полной мере представляли процесс получения и возврата подотчетных сумм и были уверены в правильности совершаемых ими операций.

Подробнее о бухгалтерском учете расчетов с подотчетниками читайте в статье «Бухгалтерский учет расчетов с подотчетными лицами».

Положение о подотчетных лицах: образец 2020-2021 годов

При разработке Положения о расчетах с подотчетными лицами в 2020-2021 годах можно установить право работника получать денежные суммы на хозяйственные нужды не только наличным, но и безналичным путем, используя при этом:

- корпоративную карту компании;

- личные банковские карты сотрудника.

Делать это можно на основании заявления работника либо приказа руководителя (письмо Минфина от 21.07.2017 № 09-01-07/46781). Если деньги выдаются по заявлению, то в нем работник указывает данные своей карты.

Образец Положения о расчетах с подотчетными лицами можно скачать здесь.

Вы можете дополнить или сократить образец с учетом специфики своего предприятия.

Оформление подотчетных сумм в 2021 году

Далее расскажем, какие документы необходимо оформить при выдаче подотчетных.

Порядок проверки и утверждения авансовых отчетов

В этой части Положения нужно отразить основные моменты, связанные с авансовым отчетом, после составления которого работник вместе с прикрепленными к отчету первичными документами передает его в бухгалтерию. В частности, такие:

- Бухгалтер заполняет расписку о получении авансового отчета и отдает его сотруднику.

- Желательно описать, как проводится проверка самого отчета и приложенных к нему документов. Первичные документы должны содержать необходимые реквизиты, соответствовать цели и совпадать по сумме. Документы, заполненные некорректно, не будут приниматься к учету и возмещаться подотчетнику.

- После проверки и заполнения своей части отчета бухгалтер отправляет документ на подпись главному бухгалтеру, а далее на утверждение руководителю.

- Срок, в течение которого отчет должен быть проверен и утвержден, а также закрыты суммы по данному аналитическому счету, необходимо указать в Приложении. Например, на проверку и утверждение отчета дается неделя, а на выдачу перерасхода или внесение остатка в кассу — 2 рабочих дня после утверждения руководителем. В случае невозвращения остатка подотчета в течение указанного срока предприятие вправе удержать этот долг из заработной платы подотчетного лица в соответствии с законодательством (ст. 137,138 ТК РФ).

Это тоже важно знать:

Что влечет за собой нарушение трудовой дисциплины

Как правильно отразить возврат в бухучете, прочтите в статье «Возврат подотчетным лицом суммы неизрасходованного аванса».

- Если за период, на который были выданы подотчетные средства, сотрудником ничего не было куплено, то в течение 3 дней после указанного в Положении срока деньги в полной сумме должны быть возвращены в организацию.

- Если предприятие ведет активную деятельность, в результате которой регулярно выдаются подотчетные суммы большому числу сотрудников, то для контроля и учета рекомендуется инвентаризацию расчетов с подотчетными лицами проводить несколько раз в год. Этот вопрос также следует осветить в Положении.

Для расчетов с подотчетными лицами по командировочным расходам рекомендуется издать отдельное Положение о служебных командировках, в котором следует рассмотреть все нюансы командировочных расходов и возможные разногласия с подотчетными лицами и налоговыми органами.

Положение о подотчетных лицах: образец 2021 года

При разработке Положения о расчетах с подотчетными лицами в 2020 году можно установить право работника получать денежные суммы на хозяйственные нужды не только наличным, но и безналичным путем, используя при этом:

- корпоративную карту компании;

- личные банковские карты сотрудника.

Делать это можно на основании заявления работника либо приказа руководителя (письмо Минфина от 21.07.2017 № 09-01-07/46781). Если деньги выдаются по заявлению, то в нем работник указывает данные своей карты.

Какие документы оформить, чтобы выдать подотчет

Чтобы выдать подотчет в 2021 году, оформляют любой из двух документов (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У):

- распорядительный документ руководителя. Например, приказ или распоряжение;

- заявление работника с визой руководителя.

Значит, можете больше не собирать заявления о выдаче подотчетных с каждого работника. Правила разрешают заменять заявления приказами или распоряжениями директора. Это удобно в трех ситуациях. Первая — бывает, что получить подпись на приказе проще, чем заявление. К примеру, если деньги берет сам директор. Вторая — если в один день подотчетные получают несколько сотрудников. Третья причина — сотрудник каждый месяц получает одну и ту же сумму.

Если выберете первый вариант, составьте приказ (распоряжение) на каждую выдачу наличных денег, к которым подотчетник не написал заявление. Укажите в документе:

- фамилию, имя и отчество подотчетника;

- сумму наличных;

- срок, на который они выдаются;

- подпись руководителя;

- дату;

- регистрационный номер документа.

Хотя заявления на выдачу подотчетных больше не нужны, многие компании продолжают их использовать. В этом случае проследите за отметками руководителя. Он должен проставить сумму и срок, на который выдаете наличные, подпись и дату. Образец заявления в подотчет в 2021 году смотрите в конце статьи.

Это тоже важно знать:

Спорные случаи, в которых следует считать травму производственной

Выдавать деньги по заявлению удобнее, когда они нужны для разовой покупки. А если выдаете сотруднику сумму на расходы в деловой поездке, в любом случае компания издает приказ на командировку. Тогда удобно указать информацию о выдаче подотчетных прямо в нем.

При выдаче денег подотчетному лицу бухгалтеру необходимо оформить не только авансовый отчет, но и приказ о выдаче денег. Получить приобретенные товары или принять работы, услуги может сотрудник, полномочия которого подтверждает доверенность.

Сроки и порядок представления авансовых отчетов

Авансовый отчет является документом, на основании которого происходит контроль за движением денежных средств и установление факта хозяйственной операции, потому что с ним в бухгалтерию сдаются первичные документы, подтверждающие этот факт.

В Положении необходимо написать о том, что отчет по форме АО-1 должен быть сдан в бухгалтерию в течение 3 дней после последнего дня срока, на который были получены деньги, либо после выхода сотрудника на работу. Если форма отчета разработана самостоятельно на предприятии с учетом его специфики, необходимо ее утвердить приказом руководителя, а в Положении написать пункт об этом.

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Задать вопрос

Рекомендуется сделать подробное описание того, какие первичные документы должны быть представлены и как заполнены, чтобы они были приняты в качестве подтверждения произведенных затрат. Часто недостаточно иметь один документ об оплате — кассовый чек или корешок к приходному кассовому ордеру. Могут понадобиться также следующие документы на приобретенные товары или услуги:

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

- в розничной торговле — товарный чек;

- в оптовой — накладная и счет-фактура;

- при оплате за услуги — договор, счет-фактура, акт приемки-передачи или универсальный передаточный документ.

Итоги

Внутренний документ, разработанный для расчетов с подотчетными лицами, служит помощником для соблюдения порядка при оформлении выдачи денежных средств и их целевом использовании. Те моменты и тонкости, которые не регламентированы законом, должны быть оговорены в Положении. В таком случае бухгалтер будет иметь законное основание для учета факта хозяйственной деятельности.

Источники:

- Трудовой кодекс РФ

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

- Приказ Минфина РФ от 31.10.2000 N 94н

- Указание Банка России от 11.03.2014 N 3210-У

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Зачем нужно положение о подотчете

Это внутренний документ организации, который регламентирует порядок расчетов с определенной категорией работников-подотчетников. Так называют сотрудников, которые работают по трудовому или гражданско-правовому договору и получают от работодателя денежные средства для осуществления расходов, связанных с деятельностью фирмы. Это могут быть административно-хозяйственные, представительские или командировочные расходы, главное — чтобы они носили целевой характер и были выданы с соблюдением определенной процедуры.

Положение позволяет максимально урегулировать эти правоотношения, обеспечить контроль движения денежных средств и удостовериться в их целевом использовании и правильном отражении в бухучете. Оно может быть оформлено и как приложение к учетной политике организации, и как самостоятельный локальный акт.

При разработке Положения стоит ориентироваться на следующие нормативно-правовые акты:

- Трудовой Кодекс РФ;

- Указание ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- Закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- Приказ Минфина РФ «Об утверждении Плана бухгалтерских счетов» от 31.10.2000 № 94н.