Для предпринимателей, желающих «пустить корни» в Крыму или Севастополе (новый субъект федерации), ближайшие 25 лет обещают стать настоящим налоговым раздольем. Благоприятная налоговая ситуация коснется многих направлений бизнеса, поэтому сегодня предприниматели готовят необходимые документы, чтобы получить статус участника государственной программы поддержки Крыма.

Весь крымский полуостров до 2040 года официально признан Специальной Экономической Зоной (СЭЗ), и этот шаг можно смело считать благоприятным фактором для развития бизнеса в Крыму и привлечения новых инвестиций в экономику республики.

- Условия для участия в СЭЗ Крыма и Севастополя

- Пониженные налоговые ставки и другие льготы для бизнеса в Крыму

- Особенности налогообложения в Крыму и Севастополе

- Свобода таможенного пространства и портовых зон Крыма

- Землепользование и строительство на территории Крымской СЭЗ

- Экономическое взаимодействие с материковой Россией

- Расторжение договора участника СЭЗ добровольно и в принудительном порядке

- Законодательная база по Специальной Экономической Зоне в Крыму

- Органы управления СЭЗ

Современные условия СЭЗ в Крыму являются максимально привлекательными для инвесторов, благодаря целому ряду причин. Например, достаточно серьезный вид имеют сопутствующие различным направлениям бизнеса преференции и льготы, среди которых:

- 2% максимальной налоговой ставки на прибыль в первое 3-х летие деятельности;

- Предоставление возможности в течение первого 10-ти летия оплачивать страховые взносы с зарплаты в размере 7,6%;

- Возможность в течение 10-ти лет иметь «0» ставку налога на имущество организаций;

- Налоговая ставка при УНС до 2021 года была нулевая, следующую «пятилетку» – 4%.

Эти, как и многие другие приятные налоговые сюрпризы, призваны стимулировать и развивать хозяйственную деятельность предпринимателей на крымском полуострове. Как заявил нынешний замминистра по делам Крыма А. Соколов, правительство России стремится создать для местного бизнеса новые стимулы и возможности, помочь адаптироваться под российские законы и современные условия.

Кроме того, лояльность обусловлена еще и тем, что возникшие политические и экономические риски, санкционные настроения, имеющие непосредственное отношение к деятельности на полуострове, требуют определенной компенсации. А данные виды льгот способны подтолкнуть развитие бизнеса в Крыму, и сделать условия максимально выгодными и привлекательными, как для местных предпринимателей, так и для зарубежных спонсоров.

Пока на практике условия для работы в свободной экономической зоне на новой российской территории еще не полностью отработаны, поэтому говорить о плюсах и минусах достаточно сложно. Ясно, что в ходе настройки новой системы необходимо будет принятие дополнительных законов, поправок, или же внесение некоторых изменений в уже существующие законы – в зависимости от полученного первого опыта и сопутствующих нюансов. Зато уже сегодня можно назвать условия вхождения в зону экономической свободы довольно простыми.

Условия для участия в СЭЗ Крыма и Севастополя

Работа СЭЗ на территории полуострова регламентируется Федеральным законом, датированным 29.11.2014 года под N 377-ФЗ. Действующим законодательством пока что не предусмотрено ограничений по поводу организационно-правовой формы ИП или юридических лиц, желающих стать участниками СЭЗ.

Предпринимательская деятельность в СЭЗ ограничена, она не может касаться пользования недрами для целей разведки и добычи полезных ископаемых, разработки месторождений континентального шельфа Российской Федерации.

Это означает, что любые юр. лица и ИП, зарегистрированные и состоящие в Крыму на налоговом учете, имеют право получить положение участника СЭЗ. Обязательным является наличие соответственной инвестиционной декларации об осуществлении инвестиционного проекта на территории Республики Крым. Как заявил в интервью ИА «КрымБизнесКонсалтинг» Андрей Соколов, замминистра по делам Крыма, для полноправного вхождения в выгодно экономическую зону необходимо иметь регистрацию ИП/юридического лица в Севастополе или Крыму, а также инвестиционный проект с вложением капитала в размерах от 3-х миллионов рублей за первые 3 года осуществления деятельности. Не имея статуса самостоятельного юридического лица, войти в зону не смогут различные представительства и филиалы компаний.

Для беспрепятственного вхождения в состав свободной экономической зоны необходимо соблюдать ряд условий и формальностей. Обязательными являются:

- Регистрация ИП или организации в Севастополе или на остальной территории Крыма.

- Постановка в местных налоговых органах на учет.

- Подача соответственного заявления с просьбой заключить договор с возможностью деятельности в условиях СЭЗ. В письменном виде данное заявление подается в Совмин Крыма или Законодательное собрание города Севастополя.

- Приложение указанного пакета документации при подаче заявления. Такими документами являются: — для юр. лиц – ксерокопии учредительных документов, — копии документов о постановке на налоговый учет, — ксерокопии свидетельств о гос. регистрации ИП или юр. лица, — инвестиционная декларация, изложенная в соответствующей форме.

- Заполнение установленного образца инвестиционной декларации. Содержание декларации определяется нормативами федерального закона ФЗ-377, отражая следующие сведения: — вид деятельности, — целенаправленность инвестиционного проекта, — экономически-техническое определение инвестиционного проекта (обязательно указывается размер средней ЗП и количество планируемых рабочих вакансий), — размеры общих капитальных финансовых вложений, планируемых в рамках проекта (в частности, необходима информация о планируемых вложениях в первые 3 года, считая от даты заключения договора), — отражение реализации инвестиционного проекта в Крыму или Севастополе, — отражение графика ежегодных вложений в первые 3 года деятельности.

- Следующим пунктом идет ожидание принятия решения соответствующими органами и окончательное вынесение заключения. Порядок и сроки рассмотрения зависят от размеров капитальных вложений. При сумме вложений более 100 млн. рублей заявка с проектом договора и приложенной документацией направляется на рассмотрение в экспертный совет по вопросам СЭЗ не позднее 7-дневного срока. В совете рассмотрение заявки происходит в течение 15 дней, при этом орган может вменить заявителю внесение каких-либо изменений в поданную декларацию. При заявленной сумме менее 100 млн. рублей, заявку обязаны рассмотреть высшие исполнительные органы власти Севастополя или Республики Крым – в зависимости от места регистрации заявителя. Рассмотрение производится в течение 7-дневного периода.

- Заключение договора о работе в условиях СЭЗ. Заключенный договор затем входит в реестр участников свободной экономической зоны.

- Последним организационным вопросом является получение свидетельства о включении участника в единый реестр СЭЗ. Именно с этого времени заявитель становится полноправным участником и получает право на осуществление предпринимательской и иных видов деятельности на территории свободной экономической зоны в условиях специальных режимов налогообложения. Возможности и условия регулируются рамками заключенного договора.

Отказ в заключении договора практически невозможен, если участник выполнил все указанные требования и предоставил всю необходимую информацию и документы. Этот момент также регламентируется действующим законодательством.

Пониженные налоговые ставки и другие льготы для бизнеса в Крыму

По законодательству России в данной ситуации предусматривается 2 разновидности льгот по налогам. К первым можно отнести льготы, определяемые для участников зоны, а вторые – это общие льготы, под которые попадают все ИП и организации, осуществляющие деятельность на территории зоны.

Льготы для резидентов СЭЗ в Крыму и Севастополе включают:

- Пониженные ставки по налогам на прибыль предприятий и возможности применения в отношении основных средств повышенного амортизационного коэффициента;

- При работе на НДС – льготы на налоги во время помещения продукции под таможенную процедуру свободной зоны таможенного контроля;

- Возможность нулевого налогообложения на имущество организаций в течение 10-ти лет;

- Общие размеры страховых взносов на 10-летний период снижены до 7,6%;

- Земельный налог не уплачивается в первый 3-летний период работы.

Законом о СЭЗ может быть установлен определенный перечень требований по поводу возмещения и уплаты НДС, а также применения налоговых вычетов по акцизам. Кроме того, существуют отдельные моменты при постановке участников СЭЗ на учет как плательщиков специальных налогов.

Рекомендации по выбору режима налогообложения для малого бизнеса в Крыму

Чтобы 2021 год стал для малых предприятий продуктивным, необходимо выполнить следующие мероприятия:

- Проведение анализа финансовой выгоды той или иной системы налогообложения, используя результаты девяти месяцев 2019 года.

- В случае если вы только начинаете свой бизнес, или высокая рентабельность не планируется, наблюдается нестабильность, то самым выгодным вариантом станет выбор гибкой систему УСНО.

- Запомните, что ЕНВД никогда не даст вам гарантий, что налоговая нагрузка будет минимальной.

- В случае если ваша хозяйственная деятельность налажена должным образом и показывает высокую рентабельность, то выбирайте ЕНВД. Вы получаете следующее: весь прирост свыше вмененных НК РФ доходов облагаться налогом не будет.

- Если вы осуществляете деятельность на ЕНВД, то следует оформить УСНО в качестве использования данной системы налогообложения для применения в иных видах деятельности.

- Рекомендуется вести контроль над динамикой коэффициента-дефлятора по ЕНДВ и УСНО, и в процессе расчетов его учитывать в обязательном порядке.

- Необходимо отслеживать новации в налоговой системе, так как они могут оказать влияние на величину налогового бремени. К ним относятся: — замена имущественного налога налогом на недвижимость; — возможность получения для налогоплательщиков Крыма дополнительных льготных условий; — введение налога с продаж; — потеря малыми предприятиями льгот по налогу на имущество.

Предыдущая запись Путин открывает ЖД мост в Крым — поезда по Крымскому мосту перевезут 3 млн человек в год

Следующая запись Villa Elena 5* отзывы и фото номеров отеля в 2021 году

Особенности налогообложения в Крыму и Севастополе

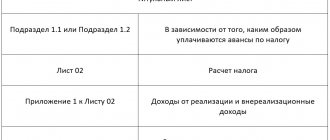

Налог на прибыль в условиях крымской экономической зоны – наиболее приятный и выгодный, потому что участники СЭЗ уплачивают налоги на прибыль организаций по пониженным ставкам. Это в том случае, когда дело касается налога в региональный бюджет. А от уплаты налогов в федеральный бюджет резиденты полностью освобождаются – в течение 10 лет от даты получения первой прибыли. Налоговые ставки определяют высшие исполнительные органы Крыма и Севастополя, однако их размеры не будут выше установленного максимума. Например, первые 3 года участник уплачивает 2%-ный налог на прибыль в местный бюджет, в период с 4 до 8 лет осуществления деятельности – 6%, начиная с 9 года работы – 13, 5%.

Не менее комфортно и то, что участники свободной экономической зоны освобождаются и от налогообложения в отношении находящегося на балансе организаций имущества. Важный момент заключается в том, что не облагаемое налогом имущество должно приобретаться или создаваться с целью осуществления определенной деятельности на территории СЭЗ. Находиться имущество должно также на территории зоны. Освобождаются участники на 10 лет, отсчет которых начинается с последующего месяца после постановки имущества на учет.

К такого рода имуществу относится не только собственность организаций, но и имущество, переданное органами местного самоуправления на баланс предприятия. Считается, что наиболее актуальными льготы в этой сфере будут для направления ЖКХ и тех организаций, в ведении которых находятся большое количество имущественных владений.

Похожим вариантом является льгота на земельные налоги. Критерии для предоставления льгот практически те же – расположение земельного надела на территории СЭЗ, а также его эксплуатация в целях осуществления условий договора на территории зоны. Срок действия этих льгот – 3 года с того месяца как участник СЭЗ вступил в права владения конкретным участком при выполнении всех необходимых условий.

Страховые взносы оплачиваются в размере 7,6% на протяжении 10-летнего отрезка времени. Такая льгота распространяется на резидентов, которыми статус участника СЭЗ был получен не позднее 3-летнего периода от даты образования свободной экономической зоны на крымском полуострове.

Соблюдение всех правил, условий, льгот будет всесторонне контролироваться. Но хотя все налоговые проверки будут производиться Федеральной налоговой службой, любые внеплановые проверки должны строго согласовываться с Министерством по делам Крыма и отдельными экономическими органами субъектов.

Закон Крыма о налоге на прибыль организаций

Непосредственный налог с доходов регламентирует федеральное законодательство в главе 25 НК РФ. Закон предусматривает нюансы расчета налога определенным типам компаний, так как в России налоговые тарифы зависят от деятельности предприятия, а также принадлежности к той или иной категории плательщиков.

В указе можно найти бланк декларации, который подают в сроки, установленные на законодательном уровне, список плательщиков сбора, а также объект обложения налогом.

Закон республики Крым № 61-ЗРК/2014 от 29.12.2014 регулирует показатель — ставка налога на прибыль. Крым 2021 года определил налоговые тарифы согласно этому указу в 2014 году, сбор не менялся, а преференции на федеральном уровне изменились. Так, субъекты республики относятся к свободной экономической зоне, на организации которой распространяется три льготных тарифа.

Присоединение к свободной экономической зоне и применение соответствующих преференций установлено на законодательном уровне в других указах. Таким образом, законы регулируют налог на прибыль организаций, Крым действует согласно следующим постановлениям:

- № 61-ЗРК/2014 от 29.12.2014 об установлении налоговых тарифов по сбору с доходов для предприятий, работающих на территории Крыма;

- Письмо № С-Д-4-3/483 от 19.01.2016 о применении льготных ставок организациям-участникам свободной экономической зоны;

- Письмо департамента налоговой политики № 03-03-06/13851 от 13.03.17 о расчете налоговой базы по сбору с доходов;

- Закон г. Севастополя № 110-ЗС от 03.02.2015 о преференциальных ставках участникам СЭЗ, работающим на территории города Севастополь;

- ФЗ № 377 от 25.12.2018, где указаны требования, соблюдая которые организации становятся участниками СЭЗ.

Правила для осуществления инвестиционной деятельности аналогичны другим регионам России.

Свобода таможенного пространства и портовых зон Крыма

Наряду с разработкой и созданием свободной экономической зоны создается ее аналог и в таможенном плане – Свободная таможенная зона. В пределах ведения СТЗ любые товары смогут использоваться и размещаться на территории СЭЗ без уплаты налогов и таможенных пошлин. Также не будут применяться меры нетарифного или неограниченного регулирования отдельных видов продукции, как принято в странах Таможенного союза. Для импорта товаров с нулевым налогообложением участникам СЭЗ необходимо будет представить свидетельство, подтверждающее участие резидента в реестре СЭЗ.

С вывозом продукции из зоны свободной экономической торговли все обстоит немного иначе. Например, если компанией приобретены товары в рамках СТЗ или конкретная продукция изготовлена при участии таких товаров, то при вывозе этих товаров с территории СЭЗ компания будет обязана доплачивать таможенные пошлины и сборы, от которых в других случаях она была освобождена, в том числе и ввозной НДС.

При этом исключение из правил есть. Если товары были приобретены для осуществления деятельности на территории зоны, то по истечению 5-летнего срока продукция будет доступна для вывоза в любые другие регионы России без таможенных выплат и процедур.

В данном случае резидент зоны имеет право выбора, при котором он платит НДС и таможенную пошлину за отдельные компоненты продукции, или же за товар, произведенный с применением этих комплектующих. Если при ввозе и вывозе товаров участие принимает два и более субъекта предпринимательской деятельности, то льготы на таможенные оплаты сохраняются в полной мере.

Следующим моментом является ФЗ-377 – закон, по которому предусматриваются субсидии, возмещающие затраты участников СЭЗ. К таким затратам относятся сборы, налоги, таможенные пошлины для товаров, которые ввозят для строительства, оборудования, технического оснащения объектов, необходимых резидентам зоны для реализации заявленных планов и проектов. В данное время нормативно-правовые акты, регулирующие выплаты субсидий этого типа, находятся на стадии разработки.

Этими же положениями в законодательстве РФ определяются статусы морских портов в Крыму и Севастополе – по принятым поправкам в законах они считаются свободными портами. На территории свободных портов пользуются правилами и процедурами по законодательству Таможенного союза.

Также по решению Правительства РФ в портах свободного типа устанавливается отдельный порядок таможенных процедур. Эти процедуры могут касаться перевозки пассажиров, транспортных средств, грузов, животных и различных видов товаров. В данный момент решение Правительства пока не принято, хотя проект документа уже разработан.

Новая ставка НДС в кассовом чеке: в каких случаях можно избежать штрафных санкций?

До нового года налогоплательщикам, использующим контрольно-кассовую технику, необходимо установить соответствующее обновление в программном обеспечении для формирования кассового чека со ставкой НДС 20%. Напомним, что в соответствии с Федеральным законом № 303-ФЗ с 1 января 2021 года налоговая ставка по НДС увеличена с 18% до 20%. Соответственно, начиная с этого дня все кассовые чеки должны содержать ставку НДС 20%.

ФНС России в своем письме от 13.12.2018 № ЕД-4–20/[email protected] дает разъяснения в каком случае налогоплательщики могут быть привлечены к административной ответственности.

Напомним, что нормами закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» утверждены обязательные реквизиты кассового чека и бланка строгой отчетности, к числу которых также относится налоговая ставка по налогу на добавленную стоимость.

Частью 4 Кодекса Российской Федерации об административных правонарушениях устанавливается административная ответственность, в том числе, за применение контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации условий применения контрольно-кассовой техники.

Указание в кассовом чеке неверной ставки и суммы НДС при отражении полной суммы расчета образует состав административного правонарушения. Уточним, что лицо подлежит административной ответственности только за те административные правонарушения, в отношении которых установлена его вина. Неустранимые сомнения в виновности лица, привлекаемого к административной ответственности, толкуются в пользу этого лица.

Таким образом, отсутствием вины может считаться применение пользователями после 01.01.2019 ККТ с необновленным программным обеспечением в части указания ставки НДС 20% (20/120) и (или) расчета суммы по ставке НДС 20% (20/120) до момента соответствующего обновления при условии, что такое обновление будет произведено в разумный срок и последующее формирование налоговой отчетности за налоговый период будет произведено с расчетом действующей ставки НДС и в соответствии с порядком, указанным в письме ФНС России от 23.10.2018 № СД-4-3/[email protected]

Кроме этого, в случае если сведения о расчетах формируются из учетной системы пользователя по ставке НДС 20% (20/120) при сохранении отражения на кассовом чеке тега 1199 «ставка НДС» со значениями «НДС 18%» или «НДС 18/118%», тега 1200 «сумма НДС за предмет расчета», тега 1102 «сумма НДС чека по ставке 18%» и (или) тега 1106 «сумма НДС чека по расчетной ставке 18/118», до соответствующего обновления программного обеспечения ККТ пользователя в разумные сроки, такие действия не будут являться нарушением законодательства Российской Федерации о применении контрольно-кассовой техники.

Учитывая, что максимальный срок обновления программного обеспечения парка ККТ в разумные сроки при предпринимаемых действиях со стороны самого пользователя, не выходит за пределы первого налогового периода по НДС в 2021 году, то есть в течение первого квартала наступающего года, необновление программного обеспечения ККТ в части указания и (или) расчета ставки НДС 20% (20/120) после указанного срока могут свидетельствовать о бездействии пользователя либо принятия таким пользователем недостаточных мер по соблюдению требований законодательства Российской Федерации о применении контрольно-кассовой техники.

В случае обновления программного обеспечения в части указания и расчета ставки НДС 20% в отношении расчетов, осуществленных до 01.01.2019 по ставке НДС 18%, также необходимо произвести аналогичные корректировки при возврате с 01.01.2019 товаров, работ, услуг, реализованных до 01.01.2019, зачете с 01.01.2019 полученных до 01.01.2019 авансов, применении с 01.01.2019 кассовых чеков коррекции (бланков строгой отчетности коррекции), что также будет свидетельствовать об отсутствии вины пользователя.

*Все используемые изображения и видео являются собственностью правообладателей.

Расскажи друзьям! Срочные сообщения – в . Подпишись! Желаете оставить комментарий? Опуститесь чуточку ниже✎.. Комментарии для сайта

Cackle

Землепользование и строительство на территории Крымской СЭЗ

В статье 17 ФЗ-377 определены отдельные порядки, касающиеся землепользования и строительства на территории СЭЗ. Действовать закон начнет с января 2021 года, а его применение на практике будет касаться размещения тех объектов, которые считаются нужными для реализации планируемых участниками инвестиционных проектов.

При этом достаточно важно и то, что необходимые участнику для реализации планов земельные наделы будут предоставляться муниципалитетом или государством в аренду на обговоренный заранее срок – без каких-либо вариантов торгов.

Планировкой территории СЭЗ и разработкой соответствующей документации, а также принятием решений в этом направлении будет заниматься Совмин Крыма или Правительство Севастополя. Документация по планировке территории и размещения на ней объектов должна готовиться участниками за свой счет. Объекты будут размещаться по предварительному согласованию мест размещения, или же в соответствии с планировкой территории. Публичных слушаний при утверждении месторасположения объектов Федеральными органами исполнительной власти производиться не будет. Причем регламенты градостроительного направления на предназначенные для размещения объектов участки не распространяются.

Подготовительные работы можно начинать еще до непосредственной выдачи разрешения на строительство – от даты предоставления проектных документов. Местные уполномоченные органы способны определять списки разновидностей подготовительных работ. А уже сами разрешения на строительство объектов, как и на ввод объектов в эксплуатацию, выдает Совмин Республики Крым и власти Севастополя.

Экономическое взаимодействие с материковой Россией

Стоит учитывать тот момент, что любая деятельность компаний подразумевает выполнение общих положений Налогового кодекса РФ, а льготы участникам СЭЗ предоставляются лишь в отдельных случаях. Такие льготные положения могут применяться в пользу деятельности, которую осуществляет компания в рамках условий Свободной экономической зоны.

В иных случаях льготы могут быть применимы лишь при условии ведения раздельного учета, правила и положения которого также находятся в стадии разработки и планирования. Получается, что раздельный учет может быть затруднен при определенной специфике деятельности компаний, когда нужно определить рамки договора и те позиции, по которым бизнес ведется на общих основаниях.

Пример: субъект занимается консалтингом, предоставляя консультации и на территории Крыма, и в другом регионе России. При этом организация зарегистрирована в свободной экономической зоне, здесь же находится центральный офис, а филиалы – по всему материку. Но никаких ограничений и запретов участникам СЭЗ при распространении предпринимательской деятельности на другие регионы России закон не предусматривает.

Еще один вариант, при котором условия работы в СЭЗ заинтересуют материковых бизнесменов – это отсутствие запретов на использование за пределами зоны различных видов транспорта. То есть после приобретения участником СЭЗ транспортных средств, они могут в дальнейшем использоваться в эксплуатации на материке и в международных перевозках.

Это в первую очередь специализированные виды транспорта, предназначенные для перевозки пассажиров и грузов: автобусы, тракторы, тягачи, воздушные, железнодорожные и водные виды транспорта. Однако и здесь есть свои нюансы.

Во-первых, использовать транспорт в личных целях будет нельзя. А во-вторых, впоследствии такие транспортные средства будут ограничены в сроках во время нахождения на территории материковой России.

Рост налоговых поступлений в бюджет Республики Крым по итогам 2018 года составил 117%. Об этом на своей странице в Facebook рассказал глава РК Сергей Аксенов.

«В целом и консолидированный бюджет Крыма, и федеральный бюджет, и единые социальные налоги опережают темпы социально-экономического развития, благодаря чему за год собрано около 100 млрд рублей», — написал Аксенов.

По его словам, в Республике ведется активная работа с нерезидентами, избегающими уплаты налогов.

«Позиция правительства Республики на этот счет принципиальна: если крымчане и другие граждане России исправно платят налоги, то это же касается граждан других стран, работающих на территории Крыма», — отметил Сергей Аксенов.

Он добавил также, что уже к 1 февраля планируется выработать комплекс предложений по объявлению моратория на заключение договоров с нерезидентами, прежде всего с ресурсоснабжающими организациями, в случае невыполнения налоговых обязательств.

РИА Крым, 10 января 2021г.

Как пополнялся и расходовался крымский бюджет-2018

По итогам 2018-го в Республике Крым перевыполнены годовые назначения по доходам бюджета – всего в него поступило 40,6 млрд рублей. Об этом сообщила заместитель председателя Совета министров РК — министр финансов Ирина Кивико.

«По предварительным данным, годовые назначения по доходам бюджета Республики за минувший год перевыполнены и составили 100,3%, или 40,6 миллиардов рублей. В сопоставимых условиях это на 6 миллиардов, или на 17,2% превысило показатель 2021 года», — цитирует ее пресс-служба Минфина Крыма.

По словам Кивико, наибольшие доходы в бюджет составили поступления от налога на доходы физических лиц — 18 млрд рублей. В то же время в казну поступило 6,4 млрд рублей налога на прибыль организаций, 5,4 млрд рублей – выплат по акцизам, 3,3 млрд рублей — налога, взимаемого в связи с применением упрощенной системы налогообложения, 2,2 млрд рублей — налога на имущество организаций, 438,3 млн рублей — транспортного налога.

Вице-премьер добавила, что неналоговые доходы за год составили 4,4 млрд рублей.

Кивико отметила, что увеличение объемов поступлений в бюджет было обеспечено, прежде всего, ростом крымской экономики и инвестиций в нее, большим количеством зарегистрированных юрлиц и индивидуальных предпринимателей, мероприятиями по легализации зарплат и привлечению к уплате НДФЛ обособленных подразделений, головные предприятия которых находятся в других субъектах России.

Крымчане получили на соцвыплаты 10 млрд рублей

В 2021 году на социальные выплаты крымчанам было направлено 9,9 млрд рублей, — сообщила министр финансов РК Ирина Кивико.

«По итогам минувшего года все заявки по предоставлению мер социальной поддержки крымчанам – жителям Республики, поступившие как от министерства труда и социальной защиты, так и от министерства образования, науки и молодежи Республики Крым, были выполнены финансовым ведомством в полном объеме», — цитирует ее пресс-служба Минфина РК.

Так, по словам Кивико, на ежемесячную выплату, назначаемую в случае рождения третьего ребенка (или последующих детей) до достижения им трехлетнего возраста, было направлено 580,6 млн рублей, на выплату в связи с рождением (усыновлением) первого ребенка – 293,2 млн рублей, на оплату услуг ЖКХ отдельным категориям граждан – 486,4 млн рублей, на соцвыплаты безработным– 181,5 млн рублей.

Кроме того, добавила вице-премьер, бюджетам муниципалитетов была выделена субвенция в рамках госпрограммы Крыма «Социальная поддержка граждан на 2015-2020 годы» в размере 2,4 млрд рублей, а на мероприятия по госпрограмме труда и занятости населения было направлено 69,5 млн рублей.

РИА Крым, 12 января 2021г.

******

Читайте по теме:

Крым начинает увеличивать свои доходы

Только за три месяца 2021г. в Крыму собрали 21 млрд руб налогов

За полгода 2018-го крымчане заплатили 47 млрд рублей налогов

Поступления в крымский бюджет неуклонно растут

Налоговые поступления от крымчан за год увеличились на 120%

Крым заканчивает 2021 год без дефицита бюджета

Расторжение договора участника СЭЗ добровольно и в принудительном порядке

Потеря статуса участника СЭЗ возможна по ряду причин – не только при окончании срока действия договорных условий. Кроме этого, договор может быть расторгнут по соглашению сторон или по причине прекращения деятельности компании.

Также, если в ходе проверок были выявлены определенные нарушения, участник может быть лишен своих прав в принудительном порядке – через судебные инстанции и на основании предоставленных доказательств нарушения условий договора. Требовать расторжения договора через суд исполнительные власти Крыма и Севастополя могут в случаях выявления:

- Указания неверных сведений – занижения размеров капитальных вложений с явным отличием от прописанных в договоре цифр, или необоснованного изменения графика ежегодных вложений в первые 3 года;

- Изменения целенаправленности инвестиционного проекта;

- Осуществления на территории зоны предпринимательской деятельности, которая не предусматривалась данным договором;

- Другие нарушения договорных условий по реализации установленной инвестиционной декларации.

При расторжении данного договора в связи с решением суда, участник СЭЗ исключается из единого реестра. Спорные вопросы рассматриваются Арбитражным севастопольским судом или Арбитражным судом Крыма.

С учетом 41 статьи части первой Арбитражного процессуального кодекса, участник свободной экономической зоны имеет право на приведение своих доводов в процессе рассмотрения спорных вопросов. Он может представить любые доказательства, попытаться отстоять свою позицию, обжаловать судебные решения и акты.

Законодательная база по Специальной Экономической Зоне в Крыму

- Федеральный закон Российской Федерации от 29.11.2014 № 377-ФЗ «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя».

- Федеральный закон Российской Федерации от 29.11.2014 № 379-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя».

- Федеральный закон Российской Федерации от 29.11.2014 № 378-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя».

- Приказ Министерства Российской Федерации по делам Крыма от 09.02.2015 №25 «Об утверждении примерной формы договора об условиях деятельности в свободной экономической зоне».

- Приказ Министерства Российской Федерации по делам Крыма от 09.02.2015 № 26 «Об утверждении формы инвестиционной декларации».

- Приказ Министерства Российской Федерации по делам Крыма от 09.02.2015 № 27 «Об утверждении формы свидетельства о включении юридического лица, индивидуального предпринимателя в единый реестр участников свободной экономической зоны».

- Приказ Министерства Российской Федерации по делам Крыма от 09.02.2015 № 28 «Об утверждении Порядка работы экспертных советов по вопросам свободной экономической зоны».

- Приказ Министерства Российской Федерации по делам Крыма от 11.03.2015 № 53 «Об утверждении персонального состава экспертного совета по вопросам свободной экономической зоны на территории Республики Крым».

- Закон Республики Крым от 29.12.2014 №61-ЗРК/2014 «Об установлении ставки по налогу на прибыль организаций на территории Республики Крым».

- Закон Республики Крым от 19.11.2014 № 7-ЗРК/2014 «О налоге на имущество организаций».

- Закон Республики Крым от 29.12.2014 №60-ЗРК/2014 «Об установлении ставки единого сельскохозяйственного налога на территории Республики Крым».

- Закон Республики Крым от 29.12.2014 №59-ЗРК/2014 «Об установлении ставки налога, уплачиваемого при применении упрощенной системы налогообложения на территории Республики Крым».

- Распоряжение Совета министров Республики Крым «О вопросах организации функционирования свободной экономической зоны на территории Республики Крым» от 31.12.2014 №1639-р.

Какое законодательство применяется

Российское налоговое законодательство будет применяться на территориях Республики Крым и города Севастополя с 1 января 2015 года. До этого момента налоговые правоотношения регулируются нормативными правовыми актами Крыма и Севастополя (ч. 2 ст. 15 Федерального конституционного закона от 21 марта 2014 г. № 6-ФКЗ). Это следующие документы:

- Положение об особенностях применения законодательства о налогах и сборах на территории Республики Крым в переходный период (утверждено постановлением Государственного Совета Республики Крым от 11 апреля 2014 г. № 2010-6/14);

- Закон г. Севастополя от 18 апреля 2014 г. № 2-ЗС «Об особенностях применения законодательства о налогах и сборах на территории города федерального значения Севастополя в переходный период».

Такие разъяснения привела ФНС России в письме от 4 апреля 2014 г. № ГД-4-3/6133.