Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2021 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Правда ли, что размер страховых взносов с 2021 году больше не зависит от МРОТ? Будет ли повышение суммы взносов в 2021 году, если доход индивидуального предпринимателя менее 300 000 рублей? Какая максимальная сумма взносов к уплате? Ответим на эти и другие вопросы, приведем примеры, а также приведем точные суммы фиксированных страховых взносов на обязательное пенсионное и медицинское страхование в 2021 году. Данная статья подготовлена с учетом положений Федерального закона от 27.11.2017 № 335-ФЗ.

Какие взносы платят ИП: вводная информация

Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Но также ИП должны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

Перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ. Такой подход применяется и в 2021 году.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

Изменились сроки уплаты взносов ИП

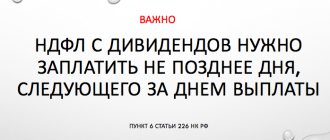

С 2021 года изменились сроки уплаты страховых взносов для ИП. Уже начисления с платежа за 2021 год, суммы страховых взносов в размере 1 процента с превышения 300 000 рублей можно платить не позднее 1 июля. Раньше крайней датой было 1 апреля. Также см. “Сроки уплаты страховых взносов ИП за 2021 год“.

Страховые взносы «на травматизм» индивидуальные предприниматели не уплачивают совсем. Уплата этого вида страховых взносов ИП не предусмотрена даже на добровольной основе.

Сроки уплаты страховых взносов

В отличие от страховых взносов за работников, которые перечисляют каждый месяц, обязательные взносы за себя ИП должен заплатить в любое время до конца текущего года. То есть, вполне можно перечислить всю сумму взносов сразу в последний день декабря 2018 года.

Но на практике тем, кто работает на УСН Доходы и ЕНВД, удобнее платить взносы, разбив годовую сумму на квартальные платежи. О том, почему это так, читайте в статьях:

- Как ИП на УСН 6% уменьшить налог на страховые взносы

- Как уменьшить налог за счёт взносов ИП на ЕНВД в 2021 году

Дополнительный взнос на пенсионное страхование можно оплатить, как только сумма доходов ИП в 2021 году превысит 300 000 рублей. А крайний срок уплаты дополнительного вноса – 1 июля следующего года. То есть, ИП может выбирать, когда перечислить эту сумму – до конца 2018 или до середины 2021 года.

Как рассчитывались страховые взносы до 2021 года

Чтобы ИП рассчитать фиксированные страховые взносы «за себя» до 2018 года требовалось принимать во внимание значения следующих показателей (ст. 430 НК РФ):

- МРОТ на начало календарного года;

- тарифы страховых взносов в соответствующий фонд;

- период расчета страховых взносов «за себя» (он может быть целый год, а может быть и меньше).

Принимая во внимание эти показатели индивидуальные предприниматели до 2021 года рассчитывали:

- фиксированный платеж «за себя», который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 руб. за год.

В результате, например, в 2021 году получались такие показатели к уплате:

| Фиксированный платеж за 2021 год. – 27 990 руб. Он включает: – взнос на ОПС – 23 400 руб7; – взнос на ОМС – 4 590 руб. | Дополнительный взнос на ОПС – 1% с доходов, превышающих 300 000 руб. |

Подробнее об этом. «См. «Страховые взносы ИП в 2021 году: суммы».

Таким образом, до 2021 года на размер страховых взносов влиял, в частности, минимальный размер оплаты труда (МРОТ). Для расчета брали МРОТ по состоянию на 1 января 2021 года. Соответственно, если МРОТ на эту дату повышался, то увеличивалась и сумма страховых взносов ИП к уплате. См. «Страховые взносы ИП за себя в 2021 году: повышение из МРОТ».

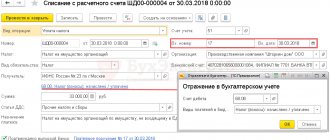

Когда страховые взносы считаются уплаченными

Страховые взносы в 2021 году считают уплаченными в тот день, когда ООО или ИП в банк передано платежное поручение на уплату страховых взносов. Предъявить такое поручение на уплату страховых взносов может как сам плательщик страховых взносов, так и любое другое лицо: организация, ИП или человек, который не занимается бизнесом (пунктом 1 статьи 45 Налогового кодекса РФ). Разумеется, что на расчетном счете организации или другого лица должно быть достаточно денег для платежа, а само поручение заполнено верно. Страховые взносы в 2021 году перечисляйте в бюджет без округления: в рублях с копейками (п. 5 ст. 431 НК РФ).

Порядок уплаты страховых взносов за обособленные подразделения зависит от того, какими полномочиями они наделены. Подразделение перечисляет страховые взносы в свою налоговую инспекцию, если оно самостоятельно начисляет выплаты сотрудникам.

О том, что организация наделила филиал, представительство или другое подразделение такими полномочиями, сообщите в налоговую инспекцию головного отделения в течение одного месяца. Если выплаты и вознаграждения сотрудникам подразделения начисляет головное отделение, то взносы за них оно перечисляет в инспекцию по своему местонахождению (подп. 7 п. 3.4 ст. 23, подп. 11 ст. 431 НК РФ).

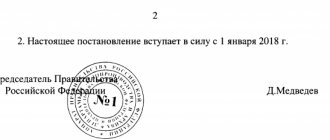

Новый порядок расчета страховых взносов ИП с 2021 года

С 1 января 2021 года МРОТ составит 9489 рублей. См. «МРОТ с 1 января 2018 года». Если придерживаться прежних правил, то сумма фиксированных страховых взносов ИП с 2021 года должна была бы повысится. Однако с 2021 года вводится новый порядок расчета страховых взносов индивидуальных предпринимателей. Он зафиксирован в Федеральном законе от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

С 1 января 2021 года устанавливается новый фиксированный размер страховых взносов на обязательное пенсионное и медицинское страхование для ИП без наемных работников (уплачивающих взносы «за себя»). Эти платежи больше не будут зависеть от минимального размера оплаты труда (МРОТ). Для чего вводятся такие поправки? Поясним.

Правительство РФ решило довести МРОТ до прожиточного минимума – это должно произойти в начале 2021 года. Это значит, что страховые взносы ИП, если не отвязать их от МРОТ, вырастут очень сильно в ближайшие пару лет. А предложенные изменения позволят сохранить «экономически обоснованный уровень фискальной нагрузки» по уплате страховых взносов для ИП, не производящих выплат физлицам. Так сказано в пояснительной записке к законопроекту.

Идея законопроекта обсуждалась и была одобрена в ходе встречи президента России Владимира Путина и президента «Опоры России» Александра Калинина.

Далее расскажем, что именно изменилось в порядке расчета страховых взносов ИП «за себя» с 2021 года и обозначим новые суммы с примерами.

Фиксированные платежи за 2021 год в ПФР и на ОМС

Начиная с текущего, 2021 года, Правительство Российской Федерации изменило процесс расчета установленных взносов индивидуального предпринимателя за себя. В силу вступило решение убрать из расчета величину минимального размера оплаты труда. Начиная с 2021 года фиксированные платежи были увеличены, но если Правительство РФ не перестало бы брать в расчет МРОТ, величина которого также была повышена, то конечная сумма была бы еще больше.

Размер фиксированных взносов в 2021 году был установлен постановлением Правительства Российской Федерации и равен 32 385 рублям, из них:

- В Пенсионный фонд РФ индивидуальному предпринимателю следует перечислить 26 545 рублей;

- На обязательное медицинское страхование 5840 рублей.

Требуется заметить, что если физическое лицо зарегистрировалось как индивидуальный предприниматель не в начале года или прекращает свое дело в течение года, то выплаты требуется перечислить в соответствии с отработанным за год временем.

Пенсионные взносы ИП с 2021 года: новые размеры

С 2021 года страховые взносы на обязательное пенсионное страхование будут рассчитываться в следующем порядке:

- если величина дохода плательщика за расчетный период не превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период;

- если величина дохода плательщика за расчетный период превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период плюс 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

Расшифруем новые значения и приведем примеры расчетов сумм к уплате в различных обстоятельствах.

Фиксированная сумма при доходах 300 тыс. рублей и меньше

Как мы уже сказали, в 2021 году фиксированные пенсионные взносы ИП «за себя» при доходах менее 300 000 рублей составляли 23 400 рублей. Эта сумма определялась по специальной формуле исходы из МРОТ и тарифов страховых взносов. Однако с 2021 года фиксированная сумма пенсионных взносов не будет зависеть от этих значений. Она будет просто закреплена в законе как 26 545 рублей.

Таким образом, с 2021 года фиксированные пенсионные взносы увеличились на 3145 р. (26 545 р. – 23 400 р.). C 2021 года всем индивидуальным предпринимателям, вне зависимости от ведения деятельности и получения доходов от бизнеса, потребуется заплатить в качестве обязательных пенсионных взносов 26 545 рублей.

Предусматривается, что фиксированный размер страховых взносов на обязательное пенсионное страхование (26 545 р.) с 2021 года будет ежегодно индексироваться по решению Правительства РФ.

Далее рассмотрим примеры, когда индивидуальным предпринимателям потребуется уплатить фиксированные пенсионные взносы в новом (повышенном) размере.

Пример 1. Деятельность в 2021 году не велась

Индивидуальный предприниматель Величко А.Б. был зарегистрирован в статусе ИП в 2021 году. Весь 2021 год он сохранял статус предпринимателя, но не вел никакой деятельности и не имел движений по расчетным счетам. Но, несмотря на это, за 2021 год ему, все равно, нужно перечислить в качестве фиксированных пенсионных взносов 26 545 рублей.

Пример 2. Доход за 2021 год менее 300 000 рублей

За 2021 год индивидуальный предприниматель Казанцев С.А. получил доход в размере 278 000 рублей (то есть, менее 300 тыс. рублей). В таких обстоятельствах за 2021 год ему также нужно перечислить в качестве фиксированных пенсионных взносов 26 545 рублей.

Если доходы более 300 000 рублей

Если по итогам 2021 года доходы ИП превысят 300 000 рублей, то индивидуальному предпринимателю потребуется заплатить дополнительно плюс 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. В этой части никаких изменений с 2021 года не произошло. Такой подход применялся и ранее.

Максимальная сумма пенсионных страховых взносов

До 2021 года действовала формула по которой рассчитывали максимальную сумму пенсионных взносов. Больше суммы, рассчитанной по этой формуле, платить не требовалось. Вот эта формула:

Максимальная величина пенсионных взносов ИП за 2021 год, рассчитанная по этой формуле, составляла 187 200 руб. (8 x 7500 руб. x 26% x 12 мес.).

Однако с 2021 года порядок установления максимальной суммы пенсионных взносов изменился. Примерятся другая формула:

Как видно, в 2021 году также применятся восьмикратное ограничение, но уже не к МРОТ, а к фиксированной сумме – 26 545 рублей. Таким образом, более чем 212 360 р. (26 545 р. x  в 2018 году платеж в качестве пенсионных взносов быть не может.

в 2018 году платеж в качестве пенсионных взносов быть не может.

Получается, что максимальная сумма пенсионных взносов к уплате с 2018 года увеличилась на 25 160 р. (212 360 р. – 187 200 р.).

Пример 3. Доход более 300 000 рублей

За 2021 год индивидуальный предприниматель Казанцев С.А. получил доход в размере 6 800 000 рублей. Эта сумма более 300 000 рублей на 6 500 000 р. (6 800 000 р. – 300 000 р.), поэтому пенсионные взносы за 2021 год будут включать в себя:

- 26 545 рублей – фиксированная часть пенсионных взносов;

- 65 000 р. (6 500 000 р. x 1 %) – это 1 процент от суммы дохода, превышающего 300 000 рублей.

Итого, общая сумма пенсионных взносов ИП «за себя» к уплате составит 91 545 р. (26 545 р. + 65 000 р.). Эта сумма не превышает максимальной величины (212 360 р.), поэтому должна быть перечислена в бюджет в полном объеме.

Изменены порядок расчета и срок уплаты фиксированных страховых взносов для ИП в 2021 году

Индивидуальные предприниматели (ИП) должны уплачивать страховые взносы за себя в любом случае (за редким исключением), независимо от применяемой системы налогообложения, факта осуществления деятельности и полученного дохода.

Обязательные

страховые взносы:

- на ОПС – обязательное пенсионное страхование;

- на ОМС – обязательное медицинское страхование.

Добровольные

страховые взносы на случай ВНиМ – временной нетрудоспособности и в связи с материнством. Эти взносы ИП платить не обязан.

Размеры фиксированных платежей в 2021 году

С 2021 года размер фиксированного платежа больше не зависит от МРОТ. Сумма страховых взносов установлена на уровне законодательства.

Размер фиксированного платежа

в 2021 году равен 32 385 рублей, из них:

- пенсионные взносы – 26 545 рублей;

- медицинские взносы – 5 840 рублей.

Если же доход ИП за год превысит 300 000 рублей, то сумму свыше 300 тыс. руб. умножают на 1 процент. Полученный результат прибавляют к фиксированному размеру (32 385 руб.) и получают общий размер страховых взносов.

Также изменена формула расчета максимальной суммы

пенсионных взносов. В 2021 году применяется восьмикратное ограничение, но уже не к МРОТ, а к фиксированной сумме – 26 545 руб. Таким образом, более чем 212 360 рублей в 2021 году платеж в качестве пенсионных взносов быть не может.

Сравнение сумм фиксированных страховых взносов с 2021 годом отражено в таблице.

| Вид страхового взноса | 2018 год | 2017 год |

| ОПС (доход до 300 000 руб.) | 26 545 руб. | 23 400 руб. |

| ОПС (доход свыше 300 000 руб.) | Сумма свыше 300 тыс. руб. умножается на 1 процент | |

| ОПС (максимальный платеж) | 212 360 руб. | 187 200 руб. |

| ОМС | 5 840 руб. | 4 590 руб. |

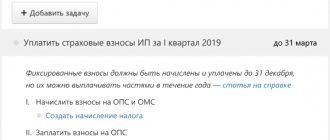

Сроки для уплаты ИП страховых взносов за себя

Для каждого вида страхового взноса установлен срок уплаты. Когда последний день срока уплаты взносов выпадает на выходной или праздничный день, окончание срока переносится на ближайший рабочий день.

Фиксированную сумму страховых взносов предприниматель вправе заплатить либо целиком, либо несколькими платежами в течение года. Главное — взносы полностью перечислить до 31 декабря

.

За 2021 год годовой (фиксированный) платеж составляет 27 990 руб. Его нужно заплатить до 31 декабря 2021 года. Однако 31 декабря 2017 года выпадает на воскресенье, потом следуют Новогодние каникулы. Поэтому фиксированные взносы ИП за себя необходимо заплатить не позднее 9 января 2021 года.

Для пенсионных взносов, которые начислены с дохода свыше 300 000 рублей, срок изменен.

Начиная с 2021 года ИП обязан перечислить однопроцентные страховые взносы не позднее 1 июля

следующего года. Такие взносы уже за 2021 год необходимо заплатить по новому сроку – до 1 июля 2021 года

Сроки уплаты страховых взносов

| Вид страхового взноса | Сроки уплаты страховых взносов ИП | ||

| За 2021 год | За 2021 год | За 2021 год | |

| Пенсионные взносы (доход до 300 000 руб.) | 8 января 2021 года | 9 января 2021 года | 9 января 2021 года |

| Пенсионные взносы (доход свыше 300 000 руб.) | 1 июля 2021 года | 2 июля 2021 года | 3 апреля 2021 года |

| Медицинские взносы в ФФОМС | 8 января 2021 года | 9 января 2021 года | 9 января 2021 года |

* — Первый рабочий день после Новогодних каникул.

Если предприниматель не заплатит страховые взносы или перечислит их позже, налоговики могут начислить пени, наложить штраф или взыскать задолженность за счет имущества ИП.

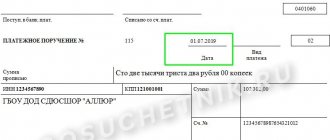

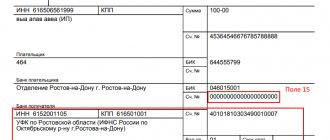

КБК по фиксированным страховым взносам

КБК – это коды бюджетной классификации. Они нужны для правильного заполнения платежных документов при перечислении в бюджет платежей на личное страхование.

- КБК

по страховым взносам ОПС, которые зачисляются в

ПФР

- 182 1 0210 160 – взносы

- 182 1 0210 160 – пени

- 182 1 0210 160 – штрафы

Для перечисления пенсионных взносов с дохода, превышающего 300 тыс. руб. используются эти же коды.

- КБК

по страховым взносам на ОМС, которые зачисляются в

ФФОМС - 182 1 0213 160 – взносы

- 182 1 0213 160 – пени

- 182 1 0213 160 – штрафы

Медицинские взносы ИП с 2021 года: новые размеры

Размер медицинских страховых взносов в ФФОМС в 2021 году не зависили от дохода ИП, но также рассчитывался исхода из МРОТ. В 2017 году сумма медицинских взносов составляла 4590 рублей. См. «Страховые взносы ИП в 2021 году».

С 2021 года сумма обязательных медицинских страховых взносов «отвязана» от МРОТ и зафиксирована в сумме 5840 рублей за расчетный период. На сколько с 2021 года увеличились страховые взносы ИП? Ответ- на 1250 р. (5840 р. – 4590 р.).

5840 рублей – это обязательная сумма. Ее с 2021 года должны уплатить за расчетный период все ИП вне зависимости от ведения деятельности, движения по счетам и получения доходов.

Откуда взялись такие суммы?

Ставку пенсионных взносов с 2021 года зафиксирована в размере 26 545 руб., если доход ИП не превышает 300 тыс. руб. за год. Если доход предпринимателя превышает 300 тыс. руб., то взносы в Пенсионный фонд составят 26 545 руб. + 1% доходов свыше 300 тыс. руб. Для взносов на медицинское страхование устанавливается платеж 5840 руб. Но откуда взялись такие цифры? К сожалению, в пояснительной записке к законопроекту никак не пояснялось, почему цифры именно такие.

Страховые взносы

Новшества по льготным тарифам

Комментируемый закон вносит две поправки, связанные с применением льготного тарифа страховых взносов. Обратите внимание: все новшества, касающиеся льготных тарифов, вступили в силу 27 ноября 2017 года и распространяются на правоотношения, возникшие с 1 января 2021 года.

Первая поправка — это изменение перечня «льготных» видов деятельности при УСН, которые дают право на применение пониженного тарифа. Данный перечень утвержден подпунктом 5 пункта 1 статьи 427 НК РФ. Его обновленная версия содержит формулировки, полностью совпадающие с формулировками общероссийского классификатора видов экономической деятельности (ОКВЭД2) ОК 029-2014 (КДЕС Ред. 2).

Вторая поправка — это новая формула для определения основного вида деятельности «упрощенщика». Напомним, что налогоплательщик на УСН вправе применять льготный тариф, только если вид деятельности из указанного выше перечня является для него основным. Согласно пункту 6 статьи 427 НК РФ основным признается вид деятельности, если доля доходов по нему составляет не менее 70 процентов в общем объеме доходов.

Ранее общий объем доходов определялся в соответствии со статьей 346.15 НК РФ. В него включались доходы от реализации и внереализационные доходы. А вот доходы, не учитываемые при налогообложении прибыли, в состав общего объема не входили.

Комментируемые поправки изменили правила расчета общего объема доходов. Теперь этот показатель определяется как сумма доходов, указанных в пункте 1 статьи 346.15 НК РФ и в подпункте 1 пункта 1.1 статьи 346.15 НК РФ. Таким образом, общий объем доходов состоит не только из доходов от реализации и внереализационных доходов, но и из доходов, не учитываемых при налогообложении прибыли.

Аналогичное новшество введено и для другой категории налогоплательщиков — некоммерческих организаций (кроме ГУП и МУП), перешедших на УСН и осуществляющих определенные виды деятельности, в частности, социальное обслуживание граждан. Они вправе применять пониженные тарифы взносов, если в предыдущем году доходы от целевых поступлений, грантов и ряда других операций составили не менее 70 процентов общего объема доходов (п. 7 ст. 427 НК РФ). Прежде общий объем определялся в соответствии со статьей 346.15 НК РФ, то есть без учета необлагаемых доходов. Согласно поправкам, общий объем определяется как сумма доходов от реализации, внереализационных доходов и доходов, не учитываемых при налогообложении прибыли.

Взносы ИП «за себя»: новые размеры и сроки уплаты

Изменится порядок расчета фиксированных взносов, которые уплачивают предприниматели, а также адвокаты и прочие «частники». Сейчас величина взносов ИП «за себя» вычисляется по формуле, в которой задействованы показатели минимального размера оплаты труда и тарифной ставки. С 2021 года данная формула будет отменена. Вместо нее в статье 430 НК РФ появятся значения фиксированных взносов, не зависящие ни от МРОТ, ни от каких-либо иных показателей.

«Пенсионные» взносы с доходов, превышающих 300 000 руб., по-прежнему будут рассчитываться как 1 процент от суммы превышения. Сохранится и максимально допустимая величина «пенсионных» взносов. Но если сейчас она зависит от МРОТ, то в 2021 году и далее ее размер будет постоянным и составит фиксированное значение «пенсионных» взносов, умноженное на 8 (см. табл. 1).

Таблица 1

Фиксированные взносы ИП на 2018-2020 годы

| 2018 год | 2019 год | 2020 год | |

| «Пенсионные» взносы с доходов, не превышающих 300 000 руб. | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Максимально допустимая величина «пенсионных» взносов | 212 360 руб. (26 545 руб. ×  | 234 832 руб. (29 354 руб. ×  | 259 584 руб. (32 448 руб. ×  |

| «Медицинские» взносы | 5 840 руб. | 6 884 руб. | 8 426 руб. |

Также поменяется срок уплаты «пенсионных» взносов с доходов, превышающих 300 000 руб. В прежней редакции пункта 2 статьи 432 НК РФ говорилось, что перечислить эту часть взносов нужно не позднее 1 апреля следующего года. Начиная с отчетности за 2021 год, взносы нужно будет платить не позднее 1 июля. Это означает, что взносы с суммы превышения за 2021 год нужно перечислить не позднее 2 июля 2018 года (так как 1 июля 2021 года приходится на воскресенье).

Рассчитывайте взносы «за себя», налог по УСН, заполняйте платежки в веб‑сервисе Заполнить бесплатно

Предусмотрены поправки и для крестьянских (фермерских) хозяйств. Сейчас размер фиксированных взносов по такому хозяйству зависит от количества участников (включая главу), от МРОТ и от страховых тарифов. В 2021 году и далее размер фиксированных взносов будет зависеть только от числа участников (см. табл. 2).

Таблица 2

Величина фиксированных взносов в целом по крестьянскому (фермерскому) хозяйству на 2018-2020 годы

| 2018 год | 2019 год | 2020 год | |

| «Пенсионные» взносы | 26 545 руб. х число участников (включая главу) | 29 354 руб. × число участников (включая главу) | 32 448 руб. × число участников (включая главу) |

| «Медицинские» взносы | 5 840 руб. х число участников (включая главу) | 6 884 руб. × число участников (включая главу) | 8 426 руб. × число участников (включая главу) |

Новые причины для отказа в приеме расчета по взносам

Законодатели изменили список причин, по которым налоговики могут не принять расчет по страховым взносам. В действующей редакции пункта 7 статьи 431 НК РФ говорится: расчет считается непредставленным, если совокупная сумма «пенсионных» взносов, начисленных в целом по плательщику за каждый из последних трех месяцев, не соответствует сумме взносов по каждому застрахованному лицу. Названо и другое обстоятельство, достаточное для непринятия расчета — недостоверные персональные данные, идентифицирующие застрахованных физических лиц (см. «Неверные персональные данные в РСВ: налоговики высказались о штрафах в такой ситуации»).

С 1 января 2021 года причины для отказа в приеме расчета по страховым взносам будут следующими: ошибки в сумме выплат и иных вознаграждений, ошибки в базе для исчисления «пенсионных» взносов в пределах лимита, ошибки в базе для исчисления «пенсионных» взносов по доптарифам, а также ошибки в сумме самих «пенсионных» взносов («обычных» и по доптарифам). Условие о несовпадении данных будет выглядеть так: несоответствие сумм одноименных показателей по всем физическим лицам этим же показателям по плательщику в целом. Что касается недостоверных персональных данных, то они тоже останутся в списке причин для непринятия расчета по взносам.

Обратите внимание: при сдаче расчета по взносам наиболее комфортно будут чувствовать себя те страхователи, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности «Контур.Экстерн»). Там все актуальные контрольные соотношения устанавливаются автоматически, без участия пользователя. Если данные, которые ввел страхователь, не соответствуют контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки. А своевременное исправление ошибок избавит бухгалтера от необходимости подавать «уточненку».

Бесплатно заполнить, проверить и сдать новый расчет по взносам через «Контур.Экстерн»

Добавим, что в 2021 году, как и сейчас, налоговики будут уведомлять страхователя о непредставленном расчете. Сроки уведомления сохранятся: не позднее дня, следующего за днем получения расчета в электронной форме (или 10 дней, следующих за днем получения расчета в бумажной форме). Как и теперь, страхователь должен устранить нарушения и представить новый расчет в течение 5 дней с даты направления уведомления в электронной форме (или в течение 10 дней с даты направления «бумажного» уведомления). При соблюдении данных сроков датой представления будет считаться день сдачи исходного расчета.

Взносы по нетрудоспособности и материнству

Как мы уже сказали, этот вид страховых взносов не является обязательным. Их ИП в 2021 году вправе перечислять добровольно. Чтобы рассчитать величину добровольного взноса по этому виду страхования за 2021 год, следует применить формулу, которая установлена частью 3 статьи 4.5 Федерального закона от 29.12.2006 № 255-ФЗ: МРОТ на начало года x тариф x 12.

Если с 1 января 2021 года МРОТ будет 9489 рублей, то сумма взносов по нетрудоспособности и материнству в 2021 году для ИП будет составлять 3300 руб. (9489 руб. × 2,9% × 12 мес.).

Если статус ИП приобретен или утрачен в 2018 году

В 2021 году ИП должен платить фиксированные страховые взносы «за себя» только за то время, пока он пребывал в статусе индивидуального предпринимателя. То есть, можно сказать, что платить взносы нужно только за тот период, пока человек числился в ЕГРИП в статусе бизнесмена. Приведем примеры расчета страховых взносов ИП «за себя» в 2021 году в ситуации, когда человек приобрел и утратил статус индивидуального предпринимателя.

Условия примера. Человек получил статус ИП 16 февраля 2021 года. Однако 14 ноября 2021 года он уже снялся с учета в ИП и его исключили из ЕГРЮЛ. За весь период предпринимательской деятельности доход ИП составит 1 100 000 рублей. Как рассчитать обязательные фиксированные взносы «за себя» за 2021 год? Поясним.

Итак, статус ИП приобретен и утрачен в течение 2021 года. На такой случай принимайте во внимания такие положения налогового законодательства РФ:

- количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП (п.2 ст. 6.1, п.3 ст. 430 НК РФ). То есть, в 2021 году фиксированные взносы ИП нужно рассчитывать с 17 февраля 2021 года;

- количество календарных дней в том месяце, когда ИП утратил свой статус, считайте до дня регистрации прекращения деятельности. Дату исключения из ЕГРИП в расчет страховые взносов в 2021 году не включайте (п.5 ст. 430 НК РФ). То есть, в нашем примере страховые взносы за ноябрь 2021 рассчитаем с 1 по 13 ноября.

Расчеты. Размер обязательных пенсионных взносов за один календарный месяц 2021 года составляет 2212 р. (26 454 р. / 12 мес.). Размер обязательных медицинских взносов за один месяц – 486 р. (5840 р. / 12 мес.).

Далее рассчитаем страховые взносы за неполные месяцы ведения предпринимательской деятельности в 2021 году. В нашем примере это февраль и ноябрь. За эти месяцы нам нужно посчитать дни ведения деятельности. Остальные месяцы (март-октябрь) зачтем полностью.

| Месяц | Сумма взносов |

| Февраль | В феврале 2021 года предпринимательская деятельность велась с 17 по 28 число (12 календарных дней). Всего в феврале 28 дней. Поэтому сумма взносов за февраль 2021 года составит: • пенсионные взносы = 948 руб. (2212 р./ 28 дн.× 12 дн.); • медицинские взносы = 208 руб. (486 р. / 28 дн.× 12 дн.). |

| Ноябрь | В ноябре 2021 года предпринимательская деятельность велась с 1 по 13 ноября 2021 года (13 календарных дней). Всего в ноябре 30 календарных дней. Поэтому сумма взносов за ноябрь 2021 года составит: • пенсионные взносы = 958 руб. (2212 р. / 30 дн.× 13 дн.); • медицинские взносы = 210 руб. (486/ 30 дн.× 13 дн.) |

| Март – октябрь (целые месяцы) | За период с марта по октябрь 2021 года включительно (за восемь полных месяцев) сумма взносов составит: • пенсионные взносы: 17 696 руб. (2212руб. × 8 мес.); • медицинские взносы 3888 руб. (486 р. % × 8 мес.). |

| ИТОГО | Итого фиксированные страховые взносы ИП «за себя» в 2021 году, который начал и прекратил деятельность, составят:

Поскольку ИП за период своей деятельности в 2021 году получил доход в общей сумме 1 100 000 рублей, требуется перечислить дополнительный пенсионный взнос с суммы, превысившей 300 000 руб. Сумма превышения составила 800 000 руб. (1 100 000 руб. – 300 000 руб.). Величина пенсионных взносов с дохода свыше 300 000 руб. равна 8000 руб. (800 000 руб. × 1%). |

Сколько надо платить ИП за себя

Взносы за себя – это заранее известная сумма, и она тоже указана в Налоговом кодексе. В 2021 году на своё пенсионное страхование надо перевести 26 545 рублей, а на медицинское — 5 840 рублей. Всего 32 385 рублей, и это сумма за полный год деятельности ИП.

Если статус индивидуального предпринимателя был у вас неполный год, то сумма обязательных взносов будет меньше – только за определённые месяцы и дни. Рассчитывать страховые взносы ИП за себя в таких случаях удобно с помощью нашего калькулятора.

Например, предприниматель был зарегистрирован ещё в 2021 году, а 10 октября 2021 года снялся с учёта в ИФНС. Доход за этот период получен небольшой – 280 000 рублей. Укажем даты в соответствующих полях и получим суммы взносов, которые этому ИП надо было заплатить за неполный год деятельности.

Необходимо заплатить:

- взносы на обязательное пенсионное страхование — 20 622,33 рублей;

- взносы на обязательное медицинское страхование — 4 536, 99 рублей.

Всего 25 159, 32 рублей.

Но кроме указанных выше обязательных сумм, предприниматели, которые получили годовой доход свыше 300 000 рублей, должны перечислить дополнительный взнос. Он идёт только на пенсионное страхование и составляет 1% от дохода более 300 000 рублей.

Вот какой пример расчёта взносов мы сделали с помощью калькулятора. Период ведения предпринимательской деятельности оставили тот же, но доходы увеличили до 1,78 млн рублей.

Получаем, что надо заплатить:

- взносы на обязательное пенсионное страхование — 20 622,33 рублей;

- дополнительные взносы на обязательное пенсионное страхование — 14 800,00 рублей;

- взносы на обязательное медицинское страхование — 4 536, 99 рублей.

Всего 39 959,32 рублей. Сумма увеличена как раз на 1% с дохода свыше 300 000 рублей в год, из расчёта (1 780 000 – 300 000) * 1%) = 14 800 рублей.

У дополнительного взноса на пенсионное страхование есть верхнее ограничение. Максимальная сумма в 2021 году составляет 185 815 рублей, а с учётом обязательного взноса в 26 545 рублей лимит перечислений на пенсионное страхование ИП равен 212 360 рублей.

Главные выводы

Далее обобщим все вышесказанное и сведем в таблице суммы страховых взносов ИП «за себя» с 2021 года и акцентируем внимание на главных изменениях:

| 26 545 р. – обязательная сумма фиксированных пенсионных взносов с 2021 года. С 2021 года она будет индексироваться. |

| 5840 р. – обязательная сумма фиксированных медицинских взносов с 2021 года. С 2021 года она будет индексироваться. |

| С 2021 году максимальная сумма взносов бюджет ПФР составляет 212 360 р. |

| С 2021 года пенсионные и медицинские взносы больше не «привязаны» к МРОТ. |

Читать также

24.01.2018

Как уменьшить налог на эти платежи

1) ИП без работников на УСН «доходы» и на ЕНВД могут уменьшить налог на 100 % суммы всех фиксированных страховых взносов.

2) Если ИП на УСН «доходы» имеет работников, то налог можно уменьшить не более, чем на 50 % на сумму всех фиксированных страховых взносов.

3) Если ИП на ЕНВД имеет работников, то налог можно уменьшить не более, чем на 50 %, и то только на сумму страховых взносов за работников. Уменьшать налог на сумму страховых платежей за себя — нельзя.

4) ИП, применяющие УСН «доходы минус расходы» и ЕСХН, могут лишь только включить эти страховые взносы в свои расходы.