Главная / Споры по зарплате / Изучаем компенсацию за задержку заработной платы

Несвоевременно выплаченная зарплата – это повод для работника потребовать от предприятия компенсацию. Законодатель на стороне персонала, считает, что задержку выплат нужно оплатить за счет работодателя. Это восстановит нарушенные обязательства субъекта хозяйственной деятельности перед трудящимися у него людьми.

Права работника, не получившего зарплату вовремя

У работника, не получившего зарплату в установленный для этого срок, есть возможность обратиться с жалобой в Государственную инспекцию труда (Роструд) или подать заявление в суд. В обе инстанции обращение производится по месту нахождения работодателя.

На работу работник в период ее приостановления может не являться. При этом весь этот период работодатель обязан ему оплатить, исходя из среднего заработка сотрудника.

Однако не каждая ситуация, место работы или должность позволяют работнику воспользоваться такой мерой.

Ответственность работодателя при задержке зарплаты

Ответственность, возникающая у работодателя в связи с задержкой зарплатных выплат, может оказаться:

- материальной — ее предусматривает ТК РФ;

- административной — в соответствии как с КоАП РФ, так и ТК РФ;

- уголовной — по УК РФ.

Первый из видов ответственности обязывает работодателя начислить работнику компенсацию за задержку выплаты и возместить моральный вред, если такое возмещение предусмотрено в трудовом соглашении.

Решение о привлечении к ответственности второго вида принимается инспектором Роструда. Причем такая ответственность может выразиться не только в требовании оплаты работодателем и его должностными лицами административного штрафа.

С 13.12.2019 у Роструда есть право на принятие решения о взыскании долгов по зарплате во внесудебном порядке через ФССП, если работодатель не выполнит его предписания о погашении такого долга.

Уголовная ответственность касается лишь руководителей и связывается с их личной заинтересованностью в невыплате. При впервые совершенном подобном преступлении они могут освобождаться от уголовной ответственности, если в течение 2 месяцев с даты возбуждения уголовного дела оплатят долги по зарплате и компенсацию за задержку выплат.

Размеры санкций, возникающих при ответственности каждого вида, приведены в таблице.

Какие правила и особенности имеет начисление компенсации за задержку выплаты зарплаты

Общий принцип расчета компенсации за задержку выплаты тех или иных пособий, включая зарплату, следующий: работодатель должен уплатить трудящемуся процент от суммы задолженности за каждый день задержки. Законодательством РФ предусмотрен размер компенсационной выплаты от 1/300 (или выше, но никак не ниже) ставки рефинансирования, установленной Центробанком на период задолженности по зарплате.

Этот размер может быть увеличен, если таковое условие отражено в коллективном договоре или иных внутрикорпоративных документах организации или ИП – в положениях о трудовых правах, о порядке выплаты зарплаты, в индивидуальных трудовых договорах с каждым работником. Если это так, то с разницы между устанавливаемой законом суммой компенсации и той ее величиной, которая зафиксирована в актах компании, необходимо будет еще уплатить НДФЛ.

Важно знать, что компенсация за задержку выплаты зарплаты и других подобных выплат работникам обязательна для работодателя в любом случае – и если задержка была намеренной и без какой-либо вины со стороны предприятия или ИП.

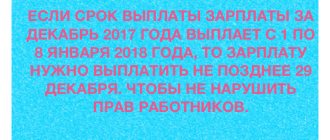

Нерабочие дни – выходные, государственные праздники – точно так же учитываются при расчете компенсации за задержку выплаты зарплаты, как и обычные рабочие. Если дата выдачи зарплаты приходится на выходной или праздничный день, то эту процедуру переносят на день раньше, накануне праздника или выходного, чтобы не допускать задержек.

Подводим итоги

- В отношении сроков выплаты зарплаты действуют закрепленные в ТК РФ правила, обязывающие работодателя дважды в месяц делать такие выплаты и придерживаться установленных для этого дат.

- Задержка в выплате позволяет работнику не только обратиться в Роструд или в судебные инстанции, но и приостановить работу, если зарплата не выплачена в течение 15 дней. Работодатель обязан оплатить период приостановления, если соблюдены все условия, сопровождающие эту процедуру.

- Для работодателя несвоевременная выплата зарплаты оборачивается возникновением ответственности, которая имеет 3 вида — материальная, административная, уголовная. Первая сводится к необходимости выплаты компенсации за задержку, но может потребовать и возмещения морального вреда. Привлечение ко второй осуществляется инспектором Роструда, и она может касаться как работодателя, так и его должностных лиц. Третья возникает лишь для руководителей и только в случае их личной материальной заинтересованности в задержке выплат.

Допустимые интервалы проведения расчетов с персоналом, как и максимально возможное время, которое должно проходить между выполнением работы и ее оплатой установлены законодательно (ст. 136, 140, 141 ТК РФ).

Какое-либо отступление от указанных норм недопустимо, однако длительность задержки заработной платы напрямую влияет на жесткость применяемых к нанимателю санкций.

- Какие допустимые сроки выплаты зарплаты установлены?

- Может ли работодатель задержать зарплату без последствий?

- Что грозит работодателю за задержку зарплаты?

Итоги

Расчет компенсации за задержку заработной платы не составляет сложной задачи для бухгалтера, поскольку формула расчета прямо предусмотрена в ТК РФ и не требует каких-либо комплексных данных и вычислений. Достаточно знать размер просроченной ЗП, а также действующую ставку рефинансирования. Сотрудникам следует понимать, что рассчитывать на такую компенсацию они могут в любом случае, даже если работодатель в просрочке не виноват. Компании же важно не забыть, что на сумму компенсации НДФЛ можно не начислять, а вот страховые взносы придется. В отношении налога на прибыль включить компенсацию в расходы, скорее всего, не получится.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие допустимые сроки выплаты зарплаты установлены?

Мнение эксперта

Гусев Павел Петрович

Адвокат с 8-летним стажем. Специализация — семейное право. Имеет опыт в защите в суде.

Весь перечень ограничений по датам перечисления оплаты за проделанную работу закреплен в ст. 136, 140, 141 ТК РФ. При этом сроки выплаты зарплаты, зависят от конкретных обстоятельств ее начисления:

- Для сумм за выполненную работу, как систематических, так и разовых необходимо придерживаться следующих параметров: Оплата происходит каждые полмесяца;

- Перевод денег осуществляется не позднее чем через 15 дней после окончания временного отрезка, за который проводилось начисление.

Каких-либо оговорок, допускающих задержку зарплаты сотрудникам в законодательных актах нет.

Нормативные документы о выплате заработной платы

В статье 136 ТК РФ чётко закреплено время, за которое сотрудник должен получить зарплату.

Согласно этой статье периодичность определяется такими правилами:

- Минимум каждые полмесяца.

- После периода начисления зарплаты должно пройти не больше 15 дней.

Если указанная дата – выходной, выдают деньги заранее. Нарушение норм ТК РФ недопустимо даже при письменной просьбе от сотрудников.

Большинство работодателей предпочитают такую схему:

- Ежемесячная выдача авансов.

- За ней следует основное вознаграждение, скорректированное на ранее выданную сумму.

Тогда стандартные сроки проще соблюдать, не нарушая действующих нормативов.

Если компания крупная, и штат работников внушительный, не запрещают устанавливать различные даты для решения вопроса.

Может ли работодатель задержать зарплату без последствий?

Вообще безнаказанная задержка выдачи зарплаты, как уже было отмечено выше невозможна. Согласно положениям ст. 236 ТК РФ работодатель в любом случае начисляет сотруднику пеню за каждый день просрочки в сумме 1/150 ключевой ставки ЦБ РФ, начисленной от суммы задолженности.

Но нужно также учитывать нормы ст. 142 ТК РФ, регламентирующей порядок самозащиты работников.

Она дает сотруднику право временно приостановить работу только в случае невыплата зарплаты в полном объеме или частично свыше 15 дней. Исходя из этого, сотрудник может инициировать жалобы в проверяющие органы, суд или прокуратуру, только по истечение указанного срока, либо в случае невыплаты указанной выше пени, поскольку это будет прямым нарушением ТК РФ.

Таким образом, если работодатель выплатил зарплату с полагающимися пенями в пределах 15 дней после установленной локальными актами даты ее причисления, вероятнее всего никакого более жестокого наказания он не понесет.

Как отражается компенсация за задержку выплаты зарплаты в 1С

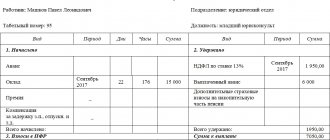

В третьей редакции программы «1С: Зарплата и управление персоналом 8» даты начисления зарплат работникам настраиваются следующим образом: пункт «Реквизиты организации» в меню «Настройки», затем закладка «Учетная политика» и остальные параметры по ссылке «Бухучет и выплата зарплаты».

Предположим, что коллективный договор в компании предусматривает выдачу зарплаты каждое пятое число следующего месяца. При возникновении задержек по выплате зарплаты бухгалтеру необходимо рассчитать и выдать персоналу компенсацию в денежной форме. Сумма компенсации исчисляется на основании ставки Центробанка РФ, актуальной в данный момент (значение этой ставки можно найти в соответствующем регистре), и количества просроченных календарных дней, получая, таким образом, минимально возможную сумму компенсации.

Если в компании установлено большее значение компенсации за задержку выплаты зарплаты, то это нужно отметить в регистре сведений «Ставка компенсации за задержку выплаты зарплаты», где эта величина указывается в виде процента от суммы задолженности работнику (то есть полагающейся ему суммы зарплаты) на момент задержки. Если это поле заполнено, то в расчетах компенсации будет использоваться значение ставки, указанное в нем, а не ключевая ставка ЦБ, как это было бы по умолчанию. Главное, следить за тем, чтобы настраиваемая вручную ставка компенсации не оказалась ниже банковской (это является нарушением закона и грозит штрафами компании).

После того как значение ставки настроено, можно переходить непосредственно к вычислению компенсаций. Это делается через пункт «Компенсации за задержку зарплаты» в меню «Выплаты». Регистрировать соответствующий документ можно только после того, как была заполнена ведомость на выплату самой зарплаты.

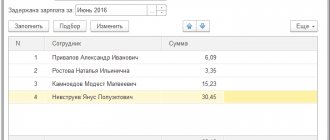

Рассмотрим ситуацию, когда 5 июля работникам компании не была выдана зарплата за июнь, но 6 июля такая возможность появилась. Срок задержки в данном случае составляет 1 день. Перед тем, как формировать платежную ведомость, должен быть заполнен документ «Компенсация за задержку выплаты заработной платы», где:

- в поле «Дата» должен стоять предполагаемый день погашения долга по зарплате – 6 июля;

- в поле «Выплата» выбирается способ выдачи компенсации работникам (один из трех вариантов – «С зарплатой», «С авансом» или «В межрасчетный период»);

- в поле «Выплачивать» указывается тип выплат (компенсация за задержку выплаты зарплаты) и документ, где содержится исчисление компенсации.

После этого можно нажать кнопку «Заполнить», чтобы запустить процесс расчета компенсации.

Можно выдавать сотрудникам компенсацию не вместе со следующим авансом или зарплатой за месяц, а отдельно. Для этого должна быть выбрана опция «В межрасчетный период», а платежную ведомость нужно сформировать до создания ведомости на начисление зарплаты. Если эту ведомость не сделать, то при любом способе выплаты документ автоматически заполнится всеми необходимыми суммами, а компенсация по умолчанию попадет в следующую зарплатную ведомость.

Что грозит работодателю за задержку зарплаты?

Для допустившего нарушение сроков расчетов с персоналом законодательство предусматривает несколько видов ответственности. Каждый из них зависит от определенных параметров, в том числе срока задержки:

- Материальная ответственность, в форме пени, наступает в любом случае, даже при несоблюдении срока всего на 1 день;

- Административная ответственность в диапазоне от штрафных санкций до дисквалификации, будет обязательно применена если задержка составила свыше 15 дней, и сотрудник обратился в уполномоченные органы;

- Уголовное наказание применяется при наличии личного умысла руководителя в случаях: Полной невыплаты более 2 месяцев;

- Частичной (менее половины суммы) невыплаты свыше 3 месяцев;

- Оплате менее МРОТ выдаваемой более 2 месяцев.

В связи с этим работодателю стоит задуматься, стоит ли вообще задерживать зарплату.

Одно из обязательных условий, которое должно быть включено в трудовой договор каждого трудящегося, это сроки выплаты зарплатных сумм. И работодатель обязан соблюдать их и выплачивать положенные трудящимся денежные средства вовремя.

- Сроки выплаты зарплаты

- Как определить день заработной платы и срок задержки

- Компенсация за задержку заработной платы

- Формула и пример расчета компенсации за задержку зарплаты на 1 день

- Когда работодатель должен выплатить компенсационные суммы

- Что делать если руководство компании отказывается выплатить компенсацию

- Ответственность предприятия за задержку зарплаты и невыплату компенсации

Задержка аванса

Новая редакция ТК РФ, в отличие от советской версии КзоТ, не содержит формулировки «аванс». По положению ст. 136 ТК, работодатель начисляет и выплачивает зарплату персоналу не реже, чем два раза на протяжении календарного месяца.

Таким образом, общий размер месячного заработка может быть условно подразделен на понятия «зарплата за первую» и «за вторую половину периода». По этой причине нет никакой разницы, какая именно часть месячного заработка не выплачивается вовремя.

Облагается ли страховыми взносами компенсация за несвоевременную выплату зарплаты?

Каждый день просрочки работодатель обязан возместить сотруднику в размере, не меньшем, чем предусмотрено законодательством.

Установлена ли ответственность в случае невыплаты в срок компенсации за задержку заработной платы и начисляются ли проценты на нее?

Размер компенсации

Величина денежной компенсации, обязательной для выплаты в случае задержки зарплаты, установлена, как 1/300 часть от размера ставки ЦБ, применяемой для рефинансирования, умноженная на количество дней просрочки.

Надо знать: начиная с 01.01.2016г. ставка рефинансирования, как самостоятельная единица, не устанавливается. Ее величина отныне приравнивается к значению ключевой ставки ЦБ.

Алгоритм подсчета компенсации выглядит следующим образом:

ДК = ЗП Х (1 : 300) Х КСТ Х ДП

где ДК – компенсация за опоздание с выплатой денежного вознаграждения; ЗП – итоговая сумма к выдаче сотруднику; КСТ – ключевая ставка, зафиксированная Центробанком; ДП – число дней просрочки с выдачей заработка.

Пример расчета компенсации

В ООО составлен коллективный договор, в котором оговорены сроки выплаты заработной платы: первая часть – 21 числа текущего месяца; вторая часть – 6 числа следующего расчетного периода. За вторую половину марта 2021 года сотруднику было начислено 22 000 рублей с учетом удержанного НДФЛ. Фактически деньги были переведены на банковскую карточку только 25 апреля, опоздание составило 18 календарных дней. Денежная компенсация рассчитывается по формуле: ДК = 22000 х 1/300 х 11 х 18 = 145,20 рублей.

По приведенному выше порядку рассчитывается минимальный размер компенсации, зафиксированный в трудовом праве. Трудовой коллектив совместно с профсоюзом могут предложить работодателю установить в коллективном договоре иной алгоритм расчета или повышенный размер возмещения.

Для законодателя несущественно отсутствие или наличие вины работодателя при задержке с выплатой положенного вознаграждения, он в любом случае обязан возместить денежные потери работника.

Сроки выплаты зарплаты

Сроки выдачи заработной платы регламентируются статьей 136 ТК РФ, согласно ей она выплачивается:

- Путем выдачи наличными денежных средств или переводом на счет человека.

- Не реже, чем каждые 15 дней, соответственно не реже чем дважды в месяц.

- Заработная плата за определенный месяц должна быть выдана трудящемуся не позже, чем через 15 дней после того как он завершился.

- Зарплатные суммы выплачиваются лично человеку (переводятся на его счет), если иное не предусмотренное законом.

Все остальные вопросы, касающиеся заработной платы, руководитель фирмы может решать по своему усмотрению, при условии, что он не нарушит вышеуказанных правил. Таким образом, в компетенции работодателя находится:

- Определение места выдачи денежных средств.

- Определение периодичности выдачи (можно производить выплаты чаще, чем два раза, например, каждую неделю).

- Определение конкретных дат получения работником аванса и заработной платы.

Одной из распространенных ошибок работодателя является установление не конкретной даты выдачи, а периода. Например, выдача заработной платы будет производиться с 5 по 10 число. Это неправильно, вышеуказанная статья говорит о том, что должна быть определена конкретная дата выдачи зарплаты.

Применение калькулятора

Правила начисления компенсаций, предусмотренных статьей 236 ТК РФ, распространяются не только на заработную плату. Работодатель обязан компенсировать опоздания в любых выплатах, причитающихся работникам в связи с исполнением ими своих трудовых обязанностей, а именно:

- заработной платы;

- пособия при увольнении;

- отпускных;

- компенсаций за вредные условия труда;

- декретных выплат и т.д.

В соответствии с требованиями трудового законодательства, калькулятор производит расчет компенсации, исходя из ключевой ставки, установленной Центральным Банком Российской Федерации на период формирования задолженности.

Ключевая ставка – это постоянно меняющийся показатель. Например, только в течение 2021 года она была изменена четырежды. Калькулятор постоянно отслеживает изменения, вносимые ЦБ РФ, а потому его подсчеты всегда будут точными при условии, что пользователь внесет в него правильный срок задержки выплат.

Компенсация за задержки законодательно установлена в размере 1/150 от ключевой ставки. Расчет будет производиться в соответствии со ставкой, действующей именно в тот период, который вы укажете, и за каждый просроченный день. Период задержки начинается со дня, следующего за днем, в который должна была быть проведена выплата и до дня фактической выплаты. Если в течение этого периода имело место изменение размера ключевой ставки, калькулятор это учтет.

Суммой задолженности будет считаться сумма, фактически причитающаяся к выплате. То есть сумма задолженности будет равна заработной плате за период задержки. При задержке в два месяца зарплаты, равной 25 000 рублей, сумма задолженности будет равна 50 000 рублей.

Как определить день заработной платы и срок задержки

ТК РФ указывает, что если день, который обозначен, как дата перечисления аванса или заработной платы выпадает на выходной, то выдача денежных средств осуществляется в последний день работы перед ним.

Ниже в таблице приведено несколько ситуаций, когда нужно выплачивать заработную плату заранее и как это может повлиять на срок задержки.

| Дата выплаты заработной платы (аванса) | Дата, на которую нужно перенести выплату | Срок задержки |

| Дата дачи заработной платы определена 2 числа месяца. 2 мая 2021 года согласно производственному календарю будет выходным праздничным днем. | В этом случае зарплату нужно отдать не позднее 28 апреля 2021 года, поскольку все последующие дни будут выходными. | Даже если наниматель выдаст заработную плату 3 мая, то есть на завтра после установленной даты, срок задержки будет 5 дней. |

| Дата перечисления заработной платы определена 9 числа месяца. 9 мая 2021 года будет выходным праздничным днем. | В данном случае выплата зарплаты должна быть произведена 8 мая 2021 года | Если она будет выплачена 10 мая, то срок задержки составит 2 дня, поскольку в данном случае выплата автоматически переносится на 8 мая. |

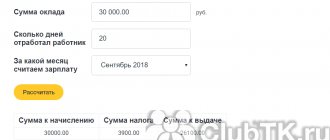

Формула расчета задолженности по зарплате

Сумму компенсации можно рассчитать по формуле:

Компенсация = Сумма невыплаченной зарплаты * 1/150 ставки ЦБ * Кол-во дней просрочки

Невыплаченную зарплату считайте за вычетом НДФЛ.

Актуальную ставку ЦБ РФ смотрите на официальном сайте. Она периодически меняется, учитывайте это при расчете.

Число дней просрочки начинают считать со следующего дня, когда зарплату перестали выплачивать.

Пример. Иванов И.И. работает в ООО “Мороз”. Он знает, что по трудовому договору 25 июня ему положена зарплата — 25 000 рублей с учетом удержанного НДФЛ. Однако оклад пришел 6 июля. Значит компенсация составит:

25 000 рублей * 1/150 * 4,5 % * 11 дней = 82 рубля 50 коп.

Мы посчитали компенсацию, предусмотренную законом. Трудовой Кодекс разрешает работодателю увеличить сумму к выплате. Это обязательно должно быть зафиксировано в трудовом договоре. Сократить выплату нельзя.

Компенсация за задержку заработной платы

Статья 236 ТК РФ устанавливает следующие правила выплаты компенсационных сумм за просрочку зарплаты:

- Сумма компенсации должна быть не меньше 1/150 от утвержденной ключевой ставки.

- Компенсация начисляется на просроченную сумму, а не на всю заработную плату;

- Компенсация выдается сразу, вместе с зарплатой.

Законодательство регулирует только минимальный порог компенсации, организация может увеличить ее, прописав это в локально-нормативных актах.

Нанимателю нужно не только выплатить работнику компенсацию, но и начислить не нее все страховые взносы, об этом говорит письмо Минтруда от 28.04.2016 года за № 17-3/ООГ-692.

Формула и пример расчета компенсации за задержку зарплаты на 1 день

В ООО «Май» выплата зарплаты установлена 25 числа текущего месяца и 10 числа, следующего месяца.

Бухгалтерия должна была перечислить менеджеру по продажам А.А. Королеву аванс в сумме 20 000 рублей. Сделала она это не 25, а 26 числа. Соответственно просрочка равна 1 дню.

Расчет суммы компенсации за просрочку:

Сумма компенсации = сумма аванса*1/150*ключевая ставка, действующая на день расчета* количество дней просрочки

Сумма компенсации = 20 000*1/150*7,25% *1 = 9,6 рублей.

С суммы компенсации НДФЛ не удерживается, это следует из Письма ФНС от 4 июня 2013 г. N ЕД-4-3/10209.

Когда работодатель должен выплатить компенсационные суммы

Наниматель должен выдать компенсацию сразу с заработной платой, отразив ее отдельной строкой в расчетном листке.

Пример: ООО «Май» должно было выдавать заработную плату 5 числа, но задержало ее на 1 день, и выплачена она была только 6 числа. В этом случае компенсация должна быть рассчитана и выплачена вместе с заработком, 6 числа.

Когда должна быть выдана компенсация за просроченный аванс, при выплате аванса или заработной платы? Выплата компенсационных сумм за задержку аванса производится в день его перечисления работникам, а не откладывается до даты заработной платы.

О сроках выплаты компенсации

Конкретные сроки выдачи для каждого случая устанавливаются индивидуально. Обязанности исполняет лицо, оплачивающее наемный труд. Отпускные выдают хотя бы за три дня до того, как начинается отдых. В дни, утвержденные самим работодателем, можно передать саму заработную плату.

Трудящиеся сами должны знать, в какие дни они получают заработную плату и другие виды выплат. Главное – чтобы сотрудников допустили до документации, где указана нужная информация. Ознакомление сотрудников проводят под роспись. Компенсацию платят тогда же, что и основные виды выплат.

Что делать если руководство компании отказывается выплатить компенсацию

В большинстве случае наниматель не начисляет компенсацию за задержку заработной платы по умолчанию, особенно если опоздание составило всего один день. Сумма, подлежащая выплате, при такой задержке будет совсем маленькой, но в данном случае трудящиеся все равно должны отстаивать свои права.

Мнение эксперта

Гусев Павел Петрович

Адвокат с 8-летним стажем. Специализация — семейное право. Имеет опыт в защите в суде.

Для начала можно письменно обратиться к руководству предприятия с просьбой начислить причитающуюся компенсацию. Заявление составляется в свободной форме.

Если руководство отказывается производить расчет компенсации, сотрудник может обжаловать нарушение своих прав в соответствующих организациях.

Ниже в таблице можно посмотреть, куда может обратиться лицо, чьи права нарушены:

| Наименование организации | Порядок обращения | Срок рассмотрения жалобы |

| Государственная инспекция по труду | Работник пишет заявление, в котором перечисляет все факты произошедшего | В течение 7 дней |

| Прокуратура | Работник пишет заявление (жалобу), в котором указывает все факты произошедшего | В течение 30 дней |

| Судебные органы | Работник подает исковое заявление, которое должно содержать конкретное требование истца, в данном случае начисление компенсации | В порядке рассмотрения дел судом |

Как отразить компенсацию за задержку выплаты зарплаты в документации

Оплата компенсаций за задержку выплаты зарплат не относится к расходам, связанным с обычными видами деятельности фирмы, поскольку по природе своей является санкцией и возникает только в случае несоблюдения условий коллективного трудового договора. В бухгалтерском учете эти выплаты проходят в категории прочих расходов (см. п. 11 ПБУ 10/99). Поскольку компенсации не входят в расчет оплаты труда, отражать их следует на счете 73 («Расчеты с персоналом по прочим операциям»).

Начисление таких выплат должно осуществляться в следующей проводке:

Дебет 91-2 Кредит 73

(означающей, что за задержку выплаты зарплаты сотрудникам компании начислили компенсацию).

Начислять компенсацию необходимо в тот день, когда должна выдаваться заработная плата. Это гарантирует выполнение требований п. 16 ПБУ 10/99 и дает возможность точно рассчитать сумму компенсации.

Читайте материал по теме: Бухгалтерский учет подарков сотрудникам

Ответственность предприятия за задержку зарплаты и невыплату компенсации

За задержку заработной платы на нанимателя также может быть наложено административное наказание. Равно как и за отказ добровольно начислить компенсацию за просрочку выплат. Отдельной статьи в КоАП РФ за задержку выплат не предусмотрено, поэтому наказание накладывается согласно пункту 6 статьи 5.27 .

В этой ситуации размер наказания составляет:

- От 1 тыс. до 5 тыс. рублей на физических лиц, являющихся индивидуальными предпринимателями;

- От 10 тыс. до 20 тыс. рублей на ответственных работников компании;

- От 30 тыс. до 50 тыс. рублей в отношении юридического лица.

Данное административное наказание моет быть вынесено работодателю даже при задержке зарплаты на 1 день.

При задержке заработной платы наниматель обязан выплатить работникам компенсацию, даже если просрочка составила всего один день. Компенсация должна быть начислена работодателем в добровольном порядке, более того, он должен информировать работников о том, что им положена компенсация. Как правило, эту информацию наносят на расчетные листки.

Информация обновлена и актуальна на Декабрь 2021 года

- Что такое задержка заработной платы с юридической точки зрения в 2021 году

- Законное регулирование вопроса в 2021 году

- На сколько дней работодатель может задержать зарплату на законных основаниях

- Что может сделать работник, если ему задерживают ЗП

- Как получить денежную компенсацию от работодателя без конфликта

- Что делать, если заработную плату задерживают уже пол месяца

- Как действовать, если проблема не решается между сторонами внутри коллектива

- Комиссия по труд-спорам

- Трудовая инспекция

- Прокуратура

- Районный суд

- Мировой суд

- Важные нюансы и особенности подачи жалобы на отсутствие ЗП в 2021 году

- Чем грозит работодателю задержка им зарплаты сотруднику в 2021 году

- Штрафы за задержку ЗП в 2021 году

- Финансовая компенсация

- Суд и работодатель

- Итог

Какие последствия для работодателя несёт задержка им выплаты заработной платы и какие права имеют сотрудники для законного отстаивания своих прав и скорейшего урегулирования вопроса – сегодня Вам расскажет один из постоянных авторов рубрики о трудовом праве в РФ – практикующий юрист, Олег Устинов.

Сразу отметим, что сроки и порядок выплаты зарплаты работникам – чётко регламентированы нормативами, правила которых должны в обязательном порядке, исполняться вне зависимости от организационно-правовой формы и вида нанимателей.

К сожалению, с каждым годом, всё больше работодателей нарушают, установленные законодателем нормы, игнорируя законные требования своих сотрудников, выплатить последним заработную плату в полном объёме.

Страховые взносы при выплате компенсации за просрочку по заработной плате

Если НДФЛ компания выплачивает как налоговый агент, т. е. за счет средств сотрудника, то бремя страховых взносов напрямую ложится на организацию.

Итак, облагаются ли проценты за просрочку по ЗП страховыми взносами? По этому вопросу есть две точки зрения.

Одна заключается в том, что суммы денежной компенсации за нарушение работодателем установленного срока выплат не подлежат включению в базу для начисления страховых взносов. К такому выводу пришли, например, судьи Арбитражного суда Дальневосточного округа от 21.12.2017 № Ф03-4860/2017 по делу № А73-2697/2017 (определением ВС РФ от 07.05.2018 № 303-КГ18-4287 отказано в передаче дела в судебную коллегию по экономическим спорам).

Мотивировали арбитры свое решение тем, что компенсация за несвоевременную выплату заработной платы является не оплатой труда, а видом материальной ответственности работодателя перед работником, которая выплачивается в силу закона физическому лицу в связи с выполнением им трудовых обязанностей, обеспечивая дополнительную защиту трудовых прав работника. По этой причине компенсация за несвоевременную выплату заработной платы не облагается страховыми взносами на основании подп. «и» п. 2 ч. 1 ст. 9 закона № 212-ФЗ (с 01.01.2017 аналогичные положения приведены в п. 2 ст. 422 НК РФ).

См. также «Компенсация за невыплату зарплаты в срок: взносы».

Другая точка зрения заключается в том, что виды выплат, не облагаемых страховыми взносами, перечислены в ст. 422 НК РФ. Компенсация за просрочку выплаты заработной платы в ст. 422 НК РФ не приведена, следовательно, с этой выплаты взносы начислить необходимо. Данной позиции придерживается Минфин РФ в письме от 21.03.2017 № 03-15-06/16239.

Как видим, вопрос этот спорный. И решать его только вам.

Что такое задержка заработной платы с юридической точки зрения в 2021 году

Согласно нормам, установленным в трудовом законодательстве Российской Федерации – заработная плата должна выплачиваться дважды в месяц (то есть – через каждые 15 дней), а задержкой выплат – считается всякое отступление нанимателя от этих сроков.

При этом, конкретные даты осуществления выплат работникам вознаграждения за работу – прописываются индивидуально в оформляемом при приёме на работу трудовом договоре.

Такие нарушения прав работника могут привести к негативным последствиям не только для руководства, но для фирмы, в целом.

Временные рамки выплаты зарплаты

Перед выплатами следует оценивать риски с возможными налоговыми последствиями. На некоторые моменты обращают особенное внимание:

- Каждые полмесяца и дважды в месяц – это разные понятия. Последнее может нарушать правило о 15 днях.

- Выбор временного промежутка, а не четких дат – опасен. Рекомендуется избегать и граничных сроков. Тогда велик риск запутаться, и нарушить установленные интервалы.

- Отказаться стоит и от неопределенных фраз.

Стоит быть внимательными при подборе удобных дат, чтобы расчёт проходил легко и быстро.

Законное регулирование вопроса в 2021 году

Как мы уже упоминали выше, согласно положениям ТК РФ, работодатель обязан выплачивать ЗП 2 раза в месяц. В качестве исключения – может выступать выполнение сотрудником какой-либо работы по оформленному ранее гражданско-правовому соглашению.

В данной ситуации – наниматель имеет право выплатить рассматриваемое вознаграждение в сроки, которые устраивают обе стороны.

В случае задержки заработной платы на срок, превышающий установленные законодателем нормативы – работник имеет законное право пожаловаться (в письменной форме) на нанимателя в соответствующие органы, контролирующие данную сферу деятельности.

На сколько дней работодатель может задержать зарплату на законных основаниях

Исходя из информации, содержащейся в Трудовом кодексе – срок задержки нанимателем заработной платы, не должен превышать 15 дней. В том случае, если в данный срок вознаграждение за работу не будет выплачено сотруднику – он может отстоять свои права, приняв, установленные меры.

Согласно положениям Трудового Кодекса, все трудоустроенные жители страны должны получать заработную плату своевременно, дважды в месяц. В противном случае нерадивому работодателю придется отвечать перед законом. Правовые аспекты выплат регулирует закон о задержке заработной платы в 2021 году.

Задержка зарплаты и ответственность работодателя по Трудовому кодексу

В соответствии со статьей 236 Трудового кодекса, в случае задержки заработной платы, листков нетрудоспособности, отпускных выплат и других платежей, полагающихся сотрудникам, владельцу предприятия следует погасить существующую задолженность с компенсацией, составляющей процентную долю от суммы задолженности, пропорциональную сроку задержки.

Проценты, начисляемые на задержанную сумму заработной платы, составляют 1/150 от ставки рефинансирования, которая актуальна на момент образования задержки, от задержанной суммы за каждый день задержки.

При этом начисление процентов происходит вне зависимости от наличия или отсутствия вины предприятия, внешних причин и обстоятельств. Иногда, если договор предприятия с сотрудниками предусматривает иное, величина компенсации может быть выше.

Важно

Если заработная плата не выплачена частично, то проценты начисляют именно на задержанную часть.

В случае, когда в период невыплаты заработной платы происходили изменения банковской ставки, то все вычисления выполняются с учетом величины и периода изменений.

Базовая формула вычисления компенсационной процентной выплаты выглядит так:

С=АхДх(1/150Р), где:

- С — компенсация;

- А — задержанная сумма;

- Д — срок задержки в днях;

- Р — актуальная банковская ставка рефинансирования.

То есть, для вычисления величины компенсационной выплаты, следует умножить задолженность по заработной плате на длительность задержки (в днях) и на коэффициент процентной ставки.

Образец расчета №1

Заработная плата в размере 22000 рублей не выплачена на протяжении 21 дня с момента установленной даты. Актуальная банковская ставка составляет на момент задержки 11% (0,11).

Расчет производится таким порядком:

С=22000х21х1/150х0,11=339 рублей

Таким образом, через 21 день задержки предприятие обязано выплатить сотруднику 22000+339 рублей.

Образец расчета №2

Из-за возникших проблем с внешними расчетами предприятие испытало нехватку денежных средств. Поэтому заработная плата за этот месяц поступила сотрудникам с задержкой.

Расчетные даты, утвержденные трудовым договором, выглядят так:

- аванс — 25 число текущего календарного месяца;

- зарплата — 12 число следующего календарного месяца.

Согласно сложившейся ситуации, апрельский аванс поступил сотруднику на карточный счет не 25.04, а только 20.05. Заработная плата за апрель была переведена вместо 12.05 только 18.06.

Сумма ежемесячной оплаты составила 53000 рублей, из них аванс 23000 рублей, а 23110 рублей непосредственно зарплата после уплаты налогов. Банковская ставка в это время была установлена в размере 11%.

Расчет выполняется таким образом:

- аванс был задержан на 25 дней, потому расчет составит С=23000х25х1/150х0,11=422 рубля;

- вторая выплата задержана на 37 дней, поэтому компенсация считается как С=23110х37х1/150х0,11=627 рублей.

Бухгалтерия вносит эти расчеты в соответствующую справку и проводит по Дт 91.2 (прочие расходы) Кт 73 (компенсационная выплата за задержанную сумму заработной платы).

Как облагается налогами сумма компенсации

Суммы компенсаций на задержанную заработную плату не облагаются подоходным налогом. Это ограничение предусмотрено пунктом 3 статьи 217 Налогового кодекса.

Платежи по страховым статьям из компенсационных сумм подлежат уплате и начисляются согласно таблице тарифов, как и на другие виды трудовых доходов. Это регламентировано письмом Министерства труда №14-4/ООГ-701.

По поводу налогового учета процентной компенсации существует расхождение мнений специалистов.

- Согласно одной из позиций, данная выплата является пеней за неисполнение финансовых обязательств. Из этого следует включение этих сумм в список внереализационных расходных статей (в соответствии с пунктом 1 (подпункт 13) статьи 265 Налогового кодекса).

- Второе мнение состоит в том, что данный пункт не может иметь силу ввиду несоответствия статуса данной выплаты условиям, указанным в нем. То есть, компенсация подчинена ТК, а не ГК, при этом она не связана с условиями и режимом труда, поэтому не может регламентироваться вышеуказанной нормой.

Зачастую органы судебной власти принимают позицию налогоплательщиков и подтверждают применение пункта 1 (подпункт 13) статьи 265.

Как индексируются задержанные суммы и компенсационные выплаты

При длительной задержке выплаты заработной платы возможно возникновение инфляции в этот период. В таком случае сотрудники имеют право на индексацию как задержанных сумм, так и компенсационных начислений. К примеру, если зарплата была задержана с февраля 2012 года до июня 2021, то ее сумма и компенсация за ее задержку следует проиндексировать в соответствии с процентом инфляции за эти годы, согласно пленарному Постановлению №2.

Компенсация морального ущерба при невыплате заработной платы

Данная статья компенсации применима к тем коллективам и отдельным работникам, которые не получили своевременную заработную плату в результате нарушения руководством предприятия их законных прав. Величина такой компенсации определена статьей 237 Трудового кодекса.

Инициируя рассмотрение в суде, сотрудник самостоятельно называет размер компенсации в соответствующем пункте иска. В процессе разбирательств эта сумма может быть изменена или отклонена.

Задержка заработной платы: законодательная база

Все юридические моменты, касающиеся выплаты и задержек заработной платы, регламентирует Трудовой Кодекс РФ. В первом чтении законопроект приняли депутаты Госдумы в 2001 г.

Главным основанием для формирования крепких рабочих взаимоотношений между нанимателем и сотрудником считается правильно составленный трудовой договор. Документ охраняет права трудящегося и гарантирует, что суд встанет на его сторону, если будет зафиксирован факт задержки выплаты зарплаты.

Основные положения законопроекта

Согласно действующим нормам, не разрешаются задержки денежных отчислений. Если такое нарушение происходит и длится дольше 2 недель, служащий имеет право прекратить выполнение служебных обязанностей до того момента, пока не получит положенные средства.

Требуется лишь поставить нанимателя в известность об этом. В некоторых случаях не разрешено прекращать деятельность.

Так, не могут этого сделать представители определенных профессий:

- военнослужащие;

- социальные работники;

- сотрудники МЧС;

- госслужащие;

- представители медицинской сферы.

Если работник объявил забастовку в связи с невыплатой заработной платы, он имеет право не приходить на работу. Причем работодатель будет обязан заплатить ему даже за те дни, когда профессиональная деятельность не велась.

Запрещается накладывать штрафные санкции за невыполнение трудовых обязанностей, если служащий не вышел на работу по причине задержки выплат.

Официальный текст Трудового Кодекса гласит, что наниматель обязан выплатить сотруднику компенсацию за каждый день задержки. Она исчисляется в процентном соотношении к сумме неполученной вовремя выплаты. Также законопроект определяет, что в отношении недобросовестного работодателя может быть возбуждено административное производство.

В самых сложных случаях глава компании, в которой задерживают заработную плату, может быть привлечен к уголовной ответственности. Обычно это происходит в тех случаях, когда средства не перечисляют в течение как минимум 2 месяцев.

Уголовная ответственность предусмотрена, если будет доказано, что руководитель умышленно инициировал процедуру банкротства фирмы.

Изменения в Трудовом Кодексе

Последние правки, внесенные в законопроект, коснулись установления компенсации за задержку зарплаты. Парламентарии определили, что наниматель обязан не только выплатить положенную сумму в полном объеме, но и заплатить служащему процент за каждый день задержки.

Согласно действующим нормам, выплата должна составить 1.5% от средней месячной зарплаты за сутки.

Этот процент может быть увеличен в том случае, если специалисты выявят нарушения в большом объеме, т.е. если число пострадавших от действий недобросовестного работодателя достигнет нескольких человек. Взыскать компенсацию с нанимателя можно через жалобу в трудовую инспекцию или при обращении в прочие компетентные органы.

Также были приняты изменения, регламентирующие перечисления выплат дважды в месяц.

НДФЛ с компенсации за несвоевременную выплату заработной платы

С одной стороны, НК РФ устанавливает, что не нужно платить в бюджет НДФЛ с компенсации, если она должна быть выплачена сотруднику по причине, в частности, выполнения им трудовых функций в фирме (п. 3 ст. 217 НК РФ).

С другой стороны, ТК РФ ограничивает простор для установления конкретного размера компенсации минимальной границей. Верхний предел не нормирован. Следовательно, работодатель может установить сколь угодно высокую компенсацию, зафиксировав ее в коллективном договоре.

Возникает вопрос: будет ли облагаться НДФЛ сумма компенсации (как в части минимума, так и в части превышения минимума по ТК РФ)?

В части минимального размера компенсации ответ прозрачен: облагаться НДФЛ она не будет. Это не раз подтверждали контролирующие органы в своих разъяснениях (письма ФНС РФ от 04.06.2013 № ЕД-4-3/[email protected], Минфина РФ от 28.02.2017 № 03-04-05/11096, 23.01.2013 № 03-04-05/4-54 и др.).

В случае с превышением минимально допустимого размера контролеры занимают аналогичную позицию: НДФЛ величина превышения не облагается, но только если такое превышение согласуется с трудовым или коллективным договором (письма Минфина РФ от 28.11.2008 № 03-04-05-01/450, от 06.08.2007 № 03-04-05-01/261).

ОБРАТИТЕ ВНИМАНИЕ! Если компания злоупотребит указанным освобождением и под видом компенсации выплатит, к примеру, сотрудникам саму ЗП, то это чревато спорами с проверяющими и доначислением сумм НДФЛ при проверке. При этом суд, скорее всего, встанет на сторону проверяющих, поскольку приоритет имеет содержание над формой: регулярные выплаты компенсации в размере, значительно превышающем сумму начисленной ЗП сотрудникам, доказывают, что фактически имела место выплата ЗП. А значит, необходимо уплатить НДФЛ (постановление ФАС Уральского округа от 30.11.2012 № Ф09-11655/12 по делу № А60-7589/2012).

Нужно ли начислять НДФЛ при выплате других компенсационных выплат, читайте в материалах рубрики «Компенсация и НДФЛ».