Кому нужно сдавать расчеты по страховым взносам?

Обязанность по представлению расчета по страховым взносам закреплена за:

- Организациями (в том числе осуществляющие в России деятельность иностранные компании), а также обособленные подразделения организаций;

- Предприниматели, которые производят выплаты физлицам.

При этом расчет представляется независимо от того, к какому статусу относятся застрахованные лица, которым упомянутые выше лица выплачивают вознаграждение, то есть:

- Работники, с кем заключены трудовые договора;

- Гендиректор (единственный учредитель);

- Физлица, с кем заключены ГПД, к примеру, договор подряда, договор оказания услуг.

Рассмотрим организации и предпринимателей, у которых нет работников и приостановлена деятельность. Разъяснения по этому вопросу дают налоговики. Исходят они из того, что организация при регистрации получает статус работодателя, поэтому отчет они обязаны предоставлять даже в том случае, если деятельность они не ведут и не имеют работников.

Важно! Даже если в организации нет работников и не ведется деятельность, они обязаны представлять по страховым взносам нулевой расчет. К предпринимателям такое требование не применяется. Сдавать нулевой расчет они должны в том случае, если у них есть работники, которым не выплачивается зарплата.

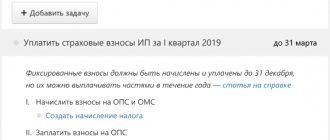

Что касается предпринимателей, то дело с ними обстоит несколько иначе. Предприниматели должны сдавать отчет только в том случае, если у них есть работники. Но нулевой отчет в некоторых случаях предприниматели сдавать все же должны. Например, если у ИП есть работник, но по причине нахождения его в отпуске за свой счет. В этом случае отчет предоставить все равно нужно, но только он будет нулевым. Ведь даже если работник не получает доход, а только пособие, он все же остается застрахованным лицом.

Какую отчетность сдает ООО на УСН без работников

Отсутствие работников не освобождает организации на УСН от сдачи отчетности. Все упрощенцы сдают декларацию по УСН, бухгалтерскую и статистическую отчетность в стандартном порядке. А вот некоторые из отчетов по сотрудникам можно заменить нулевыми или заполнить только сведениями об учредителе. Рассмотрим все отчеты по сотрудникам, которые обязательны для сдачи.

Расчет по страховым взносам

Если в организации нет работников, расчет сдать все равно нужно, но его можно заполнить нулевыми показателями. Точно так же поступают при отсутствии выплат физлицам за последние три месяца.

В нулевом расчете нужно заполнить:

- титульный лист — данными об организации;

- раздел 1 (без приложений) — укажите в строке 001 код «2» и проставьте нули в строках «в том числе за последние три месяца». Остальные сроки заполняйте в стандартном порядке;

- подраздел 3.1 — приведите данные о руководителе организации и каждом физлице, в пользу которого не было начислений. Проставьте прочерк в поле 010;

- подраздел 3.2 — проставьте прочерки по строкам.

Сдать расчет нужно в ФНС не позднее 30-го числа месяца, следующего за отчетным периодом.

Сведения о среднесписочной численности

Сведения о среднесписочной численности (ССЧ) должны представлять все ООО на УСН, независимо от наличия работников.

Раньше это был отдельный отчет, который организации сдавали в налоговую. Начиная с отчета за 2021 год, сведения о ССЧ нужно подавать в составе расчета по страховым взносам (РСВ) в те же сроки, что предусмотрены для РСВ. Теперь инспекция будет получать информацию о численности ежеквартально, а не раз в год.

Сведения о застрахованных лицах

Сведения о застрахованных лицах и их страховом стаже регулярно ждет ПФР. Это формы СЗВ-М и СЗВ-СТАЖ. Нулевых форм сведений не бывает. Даже если в компании есть только гендиректор, который также является единственным учредителем и не получает зарплату, СЗВ надо сдать на него. Он считается застрахованным лицом для целей пенсионного страхования.

СЗВ-СТАЖ сдавайте один раз в год — до 1 марта. Если директор не получает зарплату, проставьте в отчете код «НЕОПЛ». Вместе с формой подайте опись ОДВ-1.

СЗВ-М сдавайте ежемесячно — до 15-го числа месяца, следующего за отчетным. Заполните в форму сведения о директоре-учредителе.

Расчет 4-ФСС

По взносам на травматизм нужно ежеквартально отчитываться в ФСС. ООО без сотрудников подают нулевую форму, в которой заполняют только титульный лист и таблицы 1, 2 и 5. При отсутствии показателей достаточно проставить прочерки.

Директора-учредителя указывают в среднесписочной численности сотрудников, даже если не начисляли ему зарплату и не заключали трудовой договор.

Справки 2-НДФЛ и 6-НДФЛ

Если у фирмы нет наемных сотрудников или никто из них не получал доходов в рассматриваемом периоде, сдавать справку 2-НДФЛ не нужно. По форме 6-НДФЛ тоже должны отчитываться налоговые агенты, но если организация не начисляла и не выплачивала деньги физлицам, то у нее нет такого статуса и обязанности сдавать расчет.

Нулевой 6-НДФЛ можно сдать по собственной инициативе, инспекция его примет. Также его можно заменить официальным письмом, чтобы защититься от претензий налоговиков.

Порядок заполнения нулевого расчета

Бланк нулевого расчета используется тот же, что и для заполнения расчета с показателями, то есть форма, утвержденная 10 октября 2016 года №ММВ-7-11/[email protected] Кроме титульного листа заполняются разделы так:

- 1 раздел: указывается КБК для взносов, в остальных строках проставляются нули и прочерки. Если отчет заполняется в электронном виде, то ноль или прочерк в свободных ячейках ставить не нужно;

- 1 раздел, 1 приложение, 1.1 и 1.2 подраздел: указывается количество застрахованных сотрудников по мед- и пенсионному страхованию. В случае если работников нет – проставляются нули;

- 1 раздел, 2 приложение: указывается количество застрахованных работников по соцстрахованию;

- 3 раздел, 3.1 подраздел: указываются ФИО, ИНН, СНИЛС по работникам, с которым заключены трудовые договора, договора подряда. 160-180 строки содержат сведения о том застрахован работник или нет, в зависимости от этого указывается признак 1 или 2.

Помимо самого отчета, к нему прикладывается пояснение о том, что в организации не велась деятельность и не начислялась зарплата. Исходя из этого и не начислялись страховые взносы. Такое пояснение составлять необязательно, но налоговики могут потребовать информацию по нулевому отчету (

Нулевой расчет

Выплаты в пользу застрахованных лиц относятся к объекту обложения страховыми взносами. Если в каком-либо периоде компания не платила зарплату, объекта обложения страховыми взносами не возникает. Но это не означает, что компания перестает быть страхователем и не должна предоставлять в ИФНС расчет по страховым взносам. Это относится и к случаю, когда единственный участник общества является генеральным директором, не получающим выплаты и вознаграждения.

Минфин России указал, что данном случае расчет будет с нулевыми показателями, и напомнил, какие разделы и в каком порядке нужно заполнять. В состав “нулевого” расчета нужно включать следующие разделы:

- титульный лист;

- раздел 1 “Сводные данные об обязательствах плательщика страховых взносов”;

- подраздел 1.1. “Расчет сумм страховых взносов на обязательное пенсионное страхование” и подраздел 1.2. “Расчет сумм страховых взносов на обязательное медицинское страхование” приложения 1 к разделу 1;

- приложение 2 “Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством” к разделу 1;

- раздел 3 “Персонифицированные сведения о застрахованных лицах”.

Согласно порядку заполнения расчета при отсутствии какого-либо показателя количественные и суммовые показатели заполняются значением “0” (“ноль”), в остальных случаях во всех знакоместах соответствующего поля проставляется прочерк.

В персонифицированных сведениях о застрахованных лицах, если нет данных о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 расчета заполнять не нужно.

Как предоставить нулевой расчет

Предоставить нулевой расчет можно как в электронном, так и в бумажном варианте. Требование по сдаче отчета только в электронном виде распространяется на организации, численность работников в которых больше 25. Подать расчет на бумажном носителе подать можно следующими способами:

- лично, сделать это может руководитель, либо лицо с соответствующей доверенностью;

- почтовым отправлением, в этом случае письмо отправляется с описью вложения и уведомление о его вручении.

Директор — единственный учредитель и расчет по страховым взносам

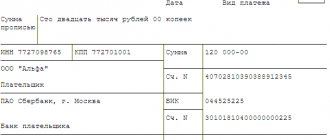

Единственный учредитель компании выполняет функции ее директора без заключения трудового договора. Выплаты ему не производятся. Наемных работников у компании нет. В письме от 10.09.2019 № БС-4-11/[email protected] ФНС России разъяснила, нужно ли компании в такой ситуации подавать расчет по страховым взносам.

Расчет по страховым взносам 1 обязаны представлять плательщики страховых взносов (п. 7 ст. 431 НК РФ). Ими признаются лица, производящие выплаты и иные вознаграждения физическим лицам, подлежащим обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в частности, в рамках трудовых отношений (подп. 1 п. 1 ст. 419, п. 1 ст. 420 НК РФ).

В числе застрахованных лиц по обязательному пенсионному, медицинскому и социальному страхованию значатся руководители организаций, являющиеся единственными их участниками (учредителями), работающие по трудовому договору (п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», п. 1 ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации», подп. 1 п. 1 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Поскольку с директором — единственным учредителем трудовой договор не заключался и наемных работников у компании нет, возникает вопрос: обязана ли она представлять расчет по страховым взносам?

В Определении от 05.06.2009 № 6362/09 ВАС РФ разъяснил, что если руководителем организации является ее единственный учредитель, то трудовые отношения с директором как с работником оформляются не трудовым договором, а решением единственного участника. Согласно положениям ст. 15 ТК РФ трудовые отношения предполагают выполнение работником трудовой функции за плату. В связи с этим налоговики пришли к выводу, что отсутствие заключенного трудового договора с руководителем организации не означает отсутствия трудовых отношений. А выплаты в пользу руководителя организации, в том числе являющегося ее единственным учредителем, рассматриваются как выплаты, производимые в рамках трудовых отношений.

По поводу необходимости представления расчета по страховым взносам специалисты ФНС России указали следующее. Налоговым кодексом не предусмотрено освобождение плательщика страховых взносов от обязанности подачи расчета, если в течение расчетного (отчетного) периода у него не было выплат в пользу лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Порядком заполнения расчета предусмотрено, что обязательными для заполнения всеми плательщиками страховых взносов являются: титульный лист, раздел 1, подразделы 1.1 и 1.2 к разделу 1, приложение 2 к разделу 1 и раздел 3 расчета. Если по каким-либо строкам расчета отсутствуют количественные и суммовые показатели, проставляется значение «0». А в персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца расчетного (отчетного) периода, подраздел 3.2 раздела 3 расчета не заполняется.

Аналогичные разъяснения содержатся в письмах Минфина России от 13.02.2019 № 03-15-06/10549, ФНС России от 16.07.2018 № БС-4-11/[email protected], от 02.04.2018 № ГД-4-11/[email protected] При этом чиновники отмечают, что, представляя расчеты с нулевыми показателями, плательщик заявляет в налоговый орган об отсутствии в конкретном периоде выплат и вознаграждений в пользу физических лиц, являющихся объектом обложения страховыми взносами, и, соответственно, об отсутствии сумм страховых взносов, подлежащих уплате за этот же период. Такие расчеты позволяют налоговым органам отделить нарушителей законодательства от добросовестных плательщиков страховых взносов и не привлекать последних к ответственности за непредставление расчета.

Итак, независимо от того, заключен ли с директором — единственным учредителем трудовой договор и производятся ему выплаты или нет, такой директор является застрахованным лицом. И при отсутствии выплат в пользу такого директора — единственного работника компания все равно должна представлять расчет по страховым взносам.

Обратите внимание, что с 2021 г. будет применяться новая форма расчета по страховым взносам, утвержденная приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected] (подробнее об этом см. «ЭЖ-Бухгалтер», № 41, 2019). Ею предусматривается, что при неосуществлении деятельности или отсутствии выплат в пользу физлиц нужно будет представлять только титульный лист, раздел 1 с указанием «Тип налогоплательщика» без приложений и раздел 3 с нулями и прочерками. Об этом напомнил Минфин России в письме от 09.10.2019 № 03-15-05/77364.

1 Форма расчета и порядок его заполнения утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]

Законодательная база

| Законодательный акт | Содержание |

| Письмо ФНС России №03-11/6940 от 12.04.2017 | «Об оформлении трудовых отношений с генеральным директором – единственным участником ООО, а также начислении дивидендов и уплате с них НДФЛ» |

| Письмо ФНС России №БС-4-11/6940 от 12.04.2017 | «О представлении расчета по страховым взносам при отсутствии выплат в пользу физлиц, его составе и порядке заполнения» |

| Письмо ФНС России №БС-4-11/6174 от 03.04.2017 | «По вопросу представления расчетов по страховым взносам» |

Аргументы в пользу начисления страховых взносов, приведенные специалистами УПФР:

- действующее трудовое законодательство не предусматривает каких-либо исключений из установленного правила о выплате заработной платы не реже, чем каждые полмесяца, и не содержит правовых норм, позволяющих не начислять работнику заработную плату.

Каждый работник, с которым заключен трудовой договор, имеет право на выплату ему заработной платы и отказ от этого права ТК РФ не предусмотрен. Любой отказ работника от заработной платы является недействительным, а решение работодателя о невыплате заработной платы — незаконным.

Суд первой инстанции поддержал специалистов УПФР, исходя из того, что неисчисление и невыплата заработной платы не освобождает страхователя от обязанности исчислять страховые взносы.

Суд апелляционной инстанции отменил решение суда и удовлетворил требования компании, указав, что база для исчисления страховых взносов определяется фактически произведенными, а не предполагаемыми выплатами.

Директор-учредитель не получает зарплату: нужно ли указать эти сведения в нулевом РСВ?

Как известно, объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, которые подлежат обязательному социальному страхованию в соответствии с действующим законодательством, в частности, в рамках трудовых отношений (ст. 420 НК РФ). В число лиц, работающих по трудовому договору, входят руководители, являющиеся единственными участниками (учредителями), организаций. Такие работники относятся к застрахованным лицам по обязательным видам страхования. Это следует из положений статьи 7 Федерального закона от 15.12.01 № 167-ФЗ, статьи 2 Федерального закона от 29.12.06 № 255-ФЗ и статьи 10 Федерального закона от 29.11.10 № 326-ФЗ. Следовательно, организация должна начислить страховые взносы на выплаты генеральному директору — единственному учредителю и отразить их в расчете по взносам.

Как быть, если выплат не было (например, по причине приостановки деятельности организации)? Нужно ли в такой ситуации представить нулевой расчет по страховым взносам, и включить в него помимо прочего сведения на директора — единственного учредителя? Да, нужно, считают авторы письма. Обоснование следующее. Налоговый кодекс не освобождает страхователей от обязанности подавать РСВ в случае, если они не ведут финансово-хозяйственную деятельность. Поэтому организация должна представить в ИФНС нулевой расчет, даже если она не осуществляла выплат в пользу физлиц в течение отчетного (расчетного) периода. Ведь в такой ситуации работники (в том числе директор, являющийся единственным учредителем организации), не перестают быть застрахованными лицами.

Сдавая расчет с нулевыми показателями, страхователь заявляет об отсутствии выплат и вознаграждений, являющихся объектом обложения страховыми взносами, и, соответственно, об отсутствии уплаченных сумм взносов. Непредставление нулевой отчетности грозит компании штрафом в размере 1 000 рублей, предупредили в Минфине.

Также см. «Директор — единственный учредитель: можно ли не платить ему зарплату и не сдавать на него отчетность в фонды?».

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Обратите внимание: даже если в организации нет наемных работников, а функции генерального директора выполняет единственный учредитель без оклада (ни трудовой, ни гражданско-правовой договор с ним не заключали), нужно представить не только РСВ, но и отчетность по формам СЗВ-М и СЗВ-СТАЖ. Подробнее об этом см. «СЗВ-М на директора: ПФР требует сдавать отчеты даже за тех директоров-учредителей, с которым нет трудового договора».

Нулевой РСВ на единственного учредителя

Если единственный участник общества является генеральным директором, не получающим выплаты и вознаграждения, он все равно является застрахованным лицом в системе обязательного социального страхования. Сведения о нем необходимо предоставлять в ИФНС в составе расчета по страховым взносам.

В системе обязательного страхования участвуют: страховщики – ПФР, ФФОМС и ФСС; застрахованные лица – физлица, чьи доходы облагают взносами, имеющие право на пособия, бесплатную медицинскую помощь и пенсии; страхователи – организации и физлица, производящие выплаты и иные вознаграждения работникам (ст. 419 НК РФ).

Объектом обложения страховыми взносами для плательщиков страховых взносов признаются выплаты и иные вознаграждения, начис- ляемые в пользу физических лиц, подлежащих обязательному социальному страхованию.

Объектом обложения страховыми взносами для организаций признаются выплаты и вознаграждения в пользу физлиц, в частности, по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (п. 1 ст. 420 НК РФ).

В числе лиц, работающих по трудовому договору, законами о соответствующих видах обязательного страхования, на которые ссылаются авторы комментируемого письма, указаны руководители организаций, являющиеся единствен-ными участниками (учредителями), членами организаций, собственниками их имущества. Значит, эти лица относятся к застрахованным лицам.