Доходы необходимы каждому предприятию для погашения текущей задолженности и обеспечения последующего бесперебойного функционирования компании. Существует несколько видов доходов. Классификация, как и учет каждого из них, имеет еще одну цель – определение налогооблагаемой базы и осуществления оплаты налогов. Доходы от реализации – это основной источник поступления денежных средств большинства компаний.

Определение

Информация о том, что такое доходы и какими они бывают, подробно представлена в Налоговом кодексе РФ. В частности, доходами от реализации считаются поступления за проданные товары и имущество. В статье 249 Налогового кодекса сказано, что доходы от реализации – это выручка от проданных товаров (непосредственно произведенных фирмой) и реализованных услуг, являющихся основными видами деятельности компании. А также это могут быть поступления за перепродаваемые товары. Кроме этого, к данной статье относятся доходы, полученные за предоставление и продажу имущественных прав.

Что не включается в доходы от реализации?

Прежде всего, это доходы, не учитываемые при налогообложении в силу прямого указания НК РФ. В числе наиболее часто встречающихся:

- суммы полученной предоплаты за ТРУ, имущественные права (у налогоплательщиков, признающих доходы и расходы методом начисления);

- суммы залога или задатка (также при методе начисления);

- взносы в уставный капитал;

- поступления в рамках посреднических договоров (комиссии, агентского договора и т.п.), кроме сумм вознаграждения посредника, которое, как правило, является выручкой, т.е. основным доходом;

- полученные заемные средства (кредиты, займы) и т.п.

Подробнее о неучитываемых доходах и вопросах, с ними связанных, читайте в статье «Перечень доходов, не учитываемых при установлении базы по прибыли согласо ст. 251 НК РФ».

Также в выручку не включаются внереализационные доходы. Это побочные доходы, сопутствующие основному виду деятельности. Их перечень содержится в ст. 250 НК РФ. В то же время при классификации доходов в учете необходимо иметь в виду вид и специфику бизнеса. Например, доход от сдачи имущества в аренду может являться как внереализационным доходом (п. 4 ст. 250 НК РФ), так и выручкой от реализации (если сдача в аренду — непосредственный бизнес компании).

Подробнее о внереализационных доходах читайте в материале «Как учитывать внереализационные доходы при расчете налога на прибыль?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Продажа товаров

Под товаром подразумевается продукция, услуги или работы. Они считаются реализованными, когда за право ими пользоваться и распоряжаться получено определенное вознаграждение. Обычно в денежном выражении. Но иногда вознаграждение может быть иным товаром или услугой. В зависимости от договоренности сторон. Если же доходы от реализации товаров ни в каком виде не получены, то есть оказаны на безвозмездной основе, они не считаются реализованными и в налогооблагаемую базу не попадают.

Размер выручки определяется на основании учета всех поступивших доходов от продажи товаров и услуг в виде наличных денежных средств, безналичных и в натуральной форме. В случае когда оплата происходит в виде товара или имущества, ее необходимо зачесть в денежном выражении. Обычно она является эквивалентом той суммы, за которую компания планировала реализовать свою продукцию.

Чтобы определить базу, с которой и будет высчитываться налог на прибыль из показателя выручки, необходимо вычесть сумму НДС, акцизных сборов и экспортных таможенных пошлин.

Определение доходов и их виды

Что такое доход? Какое вы дадите определение?

Если по-умному:

Доход представляет собой экономическую выгоду (точнее, ее увеличение), являющуюся результатом либо поступления активов, либо погашения обязательств и приводящую к росту капитала организации.

Если простыми словами, то:

Доход – это некая выгода, выраженная в денежной (непосредственно в виде денег) или натуральной (некое имущество) форме.

Итак, все доходы в целях расчета налог на прибыль делятся на три вида:

- Доходы от реализации;

- Внереализационные доходы;

- Доходы, не включаемые в налоговую базу.

Что получается? Первые две группы доходов напрямую участвую в расчете налога, для этого они учитываются одним из выбранных методов – либо кассовым, либо методом начисления. Третья группа в расчете участия не принимает ни в каком виде и ни при каких условиях – эти доходы на налог никак не влияют.

Теперь подробнее остановимся на каждой группе.

Аренда имущества

Эта статья доходов, в соответствии с законодательством, обычно относится к внереализационным доходам компании. Если же они учитываются налогоплательщиком, как доходы от реализации, это значит, что сдача помещений в аренду (субаренду) является основным или одним из основных источников поступления денежных средств и осуществляется на постоянной основе. При разовой сдаче в аренду, финансовые поступления относятся к внереализационным. При этом в законодательстве отсутствует определение частоты сдачи в аренду для отнесения доходов к одной или второй группе. Поэтому каждая организация может решить самостоятельно, каких правил придерживаться для учета доходов, получаемых по договорам аренды.

Письмо от 27.10.2020 № СД-4-3/[email protected]

Федеральная налоговая служба в связи с поступающими запросами от налогоплательщиков по вопросу учета доходов от реализации товаров (работ, услуг) налогоплательщиком, перешедшим с уплаты единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД) на применение упрощенной системы налогообложения (далее – УСН), сообщает следующее.

В соответствии с пунктом 1 статьи 346.15 Налогового кодекса Российской Федерации (далее – Кодекс) налогоплательщики при определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН, учитывают доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса.

Согласно пункту 1 статьи 248 Кодекса к доходам относятся доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы. При этом доходы от реализации определяются в порядке, установленном статьей 249 Кодекса, а внереализационные доходы – в порядке, установленном статьей 250 Кодекса.

На основании пункта 1 статьи 249 Кодекса доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (пункт 2 статьи 249 Кодекса).

Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу – на безвозмездной основе (пункт 1 статьи 39 Кодекса).

Пунктом 1 статьи 346.17 Кодекса установлено, что датой получении доходов у налогоплательщиков, применяющих УСН, признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Таким образом, в случае перехода налогоплательщика с уплаты ЕНВД на применение УСН в налоговую базу по налогу, уплачиваемому в связи с применением УСН, включаются доходы от реализации товаров (работ, услуг), поступившие налогоплательщику в период применения УСН за товары (работы, услуги), реализованные (то есть фактически переданные на возмездной основе) в период применения УСН.

Вместе с тем, если реализация товаров (работ, услуг) осуществлена в период применения ЕНВД, то доходы от реализации указанных товаров (работ, услуг), поступившие налогоплательщику в период применения УСН, при определении налоговой базы по УСН не учитываются.

Действительный государственный советник Российской Федерации 2 класса Д.С. Сатин

Финансовая аренда

В вопросах, касающихся правил учета поступлений по договорам лизинга, никаких разночтений нет. Это те же доходы от реализации. Это написано в Письме МНС России № 02-3-08/13 от 22.04.2004 г. Но если в договоре значится конечная выкупная стоимость предмета аренды, который в конечном счете перейдет во владение лизингополучателю, то она будет учитываться отдельно. Так как это относится к операциям, касающимся купли-продажи. Поэтому при указании общей суммы, нужно будет ее правильно разделить и корректно сделать разноску по статьям доходов.

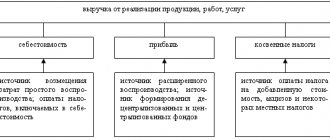

Определение показателей от сбыта

Товаров

Выручка – объем денежных средств, полученных от продажи товаров, как собственного производства, так и приобретаемых для перепродажи.

Прибыль от реализации – это величина, представляющая собой разницу между выручкой, полученной от реализации основной деятельности, и себестоимости реализованных товаров, коммерческих и управленческих расходов.

Работ

Выручка – объем денежных средств, полученный от выполнения организацией работ, представляет собой объем выполненных работ умноженный на тариф.

Прибыль от реализации– сумма денежных средств, полученных от выполнения работ, за вычетом полной себестоимости работ.

Услуг

Выручка – объем денежных средств, полученных организацией от выполнения услуг, представляет собой объем выполненных организацией услуг умноженный на тариф.

Прибыль от реализации – сумма денежных средств, полученных от оказания услуг, за вычетом полной себестоимости оказанных услуг.

Основных средств

Выручка – сумма денежных средств, полученных при продаже объектов основных средств.

Прибыль – это сумма полученных денежных средств от продажи основных средств за вычетом расходов на продажу этих средств и их остаточной стоимостью.

Основными средствами могут быть здания, сооружения, оборудование, машины, транспортные средства, инструменты, приборы, то есть все то имущество, которое используется предприятием в процессе реализации продукции или услуг.

Муниципальное имущество

Доходы от реализации имущества, являющегося муниципальным и полученным для хозяйственного ведения, налогообложению не подлежат. Это связано с тем, что денежные средства и так уже поступили в муниципальный бюджет.

В ситуациях, когда имущество принадлежит предприятию на правах хозяйственного владения, возможности распоряжения им весьма ограничены и прописаны в Гражданском законодательстве. В частности, существует запрет на продажу и сдачу в аренду, использование его в качестве залога, внесения его в качестве части уставного капитала. На эти действия требуется разрешение собственника.

В случае продажи такого имущества, налогоплательщик может снизить доходы на стоимость проданных товаров и имущественных прав. При продаже имущества, на которую распространяется амортизационные затраты, учет доходов от реализации должен вестись с учетом его возможной корректировки (уменьшения) на остаточную стоимость такого имущества.

Способы получения дохода

Оплата через электронные платежные системы

Если оплата товаров (работ, услуг) произведена через электронные платежные системы (например, через интернет-магазин), то датой получения дохода от реализации товаров является день оплаты товара (работы, услуги) электронными деньгами (письма Минфина России от 5 июня 2013 года № 03-11-11/163, от 24 января 2013 г. № 03-11-11/28).

Финансисты отметили, что при оплате товаров через электронные платежные системы продавец регистрируется в одной из таких систем в качестве получателя платежа. В этом случае документом, подтверждающим факт оплаты товара, может являться выписка по счету у оператора платежной системы или сообщение оператора платежной системы.v

Читайте также «Как учитывать доходы при УСН»

Зачастую индивидуальные предприниматели, применяющие УСН с объектом «доходы», для расчетов с покупателями используют банковские терминалы. Деньги от покупателей поступают им на расчетный счет за вычетом комиссии банка. Какую сумму считать доходом?

В Минфине полагают, что всю сумму, перечисленную покупателем, включая комиссию банка (письмо от 19 сентября 2021 г. № 03-11-11/54526). Объяснение у финансистов следующее.

К доходам при УСН относятся доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (ст. 248 НК РФ). Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) (п. 2 ст. 249 НК РФ). Поскольку «упрощенцы» используют кассовый метод, то датой получения дохода считается день поступления денежных средств на счета в банках или кассу.

Читайте также «Доходы, не учитываемые при УСН»

Значит, когда покупатели оплачивают товары «упрощенца» пластиковыми картами через терминал банка, его доход исчисляется исходя из всех поступлений за реализованный товар без уменьшения на расходы. То есть предприниматель на УСН в данном случае должен заплатить налог исходя из всей суммы, перечисленной покупателем, не вычитая из нее банковскую комиссию.

Доходы в натуральной форме

Если доходы получены в натуральной форме, то их учитывают по рыночным ценам, определяемым с учетом положений статьи 105.3 Налогового кодекса (п. 4 ст. 346.18 НК РФ). Напомним, что цена, примененная сторонами сделки, признается рыночной, если ФНС России в ходе проверки сделок между взаимозависимыми лицами не доказала обратное, и если организация самостоятельно не произвела корректировку цен.

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении! Подпишитесь на Наши новости в Яндекс Дзен!

Подписаться

Общий подход к налоговому учету реализационных доходов в иностранной валюте

Доход от реализации продукции, полученной в другой валюте в целях налогообложения, должен быть учтен в рублях. Для этого необходимо использовать официальный курс Банка России. При этом доходы можно признать на день фактической оплаты (кассовый метод) или день отгрузки (реализации), когда происходит переход права собственности. В соответствии с законодательством, оба варианта являются легитимными. Выбор зависит от учетной политики, которая установлена на предприятии.

При этом, если оплата разделена на части и налогоплательщик получает частичную предоплату (аванс), то он пересчитывается по официальному курсу, установленному на дату получение соответствующего платежа.

При работе с иностранными контрагентами возникает еще одна сложность. При оплате услуг или товаров в другой валюте и пересчете в рубли возникает курсовая разница, включаемая в состав внереализационных доходов.

Если цены на товар зафиксированы в условных единицах, то полученная выручка в валюте должна быть пересчитана в рубли на день продажи. Курсовая разница включается в состав доходов от внереализационной деятельности, если она положительная. При отрицательной сумме она входит в состав внереализационных расходов.

Определение доходов: особенности

Существуют определенные особенности с дефиницией вырученной прибыли от реализации для единичных лиц, обязанных уплачивать налоги, и некоторых видов доходов от реализации, которые связаны с возникающими отдельно обстоятельствами.

К таким суммам от прибыли относятся

- Долевое участие, относящееся к другим компаниям. Исключается вырученная сумма, перечисленная на оплату долевых акций, выставленных на продажу в рамках внутренних биржевых торгов среди действующих акционеров.

- Курсовая разница (отрицательная и положительная), возникающая вследствие ежедневных колебаний курса, официально устанавливаемого ЦБР (Центральным банком РФ).

- Появление долговых обязательств с решением суда; это штрафы, пени или/и другие назначенные санкции, возникшие после несоблюдения пунктов обязательств, прописанных в Договоре, к ним же можно отнести причиненный косвенно или напрямую ущерб, убыток.

- Передача/сдача движимого и недвижимого имущества (земельных участков) в аренду и субаренду арендодателем, исключая доходы, устанавливаемые 249 статьей действующего налогового кодекса.

- Интеллектуальная деятельность, пользование правами на нее. К интеллектуальной деятельности можно причислить следующее: патенты на промышленные изобретения, образцы, модели, а также полезные изобретения.

- Проценты, начисленные за счет существования банковского вклада/ов, банковского расчетного счета как валютного, так и в национальном эквиваленте, кредитов, договоров-займов, а так же других долговых обязательств.

- ОС (основные средства) и НА (нематериальные активы), относящихся к безвозмездной помощи, полученные для налаживания общей безопасности и модернизации производства. Только для атомных станций,

- Имущество, переданное в собственность госучреждений, на основание вынесенного решения исполнительными органами.

- Принятие российской компанией в дар имущества от:

- компании, у которой уставный фонд зависит на 50% от компании принимаемой безвозмездно имущество,

- физического лица, которое вложило 50% своей доли.

Полученное в дар имущество, не является доходом, учитываемым в налогообложение компании, в том случае, если по истечению текущего года оно не было переоформлено на третьих лиц.

- Гарантийные взносы, отчисленные в фонды-посредники, считающиеся специальными. Основная деятельность, которых состоит в снижение рисков, когда в тех или иных случаях не выполняются данные обязательства. Это касается торговли ценными бумагами и клиринг-компаний.

- Целевое финансирование. В этом случае обязательным является ведение раздельного бухучета на предприятие. Не соблюдение данных условий ведет к тому, что при аудиторской/налоговой проверке, неучтенные должным образом полученные целевые средства будут подлежать налогообложению. Расчет налогов в таком случае будет вестись с даты получения.

Эти и другие пункты, описанные в ст. 250 НК РФ признаются внереализационными доходами предприятия.

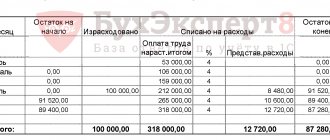

Расчет прибыли от реализации

Главная цель каждой компании на рынке – это получение весомой прибыли, которая будет покрывать все расходы, возникающие в процессе деятельности. Применяя те или иные методы расчета доходов от реализации в динамике, реально оценить эффективность финансовой и хозяйственной деятельности предприятия и в последующем устранить недочеты и повысить уровень продаж.

Формула

ЦхV = В, где Ц – это цена на единицу продукции, V – объем реализации, а В – выручка.

Если товар не один, то в расчете будет учитываться каждая позиция.

Ц₁ х V₁+ Ц₂хV₂….п = В (общая).

Чистая прибыль – это вычет всех налогов и понесенных затрат.

Похожие статьи

- Доходы и расходы по обычным видам деятельности

- Прибыль до налогообложения

- Внереализационные доходы и расходы

- Доходы, уменьшенные на величину расходов

- Договора займа на УСН

Внереализационные доходы

При расчете суммы налога на прибыль, кроме доходов, полученных от продажи товаров, услуг, имущества и имущественных прав, учитываются также внереализационные доходы. К ним относятся следующие статьи:

- арендные платежи, если они не относятся к реализационным доходам;

- долевое участие в иных организациях;

- при получении товаров на безвозмездной основе;

- полученные проценты по кредитным договорам, просроченным платежам;

- положительный результат при пересчете курсовой разницы;

- купля-продажи валюты;

- списанная кредиторская задолженность;

- любые иные доходы, получение которых никак не связано непосредственно с производством и реализацией профильных товаров;

- доходы прошлых периодов, полученных в текущем отчетном периоде.

Таким образом, учет доходов от реализации необходим для исчисления и уплаты налога на прибыль, а также проведения анализа текущего состояния предприятия. В зависимости от сферы деятельности компании, их состав может меняться. Кроме того, налоги, которые необходимо выплатить в бюджет, зависят от выбранной схемы налогообложения. Все вопросы, связанные с налогами, изложены в НК РФ.

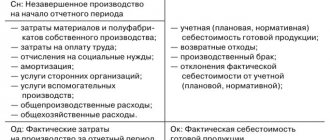

Расходы

Выручку от реализации можно уменьшить на расходы, связанные с производством и реализацией (подп. 1 п. 3 ст. 315 НК РФ). К таким расходам относятся:

- расходы, связанные с изготовлением (производством), хранением и доставкой продукции, выполнением работ, оказанием услуг;

- расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном состоянии;

- расходы на освоение природных ресурсов;

- расходы на научные исследования и опытно-конструкторские разработки;

- расходы на обязательное и добровольное страхование;

- прочие расходы, связанные с производством и (или) реализацией.

Перечень расходов, на которые можно уменьшить выручку от реализации, указан в пункте 1 статьи 253 Налогового кодекса РФ.

При этом согласно пункту 2 статьи 253 Налогового кодекса РФ расходы, связанные с производством и реализацией, подразделяются на группы:

- материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.

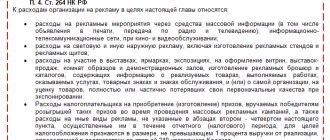

Перечень прочих расходов, связанных с производством и реализацией, приведен в статье 264 Налогового кодекса РФ.