Методика отражения поступления услуг по различным ставкам НДС

Курсы Стимул › Справочник › Полезные материалы › 1С:Предприятие 7.7 › Комплексная конфигурация › Комплексная конфигурация

1С:Предприятие 7.7 / Комплексная конфигурация / Комплексная конфигурация

Оглавление

Поступление услуг выполняется на условиях предоплаты.

Поступление услуг выполняется на условиях последующей оплаты.

В связи с тем, что в последнее время очень популярной стала операция отражения оплаты услуг мобильной связи, которые помимо НДС облагается также и пенсионным фондом, рассмотрим методику отражения данной операции в типовой конфигурации «Бухгалтерия + Торговля + Склад + Зарплата + Карды для Украины».

Следует обратить внимание на то, что в конфигурации установлен признак выделять авансы и проводки по НДС делаются по « Налоговой накладной ».

Поступление услуг выполняется на условиях предоплаты

- На первом шаге следует оформить «Договор» и «Счет-входящий» на оказываемые необходимо отдельными строками указывать как сами получаемые услуги сотовой связи ( облагаемые НДС , указываем ставку НДС – 20%), так и сумму отчислений в Пенсионный фонд (которая не облагается НДС, указываем ставку НДС – Без НДС). Данные документы в дальнейшем будут выступать в качестве аналитических разрезов при регистрации взаиморасчетов.

Заполненная форма документа «Счет-входящий» показана на рисунке 1 – Документ «Счет-входящий». Рисунок 1 – Документ «Счет-входящий» - На втором шаге необходимо отразить выполнение предоплаты за получаемые услуги. Для этого следует создать и заполнить документ « Банковская выписка ». В документе следует одной строкой отразить перечисление аванса за получаемую – «20%», выбрать «Контрагента», «Договор», «Счет-входящий», указать сумму, которую следует перечислить как аванс за получаемую услугу. Второй строкой следует указать отчисление в пенсионный фонд, указать «Ставку НДС» – «Без НДС», выбрать «Контрагента», «Договор», «Счет-входящий», а также следует указать сумму, перечисляемую в Пенсионный фонд. Заполненная форма документа показана на рисунке 2 – Документ « Банковская выписка ».

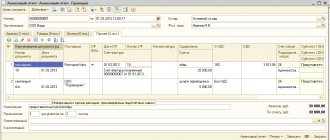

Рисунок 2 – Документ «Банковская выписка»После проведения « Банковской выписки » будут сформированы проводки, которые отразят Валовые расходы в налоговом учете, сумму аванса, а также налоговый кредит за получаемую услугу (рисунок 3).

Рисунок 3 – Проводки документа «Банковская выписка»

- На третьем шаге необходимо отразить поступление самих услуг. Для этого на основании документа «Счет-входящий» необходимо ввести документ « Услуги сторонних организаций ». В шапке документа автоматически будет заполнен контрагент и документы основания поступления услуг. В табличной части документа будет заполнено две строки – одна по поступлению услуг (Ставка НДС – 20%), а вторая по перечислению в Пенсионный фонд (Ставка НДС – Без НДС). Заполненная форма документа «Услуги сторонних организаций» показана на рисунке 4. Рисунок 4 – Документ «Услуги сторонних организаций»

После проведения документа «Услуги сторонних организаций» будут сформированы проводки, которые отразят погашение аванса, налоговый кредит, а также будет отнесена стоимость услуг к составу административных затрат (рисунок 5).Рисунок 5 – Проводки документа «Услуги сторонних организаций»

- На последнем, четвертом шаге, необходимо отразить закрытие налогового кредита по НДС. Для этого на основании документа «Банковская выписка», по которому возникло первое событие, необходимо ввести два документа « Запись книги приобретения ». Один документ (Ставкой НДС – «20%») на услуги связи и второй документ (Ставка НДС – «Без НДС») на перечисление в Пенсионный фонд. При попытке ввести на основании «Банковской выписки» документ «Запись книги приобретения » программой будет предложено ввести два документа с различными ставками. Необходимо по очереди ввести два документа. Реквизиты в документах будут заполнены автоматически на основании данных, которые были указаны в «Счете-входящем». Документы показаны на рисунке 6 и 7 соответственно. Рисунок 6 – Документ «Запись книги приобретения» оплата услуги Рисунок 7 – Документ «Запись книги приобретения» перечисление в Пенсионный фонд

После проведения документа «Запись книги Приобретения» будет сформирована проводка только по одному документу – по оплате услуг. Проводка показанная на рисунке 8.Рисунок 8 – Проводки документа «Запись книги приобретения» оплата услуг

Поступление услуг выполняется на условиях последующей оплаты

- На первом шаге следует также как и в первом случае (поступление услуг на условиях предоплаты) оформить «Договор».

- На втором шаге необходимо отразить поступление услуг. Для этого на основании документа «Договор» необходимо ввести документ «Услуги сторонних организаций». В шапке документа автоматически будет заполнен контрагент и документы основания поступления услуг.

В табличной части документа будет заполнено две строки – одна по поступлению услуг (Ставка НДС – 20%), а вторая по перечислению в Пенсионный фонд (которая не облагается НДС, указываем ставку НДС – Без НДС). Заполненная форма документа «Услуги сторонних организаций» показана на рисунке 9.Рисунок 9 – Документ «Услуги сторонних организаций»

После проведения документа «Услуги сторонних организаций» будут сформированы проводки, которые отразят Валовые расходы в налоговом учете, налоговый кредит, а также будет отнесена стоимость услуг к составу административных затрат (рисунок 10).

Рисунок 10 – Проводки документа «Услуги сторонних организаций»

- На третьем шаге необходимо отразить перечисление оплаты за полученные услуги. Для этого следует создать и заполнить документ «Банковская выписка». В документе следует одной строкой отразить перечисление оплаты за полученную – «20%», выбрать «Контрагента», «Договор», указать сумму, которую следует перечислить за получаемую услугу. Второй строкой следует указать отчисление в пенсионный фонд, указать «Ставку НДС» – «Без НДС», выбрать «Контрагента», «Договор», а также следует указать сумму, перечисляемую в Пенсионный фонд. Заполненная форма документа показана на рисунке 11 – Документ «Банковская выписка». Рисунок 11 – Документ «Банковская выписка»

После проведения «Банковской выписки» будут сформирована проводка, которая отразит перечисление оплаты контрагенту за получаемую услугу (рисунок 12).Рисунок 12 – Проводки документа «Банковская выписка»

- На последнем, четвертом шаге, необходимо отразить закрытие налогового кредита по НДС. Для этого на основании документа «Услуги сторонних организаций», по которому возникло первое событие, необходимо ввести два документа «Запись книги приобретения». Один документ (Ставкой НДС – «20%») на услуги связи и второй документ (Ставка НДС – «Без НДС») на перечисление в Пенсионный фонд. При попытке ввести на основании «Услуг сторонних организаций» в документе «Запись книги приобретения» реквизиты будут заполнены автоматически на основании данных, которые были указаны в документе «Услуги сторонних организаций». Следует обратить внимание на то, что показывать в базе НДС сумму, перечисляемую в Пенсионный фонд не правильно, т.к. эта сумма попадает в декларацию. По этому следует в одном документе исправить «Сумму без НДС» по оплате услуг, а во втором документе указать «Ставку НДС» – «Без НДС» и вручную заполнить «Сумму без НДС» перечислений в Пенсионный фонд. Документы показаны на рисунке 13 и 14 соответственно. Рисунок 13 – Документ «Запись книги приобретения» оплата услуги Рисунок 14 – Документ «Запись книги приобретения» перечисление в Пенсионный фонд

После проведения документа «Запись книги Приобретения» будет сформирована проводка только по одному документу – по оплате услуг. Проводка показанная на рисунке 15.Рисунок 15 – Проводки документа «Запись книги приобретения»

Другие

Оказание услуг: проводки

Актуально на: 28 февраля 2021 г.

Услуги – такой же объект гражданских прав, как и вещи, и они могут свободно отчуждаться одним лицом другому лицу (ст. 128, 129 ГК РФ). О том, какие при оказании услуг проводки нужно делать в бухгалтерском учете, расскажем в нашей консультации.

Оказание услуг: бухгалтерские проводки

Бухучет услуг до момента их оказания ведется, как правило, на счетах учета затрат (Приказ Минфина от 31.10.2000 № 94н):

- 20 «Основные производства»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства» и др.

Кроме того, для учета расходов, связанных с оказанием услуг, может использоваться счет 44 «Расходы на продажу».

Соответственно, в момент оказания услуг затраты по ним списываются в дебет счета 90 «Продажи». При этом по кредиту счета 90 отражается выручка от оказания услуг.

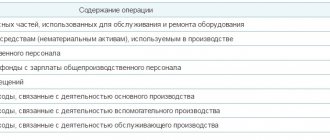

Приведем основные бухгалтерские проводки по услугам:

Операция Дебет счета Кредит счета

| Отражены расходы, связанные с оказанием услуг | 20, 29, 44 и др. | 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. |

| Отражена выручка от оказания | 90, субсчет «Выручка» | |

| Списана себестоимость оказанных услуг | 90, субсчет «Себестоимость продаж» | 20, 29 и др. |

| Начислен НДС со стоимости оказанных услуг | 90, субсчет «НДС» | 68 «Расчеты по налогам и сборам», субсчет «НДС» |

| Списаны расходы, связанные с оказанием услуг | 90, субсчет «Расходы на продажу» | 44 |

Иногда возникает вопрос, какие при перепродаже услуг бухгалтерские проводки нужно делать. Сразу оговоримся, что термин «перепродажа» к услугам не совсем применим. Ведь приобретение и потребление услуг производится одномоментно, следовательно, нельзя купить услуги (т. е. потребить их), а затем их же перепродать. Речь может идти скорее об оказании услуг с привлечением сторонних лиц.

К примеру, для оказания услуг по доставке товара покупателю – организации А организация-поставщик (организация B) может привлечь специализированную организацию, непосредственно оказывающую услуги (перевозчик — организация C). В этом случае порядок учета у организации B существенно не будет отличаться от приведенного выше порядка. Оказанные организацией C услуги будут учтены у организации B также по дебету счетов учета затрат и кредиту счета 60 «Расчеты с поставщиками и подрядчиками».

А заключив с организацией А, к примеру, агентский договор, организация B и вовсе не будет отражать у себя в составе расходов затраты, предъявленные организацией C.

Поступление услуг: проводки

Поступление услуг в организации отражается в зависимости от особенностей Учетной политики, а также вида расходов. Услуги организации могут отражаться как в составе текущих расходов (счета 20, 26 «Общехозяйственные расходы», 44 и др.), так и в составе имущества при определенных условиях.

К примеру, расходы на информационные или консультационные услуги, связанные с приобретением товаров, будут отражены так (п. 6 ПБУ 5/01, Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 41 «Товары» — Кредит счета 60

А если торговой компанией понесены расходы на заверение копий учредительных документов при заключения договора с покупателем, то на услуги нотариуса проводка в бухучете будет такая:

Дебет счета 44 – Кредит счета 71 «Расчеты с подотчетными лицами», 60

Источник: https://glavkniga.ru/situations/k503275

Учет услуг у исполнителя

Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН. Наряду с ними может применяться и ОСНО.

Выручка от оказанных услуг является доходом от обычных видов деятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99.

Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

- Дт 90.3 Кт 68 — начислен НДС.

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списана себестоимость оказанных услуг.

- Дт 50 (51) Кт 62 — услуги оплачены заказчиком.

- Учет затрат.

Рассмотрим, например, услуги обучения. Основные затраты — оплата труда сотрудников, начисление налогов и взносов, амортизация и проч. То есть для оказания данных услуг организация не затрачивает материальных ценностей на производство каких-либо объектов. По итогам месяца ее издержки списываются в себестоимость продаж проводкой Дт 90.2 Кт 20.

Пример

На изготовление баннера было затрачено материалов на сумму 17 342 руб. (без учета НДС). Оплата труда работников составила 8 500 руб., взносы с ФОТ — 2 805 руб.

- Дт 20 Кт 10 — 17 432 руб. — списаны материалы на изготовление баннера;

- Дт 20 Кт 70 — 8 500 руб. — начислена заработная плата работникам;

- Дт 20 Кт 69 — 2 805 руб. — начислены взносы с ФОТ.

- Дт 43 Кт 20 — 28 737 руб. (17 432 + 8 500 + 2 805) — изготовлен баннер по фактической себестоимости.

- Дт 90.2 Кт 43 — 28 737 руб. — списана себестоимость услуг.

1С проводки по услугам полученным и реализованным

Довольно часто, для осуществления финансово – хозяйственной деятельности организации (фирмы) мы используем понятие услуга. Она может предоставляться организации контрагентами – поставщиками или оказываться самой организацией сторонним контрагентам – потребителям услуг. Давайте в данной статье рассмотрим тему, как они предоставляются сторонними организациями и оказываются самой фирмой, а также поясним, какие бухгалтерские проводки по услугам при этих операциям оформляются.

Какие оформляются документы при получении услуги?

Давайте сначала начнём с того, какие виды услуг существуют. В зависимости от сферы деятельности услуги подразделяются на группы:

- Транспортно-экспедиционного характера;

- Аудиторские;

- По аренде, например транспорта, помещений, объектов основных средств и материально — производственных запасов (МПЗ) и другие;

- Связи, к ним относятся почтовые услуги, а также телефонные и телеграфные, услуги по предоставлению интернета, и другие;

- Услуги здравоохранения, это услуги медицинских работников в поликлиниках, больницах, клиниках и других подобных учреждениях;

- Услуги в сфере торговли (услуги специалистов по выкладке товара, консультационные услуги по товару и другие);

- Услуги образования;

- Юридические услуги;

- И другие.

В случае их предоставления организации (фирмы, компании), всегда выступают две стороны:

- Заказчик (потребитель);

- Продавец.

Основной документ, который предоставляется при их получении, является — акт выполненных (оказанных) работ (услуг) и второй документ – это счёт-фактура, она оформляется организациями — плательщиками НДС, в основном это фирмы (компании) находящиеся на общей системе налогообложения (ОСНО).

Бухгалтерские проводки при получении услуги

Если услуги поступила раньше чем оплата, то сначала отражаются взаимоотношения с продавцом по полученным затратам, указанным в акте. По дебету счёта указывается затратный счёт, а по кредиту счет 60 субсчёт 01, который в бухгалтерском плане счетов называется «Расчёты с поставщиками и подрядчиками».

При получении (поступлении) разных услуг, указывается по дебету не всегда один тот же счёт учёта, формируются такие проводки по услугам, например:

- При транспортных затратах — счёт учёта может быть разный, это может быть:

— Сч. 26, при получении транспортом поставщика канцелярских принадлежностей для офисных работников;

— Сч. 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» при перевозке транспортом сторонней организации реализованного товара контрагенту;

— Сч. 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную или иную производственную деятельность» при перевозке транспортной организацией продукции собственного производства;

- Сч. 26, отражается при отправке корреспонденции, при использовании линии интернет;

- При аудиторских — по дебету указывается сч. 26 «Общехозяйственные расходы»;

- Сч. 26, выбирается при получении юридических услуг и консультаций;

- Сч. 23 «Вспомогательное производство», сч. 20 «Основное производство», сч. 26 « Общехозяйственные расходы» при аренде помещений, складов, зданий, а также оборудования, основных средств;

- Сч. 08 «Капитальные вложения» при получении оформленной сметы, составленной для строительства объекта основного средства (магазина, склада).

- И другие.

При выборе счёта затрат необходимо учитывать «на что пошли данные услуги», на содержание управленческого аппарата, то выбираем счёт 26 «Общехозяйственные расходы»; на производство продукции, то выбираем счёт 20 «Основное производство»; на деятельность вспомогательного производства, то выбираем счёт 23 «Вспомогательное производство» или счёт 25 «Общепроизводственные расходы».

При разнесении акта выполненных (оказанных) работ (услуг)и счёт-фактуры, полученных от контрагента (поставщика услуг), не забывайте учитывать отдельно сумму НДС на счёте 19 «Налог на добавленную стоимость», для дальнейшего возмещения данных сумм из Федерального бюджета Российской Федерации.

При осуществлении оплаты услуг на расчётный счёт производятся на счетах бухгалтерского учёта записи по дебету счета 60.01 и по кредиту счёта 51 « Расчётный счёт». После этого взаимные обязательства считаются закрытыми.

Какие оформляются документы при реализации услуги?

При реализации услуги оформляются точно такие же документы, что и при получении, это акт выполненных (оказанных) работ (услуг). В акте должны быть обязательные реквизиты:

- Дата и наименование документа;

- Наименование организации, выписавшей акт;

- Наименование контрагента;

- операции;

- Хозяйственная операция, должна быть выражена в натуральном и денежном измерении;

- Ф.И.О. должностных лиц, подписавших документ;

- Подписи с двух сторон.

Если организация является плательщиком налога на добавленную стоимость, то вместе с актом выписывается счёт-фактура в двух экземплярах, один экземпляр передаётся контрагенту (покупателю), другой остаётся у продавца.

Бухгалтерские проводки при реализации услуги

При реализации услуг, формируются бухгалтерские проводки по услугам:

- По выручке по дебету сч. 62.01 «Расчёты с покупателями и заказчиками» по кредиту сч. 90.01 «Выручка»;

- По списанию фактической себестоимости по дебету сч. 90.02 «Себестоимость продаж» по кредиту сч. 20 «Основное производство» или счёта 23 «Вспомогательное производство»;

- Отражение налога на добавленную стоимость, если организация является плательщиком НДС по дебету сч. 90.03 «Налог на добавленную стоимость» по кредиту сч. 68.02 «расчёту по НДС»;

- При оплате услуг по дебету сч. 51 «Расчётный счёт» по кредиту сч. 62.01.

При занесении расходов в бухгалтерскую программу нужно подходить к каждой операции индивидуально и правильно выбирать счёт бухгалтерского и налогового учёта, от этого будет в дальнейшем зависеть, какой финансовый результат будет у вашей компании.

Источник: https://buh-spravka.ru/buhgalterskij-uchet/buhgalterskie-provodki/provodki-po-uslugam.html

Налоговый учет расходов на оплату услуг сторонних организаций

Налоговый учет расходов в виде арендных (лизинговых) платежей Читать далее: Налоговый учет расходов на формирование резервов по сомнительным долгам

7. Налоговый учет расходов на оплату услуг сторонних организаций

В соответствии со статьей 264 НК РФ учитываются для целей налогообложения прибыли и относятся к прочим расходам, связанным с производством и реализацией, следующие расходы:

— расходы на юридические и информационные услуги ;

— расходы на консультационные и иные аналогичные услуги ;

— расходы на аудиторские услуги;

— расходы на управление организацией или отдельными ее подразделениями, а также расходы на приобретение услуг по управлению организацией или ее отдельными подразделениями ;

— расходы на услуги по охране имущества и иных услуг охранной деятельности ;

— расходы на услуги по предоставлению работников (технического и управленческого персонала) сторонними организациями для участия в производственном процессе, управлении производством либо для выполнения иных функций, связанных с производством и реализацией ;

— расходы на услуги по ведению бухгалтерского учета, оказываемые сторонними организациями или индивидуальными предпринимателями .

Расходы на оплату юридических, информационных, консультационных и иных аналогичных услуг, а также на оплату услуг по управлению организацией или отдельными ее подразделениями учитываются при налогообложении прибыли независимо от того, предусмотрено ли выполнение каких-либо функций управления производством штатным расписанием организации или должностными инструкциями.

Для организаций, применяющих метод начисления, датой признания расходов на оплату услуг сторонних организаций признается одна из следующих дат:

— дата расчетов в соответствии с условиями заключенных договоров;

— дата предъявления организации документов, служащих основанием) для произведения расчетов;

— последний день отчетного (налогового) периода.

Для организаций, применяющих кассовый метод, расходы на оплату услуг сторонних организаций признаются в налоговом учете только после их фактической оплаты.

8. Налоговый учет процентов по заемным средствам

В соответствии со ст. 265 НК РФ для целей налогообложения прибыли расходы в виде процентов по долговым обязательствам отнесены к внереализационным расходам и признаются в том отчетном (налоговом) периоде, в котором они были осуществлены.

Расходы в виде процентов по долговым обязательствам включаются в состав внереализационных расходов вне зависимости от характера предоставленного кредита или займа (текущего и инвестиционного).

Из этого следует, что проценты по заемным средствам принимаются для целей налогообложения прибыли в качестве только внереализационных расходов независимо от целей, на которые получены заемные средства.

В налоговом учете, например, расходы в виде процентов по долгосрочным инвестиционным кредитам, использованным для приобретения или при сооружении объекта основных средств, не включаются в первоначальную стоимость такого объекта (т.е. не увеличивают ее), и поэтому учитываются в составе внереализационных расходов.

Расходом признается только сумма процентов, начисленных за фактическое время пользования заемными средствами.

В налоговом учете под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от формы их оформления.

Для целей налогообложения прибыли проценты по долговым обязательствам признаются в пределах установленных норм.

Особенности отнесения процентов по полученным заемным средствам к расходам и нормирование процентов по долговым обязательствам для целей налогообложения прибыли установлены статьей 269 НК РФ.

При определении расходов по долговым обязательствам статья 269 НК РФ устанавливает два способа их принятия к учету в целях налогообложения прибыли.

Первый способ заключается в определении среднего уровня процентов, принимаемого за предельную величину процентов, признаваемых расходом.

Этот способ применяется в случае, когда организация получает заемные средства от нескольких заимодавцев в течение одного отчетного периода, например, квартала.

Расходом признаются проценты, начисленные по долговому обязательству любого вида при условии, что размер начисленных организацией по долговому обязательству процентов существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же отчетном периоде на сопоставимых условиях.

При этом существенным отклонением размера начисленных процентов по долговому обязательству считается отклонение более чем на 20 процентов в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по долговому обязательству, выданному в том же квартале на сопоставимых условиях.

Под долговыми обязательствами, выданными на сопоставимых условиях, понимаются долговые обязательства, отвечающие одновременно следующим критериям:

— выданы в одинаковой валюте;

— выданы на те же сроки;

— выданы под аналогичные обеспечения;

— выданы в сопоставимых объемах.

Долговые обязательства, соответствующие всем критериям сопоставимости, но принятые от разных категорий кредиторов — физических лиц или юридических лиц — считаются несопоставимыми.

Второй способ применяется при отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях.

В этом случае предельная величина процентов, признаваемых расходом для целей налогообложения, принимается равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза, — при оформлении долгового обязательства в рублях, и 15 процентам — по долговым обязательствам в иностранной валюте.

Для организаций, применяющих метод начисления, расходы в виде процентов по договорам займа и иным аналогичным договорам, срок действия которых превышает один отчетный период, считаются осуществленными и признаются в налоговом учете на конец соответствующего отчетного периода.

Для организаций, применяющих кассовый метод, проценты за пользование заемными средствами (включая банковские кредиты) признаются для целей налогообложения только после их фактической уплаты заимодавцу.

Налоговый учет расходов в виде арендных (лизинговых) платежей Читать далее: Налоговый учет расходов на формирование резервов по сомнительным долгам

Информация о работе «Налоговый учет представительских расходов»

Раздел: Бухгалтерский учет и аудит Количество знаков с пробелами: 42884 Количество таблиц: 0 Количество изображений: 0

Похожие работы

Налоговый учет представительских расходов на примере ЗАО «Садко»

20644

1

0

… они не учитываются. Проживание. Расходы на оплату проживания также не являются представительскими, ведь их нельзя отнести ни к одной статье расходов, предусмотренных закрытым перечнем представительских расходов, признаваемых в налоговом учете. Такая позиция приведена в Письме Минфина России от 16.04.2007 N 03-03-06/1/235. Проезд. Приглашая представителей контрагентов на переговоры, принимающая …

Бухгалтерский учет расходов для целей налогообложения предприятий сферы услуг

373699

37

0

… налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения …

Налоговый учёт нормируемых расходов

68451

4

0

… на сумму налога на добавленную стоимость, относящегося к представительским расходам сверх норм и, соответственно, не подлежащего вычету, – 400 руб. (4 000 руб. – 3 600 руб.). 2. Регистры налогового учета нормируемых расходов Состав расходов, уменьшающих полученные доходы для целей исчисления налога на прибыль, с 01.01.02 определяется нормами главы 25 «Налог на прибыль организаций» Налогового …

Оценка действующей системы взаимодействия бухгалтерского и налогового учета платежей по налогу на прибыль

239654

10

11

… совершенно не корреспондируют между собой. Об этом и пойдет речь в следующей главе настоящей работы на примере конкретной организации г.Москвы. 2. Оценка действующей системы взаимодействия бухгалтерского и налогового учета платежей по налогу на прибыль (на примере ОАО «КОМКОР») 2.1. Концепция ПБУ 18/02 «Учет расчетов по налогу на прибыль» в практическом аспекте Существующие расхождения …

Бухгалтерский учет услуг проводки

Многие компании, осуществляя свою деятельность, прибегают к услугам сторонних организаций. Чаще всего это бывает связано с деятельностью по производству продукции или ее продажи. Любые услуги, оказываемые вашей организации, должны быть обоснованы и отражены в проводках в бухгалтерском учете.

Законодательное регулирование оформления учета оказанных услуг

Правовое регулирование учета оказания услуг основывается на договоре, который вы составили с контрагентом. Также регулирование происходит на основании налогового законодательства и Гражданского кодекса. Кроме того, в образовательной, охранной и некоторых других сферах действуют дополнительные нормативные акты.

Поскольку оказывать услуги могут как юридические, так и физические лица, расчеты с контрагентами могут выполняться и в безналичной, и в наличной формах. Расходы на услуги оформляются так же, как и все остальные. Счета бухгалтерского учета, по которым проводят операции, зависят от подразделения, типа производства и других факторов.

Документы для оформления проводок на услуги в бухгалтерском учете

- Счет-фактура.

- Акт выполнения работ.

- Выписка из расчетного счета.

- Выписка из платежного поручения.

Советы по оформлению проводок услуг в бухгалтерском учете

- Перед тем как отражать проводки услуг в бухгалтерском учете, необходимо получить документы, которые подтверждают, что работы были выполнены. Заключите с фирмой, с которой вы работаете, договор. Документ необходимо верно оформить и отразить в нем все оказанные услуги.

- При выполнении работ необходимо заполнить соответствующий акт. Точной формы данного документа не существует, поэтому его составляет бухгалтер предприятия. НДС будет вычтено только при наличии счета-фактуры, который необходимо приложить к акту.

- В бухгалтерском учете оформляется проводка, отражающая сумму расходов на услугу без НДС. Налог на добавочную стоимость отражается на основании счета-фактуры.

- Следующая проводка в бухгалтерском учета делается на основании выписок из расчетного счета и платежного поручения после оплаты работы компании, оказавшей услуги. Если вы платили контрагенту наличными через кассу, оформление расходов происходит через расходный ордер.

- Далее можно производить вычет налога на добавочную стоимость. Сумма НДС обязательно под точным числом и номером вносится в книгу покупок. Затем списываются расходы на себестоимость, что также необходимо отразить в бухгалтерском учете соответствующей проводкой.

Источник: https://biznesanalitika.ru/article/buhgalterskij-uchet-uslug-provodki

Учет услуг у заказчика

Услуги являются расходами предприятия-заказчика и чаще всего относятся на затратные счета 20 (23, 25, 26, 44).

Продолжим пример

Однако некоторые услуги могут увеличивать стоимость покупных товаров или основных средств (п. 6 ПБУ 5/01, п. 8 ПБУ /01), например транспортные или информационные. В таком случае их отражение осуществляется следующим образом:

- Дт 08 (10, 41) Кт 60 — увеличена стоимость ОС (МПЗ, ТМЦ) на сумму транспортных или иных услуг, подлежащих включению в стоимость.

Порядок формирования стоимости ОС и ТМЦ см. в статьях: