Онлайн-касса при безналичных расчетах с физлицами

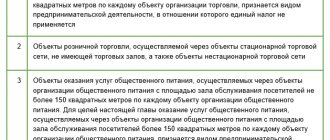

До принятия комментируемых поправок существовала неясность относительно того, нужно ли использовать ККТ, если покупатель — физическое лицо перечислил деньги на банковский счет продавца. Дело в том, что согласно пункту 1 статьи 1.2 Федерального закона от 22.05.03 № 54-ФЗ о применении ККТ (далее — Закон № 54-ФЗ), контрольно-кассовая техника в общем случае применяется всеми организациями и предпринимателями при осуществлении ими расчетов. Сразу скажем, что данное правило сохранилось и в новой редакции Закона № 54-ФЗ. Но вот само понятие «расчеты» претерпело серьезные изменения.

Прежде под расчетами понимался прием или выплата денег с использованием наличных и (или) электронных средств платежа. Специалисты спорили, подпадает ли под это определение безналичный перевод со счета покупателя на счет поставщика. Чиновники утверждали, что подпадает (письмо Минфина России от 28.04.17 № 03-01-15/26324, см. «Минфин: при безналичной оплате товара через банк продавец обязан применять ККТ»). Эксперты высказывали другое мнение, согласно которому расчетом является перевод денег посредством интернет-банкинга, или через системы-аналоги классического «банк-клиент». Если же клиент лично пришел в банк и принес платежное поручение, оформленное на бумаге (либо заполнил его на месте), то при такой операции электронные средства платежа не задействованы. Следовательно, данная разновидность безнала не относится к расчетам и не требует применения ККТ.

Согласно поправкам, под расчетами понимается прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке. Таким образом, отныне любая безналичная операция, наравне с наличными расчетами, обязывает продавца применить контрольно-кассовую технику.

Также появились четкие правила относительно того, когда при безналичных расчетах продавец должен оформить кассовый чек, и каким способом следует передать чек покупателю. Так, чек следует сформировать не позднее рабочего дня, следующего за днем осуществления расчета, но не позже момента передачи товара (новый пункт 5.4 статьи 1.2 Закона № 54-ФЗ). Передать чек можно по интернету на телефон клиента или на его электронный адрес. Бумажный чек обычно выдается клиенту вместе с товаром. Но есть и еще один способ — отдать бумажный чек при первом непосредственном взаимодействии клиента с продавцом или уполномоченным им лицом (новый пункт 5.3 статьи 1.2 Закона № 54-ФЗ).

Добавим, что законодатели разрешили временно не формировать кассовые чеки в ситуации, когда покупатель-физлицо приходит в банк и приносит «бумажное» распоряжение на перевод денег, либо заполняет его на месте. Отсрочка действует и в случае, когда физлицо оплачивает коммунальные услуги или принимает от продавца возврат ранее сделанного аванса. При подобных обстоятельствах продавец вправе не оформлять кассовые чеки вплоть до 1 июля 2021 года. Это прямо оговорено в части 4 статьи 4 комментируемого закона.

Отсрочка перехода на онлайн-кассы до 01.07.2021

В соответствии с новыми правилами индивидуальные предприниматели, не имеющие работников, с которыми заключены трудовые договоры, получили право не применять ККТ при расчетах за товары, работы и услуги до 1 июля 2021 года (ст. 2 Федерального закона от 06.06.2019 № 129-ФЗ).

Но отсрочка распространяется не на всех ИП без наемных сотрудников. Чтобы иметь возможность работать без онлайн-кассы еще год, ИП должен отвечать некоторым обязательным требованиям:

- оказывать услуги/выполнять работы лично, без привлечения наемных сотрудников;

- при продаже товаров осуществлять реализацию товаров исключительно собственного производства.

Таким образом, если ИП занимается перепродажей товаров, отсрочка на него не распространяется, даже если у него нет других работников. Если же ИП самостоятельно, например, делает ремонты или продает, скажем, мебель собственного производства, то он вправе не применять ККТ до 01.07.2021 года.

| Кто получил отсрочку перехода на ККТ до 1 июля 2021 года | ИП без работников, самостоятельно оказывающие услуги/выполняющие работы |

| ИП без работников, реализующие продукцию собственного производства | |

| Кого освободили от применения ККТ | Товарищества/кооперативы собственников недвижимости при приеме коммунальных платежей и оплате населением услуг товарищества/кооператива |

| Образовательные организации при расчетах за образовательные услуги населению | |

| Физкультурно-спортивные организации при расчетах за услуги в сфере физкультуры и спорта | |

| Организации культуры при расчетах за услуги в области культуры | |

| ИП, реализующие с рук или лотка билеты в театры |

При этом ИП утрачивают право на эту отсрочку при найме сотрудников. В случае заключения трудового договора даже с одним работником ИП обязаны не позднее 30 календарных дней с даты заключения договора приобрести и зарегистрировать ККТ.

Отметим, что Федеральный закон от 06.06.2019 № 129-ФЗ говорит именно о трудовых договорах. То есть, теоретически ИП в целях получения отсрочки перехода на онлайн-ККТ не запрещается нанимать сотрудников по договорам ГПХ. Например, по договору подряда или платного оказания услуг.

Но это не значит, что налоговики не смогут в судебном порядке переквалифицировать договор подряда в трудовой договор и вменить таким ИП обязанность по применению ККТ уже с 01.07.2019 года.

Расчеты между организациями и ИП

И в прежней, и в новой редакции Закона № 54-ФЗ сказано, что при расчетах между двумя организациями, двумя ИП, либо между организацией и ИП нужно применять контрольно-кассовую технику в двух случаях. Первый — это прием и выдача наличных средств. Второй — это прием и выдача безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты). Что же касается всех прочих безналичных расчетов, то они под закон о ККТ не подпадают.

До конца июня 2021 года чеки, оформляемые при расчетах между компаниями и предпринимателями, будут такими же, как и при расчетах с физлицами. Но с июля 2021 года начнет действовать новый пункт 6.1 статьи 4.7 Закона № 54-ФЗ. В нем говорится, что при расчетах между юридическими лицами и ИП необходимо выписывать чек, который должен содержать дополнительные реквизиты. Это наименование покупателя (то есть название организации или ФИО предпринимателя) и ИНН покупателя. Плюс к этому в чеке придется указывать следующие данные (при их наличии): сведения о стране происхождения товара; сумма акциза и регистрационный номер таможенной декларации.

Обратите внимание: выполнить все требования актуальной редакции Закона 54-ФЗ к реквизитам в кассовом чеке можно с помощью сервиса «Контур.Маркет». Сервис также обеспечивает передачу данных о пробитых чеках в ИНФС через ОФД. Кроме того, «Контур.Маркет» интегрирован с сервисом для ведения учета и сдачи отчетности «Контур.Бухгалтерия», что позволяет быстро и безошибочно отражать данные о продажах в налоговом и бухгалтерском учете.

Полный комплект для онлайн-ККТ: по цене кассы вы получите кассу, ОФД и товароучетную систему «Контур.Маркет» Отправить заявку

Изменение настроек в ККТ в связи с отменой ЕНВД

С 1 января 2021 года перестал существовать ЕНВД. Плательщикам этого налога нужно было определиться, на какую систему налогообложения перейти — ОСНО, УСН, ПСН. Некоторые в качестве альтернативы выбрали налог на профессиональный доход (НПД, больше известный как самозанятость).

Те, кто по закону обязаны применять кассы, столкнулись с задачей — в связи со сменой системы налогообложения им нужно было поменять настройки в ККТ. В помощь бизнесу ФНС разработала специальный сервис для изменения настроек кассы — благодаря ему это можно сделать самостоятельно, без посредников. Достаточно выбрать из списка модель ККТ — и сервис предложит вам подробную инструкцию.

Обычно при изменении настроек в налоговую подают заявление о перерегистрации кассы. Но при изменении системы налогообложения этого делать не нужно — достаточно изменить настройки в самой ККТ.

Поскольку система налогообложения отображается в чеке, то важно, чтобы первая продажа, которую бизнес осуществляет на новой системе налогообложения, прошла с новыми данными в чеке.

Новшества для ИП на ПСН

Общий случай

Согласно прежней редакции Закона № 54-ФЗ, большинство предпринимателей на патенте должны были начать применять онлайн-кассы с июля этого года. Однако комментируемые поправки в общем случае освободили ИП на ПСН от этой обязанности. В новом пункте 2.1 статьи 2 Закона № 54-ФЗ сказано, что предприниматели на ПСН могут не оформлять кассовый чек, если взамен они выдают покупателям документ, подтверждающий факт осуществления расчета. Для удобства станем называть его специальным документом.

Специальный документ должен содержать наименование и порядковый номер, а также некоторые реквизиты, обязательные для кассового чека: ИНН продавца, его систему налогообложения и проч. (полный список реквизитов приведен в абзацах 4-12 пункта 1 статьи 4.7 Закона № 54-ФЗ). Не нужно указывать лишь те реквизиты чека, которые относятся к кассовому аппарату, например, регистрационный номер ККТ, фискальный признак и т.д.

Исключения

Однако не обошлось и без исключений. Согласно новой редакции Закона № 54-ФЗ, использовать ККТ все же придется тем ИП на патентной системе, кто занимается следующими видами деятельности:

- парикмахерские и косметические услуги;

- ремонт и техобслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- техобслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- автомобильные грузовые и пассажирские перевозки;

- ветеринарные услуги;

- проведение занятий по физической культуре и спорту;

- оказание услуг по перевозке пассажиров и грузов водным транспортом;

- ведение охотничьего хозяйства и осуществление охоты;

- занятие медицинской деятельностью или фармацевтической деятельностью;

- услуги по прокату;

- розничная торговля и услуги общепита;

- производство молочной продукции;

- товарное и спортивное рыболовство и рыбоводство;

- ремонт компьютеров и коммуникационного оборудования.

При этом данным ИП (кроме тех, кто занимается розницей и общепитом) предоставлена отсрочка: они могут не оформлять кассовые чеки до 1 июля 2021 года.

Рассчитать стоимость готового решения для подключения онлайн-кассы

Если ИП воспользовался отсрочкой, то до июля 2021 года он может выдавать покупателям товарные чеки, квитанции или другие простые документы, подтверждающие расчеты. Простой документ должен соответствовать определенным требованиям, но они отличаются от тех, что предъявляются к специальному документу. Так, в простом документе нужно указать следующие реквизиты: наименование, порядковый номер, дату выдачи, название или ФИО продавца, его ИНН, название и количество товара, сумму оплаты, а также должность, фамилию, инициалы и личную подпись выдавшего лица.

Также см. «Новые поправки в закон о ККТ: кого совсем освободят от применения онлайн-касс».

Новшества для торговых автоматов

По старым правилам кассу, которую применяли в составе торгового автомата, нужно было устанавливать внутри его корпуса. Комментируемые поправки вводят ряд исключений из этого общего правила. Так, онлайн-касса может находиться вне корпуса автомата, взимающего плату за услуги по перевозке пассажиров, багажа, грузов и грузобагажа. При этом необходимо, чтобы на корпусе в доступном месте находился легко читаемый заводской номер торгового автомата. Если все условия выполнены, то ККТ, размещенная отдельно от автомата, может не выдавать чеки, а если покупатель не сообщил свой электронный адрес или номер телефона, то онлайн-касса может не направлять чеки по интернету (новые подп. 1 п. 5.1 и п. 5.2 ст. 1.2 Закона № 54-ФЗ).

С февраля 2021 года разрешат устанавливать ККТ отдельно от автомата, если на его дисплее отображается QR-код, позволяющий покупателю считать и идентифицировать онлайн-чек. В случае применения таких касс можно не печатать и не направлять покупателям чеки. Правда, здесь есть дополнительное условие — автомат не должен продавать подакцизную или технически сложную продукцию и товары, подлежащие обязательной маркировке (новый подп. 2 п. 5.1 ст. 1.2 Закона № 54-ФЗ).

Также есть нововведения для автоматов, расчеты в которых совершаются исключительно монетами. Если эти автоматы не питаются от электрической энергии, в том числе от аккумуляторов и батарей, то устанавливать в них контрольно-кассовую технику больше не нужно (новый п. 1.1 ст. 2 Закона № 54-ФЗ).

В каких случаях потребуется ведение онлайн-кассы?

После вступления в силу поправок к 54-ФЗ сфер, где не требуется наличие онлайн-кассы практически не остается.

Онлайн-касса является обязательной для:

- ИП и юридических лиц на ЕНВД, которые оказывают бытовые услуги, сдают помещения в аренду, проводят работы в автосервисе,

- ИП на ЕНВД и патентной системе, работающие в сфере общепита, но не имеющие сотрудников, оформленных по трудовому договору. Например, владельцы киосков по продаже продуктов питания, кофе, фаст-фуда, которые работают самостоятельно.

- ИП, имеющие торговые автоматы без наемных сотрудников, в том числе и собственники вендинговых автоматов, например, по продаже бахил, кофе, упакованных продуктов питания. В этом случае в обязательном порядке на корпусе автомата должен быть указан его заводской номер в доступном месте, чтобы покупатели могли его найти не прилагая особых усилий.

- Предприниматели, которые проводят безналичные расчеты, то есть все онлайн-магазины и площадки по продаже в интернете.

- Некоторые индивидуальные предприниматели на патентной системе налогообложения, которые оказывают услуги по ремонту машин и оборудования, пассажирским и грузовым перевозкам, ветеринарии, по проведению спортивных занятий, охота и рыболовство, предоставление медицинских услуг, продажи в розничных магазинах площадью до 50 квадратных метров, организация общественного питания в помещениях без зала и с залом до 50 квадратных метров.

- Страховые агенты, кредитные организации, государственные и муниципальные библиотеки и платные парковки.

Стоит отметить, что ИП на УСН не получили освобождения от установки онлайн-касс.

ВАЖНО в мае 2021 года были внесены очередные поправки в действие 54-ФЗ и ряд категорий предпринимателей получили отсрочку в установки онлайн-кассы до 2021 года. Поправки касаются ИП без сотрудников, которые продают товары собственного производства, сами оказывают услуги или выполняют определенные работы. Эта отсрочка дана для того, что бы предприниматели могли определиться с формой ведения бизнеса – самозанятость или индивидуальное предпринимательство. Напомню, что режим самозанятости сейчас является пилотным проектом, которые реализуется в Москве и Московской области, Калужской области и республике Татарстан. Если этот эксперимент будет удачным, то режим самозанятости станет доступен для всей России.

Кроме того, без кассы после июля 2021 года смогут продолжать работать ИП, которые ведут свою деятельность в труднодоступной местности. Список таких регионов утвержден органами государственной власти субъектов РФ.

Без кассы могут пока работать предприниматели, работающие в медицинской и фармацевтической сфере в сельской местности, а так же те, кто ведет льготную деятельность

Льготы имеет:

- Уличная торговля (мороженое, квас, газеты, овощи),

- Подсобные рабочие,

- Работающие в сфере помощи незащищенным категориям людей, например, осуществляющие уход за больными или пожилыми людьми, присмотр за детьми,

- Предприниматели, сдающие квартиры вместе с парковочными местами, расположенные в многоквартирном доме, которые находятся в собственности ИП.

Новшества для платежных агентов и страховщиков

В статье 1.2 Закона № 54-ФЗ появился новый пункт 5.5, посвященный платежным агентам и субагентам, которые производят расчеты посредством автоматических устройств. Новая норма обязывает их выдавать кассовые чеки на бумажном носителе, либо направлять их в электронной форме. Есть и альтернативный вариант: переслать клиенту сведения, идентифицирующие онлайн-чек. К ним относятся: регистрационный номер кассы, сумма, дата и время расчета и проч. При помощи этих сведений клиент сможет найти и бесплатно получить свой чек на информационном интернет-ресурсе, который указал продавец.

Предусмотрены поправки и для страховщиков. Новый пункт 11 статьи 2 Закона № 54-ФЗ адресован страховщикам, которые рассчитываются со страхователями через агентов, не являющихся организациями или ИП. В такой ситуации страховщик обязан оформить чек или бланк строгой отчетности в электронной форме и направить его страхователю.

Полный комплект для онлайн‑ККТ: касса по спеццене, ОФД, настройка ККТ с регистрацией в ФНС и товароучетная система со скидкой Отправить заявку

ШТРАФЫ за работу без онлайн кассы

Если ФНС в ходе проверки обнаружит, что предприятие работает без кассы, ему грозит штраф.

Для ИП штраф составляет от 25% до 50% выручки, полученной без кассы, но не меньше 10 тысяч рублей.

Для организации — от 75% до 100% неучтённой выручки, но не меньше 30 тысяч рублей.

Если нарушитель продолжает работать без кассы и его выручка уже составила как минимум 1 млн рублей, руководителю запретят занимать эту должность на срок от одного до двух лет, а деятельность организации или ИП приостановят на срок до 90 дней.

Среди предпринимателей бытует мнение, что ФНС не обращает внимание на бизнес с оборотом менее 10 млн рублей в месяц, и некоторые ИП могут решить для себя не покупать кассу до первого штрафа. Но ФНС необязательно устраивать поголовные проверки, пожаловаться в налоговую может любой покупатель, которому не дали чек, у ФНС для этого есть специальное мобильное приложение, доступное любому желающему.

Виды деятельности, не требующие применения ККТ

Законодатели скорректировали перечень видов деятельности, позволяющих не применять контрольно-кассовую технику. Вот основные изменения:

- уточнено, что освобождение от ККТ распространяется только на газеты и журналы, напечатанные на бумажном носителе;

- добавлено условие, что не подпадает под освобождение от ККТ разносная торговля товарами, подлежащими обязательной маркировке средствами идентификации;

- освобождение от ККТ распространено на разносную торговлю на борту воздушных судов (ранее действовало только для поездов, ручных тележек, велосипедов, корзин и лотков);

- от применения ККТ освободили продажу в розлив молока и питьевой воды (ранее освобождалась продажа мороженого и безалкогольных напитков);

- от применения ККТ освобождены платные услуги, оказываемые государственными и муниципальными библиотеками;

- от применения ККТ освобождено предоставление платных парковочных мест на дорогах общего пользования и на региональных, муниципальных и земельных участках;

- с 1 июля 2021 года отменяется освобождение, действовавшее для продажи проездных билетов в салоне общественного транспорта.

Что изменилось в оформлении чеков и БСО

В комментируемом законе содержатся поправки, касающиеся обязательных реквизитов кассового чека и бланка строгой отчетности. Во-первых, появилось уточнение, что цена за единицу должна быть указана в валюте РФ. Во-вторых, поменялась формулировка формы расчета: прежде было «наличными» и (или) «электронными», теперь стало «наличными» и (или) «в безналичном порядке». В-третьих, QR-код стал обязательным реквизитом кассового чека и БСО (п. 1 ст. 4.7 Закона № 54-ФЗ в новой редакции).

Кроме того, с июля 2021 года начнут действовать особые правила для чеков и БСО, которые выдаются при выплате выигрышей в лотерее и азартных играх, а также при получении страховой премии и при страховой выплате. В таких чеках и БСО, помимо обычных реквизитов, нужно будет указывать наименование, либо ФИО клиента или страхователя, и его ИНН (для физического лица — серию и номер паспорта). Это предусмотрено новым пунктом 6.2 статьи 4.7 Закона № 54-ФЗ.

С 1 января 2021 года начнут штрафовать за нарушение Закона о ККТ

Согласно п. 2 Постановления Правительства РФ от 03.04.2020 № 438 и п. 5 Приказа ФНС России от 20.03.2020 № ЕД-7-2/[email protected], проверки соблюдения требований Закона о применении ККТ были запрещены до 31 декабря 2021 года. С 1 января 2021 года действие моратория прекратилось.

Срок привлечения к ответственности за нарушения в области применения онлайн-кассы составляет один год (ч. 1. ст. 4.5 КоАП РФ). Это значит, что ФНС может выписать штраф за нарушение, которое было совершено в прошлом году.

Есть способ избежать санкций. Для этого исправьте нарушение раньше, чем налоговая о нем узнает. Как это сделать, читайте в статье про исправление ошибок на ККТ.

Изменения для фискальных накопителей

Еще недавно на рынке были представлены фискальные накопители только двух видов: со сроком действия 36 месяцев и сроком действия 13 месяцев. Сейчас к ним добавились накопители со сроком действия 15 месяцев. Не исключено, что в будущем появятся накопители, рассчитанные на иной срок.

Законодатели учли эти изменения. Прежде в пункте 6 статьи 4.1 Закона № 54-ФЗ говорилось, что в общем случае пользователи на спецрежимах обязаны применять фискальные накопители со сроком действия не менее 36 месяцев. И лишь для некоторых пользователей (в частности, для совмещающих спецрежим и ОСНО) допускалось применение накопителя со сроком действия не менее 13 месяцев. После принятия комментируемых поправок, этим же пользователям разрешено применять фискальные накопители сроком действия менее 36, но не менее 13 месяцев. Мы видим, что в данный промежуток попадают накопители со сроком 15 месяцев.

Купить фискальный накопитель и заключить договор с ОФД