Сроки перехода на онлайн-кассы для ИП на ЕНВД

Почти все вмененщики переходят на онлайн-ККТ 1 июля 2021 года. Изначально крайняя дата была в 2021, но правительство перенесло кассы еще на год (закон от 27.11.2017 № 337-ФЗ). Напомним, что отсрочка закреплена в 290-ФЗ, а закон 54-ФЗ «О контрольно-кассовой технике» не регулирует сроки перехода.

ИП на ЕНВД в розничной торговле или общепите

- Если есть наемные сотрудники — 1 июля 2021 года.

- Если нет сотрудников — 1 июля 2021 года.

Это относится к деятельности из пп. 6–9, п. 2, ст. 34626 Налогового Кодекса.

Если предприниматель работал сам, а потом нанял сотрудника, то в течение 30 дней должен купить кассовый аппарат и зарегистрировать его.

- Аренда онлайн-кассы МТС касса 5

56 отзывов

1 700 ₽

1700

https://online-kassa.ru/kupit/arenda-onlajn-kassy-mts-kassa-5/

ЗаказатьПодробнееЕсть в наличии

- Аренда онлайн-кассы МТС касса 7

43 отзыва

1 700 ₽

1700

https://online-kassa.ru/kupit/arenda-onlajn-kassy-mts-kassa-7/

ЗаказатьПодробнееЕсть в наличии

Остальные ИП на ЕНВД переходят в 2021 году

Если предприниматель не работает в рознице или общепите, то получает отсрочку на онлайн-кассы до 2021 года. Не имеет значения, есть у него работники или нет. Отсрочка действует для предпринимателей из пп. 1–5 и 10–14, п. 2, ст. 34626 НК.

Онлайн-кассы для всех видов бизнеса! Доставка по всей России.

Оставьте заявку и получите консультацию в течение 5 минут.

Совмещение ЕНВД с УСН или ОСНО

Предприниматели на ОСНО и УСН перешли на новые кассы в 2017 году, кроме представителей сферы услуг.

По разным деятельностям необходимо вести раздельный учет. Бизнесмены на УСН или ОСНО уже обязаны использовать кассу и отправлять чеки в налоговую. На вмененке можно выдавать БСО или документы об оплате по старым правилам и не использовать онлайн-кассу до 2021 или 2021 года.

После крайнего срока для ЕНВД, используйте один кассовый аппарат, если обе деятельности зарегистрированы по одному адресу. Для этого касса и товароучетная система должны поддерживать несколько режимов налогообложения. В чеке обязательно указывать налоговый режим, и причем только один.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса! Получай первым горячие новости и лайфхаки!

Продавцы пива

Розничные продавцы пива переходят на онлайн-кассы, как и все остальные. Так, предприниматель с сотрудниками ставит кассовый аппарат до 1 июля 2021 года, а ИП на ЕНВД без работников — до 1 июля 2021 года.

Но учитывать алкоголь в ЕГАИС все равно нужно.

Цитата из обновленного 171-ФЗ

Продавцы акцизных товаров

Переходят на онлайн-кассы в 2021 и 2021 годах (письмо Минфина от 14.04.2017 № 03-01-15/22578).

ЕНВД нельзя применять при продаже подакцизных товаров из пп. 6–10, п. 1, ст. 181 НК РФ. Поэтому вмененщики не продают автомобильное масло, бензин и дизельное топливо. Остальные товары продавать на ЕНВД можно.

В законе 54-ФЗ ничего не сказано про отдельные сроки для акцизных товаров, поэтому продавать сигареты можно без кассового аппарата до 1 июля 2021 и 2021 годов.

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Когда переходить

Сроки перехода на онлайн-кассы для ИП на ЕНВД обозначены законодательством. Переход на онлайн-кассы для ИП этой системы налогообложения начался еще в 2021 году. Тогда на онлайн-ККТ перешли продавцы пива и алкоголя.

Летом 2021 на онлайн-кассы перешли ИП на ЕНВД торговли и общественного питания с наемными работниками. Но даже тогда перешли не все. Часть предпринимателей получила отсрочку.

Онлайн-касса для ИП на ЕНВД 2021 год

К 01.07.2019 года оставшаяся часть ИП на ЕНВД установят онлайн-кассы:

Предприниматели сферы торговли без наемных сотрудников,

Предприниматели сферы общепита без наемных рабочих,

Предприниматели сферы услуг без работников и с работниками.

Когда и как применять

Применение онлайн-касс для ИП на ЕНВД лучше начать заранее. Не стоит обращаться за кассой 30 июня. Есть огромная и почти 100-процентная вероятность, что вы опоздаете. Стоит обратиться заранее, продумать какую модель выбрать. А выбрать будет не просто. Понадобится время на регистрацию кассы, настройку и обновление программного обеспечения. Так что лучше всего обратиться хотя бы за месяц. Если вы начнете работу на онлайн-кассе заранее, вас за это не оштрафуют, а вот за опоздание к сроку — могут.

Важно. ИП на ЕНВД освобождены от печати номенклатуры в чеках до 2021 года, при условии если они не торгуют подакцизными товарами.

Онлайн-кассы для ИП на ЕНВД отсрочка

Глава ФНС в недавнем времени высказался против отсрочки перехода на онлайн-кассы для ИП без сотрудников. Отсрочки в применении онлайн-касс можно не ждать. В 2021 г. появится категория граждан «Самозанятые», которая сможет работать без использования ККТ. Это фрилансеры и все те, кто работает на себя, оказывая различные услуги, то есть без людей по найму. Такая категория должна будет также платить налоги по установленной ставке.

Кто на ЕНВД может не использовать кассы

Есть категории предпринимателей, которым можно не применять кассы:

- Продающие напитки на разлив: квас и молоко из цистерн и др.

- предприниматели, торгующие на необустроенных рынках, ярмарках, палатках.

- Кондукторы, продавцы билетов, газет, печатных изданий.

- Продавцы ценных бумаг.

- Обувные ремонты, часов, мелкой электроники и бытовой техники, и др.

- Сиделки, няни, носильщики и др.

- Сдающие собственное жилье в аренду.

С полным перечнем исключений вы можете ознакомиться в 54 ФЗ.

Если вы оказываете услуги без ККТ — можно выдавать БСО. Если вы торгуете — то можно выдать товарный чек.

Другие исключения

Не устанавливать онлайн-кассу могут все предприниматели на ЕНВД, находящиеся в удаленных районах, входящих в перечень удаленных районов освобожденных от обязанности применять ККТ. Это все те труднодоступные местности и регионы, где нет интернета. Они также должны будут применять кассу, только в автономном режиме и отчитываться перед налоговой. Список таких регионов утвержден министерством связи РФ. Если ИП находится в удаленном районе и торгует подакцизными товарами (алкоголь), то отчитываться в ОФД они должны не реже раза в месяц. Для этого придется возить кассу туда, где есть интернет.

Для кого кассы полностью отменили

- Предпринимателю переводят деньги другие ООО или ИП на расчетный счет через банк. При оплате наличными нужно пробивать чеки на новой контрольно-кассовой технике.

- Коммерсант живет в труднодоступной местности. Местные власти публикуют на своих сайтах списки труднодоступных населенных пунктов.

- Предприниматель живет в отдаленной от связи местности. Тогда ИП не подписывает договор с ОФД. Но при этом он должен купить кассу, фискальный накопитель и поставить их на учет в налоговой.

Деятельность из п. 2 ст. 2 54-ФЗ

Работать без кассы даже после 2021 года могут предприниматели, которые занимаются некоторыми видами деятельности.

Продавец акцизных товаров обязан использовать кассу, даже если он попал в п. 2, ст. 2, 54-ФЗ «О контрольно-кассовой технике».

Некоторые товары на рынке продавайте только с кассой

Продавцы на рынках работают без кассового аппарата. Но правительство утвердило перечень товаров, которые нельзя продавать без ККТ на рынках, ярмарках и выставках. В список вошли спорттовары, мебель, компьютеры и ещё 14 категорий.

Кассовый аппарат в законе

Как гласит закон, все индивидуальные предприниматели, которые производят продажу товаров или оказание услуг за наличные денежные средства или путем приема оплаты через банковские карты, обязаны иметь и использовать при расчетах с клиентами контрольно-кассовые машины. Это правило распространяется в основном на тех представителей бизнеса, которые ведут свою деятельность с населением, поскольку именно граждане расплачиваются за товары и услуги при помощи налички или банковских карт.

Отсутствие кассового аппарата у предпринимателя возможно в том случае, если финансовые операции он проводит с помощью безналичных перечислений на расчетные банковские счета юридических лиц или других ИП.

Примеры оформления документов об оплате

Предприниматель с сотрудниками оказывает парикмахерские услуги и продает товары для красоты

Перевести розницу на ККТ нужно до 1 июля 2021 года, а услуги — до 1 июля 2021 года. До этих дат по парикмахерским услугам предприниматель выдает клиентам БСО. При продаже товаров выдает товарный чек или квитанцию по просьбе покупателя.

В магазине на ЕНВД клиенты могут оплатить товар картами

До покупки онлайн-ККТ, при оплате картой выдавайте чек терминала. По просьбе покупателя нужно выдать документ об оплате. После покупки контрольно-кассовой техники при расчетах по карте нужно выдать два чека — терминала и кассовый.

ИП без наемных работников получат право работать без ККТ до 2021 года (но не все)

Пожалуй, наиболее масштабная категория хозяйствующих субъектов — которые получили освобождение от онлайн-касс в соответствии с законом 129-ФЗ от 06.06.2019 — индивидуальные предприниматели без работников. Правда, освобождение у них временное, хотя и довольно длительное — до 1 июля 2021 года.

При этом, право не использовать ККТ — в соответствии со статьей 2 закона 129-ФЗ от 06.06.2019 (ССЫЛКА) имеют ИП без работников:

- продающие товары собственного производства;

- самостоятельно оказывающие услуги (и выполняющие работы).

Считаем полезным привести текст статьи 2 закона 129-ФЗ от 06.06.2019 полностью:

Статья 2

- Установить, что индивидуальные предприниматели, не имеющие работников, с которыми заключены трудовые договоры, при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 1 июля 2021 года.

- Указанные в части 1 настоящей статьи индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение тридцати календарных дней с даты заключения такого трудового договора зарегистрировать контрольно-кассовую технику.

Способ платежа — наличными, по карте или по безналу, значения не имеет. ИП вправе не выдавать плательщику ничего вместо кассового чека (но полезно будет что-то выдать — товарный чек или БСО, для поддержания лояльности покупателя/клиента). Если есть желание выдать товарный чек — то можно использовать «традиционный» на бумаге (содержащий реквизиты, приведенные в пункте 2.1 статьи 2 Закона № 54-ФЗ в редакции от 08.03.2015 года — в которой еще ничего не было сказано про онлайн-кассы), если БСО — по правилам, отраженным в постановлении Правительства России от 06.05.2008 № 359.

Дополнительную информацию о тот какие документы вместо кассового чека могут выдавать предприниматели, освобожденные от применения ККТ, читайте в ЭТОЙ СТАТЬЕ.

Как только у предпринимателя появляется наемный работник, то не позднее, чем через 30 дней после заключения контракта с ним, ИП должен зарегистрировать онлайн-кассу. В законе сказано (как и в других нормах законодательства, привязывающих отсрочку по онлайн-кассам к факту отсутствия наемных сотрудников), что имеется в виду трудовой договор. Но по-видимому, отсрочка исчезает и в том случае, если заключается гражданско-правовой контракт (используемый в качестве альтернативы тем, что составлены по ТК РФ).

Видео — о вносимых поправках по отсрочке установки онлайн-касс для ИП до 2021 года:

Если у ИП есть подрядчики в лице индивидуальных предпринимателей или ООО, то право на неприменение ККТ он, безусловно, сохранит по критерию отсутствия штата (если конечно не будет установлен редкий факт присутствия фактических трудовых отношений ИП как работодателя и хозяйствующего субъекта как исполнителя). Но — в ряде случаев может осложнить применение привилегии по ряду иных причин — рассмотрим данное обстоятельство далее.

Что такое товары собственного производства при их реализации индивидуальным предпринимателем?

Дело в том, что есть очевидный дискуссионный момент нормы — закрепляемой в Законе № 54-ФЗ и предусматривающей в рассмотренном выше порядке освобождение ИП без работников от онлайн-касс. Он заключается в отсутствии каких-либо официальных определений того, что считать «товаром собственного производства».

Так, ИП может выпускать какие-либо вещи сам полностью — например, плетя корзины из кустарников, которые вырастил сам, или же ограничиться доработкой уже готового изделия на конечной стадии (например, закупая готовые корзины и раскрашивая их в определенный цвет). Что же из указанных двух изделий — которые на выходе будут выглядеть одинаково, можно считать товаром собственного производства, то есть произведенным самим ИП?

В историческом контексте налоговых споров (расхождения в классификации различных событий хозяйственной жизни, как правило, порождают такие споры на практике) то, относится ли изделие к продукции собственного производства или нет, играло роль, прежде всего, в сфере налоговых правоотношений, связанных с использованием хозяйствующими субъектами различных специальных режимов налогообложения. Таких как, например, ЕНВД.

В зависимости от ситуации, при правомерной — с точки зрения ФНС, классификации изделия как товара собственного производства, хозяйствующий субъект в ряде случаев не мог претендовать на работу на вмененке. Как следствие — в отношении него ФНС могло инициировать (или, наоборот, отказаться от инициирования, если принятая налоговиками трактовка показала правоту проверяемого лица) тех или иных доначислений, связанных с неправомерностью применения льготного налогового режима. В свою очередь, сам хозяйствующий субъект мог предлагать налоговикам свою «правильную трактовку» — и даже доказывать свою позицию в суде.

Как следствие, наиболее логичным источником правды в рассматриваемом случае будут не нормативно-правовые акты (которые прямо не содержат критериев, по которым можно было бы определить, какой товар относится к продукции собственного производства, а какой — нет), а судебные прецеденты (и мнения высших судов — которые по факту могут быть основополагающими в оценке тех или иных событий хозяйственной жизни ИП и юрлиц государственными органами, что инициируют в отношении них различные проверки). В рассматриваемом случае — связанные с применением ЕНВД, как удачного примера налогового режима, где играет принципиальную роль то, занимается ли хозсубъект деятельностью по производству собственных товаров или нет.

В числе таких мнений — которое со стороны налоговиков с высокой вероятностью может быть учтено при классификации вида деятельности ИП, что рассчитывает на отсрочку во внедрении онлайн-касс — позиция Высшего арбитражного суда, закрепленная в постановлении Президиума ВАС РФ от 14.10.2008 № 6693/08 (ССЫЛКА). Там сказано, что продукцией собственного производства считается только та, в отношении которой хозяйствующий субъект организовал единый производственный цикл. Причем — на своей территории. И если (как в случае со спором, рассмотренным судом) хозсубъект передал свое сырье на переработку другому хозсубъекту, а затем, получив готовый продукт, продал его — то его вид деятельности будет классифицирован как торговля. В свою очередь, производителем будет считаться переработчик (несмотря на то, что дальнейшую продажу осуществлять не может и обязан передать готовую продукцию заказчику).

Таким образом, чем больше связанных друг с другом производственных операций осуществляет на своей территории индивидуальный предприниматель, тем больше шансов, что его производство будет признано «собственным». Чем меньше у него подрядчиков — тем с данной точки зрения лучше.

При желании можно покопаться в старых — но когда-то действовавших, региональных нормативных актах и даже зарубежных. Так, в постановлении Совета Министров Республики Башкортостан от 21.09.1993 года № 401 в п. 8 приложения 1 (ССЫЛКА) сказано, что продукция собственного производства — та, по которой добавленная стоимость превышает 50% от отпускной стоимости товара.

К слову, весьма разумное определение: не исключено, к примеру, что ИП, ограничиваясь выкрашиванием уже сплетенной корзины, будет использовать дорогущую импортную краску — с ценой больше, чем у закупочной стоимости самих корзин. В этом случае, несмотря на простоту и «финальность» операции, он с чистой совестью отнесет эксклюзивный товар к продукции собственного производства — при необходимости доказав это счетами и чеками на оплату краски.

В Беларуси ранее действовал целый нормативный акт, определяющий то, какую продукцию относить к товарам собственного производства — Инструкция Министерства экономики Республики Беларусь от 14.11.1997.

Там применяется довольно сложная формула — включающая, к слову, тот же критерий добавленной стоимости. В белорусском варианте она при определенных обстоятельствах (например, если продукция выпущена, грубо говоря, в режиме отверточной сборки) должна быть в соответствии с данным нормативом, не менее 30% от отпускной стоимости товара.

Основной же критерий в соответствии с Инструкцией — наличие «большого расстояния» между характеристиками готовой продукции и деталей (сырья), которые использованы для ее изготовления — по товарной номенклатуре ТН ВЭД СНГ. По Инструкции для того, чтобы продукция была признана «собственной», исходная товарная позиция (сырье или материал) должна быть в ходе переработки сырья и деталей на производстве изменена на другую на уровне любого из первых четырех знаков номенклатуры. То есть, готовое изделие и сырье либо материал должны отличаться хотя бы на последнюю из четырех первых цифр номенклатуры.

Ознакомиться с номенклатурой можно ЗДЕСЬ — номинально она еще действует. И — при необходимости использовать в качестве аргумента при возможных спорах с налоговиками.

Если применить белорусское правило к номенклатуре в случае с корзинами — то отнести покрашенное силами ИП изделия к товарам собственного производства получится только по критерию «добавленная стоимость — 30%», поскольку исходный материал — сплетенная корзина, и готовая продукция — окрашенная корзина, так или иначе, будут классифицированы как один тип продукции, «корзина». В свою очередь, если отдельно закупаются краски и материалы для плетения — с помощью которых ИП изготавливает корзину сам, то выпускаемые им изделия безусловно будут относиться к товарам собственного производства. «Расстояние» между готовой продукцией и сырьем в данном случае будет более чем достаточным.

Также отметим наличие в Инструкции нормы о том, что собственная продукция должна изготавливаться штатными работниками предприятия. В рассматриваемом случае его можно понимать по аналогии: ИП должен изготавливать товар сам, не отдавая большого количества работы на подряд.

Оказание услуг и выполнение работ

С услугами — проще. Вообще не важно, каким образом, и с привлечением каких товаров или материалов они оказаны. Но главное — избежать сценариев ее классификации как торговли товарами не собственного производства. В самом общем случае это несложная задача — достаточно обеспечить соответствие деятельности определению «услуги», которой, в свою очередь, дано на нормативном уровне.

В частности, в пункте 5 статьи 38 НК РФ (ССЫЛКА) сказано:

«5. Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.»

Услуги современных ИП (общепит, бытовые, ремонтные, консультационные, образовательные) — совершенно типичны, и их сложно перепутать с торговлей.

Там же, в статье 38 НК РФ, к слову, дано определение товара и работы — совершенно не исключено, что они пригодятся ИП и в случае с установлением обстоятельств применения (неприменения) ККТ и в иных налоговых вопросах:

Товаром признается любое имущество, реализуемое либо предназначенное для реализации.

Работой признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Какую купить онлайн-кассу для ИП на ЕНВД

Атол 11 Ф — фискальный регистратор для стационарной и выездной торговли. Это принтер чеков, который подключается к компьютеру, ноутбуку, планшету или телефону. Устройство работает от аккумулятора, поэтому подойдет для розничной торговли с машины. Подключается к интернету через Wi-Fi, провод или с помощью телефона. Подойдет тем, кто пробивает до 100 чеков в день.

Смарт-терминал Эвотор — принтер чеков, планшет и кассовая программа в одном устройстве. Есть встроенный магазин приложений, по типу GooglePlay. Из магазина можно скачать дополнительные программы для аналитики, бухгалтерии или работы с ЕГАИС. Кассу можно использовать как товароучетную систему и принтер чеков для ЕНВД, пока нет фискального накопителя.

- Эвотор 5 — мини-версия с аккумулятором, для выездной торговли.

- Эвотор 7.3 — для небольших розничных точек.

- Модель 10 — терминал с большим горизонтальным экраном. Подойдет для общепита, так как на дисплее помещаются дерево каталога и экран продаж.

Пионер 114Ф — автономный кассовый аппарат для ИП на ЕНВД. Содержит встроенную клавиатуру, принтер чеков и небольшой экран для системных сообщений. Работает без компьютера, поэтому подойдет для выездной торговли. Если аккумуляторы сядут, можно использовать пальчиковые батарейки.

Совет: покупайте кассу в декабре

Чтобы избежать дефицита кассовой техники и фискальных накопителей, мы советуем покупать оборудование заранее. Если для вас крайний срок перехода в 2021 году, тогда действуйте по алгоритму:

- Декабрь 2021 — купить кассовый аппарат и использовать его, как чекопечатающую машинку.

- Февраль 2021 — купить фискальный накопитель, чтобы из-за летнего дефицита не ждать его несколько месяцев и не переплачивать.

- Июль 2021 — подписать договор с ОФД и поставить кассу на учет.

Какой купить фискальный накопитель для вмененки

Согласно 54-ФЗ, ИП на ЕНВД обязаны использовать накопитель со сроком работы от 36 месяцев. Накопитель на 13 месяцев могут купить лишь некоторые предприниматели:

- продавцы алкоголя;

- продавцы акцизных товаров;

- сезонный бизнес;

- при совмещении ЕНВД и ОСНО;

- жители отдаленной от связи местности, которые используют кассу в автономном режиме.

Если вы купите накопитель со сроком работы меньшим, чем обязаны, вас оштрафуют на 2000 ₽.

ИП получат налоговый вычет на онлайн-кассу

В вычет можно включить стоимость ККТ, накопителя, кассовых программ, услуг оператора фискальных данных и сервисного центра.

Максимальная сумма вычета — 18 000 ₽ за каждый аппарат. Если у вас несколько бизнесов на ЕНВД, то по каждому можно получить вычет. Но нельзя по одной деятельности уменьшить налоги на 10 000 ₽, а по другой на 26 000 ₽. Налог можно уменьшить хоть до нуля — ограничений нет. Учитывать расходы можно в любом периоде, необязательно применять вычет в том квартале, в котором оплатили кассовый аппарат.

Чтобы получить вычет нужно купить кассу и поставить ее на учет до 1 июля 2021 года. Общепит и розница с наемными сотрудниками должны зарегистрировать ККТ до 1 июля 2021 года.

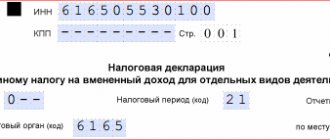

Уменьшать налог можно за 2021 и 2021 год. Для этого ЕНВД указывают расходы на кассу в налоговой декларации.

Документ о налоговом вычете: закон от 27.11.2017 № 349-ФЗ

Пример оформления налогового вычета

Предприниматель на ЕНВД должен заплатить 15 000 ₽ налогов за первый квартал.

В январе 2021 года он купил кассу за 20 000 ₽ и поставил ее на учет в ФНС. Также в I квартале заплатил 45 000 ₽ страховых взносов.

По закону предприниматель за счет взносов может уменьшить налог максимум на 50%. Он уменьшил ЕНВД на 7500 ₽ за счет взносов и должен заплатить еще 7500 ₽. Оставшуюся сумму налога он уменьшил до нуля за счет вычета на ККТ.

В итоге бизнесмен не платит ЕНВД за I квартал. Во втором квартале можно еще получить налоговый вычет на онлайн-кассу — 10 500 ₽.

Кто может получить вычет за кассу

Когда сфера применения ККТ только начала расширяться, Правительство РФ пообещало, что касса для малого бизнеса обойдется практически даром, потому что расходы за нее компенсируют.

Но на практике все оказалось несколько иначе. Во-первых, право на вычет получили только индивидуальные предприниматели на ЕНВД и ПСН. Во-вторых, вычет — это не возврат денег, потраченных на ККТ, а только возможность уменьшить налог на вмененный доход или стоимость патента. Но если исчисленный налог небольшой, то и компенсировать полностью затраты (максимум 18 000 рублей за одну кассу) не получится.

А самое главное, что право на вычет истекает в этом году, последний раз его можно заявить в декларации за 4 квартал 2019 года. Перенести неиспользованный остаток вычета на 2021 год уже нельзя. Получается, что многие ИП на ЕНВД своей льготой в полной мере не воспользовались.

Штрафы в 54-ФЗ для ИП на ЕНВД

- Работа без контрольно-кассовой техники — 25–50% от неучтенной выручки, но минимум 10 000 ₽.

- Повторная работа без кассы, если неучтенная выручка за оба раза больше 1 млн рублей — дисквалификация на 1–2 года.

- ККТ не соответствует закону 54-ФЗ или неправильно зарегистрирована — 1500–3000 ₽ или предупреждение.

- Не выдали клиенту чек или ошиблись в реквизитах — 2000 ₽ или предупреждение.

Предупреждение выписывают, если нарушение не серьезное и ИП нарушил впервые (закон от 03.07.2016 № 316-ФЗ). Чиновники самостоятельно определят, первое это нарушение или нет — посмотрят во внутренней базе.

Подведем итоги

- Почти все ИП на ЕНВД ставят кассы с 1 июля 2021 года.

- Общепит и розница с наемными сотрудниками — 1 июля 2021.

- Для продавцов пива отдельных сроков нет.

- До покупки онлайн-кассы: БСО выдавать всем, а товарный чек тем, кто попросит.

- После покупки онланй-кассы всем выдавать чеки и БСО.

- Продавцы акцизных товаров и пива указывают наименование товара в чеке, остальные — нет.

- Используете накопитель с меньшим сроком работы — налоговая штрафует на 2000 ₽.

- Вычет на кассу 18 000 ₽ можно растянуть на несколько налоговых периодов.

- Если нарушение первое, налоговая выпишет предупреждение, а не штраф.

Техническое сопровождение оборудования. Решим любые проблемы!

Оставьте заявку и получите консультацию в течение 5 минут.