К каким товарам применяются акцизы в 2018 году

Ставки акциза зависят от вида товаров и установлены на 2021 года статьей 193 Налогового кодекса РФ. Товары, признаваемые подакцизными, перечислены в пункте 1 статьи 181 НК РФ. К подакцизным товарам относятся, в частности:

- спирт этиловый из всех видов сырья;

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%;

- алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино, пиво, напитки, изготавливаемые на основе пива, и иные напитки с объемной долей этилового спирта более 1,5%);

- табачная продукция;

- легковые автомобили;

- мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин;

- бензол, параксилол, ортоксилол;

- авиационный керосин;

- природный газ.

Что такое акцизы на алкоголь?

Под акцизом понимается внутренний (внутригосударственный) налог, уплачиваемый за алкогольную продукцию, производимую на территории страны и реализуемую в дальнейшем. Применяется этот сбор и в отношении других товаров массового потребления. Акцизы на алкоголь в 2021 году практически не изменились. Зато к 2021 году планируется серьезное повышение. Например, за 1 литр алкоголя с содержанием спирта выше 9% (не касается вина, пива и некоторых других напитков) нужно будет платить уже не 523, а 544 рубля.

Все ставки акцизов приведены в статье 193 НК РФ. Там же представлены виды спиртосодержащей продукции, уплата пошлины по которым не предусмотрена. Речь идет о следующих товарах:

- пиво с содержанием этилового спирта менее 0,5%;

- бытовая химия со спиртом в составе;

- парфюмерия и косметика, произведенная с использованием спирта.

А вот акциз на водку в 2021 году платить придется в любом случае. Исключение составляют случаи, когда:

- произведенная продукция экспортируется в другие страны;

- алкоголь конфискуется на таможне;

- акцизные товары попали в страну посредством пересечения портовой зоны;

- алкоголь передается внутри компании для совершения с ним манипуляций.

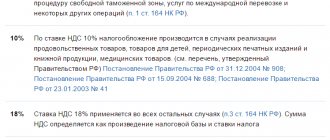

Применение ставок: способы

Ставки акцизов на 2021 год для каждого вида подакцизных товаров установлены статьей 193 НК РФ. Однако варианты расчета акцизов в 2017 году могут быть различными. Это зависит от формы установления ставки. Приведем пояснения по разным вариантам расчета.

| 2018 год |

| Твердые ставки |

| Сумма акциза по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки, рассчитывается как произведение соответствующей налоговой ставки и налоговой базы, исчисленной в соответствии со статьями 187—191 НК РФ. |

| Комбинированные ставки |

| Сумма акциза по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки (состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок), исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении и как соответствующая адвалорной (в процентах) налоговой ставке процентная доля максимальной розничной цены таких товаров. |

Как рассчитать акциз на табак и сигареты: расчеты, примеры

Размер акцизного сбора, установленного в твердой форме, рассчитывается по формуле:

Акцизтвердая ставка = КолАкцПр * Ставкафикс,

где КолАкцПр – количество подакцизного товара (в килограммах, штуках, миллилитрах); Ставкафикс – ставка акцизного сбора, установленная в твердой форме (рублях) по отношению к единице (килограмму, миллилитру) продукции.

Рассмотрим пример. На основании акта приема-передачи от 03.09.2018 года, АО «ТабакПром» передает на торговую точку следующую продукцию:

- табак для кальянов – 3,5 кг;

- электронные сигареты – 200 шт.;

- жидкость для электронных сигарет – 1,5 л (1500 мл).

Рассчитаем сумму акцизного сбора, подлежащего уплате за табак и табачную продукцию:

- Акциз на табак для кальянов рассчитываем по ставке 5.280 руб./1 кг: 3,5 кг * 5.280 руб. = 18.480 руб.

- При расчете акциза на электронные сигареты применяем ставку 44 руб./1 шт.: 200 шт. * 44 руб. = 8.800 руб.

- Акциз на жидкость для электронных сигарет рассчитываем по ставке 11 руб./1 мл:

1500 мл * 11 руб. = 16.500 руб.

Общая сумма акциза, подлежащая уплате за переданную для реализации табачную продукцию, составляет 44.140 руб. (18.840 руб. + 8.800 руб. + 16.500 руб.).

При расчете акциза на сигареты и папиросы применяется комбинированная ставка, включающая в себя твердую и процентную ставку:

- Под твердой ставкой понимают фиксированную сумму сбора за 1000 единиц табачной продукции в рублях.

- Процентную ставку определяют на основании максимальной розничной цены. Для расчета максимальной цены используют установленное значение минимальной розничной центы (минимальная цена равна 75% от максимальной цены). Таким образом, с 01.07.2018 года максимальная розничная цена на сигареты и папиросы равна 3.133,33 руб./1000 ед.

Формула расчета акциза на сигареты и папиросы имеет следующий вид:

Акцизкомбинированная ставка = КолАкцПр * Ставкафикс + 14,5% * МаксРознЦена,

где КолАкцПр – количество подакцизного товара (в 1000 штук); Ставкафикс – ставка акцизного сбора, установленная в твердой форме (рублях) за 1000 единиц продукции; МаксРознЦена – максимальная розничная цена на табачную продукцию, равная 75% от минимально установленной цены.

Рассмотрим пример. 08.09.2018 года ООО «ТабакПром» передал на торговую точку следующую продукцию для реализации:

- сигареты «Десна» – 2.000 уп. (40.000 шт.);

- папиросы «Днепр» – 1.000 уп (20.000 шт.).

Для сигарет и папирос применяется единая ставка акциза:

- твердая ставка – 1.718 руб./1000 шт.;

- процентная ставка – 14,5% от максимальной цены 3.133,33 руб./1000 ед.

Ставки акцизов в 2021 году: таблица для расчетов

С 1 января 2021 года вступает в силу новая редакция п. 1 ст. 193 Налогового кодекса о налогообложении подакцизных товаров, в соответствии с которой повышаются ставки ряда акцизов. В частности, повышаются акцизы на легковые автомобили, бензин и дизельное топливо (Федеральный закон от 27 ноября 2021 г. № 335-ФЗ.

Так, ставки акцизов для автомобилей не только увеличатся в зависимости от мощности двигателя, но и появится новая дифференциация акцизов для мощных автомашин. К примеру, меньше всего, с 43 руб. до 45 руб., возрастет ставка на одну л. с. для автомобилей с мощностью двигателя от 90 до 150 л. с. С 420 руб. до 437 руб. подорожает каждая л. с. для автомобилей с мощностью от 150 до 200 л. с. При этом ставка акциза на автомобили с мощностью двигателя от 200 до 300 л. с. составит 714 руб. за одну л. с. А больше всего заплатить придется производителям легковых транспортных средств, с мощностью двигателя свыше 500 л. с. – 1302 руб. за одну л. с.

Одновременно с 10 130 руб. до 11 213 руб. за одну т увеличится ставка акциза на автомобильный бензин 5 класса. Ставка для бензина, не соответствующего 5 классу, останется в прежнем размере и составит 13 100 руб. за одну т. Возрастет также акциз на дизельное топливо: с 6800 руб. до 7665 руб. за одну т.

Налогоплательщики акцизов при совершении операций, признаваемых объектом налогообложения, обязаны представлять в налоговые органы налоговые декларации по акцизам в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 204 НК РФ). Налоговым периодом является месяц (ст. 192 НК РФ).

Далее приводим единую таблицу со ставками акцизов на 2018 год:

Этиловый спирт | |||||

| Виды подакцизных товаров | Налоговая ставка | ||||

| с 1 января по 30 июня 2021 года включительно | с 1 июля по 31 декабря 2021 года включительно | ||||

| Этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец и дистилляты (винный, виноградный, плодовый, коньячный, кальвадосный, висковый)2 | При реализации производителям: спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке; спиртосодержащей продукции бытовой химии в металлической аэрозольной упаковке | 0 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 0 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | ||

| При реализации плательщикам авансового акциза (включая этиловый спирт, ввозимый в Россию с территорий государств – членов Таможенного союза, являющийся товаром Таможенного союза) | |||||

| При передаче в структуре одной организации для производства алкогольной или спиртосодержащей подакцизной продукции в соответствии с подпунктом 22 пункта 1 статьи 182 Налогового кодекса РФ | |||||

| При передаче производителями в структуре одной организации или при реализации для производства товаров, не признаваемых подакцизными в соответствии с подпунктом 2 пункта 1 статьи 181 Налогового кодекса РФ | |||||

| При реализации организациям, которые не платят авансовый акциз (включая этиловый спирт, ввозимый в Россию, не являющийся товаром Таможенного союза) | 107 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 107 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | |||

| При передаче в структуре одной организации для совершения операций, признаваемых объектом налогообложения акцизами, кроме этилового спирта: – который передается в структуре одной организации для производства алкогольной или спиртосодержащей подакцизной продукции в соответствии с подпунктом 22 пункта 1 статьи 182 Налогового кодекса РФ; – который реализуется (передается в структуре одной организации) для производства товаров, не признаваемых подакцизными в соответствии с подпунктом 2 пункта 1 статьи 181 Налогового кодекса РФ; – который реализуется для производства продукции бытовой химии и спиртосодержащей парфюмерно-косметической продукции в металлической аэрозольной упаковке | |||||

Спиртосодержащая продукция | |||||

| Виды подакцизных товаров | Налоговая ставка | ||||

| с 1 января по 30 июня 2021 года включительно | с 1 июля по 31 декабря 2021 года включительно | ||||

| Спиртосодержащая парфюмерно-косметическая продукция в металлической аэрозольной упаковке | 0 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 0 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | |||

| Спиртосодержащая продукция бытовой химии в металлической аэрозольной упаковке | 0 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 0 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | |||

| Спиртосодержащая продукция (кроме парфюмерно-косметической продукции и продукции бытовой химии в металлических аэрозольных упаковках) | 418 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 418 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | |||

Алкогольная продукция | |||

| Виды подакцизных товаров | Налоговая ставка | ||

| с 1 января по 30 июня 2021 года включительно | с 1 июля по 31 декабря 2021 года включительно | ||

| Алкогольная продукция с объемной долей этилового спирта свыше 9 процентов (кроме пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята)1 | 523 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 523 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | |

| Алкогольная продукция с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, напитков, изготавливаемых на основе пива, вин, фруктовых вин, игристых вин (шампанских), сидра, пуаре, медовухи, винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята) | 418 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | 418 руб. за 1 л безводного этилового спирта, содержащегося в подакцизном товаре | |

| Вина, фруктовые вина (кроме вин с защищенным географическим указанием, с защищенным наименованием места происхождения, а также игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята) | 18 руб. за 1 л | 18 руб. за 1 л | |

| Вина с защищенным географическим указанием, с защищенным наименованием места происхождения, кроме игристых вин (шампанских) | 5 руб. за 1 л | 5 руб. за 1 л | |

| Игристые вина (шампанские), кроме игристых вин (шампанских) с защищенным географическим указанием, с защищенным наименованием места происхождения | 36 руб. за 1 л | 36 руб. за 1 л | |

| Игристые вина (шампанские) с защищенным географическим указанием, с защищенным наименованием места происхождения | 14 руб. за 1 л | 14 руб. за 1 л | |

| Пиво с нормативным (стандартизированным) содержанием объемной доли спирта этилового до 0,5 процента включительно1 | 0 руб. за 1 л | 0 руб. за 1 л | |

| Пиво с нормативным (стандартизированным) содержанием объемной доли спирта этилового свыше 0,5 процента и до 8,6 процента включительно, а также напитки, изготавливаемые на основе пива2 | 21 руб. за 1 л | 21 руб. за 1 л | |

| Пиво с нормативным (стандартизированным) содержанием объемной доли спирта этилового свыше 8,6 процента2 | 39 руб. за 1 л | 39 руб. за 1 л | |

| Сидр (алкогольная продукция с содержанием этилового спирта не более 6% объема готовой продукции, произведенная в результате брожения яблочного сусла и (или) восстановленного яблочного сока без добавления этилового спирта с насыщением или без насыщения двуокисью углерода) | 21 руб. за 1 л | 21 руб. за 1 л | |

| Пуаре (алкогольная продукция с содержанием этилового спирта не более 6% объема готовой продукции, произведенная в результате брожения грушевого сусла и (или) восстановленного грушевого сока без добавления этилового спирта с насыщением или без насыщения двуокисью углерода) | 21 руб. за 1 л | 21 руб. за 1 л | |

| Медовуха (алкогольная продукция с содержанием этилового спирта от 1,5 до 6% объема готовой продукции, произведенная в результате брожения медового сусла, содержащего не менее 8% меда, с использованием или без использования меда для подслащивания и иных продуктов пчеловодства, растительного сырья, с добавлением или без добавления сахаросодержащих продуктов, без добавления этилового спирта) | 21 руб. за 1 л | 21 руб. за 1 л | |

Табак и табачная продукция | |||

| Виды подакцизных товаров | Налоговая ставка | ||

| с 1 января по 30 июня 2021 года включительно | с 1 июля по 31 декабря 2021 года включительно | ||

| Табак трубочный, курительный, жевательный, сосательный, насвай, нюхательный, кальянный (кроме табака, используемого в качестве сырья для производства табачной продукции) | 2772 руб. за 1 кг | 2772 руб. за 1 кг | |

| Сигары | 188 руб. за 1 шт. | 188 руб. за 1 шт. | |

| Сигариллы (сигариты), биди, кретек | 2671 руб. за 1000 шт. | 2671 руб. за 1000 шт. | |

| Сигареты, папиросы3 | 1562 руб. за 1000 штук + 14,5% расчетной стоимости, определяемой исходя из максимальной розничной цены (но не менее 2123 руб. за 1000 шт.) | 1718 руб. за 1000 шт. + 14,5% расчетной стоимости, определяемой исходя из максимальной розничной цены (но не менее 2335 руб. за 1000 шт.) | |

| Табак (табачные изделия), предназначенные для потребления путем нагревания | 5280 руб. за 1 кг | 5280 руб. за 1 кг | |

| Электронные системы доставки никотина | 44 руб. за 1 шт. | 44 руб. за 1 шт. | |

| Жидкости для электронных систем доставки никотина | 11 руб. за 1 мл | 11 руб. за 1 мл | |

Автомобили и мотоциклы | ||

| Виды подакцизных товаров | Налоговая ставка | |

| с 1 января по 30 июня 2021 года включительно | с 1 июля по 31 декабря 2021 года включительно | |

| Автомобили легковые с мощностью двигателя до 67,5 кВт (90 л. с.) включительно | 0 руб. за 0,75 кВт (1 л. с.) | 0 руб. за 0,75 кВт (1 л. с.) |

| Автомобили легковые с мощностью двигателя свыше 67,5 кВт (90 л. с.) и до 112,5 кВт (150 л. с.) включительно | 45 руб. за 0,75 кВт (1 л. с.) | 45 руб. за 0,75 кВт (1 л. с.) |

| Автомобили легковые с мощностью двигателя свыше 112,5 кВт (150 л. с.) Мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.) 1 | 437 руб. за 0,75 кВт (1 л. с.) | 437 руб. за 0,75 кВт (1 л. с.) |

| Автомобили легковые с мощностью двигателя свыше 147 кВт (200 л. с.) и до 220 кВт (300 л. с.) включительно | 714 руб. за 0,75 кВт (1 л. с.) | 714 руб. за 0,75 кВт (1 л. с.) |

| Автомобили легковые с мощностью двигателя свыше 220 кВт (300 л. с.) и до 294 кВт (400 л. с.) включительно | 1218 руб. за 0,75 кВт (1 л. с.) | 1218 руб. за 0,75 кВт (1 л. с.) |

| Автомобили легковые с мощностью двигателя свыше 294 кВт (400 л. с.) и до 367 кВт (500 л. с.) включительно | 1260 руб. за 0,75 кВт (1 л. с.) | 1260 руб. за 0,75 кВт (1 л. с.) |

| Автомобили легковые с мощностью двигателя свыше 367 кВт (500 л.с.) | 1302 руб. за 0,75 кВт (1 л. с.) | 1302 руб. за 0,75 кВт (1 л. с.) |

Нефтепродукты | ||

| Виды подакцизных товаров | Налоговая ставка | |

| с 1 января по 30 июня 2021 года включительно | с 1 июля по 31 декабря 2021 года включительно | |

| Автомобильный бензин: | ||

| не соответствующий классу 5 | 13 100 руб. за 1 т | 13 100 руб. за 1 т |

| класса 5 | 11 213 руб. за 1 т | 11 892 руб. за 1 т |

| Дизельное топливо | 7655 руб. за 1 т | 8258 руб. за 1 т |

| Моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей | 5400 руб. за 1 т | 5400 руб. за 1 т |

| Прямогонный бензин2 | 13 100 руб. за 1 т | 13 100 руб. за 1 т |

| Бензол, параксилол, ортоксилол* | 2800 руб. за 1 т | 2800 руб. за 1 т |

| Авиационный керосин | 2800 руб. за 1 т | 2800 руб. за 1 т |

| Средние дистилляты1 | 8662 руб. за 1 т | 8662 руб. за 1 т |

* Под бензолом понимается жидкость, которая содержит в своей массе 99 процентов соответствующего простейшего ароматического углеводорода. Под параксилолом или ортоксилолом понимается жидкость, которая содержит в своей массе 95 процентов соответствующего изомера ксилола или диметилбензола (подп. 12 п. 1 ст. 181 НК РФ).

Читать также

06.01.2017

Порядок уплаты акциза на табачную продукцию

Организации и предприниматели, признанные плательщиками акциза на табачную продукцию, обязаны подавать декларацию по уплате сбора в территориальный орган ФНС по месту регистрации. Срок подачи декларации – до 25-го числа месяца, следующего за отчетным периодом. Этот же срок предусмотрен для перечисления суммы акциза в бюджет.

Бланк декларации по акцизу на табак и табачную продукцию можно скачать здесь ⇒ Декларация по акцизам на табачную продукцию 2018.

Рассмотрим пример. ООО «ТабакПром» отгрузил табак и табачную продукцию на торговую точку для реализации. Дата отгрузки по акту приема-передачи – 03.09.2018 года. Сумма акциза, подлежащая уплате на основании поставки, составляет 104.880 руб.

ООО «ТабакПром» обязан оформить налоговую декларации, подать ее в ФНС и оплатить акциз в бюджет в срок до 25.10.2018 года.

Пример расчета

ООО «Курила» закупило табак в количестве 3 кг. Платеж рассчитывается с использованием твердой ставки:

2520 * 3 кг = 7560

Для организаций, работающих с отдельными видами ранее оговоренных продуктов, существуют особые свидетельства о регистрации, что указано в подпунктах 2, 3, 4 и 5 статьи 179 Налогового кодекса. Получить этот документ необходимо тем предприятиям, которые работают со следующими видами продукции:

- Денатурированный этиловый спирт. Если предприятие производит данный товар, то для него обязательна определенная бумага на производство. Она будет выдана только в том случае, если у производителя имеются требуемые производственные мощности и оборудование.

- Прямогонный бензин. В этом случае должен быть специальный документ, доказывающий, что предприятие имеет право на работу с данным продуктом.

- Бензол, параксилол и ортоксилол. Работа с продуктами нефтехимии обязательно должна подтверждаться данным свидетельством.

- Средние дистилляты. К ним относятся отдельные виды производных нефти, которые получаются от перегонки углеводородов. Для деятельности с ними предприятию необходимо иметь на балансе морские суда и специальное оборудование для добычи сырья.

Чтобы получить необходимый документ, организация должна подать в налоговый орган заявление и приложить копии требуемых документов. Все решится за 30 дней (календарных). Если произошло приостановление функционирования документа, то налоговая должна определить срок для исправления сложившейся ситуации (не более шести месяцев).