Получатель товаров, работ, услуг имеет право взять в зачет сумму НДС за полученные товары, включая основные средства, нематериальные и биологические активы, работы и услуги, в случае если они использованы или будут использованы в целях облагаемого оборота. Для отнесения сумм НДС в зачет необходимо выполнение следующих условий:

- наличие счета-фактуры от поставщика-плательщика НДС;

- при импорте из стран ЕАЭС – представлена отчетность по косвенным налогам, НДС уплачен в бюджет;

- при импорте не из стран ЕАЭС – произведено таможенное оформление, НДС уплачен в бюджет;

- при приобретении услуг от нерезидента — НДС уплачен в бюджет.

Лицо, не являющееся плательщиком НДС, при имеет право отнести в зачет НДС по остаткам товаров (ОС, НМА, биологические активы, инвестиции в недвижимость) на дату постановки.

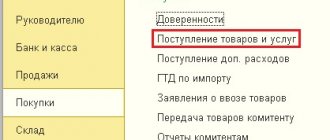

В конфигурации «Бухгалтерия 8 для Казахстана» данные по зачетной части НДС собираются на специализированных регистрах.

- НДС к возмещению

. Данный регистр предназначен для учета «приобретаемого» НДС. Записи в нем формируются при проведении документов поступления ТМЗ, дополнительных расходов, авансовых отчетов и прочих документов, связанных с приобретением активов. - Корректировка НДС к возмещению

. Данный регистр предназначен для учета операций корректировки НДС, относимого в зачет, которые подлежат отражению в приложении 300.06: при операциях, предусмотренных статьями и НК РК. - НДС, взаиморасчеты с бюджетом

. Регистр предназначен для учета сумм переносимых зачетов по налогу на добавленную стоимость.

В соответствии с данными, указанными в регистрах, формируется декларация по НДС за период.

Пример № 1

Надо распределить НДС в сумме 40 рублей от полученных услуг, которые использовались для реализации товаров с НДС и без НДС. При оформлении поступления НДС был помечен к распределению.

За отчетный период было реализовано товаров на 80 рублей с НДС и на 20 рублей без НДС.

В нашем примере 4/5 должно приниматься к вычету, а 1/5 учитываться в стоимости. Для чего в документе «Распределение НДС» третье субконто 19 счета с «Распределяется» будет изменено: у суммы НДС 32 рубля на «Принимается к вычету», а у суммы НДС 8 рублей на «Учитывается в стоимости».

Методы отнесения НДС в зачет

Есть два основных метода, как отнести НДС к зачету. Они отличаются порядком выполнения процедуры. Всего выделяют пропорциональный и раздельный метод, с каждым из которых налогоплательщику желательно ознакомиться.

По товарам и работам, использующиеся для необлагаемых оборотов, НДС, который должны уплатить поставщики по импорту, не относят к возврату за исключением некоторых случаев. В случае наличия облагаемых и необлагаемых оборотов платеж относят к возмещению по выбору плательщика пропорциональным или раздельным способом.

Плательщики налога на добавленную стоимость, которые используют в течение налогового периода сразу два метода отнесения сбора к возмещению, при расчете удельного веса оборота в общей сумме не учитывают обороты, по которым используется раздельный метод, если иное не будет установлено.

Если используется пропорциональный метод, который применяется для цели облагаемых и необлагаемых оборотов, для установления удельного веса показателя в общей сумме учитывается общая сумма всех оборотов.

Пропорциональный метод

От принятого метода зависят нюансы заполнения документации в части налога. При использовании пропорционального метода, при оформлении документов по поступлению активов, требуется указывать общий оборот. Использование раздельного метода означает, что учет НДС при поступлении товаров, работ и услуг ведется раздельно.

Раздельный метод

При принятии решения об использовании раздельного метода налогоплательщик должен вести раздельный учет по расходам и налогу на добавленную стоимость по товарам. При использовании такого метода сбор, который может быть принят в зачет, определяется как сумма сбора по товарам для облагаемого оборота.

Таким образом, сумма средств в зачет определяется как сбор по облагаемому обороту, к которому прибавляется взнос по общим показателям. Указываемый метод в конфигурации должен соответствовать тому, который утвержден согласно учетной политике субъекта.

Пример № 2

Закуплены материалы на сумму 131,11 рубля (НДС 20 рублей). НДС помечен к распределению. 3/4 из них (НДС 15 рублей) списано. 1/4 (НДС 5 рублей) осталось на складе не использовано.

За отчетный период было реализовано товаров на 80 рублей с НДС и на 20 рублей без НДС.

Обратите внимание, что НДС списанных материалов и оставшихся на складе проходят по документу «Распределение НДС» разными строками. У оставшихся материалов счет затрат будет такой же как счет учета самих материалов ( например 10.01 ). У списанных – 20 или 26, в зависимости от ваших настроек.

В документе «Формирование записей книги покупок» эти строки опять объединяются.

Порядок действий при зачете НДС к возмещению ↑

Порядок действий, которому необходимо следовать при необходимости принять зачет НДС к возмещению, оглашается в налоговом законодательстве.

Имеются некоторые различия в зависимости от того, в счет каких платежей будет приниматься зачет НДС.

Оформление заявления

При оформлении заявления необходимо помнить о том, что подаваться оно должно в обязательном порядке вместе с налоговой декларацией. Либо во время проведения проверки.

Так как именно в эти моменты необходимо оповещать налоговые службы о том, каким образом организация хочет использовать сумму НДС:

Это интересно: Замена прав по истечении срока в 2018-2019 году через госуслуги и МФЦ – что нужно знать?

использовать её для оплаты взносов (п. 7 ст. 176 НК РФ) или же вернуть её на свой расчетный счет.

Само заявление на отнесение НДС в зачет оформляется в произвольной форме. Оно лишь должно в обязательном порядке содержать следующие данные:

- КБК НДС (если осуществляется погашение по иному федеральному налогу).

- Величину суммы, принимаемой к зачету (Минфин считает это не обязательным).

- Номер расчетного счета, если требуется вернуть сумму организации.

- Наименование организации (а также ОГРН, ИНН, КПП) и её юридический адрес.

- Наименование налоговой службы.

В счет предстоящих платежей

Для отнесения НДС в счет предстоящих платежей необходимо оформить соответствующим образом заявление, после чего приложить его к подаваемой налоговой декларации.

В заявлении необходимо указать, что разница между необходимой к уплате суммы и перечисленными средствами должна быть использована в счет оплаты предстоящих платежей.

По прошествии 10 дней соответствующие службы должны принять решение по данному вопросу. Организация оповещается о решении также в письменной форме.

Также заявление может представляться в электронной форме с приложенной квалифицированной подписью. Данный момент регламентируется редакцией Федерального закона от 29.06.2012 №97-Ф3.

В счет погашения недоимки по иным долгам

Осуществление погашения недоимки по каким-либо налогам или иным платежам не требует написания заявления. Данная операция осуществляется налоговыми органами самостоятельно, без участия самого плательщика.

Соответствующие службы лишь обязаны в письменной форме уведомить организацию о принятом решении. Данный момент регламентируется ст. № 78 п. 1 НК РФ.

В счет предстоящих платежей по НДС

Использование разницы переведенных в бюджет средств, появившейся в результате оплаты НДС, в счет осуществления оплаты предстоящих в будущем платежей осуществляется только при наличии заявления в письменной форме от плательщика.

Согласно ст. 78 НК, данное заявление налогоплательщика должно быть отправлено по электронной почте.

Обязательно наличие квалифицированной электронной подписи. Также заявление может быть представлено в письменной форме на бумажном носителе.

Особенности раздельного учета НДС для ОС и НМА

Раздельный учет НДС на счете 19 ведется по всем видам приобретаемых ценностей, в том числе и по ОС и НМА. При приобретении объекта основного средства или нематериального актива также указывается способ учета НДС, а при принятии к учету он может быть скорректирован. Распределение НДС по ОС и НМА производится тем же документом что и по остальным ценностям. Однако по ОС и НМА налоговым кодексом предусмотрена возможность распределения НДС по итогам месяца. Если документ распределение НДС ввести за 1-й или 2-й месяц квартала выручка будет рассчитана за соответствующий месяц, а распределение НДС будет производиться только по объектам ОС и НМА принятым к учету в текущем месяце.

Что ещё нужно знать ↑

Также существует множество нюансов, касающихся отнесения НДС в зачет. В первую очередь это касается того, как принимается к зачету НДС:проводки и другие моменты, отражающие операцию в бухгалтерском учете.

Имеются некоторые отличия зачета налога на добавочную стоимость при различных формах налогообложения (УСН или на общий режим).

Отражение в учете

Налоговый вычет, касающийся зачета НДС, обязательно должен отражаться в бухгалтерском учете. Так как этот момент регламентируется приказом Минфина России от 31.10.00 № 94Н.

Наиболее корректно отражать в учете отнесенный в зачет НДС в субсчете, открытом для каждого вида налога отдельно:

- зачет НДС с выданных авансом учитывается в субсчете, который приписан к счету № 76;

- зачет налога на добавочную стоимость по приобретенным ценностям – открывается отдельный субсчет по счету № 19;

- зачет НДС с оплаты – отражается в субсчете «Расчет по авансам».

Это интересно: Возможна ли оплата госпошлины онлайн (через интернет)

Отражая зачет НДС в бухгалтерском учете, не желательно допускать какие-либо ошибки, так как это может привести к камеральной проверке.

Несоблюдение действующего законодательства может послужить причиной серьезных штрафов и даже привлечения к уголовной ответственности.

Оформление зачета при экспорте/импорте

Имеются некоторые особенности касательно оформления зачета при осуществлении экспорта или же импорта:

- Право на оформление зачета НДС в данном случае имеют лишь налоговые резиденты РФ – различные организации и индивидуальные предприниматели.

- Для оформления зачета в рассматриваемом случае необходимо выполнения целого ряда условий:

- НДС может быть зачтен, только если товар подпадает под категорию облагаемых налогом на добавочную стоимость (гл. № 21 НК РФ);

- если товары, находящиеся на территории РФ, приняты к учету соответствующим образом;

- должно иметься документальное подтверждение того, что организация осуществила уплату НДС;

- вся сумма налога должна быть отражена в книге покупок.

Также все компании, имеющие право осуществлять вычет НДС (его зачет или же возврат на расчетный счет), могут делать это не ранее 90 дней после осуществления – сама процедура по времени занимает приблизительно 3 месяца.

Зачет налога при УСН

Согласно действующему законодательству налогоплательщик имеет право осуществить зачет НДС при использовании упрощенной схемы налогообложения.

Гл. № 21 и № 26.2 Налогового кодекса РФ гласят, что при использовании индивидуальным предпринимателем (или иным лицом) упрощенной схемы налогообложения он не имеет право на осуществление вычета налога на добавочную стоимость.

Но если осуществлен переход к общей схеме налогообложения НДС (если это является требованием контрагентов), появляется возможность на абсолютно законных основания осуществить зачет при УСН.

Данный момент подробно освещается в ст. № 346.25 п. 6.

Несмотря на законность осуществления такого рода операций с учетом ст. № 346, многие суды не принимают это во внимание.

Так как согласно мнению Конституционного Суда (определение № 62-о 22.01.2014), берущего во внимание то, что организации, работающие по УСН плательщиками НДС, не признаются – они учитывают налог на стоимость товаров и .

Также законодательные нормы предусматривают существенно меньшую налоговую ставку для тех организаций, которые используют упущенную схему налогообложения (6 %).

Также согласно главе 26.2 НК РФ налогоплательщик имеет право самостоятельно выбирать, по какой схеме налогообложения ему работать.

Изменение способа учета НДС

Если при поступлении материалов был указан один способ учета ( например «Распределять» ), а при списание бухгалтер понял, что надо «Принять к вычету», то в документе «Требование-накладная» можно указать нужный способ. Для этих материалов будет использоваться он.

ВНИМАНИЕ ! Изменить способ учета НДС можно только до распределения НДС. Это значит, если вы делаете документ «Распределение НДС» в конце квартала, будет распределен НДС всех материалов, поступивших в этом квартале. И тех, что вы списали, и пока находящихся на складе. А значит, что в следующем квартале изменить способ списания НДС у этих материалов вы уже не сможете.

Как вести раздельный учет НДС: о составлении пропорции, книге покупок и правиле «пяти процентов»

Пропорция для распределения НДС: выручка с НДС или без?

Прежде мы вели речь о прямых расходах. Но организация также несет косвенные (общехозяйственные) расходы, которые одновременно участвуют как в облагаемых, так и в необлагаемых НДС операциях. Это арендная, плата, коммунальные расходы и т.д. Вот здесь уже бухгалтер не может сразу сказать, на какой субсчет 19-го счета отнести сумму учтенного в этих расходах НДС. В такой ситуации сумму «входного» налога надо определять расчетным путем, используя соответствующую пропорцию. Пропорция «определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период».

Налоговый кодекс не разъясняет, какую именно стоимость товаров (работ, услуг) надо брать при расчете пропорции: с НДС или без НДС? Конечно, по необлагаемым операциям выручка не содержит в себе сумму налога. Но вот в облагаемых товарах (работах, . Как же быть в этой ситуации бухгалтеру, собирающемуся определять пропорцию в целях распределения входящего НДС?

Конечно, организациям выгоднее брать в расчет показатель выручки, включающий в себя НДС. В этом случае «облагаемая доля» будет больше, соответственно, и сумма налогового вычета окажется больше. Но чиновники считают, что организациям следует брать выручку без НДС. При этом они ссылаются на сопоставимость показателей (письмо Минфина России от 20.05.05 № 03-06-05-04/137).

Если анализировать судебную практику по данному вопросу, то она противоречива. Раньше суды нередко принимали решения в пользу организаций (см., например, постановление ФАС Западно-Сибирского округа от 07.05.07 № Ф04-2637/2007(33744-А45-42)). Но в прошлом году Президиум Высшего арбитражного суда встал на сторону контролирующих органов (постановление Президиума ВАС РФ от 18.11.08 № 7185/08). Поэтому можно сказать, что шансы оспорить позицию налоговиков у организаций теперь невысокие.

Пропорция по данным квартала: сложности

Как уже говорилось ранее, пропорция для распределения НДС рассчитывается по показателям выручки за налоговый период. Раньше, когда налоговым периодом являлся месяц, проблемы с раздельным учетом не возникало. Но с изменением налогового периода (вместо месяца — квартал) у организаций стали возникать сложности при ведении раздельного учета. Ведь отчетным периодом в целях бухгалтерского учета является месяц.

Наглядный пример: основное средство (которое будет участвовать в обоих видах деятельности) приобретено и учтено в январе. Сумму «входного» НДС по нему бухгалтер может распределить только по итогам 1-го квартала, то есть в начале апреля. Это значит, что и окончательную стоимость по объекту (которая включит в себя часть «входного» НДС) организация сможет определить только в апреле. Но приходовать-то основное средство нужно в январе! И начисление амортизации по нему следует начинать уже с февраля.

Советовать «попридержать» перенос стоимости объекта со счета 08 на счет 01 неправильно, так как это будет противоречить и ПБУ 6/01 и главе 25 Налогового кодекса. Кроме того, такой подход обернется налоговыми рисками по налогу на имущество.

В итоге возникает вопрос: куда деть ту часть «входного» НДС, которая не подлежит вычету, так как относится к необлагаемому виду деятельности? По-хорошему, она должна учитываться в первоначальной стоимости ОС. Но на момент формирования первоначальной стоимости величина не подлежащей вычету части НДС неизвестна.

Пропорция по данным квартала: оптимальный вариант

На наш взгляд, в описанной ситуации самым оптимальным вариантом является пересмотр первоначальной стоимости «задним числом» (то есть с января) и пересчет сумм амортизации за февраль-март. Для целей налога на прибыль такой пересчет не будет иметь особых последствий, так как первую декларацию по налогу на прибыль организация представит только в апреле. И к тому моменту там будет указана правильная сумма амортизации, начисленная с откорректированной первоначальной стоимости. Правда, этот вариант не очень удобен для тех, кто исчисляет налог на прибыль ежемесячно, исходя из фактической прибыли.

По сути, предлагаемый вариант очень напоминает исправление организацией ошибки. Безусловно, бухгалтер делает перерасчет не вследствие допущения им ошибки (ведь он в январе все делал правильно). Однако в подобной ситуации мы считаем такие действия бухгалтера допустимыми. Ведь они помогут избежать нарушений налогового законодательства и налоговых рисков. Хотя заметим, что ПБУ 6/01 в данном случае все равно нарушается. Но идеального варианта, который позволил бы учесть все нормы (и бухгалтерские и налоговые), к сожалению, пока не существует.

Некоторые специалисты предлагают исчислять пропорцию ежемесячно, но мы считаем такой подход рискованным. Минфин достаточно ясно выразил свое неприятие подобного метода. В официальных разъяснениях (письма от 26.06.08 № 03-07-11/237, от 12.11.08 № 03-07-07/121) Минфин указал: пропорцию для расчета сумм НДС надо рассчитывать по данным текущего налогового периода, то есть квартала.

А некоторые организации и вовсе рассчитывают пропорцию по данным выручки за предыдущий квартал. Они полагают, что закрепив такой вариант в учетной политике, они обезопасят себя он претензий со стороны ИФНС. Однако риски все равно существуют. Например, столичные налоговики находят такой подход незаконным (письмо УФНС по г. Москве от 29.12.07 № 19-11/125469).

Когда внести данные в книгу покупок?

Вопрос с заполнением книги покупок возникает из-за того, что на момент получения от поставщика счета-фактуры по расходам, относящимся как к облагаемым, так и к необлагаемым операциям, неизвестна пропорция, по которой «дробится» НДС. Дело в том, что в обычной ситуации «входной» счет-фактура регистрируется в книге покупок сразу. При этом обязательно должна соблюдаться хронология. Но в данной ситуации организации не могут воспользоваться этим порядком, так как в книгу покупок должна попасть только та часть «входного» налога, которая относится к операциям, облагаемым НДС. А эту часть бухгалтер на момент получения счета-фактуры от поставщика еще не знает. Он ее может определить лишь по итогам налогового периода, то есть по итогам квартала.

Некоторые регистрируют счет-фактуру в книге покупок в момент ее получения, а потом (последним числом квартала) регистрируют ее еще раз. Но при повторной регистрации та часть показателей, которая приходится на необлагаемые НДС операции, минусуется. В принципе, прибегая к такому способу, организации ничем не рискуют, ведь в конечном итоге в сумму налоговых вычетов по декларации попадут верные данные.

Но, согласно пункту 8 Правил (утверждены постановлением правительства РФ от 02.12.2000 № 914), регистрация счета-фактуры в книге покупок производится на ту сумму, на которую налогоплательщик получает право на вычет и которая определяется с учетом положений пункта 4 статьи 170 Налогового кодекса. То есть счет-фактуру нужно регистрировать один раз и в части, относящейся к облагаемым НДС операциям. Поскольку эта «часть» будет известна только по окончании квартала, то регистрация таких счетов-фактур должна осуществляться в книге покупок на последний день квартала.

Правило «пяти процентов»

В Налоговом кодексе РФ есть весьма любопытная норма, которая позволяет некоторым организациям принимать к вычету весь налог, даже если они осуществляют и облагаемые, и не облагаемые НДС операции. В абзаце девятом пункта 4 статьи 170 Налогового кодекса сказано: налогоплательщик имеет право не вести раздельный учет при условии, что «доля совокупных расходов на производство товаров (работ, услуг), операции по реализации которых не подлежат налогообложению, не превышает 5 процентов общей величины совокупных расходов на производство».

Простая, на первый взгляд, фраза вызывает на практике сложности в применении и негативные налоговые последствия. Так что, прежде чем пользоваться правилом «пяти процентов», советуем тщательно взвесить все плюсы и минусы, реально оценив степень налоговых рисков в конкретной ситуации.

Сложности и споры во время налоговых проверок возникают в связи с тем, что норма, позволяющая не вести раздельный учет, прописана недостаточно четко. И основной вопрос: кто может применять правило «пяти процентов»?

Во-первых, в рассматриваемом абзаце речь идет исключительно о расходах на производство. Таким образом, при буквальном толковании этой нормы можно сделать вывод, что торговые организации (в том числе и «вмененщики) применять льготные положения не вправе. Именно таким образом и рассуждают некоторые налоговики на местах.

Однако Минфин в одном из разъяснений, касающихся применения «правила пяти процентов», высказался в пользу организаций (письмо от 29.01.08 № 03-07-11/37). Чиновники указали, что данную норму можно применять и в отношении торговой деятельности.

Правда, в этом письме речь шла исключительно о торговых организациях вообще, и оговорки, что такие организации платят ЕНВД, не было. Поэтому не исключено, что в отношении «торговцев-вмененщиков» чиновники не поменяли своего мнения: правило «пяти процентов» распространяется только на плательщиков НДС. А плательщики ЕНВД к таковым не относятся. Поэтому и применять это правило они не вправе (письма Минфина России от 08.07.05 № 03-04-11/143, ФНС России от 31.05.05 № 03-1-03/897/[email protected]).

Самое интересное, что ВАС РФ рассматривал подобные споры, возникшие между налоговиками и «вменещиками», и в разное время выносил разные вердикты. В определении ВАС РФ от 30.04.08 № 3302/08 сделан вывод: норма о пяти процентах касаются только производственных расходов на товары, которые изготовляются налогоплательщиком. И если организация не является производителем товаров, а лишь реализует их, являясь в отношении розничной торговли «вмененщиком», у нее отсутствует право на применение указанной нормы. А в определении ВАС РФ от 15.08.08 № 10210/08 суд высказал противоположное мнение, поддержав «вмененщика».

При этом отметим, что организациям, оказывающим услуги, чиновники разрешают пользоваться правилом «пяти процентов» (письмо Минфина России от 22.02.07 № 03-07-08/24).

Во-вторых, не ясно, какие именно расходы (только прямые или прямые и косвенные) необходимо брать в расчет, чтобы определить, соблюдается ли компанией пятипроцентный лимит?

Ответ на этот вопрос дал Минфин России в письме от 29.12.08 № 03-07-11/387. В нем сказано, что при определении указанного 5-процентного показателя совокупных расходов учитываются как прямые расходы на производство и реализацию товаров (работ, услуг), так и прочие расходы, связанные с производством и реализацией этих товаров и услуг.