Статья 264 НК РФ: кто ее применяет?

Любая коммерческая деятельность сопряжена с расходами. Невозможно получить прибыль, не затратив при этом какие-либо ресурсы (финансовые, трудовые, материальные). Объем затрат у всех компаний разный. К примеру, крупное производственное предприятие для изготовления продукции вынуждено закупать сырье, платить зарплату работникам и выполнять по отношению к ним свои социальные обязательства, оплачивать расходы на все виды энергии, используемой в производстве, осуществлять огромный объем разнообразных затрат общего и вспомогательного назначения. Иначе произведенная продукция не будет отвечать установленным требованиям, и покупатели ею не заинтересуются.

А небольшая компания, например, по оказанию риелторских услуг, ограничивается всего несколькими статьями затрат: на аренду офиса, коммунальные услуги, зарплату персонала и канцелярские расходы.

Но и в том и другом случае без затрат не обойтись. Если бухучет требует зафиксировать их в полном объеме, то налоговое законодательство накладывает ограничения и оговаривает условия, при которых тот или иной расход может уменьшить полученные компанией доходы.

Статья 264 НКРФ в совокупности с другими статьями главы 25 НК РФ посвящена вопросам формирования налогооблагаемой базы по налогу на прибыль. Она устанавливает перечень прочих расходов, связанных с производством и реализацией продукции.

Ее применяют самые разные компании — не только российские, но и зарубежные, работающие в нашей стране через свои постоянные представительства и (или) получающие доходы от источников в РФ (п. 1 ст. 264 НК РФ).

Эксперты КонсультантПлюс подготовили обзор свежей судебной практики по вопросам применения ст.264 НК РФ. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

О нюансах расчета налога на прибыль вы можете узнать из статьи «Как правильно рассчитать налог на прибыль организаций?».

Расходы, принимаемые для целей налогообложения прибыли

В 2021 году ситуация с порядком отражения расходов в налоговой базе по налогу на прибыль в целом не изменилась. Сумму налога, как и прежде уменьшают расходы, совершенные в рамках производства и реализации товаров, работ или услуг, а также внереализационные расходы. Общее для всех расходов по налогу на прибыль правило – затраты должны быть экономически обоснованы и документально подтверждены.

Экономическая обоснованность затрат предполагает, что направлены они на получение в конечном итоге прибыли. Самый простой пример таких расходов – закупка товаров для дальнейшей перепродажи. Но часто необходимость приобретения тех или иных товаров или услуг не столь очевидна. Так что компания должна быть в любой момент готова продемонстрировать перед контролерами необходимость совершенных затрат в рамках своей деятельности.

Документальное оформление расходов предполагает подтверждение, во-первых, оплаты, во-вторых, получения товаров или услуг. Оплата в свою очередь или отражается в выписке банка, или предполагает выдачу продавцом кассового чека, который покупатель должен сохранять у себя. Получение товаров и услуг отражается подписанными сторонами и оформленными по всем правилам накладной или актом.

Когда нужна ст. 264 НК РФ?

Она применяется в том случае, когда у компании появляются прочие расходы, связанные с производством и реализацией. Что это за расходы?

К примеру, организация занимается транспортными перевозками грузов. Ее основные расходы — зарплата водителей и материальные затраты (на бензин, ремонт и техобслуживание автотранспорта). Помимо этого, она платит арендную плату за офис, закупает канцелярские принадлежности, осуществляет иные аналогичные платежи — это прочие расходы, которые связаны с основным видом ее деятельности. Прочим расходом будут и уплачиваемые налоги (например, налог на прибыль или транспортный налог), различные сборы и иные обязательные платежи.

Периодически у компании возникает потребность в услугах нотариуса, юриста или аудитора. Нередко приходится расходовать средства на оплату информационных и консультационных услуг. Такие расходы тоже предусмотрены в составе прочих по ст. 264 НК РФ.

Следует отметить, что отдельные виды прочих расходов могут учитываться только при соблюдении определенных условий. К примеру, специальные условия для признания расходов в ст. 264 НК РФ предусмотрены по образовательным и представительским услугам, рекламе и стандартизации. Если их не учесть, штрафов и доначислений не избежать.

Перечень прочих расходов настолько велик, что законодатель не стал его ограничивать, а оставил открытым. Это значит, что, если у компании возникли затраты, связанные с основной деятельностью, не указанные в данной статье, но экономически обоснованные и документально подтвержденные, есть возможность учесть такие расходы при расчете налога на прибыль. Поможет это сделать п. 49 ст. 264 НК РФ.

Объем прочих расходов может быть очень значительным, а их перечень — разнообразным. И от того, насколько грамотно компания будет пользоваться этой статьей, зависит ее финансовое благополучие в будущем. Если при налоговой проверке все прочие расходы удастся обосновать, можно избежать крупных трат, связанных с погашением доначисленного налога на прибыль, пеней и штрафов.

Нюансы учета расходов по ст. 264 НК РФ, а также позицию Минфина России, налоговиков и судей вы узнаете дальше.

Состав прочих расходов

Состав прочих расходов, которые уменьшают налоговую базу по налогу на прибыль, приведен в статье 264 Налогового кодекса РФ. К ним, в частности, относятся:

- суммы налогов и сборов, начисленные по действующему законодательству (кроме налогов, указанных в ст. 270 НК РФ);

- расходы на сертификацию продукции и услуг;

- расходы на противопожарную и сторожевую охрану;

- расходы на обеспечение нормальных условий труда;

- арендные и лизинговые платежи;

- расходы на содержание служебного транспорта;

- концессионная плата в период использования объекта концессионного соглашения;

- командировочные расходы;

- расходы на юридические, информационные, консультационные и аудиторские услуги;

- расходы на оплату услуг связи;

- рекламные расходы;

- взносы на страхование от несчастных случаев и профзаболеваний.

Перечень прочих расходов открыт. Следовательно, в уменьшение налоговой базы по налогу на прибыль можно списать и другие затраты, связанные с производством и реализацией (подп. 49 п. 1 ст. 264 НК РФ). Но при условии, что они соответствуют критериям пункта 1 статьи 252 Налогового кодекса РФ. То есть если эти расходы экономически обоснованны и документально подтверждены и связаны с деятельностью, направленной на получение дохода.

Например, налогооблагаемую прибыль могут уменьшать расходы:

- на тимбилдинг (проведение корпоративных тренингов). Но у организации должны быть доказательства, что корпоративное мероприятие имеет реальную деловую цель и не носит развлекательного характера (постановление ФАС Московского округа от 24 сентября 2009 г. № КА-А40/9145-09);

- на оплату курьерских услуг. Но при условии, что организации необходимо было воспользоваться именно курьерской доставкой (постановление ФАС Московского округа от 8 августа 2012 г. № А40-62807/11-30-530).

Какие налоги и сборы позволено включить в расходы на основании подп. 1 п. 1 ст. 264 НК РФ?

Пример

ООО «Автомобилист» оказывает транспортные услуги и применяет ОСНО. Организация уплачивает все требуемые законом налоги и сборы (ст. 23 НК РФ) и включает их суммы в расчет по налогу на прибыль (подп. 1 п. 1 ст. 264 НК РФ).

Через 3 года деятельности компанию посетили налоговики и доначислили налог на прибыль, а также наложили штраф и потребовали уплатить пени. Инспекторы сняли расходы, связанные с оплатой выбросов загрязняющих веществ в окружающую среду, превышающих норматив. Весь период своей деятельности компания включала в расходы всю сумму платежей, несмотря на то что их значительная часть в норматив не укладывалась.

ВАЖНО! Не все налоги и сборы можно учесть при расчете налога на прибыль (ст. 270 ГК РФ). Так, не получится отнести в затраты НДС, акцизы, предъявленные налогоплательщиком покупателю, а также налог на прибыль и платежи за сверхнормативные выбросы загрязняющих веществ в окружающую среду (письмо Минфина России от 06.12.2006 № 03-03-04/2/255).

Кроме того, инспекторы доначислили транспортный налог, так как в расчетах компании были допущены ошибки. Доначисления оказались значительными, однако ООО «Автомобилист» снизило эту финансовую нагрузку, последовав разъяснениям чиновников. Так, Минфин России в письме от 06.04.2015 № 03-03-06/1/19158 указал, что по подп. 1 п. 1 ст. 264 НК РФ можно учесть не только налоги и сборы, исчисленные компанией, но и налоги, доначисленные при проверке.

Можно ли включить в расходы затраты на госпошлину узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

О том, кто должен включить доначисленный налог в расчет уточняемой в результате проверки базы по прибыли, читайте в материале «Инспекция должна сама учесть в расходах налоги, доначисленные при проверке».

Объявления о вакансиях

Ситуация: как учесть при расчете налога на прибыль расходы на размещение объявлений о вакансиях в средствах массовой информации (СМИ)?

Организация, размещающая объявления о своих штатных вакансиях, и организация, оказывающая услуги по подбору персонала (как кадровое агентство), учитывают расходы при расчете налога на прибыль в различном порядке.

В первом случае расходы на размещение объявлений о вакансиях учитывайте в составе прочих расходов, связанных с производством и реализацией, как расходы по набору сотрудников (подп. 8 п. 1 ст. 264 НК РФ, письмо Минфина России от 23 сентября 2011 г. № 03-03-06/1/585).

Во втором случае расходы на подбор персонала учитывайте в составе материальных расходов как затраты на приобретение услуг производственного характера (подп. 6 п. 1 ст. 254 НК РФ). Такие разъяснения содержатся в письме Минфина России от 16 августа 2012 г. № 03-11-06/2/111. Это письмо адресовано организации, применяющей упрощенку. Но поскольку оно основано на нормах, общих для обеих систем налогообложения, руководствоваться им можно и при расчете налога на прибыль.

Как правильно учесть расходы на кулеры и питьевую воду?

Продолжим пример

Директор ООО «Автомобилист» распорядился приобрести и поставить в офисе и автомастерских кулеры. В результате он не только обеспечил работников питьевой водой, но и исполнил свои обязанности по созданию соответствующих условий труда (ст. 22, 163, 223–224, 226 ТК РФ, п. 18 приказа Минздравсоцразвития РФ от 01.03.2012 № 181н).

Бухгалтер фирмы учел содержание подп. 7 п. 1 ст. 264 НК РФ, мнение чиновников (письма Минфина России от 21.11.2013 № 03-03-06/1/5213, от 03.10.2012 № 03-03-06/2/112, от 25.05.2012 № 03-03-06/1/274) и налоговиков (письма УФНС по г. Москве от 31.07.2012 № 16-15/[email protected], от 17.10.2012 № 16-15/[email protected]) по данному вопросу и смело включил эти затраты в прочие расходы.

См. также «Вода и кулеры уменьшают налог на прибыль».

ВАЖНО! Если кулер стоит больше 100 000 руб., то в целях налогового учета он будет признан амортизируемым имуществом, а расходы на его приобретение и установку необходимо учитывать равномерно в течение срока полезного использования (п. 1 ст. 256 НК РФ).

Какие нюансы возникают с арендными и лизинговыми расходами?

Арендные платежи — наиболее распространенный вид расходов многих плательщиков налога на прибыль. При отсутствии финансовых ресурсов для приобретения или содержания собственного имущества аренда недвижимости и оборудования позволяет осуществлять коммерческую деятельность.

О том, принимаются ли в затраты расходы по аренде жилья под офис, читайте в материале «Можно ли признать в налоговом учете расходы на аренду жилого помещения под офис?».

Арендные расходы уменьшают налоговую базу по прибыли на основании подп. 10 п. 1 ст. 264 НК РФ. Для документального подтверждения потребуются следующие документы:

- договор аренды;

- документы, подтверждающие оплату арендных платежей;

- акт приемки-передачи арендованного имущества.

Продолжим пример

ООО «Автомобилист» арендовало легковые автомобили и оформило в лизинг несколько грузовиков со спецоборудованием. Бухгалтер компании отражал расходы по оплате аренды на основании актов оказанных услуг, а когда таких актов от арендодателей не поступало, расходы не учитывал. Тем самым он увеличивал налоговую нагрузку на компанию: в договорах аренды транспорта не было предусмотрено ежемесячное оформление актов оказанных услуг, поэтому расходы можно было признать и без этих документов (письма Минфина России от 15.06.2015 № 03-07-11/34410, от 24.03.2014 № 03-03-06/1/12764).

В отношении лизинговых платежей бухгалтер тоже перестраховался. В связи с тем, что в лизинг были оформлено несколько единиц спецтранспорта, который нельзя использовать при низких температурах, зимой он простаивал, и лизинговые платежи в расходах не учитывались. А могли бы — чиновники не против таких расходов (письма Минфина России от 13.08.2012 № 03-03-06/1/409, от 21.01.2010 № 03-03-06/1/14).

Компаниям в этом случае лучше подтвердить факт простоя документально: составить акт ОС-3, если объект передан в ремонт или модернизируется, или акт ОС-15 — при его монтаже. Если же имущество не эксплуатируется по причине сезонного характера работ, можно оформить приказ руководителя о приостановке эксплуатации объекта с указанием причины простоя.

О том, как правильно заполнить акт ОС-15, см. статью .

Заполнить форму ОС-3 поможет статья «Унифицированная форма № ОС-3 — бланк и образец».

Расходы, связанные с реализацией.

В соответствии с п. 2 ст. 253 НК РФ расходы, связанные с производством и (или) реализацией, подразделяются на:

1) материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

Рассмотрим каждый из этих элементов с позиций отражения информации на счетах бухгалтерского учета.

1. Материальные расходы:

Д сч. 90-2, К сч. 41-2 — списана учетная стоимость товаров, проданных в розницу;

Д сч. 90-2, К сч. 41-1 — списана учетная стоимость товаров, проданных оптом;

Д сч. 91-2, К сч. 01 — списана остаточная стоимость проданных ОС;

Д сч. 91-2, К сч. 04 — списана остаточная стоимость проданных НМА;

Д сч. 91-2, К сч. 10 — списана остаточная стоимость проданных материалов;

Д сч. 20, 23, 25, 26…44, К сч. 10 — списана стоимость сырья, материалов, топлива, других ресурсов для производственных нужд за минусом возвратных отходов;

Д сч. 20, 23, 25, 26…44, К сч. 60 — списана стоимость услуг производственного характера;

Д сч. 20, 23, 25, 26…44, К сч. 10, 41 — потери от недостачи, порчи при хранении, транспортировки в пределах норм естественной убыли, утвержденных постановлением Правительства РФ, а также технологические потери.

В целях налогового учета учитывается сумма расходов, учтенных на счетах затрат в части, относящейся к налоговой себестоимости отчетного (налогового) периода. По нормируемым расходам в налоговом учете учитываются расходы в пределах норм. Остальные расходы формируют ПНО.

2. Расходы на оплату труда:

Д сч. 20, 23, 25, 26…44, К сч. 70;

В состав расходов на оплату труда входит:

• начисленная оплата труда по тарифным ставкам, должностным окладом с учетом районных коэффициентов, премий, надбавок, компенсаций;

• стоимость бесплатных коммунальных услуг, продуктов, жилья, обмундирования, проезда (если проезд обусловлен технологическими особенностями и месторасположением);

• суммы платежей по договорам страхования жизни, пенсионного страхования, добровольного личного страхования (по условиям п. 16 ст. 255). В случае отклонения от норм они порождают ПНО;

оплата по договорам подряда, поручения и др.

3. Суммы начисленной амортизации:

Д сч. 20, 23, 25, 26…44, К сч. 02, 05

В налоговом учете начисление амортизации производится по правилам ст. 261 гл. 25 НК РФ (т.е. по нормам десяти амортизационных групп).

В бухгалтерском учете амортизация может совпадать с налоговой амортизацией, что, как правило, происходит по «новым» ОС, принятым на учет после 1 января 2002 г., и при условии применения линейного способа амортизации. Если ОС «старые» и приняты на учет до 1 января 2002 г., они амортизируются по «Единым нормам амортизационных отчислений» в бухгалтерском учете и сумы амортизации по ним, как правило, не совпадают с суммами, исчисленными по правилам гл. 25 НК РФ. Если таких ОС много, то целесообразно вести отдельный налоговый учет. Если их количество невелико, то возможна система Корректировок с применением кодировки счетов.

4. Прочие расходы:

Д сч. 91, К сч. 68 — Налог на имущество и иные платежи в бюджет;

Д сч. 20, 23, 25, 26…44, К сч. 69 — ЕСН;

Д сч. 20, 23, 25, 26…44, К сч. 71 — расходы по командировкам, представительские расходы в пределах норм (при расходах свыше норм возникает ПНО);

Д сч. 20, 23, 25, 26…44, К сч. 60 (70, 10, 69 …) — расходы на ремонт ОС;

Д сч. 20, 23, 25, 26…44, К сч. 76 — другие расходы согласно ст. 264, за исключением расходов, поименованных в ст. 270.

Не являются расходами в налоговом учете, но учитываются в бухгалтерском учете:

Д сч. 99, К сч. 68 — пени, штрафы в бюджет, начисление налога на прибыль, списание ПНО;

Д сч. 91, К сч. 01 — вклад в простое товарищество имущества; Д сч. 58, К сч. 91;

Д сч. 91, К сч. 01 — безвозмездная передача ОС;

Д сч. 91, К сч. 10 — безвозмездная передача материалов и т.д. Задача бухгалтерии состоит в том, чтобы своевременно учесть расхождения в правилах бухгалтерского и налогового учета по подобным операциям и не допускать занижение налогооблагаемой базы.

Расходы, связанные с реализацией, отражаются в соответствующих регистрах, призванных подготовить накопленную информацию для заполнения налоговой декларации. Например, регистр 040 «Справка по реализационным расходам» и ведомости к ней.

Внереализационные доходы и расходы в налоговом учете исчисляются на основании данных бухгалтерского учета:

1) суммовые разницы (возникают в налоговом учете только при методе начисления):

Д сч. 62, К сч. 90 (Д сч. 90, К сч. 62) — выручка скорректирована на суммовую разницу (отражено начисление процентов за товарный кредит);

Д сч. 60, К сч. 08 (Д 08, К сч, 60) — суммовая разница между датой получения ОС и датой оплаты (в период между получением);

Д сч. 08, К сч. 91 (Д сч. 91, К сч. 08) — суммовая разница между датой оплаты и вводом в эксплуатацию (может не учитываться в целях налогообложения и порождать ПНО, если момент перехода прав собственности (требование НК) не совпадает с принятием на учет;

2) курсовые разницы (возникают в налоговом учете только при методе начисления):

Д сч. 62, К сч. 91 (Д сч. 91, К сч. 62) — курсовая разница между датой составления отчетности и датой сдачи валюты на транзитный счет со дня отгрузки на экспорт;

Д сч. 91, К сч. 57 (Д сч. 57, К сч. 91) — курсовая разница, возникшая при покупке или продажи валюты;

Д сч. 52, К сч. 91 (Д сч. 91, К сч. 52) — курсовая разница по транзитному валютному счету на день обязательной продажи валюты;

Д сч. 52, К сч. 91 (Д сч. 91, К сч. 52) — курсовая разница по остатку средств на текущем валютном счете.

Курсовые разницы в бухгалтерском учете, так же как и в налоговом учете, учитываются как внереализационные;

3) Д 91, К сч. 76 — отражены расходы по оплате услуг банка (в бухгалтерском учете — это операционные расходы);

4) Д 76, К сч. 91 (Д сч. 91, К сч. 76) — начислены проценты по кредитам и займам выданным и полученным. По полученным кредитам и займам проценты принимаются в налоговом учете в пределах ставки рефинансирования ЦБ РФ, умноженной на 1,1, а по кредитам и займам в валюте — в размере не более 5%. В результате этой операции может возникнуть ПНО;

5) Д сч. 60, К сч. 91 (Д сч. 91, К сч. 62) — списание просроченной кредиторской и дебиторской задолженности по истечении срока исковой давности;

6) Д сч. 91, К сч. 63 — образован резерв по сомнительным долгам;

Д сч. 63, К сч. 62 — списана дебиторская задолженность;

Д сч. 63, К сч, 91 — закрытие неиспользованного резерва.

В налоговом учете правила формирования резерва по сомнительным долгам изложены в ст. 266 НК РФ;

7) Д сч. 10, 08, К сч. 98 — безвозмездно полученное имущество.

В бухгалтерском учете доход признается постепенно по мере начисления амортизации, а в налоговом — единовременно (п. 8 ст. 250). Эта операция всегда вызывает возникновение ОНА;

Д сч. 20, К сч. 28 — потери от брака;

Д сч. 20, К сч. 28 — потери от брака;

9) Д сч. 91, К сч. 94 — потери и недостачи при отсутствии виновных лиц и другие, не возмещаемые потери;

10) Д сч. 99, К сч. 91 (Д сч. 91, К сч. 99) — списание убытков (прибыли) прошлых лет, выявленных в отчетном году.

В налоговом учете принимаются документально подтвержденные экономически обоснованные расходы.

Предыдущая7Следующая

В каком порядке учитывается компенсация за использование личного транспорта?

Случаи, когда специалисту компании приходится выполнять трудовые обязанности, используя личный автомобиль, не так уж редки. Работодатели не всегда могут в полном объеме обеспечить своих работников транспортом, а специфика их работы может этого требовать.

Работникам приходится нести затраты (на поддержание технического состояния автомобиля, ГСМ и др.), которые подлежат компенсации работодателем (ст. 188 ТК РФ). Налогоплательщику предоставлено право учесть эту компенсацию при расчете налога на прибыль (подп. 11 п. 1 ст. 264 НК РФ).

ВАЖНО! Размеры компенсации за использование личного транспорта для служебных поездок определены постановлением Правительства РФ от 08.02.2002 № 92: для легковых автомобилей — 1 200 руб./мес. (при рабочем объеме двигателя не более 2 000 куб. см) и 1 500 руб./мес. — при превышении этого объема.

Продолжим пример

Несмотря на то что ООО «Автомобилист» специализировалось на транспортных перевозках, для финансового директора служебный транспорт предусмотрен не был. Он использовал для служебных целей собственный автомобиль, а расходы, связанные с его эксплуатацией, ремонтом и оплатой топлива, бухгалтерия компании учитывала в составе прочих.

При этом компания выплачивала все затраты на основании подтверждающих документов. При налоговой проверке инспекторы сняли все расходы, превышающие нормативный размер компенсации. Попытка компании отстоять их в суде не увенчалась успехом. По мнению инспекторов, величина компенсации, указанная в постановлении № 92, — это максимум, который можно учесть в расходах (письмо УФНС России по г. Москве от 04.03.2011 № 16-15/[email protected]), и суммы превышения принять нельзя.

С такой позицией не спорят ни чиновники (письмо Минфина России от 23.09.2013 № 03-03-06/1/39239), ни судьи (п. 4 Обзора практики рассмотрения споров, связанных с применением главы 25 НК РФ, одобренного президиумом ФАС Уральского округа 29.05.2009).

Но и компенсацию выплатить можно только при наличии целого пакета документов, в который должны входить (письмо Минфина России от 27.06.2013 № 03-04-05/24421):

- паспорт транспортного средства и свидетельство о регистрации;

- документы, подтверждающие суммы расходов (чеки на бензин, техобслуживание и др.);

- путевые листы, подтверждающие фактическое использование транспорта в интересах работодателя.

На необходимости заполнения путевых листов настаивает Минфин России (письмо от 23.09.2013 № 03-03-06/1/39406), а суды считают их составление в данном случае необязательным (постановления ФАС Поволжского округа от 30.05.2012 № А12-15477/2011, ФАС Центрального округа от 25.05.2009 № А62-5333/2008).

О том, возможен ли учет в расходах помимо компенсации работнику затрат на содержание транспорта, читайте в материале «Можно ли учесть расходы на эксплуатацию транспортных средств работника, если ему выплачивается компенсация за автомобиль?».

Как учесть расходы на оформление и выдачу виз, паспортов, ваучеров и приглашений?

Многим налогоплательщикам приходится время от времени направлять своих сотрудников в различные загранкомандировки (для налаживания контактов с зарубежными партнерами, расширения сферы деятельности и др.). Заграничная командировка всегда сопряжена с такими расходами, как оформление виз, загранпаспортов и иных аналогичных документов.

Такие затраты компания вправе учесть в полном объеме (подп. 12 п. 1 ст. 264 НК РФ). Чиновники против этого не возражают (письмо Минфина России от 03.06.2014 № 03-03-Р3/1/26511).

Публикуем отчетность и проводим аудит: можно ли признать расходы?

Расходы на аудиторские услуги предусмотрены подп. 17 п. 1 ст. 264 НК РФ. Не имеет значения, потратил налогоплательщик средства на обязательную проверку отчетности или оплатил инициативный аудит. Главное, чтобы эти расходы соответствовали критериям ст. 252 НК РФ (были экономически обоснованы и документально подтверждены).

Для обоснования расходов понадобится договор на проведение аудита, акт выполненных работ (оказанных услуг) и отчет (письменная информация) по результатам аудита. Если аудит обязательный, к ним добавляется аудиторское заключение.

Если компания по закону обязана публиковать свою отчетность, то израсходованные на эту процедуру средства тоже можно учесть в расходах (подп. 20 п. 1 ст. 264 НК РФ).

ВАЖНО! Размещать свою отчетность в СМИ компания обязана в случаях, установленных законодательством (п. 9 ст. 13 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Например, публичные АО обязаны размещать в открытых источниках годовую бухотчетность (п. 1 ст. 66.3, п. 6 ст. 97 ГК РФ, п. 1.1 ст. 1 и ст. 92 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ). На ООО эта обязанность распространяется, только если оно размещает облигации или другие эмиссионные ценные бумаги (п. 2 ст. 49 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ).

В остальных случаях компании придется отстаивать свою позицию в суде. Есть судебные решения, в которых удавалось отстоять расходы на добровольную публикацию отчетности в составе рекламных расходов (п. 4 ст. 264 НК РФ). Так, в постановлении ФАС Северо-Западного округа от 20.05.2004 по делу № А56-22319/02 судьи пришли к выводу, что если в опубликованном материале, помимо самой бухотчетности, содержится также информация о налогоплательщике, призванная формировать или поддерживать интерес к нему, его товарам (работам, услугам), то эта публикация может быть признана рекламой.

Какие нестандартные расходы позволяет учесть подп. 49 п. 1 ст. 264 НК РФ?

Порой налогоплательщикам приходится оплачивать самые разнообразные услуги и товары, чтобы их коммерческая деятельность могла продолжаться непрерывно.

Пример

Для ООО «Автомобилист» было важно открыть офис в центре города, чтобы привлечь больше клиентов для расширения бизнеса. Но свободных офисов не было, даже в строящемся офисном центре места быстро раскупались.

Чтобы не лишиться заветного места, было решено пойти на дополнительные затраты — ежемесячно платить по договору опциона, согласно которому ООО «Автомобилист» стало обладателем права на заключение договора аренды в строящемся здании после его постройки. Если эти расходы производятся в целях осуществления налогоплательщиком коммерческой деятельности, против их признания чиновники не возражают (письмо Минфина России от 26.01.2011 № 03-03-06/2/16).

Например, хлебозаводу можно учесть затраты на выкуп своей просроченной продукции из розничной сети (при наличии договора с продавцом на такой выкуп). Если утилизация караваев и батонов повлекла дополнительные издержки, они тоже учитываются (письмо Минфина России от 22.05.2014 № 03-03-Р3/24238) на основании подп. 49 п. 1 ст. 264 НК РФ.

Нередко попытки компаний обосновать свои расходы с помощью подп. 49 п. 1 ст. 264 НК РФ заканчиваются судебными разбирательствами.

Продолжим пример

ООО «Автомобилист» установило на используемые для оказания транспортных услуг автомобили сигнализацию и автомагнитолы. Налоговики с этим не согласились, доказать право на такие расходы удалось только в суде (аналогичное судебное решение — постановление ФАС Западно-Сибирского округа от 09.10.2006 № Ф04-3191/2005(27129-А27-26) по делу № А27-2885/05-2).

Иногда только в судебном порядке можно отстоять отдельные виды прочих расходов. К примеру, налогоплательщикам удавалось убедить судей в обоснованности расходов на живые цветы (постановление ФАС Московского округа от 23.05.2011 № КА-А40/4531-11 по делу № А40-51743/10-90-293) или оплату услуг зала повышенной комфортности аэропорта для руководителя компании (постановления ФАС Московского округа от 28.05.2009 № КА-А40/4428-09 по делу № А40-62816/08-117-268, ФАС Западно-Сибирского округа от 23.10.2006 № Ф04-7102/2006(27676-А67-40) по делу № А67-4841/05).

При решении вопроса о правомерности учета нестандартных расходов по подп. 49 п. 1 ст. 264 НК РФ необходимо учитывать позицию чиновников. Так, Минфин России не возражает против расходов:

- на оплату за досрочное расторжение договора аренды (письмо от 14.05.2012 № 03-03-06/2/61);

- на выплату вознаграждений по договорам на выполнение конкретного задания (письмо от 21.09.2012 № 03-03-06/1/495);

- на технологическое присоединение устройств к сетям (письмо от 08.06.2011 № 03-03-06/1/335);

- на оплату суточных при однодневных командировках (письмо от 27.05.2013 № 03-03-06/1/18953).

Фуршет с алкоголем — это представительские расходы?

О представительских расходах сказано в подп. 22 п. 1 ст. 264 НК РФ, а признавать их необходимо с учетом п. 2 ст. 264 НК РФ.

Их отличие от остальных прочих расходов по ст. 264 НК РФ заключается в ограничении суммы, которую можно учесть при расчете налога на прибыль (4% от «зарплатных» затрат).

Состав представительских расходов разнообразен: расходы на завтраки и обеды во время официального приема, доставку участников переговоров к месту проведения мероприятия и др. Кроме того, к представительским также могут быть отнесены расходы на переговоры с физлицами — как фактическими, так и потенциальными клиентами фирмы (письмо Минфина России от 05.06.2015 № 03-03-06/2/32859).

Подробнее о расходах на переговоры с физлицами см. статью «Расходы на переговоры с физлицами — тоже представительские».

Но трактовать этот перечень расширенно небезопасно. Так, если учесть в составе представительских расходов затраты, связанные с корпоративной вечеринкой, отстаивать их придется в суде (письмо Минфина России от 11.09.2006 № 03-03-04/2/206). Также рискованно признавать в их составе оплату услуг приглашенных артистов, аренду дорожек в боулинге и фуршет после официальной части переговоров (письмо Минфина России от 01.12.2011 № 03-03-06/1/796, постановление 13-го арбитражного апелляционного суда от 18.04.2013 № А56-55481/2012).

Трудно будет обосновать и затраты на украшение помещений (письмо Минфина России от 25.03.2010 № 03-03-06/1/176), хотя положительные судебные решения имеются (постановление ФАС Московского округа от 03.09.2010 № КА-А40/10128-10).

А вот «алкогольные» расходы можно смело отразить в составе представительских — чиновники и судьи против этого не возражают (письмо Минфина России от 25.03.2010 № 03-03-06/1/176, постановление ФАС Поволжского округа от 15.01.2013 № А55-14189/2012).

Следует отметить, что признание представительских расходов не зависит от результата переговоров, то есть не важно, достигнута ли их цель (заключены сделки, подписаны соглашения и т.д.). Значение имеет только направленность затрат на получение прибыли (письмо Минфина России от 18.04.2013 № 03-07-11/13330).

О том, что расходы фирмы на организацию развлечений и отдыха учитывать в составе представительских нельзя, говорится в п. 2 ст. 264 НК РФ, и чиновники это подтверждают (письмо Минфина России от 03.06.2013 № 03-03-06/2/20149).

Не стоит забывать об обосновании представительских расходов. Придется оформить отчет о переговорах, в котором перечислить всех присутствовавших, а также авансовый отчет. Иные подтверждения (приказ о проведении мероприятия, смета и др.) не понадобятся (письмо Минфина России от 10.04.2014 № 03-03-Р3/16288).

Налоговый учет расходов, связанных с производством и реализацией продукции

Галимарданова Наиля Муртазовна,доцент кафедры бухгалтерского учета и финансов Казанского кооперативного института (филиал) Российского университета кооперации, г. Казань [email protected] Налоговый учет расходов, связанных с производством и реализацией продукции

Аннотация.В статье обосновывается организация расходов в налоговом учете. Расходы организации и их учет очень важен для организации. При правильном ведении учета расходов можно избежать ряда сложностей в общем ведении учетной политике. Неправильное отнесение расходов по статьям может приводить к искажению показателей налоговой отчетности. А за это предусмотрена ответственность.Ключевые слова:налоговый учет, расходы.

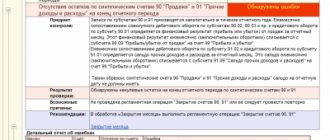

Больший интерес представляет собой порядок признания расходов в налоговом учете. Ведь ни для кого не секрет, что ошибки в учете затрат организации порой дорого обходятся ей. Ситуация еще более осложняется постоянно вносимыми изменениями и дополнениями в гл. 25 Налогового кодекса РФ.Ошибки в налоговом учете расходов чреваты. Если налогоплательщик не уплатил или не полностью уплатил налог в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия), то это обернется штрафом в размере 20 процентов от неуплаченных сумм налога (п. 1 ст. 122 Налогового кодекса РФ). Если при этом действия были умышленными, то штраф будет исчисляться в размере 40 процентов от неуплаченных сумм налога. Поэтому весьма необходимо знать все тонкости учета расходов, как для целей бухгалтерского учета, так и для налогового.Расходы организации и их учет очень важен для организации. При правильном ведении учета расходов можно избежать ряда сложностей в общем ведении учетной политике. Неправильное отнесение расходов по статьям может приводить к искажению показателей налоговойотчетности. А за это предусмотрена ответственность. Так, искажение любой статьи (строки) формы налоговой отчетности не менее чем на 10 процентов карается штрафом[1].Вналоговомучетевозникаютпроблемыраспределения расходов, связанных с производством, на прямые и косвенные. Достоверность распределения расходов по налоговым группам чрезвычайно важна для налогоплательщика, поскольку это связано с формированием налоговой базы по прибыли. Важно также формирование суммы прямых затрат, учитываемых в целях налогообложения: распределение прямых расходов отчетного периода между остатками незавершенного производства, готовой продукцией на складе, отгруженной, но не реализованной продукцией и реализованной продукцией.По общему правилу расход это тот показатель, на который организация может уменьшить свой доход (п. 1 ст. 252 НК РФ).Однако не все произведенные организацией расходы уменьшают полученные доходы. Вопервых, существует перечень расходов, которые в принципе не принимаются для целей налогообложения. Этот перечень установлен ст. 270 НК РФ. Вовторых, для того чтобы расходы можно было учесть, они должны соответствовать требованиям, которые установлены п. 1 ст. 252 НК РФ.Вот те требования, которым должны отвечать произведенные организацией расходы:1) расходы должны быть обоснованы;2) расходы должны быть документально подтверждены;3) расходы должны быть произведены для деятельности, направленной на получение дохода.Эти требования являются обязательными для принятия произведенных расходов в уменьшение доходов. Если расход не соответствует хотя бы одному из перечисленных требований, то такой расход для целей налогообложения не учитывается[2].Обоснованными расходами являются экономически оправданные затраты, оценка которых выражена в денежной форме. Экономическая оправданность расходов является одним из основных источников споров с налоговыми органами. Дело в том, что налоговики слишком широко толкуют это понятие. Вот только некоторые причины признания расходов необоснованными:

они не привели к получению доходов в налоговом (отчетном) периоде;

в результате их осуществления компания получила убыток;

размер расходов не соответствует финансовому состоянию дел организации;

произведенные расходы не связаны с основными видами деятельности компании и т.д.Для того чтобы расходы учесть, их нужно документально подтвердить. Это одно из требований, установленных п. 1 ст. 252 НК РФ. Согласно статье 252 НК РФ разрешается подтверждать расходы любыми документами, которые оформлены в соответствии с законодательством Российской Федерации.Если расходы не следуют из договоров, то они, как правило, оформляются внутренним распорядительным документом организации. Однако в большинстве случаев для подтверждения расхода нужны еще и другие документы, в отсутствие которых нельзя сделать однозначный вывод о том, что расходы фактически произведены. Это могут быть различные акты приемапередачи товаров (работ, услуг), счета на оплату, выставляемые поставщиками (исполнителями), отгрузочные документы поставщиков, кассовые и товарные чеки и другое[3].По правилам гл. 25 НК РФ расходы признаются и в отсутствие доходов. То есть для того, чтобы учесть расход, не нужно, чтобы одновременно был получен доход. Главное, чтобы расходы в принципе осуществлялись в рамках деятельности, по которой предполагается получение дохода. Таким образом, расходы налогоплательщика должны соотноситься с характером его деятельности, а не с получением прибыли. Недавно с этим стал соглашаться и Минфин России.Так же, как и доходы, все расходы, которые понесла организация, подразделяются на две группы:1. расходы, которые учитываются при налогообложении прибыли:

на расходы, связанные с производством и реализацией;

внереализационные расходы.2. расходы, которые не учитываются при налогообложении прибыли.К расходам, связанным с производством и реализацией относятся:1) расходы, связанные:

с изготовлением (производством), хранением и доставкой товаров;

выполнением работ, оказанием услуг;

приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;3) расходы на освоение природных ресурсов;4) расходы на научные исследования и опытноконструкторские разработки;5) расходы на обязательное и добровольное страхование;6) прочие расходы.В соответствии с п. 2 ст. 253 НК РФ все расходы, которые связаны спроизводством и (или) реализацией, подразделяются на четыре вида:1) материальные расходы;2) расходы на оплату труда;3) суммы начисленной амортизации;4) прочие расходы.Перечень материальных расходов приведен в ст. 254 НК РФ и является открытым. Это значит, что в состав данных расходов могут быть отнесены любые иные затраты, отвечающие требованиям п. 1 ст. 252 НК РФ, непосредственно связанные с технологическими особенностями производственного процесса.Так, например, материальными расходами являются:

затраты на сырье и (или) материалы, которые используются в производственном процессе;

затраты на упаковку продукции;

затраты на приобретение инвентаря, спецодежды и другого не амортизируемогоимущества;

затраты на топливо, воду, электроэнергию;

затраты на приобретение работ и услуг производственного характера;

потери от недостачи и (или) порчи при хранении и транспортировке;

технологические потери при производстве и (или) транспортировке и другие расходы.Размер материальных расходов при списании сырья и материалов в производство (реализацию) определяется в соответствии с принятым в учетной политике организации методом оценки (п. 8 ст. 254 НК РФ).Организация может выбрать один из следующих методов.1. Метод оценки по стоимости единицы запасов.2. Метод оценки по средней стоимости.3. Метод оценки по стоимости первых по времени приобретений (ФИФО).Порядок применения методов оценки не раскрыт в НК РФ. Однако эти методы аналогичны методам оценки, которые применяются в бухгалтерском учете.К расходам на оплату труда относятся любые начисления в денежной или натуральной форме в пользу работников, если такие начисления предусмотрены:1) законодательством Российской Федерации;2) трудовыми договорами (контрактами);3) коллективными договорами.Эти начисления могут производиться как в денежной, так и в натуральной формах. Они могут носить стимулирующий характер (премии и надбавки), компенсационный характер, а также быть связаны с содержанием работников.Таким образом, перечень расходов, который установленст. 255 НК РФ, является открытым, поскольку организация может учесть по данной статье любые иные затраты, которые она прописала в трудовом или коллективном договоре.Из этого правила есть исключение. Касается оно тех расходов, которые запрещено учитывать при налогообложении прибыли ст. 270 НК РФ.К прочим расходам следует относить затраты организации, которые связаны с производственным процессом и реализацией, но не включены в состав расходов, поименованных в ст. ст. 254 259 НК РФ. Примерный перечень таких затрат установлен ст. 264 НК РФ.Прочими расходами, например, являются:

арендные (лизинговые) платежи (пп. 10 п. 1 ст. 264 НК РФ);

расходы на командировки (пп. 12 п. 1 ст. 264 НК РФ);

расходы на юридические, консультационные, аудиторские услуги (пп. 14, 15, 17 п. 1 ст. 264 НК РФ).К прочим расходам также относятся расходы на ремонт основных средств (ст. 260 НК РФ), на освоение природных ресурсов (ст. 261 НК РФ), на НИОКР (ст. 262 НК РФ), на обязательное и добровольное имущественное страхование (ст. 263 НК РФ). Расходы на ремонт основного средства можно учесть и в том случае, если они превышают его стоимость.Поскольку перечень прочих расходов является открытым, то организация может учесть в составе прочих и иные расходы, не поименованные в данном перечне. Главное, чтобы такие расходы отвечали требованиям, предусмотренным п. 1 ст. 252 НК РФ, т.е. были экономически оправданными, документально подтвержденными и произведенными для осуществления деятельности, направленной на получение дохода.В целях формирования налоговой базы отчетного (налогового) периода расходы на производство и реализацию подразделяются на прямые и косвенные. Состав прямых расходов определен: ст.318 НК РФ для налогоплательщиков, производящих продукцию (выполняющих работы и оказывающих услуги); ст. 320 НК РФ для налогоплательщиков, осуществляющих торговую деятельность.В состав прямых расходов включаются:

материальные затраты, определяемые всоответствии с подпунктами 1 и 4 п. 1 ст. 254 НК РФ;

расходы на оплату труда персонала, участвующего в процессе производства товаров (выполнения работ, оказания услуг), а также расходы на обязательное пенсионное, медицинское и социальное страхование (п.1 ст. 318 НК РФ);

суммы начисленной амортизации по основным средствам, используемым при производстве товаров (выполнении работ, оказании услуг).Для налогоплательщиков, осуществляющих торговую деятельность, к прямым расходам согласно положениям ст. 320 НК РФ относятся:

покупная стоимость товаров;

расходы на доставку (транспортные расходы) покупных товаров до склада налогоплательщика, если по условиям договора они не включены в цену приобретения товара.Сумма прямых расходов, осуществленных в отчетном (налоговом) периоде, будет уменьшать доходы от реализации отчетного (налогового) периода, за исключением сумм расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в данном отчетном периоде продукции. То есть при определении налоговой базы отчетного (налогового) периода полученные доходы могут быть уменьшены только на сумму прямых расходов, относящихся к реализованной продукции (работам, услугам)[4].Все иные суммы расходов, за исключением внереализационных расходов, определяемых согласно ст. 265 НК РФ, признаются косвенными расходами и в полном объеме относятся на уменьшение доходов от реализации данного отчетного (налогового) периода.Налогоплательщики, применяющие метод начислений, при определении расходов на производство и реализацию отчетного (налогового) периода подразделяют все понесенные за этот период расходы на прямые и косвенные.Прямые расходы подлежат распределению между незавершенным производством, нереализованной и реализованной в отчетном (налоговом) периоде готовой продукцией (работами, услугами). Иными словами, прямые расходы относятся к расходам текущего периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены[5].Принципы распределения установлены в ст. 319 НК РФ. Конкретный порядок распределения прямых расходов на НЗП и готовую продукцию (выполненные работы, оказанные услуги) налогоплательщик определяет в налоговой учетной политике. Этот порядок не может меняться в течение 2х налоговых периодов.Организации, оказывающие услуги, вправе списывать прямые расходы полностью в текущем отчетном (налоговом) периоде без распределения. Указанное право должно быть закреплено в налоговой учетной политике.Общие прямые расходы, которые невозможно отнести непосредственно на конкретный вид продукции (работ, услуг), распределяется между ними в порядке, установленном в налоговой учетной политике.При расчете налога на прибыль компания может признать лишь ту часть прямых расходов, которая приходится на готовую продукцию или работы, реализованные в отчетном периоде. Косвенные же расходы списываются в полном объеме в том периоде, в котором они были понесены (п. 2 ст. 318 НК РФ). Поэтому важным моментом при оптимизации налога на прибыль является правильное распределение прямых и косвенных расходов в учетной политике компании.Порядок распределения прямых расходов на незавершенное производство и на реализованную продукцию оказывает непосредственное влияние на определение той суммы расходов, которая может быть списанав целях налогообложения, и, соответственно, на сумму полагающегося к начислению налога на прибыль. В идеале задача налогового планирования заключается в том, чтобы максимально увеличить долю расходов, приходящихся на реализованную продукцию. А также сделать так, чтобы какиелибо расходы как можно раньше попали в эту категорию.Принятый в компании метод оценки НЗП прямо влияет на налог на прибыль. Поскольку хозяйственная деятельность компаний не подлежит оценке с точки зрения целесообразности, эффективностии рациональности, налогоплательщик вправе выбрать тот метод учета «незавершенки», который является наиболее эффективным с точки зрения налоговой оптимизации. Выбор метода оценки НЗП во многом зависит от отраслевой принадлежности компании. А также от наличия и содержания отраслевой методики калькуляции себестоимости продукции.Наиболее распространенным является способ оценки «незавершенки» пропорционально какомуто выбранному показателю. Например, материальные затраты, фонд оплаты труда или количество выпущенной продукции. Нередко применяются на практике нормативный метод и метод оценки НЗП по фактическим затратам. Компании, имеющие в себестоимости большой удельный вес материальных затрат, чаще всего применяют пропорцию исходя из стоимости или количества материалов. А при трудоемком производстве пропорцию обычно рассчитывают по расходам на оплату труда основных рабочих. В единичном же производстве «незавершенку» обычно оценивают по фактическим затратам. В тех же случаях, когда провести фактический подсчет материалов в НЗП не представляется возможным, компании, как правило, применяют нормативный метод оценки[6].Помимо способов учета существуют еще и разные методы, то есть разные подходы к накоплению затрат и использованию выбранного способа таким образом, который повышает эффективность учета. В основном выбор метода определяется особенностями и спецификой производственного процесса.

Ссылки на источники1.Налоговый кодекс Российской Федерации2.ПБУ 10/99 «Расходы организации», ПБУ 5/01 «Учет МПЗ»3.Абдрахманов Н.Н., Саитова Р.Г. Оптимизация корпоративного налогообложения / Н.Н. Абдрахманов, Р.Г. Саитова // Актуальные вопросы современного финансового менеджмента Материалы Международной научнопрактической конференции. Под редакцией И.Т. Насретдинова.Казань. 2014.С. 1011.

4.Муканбетов Л.Б., Миннигалеева В.З. Проблемы бухгалтерского учета продажи готовой продукции / Л.Б. Муканбетов, В.З. Миннигалеева // Направления совершенствования формирования учетноаналитической информации в условиях решения современных проблем национальной экономики. Материалы Международной научнопрактической конференции. Под редакцией Насретдинова И.Т. –Казань.2014.С.100101.5.Сабирова А.И, Свечников К.Л. Учет готовой продукции в ООО «Нирус» /А.И. Сабирова, К.Л. Свечников // В сборнике:Направления развития организации в условиях нестабильности экономики Россииматериалы Международной научнопрактической конференции. 2015. С. 201.6.Чекашова Е.А., Саитова Р.Г. Особенности налогообложения субъектов малого бизнеса / Е.А. Чекашова, Р.Г. Саитова // Актуальные вопросы современного финансового менеджмента. Материалы Международной научнопрактической конференции. Под редакцией И.Т. Насретдинова.Казань.2014.С. 126127.

Как учитывать расходы на обучение?

Редкая компания обходится без обучения своих сотрудников. Чтобы работа фирмы была стабильной и отвечала современным требованиям, ее сотрудники должны не только обладать определенной квалификацией, но и регулярно ее повышать.

Налогоплательщики тратят средства на оплату учебы сотрудников по различным образовательным программам — от регулярного повышения квалификации до овладения новыми профессиями в университетах (подп. 23 п. 1, п. 3 ст. 264 НК РФ). Но чтобы обоснованно учесть все образовательные расходы при расчете налога на прибыль, требуется выполнить следующие условия п. 3 ст. 264 НК РФ (письмо Минфина России от 23.09.2013 № 03-03-06/1/39249):

- сотрудник учится в интересах компании;

- между фирмой и образовательным учреждением заключен договор;

- у образовательного учреждения есть лицензия или соответствующий статус (если оно иностранное);

- между сотрудником и компанией заключен трудовой договор либо соглашение, предусматривающее обязанность физлица не позднее 3 месяцев после окончания учебы оформить с этой фирмой трудовой договор и отработать в ней не менее 1 года.

Понадобятся и иные документы: приказ о направлении на учебу, учебная программа, акт выполненных услуг, а также документ о прохождении обучения (письмо Минфина России от 28.02.2007 № 03-03-06/1/137).

Продолжим пример

ООО «Автомобилист» оплатило своему сотруднику учебу в аспирантуре, а бухгалтеру — подготовку и аттестацию по программе для профессиональных бухгалтеров. Фирма учла расходы в полном объеме в составе прочих, но налоговики попытались снять их. Доказывать свою правоту компании пришлось в суде, а в качестве аргументов были использованы положительные судебные решения по похожим делам (постановления ФАС Западно-Сибирского округа от 02.07.2008 № Ф04-3910/2008(7317-А81-14) по делу № А81-1660/ 2007), ФАС Восточно-Сибирского округа от 15.01.2007 № А33-32437/05-Ф02-7147/06-С1 по делу № А33-32437/05).

Как увеличить расходы по налогу на прибыль?

Важный момент в отражении в базе по налогу на прибыль затрат (как в рамках производства и реализации, так и внереализационных) заключается в том, что кодексом не предусматривается строгого закрытого перечня расходов, в отличие, например, от УСН, где к учету принимаются только определенные прописанные в соответствующей главе Кодекса виды затрат. В то же время в статье 270 Налогового кодекса описываются расходы, которые в любых обстоятельствах запрещено учитывать в расчете налога на прибыль. Но даже несмотря на это, организация имеет определенную свободу действий в отношении того, на какие именно уплаченные контрагентам суммы расходов она будет уменьшать доходы от реализации. Главное, чтобы принимаемые к налоговому учету затраты отвечали выше описанным принципам документального подтверждения и экономической обоснованности, и при этом их можно было связать с направлениями бизнеса, по которым компания ведет свою деятельность.

Все ли рекламные расходы можно учесть по п. 4 ст. 264 НК РФ?

Реклама, как известно, двигатель торговли. Продать выгодно — значит получить хороший доход, а получение прибыли — основная цель любой коммерческой деятельности. Чем больше на рынке продавцов одного и того же товара, тем более сложный выбор стоит перед потребителями. И если в этом мучительном процессе им немножко помочь (к примеру, выгодно подчеркнуть какие-то свойства товара), то можно привлечь больше покупателей.

Налогоплательщики выбирают различные способы расхваливания своего товара — от рекламы в СМИ до проведения дегустаций. Порой рекламные расходы составляют одну из серьезных статей их затрат. НК РФ позволяет уменьшать доходы на сумму таких расходов.

В перечне расходов по п. 1 ст. 264 НК РФ расходам на рекламу посвящен подп. 28, который применяется с учетом п. 4 ст. 264 НК РФ.

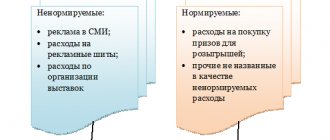

В основном расходы на рекламу можно учесть при расчете налога на прибыль не в полном объеме, а только в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Случаев, когда рекламные затраты налогоплательщика можно признать полностью, немного, и все они перечислены в абз. 2–4 п. 4 ст. 264 НК РФ:

- на рекламные мероприятия через СМИ (абз. 2 п. 4 ст. 264 НК РФ);

- на световую и иную наружную рекламу, включая изготовление рекламных стендов и щитов (абз. 3 п. 4 ст. 264 НК РФ);

- на участие в выставках, ярмарках, экспозициях, оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, уценку товаров, потерявших свои исходные свойства при экспонировании (абз. 4 п. 4 ст. 264 НК РФ).

Чтобы не ошибиться и правильно включить в расходы рекламные затраты, следует учесть позицию налоговиков и чиновников Минфина России:

- Расходы на материалы, необходимые для оформления точек продаж (POSM) в нормируемых расходах по п. 4 ст. 264 НК РФ не перечислены, но способствуют повышению интереса покупателей и учитываются в пределах норматива (письмо УФНС России по г. Москве от 23.12.2009 № 16-15/136079.1).

- Расходы на лифлеты и флаеры. Таких наименований в п. 4 ст. 264 НК РФ также не найти, однако, поскольку речь идет о разновидностях брошюр с рекламной информацией, расходы на их оформление и печать можно учесть полностью (письмо Минфина России от 06.12.2006 № 03-03-04/2/254).

- Расходы на рекламу, размещенную на транспортном средстве. Исходя из положений п. 1 ст. 19 ФЗ «О рекламе» от 13.03.2006 № 38-ФЗ, такой вид рекламы не является наружным, и расходы на него подлежат нормированию (письмо Минфина России от 03.02.2006 № 03-03-04/1/83, УФНС России по г. Москве от 17.06.2005 № 20-12/43630).

- Расходы на проведение дегустации в целях привлечения внимания покупателей к продукции — это нормируемые расходы (письмо Минфина России от 04.08.2010 № 03-03-06/1/520).

- Стоимость приобретения, доставки и передачи фасованной родниковой воды, содержащей символику фирмы. Такие расходы также должны нормироваться (письмо Минфина России от 09.07.2009 № 03-03-06/1/452).

- Затраты на поддержание и наполнение веб-сайта компании, регистрацию доменного имени не нормируются (постановление ФАС Московского округа от 04.04.2011 № КА-А40/2332-11-П), так же как и расходы по размещению в сети интернет продукции, содержащей рекламную информацию о компании и ее услугах (письмо Минфина России от 29.01.2007 № 03-03-06/1/41).