Сторно реализаций прошлых периодов

Курсы 1С 8.3 и 8.2 » Обучение 1С Бухгалтерия 3.0 (8.3) » Служебные инструменты, администрирование » Корректировка прошлых периодов в 1С 8.3

В 1С 8.3 Бухгалтерии 3.0 реализован упрощённый механизм корректировки прошлых периодов и исправления ошибок прошлого периода. Действия при обнаружении ошибки различаются от влияния ошибки на налог:

- Занижен налог – корректируется прошлый период;

- Налог не занижен – корректировка текущего периода.

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

На данное поступление был оформлен корректирующий документ Корректировка поступления.

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

После исправления прошлого периода в 1С 8.3 необходимо сделать Реформацию баланса за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в нашей статье.

ввести сторнирующий док «Реализация услуг» с отрицательной суммой услуги — не сторнируется НДС с 68.02 сч.—Подскажите, плз, как методически правильно в 4 кв. сторнировать эту Реализацию услуг, чтобы получить в 4 кв. сторнирующие проводки по бухучету и регистрам НДС, а также корректирующую запись в Доп. лист Книги продаж?

ООО «Компания 2» присылает ООО «Компания 1» претензию о том, что одна из поставленных камер оказалась бракованной, и возвращает ее.В тот же день продавец перечисляет денежные средства за возвращенную продукцию.В бухгалтерском учете продавец делает следующие записи:25 апреля 2014 г.Дебет 62 Кредит 90- 74 340 руб.

— отражена выручка за реализованную продукцию;Дебет 90 Кредит 68- 11 340 руб. — начислен НДС на основании счета-фактуры;Дебет 90 Кредит 43- 51 000 руб. — списана себестоимость реализованной продукции;6 мая 2014 г.Дебет 62 Кредит 90- -24 780 руб. — сторнирована ранее отраженная выручка;Дебет 90 Кредит 43- -17 000 руб.

Внимание

При возврате товаров покупателем или предоставлении ретроскидки продавец сторнирует выручку. На выявленный брак покупатель составляет акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей, который является юридическим основанием для выставления претензии продавцу. И уже на основании выставленной покупателем претензии в учете у продавца появляются записи красными чернилами.

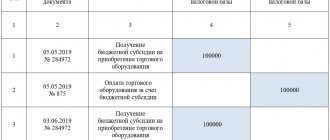

Пример 3. 25 апреля 2014 г. ООО «Компания 1» отгрузило ООО «Компания 2» морозильные камеры в количестве 3 штук по цене 24 780 руб. за штуку (в том числе НДС — 3780 руб.).Себестоимость одной камеры составляет 17 000 руб.6 мая 2014 г.

По итогам периода на уже отгруженные товарно-материальные ценности продавец предоставляет скидку (например, за большие объемы покупок).По правилам бухгалтерского учета выручка признается исходя из всех предоставленных покупателям скидок и наценок (п. п. 6 и 6.5 ПБУ 9/99 «Доходы организации», утв. Приказом Минфина России от 06.05.1999 N 32н). Пример 2.

Продавец отгрузил покупателю первую партию товара на сумму 11 800 руб., в том числе НДС — 1800 руб.Затем в течение месяца вторую партию на 23 600 руб., в том числе НДС — 3600 руб.По итогам месяца продавец предоставил скидку на отгруженный товар в размере 10%:11 800 руб. 23 600 руб. = 35 400 руб.;35 400 руб.

Каждый бухгалтер наверняка встречался с такой проблемой, что нужно удалить ошибочный документ в прошлом периоде. Но период уже закрыт, отчетность сдана. Для таких случаев в 1С 8.3 (как и в 1С 8.2) предусмотрена операция сторно. Она заключается в том, что в текущем периоде повторяются все те же движения прошлого документа по всем регистрам учета (бухгалтерским, налоговым и прочим), но с обратным знаком.

Продемонстрирую, как сделать сторно документа в 1С, на примере. Как сделать сторно в 1С по документу В программе 1С 8.3: «Бухгалтерия предприятия 3.0» (и в некоторых других, где есть модуль бухгалтерского учета) существует документ «Операции, введенные вручную«. Создадим его. Где в 1С сторно? Заходим в меню «Операции», далее в разделе «Бухгалтерский учет» нажимаем на ссылку «Операции, введенные вручную». Откроется окно со списком документов.

НДС с выручки от реализации;25 июля 2014 г.Дебет 62 Кредит 90- 23 600 руб. — отражена выручка от реализации;Дебет 90 Кредит 68- 3600 руб. — начислен НДС с выручки от реализации.4 августа покупателю предоставлена скидка 10% на отгруженный товар (3540 руб.):Дебет 62 Кредит 90- -3540 руб. — сторнирована ранее отраженная выручка на сумму скидки;

Дебет 90 Кредит 68- -540 руб. — уменьшен НДС с выручки после выставления корректировочного счета-фактуры.Покупатель при получении ретроспективной скидки корректировать стоимость оприходованных товаров не может (п. 12 ПБУ 5/01 «Учет материально-производственных запасов, утв. Приказом Минфина России от 09.06.2001 N 44н).

Поэтому скидку он отразит как прочий доход, даже если она получена в том же году, что и приняты на учет товары:15 июля 2014 г.Дебет 41 Кредит 60- 10 000 руб. — отражены приобретенные товары;Дебет 19 Кредит 60- 1800 руб.В специальном ресурсе для целей налогового учета необходимо отразить постоянную разницу: Сумма ПР Дт 60.01 Сумма ПР Кт 91.01;

- в специальные ресурсы для целей налогового учета добавить запись Сумма НУ Дт 60.01 Сумма НУ Кт 76.К и отразить погашение задолженности по расчетам с контрагентами по операции, которая подлежала корректировке (20000 руб.).

Рис. 3. Отражение доходов прошлых лет в бухучете и аннулирование документа поступления в части НДС Автоматически заполненную закладку НДС предъявленный — оставляем без изменений. В части НДС аннулирование ошибочной регистрационной записи по счету-фактуре из книги покупок за III квартал выполняется аналогично порядку, описанному в Примере 1.

НК РФ).Если с завышенной суммы расходов НДС к вычету был заявлен также в большем размере, то по НДС также придется подать уточненную декларацию. Примечание. «Красное сторно» не всегда означает исправление ошибок. Справка. Способы исправления данных в бухгалтерских документахИсправление бухгалтерских ошибок регламентируется Федеральным законом от 06.12.

2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).Для того чтобы исправить ошибки, у бухгалтеров, помимо способа «красное сторно», существует еще несколько способов:- корректурный способ.

Применяется для исправления ошибок в первичных документах и регистрах бухгалтерского учета.Как сделать сторнирование в 1С 8.3 Для осуществления данной цели в 1С Бухгалтерия 3.0 (8.3) существует документ Операция: Операции – Операции, введенные вручную: Предназначение документа представлено списком из следующих операций:

- Ввод корреспонденции счетов по бухгалтерскому и налоговому учету;

- Ввод документа с помощью типовой операции;

- Осуществление корректировок регистров;

- Сторнирование движений другого документа.

Для осуществления необходимых целей нас интересует последний пункт из возможных. Когда нажмем на кнопку Создать, можно увидеть виды документа Операция.

В общем случае корректировка налоговой базы по налогу на прибыль в результате изменения цены или количества ранее отгруженных товаров производится в том отчетном периоде, в котором первоначально была отражена такая отгрузка (Письма Минфина от 12.07.2017 № 03-03-06/1/44103, от 14.02.2017 № 03-07-09/8251).

А вот если стоимость товаров уменьшилась, то отразить уменьшение выручки и прямых расходов в виде стоимости отгруженных ранее товаров можно будет в периоде, когда откорректирована реализация. Но только если в периоде первоначальной отгрузки налог на прибыль был исчислен к уплате. Поэтому если, например, по мартовской отгрузке уменьшилась стоимость отгруженных товаров, но по итогам 1-го квартала налог на прибыль был исчислен к уплате, то отраженная в мае корректировка реализации может быть показана в прибыльной декларации за 1-ое полугодие.

Внимание

Переходим на вкладку «Товары и — «Заполнить по расчетному документу». Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету». Проводим документ и смотрим проводки Теперь сформируем уточненную декларацию за 3 квартал 2021 года (период совершения ошибки).

Корректировка налога на прибыль за прошлый период

Дебет счета 62 «Расчеты с покупателями и заказчиками» — Кредит счета 90 «Продажи» – увеличена стоимость отгруженных товаров, работ или услуг (с НДС)

Дебет счета 90 – Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДС» – доначислен НДС с продажи

Дебет счета 90 – Кредит счетов 41 «Товары», 43 «Готовая продукция» и др. – увеличена себестоимость отгруженных ранее товаров (при корректировке количества товаров)

При уменьшении цены или количества отгруженных товаров, работ или услуг проводки делаются со знаком «-», т. е. СТОРНО.

Дебет счета 41 – Кредит счета 62 – оприходована стоимость возвращенных товаров (без НДС)

Дебет счета 19 «НДС по приобретенным ценностям» — Кредит счета 62 – принят к учету НДС, относящийся к стоимости возвращенных товаров

Дебет счета 68, субсчет «НДС» — Кредит счета 19 – НДС по возвращенным товарам принят к вычету

Re: Как правильно сторнировать Реализацию услуги прошлого периода? AlexX 8 — 24.03.2009 — 21:16 Пропустили еще один документ «Регистрация оплаты от покупателей для НДС» Re: Как правильно сторнировать Реализацию услуги прошлого периода? AlexX 9 — 24.03.2009 — 21:18 Вариант 2: При помощи введения сторнирующих документовВнести сведения в дополнительный лист книги продаж можно и с помощью дублирования документов.

Для этого необходимо 01 марта 2006 года выписать два дополнительных документа «Реализация товаров и услуг». В первом документе необходимо указать неверные суммы со знаком минус (в нашем примере это будет сумма — 2000 руб., в т.ч. НДС — 305,08 руб.). А во втором документе отразить исправленную сумму (в нашем примере — это 2500 руб., в т.ч. НДС 381,36 руб.).

При возврате товаров покупателем или предоставлении ретроскидки продавец сторнирует выручку. На выявленный брак покупатель составляет акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей, который является юридическим основанием для выставления претензии продавцу. И уже на основании выставленной покупателем претензии в учете у продавца появляются записи красными чернилами.

Пример 3. 25 апреля 2014 г. ООО «Компания 1» отгрузило ООО «Компания 2» морозильные камеры в количестве 3 штук по цене 24 780 руб. за штуку (в том числе НДС — 3780 руб.).Себестоимость одной камеры составляет 17 000 руб.6 мая 2014 г.

Правомочность использования метода черного сторно

Ряд бухгалтеров, вместо внесения корректив путем аннулирования проводки с одновременной записью верных показателей, используют обратные проводки методом черного сторно. Запись обратной проводки, не имеющей документального обоснования, является неверной операцией в учете.

Основы бухгалтерского законодательства не содержат понятия «черного сторно». Понятие сторно в отечественном учете применяется только к операциям со знаком «минус». Метод характерен для западных школ бухгалтерского учета.

Конкретного запрета в законодательстве на использование черного сторно не установлено, за исключением кредитных организаций, в которых на показателях отчетности основывается платежеспособность. При использовании обратной записи в учете необоснованно увеличиваются обороты по дебету и кредиту, искажая бухгалтерские данные. В отчетности появляются дополнительные обороты. Черное сторно используется для исключения сумм проводок.

Как сторнировать оказаник услуг прошлого периода бухгалтерский и налоговый учет

— отражен прочий доход в сумме неправомерно учтенного расхода в прошлом году (ошибка оценена компанией как несущественная);15 августа 2014 г.Дебет 60 Кредит 84— 3000 руб. — увеличена нераспределенная прибыль (ошибка оценена компанией как существенная).

Напомним, что такой порядок не применяется в налоговом учете. Выявленную ошибку прошлого года исправляют в том налоговом периоде, в котором она была допущена, независимо от времени ее обнаружения. Если были завышены расходы, то возникла недоимка по налогу на прибыль. Следовательно, необходимо подать уточненную декларацию по этому налогу (п. 1 ст. 81 НК РФ).Если с завышенной суммы расходов НДС к вычету был заявлен также в большем размере, то по НДС также придется подать уточненную декларацию.

Примечание. «Красное сторно» не всегда означает исправление ошибок.

Справка. Способы исправления данных в бухгалтерских документахИсправление бухгалтерских ошибок регламентируется Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).

Для того чтобы исправить ошибки, у бухгалтеров, помимо способа «красное сторно», существует еще несколько способов:— корректурный способ. Применяется для исправления ошибок в первичных документах и регистрах бухгалтерского учета. Неправильное слово или сумму зачеркивают тонкой линией так, чтобы можно было прочитать первоначальный вариант, а сверху аккуратно пишут правильное значение.

Исправление заверяется подписью лица, ответственного за ведение регистра, проставляется дата и печать организации (ч. 7 ст. 9 и ч. 8 ст. 10 Закона N 402-ФЗ, разд. 4 Положения о документах и документообороте в бухгалтерском учете, утв. Минфином СССР 29.07.1983 N 105, и Письмо Минфина России от 31.03.

2009 N 03-07-14/38). Таким образом, исправления в регистры учета вносятся до подсчета итогов. Данный метод используют при «ручном» ведении учета, без применения компьютерных программ;— способ дополнительной проводки. Его используют, когда операция не была отражена своевременно или при правильной корреспонденции счетов сумма операции оказалась меньше реальной.

В этом случае составляют дополнительную бухгалтерскую проводку на сумму операции или на разницу между правильной и отраженной суммами. При этом составляется бухгалтерская справка, в которой поясняются причины исправления. Таким образом, исправляются ошибки, выявленные как в текущем, так и в прошлых периодах.

Предоставление ретроспективных скидок влечетсторнирование выручки для продавца,покупатель не меняет стоимость товаров

Сторнировать ранее проведенные операции бухгалтерам приходится не только в случае допущения ошибок, но и при предоставлении скидок по итогам отгрузок за прошедший период. То есть после того, как продавец отгружает товары и отражает у себя выручку, а покупатель принимает эти товары на учет. По итогам периода на уже отгруженные товарно-материальные ценности продавец предоставляет скидку (например, за большие объемы покупок).

Пример 2. Продавец отгрузил покупателю первую партию товара на сумму 11 800 руб., в том числе НДС — 1800 руб.Затем в течение месяца вторую партию на 23 600 руб., в том числе НДС — 3600 руб.По итогам месяца продавец предоставил скидку на отгруженный товар в размере 10%:11 800 руб. 23 600 руб. = 35 400 руб.;35 400 руб.

x 10% = 3540 руб., в том числе НДС — 540 руб.Продавец в учете делает следующие бухгалтерские записи:15 июля 2014 г.Дебет 62 Кредит 90— 11 800 руб. — отражена выручка от реализации;Дебет 90 Кредит 68— 1800 руб. — начислен НДС с выручки от реализации;25 июля 2014 г.Дебет 62 Кредит 90— 23 600 руб. — отражена выручка от реализации;

Дебет 90 Кредит 68— 3600 руб. — начислен НДС с выручки от реализации.4 августа покупателю предоставлена скидка 10% на отгруженный товар (3540 руб.):Дебет 62 Кредит 90— -3540 руб. — сторнирована ранее отраженная выручка на сумму скидки;Дебет 90 Кредит 68— -540 руб. — уменьшен НДС с выручки после выставления корректировочного счета-фактуры.

15 июля 2014 г.Дебет 41 Кредит 60— 10 000 руб. — отражены приобретенные товары;Дебет 19 Кредит 60— 1800 руб. — отражен НДС со стоимости товаров;Дебет 68 Кредит 19— 1800 руб. — поставлен к вычету НДС со стоимости товаров;25 июля 2014 г.Дебет 41 Кредит 60— 20 000 руб. — отражены приобретенные товары;Дебет 19 Кредит 60— 3600 руб.

— отражен НДС со стоимости товаров;Дебет 68 Кредит 19— 3600 руб. — поставлен к вычету НДС со стоимости товаров.4 августа покупателю предоставлена скидка 10% на отгруженный товар (3540 руб.):Дебет 60 Кредит 91— 3000 руб. — отражены прочие доходы на сумму полученной от продавца скидки.После получения документа от продавца о предоставлении скидки или получения корректировочного счета-фактуры покупателю нужно восстановить НДС со стоимости товаров, принятый к вычету:Дебет 19 Кредит 60— 540 руб. — отражен НДС на сумму скидки.

При этом предоставление скидок на товары, отгруженные в прошлом году, продавец отражает в учете без применения сторнировочных записей, а проводит по счету 91 «Прочие доходы и расходы» (План счетов и Инструкция по его применению, утв. Приказом Минфина России от 31.10.2000 N 94н).

Сторнировочные записи отражаются при возврате товарав том же году, что и продажа

Выручка от продажи товара в бухучете продавца отражается в момент перехода права собственности к покупателю (п. 12 ПБУ 9/99). У покупателя право собственности возникает с момента передачи ему товара продавцом — вручения товара покупателю или же перевозчику (ст. ст. 223 и 224 ГК РФ).Если покупатель возвращает часть товара продавцу, это означает, что право собственности не перешло. Поэтому у продавца нет оснований учитывать выручку от продажи этих товаров — он вносит в учет корректировки.

Примечание. При возврате товаров покупателем или предоставлении ретроскидки продавец сторнирует выручку.

На выявленный брак покупатель составляет акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей, который является юридическим основанием для выставления претензии продавцу. И уже на основании выставленной покупателем претензии в учете у продавца появляются записи красными чернилами.

Пример 3. 25 апреля 2014 г. ООО «Компания 1» отгрузило ООО «Компания 2» морозильные камеры в количестве 3 штук по цене 24 780 руб. за штуку (в том числе НДС — 3780 руб.).Себестоимость одной камеры составляет 17 000 руб.6 мая 2014 г. ООО «Компания 2» присылает ООО «Компания 1» претензию о том, что одна из поставленных камер оказалась бракованной, и возвращает ее.

В тот же день продавец перечисляет денежные средства за возвращенную продукцию.В бухгалтерском учете продавец делает следующие записи:25 апреля 2014 г.Дебет 62 Кредит 90— 74 340 руб. — отражена выручка за реализованную продукцию;Дебет 90 Кредит 68— 11 340 руб. — начислен НДС на основании счета-фактуры;

Дебет 90 Кредит 43— 51 000 руб. — списана себестоимость реализованной продукции;6 мая 2014 г.Дебет 62 Кредит 90— -24 780 руб. — сторнирована ранее отраженная выручка;Дебет 90 Кредит 43— -17 000 руб. — откорректирована ранее списанная себестоимость реализованной бракованной продукции;Дебет 90 Кредит 99206— -4000 руб.

— откорректирована ранее отраженная прибыль от реализации бракованной продукции;Дебет 90 Кредит 68— -3780 руб. — заявлен вычет НДС с возвращенной продукции;Дебет 43, 28 Кредит 43— 17 000 руб. — прием продукции, возвращенной покупателем, на склад на основании акта;Дебет 62 Кредит 51— 24 780 руб. — возвращены денежные средства за бракованную продукцию.

Примечание. Когда еще применяется метод «красное сторно»Организации прописывают в учетной политике, каким образом они ведут учет готовой продукции — по фактической себестоимости на счете 43 «Готовая продукция» или по нормативной, когда наряду со счетом 43 применяется счет 40 «Выпуск готовой продукции».

Счет 40 применяется на небольших производствах и при небольшой номенклатуре продукции.В конце каждого месяца организация сопоставляет сальдо счета 40 по дебету и кредиту. Отклонение показывает разницу между фактической себестоимостью и плановой. Превышение нормативной себестоимости над фактической (экономия) сторнируется по кредиту счета 40 и дебету счета 90 «Продажи».

Перерасход — превышение фактической себестоимости над нормативной — списывается с кредита счета 40 в дебет счета 90 «Продажи» дополнительной записью.Кроме того, записи «красным сторно» постоянно встречаются в учете организаций розничной торговли, ведущих учет по продажным ценам. Такие организации формируют цену реализации товаров исходя из цены, по которой они приобретали товары у поставщиков, и торговой наценки.

Демонстрация проведена на примере конфигурации 1С:Бухгалтерия предприятия 3.0 (в остальных конфигурациях 1С:Предприятие 8.3 алгоритм тот же). Допустим, есть документ продажи, имеющий такие проводки: Нам необходимо документ отсторнировать. Прежде чем показать правильный способ, я покажу неправильный (т.к.

Потребность в применении методов сторно

При сторнировании суммы вычитаются из дебета и кредита проводки с внесением изменений в регистры и документацию. Красное сторно используется в случаях:

- Потребности внесения корректировки в учет в связи с технической ошибкой или невнимательностью счетного работника. Метод используют для верных проводок в случаях неправильного указания суммы;

- Доведения стоимостного выражения неотфактурованной поставки до фактической величины;

- Снятия суммы торговой наценки по реализованному либо списанному по акту товару;

- Необходимости уменьшения оценочных резервов;

- Корректировки перерасхода фактической себестоимости над плановой;

- Предоставления ретроспективных скидок по итогам предыдущих отгрузок товаров.

Данные сторнирования, затрагивающие показатели хозяйственного учета, должны быть доведены до партнеров во избежание расхождения показателей.

Как сделать сторно в 1с 8.3 бухгалтерия

на сумму 2000руб. были введены в программу 1С:Бухгалтерия 8.0 при помощи документа «Реализация товаров и услуг», а НДС с реализации отражен в книге продаж за март при помощи документа «Формирование книги продаж».В июне 2006г.

, после внесения корректировок в выставленный счет-фактуру, пользователь может отразить исправление ошибки в дополнительном листе книги покупок одним из трех способов.

Вариант 1: С помощью документа «Корректировка записей регистров накопления»Вариант 2: При помощи введения сторнирующих документовВариант 3: При помощи ручного заполнения документа «Формирование записей книги продаж»…

Инфо

Иногда бывает необходимо отменить проводки по какой-либо операции в тот момент, когда просто удалить документ из базы будет некорректно — например, он введен в прошлом периоде, который уже закрыт. Как поступить в таком случае? Для этого необходимо сторнировать все движения, сделанные документом, т.е. ввести в базу такие же движения со знаком «минус», или, как говорят бухгалтера, «красным». Рассмотрим порядок сторнирования документов в программе 1С Бухгалтерия Предприятия 8.2 на примере редакции 3.0.

Важно

Отдельного документа для сторнирования в 1С Бухгалтерии 8 нет. Для сторно движений документа используется документ «Операция (бухгалтерский и налоговый учет)». Добавить новую операцию можно в Журнале операций, в котором хранятся все виды документов.

Отличия в применении методов красного и черного сторно

Изменение записей в учете может производиться со знаком «плюс» или «минус». Метод черного сторно является операцией со знаком «плюс». Красное сторно предусматривает повторную запись ошибочной проводки со знаком «минус» с одновременным указанием верных данных. Оформление минусовой проводки осуществляется красными чернилами или внесением в круглые скобки. При ведении автоматизированного учета запись подсвечивается красным цветом.

| Условия | Красное сторно | Черное сторно |

| Знак операции | Минус | Плюс |

| Назначение | Изменение итогов корректируемой записью | Удаление неверной записи |

| Порядок действий | Составление сторнирующей проводки на точную сумму неверных данных (повторение со знаком «минус») с одновременной записью верной проводки | Составление дополнительной обратной проводки со знаком «плюс» |

Предприятия, использующие метод красного сторно в повседневном обороте, например, при отклонении плановой себестоимости от фактической, должны закрепить право на проведение операций в учетной политике.

Сторно документов и регистров в 1с 8.3 (8.2) бухгалтерия

1п. 6 ПБУ 22/2010;2п. 3 ПБУ 22/2010;3п. 14 ПБУ 22/2010;4п. 9 ПБУ 22/2010;5подп. 2 п. 9 ПБУ 22/2010;6пп. 6—8 ПБУ 22/2010

(1) Критерий существенности ошибки вы определяете и устанавливаете сами. Его надо закрепить в учетной политикеп. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008

Универсальный способ исправления ошибок — представить уточненную декларацию за тот период, в котором ошибка была допущена (далее — «ошибочный» период). Поэтому сразу хотим обратить внимание на особенности составления и представления в инспекцию уточненной декларации:

- составлять ее надо по форме, действовавшей в период совершения ошибкип. 5 ст. 81 НК РФ;

- на титульном листе декларации надо указать номер корректировки;

- уточненная декларация должна включать в себя не только исправляемые данные, а все показатели, в том числе и те, которые были изначально верные;

- к уточненной декларации инспекторы часто рекомендуют приложить сопроводительное письмо с описанием сложившейся ситуации и копии платежек, подтверждающих уплату недоимки и пеней (если такая уплата требовалась, например, чтобы избежать штрафовп. 4 ст. 81 НК РФ).

Однако конкретный порядок исправления ошибки зависит от вида налога и от того, к чему привела ошибка: к занижению суммы налога или ее завышению.

Если в результате ошибки сумма налога была занижена, то корректировки надо внести по следующей схеме. Причем не имеет значения, какой именно налог вы занизили.

1пп. 2, 3 ст. 81 НК РФ

(1) Срока для представления уточненной декларации нет. Однако штрафа за занижение налога не будет, только если ошибка обнаружена и исправлена до того, как сама инспекция нашла такую ошибку либо назначила выездную проверку по налогу за этот периодподп. 1 п. 4 ст. 81 НК РФ

Если вы подадите уточненку, но до этого не заплатите недоимку и пени, то вас могут оштрафовать за несвоевременную уплату налогаподп. 1 п. 4 ст. 81, ст. 122 НК РФ. Правда, подача уточненки в таком случае может быть смягчающим обстоятельством, сославшись на которое, вы сможете уменьшить штрафподп. 3 п. 1 ст. 112 НК РФ; Постановления ФАС МО от 16.07.2012 № А40-90732/11-91-391, от 22.05.2012 № А40-41701/11-91-182; ФАС СЗО от 22.05.2012 № А05-8232/2011.

Ошибки, которые привели к переплате налогов, можно вообще не исправлять, ведь так вы бюджету хуже не сделаете. Но исправление таких ошибок выгодно самой организации — зачем же понапрасну расставаться с деньгами?

Если вы вносите какие-либо исправления в расчет налога, то должны в случае документальной проверки суметь доказать, что налоговая база прошлого периода была рассчитана неверно. Это означает, что у вас на руках должны быть не просто документы, подтверждающие конкретные доходы или расходы. Вам надо иметь все иные первичные документы, которые были учтены при расчете налога за тот год, в котором допущена ошибка.

Особенности исправления ошибок зависят от вида завышенного налога.

Налог на прибыль и НДС можно исправить двумя способами: или подав уточненку, или исправив их текущим периодом. Но сразу оговоримся: при исправлении ошибок, допущенных при расчете НДС, приводимая ниже схема применима только к тем из них, которые связаны с расчетом налоговой базы. То есть были завышены облагаемые доходы, неправильно применена ставка налога (18% вместо 10%) и так далее.

1Постановление Президиума ВАС от 28.06.2011 № 17750/10; Письмо ФНС от 21.02.2012 № СА-4-7/2807;2Письма Минфина от 27.04.2010 № 03-02-07/1-193, от 23.04.2010 № 03-02-07/1-188;3п. 1 ст. 78 НК РФ

(1) Риск связан с тем, что проверяющие считают: исправление ошибок, приведших к переплате налога, ограничено сроком, отпущенным НК на зачет и возврат налоговп. 1 ст. 78 НК РФ; Письмо Минфина от 05.10.2010 № 03-03-06/1/627. Если вы готовы пойти на риск, то он оправдан, только если ошибка привела к переплате налога. Ведь только в этом случае вы соблюдаете все условия для исправления ошибок, предусмотренные НК РФст. 54 НК РФ

(2) Учтите, что уточненная декларация, по которой сумма налога уменьшается, — повод для назначения выездной проверки уточняемого периода (в том числе и повторной)п. 10 ст. 89 НК РФ

— первоначальный счет-фактуру регистрируете, отражая суммовые данные с минусом;

— исправленный счет-фактуру регистрируете в обычном порядке;

Однако учтите, что данная схема применима для исправления ошибок в НДС, только если ориентироваться на Налоговый кодекс. Ведь в Правилах ведения книги продажутв. Постановлением № 1137 нет ни слова об исправлении ошибок в текущем периоде. Более того, эти Правила предусматривают регистрацию исправленных счетов-фактур в дополнительном листе книги продаж за квартал излишнего начисления НДСп.