Кто имеет право на вычеты на детей Сумма вычета на ребенка Если у вас общий ребенок в повторном браке Вычет на ребенка-инвалида До каких лет положен вычет на ребенка Максимальная сумма дохода для вычета на ребенка Как получить двойной вычет на детей по НДФЛ Процедура и документы для получения вычета на ребенка Как вернуть вычеты на детей за прошлые годы

Стандартный налоговый вычет на детей – это сумма, которую предоставляет государство для уменьшения налогооблагаемой базы.

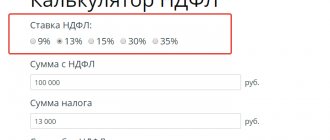

Для работающего родителя такой базой является заработная плата, из которой работодатель ежемесячно перечисляет в бюджет государства 13% НДФЛ. Если у вас есть ребенок, то ваш работодатель вычитает из вашей зарплаты налоговый вычет, и уже с оставшейся суммы перечисляет подоходный налог.

Если у неработающего родителя есть доходы и он платит с них налог, то размер налогооблагаемой базы можно уменьшить на размер вычета. Таким образом, каждый родитель, на попечении которого находятся дети, экономит определенные средства.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Получить услугу

Кто имеет право на стандартные вычеты на детей

- родители;

- мачеха и отчим;

- усыновители;

- приемные родители;

- опекуны;

- попечители;

- разведенные родители;

- родители, лишенные родительских прав.

Право возникает при соблюдении определенных условий:

Ребенок находится на содержании того, кто претендует на стандартный вычет. Даже если мать или отец лишены родительских прав, но участвуют в обеспечении ребенка, им положен возврат НДФЛ.

Об этом говорится в Письме Федеральной налоговой службы от 13.01.2014 г. № БС-2-11/[email protected] «О предоставлении налогового вычета».

Вы должны быть официально трудоустроены, получать белую зарплату и платить подоходный налог по ставке 13%. Или, как сказано выше, перечислять НДФЛ с иных доходов.

Кто не может претендовать на налоговый вычет на детей:

- Индивидуальный предприниматель на УСН (упрощенной системе налогообложения), так как он платит либо 6%, либо 20%, а не 13%.

- ИП на ЕНВД (единый налог на вмененный доход).

- Работник, купивший патент.

- Неработающие мамы, студенты, пенсионеры – у них нет налогооблагаемого дохода.

Индивидуальный предприниматель на ОСНО (общей системе налогообложения) платит НДФЛ, поэтому может получать вычеты на детей.

Супервычет: оплата наших услуг только после получения вычета!

Заказать услугу

Итоги

Подводя итоги, отметим, что на 2020-2021 гг. позиции Верховного суда РФ и Минфина России в отношении возможности применения по детям-инвалидам одновременно двух вычетов совпадают, и изменять этот порядок пока никто не планирует. Поэтому семьи с детьми-инвалидами могут немного сэкономить на уплате НДФЛ.

Примеры расчета стандартного вычета на детей см. в этой статье.

Источники:

- Налоговый кодекс РФ

- Приказ Минздравсоцразвития России от 24.11.2010 N 1031н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Сумма стандартного вычета на ребенка

Согласно пп. 4 п. 1 ст. 218 НК РФ размер зависит от количества детей и очередности их рождения. Стандартный налоговый вычет за детей получают оба родителя.

- по 1 400 рублей — на первого ребенка;

- по 1 400 рублей — на второго;

- по 3 000 рублей — на третьего и каждого последующего.

В итоге каждый из родителей получает экономию:

За одного ребенка 1 400 х 13% = 182 рубля. За двоих детей (1 400 + 1 400) х 13% = 364 рубля. За троих детей (1 400 + 1 400 + 3 000) х 13% = 754 рубля. За четверых детей (1 400 + 1 400 + 3 000 + 3 000) х 13% = 1 144 рубля.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

В каких размерах можно вернуть налог

Налог НДФЛ возвращается ежемесячно на каждого ребенка в семье в размере, который зависит от количества детей. Суммы, с которых возвращается 13 процентов, следующие (эти суммы и есть те вычеты, с которых возвращается НДФЛ):

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на ребенка-инвалида для родителя, супруга (супруги) родителя, усыновителя;

- 6 000 рублей – на ребенка-инвалида для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, вне зависимости от очередности рождения.

Если каждую из перечисленных выше сумм умножить на 0.13, то получатся те суммы НДФЛ, которые подлежат ежемесячному возврату каждому родителю ребенка.

Первым ребенком считается наиболее старший по возрасту, вне зависимости от того, предоставляется на него вычет или не предоставляется.

В некоторых случаях возможен возврат в двойном размере. Это может быть сделано следующим гражданам:

- единственному родителю (приемному родителю) по его заявлению до тех пор, пока он не вступит в брак. Родитель считается единственным, если второго родителя у ребенка нет по причине смерти, безвестного отсутствия или если в свидетельстве о рождении ребенка указан только один родитель;

- одному из родителей, если второй родитель ребенка напишет заявление

об отказе от получения налогового вычета. Данное заявление первый родитель представляет своему работодателю; - единственному усыновителю, опекуну, попечителю.

Оформить возврат налога при наличии ребенка можно двумя способами — у работодателя и в налоговом органе.

Рассмотрим пример определения размера возвращаемого налога на ребенка.

У супругов имеется трое детей возрастом 2 года, 4 года и 7 лет. Каждый из супругов имеет право на получение ежемесячного вычета в размере 5 800 рублей (по 1 400 рублей на двух детей (7 лет и 4 года) и 3 000 рублей ребенка возрастом 2 года, так как он является третьим из детей). Сумма налога, которая ежемесячно возвращается каждому родителю ребенка, составляет 5 800 рублей х 0.13 = 754 рубля. В сумме обоим родителям будет ежемесячно возвращаться 1 508 рублей.

Если у вас повторный брак и родился общий ребенок

Часто при повторных браках возникает вопрос, каким по счету будет считаться общий ребенок, если есть дети от прошлых браков. Рассмотрим ситуации.

Пример:

В первом браке Ивана двое совершеннолетних детей, за которых он не получает налоговый вычет. Во втором браке рождается ребенок. Какой стандартный вычет положен Ивану и его новой супруге Ольге?

Письмо Минфина России от 7.06.2013 г. N 03-04-05/21379 трактует аналогичную ситуацию так: «В рассматриваемой ситуации супруга родителя имеет право на получение стандартного налогового вычета на третьего ребенка за каждый месяц налогового периода в размере 3000 рублей. При этом стандартный налоговый вычет на первого и второго совершеннолетних детей не предоставляется».

Другими словами, Иван получает за общего ребенка 3 000 рублей вне зависимости от возраста первых детей. Ольга, как супруга родителя, также получает 3 000 рублей за их общего ребенка.

Пример:

У Сергея и Светланы есть дети от первых браков. В новом браке у них рождается общая дочь. Сергей платит алименты за ребенка от первого брака, воспитывает сына Светланы и их общую дочь. Какая сумма положена каждому из супругов?

Сергей получает 1 400 рублей за ребенка от первого брака, 1 400 рублей за сына Светланы и 3 000 за их общую дочь. Итого 5 800 рублей. Экономия (5 800 х 13%) = 754 рубля. Светлана получает 1 400 рублей за своего сына от первого брака и 3 000 рублей за общую дочь, так как, считая ребенка Сергея от первого брака, общая дочь для нее является третьим ребенком.

Итого 4 400 рублей. Экономия (4 400 х 13%) = 572 рубля.

Таким образом, нужно сложить детей обоих родителей, и считать от старшего к младшему. Получать стандартный вычет вы будете за тех детей, что находятся у вас на обеспечении. При этом совершеннолетние дети также учитываются в очередности, несмотря на то, что вычет за них уже не положен.

Пример:

У Николая трое детей, двое из которых совершеннолетние. И хотя за совершеннолетних детей Николай и его жена уже не получают налоговые вычеты, все дети участвуют в определении очередности. Несовершеннолетний ребенок родился третьим, значит мама и папа получают за него по 3 000 рублей.

Есть вопрос или нужно заполнить 3-НДФЛ — мы вам поможем!

Получить консультацию

Стандартный вычет на ребенка-инвалида

В этом случае размер налогового вычета выше и составляет:

- 12 000 рублей, если вы родитель, супруг (-а) родителя или усыновитель;

- 6 000 рублей, если вы опекун, попечитель, приемный родитель, супруг (-а) приемного родителя.

При этом повышенный и основной вычеты суммируются. Согласно «Обзору практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации» (утв. Президиумом Верховного Суда РФ 21.10.2015):

«Размер стандартного вычета, предоставляемого налогоплательщику, на обеспечении которого находится ребенок-инвалид, определяется путем сложения сумм, указанных в абзацах 8 — 11 подпункта 4 пункта 1 статьи 218 НК РФ».

Это значит, что если у вас на попечении находится ребенок-инвалид, родившийся первым или вторым, налоговый вычет составит 13 400 рублей, а возврат – 1 742 рубля.

Расчет: (12 000 + 1 400) х 13% = 1 742 рубля. Если ребенок-инвалид родился третьим или последующим, то размер стандартного вычета будет 15 000 рублей, к возврату 1 950 рублей. Расчет: (12 000 + 3 000) х 13% = 1 950 рублей.

Пример расчета

Рассмотрим расчет двойного налога. У Вергуновой Натальи Валерьевны зарплата 37 000 рублей и одна дочь. Ее муж отказался от субсидии в пользу супруги, впоследствии гражданка получила право на получение удвоенных средств. На одного ребенка полагается 1400 рублей.

1400 + 1400 = 2800 – размер удвоенного вычета.

37 000 — (37 000 — 2800) * 13 = 32 554 –зарплата с учетом рассчитанного и удержанного НДФЛ.

Максимальный размер субсидий составляет 350 тысяч рублей. Для заполнения используются не только установленные суммы, но и специальные коды:

- за первого ребенка можно получить 1400 р.;

- за второго – 1400 р.;

- за третьего – 3000 р.;

- за инвалида – 12 000 р.;

- за усыновленного – 6000 р.

| На кого дается (ребенок) | Условия | Официальный родитель, усыновитель | Опекун, попечитель, приемный родитель |

| Первый | Обучение | 126 | 130 |

| Второй | или | 127 | 131 |

| Третий | возраст | 128 | 132 |

| Инвалид | до 18 лет | 129 | 133 |

| Инвалид I и II группа | 129 | 133 |

Важно! Никакие детские пособия не способны повлиять на размер льгот.

Главное условие — официально работать и уплачивать процент по налогам.

До каких лет положен вычет на ребенка

Стандартный налоговый вычет выплачивается до 18-летия. Но это не значит, что последняя выплата произойдет в месяц, когда ребенку исполнится 18 лет – ваше право сохраняется до конца календарного года.

Если ребенок учится очно, то вычет продляется на весь период обучения или до тех пор, пока ему не исполнится 24 года – в зависимости от того, что наступит ранее.

Если ребенку исполнилось 24 года, а он еще не закончил учебу, стандартный налоговый вычет предоставляется до конца текущего года (или ранее, если диплом выдается в этом же году). Если ребенок закончил учебу, и ему еще не исполнилось 24 года, то получение налогового вычета прекращается после получения диплома.

Пример:

После школы ваш 17-летний сын поступил на дневное отделение вуза и закончил его за четыре года. Несмотря на то, что мальчику еще не исполнилось 24 лет, со следующего месяца после получения диплома вам прекращают начислять налоговый вычет.

Пример:

Ваша дочь отучилась в школе, затем закончила дневной вуз и поступила на очное отделение в аспирантуру. Еще до окончания учебы ей исполнилось 24 года. Вы будете продолжать получать стандартный налоговый вычет до конца текущего года или до получения дочерью диплома, в зависимости от того, что наступит ранее.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Получить услугу

Величина вычета

Несмотря на то, что основной темой нашей статьи является предоставление денежных средств на ребенка-инвалида посредством вычета из базы, облагающейся сбором по налогу на доходы физических лиц, величины стандартного вычета, необходимо упомянуть суммы, полагающиеся родителям здоровых детей.

В каком размере предоставляются средства

Для них условия также остаются прежними: средства получают родители, принимающие участие в обеспечении ребенка. Не имеет значения, находятся они:

- в браке;

- или в разводе.

Дело в том, что если ушедший из семьи родитель выплачивает другому алименты на ребенка, это также понимается, как обеспечение достойных условий жизни. Следовательно, ему также по закону полагается получение стандартного вычета на детей.

На размер выплат для родителей здоровых детей влияет появление каждого конкретного отпрыска на свет:

- малыш, рожденный первым, получает вычет в размере 1 тысячи 400 российских рублей;

- второй по очереди ребенок приносит родителям сумму компенсации, аналогичную названной выше;

- третий малыш и рожденные за ним братья или сестры приносят родителям каждый по 3 тысячи российских рублей.

Эти выплаты продолжаются до достижения ребенком совершеннолетия, или же до его 24 лет, при условии, что он поступит на очное отделение Высшего учебного заведения, и успешно будет продолжать в нем обучение.

Налоговый вычет на ребёнка: как оформить документы

В представленном материале мы обсуждаем, как году пройти эту бюрократическую процедуру и задействовать право получения денежного вычета на детей.

Что касается детей с инвалидностью, после окончания 2015 года в силу вступило постановление о вычислении полагающихся родителям величины вычета согласно тому, какое отношение они имеют к ребенку.

Так, по 12 тысяч рублей стандартной государственной компенсации полагается родителям детей-инвалидов, если они являются:

- его биологическими родственниками, то есть произвели отпрыска на свет;

- супругам биологических родителей;

- приемным родителям, прошедшим процедуру усыновления или удочерения отпрыска.

Средства предоставляются до достижения детьми совершеннолетия, при условии, что родители действительно принимают участие в обеспечении собственного малыша. Средства аналогичной величины предоставляются ля обучающихся в высших учебных заведениях инвалидов, младше двадцатичетырехлетнего возраста, но при условии, что они являются представителями следующих групп инвалидности:

- первой;

- второй.

Если родитель принял опекунство или попечительство над ребенком, он, и его супруг/а, обеспечивающие ребенка, имеют право на получение 6 тысяч российских рублей. Условия по предоставлению средств остаются прежними: оно длиться вплоть до совершеннолетия отпрыска и может быть продлено для успешно проходящих обучение в университете инвалидов до наступления 24 лет.

Оформление вычета может быть произведено в течение налогового периода непосредственно по месту трудоустройства получающего вычет сотрудника. В этой ситуации в бухгалтерский отдел компании-работодателя предоставляются бумаги, являющиеся подтверждением права на получение денежных средств.

Таблица 1. Документы, подтверждающие право на получение средств

| Документ | Содержание |

| Документ №1 | Свидетельство о появлении ребенка на свет |

| Документ №2 | Справка, выданная в медицинском учреждении, свидетельствующая об инвалидности отпрыска |

| Документ №3 | Документ, свидетельствующий о прохождении процедуры усыновления, оформления попечительства или опекунства |

Оформление вычета также может быть произведено по окончанию годичного периода. Прохождение процедуры проводится в отделении Федеральной налоговой службы, которому конкретный налогоплательщик принадлежит согласно месту официальной регистрации.

Оформить получение средств не сложно. Для этого необходимо всего лишь составить соответствующее заявление на имя руководителя инспекции, дополнить его пакетом необходимых документов, являющихся подтверждением указанных в заявлении требований.

Кроме того, необходимо заполнить по правилам и сдать декларационный бланк по форме 3-НДФЛ. Как это сделать, расскажем в нашей статье.

Видео – Стандартные вычеты на детей-инвалидов

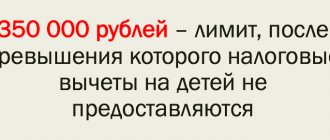

Максимальная сумма дохода для вычета на ребенка

Поскольку суть стандартного вычета – это материальная поддержка семей с детьми, существует ограничение по доходу. Как только ваш доход с начала года превысит 350 тыс. рублей, вы теряете право на налоговый вычет. Об этом говорится в пп. 4 п. 1 ст. 218 НК РФ.

Пример:

Ваша ежемесячная зарплата 35 тыс. рублей. В ноябре общая сумма дохода с начала года превысит 350 тысяч, поэтому последние два месяца вы не будете получать вычет. Но с начала следующего года бухгалтерия возобновит начисление вычета.

Как получить двойной стандартный вычет на детей по НДФЛ

Для того чтобы получать двойную выплату, нужно быть единственным родителем. Это же относится к единственному опекуну, усыновителю, попечителю, приемному родителю. Юридически должно быть признано, что второй родитель отсутствует, умер или пропал без вести.

Двойной вычет также получают матери-одиночки, если в свидетельстве о рождении в графе «отец» стоит прочерк или данные внесены со слов матери.

За ребенка, рожденного вне брака, также можно получать двойной стандартный вычет, но для этого один родитель должен написать отказ от вычета в пользу другого. Это правило распространяется и на разведенных родителей.

Главное условие! Тот родитель, что отказался от своего права, должен иметь доход, с которого он платит НДФЛ. То есть он не должен быть безработным, ИП на упрощенке, находиться в декрете и т. п.

Чтобы платить сотруднику двойной вычет, работодатель должен быть уверен, что второй родитель работает и его годовой доход не превысил 350 тыс. рублей. Для этого родитель, отказавшийся от прав, должен ежемесячно передавать справку 2-НДФЛ в бухгалтерию партнера.

Для того чтобы получить двойной стандартный вычет на детей, вам необходимо написать заявление на вычет на имя работодателя.

Супервычет: оплата наших услуг только после получения вычета!

Заказать услугу

Не получили положенный вычет?

Случается, что налогоплательщик по тем или иным причинам в течение года не получил положенную ему налоговую льготу на своих детей. А может быть, ему начислили этот вычет не полностью: случаются ошибки и у налоговых агентов. Это вовсе не означает, что возможность вычета для него потеряна.

В наступившем году у него есть возможность вернуть часть суммы в размере вычета с уже уплаченного налога.

Главное, вовремя подать в налоговую декларацию и полагающиеся документы для возврата средств по НДФЛ:

- свидетельство о рождении или об усыновлении (копии) на каждого из детей;

- форма 3-НДФЛ (декларация);

- для сына или дочери от 18 до 24 лет – справка об обучении на стационаре.

Процедура и документы для получения стандартного вычета на ребенка

Ничего сложного в оформлении стандартного налогового вычета нет. Вам необходимо собрать несколько документов и обратиться в бухгалтерию своего предприятия.

Дальше все будет происходить автоматически – вам даже не придется ежегодно продлять свои права. Информировать работодателя об изменениях нужно только в том случае, если вы вступите в брак, если у вас родится ребенок или произойдут другие важные изменения, которые влияют на размер или право на налоговый вычет.

Документы для бухгалтерии:

- Заявление на имя работодателя.

- Если вы состоите в браке, то копия паспорта с отметкой о браке или свидетельство о заключении брака.

- Свидетельство о рождении ребенка или об усыновлении. Копия.

- Если ваш ребенок учится, справка из учебного заведения об очной форме обучения.

- Если ребенок инвалид, то справка об инвалидности.

- Для одинокого родителя понадобится свидетельство о смерти второго родителя или постановление суда о признании родителя без вести пропавшим.

- Для матери-одиночки необходимо подтверждение, что она не состоит в браке и воспитывает ребенка одна. Это подтвердит копия соответствующей страницы паспорта и справка о рождении ребенка по форме 25. Выдается в ЗАГСе.

- Опекунам или попечителям нужны документы об их правах на ребенка.

- При переходе на новую работу предоставьте в бухгалтерию справку 2-НДФЛ с прежней работы.

Важно знать! В каком бы месяце вы не подали в бухгалтерию документы на стандартный вычет, вы получите деньги с начала года.

Пример:

В феврале 2021 года у вас родился сын. В июне 2021 года вы вышли из декретного отпуска и написали заявление на налоговый вычет. Ваша бухгалтерия начнет начислять вычет с июня 2021 года и, кроме того, вернет НДФЛ с января по май 2021 года.

Узнайте, какие документы необходимо подать в вашем случае!

Получить консультацию

Двойной размер вычета

Закон предоставляет право некоторым категориям граждан производить «детский» налоговый вычет , увеличенный вдвое. Если ребенок воспитывается матерью-одиночкой, она имеет это право безоговорочно (так же, как и отец, воспитывающий ребенка один). Любой родитель может отказаться получать положенный ему вычет на ребенка, тогда его доля данной налоговой льготы перейдет к другому родителю. Если ребенок усыновлен, то, если один из усыновителей отказывается от вычета, другой получит его удвоенным.

Когда родитель всего один

В законодательных актах термина «единственный родитель» нет. Мать-одиночка (реже отец) считается единственным родителем по закону, если это доказано в таких документах:

- в свидетельстве о рождении ребенка второй родитель не значится;

- ЗАГС выдал справку (форма 25), что в свидетельство сведения о втором родителе записаны со слов первого (чаще всего вписывается отец со слов матери);

- второй родитель скончался, чему имеется официальное медицинское свидетельство;

- второй родитель официально лишен родительских прав;

- имеется решение суда о признании второго родителя умершим или без вести пропавшим.

ВНИМАНИЕ! Незарегистрированный брак не может быть основанием для признания родителя одиночкой.

Если родитель-одиночка зарегистрировал брак, он уже не будет иметь права получать увеличенный вдвое налоговый вычет, поскольку перестал быть единственным попечителем своего ребенка. Зато право на эту льготу автоматически приобретает новый супруг.