Платежное поручение

Форма платежного поручения утверждена Центральным Банком Российской Федерации путем издания Положения от 19.06.2012 N 383-П . Данный формуляр применяется повсеместно на территории России. Вне зависимости от получателя денежных средств или их плательщика применяется один и тот же бланк документа. Отличие заключается только лишь в необходимости заполнения дополнительных разделов формуляра.

При оформлении платежного поручения на физическое лицо необходимо учесть следующее:

- следует указывать фамилию, имя и отчество гражданина в именительном падеже. Данное требование изложено в п. 1 Приложения № 1 к Положению от 19.06.2012 N 383-П;

- необходимо отразить сведения, позволяющие идентифицировать адресата перечислений.

Согласно Приказу Минфина России от 12.11.2013 N 107н если гражданин производит оплату в пользу бюджета, то идентификатор сведений о физическом лице в платежке отражается в графе 108 формуляра.

В этом случае детальный перечень информации, позволяющей идентифицировать гражданина в платежном поручении, приведен в Письме Минфина РФ от 14.04.2016 N 02-08-12/21481 . Согласно позиции Минфина РФ лицо, заполняющее распоряжение о перечислении денег, имеет право указать любой из названных документов.

Форма документа

Стандартная форма платежного акта отражена в Приказе Министерства строительства №43/пр от 2021 года «Об утверждении примерной формы…». Данный акт внес дополнение в перечень информации, подлежащей включению в платежку, отраженный в Постановлении Правительства №354 от 2011 года.

Единый документ на практике не может применяться, так как владельцы квартир могут принять решение о включении в него других сведений.

Дополнительно в акте указывается:

- в шапке платежки прописывается идентификатор документа и единый счет плательщика. Формируются эти данные ГИС ЖКХ;

- сведения о размерах помещения, за которое гражданин производит оплату;

- количество лиц, проживающих в квартире;

- информация о режиме работы компании, поставляющей услуги ЖКХ;

- показания учетных приборов.

В приложении к данному Приказу отражен минимальный список сведений, которые требуется прописать в платежке. Эти правила обязательны для ресурсоснабжающей организации во время, когда она производит начисление сумм оплаты за ЖКУ.

Следует отразить информацию о том, какие услуги были потреблены и в каком объеме, перечисляется общедомовое имущество, штрафные санкции и неустойки, применяемые в отношении исполнителя. В настоящее время в список коммунальных услуг включается обращение с ТКО, что ранее относилось в перечень услуг жилищного типа.

Дополнительные разделы в платежке

В разделе со справочной информацией потребитель может найти информацию о том, какие нормативы потребления ресурсов применяются в регионе. Подобные сведения прописываются как для личного использования владельцев помещений, так и для общедомового.

В разделе №4 Приложения к Приказу Министерства строительства №43/пр указаны сведения о применении рассрочки для внесения оплаты за потребленные услуги. Если гражданину дана такая возможность, то каждый раз при формировании платежного акта нужно указывать, что применяется рассрочка или отсрочка, и на протяжении какого временного промежутка она используется.

Гражданин должен понимать, что за такую возможность придется дополнительно платить, поэтому в документе прописывается процент за использование отсрочки. В разделе №6 Приложения к вышеуказанному Приказу отражены требования к информации, которая может быть указана в платежке.

В настоящее время действует запрет на включение рекламы в рассматриваемый акт. Такая мера введена Государственной Думой.

Что нельзя включать в акт

Все сведения, отраженные в Постановлении Правительства РФ №354 от 2011 года в обязательном порядке должны быть включены в платежку. Письмо Министерства строительства № 27125-ОГ/04 от 2018 года закреплена возможность исполнителя услуг жилищно-коммунального сектора переставлять перечисленные блоки местами и отражать дополнительные сведения в квитанции.

Речь идет про информацию, которая предложена для включения в платежный акт общим собранием собственников жилья. Требования о запрете рекламы внесены Федеральным законом №38 от 2006 года «О рекламе».

Такое требование касается любой информации рекламного типа. Нельзя указывать ее даже с оборотной стороны акта. В качестве исключения выступает реклама социального типа или сообщения справочно-информационного значения. Для примера, к ни относятся сведения о том, что внести оплату или получить информацию по вопросам ЖКУ можно на Едином портале государственных и муниципальных услуг.

Платежка на физическое лицо

При формировании платежки на гражданина может возникнуть вопрос, что указывать в назначении платежа физическому лицу.

По общему правилу, разработанному Центральным Банком Российской Федерации в Положении от 19.06.2012 N 383-П, в разделе 24 платежного поручения указывается информация:

- целевое назначение платежа;

- оплачиваемые товары или услуги;

- реквизиты соглашений, договоров, иных аналогичных документов;

- другие сведения, в том числе и касательно НДС.

Важно отметить, что нормотворческие акты Российской Федерации не содержат каких-либо исключений из общего правила в случае формирования платежного документа на физическое лицо. Поэтому раздел 24 платежки следует оформлять согласно указаниям Банка России.

Если же оформляется платежное поручение на карту физического лица, то в назначении перечисления дополнительно можно отразить сведения:

- о зачислении на пластиковую карту;

- ФИО владельца.

Однако данная рекомендация не является обязательной.

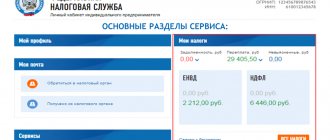

Важно помнить, что в случае уплаты денежных средств в бюджетную систему Российской Федерации частным лицом оно должно заполнять в платежном поручении дополнительные разделы, например поле 101 о статусе плательщика — физического лица.

Министерство финансов Российской Федерации своим Приказом от 12.11.2013 N 107н утвердило список кодовых обозначений статуса плательщиков в доход бюджетной системы.

Для физического лица допустимым является указание одного из следующих статусов:

- отражается код «13», если гражданин выступает налогоплательщиком и одновременно клиентом банка;

- по числу «16» учитываются субъекты, участвующие в ВЭД;

- физическое лицо, производящее выплаты в бюджет, отражается по шифру «24»;

- статус гражданина, осуществляющего таможенные перечисления, определен в виде «18».

Соблюдение указанных выше требований позволит без ошибок оформить платежное поручение на физическое лицо, образец которого доступен для скачивания по ссылке.

платежного поручения на физическое лицо

platezhnoe_poruchenie_samozanyatyy_bez_ip.jpg

Как оформить платежное поручение самозанятому ИП

Режим НПД могут применять и предприниматели. В этом случае платежным поручением оплата услуг производится на расчетный счет самозанятого ИП.

При перечислении денег ИП-самозанятому код дохода в платежном поручении не указывается.

Образец платежного поручения самозанятому лицу в статусе ИП может выглядеть следующим образом:

ik-spektr.ru

По этой причине было создано положение с правилами применения сделок, содержащееся в пункте 2 статьи № 420 ГК РФ.

Договор и обязательства — два отличающихся понятия, которые относительно пересекаются. Договор — факт возникновения прав и обязательств, зафиксированный с юридической стороны. Обязательство — гражданские правоотношения, которые возникают на основании законного договора и других типов сделок (односторонние, неправомерные и так далее).

Договор — важная часть общества, так как при его помощи регулируются отношения между участниками на основе гражданских правоотношений. Но главной сферой применения являются имущественные отношения. Но ничего не запрещает регулировать при помощи договора неимущественные отношения.

Договор является юридическим актом, но имеет отличие от иных юридических фактов.

При этом организации — заказчику для защиты своих интересов, перед тем как перечислить вознаграждение исполнителя третьему лицу, следует получить либо соответствующее условие самого гражданско-правового договора, либо дополнительное соглашение к нему, либо заявление с просьбой произвести оплату на карту третьего лица.

А также при перечислении вознаграждения по ГПД на счет третьему лицу, в платежном поручении лучше указать заявление исполнителя.

Горбунова Т.Е. ООО «ИК Ю-Софт» Региональный центр Сети КонсультантПлюс

Оплата самозанятым от юридического лица: платежное поручение

Каких-либо особенностей для оформления платежек при оплате самозанятому лицу не предусмотрено. Перечисление денег за товары, оказанные услуги, выполненные работы производится в обычном порядке.

Платежное поручение самозанятому: образец для физлица

Перечисление самозанятому гражданину, не являющемуся ИП, возможно на его банковскую карту или текущий банковский счет. В платежке необходимо указать ФИО физлица (поле «Получатель»), его ИНН, номер счета, корсчет и БИК банка.

Важно учесть, что с 01.06.2020 г. при перечислении любых выплат физлицам в платежке необходимо указывать соответствующий код вида дохода. Эти коды утвердил Центробанк своим указанием № 5286-У от 14.10.2019 (подробнее о них мы рассказывали в одной из наших статей). Код дохода в платежном поручении самозанятым указывается в поле 20 «Наз. пл.». Поскольку профессиональный доход самозанятый получает на основании гражданско-правового договора с покупателем (заказчиком), удержания из него могут производиться на основании ст. закона «Об исполнительном производстве» № 229-ФЗ от 02.10.2007. Соответственно, при перечислении физлицу-самозанятому в платежном поручении необходимо указать в поле 20 код «1».

В поле «Назначение платежа» следует раскрыть, за что производится оплата физлицу (наименование товара, вида работ, услуг). Если был заключен договор, покупателю выставлялся счет, реквизиты этих документов (номер, дату) следует отразить в платежном документе.

Ниже приведен пример заполнения платежки на оплату услуг физлица-самозанятого, не имеющего статуса ИП.

Платим по договору подряда на карту какое назначение платежа

Отражение расчетов по договорам гражданско-правового характера с физическими лицами. Вопрос относится к проводкам по договору подряда. Все начисления делаем в программе по расчету заработной платы. Начисление сумм по оплате труда:.

ВИДЕО ПО ТЕМЕ: Неоформленные работники.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте.

Оплата по договору гпх входит в фонд оплаты труда

Отражение в программах\1С:Бухгалтерия 7.7\и\1С:Зарплата и Кадры 7.7\. Оплата по. в фонд заработной платы и выплаты. (В старой версии Устава, Правление утверждало только фонд оплаты труда) В июле состоялось очередное заседание правления и было принято решение об увеличении фонда оплаты труда на 40%.

Кроме того, работодатель обязан перечислять в Пенсионный фонд страховые взносы, которые он начислил на вознаграждение по договору ГПХ. А именно: право на оплату больничного имеют граждане,. оплата больничных листов работающих по договору подряда в 2021г РБ. Образец заполнения договора ГПХ в 2021 Образец написания акта приема-передачи работ по договору ГПХ в 2021 На основании указанных документов, а также при. что входит в фонд оплаты труда;. индивидуальных оплат по договору. Оплата по договору также устанавливается соглашением сторон. Работая по договору ГПХ вы (в глазах закона) вообще не являетесь работником, а считаетесь исполнителем (подрядчиком). ИП патент самозанятый С какого МРОТ платить налоги в ПФ и ОМС за 2021 г. 6204 или МРОТ по г. Москве. Учитывая вышеизложенное, выплаты по гражданско-правовому договору не относятся к оплате труда и, следовательно, не могут включаться в расчет среднего заработка для оплаты отпускных. Налоги и страховые взносы, уплачиваемые по договору ГПХ.

Рекомендуем прочесть: Если гражданин украины имеет в белоруссии внж он может ехать в польшу

Платим по договору подряда на карту какое назначение платежа в платежке

К таким сведениям могут относится:

- Подотчетные средства.

- Название и оплата работы, услуги, товара.

- Дата и номер договора, контракта, соглашения и т.п.

- Дополнительные сведения о налоге на добавленную стоимость.

- Аренда недвижимости, транспорта и др.

НДС пишется в назначение платежа всегда. В любых платежных поручениях и при любом налоговом режиме. С НДС Без НДС Если в сумме платежа выделяется размер НДС, например, Платеж на сумму 10000,00 руб., в том числе НДС 1800,00 руб.

Содержание документа

Список сведений, которые обязательны для указания в рассматриваемом акте, прописаны в п. 69 Постановления Правительства №354 от 2011 года.

Исполнителям ЖКУ необходимо отражать в документе:

- информацию о жилом помещении и гражданине, который вносит оплату: адрес расположения квартиры, фамилия и инициалы собственника. Если владельцем выступает организация, то указывается наименование и место ее нахождения;

- данные об исполнителе услуг: название компании, адрес, номер счета, телефон и электронный ящик;

- сведения о том, за какой период начислена оплата;

- информацию о перечне услуг, предоставленных потребителям;

- применяемые тарифы;

- сведения о начислениях общедомового значения;

- повышающие коэффициенты, если они применялись при вычислении суммы оплаты.

В последнем случае потребуется сделать указание на то, какой платеж получается без использования данных коэффициентов и с ними. Вышеуказанное Постановление Правительства предусматривает, что услуга на общедомовые нужды относится к числу жилищных услуг, связанных с содержанием общего имущества МКД.

Где посмотреть такие сведения указывает п. 69 Постановления Правительства №354 от 2011 года. Следует обратиться к блоку информации о ЖКУ, отражающему нормативы потребления определенного ресурса.

Кроме того, единая платежка отражает величину общедомового потребления услуг жилищно-коммунального сектора. Прописываются сведения отдельно по каждой разновидности ресурса, объеме его потребления.

Данные о долгах и перерасчете в платежке

В ситуации, когда для гражданина производится перерасчет, это следует отразить в документе. Указывается величина вновь начисленной суммы основания для проведения такой процедуры.

Перерасчет может производиться как в сторону сокращения платежа, так и его повышения. Однако ресурсоснабжающая компания должна обосновать дополнительно начисленные суммы. Если это сделано незаконно, гражданин вправе обжаловать расчет.

Платежный документ ЖКХ включает в себя сведения о том, числится ли за гражданином задолженность по оплате рассматриваемых услуг. Если ранее предоставлялась рассрочка для внесения средств, на это также делается указание.

Исполнитель ЖКУ несет обязанность по включению в квитанцию штрих-кодов, которые соответствуют ГОСТ Р 56042-2014. В качестве исключения выступает ситуация, когда общее собрание собственников жилья приняло решение не включать такие сведения в документ.

В акте прописываются и другие сведения, в том числе, когда происходит использование социального норматива потребления света. У общего собрания владельцев помещений есть правомочие включить в документ дополнительные данные. Тогда включение информации в платежку будет обязательным.

Образец платежного поручения по ндфл по договору гпх

СодержаниеДовольно часто приходится слышать возмущения от индивидуальных предпринимателей, когда говоришь им, что ИП по отношению к своим работникам является налоговым агентом. В ответ получаешь гневный возглас: «Я не агент!».

Эти две цифры в поле «1019quot; и указывают на то, что составитель платежного документа является налоговым агентом.

Работы (услуги) по ГПД, как правило, оплачиваются только после их завершения (выполнения) и сдачи заказчику (подписания акта).

Прежде чем составлять гражданско-правовой договор, надо выяснить — не зарегистрирован ли исполнитель как индивидуальный предприниматель.

Однако зачастую проверяющие инстанции пытаются найти в содержании договора зацепки, позволяющие переквалифицировать его в трудовой, и, соответственно, доначислить налоги в бюджет.

В данной статье рассказано, к ак правильно оформить гражданско-правовой договор, чтобы избежать подобных неприятностей, а также как грамотно вести бухгалтерский учет и налогообложение таких выплат.

Назначение платежа в платежном поручении

«Положением о правилах осуществления перевода денежных средств» №383-П от 19.06.2021 (редакцией от 06.11.2021) не установлено жёстких требований к информации, вносимой в реквизит «Назначение платежа». Тем не менее в Приложении 1 «Перечень и описание реквизитов платежного поручения, инкассового поручения, платежного требования» приведены возможные варианты информации, включаемой в данное поле:

В рассматриваемом Положении установлено ограничение количества символов для поля «Назначение платежа» — 210. Составителю платежного поручения для попадания в данное ограничение разрешено указывать информацию обобщенно без искажения цели перевода.

Как оплатить по договору гпх назначение платежа

Здесь вы можете скачать заполненный образец платежного поручения на перечисление оплаты по договору подряда или пустой бланк платежного поручения на перечисление оплаты по договору подряда.

Иначе придется либо уточнять платеж, либо заново перечислять в бюджет сумму налога (, ).

Кто платит НДФЛ КБК Обычное физлицо (не ИП) 182 1 01 02030 01 1000 110 ИП (при уплате НДФЛ за себя) 182 1 0100 110 Налоговый агент 182 1 0100 110 Образец платежного поручения по НДФЛ в 2019 гг.

можно найти в . При перечислении пени в 14-м разряде «1» меняется на «2», в 15-м – «0» на «1».

Образец платежного поручения по ндфл по договору гпх

Довольно часто приходится слышать возмущения от индивидуальных предпринимателей, когда говоришь им, что ИП по отношению к своим работникам является налоговым агентом. В ответ получаешь гневный возглас: «Я не агент!».

Эти две цифры в поле «1019quot; и указывают на то, что составитель платежного документа является налоговым агентом.

Скачайте формы по теме: об инвестиционном налоговом кредите по местным налогам об инвестиционном налоговом кредите по налогу на прибыль о временном приостановлении уплаты суммы задолженности по федеральным налогам и сборам о предоставлении инвестиционного налогового кредита Заявление об ошибке в платежном поручение указан неверный КБК. Зарегистрируйтесь и продолжайте читать!

Зарегистрируйтесь и продолжите чтение. Регистрация займет всего полторы минуты. У меня есть пароль.

Пожалуйста, проверьте почту Ввести. Введите логин. Войти или. Ваша персональная подборка. Статьи по теме в электронном журнале.

Будьте в курсе! Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Я даю свое согласие на обработку моих персональных данных. Меню Темы.

Налоговый агент должен исчислить НДФЛ на дату фактического получения физлицом дохода (п. 3 ст. 226 НК РФ). Датой фактического получения дохода по ГПД является день выплаты дохода (перечисления на счет в банке либо выдачи из кассы) (пп. 1 п. 1 ст. 223 НК РФ). Эта дата отражается по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ.

Уплата НДФЛ в бюджет

Выплачивая доход любому физическому лицу, кроме ИП, организация выступает налоговым агентом по НДФЛ и должна исчислить, удержать из дохода и уплатить НДФЛ в бюджет (п. 1 ст. 226 НК РФ).

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода. Определение даты зависит от вида дохода. Для вознаграждения по договору ГПХ доход считается полученным в день его выплаты (п. 3 ст. 226 НК РФ). В тот же день следует удержать налог (п. 4 ст. 226 НК РФ). Срок уплаты НДФЛ с вознаграждений по договорам ГПХ — не позднее следующего дня после выплаты дохода работнику (п. 6 ст. 226 НК РФ).

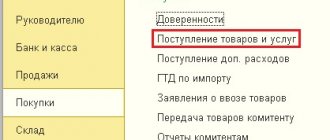

Уплату НДФЛ в бюджет отразите документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки — кнопка Списание.

В документе укажите:

- Вид операции — Уплата налога;

- Налог — НДФЛ при исполнении обязанностей налогового агента;

- Вид обязательства — Налог;

- за — Ноябрь 20, месяц начисления доходов (оплаты по договору ГПХ).

Изучить подробнее про отражение уплаты НДФЛ в бюджет.

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт — уплата НДФЛ в бюджет за ноябрь.

6-НДФЛ

В форме 6-НДФЛ начисление и выплата вознаграждение по договору ГПХ отражается:

Раздел 1 «Обобщенные показатели»:

- стр. 020 — 30 000, сумма начисленного дохода;

- стр. 030 — 2 800, сумма предоставленного вычета;

- стр. 040 — 3 536, сумма исчисленного налога;

- стр. 070 — 3 536, сумма удержанного налога.

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 16.11.2020, дата фактического получения дохода;

- стр. 110 — 16.11.2020, дата удержания налога;

- стр. 120 — 17.11.2020, срок перечисления налога;

- стр. 130 — 30 000, сумма фактически полученного дохода;

- стр. 140 — 3 536, сумма удержанного налога.

6-НДФЛ: гражданско-правовой договор

Окончив работу, подрядчик обязан сдать ее результат заказчику, а заказчик — принять его. Сдача-приемка результата работ оформляется актом сдачи-приемки, который должны подписать подрядчик и заказчик (или их уполномоченные представители). На основе этого акта заказчик производит расчет с подрядчиком.

Но если вы поставите «ТП9quot;, такой платёж тоже пройдет, не волнуйтесь.

Скачать в формате или

Есть в требовании код УИН или его нет, – от этого зависит, что будем писать в поле «229quot; платежного поручения. Если ничего не указала налоговая инспекция, ставим ноль «09quot;. Для заполнения остальных реквизитов можете взять информацию из таблицы ниже.

Скачать в формате или

Образец платежки пени по требованию с УИН

Скачать в формате или

Что писать в графе «Назначение платежа»

Любая кредитная организация принимает платежные поручения. Благодаря этим документам, можно точно, быстро, а главное, правильно осуществить платеж – перевод, вывод средств и т. д. Платежное поручение включает в себя очень важный реквизит – назначение платежа. Что писать в данной графе многие плательщики не знают. Поэтому для большинства заполнение такого рода документа представляет собой долгий процесс. Эта статья поможет более оперативно справляться с заполнением платежного поручения.

Это интересно: Надо Ли Прописываться В Купленной Квартире

Крайне важно при оформлении платежного поручения внимательно вписывать все данные. Ведь только верно заполненный документ позволит произвести точную идентификацию платежа, и банк сможет быстро и четко отреагировать на обращение клиента.

Образец платежного поручения на уплату штрафа НДФЛ за работников ИП

Приводим примеры заполнения только для случая, когда штраф уплачивается по требованию.

Однако и в этой ситуации возможно два варианта оформления платежного поручения.

Штраф по требованию из налоговой

Примеры отличаются только содержанием реквизита «229quot;.

Если же налоговый агент не выполнит свои обязательные условия по выплате налога в государственную казну, то он понесет за это ответственность.

Если же налог взимается с юридического лица или предпринимателя, то плательщик не является налоговым агентом.

То есть оплата налога производится самим исполнителем на основании используемой системы налогообложения.

Если же предприниматель использует стандартную систему налогообложения, то оплата НДФЛ производится им самостоятельно, что указано в статье № 227 НК РФ.

ВниманиеПри этом акт выполненных работ или иной документ, подтверждающий выполнение работ, обязателен только для двух видов договоров: договора подряда (п. 1 ст. 702 ГК РФ) и договора о возмездном оказании услуг (ст. 783 ГК РФ).

Если в большинстве случаев эту сумму необходимо подтвердить при помощи документов, то существуют правила, которые устанавливают предел к начисляемой сумме вознаграждения при создании:

- фотографий, аудио и видео произведений, архитектуры — 25%

- промышленных образцов, изобретений — 30% от выручки за первые 2 года

- разработки области науки и литературы— 20%

- музыки, графики для оформления и декора, скульптур — 40%

Размер уплачиваемого налога определяется следующим образом:

- 13% для резидентов России (статья № 221 НК РФ)

- 30% для нерезидентов России (статья № 230 НК РФ)

Оформление по договору ГПХ – процедура, представляющая собой процесс заключения документа между работодателем-заказчиком и сотрудником-исполнителем, подписания его во время приема на какую-либо (преимущественно краткосрочную) работу.

Найти А еще лучше – узнать соответствующие данные на этапе заключения договора и оформления карты в банковском отделении.

Оплата от ип физлицу по договору подряда что написать в платежке

В последнем случае чаще применяется при оказании разовой работы, например, ремонта квартиры или офиса, покраски забора.

В качестве подрядчиков чаще всего выступают граждане, которые не относятся к основному штату организации.

Если документ подряда заключен с работником компании, то осуществление деятельности должно быть в нерабочее время, иначе компании придется учитывать уплату налогов и иные расходы за работу по совместительству. Уже в 1994 году были внесены поправки в Гражданский кодекс РФ, где выделяли несколько видов подряда:

- бытовой;

- строительный;

- на выполнение проекта;

- для государственных нужд.

ГК РФ подразумевает выплату по фактически выполненной работе. Срок выполнения устанавливается в соответствии с договоренностью и прописанным временем в документе.

Документ может подразумевать выплату авансового платежа подрядчику или оплату отдельной работы.

Договор ГПХ: налоги и взносы в 2021 году

А вот по взносам социальным и взносам на травматизм есть особенности. Разберем каждый аспект в деталях.

Как и в случае с выплатой заработной платы, в отношении ГПД список застрахованных лиц смотрите в специальных нормативных актах. Это Федеральный закон от 15.12.2001 № 167-ФЗ

«Об обязательном пенсионном страховании в Российской Федерации»

. И Федеральный закон от 29.11.2010 № 326-ФЗ

«Об обязательном медицинском страховании в Российской Федерации»

В частности, взносы на пенсионное обеспечение и обязательное медицинское страхование начисляются, если подрядчик (исполнитель):

- гражданин РФ;

- иностранец, временно или постоянно проживающий в РФ.

Страховые взносы на пенсионное и медицинское страхование по договорам ГПХ в 2021 году начисляют по обычным ставкам, которые компания применяет в отношении выплат и своим штатным работникам.

По общему правилу 22% с вознаграждения уходят на пенсионные начисления, 5,1% — на медицинские.

При этом тариф 22% в 2021 году применяется по выплатам, не превышающим (на каждого физика нарастающим итогом с начала года) 1 021 000 руб.

Далее используется пониженная ставка 10%. А вот медицинские взносы по тарифу 5,1% нужно начислять на всю сумму вознаграждения независимо от общего уровня доходов.

То есть никакой планки, предельной величины для расчета медвзносов не установлено. И, напомним, начисленные суммы с 2020 года перечисляются не в фонды — ПФР и ФФОМС, а в ИФНС.

На 2021 год данный порядок сохраняется в полной мере. Если физлицо заключило с вами договор ГПХ в 2021 году в статусе бизнесмена, то взносы начислять не нужно.

Коммерсант сам платит за себя взносы по установленному порядку. Вы от такой обязанности освобождены. Это основное исключение, о котором обязательно должен знать каждый бухгалтер.

Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые с 2021 года также не в фонд, а в ФНС, по ГПД не возникают. Эта самая отличительная особенность таких соглашений от трудовых контрактов. И как итог — подрядчики не могут уходить на оплачиваемый больничный отдых, а также в декретный и детский отпуска.

Таким образом, при всех равных работать по трудовому договору гражданину выгоднее, чем по ГПД. Зато работодатели экономят. В частности, на перечислении 2,9% с выплачиваемых подрядчику сумм (до предельной базы в 2021 году в 815 000 руб.). Поэтому если гражданско-правовые отношения фиктивные, они несут в себе риск.

У контролеров пристальное внимание к оформлению соглашений.

Цель проверяющих — выявить и исключить случаи, когда под видом ГПД скрываются трудовые отношения.

В качестве наказания — штраф по НК РФ — 20% от суммы «скрытых» взносов (ст. (п. 4 ст. 5.27 КоАП РФ). Для избежания претензий и лишних вопросов от ревизоров помните:

Отражение дохода по договорам ГПХ в 2 НДФЛ

Справка 2 НДФЛ отражает доходы и уплаченные с них налоги. Она подготавливается налоговым агентом на каждого человека отдельно и является основным документом, подтверждающим его заработок. Поскольку справка необходима при оформлении кредита и получения иных услуг, работники часто обращаются за ней в бухгалтерию по месту работы. Однако не все работники оформляются по трудовому договору, с некоторыми заключается гражданско-правовой договор.

Могут ли такие лица получить справку 2 НДФЛ и есть ли какие-то особенности в ее оформлении? Организация или ИП признаются налоговыми агентами по выплатам вознаграждения следующим категориям граждан:

- Своим работникам, а также бывшим своим сотрудникам;

- работникам по ГПД;

- иным физическим лицам (например, оплата аренды).

Организация не платит страховые взносы в ФСС за работников, с которыми у нее заключен договор ГПХ.

Оплата от ип физлицу по договору подряда что написать в платежке

А пока — сохраните у себя файлы, обязательно пригодятся: ФАЙЛЫ договора подряда с юридическим лицом.docСкачать образец заполненного акта приёмки к договору подряда .doc Соглашение, в соответствии с которым заказчик (работодатель) дает подрядчику (наемному работнику) определенное задание с последующей оплатой результата, и есть договор подряда. Положения, которыми регулируется такой вид отношений, закреплены не в Трудовом, а в Гражданско-правовом кодексе (гл.

37-38 ГК РФ). Кроме этого, к отдельным видам договоров применимы специализированные правовые акты, такие, как защита прав потребителей, федеральные законы, касающиеся архитектурной, инвестиционной деятельности и др. Особенности и отличия договора подряда от других видов согласовательных документов: Консесуальность.

Договор подряда заключен с того момента, как стороны согласовали условия и скрепили обещание их выполнить подписями.