Налог на добавленную стоимость является косвенной разновидностью сборов. НДС в России взимается на каждом уровне производства продукции, при ее реализации, выполнении работ и предоставлении услуг, т. е. практически при любом виде деятельности. Уплата налога является обязательной, а сам он обычно включается в стоимость товара либо услуги. Законодательством предусмотрена также работа ИП с НДС, но в некоторых случаях предприниматели освобождаются от этого налога.

Суть налога

Приведем понятную формулировку налога. НДС для покупателя — это сумма, которую добавляет к цене приобретаемого товара продавец. Для продавца это налог, который ему предстоит перечислить в бюджет. Налог выплачивает каждый участник цепочки, от изготовителя продукции до компании, специализирующейся на грузоперевозках и доставляющей данный товар.

В качестве объектов, которые облагаются НДС, рассматриваются:

- Операции, предполагающие реализацию услуг, имущественных прав, товаров, работ в РФ.

- Операции по передаче работ, товаров, услуг для своих нужд.

- Операции по проведению строительных и монтажных работ для своих нужд.

- Операции по ввозу в страну товаров из-за рубежа.

Базой по налогу является наценка, рассчитанная по ценам договоров и полученным авансам. Для импортных товаров основанием для расчета НДС служит таможенная стоимость по декларации.

В качестве вычетов по НДС рассматриваются представленные поставщиками суммы при использовании приобретенной продукции либо услуг в деятельности, облагаемой данным налогом. Сюда же входят оприходованные услуги и продукция, на которые оформлена документация в виде счетов-фактур.

Важно! По счетам-фактурам, оформленным неправильно, вычеты не применяются.

Если при расчете налога показатель отрицательный, это называется «НДС к возмещению». Для зачисления такого возмещения предпринимателю придется пройти проверку камерального типа, по итогам которой НДС разрешается брать в зачет будущих расчетов.

Платит ли ИП НДС

На индивидуальных предпринимателей распространяется обязанность по уплате данного налога. Эта норма закреплена в Налоговом кодексе РФ. Но на практике все зависит от того, какая система налогообложения ИП с НДС используется бизнесменом.

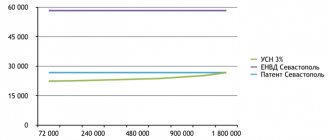

Для предпринимателей введено несколько спецрежимов налогообложения. Выбирать один из них можно по своему усмотрению, иногда возможно даже сочетание нескольких схем. При выборе обычно учитывается удобство для самого коммерсанта в плане ведения отчетности и размера налоговой ставки, а также контактов с партнерами.

Важно! Для некоторых контрагентов применение НДС является обязательным условием ведения бизнеса. Это касается, например, крупных иностранных фирм.

Чтобы определить, является ли ИП плательщиком НДС, достаточно знать применяемую им схему налогообложения. Уплата налога не требуется при ведении деятельности по следующим режимам:

- УСН или так называемая «упрощенка».

- ЕНВД — система с расчетом налогов по определенной схеме. С 2021 года перейти на данную схему можно по своему желанию, но работает она только для некоторых видов деятельности.

- ЕСХН — особый режим для сельхозпроизводителей.

- Патентная система — сейчас выделена в самостоятельный режим, действует для конкретных услуг.

Индивидуальные предприниматели, применяющие в своей работе ОСНО, должны уплачивать НДС.

ИП, работающие по ЕНВД, могут совмещать данный режим с общим по разным видам деятельности. В подобных случаях НДС платится за ту часть деятельности, которая подлежит налогообложению по общему режиму.

На УСН предприниматель не должен уплачивать НДС, равно как и некоторые другие сборы: на прибыль и имущество. Но здесь есть исключения. Бизнесмен на «упрощенке» является плательщиком НДС, когда выполняет функции налогового агента.

Второй случай — выставление счета-фактуры контрагенту при выделении в документе данного налога. В эту категорию не входит реализация по посредническим соглашениям с отечественными заказчиками, когда ИП является агентом либо комиссионером. ИП на УСН должен включать в декларацию данные из выставленных счетов-фактур. Если предприниматель-посредник не является налоговым агентом, он подает налоговикам журнал счетов-фактур вместо декларации.

Для плательщиков ЕНВД тоже есть свои исключения. НДС на этом режиме придется платить при выставлении счетов-фактур, выполнении обязанностей налогового агента и ввозе товаров в РФ.

Что касается совмещения ЕНВД и ОСНО, здесь нужно учитывать важный нюанс. Если ИП покупает услуги или продукцию для использования исключительно в деятельности на ЕНВД, то сумма НДС будет учтена в стоимости этих товаров и работ. Если использовать их планируется в деятельности на ОСНО, сумма налога принимается к вычету по действующим налоговым правилам.

Если обеспечить раздельный учет невозможно, «входной» НДС распределяется пропорционально использованию товаров и услуг в деятельности на обоих режимах. Примером такой ситуации может служить оплата коммунальных платежей и аренда помещений.

Согласно ст.9 закона №335-ФЗ от 27.11.2017, с 2021 года ИП на ЕСХН становятся плательщиками НДС. Однако предприниматели на этом режиме освобождаются от уплаты налога при соблюдении определенных условий. Первое касается бизнесменов, перешедших на ЕСХН и заявивших об освобождении от НДС в течение одного календарного года. Второе предусматривает получение общего дохода без учета налога в пределах:

- 100 млн руб. в 2021 г.

- 90 млн руб. в 2021 г.

- 80 млн руб. в 2021 г.

- 70 млн руб. в 2021 г.

- 60 млн руб. в 2022 и последующих годах.

ИП на ЕСХН, которых освободили от НДС, не смогут в дальнейшем отказаться от этого права. Если предприниматель превышает указанную выше сумму дохода, с этого же месяца у него возникает обязанность по уплате НДС. Повторно получить льготу не получится.

Важно! Освобождение от НДС не предоставляется предпринимателям, продававшим подакцизные товары 3 месяца подряд.

На патентной системе исключительными случаями, при которых уплачивается НДС, являются ввоз товаров в страну, проведение операций по соглашениям простого или инвестиционного товарищества, доверительного управления, концессионным договорам.

ИП с НДС и ИП без НДС: в чем разница

Как было сказано выше, для того чтобы юридически работать с НДС, предпринимателю достаточно в качестве фискального режима оставаться на ОСНО. Для остальных налоговых систем, относящихся к категории специальных, уплата этого бюджетного платежа не предусмотрена за исключением следующих случаев:

- При осуществлении импортных операций;

- Ошибочном выставлении счетов-фактуры и выделении суммы налога;

- Осуществление сделок в рамках договоров простого товарищества или доверительного управления имуществом;

- Выполнение функций налогового агента.

При наступлении одной или нескольких описанных выше ситуаций у предпринимателя возникает необходимость в расчете и перечислении в казну указанного бюджетного платежа, согласно срокам, закрепленным в налоговом праве.

На практике встречается и абсолютно противоположная ситуация, когда у ИП на общем режиме есть право не платить НДС. В соответствии со ст. 145 НК РФ ИП на ОСНО может реализовать свое право на освобождение от уплаты этого налога при условии, что выручка от основной деятельности без учета НДС за три следующих друг за другом месяца была менее 2 млн. рублей.

В расчет при этом не должны включаться операции с подакцизными товарами и иные операции, в которых коммерсант выступал в роли налогового агента. Если такие операции имели место, ИП должен вести раздельный учет полученных доходов.

| ✏ При получении освобождения по своему желанию бизнесмен прекращает выставлять счета-фактуры и, соответственно, выделять сумму налогового платежа. Для того чтобы уведомить инспекцию о своем решении, достаточно направить в фискальный орган документ установленной формы (утвержден приказом ФНС России № БГ-3-03/342 от 04.07.02г) не позднее 20 дней с момента применения освобождения. |

При этом для того чтобы применять право на освобождение, его потребуется подтвердить, предоставив копии следующих документов:

- Выписку из книги продаж;

- Выписку из книги учета доходов и расходов.

Приостановить действие освобождения по своей инициативе бизнесмен не вправе, так как в соответствии с нормами права оно действует в течение года. Если данный период подошел к концу, а право на него у предпринимателя не утеряно, его можно продлить. ИП потребуется подтвердить это право путем предоставления актуальных выписок из книги продаж и книги учета доходов и расходов, а также заполненного уведомления.

Как следует поступить в том случае, если право на освобождение от НДС утеряно? Если выручка за три следующих друг за другом месяца превысит порог в два миллиона рублей, бизнесмен снова становится плательщиком налога на добавленную стоимость и полностью возвращается к своим обязанностям.

Как начать работать с этим налогом

Каждый бизнесмен, которому необходимо уплачивать налог, должен знать, как ИП работать с НДС. Для начала стоит разобраться с особенностями определения ставок налога:

- Для экспортируемой продукции НДС равен 0%.

- Некоторые товары облагаются 10%-м налогом. Это печатная продукция, книги, лекарственные средства, медицинские изделия, продовольствие и товары для детей.

- В остальных случаях ставка установлена на уровне 20%.

ИП на ОСНО выставляют клиентам счет-фактуру, в которой выделяется налог. По завершении квартала данные вносятся в специальную книгу.

Статус плательщика НДС присваивается ИП с момента регистрации в налоговых органах. Ведение деятельности без регистрации с получением прибыли может быть доказано по основным признакам, и тогда физлицо приравнивается к предпринимателям, вне зависимости от регистрации. При этом приходится выплачивать все доначисленные налоги, к которым добавятся еще пени и штрафы. Значительно проще открыть ИП в установленном порядке и платить необходимые налоги.

Плюсы и минусы НДС

Предприниматель вправе сам решать, работать ему с НДС или нет. В первом варианте бизнесмен выбирает ОСНО, во втором — подходящий спецрежим. При этом нужно учесть преимущества и минусы налога.

Главный плюс работы с НДС — покупатели могут принимать к вычету налог, предъявляемый предпринимателем-продавцом. Соответственно, если два ИП предлагают один товар по одинаковой цене, покупатель выберет того, кто работает с НДС. Правда, это касается сотрудничества с организациями.

К преимуществам можно отнести саму суть ОСНО. Так, работающему на данном режиме ИП не приходится контролировать свое соответствие требованиям, предъявляемым на спецрежимах.

Минусами работы с НДС служат:

- Необходимость расчета налога.

- Регулярная уплата определенной суммы в бюджет.

- Оформление счет-фактур для покупателей.

- Обязанность представления декларации в налоговую.

- Заключение договора с оператором для подачи деклараций в электронном формате и оплата соответствующих услуг.

С НДС работают бизнесмены на ОСНО, а им нужно платить еще и НДФЛ, налог на имущество. Таких ИП активнее контролируют налоговики.

Работа с НДС ИП на ЕНВД

ИП на ЕНВД может работать с НДС не со всеми видами деятельности.

Предприниматель на ЕНВД должен будет уплатить НДС, если в отчетном квартале:

- Были произведены операции, перечисленные в п. 1 ст. 146 НК РФ (импорт товаров, реализация товаров, не подпадающих под действие ЕНВД.

- Возникли основания для уплаты НДС, предусмотренные ст. 161 НК РФ (аренда или покупка государственного или муниципального имущества и пр.).

- Контрагентам выставлялись счета-фактуры с выделением НДС (п. 5 ст. 173 НК РФ).

Важно:

счет-фактуры или чеки с информацией о начисленном налоге на добавленную стоимость выдавать не обязаны.

При ЕНВД выплачивается фиксированный налог. На едином налоге в розницу этот вариант достаточно выгодный. При получении высокой прибыли будет маленьким размер налога.

На сумму выплаты повлияет:

- Квадратура помещения.

- Количество работников.

- Количество транспортных средств.

- Полученный или потенциально возможный доход.

ИП на ЕНВД должен сам исчислить НДС, удержать его из выплачиваемой контрагенту суммы дохода и уплатить в бюджет вместо контрагента (п. 1 ст. 24 НК РФ).

Преимущества от такой системы налогообложения с НДС — возможность уменьшения страховых взносов.

Как и когда уплачивают налог на добавленную стоимость

ИП на НДС должны сдавать декларацию в ФНС ежеквартально, причем делать это до 25 числа месяца, следующего за отчетным периодом. Если это число приходится на выходной или праздник, дедлайн переносится на первый из последующих рабочих дней. Декларации принимаются исключительно в электронном формате. Передать документ возможно лишь одним способом: через каналы связи ТКС и спецоператора.

Уплачивается налог поэтапно, по трети квартальной суммы в месяц. Для примера: первая треть платежа за первый квартал вносится до 25 апреля, вторая — до 25 мая, третья — до 25 июня. Рассчитывается налог как разница между исходящего НДС по реализации и входного от поставщиков. При расчетах выделяются оба компонента.

Заполнять декларацию следует по налоговым регистрам (книгам, журналам и прочей документации). Налоговики вправе проверить правильность ведения таких регистров.

Порядок уплаты налогов и подачи декларации ИП с НДС

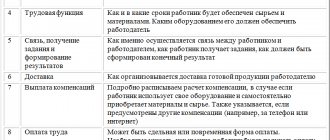

На основании данных налогового учета, предприниматели на ОСНО с уплатой налога с добавленной стоимости должны:

- Один раз в квартал подать декларацию, ст. 163 НК. Сроки представления до 25 числа каждого последующего месячного периода (апреля, июля, октября, января).

- Ежемесячно равными частями выплачивать сформированное и задекларированное обязательство. Срок до 25 числа каждого месяца в году, ст. 174 НК

Декларации необходимо отправлять по телекоммуникационным каналам в электронной форме. Если плательщик попытается представить лично или послать по почте бумажный вариант, то отчет не признают поданным и начислят соответствующие штрафы.

Составить и передать документ на бумаге могут только те, кто плательщиком (по требованиям НК) не признается и отчитывается от случая к случаю. К примеру, в случае импорта или признания субъекта налоговым агентом.

Можно ли не платить НДС на ОСНО

В НК предусмотрена возможность освобождения от выплаты НДС на год. Такое бывает, если:

- Выручка предпринимателя за квартал не достигла 2 млн руб.

- ИП зарегистрировался плательщиком НДС меньше 3 месяцев назад.

- Бизнесмен подал заявление на освобождение от налога и приложил журнал по счет-фактурам, КУДиР, книгу продаж за 3 месяца.

Минимальные размеры выручки нужно подтверждать выпиской из соответствующей документации. Некоторые предприниматели для освобождения от налога увеличивают расходы, проводя ремонтные работы и закупая оборудование. Еще один вариант — лизинговые платежи.

Важно! После истечения 12 месяцев освобождения от НДС можно собрать бумаги и подать их повторно.