Что такое движимое имущество простыми словами

Исходя из информации в 130 статье ГК, движимым имуществом считается всё то, что не было определено как объект недвижимости. То есть недра земли, участки и всё, что на них установлено без возможности демонтажа, сохраняя функции и целостность. В первую очередь, сюда относятся здания, незавершённые постройки и другие сооружения. Также недвижимостью является:

- суда (плавающие внутри РФ и по морям за рубежом);

- космические объекты;

- самолёты;

- часть сооружения, где размещены парковочные места для автомобилей. Здесь следует соблюдать одно условие, границы этой части должны быть описаны согласно закону о кадастровом учёте.

Чаще всего владельцы движимого имущества не обязаны его регистрировать. Но, если речь идёт об автомобиле, без регистрации не обойтись. Касательно сделок, они зачастую не требуют госрегистрации. Исключением может стать вещь особой ценности, которая присутствует в обороте в ограниченном количестве.

Главные признаки движимого и недвижимого имущества

Умение отличать предметы недвижимости от движимых активов является одним из главных требований к предпринимателям со стороны органов контроля. Многие люди ошибочно считают, что определить принадлежность актива к конкретной группе довольно просто. Если объект невозможно переместить из одной точки в другую, то он относится к категории недвижимых объектов. Согласно официальной классификации, в состав группы движимого имущества входят все активы, которые могут быть транспортированы из одной точки в другую при помощи собственных сил. Здесь следует отметить, что во время этого процесса не будут нарушены функции и целостность данных объектов. Основываясь на вышесказанном можно сделать вывод, что к категории движимых ценностей относятся следующие предметы:

- Транспортные средства, за исключением морских и воздушных судов.

- Офисная техника и компьютерное оборудование.

- Промышленная техника и бытовые приборы.

- Акции, облигации, драгоценности, наличные средства и другие материальные ценности.

Движимое имущество – это материальные ценности, которые можно передать физически от одного лица к другому

К группе недвижимого имущества относятся земельные участки, строительные сооружения, участки почвы и леса, а также установки, обладающие долгосрочным характером. Это означает, что к данной категории относятся все объекты, имеющие неразрывную связь с землей. Перемещение и транспортировка подобных конструкций может нанести определенный уровень ущерба их характеристикам.

Основным отличием движимых объектов от недвижимости является отсутствие необходимости официально регистрировать права на собственность. Несмотря на это существует ряд ситуаций, связанных с определенными активами, которые нуждаются в обязательном документальном оформлении. К этой группе можно отнести огнестрельное оружие и транспортные средства.

Важно отметить, что в актуальных нормах закона приводится перечень движимых активов, приобретение которых сопровождается прохождением регистрационной процедуры в органах контроля.

По каким признакам распознать движимое имущество

В законодательных актах не содержится информации о том, какими признаками обладает движимое имущество, поэтому назвать их конкретно очень сложно. В данном случае, признаки следует определять противопоставляя тем, которыми обладает недвижимость, а именно:

- постоянное местоположение и привязка к одной местности;

- отсутствие возможности переместить имущество, не потеряв при этом его целостности и качества.

Например, увести построенный на участке дом или переместить сам участок не получится. Также движимым имуществом нельзя считать коммуникации, такие как система кондиционирования, водопровод или канализация. Главный признак, по которому нужно различать имущество — это возможность транспортировки без потери главных качеств.

Движимым имуществом могут быть птицы, сельскохозяйственные или домашние животные. В 130 статье ГК РФ можно найти информацию только о том, какими признаками обладает недвижимость. Если иное имущество не имеет данных признаков, его относят к движимому.

Почему самолёт отнесли к недвижимости

Все самолеты и корабли, которые ходят под флагом РФ, приравниваются к территории России, то есть являются её частью. Это означает, что на борту судна будут действовать российские законы. То же самое касается самолетов и кораблей других стран мира. Кроме этого, данное имущество подлежит обязательной регистрации, что является одним из главным признаком недвижимости.

Движимое или недвижимое имущество – как определить?

Гл.30 НК РФ даже в редакции, действующей с 01.01.2019, не дает понятия недвижимого имущества и его отличий от движимого. Поэтому налогоплательщику необходимо руководствоваться порядком, указанным в п. 1 ст. 11 НК РФ. Так, если иное не предусмотрено НК РФ, институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства.

Что относится к движимому и недвижимому имуществу, указано в ст. 130 ГК РФ. Отмечается, что к недвижимости относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно (в т.ч. здания, сооружения, объекты незавершенного строительства). Также к недвижимости относятся подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания.

К недвижимому имуществу относятся жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в порядке, установленном законодательством о государственном кадастровом учете порядке (п. 1 ст. 130 ГК РФ).

Соответственно, то имущество, которое не относится к недвижимости, признается движимым имуществом (п. 2 ст. 130 ГК РФ).

При разграничении видов имущества (движимое или недвижимое) целесообразно также руководствоваться критериями, приведенными в Письме ФНС от 01.10.2018 № БС-4-21/[email protected] . Так, налоговое ведомство, в частности, разъясняет, что, по общему правилу, государственная регистрация права на вещь не является обязательным условием для признания ее объектом недвижимости (Определение ВС от 30.09.2015 № 303-ЭС15-5520 ). Поэтому для выявления оснований отнесения объекта имущества к недвижимости целесообразно исследовать: наличие записи об объекте в ЕГРН; при отсутствии сведений в ЕГРН — наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению, например, для объектов капитального строительства — наличие документов технического учета или технической инвентаризации, разрешений на строительство и (или) на ввод объекта в эксплуатацию (при их необходимости), проектной документации, заключения экспертизы или иных документов, в которых содержатся сведения о соответствующих характеристиках объектов, и т.п.

Виды движимого имущества

В некоторых странах гражданский кодекс настолько разный, что одни и те же вещи могут относиться к движимому и недвижимому имуществу. В 1205 статье Гражданского Кодекса сказано о том, что принадлежность вещей должно определяться по праву той стороны, где оно находится. Но, если предмет пребывает в дороге, например, его перевозят на самолете, корабле или автомобиле, прекращение или возникновение прав на него определяют по закону той стороны, из которой он был отправлен.

Законом определено особо ценное движимое имущество, в отношении бюджетных и федеральных учреждений, находящихся под обеспечением МЧС РФ, сюда относится:

- объекты со стоимостью выше 350 000 рублей;

- другое имущество, которое необходимо для того, чтобы службы могли в полной мере и качественно предпринимать меры в случае возникновения чрезвычайных ситуаций, обозначенных по уставу их деятельности. Балансовая стоимость данных вещей за единицу должна превышать 100 000 рублей. Сюда относятся средства индивидуальной защиты, оружие, робототехнические средства, силовые машины и станки, вычислительная техника, офисное оборудование, телеуправляемые комплексы, тракторы, а также другие специальные транспортные средства;

- объекты, которые отчуждаются в установленном нормативными актами и законами РФ порядке. В том числе ценные музейные коллекции, а также прибывающие в государственной собственности и на балансе музейных фондов РФ документы.

Существует несколько разновидностей имущества, по поводу которого у юристов возникает много спорных ситуаций, сюда относится следующее:

- кондиционеры, сигнализация, платёжные терминалы, банкоматы, рекламные баннеры;

- транспортные средства;

- электросеть, водопровод, кабельные линии связи, канализация;

- предметы улучшения, установленные во взятых в аренду помещениях;

- лизинговые объекты и для сдачи арендаторам;

- имущество, которое поступило во время реорганизации или внесённое в уставной капитал;

- предметы, которые ранее использовались другими лицами;

- модернизированные объекты.

Выводы (+ видео)

В данной статье мы рассмотрели вопрос о том, что такое движимое имущество, определение и характеристика движимых активов. Право собственности на владение подобными активами не нужно подтверждать при помощи регистрационной процедуры в органах контроля. Единственным исключением являются те активы, необходимость регистрации которых закреплена в действующих законах. К этой группе имущественных объектов относятся автомобили, музейные ценности и огнестрельное оружие.

Линии связи, водопровод и канализация

Данные объекты относят к одним из самых спорных. Иногда юристы пытаются доказать, что их следует отнести к движимому имуществу, что отправит их под льготы. Согласно закону, сети электро и водоснабжения находятся в помещении, но является только частью здания, которая не подлежит государственной регистрации. Несмотря на это, каждый из объектов является недвижимостью.

Согласно закону, здание – это единая объемная система, содержащая предметы инженерно-технического обеспечения. Любой из предметов функционала, в особенности лифты и батареи для отопления, не могут извлекаться без причинения большого материального ущерба.

Это означает, что каждый из этих объектов недвижимости должен облагаться налогом на имущество. Говоря о кабельных линиях, это движимые объекты. В законе говорится, что объекты инженерной инфраструктуры должны быть обязательно зарегистрированы. Сюда относят кабельные переходы, наземные постройки и ниже нулевого этажа. Линии кабелей также относят к льготному имуществу.

Письмо от 01.10.2018 № БС-4-21/[email protected]

Федеральная налоговая служба во исполнение пункта 9 протокола совещания у заместителя Председателя Правительства Российской Федерации Д.Н. Козака от 19.09.2018 № ДК-П9-166пр, а также в связи запросами о критериях разграничения видов имущества (движимое или недвижимое) в целях применения норм главы 30 Налогового кодекса Российской Федерации (далее – Налоговый кодекс), в том числе о предоставлении налоговой льготы в отношении движимого имущества, предусмотренной пунктом 25 статьи 381 Налогового кодекса, и об исключении с 01.01.2019 движимого имущества из объектов налогообложения (пункт 1 статьи 374 Налогового кодекса с изменениями, внесенными Федеральным законом от 03.08.2018 № 302-ФЗ), сообщает.

Глава 30 Налогового кодекса не содержит определения понятия «движимое» и «недвижимое имущество». С учетом статьи 11 Налогового кодекса в таком случае необходимо использовать определения, содержащиеся в иных отраслях законодательства.

Согласно пункту 2 статьи 130 Гражданского кодекса Российской Федерации (далее – Гражданский кодекс), вещи, не относящиеся к недвижимости, признаются движимым имуществом.

В свою очередь, исходя из пункта 1 статьи 130 Гражданского кодекса к недвижимым вещам относятся земельные участки и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. К недвижимым вещам также относятся помещения и машино-места.

Федеральным законом к недвижимым вещам может быть отнесено иное имущество. В частности, согласно статье 15 Жилищного кодекса Российской Федерации, к недвижимости относятся все виды жилых помещений (жилой, в том числе многоквартирный, дом и его часть, квартира и ее часть, комната). В соответствии с Федеральным законом от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости» к объектам, регистрируемым в Едином государственном реестре недвижимости (далее – ЕГРН), относятся жилые строения

(пункт 9 части 5 статьи 8). В приложении к Федеральному закону от 10.01.2003 № 19-ФЗ «О выборах Президента Российской Федерации» к недвижимости отнесены дачи и гаражи.

Поскольку иное не предусмотрено нормативными правовыми актами, при определении понятий «здание», «сооружение», «помещение» предлагаем учитывать соответствующие нормы Федерального закона от 30.12.2009 № 384-ФЗ «Технический регламент о безопасности зданий и сооружений»; при определении «объекта незавершенного строительства» – разъяснения в пункте 38 постановления Пленума Верховного Суда Российской Федерации от 23.06.2015 № 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации».

В соответствии со статьей 131 Гражданского кодекса и Федеральным законом «О государственной регистрации недвижимости» вещные права на объекты недвижимости подлежат государственной регистрации в ЕГРН.

Вместе с тем, целесообразно учитывать выводы, содержащиеся в определении Верховного Суда Российской Федерации от 07.04.2016 по делу № 310-ЭС15-16638. Суд отметил, что вещь является недвижимой либо в силу своих природных свойств (абзац первый пункта 1 статьи 130 Гражданского кодекса), либо в силу прямого указания федерального закона, что такой объект подчинен режиму недвижимых вещей (абзац второй пункта 1 статьи 130 Гражданского кодекса). По смыслу статьи 131 Гражданского кодекса закон в целях обеспечения стабильности гражданского оборота устанавливает необходимость государственной регистрации вещных прав на недвижимость. При этом, по общему правилу, государственная регистрация права на вещь не является обязательным условием для признания ее объектом недвижимости. Данный вывод содержится также в определении Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 30.09.2015 № 303-ЭС15-5520.

Таким образом, предусмотренные Гражданским кодексом основания для определения вида объектов имущества устанавливаются в каждом случае в соответствии с вышеперечисленными правовыми нормами об условиях (критериях) для признания вещи движимым или недвижимым имуществом.

Для выявления оснований отнесения объекта имущества к недвижимости целесообразно исследовать: наличие записи об объекте в ЕГРН; при отсутствии сведений в ЕГРН – наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению, например, для объектов капитального строительства – наличие документов технического учета или технической инвентаризации, разрешений на строительство и (или) на ввод объекта в эксплуатацию (при их необходимости), проектной документации, заключения экспертизы или иных документов, в которых содержатся сведения о соответствующих характеристиках объектов, и т.п.

Обращаем внимание на постановление Президиума Высшего Арбитражного Суда РФ от 24.09.2013 № 1160/13 по делу № А76-1598/2012, в котором указано, что по смыслу гражданского законодательства право собственности (право хозяйственного ведения и оперативного управления) может быть зарегистрировано лишь в отношении тех вещей, которые, обладая признаками недвижимости, способны выступать в гражданском обороте в качестве отдельных объектов гражданских прав.

Учитывая изложенное, при отсутствии записей об объекте имущества в ЕГРН основания для применения норм главы 30 НК РФ, зависящих от вида объекта имущества (движимое или недвижимое), определяются исходя из вышеперечисленных нормативных правовых актов и сложившейся судебной практики.

Доведите разъяснения до сотрудников налоговых органов, осуществляющих администрирование налогообложения имущества организаций.

Настоящее письмо носит сугубо информационно-справочный (рекомендательный) характер, не содержит положений, препятствующих непосредственному применению нормативных правовых актов, в т.ч. в понимании, отличном от изложенного, и не является официальным (общеобязательным) разъяснением законодательства.

Действительный государственный советник Российской Федерации 2 класса С.Л. Бондарчук

Транспорт

С автомобильным транспортом практически никогда не возникает проблем. Данные объекты обладают всеми признаками движимого имущества, которые обозначены в 130 статье ГК России. Как говорилось выше, исключением являются только самолеты, водные суда, космические ракеты и другие объекты, такие как спутники и МКС. Они подлежат обязательной госрегистрации.

Но, большинство компаний на балансе не имеет данного имущества и этого, скорее всего, никогда не случится. Другой транспорт не попадает под налог на имущество. Налогом облагается только то транспортное средство, которое принимались на баланс как основные до 1 января 2013 года.

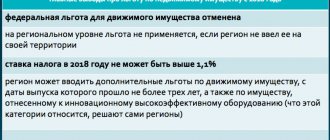

Льготы в отношении движимого имущества

Налоговые льготы по налогу на имущество установлены ст. 381 НК РФ. Льготы установлены как в отношении отдельных категорий налогоплательщиков, так и в отношении определенного имущества.

С 1 января 2015 г. расширен перечень льгот в отношении движимого имущества, освобождаемого от налогообложения.

Согласно новой редакции п. 25 ст. 381 НК РФ (в ред. Закона № 366-ФЗ) с 1 января 2015 г. освобождению от налога на имущество подлежит движимое имущество, принятое на учет с 1 января 2013 г. в составе основных средств. Можно ли рассматривать новую редакцию как автоматическое перемещение старых норм подп. 8 п. 4 ст. 374 НК РФ (в ред. Закона № 202-ФЗ) в разряд льготных операций?

Во-первых, в определенных ситуациях налоговая льгота не работает. Так, если основные средства получены в результате реорганизации, ликвидации организации либо от взаимозависимых лиц, то начиная с налоговой отчетности за I квартал 2015 г. они облагаются налогом на имущество на общих основаниях.

Причиной введения на законодательном уровне данного ограничения явились факты злоупотребления налогоплательщиками освобождением. Так, на практике имело место перераспределение имущества внутри группы взаимозависимых лиц, а также путем реорганизации, ликвидации организации.

Напомним, что взаимозависимыми признаются лица в случае, если их отношения могут оказать влияние на условия и (или) результаты совершаемых ими сделок (п. 1 ст. 105.1 НК РФ). В пункте 2 ст. 105.1 НК РФ приведен перечень таких оснований. Например, одним из оснований взаимозависимости является доля участия одной организации в другой организации. Если эта доля составляет более 25%, то организации признаются взаимозависимыми.

И если организация получила движимое имущество в 2013—2014 гг. от реорганизованной либо ликвидированной организации, а также от взаимозависимых лиц, оно исключалось из налоговой базы по налогу на имущество.

Причем против подобной имущественной налоговой оптимизации не возражали и представители финансового ведомства (см. письма Минфина России от 13.11.2013 № 03-05-05-01/48376, от 25.09.2013 № 03-05-05-01/39723, от 12.08.2013 № 03-05-05-01/32638, от 05.08.2013 № 03-05-05-01/31412, от 03.07.2013 № 03-05-05-01/25477, от 14.05.2013 № 03-05-05-01/16580, от 03.04.2013 № 03-05-05-01/10876).

Теперь взаимозависимое лицо либо правопреемник реорганизованной, ликвидированной организации не освобождается от уплаты налога на имущество как по ранее полученному движимому имуществу в результате реорганизации, ликвидации организации, от взаимозависимых лиц, так и по вновь приобретенному имуществу в этих случаях в 2015 г., за исключением имущества, относящегося к I—II амортизационным группам. Однако в этом случае у организации отсутствует обязанность представлять уточненные декларации по налогу на имущество за прошлые налоговые периоды (2013—2014 гг.), поскольку принятая норма, ухудшающая положение налогоплательщика, обратной силы не имеет (п. 2 ст. 5 НК РФ).

Во-вторых, для остальных налогоплательщиков введенные поправки не только сохраняют ранее действовавшие преференции, но и добавляют новые в виде выведения из-под объекта налогообложения движимого имущества I—II амортизационной группы, принятого к учету до 1 января 2013 г.

Федеральным законом от 29.11.2014 № 379-ФЗ введен новый п. 26 в ст. 381 НК РФ, который касается имущества, учитываемого на территории Крымского федерального округа, Республики Крым и города федерального значения Севастополя.

Так, с 1 января 2015 г. освобождается от налогообложения имущество организации, учитываемое на балансе организации — участника свободной экономической зоны, созданное или приобретенное в целях ведения деятельности на территории свободной экономической зоны и расположенное на территории данной свободной экономической зоны, в течение десяти лет с месяца, следующего за месяцем принятия на учет указанного имущества.

Отметим, что законами субъектов РФ, как правило, предусматриваются дополнительные налоговые льготы для определенной категории налогоплательщиков. Так, Законом Челябинской области № 155-ЗО от 23.06.2011 «О налоге на имущество организаций» снижена ставка налога на имущество в случае приобретения (создания) организацией в налоговом периоде основных средств, используемых в производстве продукции, выполнении работ или оказании услуг стоимостью не менее 8 млн руб.

При этом пониженная ставка рассчитывается по специальной формуле, и льгота по налогу на имущество распространяется только на созданные и (или) подвергшиеся достройке, дооборудованию, реконструкции, модернизации объекты основных средств, а не на все имущество предприятия.

Лизинговый объект и под аренду

Согласно статье 374 Налогового Кодекса РФ, от налога на имущество освобождены движимые объекты, которые будут переданы в лизинг. Этим льготным правом может воспользоваться либо лизингополучатель, либо лизингодатель, это зависит от того, на чьем балансе обозначено основное средство.

Также стоит понимать, что решение о том, кто будет ставить предмет лизинга на личный баланс решают совместно лизингополучатель и лизингодатель. Если данное имущество окажется на балансе лизингодателя, ему придется оплатить налог на имущество. То же самое касается второй стороны соглашения. Льготами также можно воспользоваться при передаче имущества во временное пользование. Оно относится к основным средствам и будет отображено бухгалтерском учёте как материальная ценность или вложение.

Расчет налога на имущество

Налоговым периодом по налогу на имущество признается календарный год. Отчетными периодами признаются I квартал, полугодие и девять месяцев календарного года (ст. 379 НК РФ).

По итогам каждого отчетного периода налогоплательщик должен представлять налоговые расчеты по налогу на имущество, по итогам календарного года — налоговую декларацию (п. 1 ст. 386 НК РФ).

Таким образом, налоговый расчет по авансовому платежу по налогу на имущество должен быть представлен:

— за I квартал 2015 г. — в срок до 30 апреля 2015 г.;

— за шесть месяцев 2015 г. — до 30 июля 2015 г.;

— за девять месяцев 2015 г. — до 30 октября 2015 г.

Налоговая декларация по налогу на имущество за 2015 г. должна быть представлена в срок до 30 марта 2021 г.

Следует отметить, что в отношении обновленного порядка обложения налогом на имущество движимых объектов налоговая служба выпустила разъяснение (письмо ФНС России от 20.01.2015 № БС-4-11/503), в котором подчеркнула, что если организация приобретает оборудование, относящееся к III—Х амортизационной группе после 1 января 2015 г., то редакция подп. 8 п. 4 ст. 374 НК РФ на него не распространяется. Однако по данному имуществу может быть использована льгота, установленная п. 25 ст. 381 НК РФ.

Подчеркнем, что в п. 25 ст. 381 НК РФ говорится о движимом имуществе, принятом на учет после 1 января 2013 г., без указания конкретного диапазона амортизационных групп. Но, исходя из того, что имущество I-II амортизационной группы не является объектом налогообложения (независимо от даты принятия на учет такого имущества), законодатель отнес имущество III-Х амортизационной группы к льготируемому.

Для наглядности систематизируем действующий с 1 января 2015 г. порядок налогообложения движимого имущества в табл. 1.

Модернизированные объекты

Основные движимые средства, которые ставились на баланс до 1 января 2013 года подлежат реконструкции или модернизации. По мнению Минфина, по отношению к данным объектам льготы действовать не должны. Данную позицию объясняют положениями ПБУ 6/01 где сказано, что основное средство должно быть принято к отчету по изначальной цене.

Что касается реконструкции и модернизации, здесь речь идет только о корректировках сформированной до этого стоимости. Это означает, что реконструкция и модернизация не могут изменить дату постановки основного средства на баланс. Если объект был зарегистрирован в 2012 году или ранее, имущество облагается налогом согласно общим основаниям.

Перечень движимого имущества, относящегося к объекту налогообложения

По общему правилу, объектом налогообложения по налогу на имущество является движимое и недвижимое имущество, которое учитывается на балансе в составе основных средств согласно бухгалтерским стандартам с учетом установленных особенностей (п. 1 ст. 374 НК РФ).

Особый порядок налогообложения предусмотрен:

— для имущества, переданного в доверительное управление (п. 378 НК РФ);

— имущества, переданного концессионеру и (или) созданного им в соответствии с концессионным соглашением (п. 378.1 НК РФ);

— отдельных объектов недвижимого имущества (п. 378.2 НК РФ).

Перечень имущества, не признаваемого объектом налогообложения, приведен в п. 4 ст. 374 НК РФ. Напомним, что с 1 января 2013 г. из налогооблагаемой базы исключались объекты движимого имущества, принятые на учет в качестве основных средств с 1 января 2013 г. (подп. 8 п. 4 п. 374 НК РФ в редакции Федерального закона от 29.11.2012 № 202-ФЗ; далее — Закон № 202-ФЗ). При этом движимые объекты основных средств, принятые на учет до 1 января 2013 г., в общем порядке облагались налогом на имущество. Указанный порядок просуществовал до 1 января 2015 г.

Федеральным законом от 24.11.2014 № 366-ФЗ (далее — Закон № 366-ФЗ) были внесены изменения в перечень не облагаемого налогом движимого имущества.

Так, начиная с 1 января 2015 г. к имуществу, не подлежащему налогообложению, относятся объекты основных средств, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Правительством РФ от 01.01.2002 № 1 (подп. 8 п. 4 п. 374 НК РФ).

При этом никаких ограничений по дате принятия движимых объектов к учету законодателем не установлено. Отметим, что к первой амортизационной группе относится все недолговечное имущество со сроком полезного использования от одного года до двух лет включительно. Например, конвейеры ленточные скребковые передвижные (код ОКОФ — 14 2915325), насосы конденсатные, питательные и песковые, грунтовые, шламовые (код ОКОФ — 14 2912103). Ко второй амортизационной группе относится имущество со сроком полезного использования свыше двух лет до трех лет включительно. Например, оснастка технологическая для машиностроения (код ОКОФ — 14 2896000), электронно-вычислительная техника, включая персональные компьютеры и печатающие устройства, серверы различной производительности, сетевое оборудование локальных вычислительных сетей, системы хранения данных, модемы для локальных и магистральных сетей (код ОКОФ — 14 3020000).

Такое движимое имущество не является объектом налогообложения независимо от даты принятия к учету (до 1 января 2013 г. либо после 1 января 2013 г.).

Следует отметить, что в большинстве случаев (исключения могут быть при консервации движимых объектов) движимые объекты первой амортизационной группы по состоянию на 1 января 2015 г. обладают нулевой остаточной стоимостью.

Внесенная в подп. 8 п. 4 ст. 374 НК РФ поправка сразу вызывает вопрос: необходимо ли по остальному движимому имуществу начислять имущественный налог?

Сразу скажем, что нововведения нельзя рассматривать в отрыве от новых п. 25 и 26 ст. 381 НК РФ, предусматривающих налоговые льготы.

Использованное ранее имущество

Предприятия нередко покупают движимые объекты, которые до этого момента эксплуатировались другими организациями. Это означает, что каждый из таких объектов ранее был учтен как основное средство на балансе бывшего владельца.

Поэтому, нужно разобраться в том, будет ли лишен текущий владелец прав на льготы. Скорее всего, каждый из специалистов из финансового ведомства даст отрицательный ответ. Каких-либо ограничений для объектов, которое ранее были использованы другим предприятием в НК РФ нет. Это означает, что подержанное имущество попадет под освобождение от налога, как и любой из новых объектов.

Организация раздельного учета

Как следует из приведенного расчета (см. пример 3), налогоплательщику необходимо организовать раздельный учет движимого имущества по следующим группам:

— движимое имущество, не подлежащее налогообложению;

— льготируемое движимое имущество;

— движимое имущество, подлежащее налогообложению.

Для этого необходимо открыть к счету 01 «Основные средства» и 02 «Амортизация основных средств» соответствующие субсчета:

— 01-1 «Основные средства, не подлежащие налогообложению»;

— 01-2 «Льготируемые основные средства»;

— 01-3 «Основные средства, подлежащие налогообложению»;

— 02-1 «Амортизация по основным средствам, не подлежащим налогообложению»;

— 02-2 «Амортизация по льготируемым основным средствам»;

— 02-3 «Амортизация по основным средствам, подлежащим налогообложению».

В том случае если компания ранее не включала в расчет налога на имущество движимые объекты, полученные в результате реорганизации (ликвидации) организации либо от взаимозависимых лиц, то по состоянию на 1 января 2015 г. необходимо перевести стоимость таких активов на субсчета 01-3 «Основные средства, подлежащие налогообложению» и 02-3 «Амортизация по основным средствам, подлежащим налогообложению».

Улучшения в арендованном помещении

Каждый арендатор рано или поздно начинает заниматься улучшением или изменением помещения, которое он снял. Иногда, одно из усовершенствований может оказаться в базе объектов, попадающих под налог на имущество. Все зависит от того, каким именно является улучшение – неотделимым или отделимым.

В последнем случае его можно успешно разобрать или перевести в другое место таким образом, чтобы это не повлияло на качество и внешний вид изделия. Также это будет означать, что данное улучшение признается движимым имуществом и налогом облагаться не будет. Неотделимым улучшением является капитальное вложения в снятый в аренду объект. Средства, которые были на это потрачены, учитывается в первоначальную цену помещения.

Следуя из этого, данное улучшение будет связано с объектом в целом и отнесётся к недвижимому имуществу. В итоге, арендатору придётся оплачивать имущественный налог на протяжении полного срока аренды. В юридической практике известны случаи, когда арендодатели не были согласны с такими условиями.

Иногда можно встретить мнение о том, что неотделимое улучшение должно приравниваться к отделимому и в следствии исключаться из облагаемой налогом базы. В большинстве случаев приводится аргумент о том, что собственником данных улучшении арендатор не является. В связи с этим, у него нет возможности становиться на учет в ИФНС по месту расположения объекта, который он арендовал и сдать при этом декларацию по имущественным налогам.

Особенности налогообложения

Основной причиной актуальности вопроса о принадлежности различных объектов к группе движимых или недвижимых активов является особенность отечественной системы уплаты налогов. Каждый субъект предпринимательства обязан регулярно сдавать отчетность по имущественному налогу. Данная процедура регламентирована двести пятьдесят шестой и двести пятьдесят восьмой статьями Налогового законодательства. В данных нормах закона говорится о том, что обложению налогом подлежат все объекты, которые требуют официального подтверждения права собственности.

Основываясь на вышесказанном можно сделать вывод, что движимые активы не подлежат налогообложению. Также данная информация позволяет сделать вывод, что субъектам предпринимательства необходимо уделять повышенное внимание процессу определения правового статуса каждого актива. В случае неправильной идентификации объекта могут возникнуть непредвиденные сложности, имеющие юридический характер.

Также следует отметить, что далеко не все недвижимые объекты облагаются имущественным налогом. Согласно четвертому пункту, триста семьдесят четвертой статьи Налогового законодательства, налогом на имущество не облагаются участки земли, природные ресурсы и водные конструкции, а также предметы культурного наследия, имеющие федеральное значение. К этой же категории можно отнести воздушные и морские суда, зарегистрированные в соответствующем реестре.

По юридическому критерию — движимой является вещь, перенос которой можно осуществить без нанесения для её назначения несоразмерного ущерба и вещь, не определяемая прямо законом, как недвижимость

Конструкции для рекламных вывесок, банкоматы, кондиционеры и терминалы

Будут применяться льготы или нет к кондиционерам, а также сигнализации (охранной и пожарной) зависит от особенности установки. Иногда они являются неотделимой частью системы техническо-инженерного обеспечения. В данном случае, они должны быть встроены в здание, постройку рядом или же устанавливаться как отдельный объект.

Например, если кондиционер вмонтирован в стену и выглядит как часть вентиляционной системы сооружения, его относят к недвижимости и владельцу придется заплатить за это налог. Также на этом примере можно рассмотреть ситуацию сигнализацией, являющейся составляющей инженерно-технической системы.

Если каждый из этих объектов установлен как самостоятельный, его можно снять и переместить, не нанося при этом ущерба сооружению. В таком случае, данное имущество будет отнесено к движимому и попадающему под льготы. Касательно платежных терминалов, банкоматов и рекламных сооружений, это самостоятельные объекты поэтому, по отношению к ним применяются льготы.

Движимые объекты в качестве уставного капитала или полученные при реорганизации

По завершению процесса реорганизации, компании переходит по праву наследства объект, принадлежащий предыдущему владельцу. Если он движимый, получателя по закону освобождают от уплаты налога. Любая их подобных вещей, которая получена не раньше 2013 года, не включается в базу налоговой службы. То же самое касается предметов, которые компания получила в результате выделения.

Такими же льготными условиями могут воспользоваться организации, которые создавались после перехода из унитарного предприятия. Если новая компания получит от муниципального или унитарного предприятия имущество, владелец имеет право не оплачивать государственный сбор. Также это касается движимого имущества, которое было внесено в уставной капитал в виде вклада.

Похожие записи:

- Лизинг — что это такое и зачем он нужен

- Ссуда — что это, в чём отличие от кредита

- Виды юридических лиц — подробный обзор

- Обременение — что это и как работает

- Рента — что это и как она работает

- Бенефициарный владелец — его права, кто им может…

- Сервитут — что это такое простыми словами

- Физические и юридические лица — в чём их различия

Практические ситуации

Теперь рассмотрим правила, действующие с 1 января 2015 г., для различных ситуаций.

Пример 1

На основании данных разделительного баланса в апреле 2013 г. был передан легковой автомобиль от реорганизуемой компании. Согласно Классификации основных средств, утвержденной Правительством РФ от 01.01.2002 № 1, транспортное средство (ОКОФ 15 3410010) включено компанией в третью амортизационную группу со сроком использования свыше трех лет до пяти лет включительно.

На протяжении 2013—2014 гг. не включала в налогооблагаемую базу остаточную стоимость автомобиля.

Однако, начиная с отчетности за I квартал 2015 г. такое движимое имущество не освобождается от налогообложения. Это означает, что будет исчислять налог на имущество (авансовые платежи) с остаточной стоимости автомобиля.

Данные об остаточной стоимости автомобиля приведены в табл. 2.

За I квартал 2015 г. начислит авансовые платежи по налогу на имущество в размере:

[(50 000 руб. + 40 000 руб. + 30 000 руб. + 20 000 руб.) : 4] х 2,2% х х 1/4 = 193 руб.

При этом у не возникает обязанности представлять уточненные декларации за прошлые налоговые периоды (2013—2014 гг.).

Обязанность уплачивать налог на имущество (авансовые платежи) возникает и в случае его получения от взаимозависимых лиц.

Пример 2

в 2014 г. получила от материнской компании (доля участия которой в уставном капитале «Авто» составляет более 25%) козловой кран. Согласно Классификации основных средств, утвержденной Правительством РФ от 01.01.2002 № 1, козловой кран (ОКОФ 14 2915010) включен компанией в седьмую амортизационную группу со сроком использования свыше 15 лет до 20 лет включительно.

не включала данное имущество в объект налогообложения в 2014 г. Однако, начиная с отчетности за I квартал 2015 г. такое движимое имущество не освобождается от налогообложения.

При этом у не возникает обязанности представлять уточненные декларации за прошлый налоговый период (2014 г.).

В том случае если в результате реорганизации, ликвидации организаций, от взаимозависимых лиц передавалось движимое имущество с ненулевой остаточной стоимостью, относящееся к I—II амортизационной группе, объект налогообложения не возникает.

Отметим, что такое имущество нельзя отнести к льготируемому, поскольку для таких категорий налогоплательщиков п. 25 ст. 381 НК РФ предусмотрены исключения.

Приведем порядок расчета авансовых платежей по налогу на имущество за I квартал 2015 г. в остальных случаях.

Пример 3

имеет на балансе объекты движимого имущества. Данные об остаточной стоимости данных объектов приведены в табл. 3.

Алгоритм расчета авансовых платежей по налогу на имущество следующий:

1) определяем остаточную стоимость имущества, не подлежащего налогообложению.

Это имущество I—II амортизационной группы:

50 000 руб. + 40 000 руб. + 30 000 руб. + 20 000 руб. = 340 000 руб.;

2) определяем среднюю остаточную стоимость льготируемого имущества.

Это имущество III—Х амортизационной группы, принятое на баланс после 01.01.2013:

(12 000 000 руб. + 11 650 000 руб. + 11 300 000 руб. + 10 950 000 руб.) : 4 = 11 475 000 руб.;

3) определяем среднюю остаточную стоимость облагаемого имущества.

Это имущество III—Х амортизационной группы, принятое на баланс до 01.01.2013:

(450 000 руб. + 400 000 руб. + 350 000 руб. + 300 000 руб.) : 4 = = 375 000 руб.;

4) определяем сумму авансового платежа по налогу на имущество за I квартал 2015 г:

375 000 руб. х 2,2% : 4 = 2063 руб.