Что представляет Патент для ИП

Патентная система налогообложения может использоваться исключительно предпринимателями. По своей сути, патент в данном случае представляет собой документ, который дает право заниматься выбранным направлением деятельности в течение установленного времени (но не более 1 года).

После получения патента ИП наделен правом сразу погасить его стоимость, либо разделить его на части и производить перечисление в строго определенное время. При этом субъект должен осознавать, что фактически уплата стоимости патента представляет собой перечисление налога в бюджет страны.

Основная фишка патента: размер налога рассчитывается исходя из условной доходности выбранного вида деятельности и закрепленной ставки налога. При этом нет никакой отчетности в ФНС. Но такой режим не всегда выгоден.

Власти субъекта страны должны определить список направлений деятельности, для которых на территории субъекта разрешено применять патентную систему, а также сумму возможной доходности по каждой. В результате, в двух соседних субъектах виды деятельности и их доходности могут различаться.

Если ИП выбирает патентную систему, ему нужно понимать, что уплату налога необходимо будет производить не после завершения какого-либо определенного периода, а в строго указанные сроки, фактически авансовыми платежами.

При этом срок, в течение которого будет использоваться патентная система, ИП выбирает самостоятельно. Он может право оформить его на период от 1 месяца и до 1 года. Таким образом, можно на практике попробовать новую систему, и если она покажется невыгодной — отказаться от ее использования.

Внимание: патент для ИП необходимо отличать от патента на работу. Последний оформляется лицами с иностранным гражданством с целью трудоустройства на территории России.

После приобретения патента предприниматель освобождается от уплаты НДФЛ по деятельности, которая перешла под ПСН, а также от НДС.

В случае, когда ИП хочет вести на патенте сразу несколько видов деятельности на патенте, необходимо будет приобретать по патенту на каждую из них. Кроме этого, также необходимо поступить, если одна и та же деятельность будет осуществляться в разных субъектах.

Сколько стоит патент для ИП

Перед покупкой разрешения важно рассчитать его точную стоимость. Исходя из полученных данных, можно сравнить, выгодно ли работать по ПСН или проще использовать другой налоговый режим. Одной из особенностей патентной системы является авансовая оплата стоимости разрешения. Размер взноса рассчитывается исходя не из реально полученного дохода, а потенциально возможного. Величина предполагаемой выручки определяется местным законодательством для каждого определенного вида деятельности.

Помимо предполагаемого дохода, на стоимость разрешения влияют другие показатели:

- срок действия документа;

- численность наемных работников;

- число транспортных средств;

- наличие нескольких торговых точек.

Порядок расчета налога

Стоимость определенного вида патента для ИП на 2021 год зависит от базового дохода, величина которого рассчитывается индивидуально для каждого вида предпринимательства в отдельно взятом регионе, а также календарного периода, на который оформляется разрешение. Годовая ставка налога фиксированная и составляет 6%. Исходя из этого формула расчета будет выглядеть так:

- СП = БД х 6%, где;

- СП – стоимость патента;

- БД – базовая доходность.

При условии, что ИП приобретает разрешение на срок менее одного года, полученный результат делится на 12 (количество месяцев году), после чего умножается на необходимое число периодов:

- СП = БД х 6% / 12 х КМ, где;

- СП – стоимость патента;

- БД – базовая доходность;

- КМ – количество месяцев.

Пример:

Коммерсант из г. Москвы планирует в 2021 году заниматься ремонтом обуви. Базовая доходность согласно законодательству составляет 660 тыс. рублей. Стоимость разрешения на год составит:

- 660 000 х 6% = 39 600 р.

Если деятельность, попадающая под патент, ИП будет осуществляться только 6 месяцев, полученный результат необходимо поделить на 12 и умножить на 6:

- 39 600 / 12 х 6 = 19 800 р.

Если самостоятельно трудно произвести расчет, можно воспользоваться онлайн-калькулятором, расположенным на официальном портале Федеральной налоговой службы. Пользоваться им может любой гражданин, желающий получить информацию о стоимости патента, вне зависимости от того, зарегистрирован он или нет. Схема работы с калькулятором не вызывает особых сложностей и состоит из заполнения следующих полей:

- Период. Выбирается календарный год, в котором предполагается вести бизнес.

- Период использования. Здесь вводится число месяцев в году, на протяжении которых предприниматель будет работать.

- УФНС. Необходимо выбрать название налоговой инспекции, например, 77 – город Москва.

- Муниципальное образование. Определяется конкретный район, в котором будет вестись бизнес.

- Вид деятельности. Из списка необходимо выбрать направление, в котором будет работать коммерсант.

- Значение. Заполняется при выборе определенных видов деятельности, например, для указания количества объектов торговли и пр.

- Рассчитать. После заполнения всех полей нужно нажать кнопку «Рассчитать», после чего программа выдаст сумму, необходимую к оплате.

Пример:

- Трава для кошек от авитаминоза. Как посадить дома любимую траву для кошек

- Чем полезен зеленый чай: как пить напиток

- Таблетки от лямблий у взрослых

Предприниматель из г. Москвы планирует заниматься прокатом в 2018 году на протяжении 7 месяцев. Вводим данные:

- период – 2018;

- период использования – 07;

- УФНС – 77 – город Москва;

- муниципальное образование – например, Администрация муниципального образования Тверской;

- вид – услуги по прокату.

После нажатия кнопки «Рассчитать» на экране появится информация о том, что стоимость патента на этот период составляет 34 650 р., причем оплачивается налог двумя частями:

- 11 550 р. – на протяжении 90 календарных дней с момента выдачи патента;

- 23 100 р. – до момента окончания действия разрешения.

Налоговые каникулы

Российским законодательством возможно установление нулевой ставки налога – налоговые каникулы. Бесплатный патент выдается сроком на 2 года со дня открытия собственного дела при условии, что:

- гражданин зарегистрирован в качестве ИП впервые;

- деятельность осуществляется в социальной, научной и производственных сферах, в том числе по оказанию бытовых услуг населению.

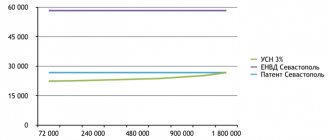

Действуют налоговые каникулы на период до 2021 года. Дополнительно к этому для коммерсантов, занимающихся предпринимательством в Республике Крым и г. Севастополе, до 2021 года ставка налогового взноса для всех видов коммерческой деятельности либо отдельных позиций может быть уменьшена до значения 4% (вместо законодательно установленной цифры 6%). Такое послабление для ИП зафиксировано в НК РФ – п. 2 ст. 346.5.

Кто может использовать патентную систему налогообложения

НК устанавливает, что патентную систему могут применять те субъекты бизнеса, кто стоит на учете в качестве предпринимателя. Таким образом компании не наделены правом использовать патентную систему.

Однако и для самих предпринимателей установлены ограничения. В частности, перейти на ПСН можно только тем, у кого нет привлеченных со стороны сотрудников, либо их число не превышает 15 человек. При этом в их число должны входить как работники на трудовых договорах, так и те, кто привлечен на основе договора подряда.

Виды деятельности, на которых можно использовать патентную систему, устанавливаются местными властями. Такой перечень является закрытым — это значит, что если какое-либо направление деятельности не входит в него, значит ИП не имеет право перейти оформив заявление на получение патента для ИП по форме 26.5-1.

Внимание: запрещено находиться на патентной системе, если проводится управление по доверительной системе, либо организационная форма выражена как простое товарищество.

Установлен максимальный размер доходов, который может получить ИП на патенте. В настоящее время он не может превысить 60 млн. рублей.

Также закон устанавливает предел, который не может превысить потенциальный доход по какому-либо виду деятельности. Сейчас он составляет 1 млн. рублей.

Однако к этому показателю необходимо применять дефлятор, который каждый год пересматривается правительством страны. Таким образом, для 2021 года максимальная доходность не может быть более 1,481 млн. рублей.

Внимание: региональные власти наделены правом в отдельных случаях увеличивать потенциальный доход не более чем в 10 раз.

Чаще всего, патент оформляют для следующих направлений деятельности:

- Услуги ритуального характера;

- Сбор и размещение различных отходов, включая вторичное сырье;

- Услуги по ремонту компьютерной и подобной техники;

- Услуги парикмахера и косметолога;

- Услуги по транспортировке пассажиров и грузов;

- И другие.

Отчетность ИП на патентном режиме 2021 (с работниками)

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент

на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю

налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек

по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

- Налоговая декларация НЕ СДАЕТСЯ.

- Сведения о среднесписочной численности работников до 20 января

(1 раз в год) - Обязательное ведение Книги учета доходов и расходов. При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

- 2 НДФЛ до 1 апреля

следующего года (1 раз в год) - 6-НДФЛ предоставляют ежеквартально

(не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01). - ЕССС (Единый социальный страховой сбор)- ежеквартально (не позднее позднее I кв.

– 30.04;

II кв.

– 31.07;

III кв.

– 31.10;

IV кв

. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

- Сведения о застрахованных лицах- СЗВ-М- ежемесячно

(до 15 числа каждого месяца). - Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

Отчетность в Фонд социального страхования (ФСС):

- Форма 4 ФСС

(

по взносам «на травматизм

») (

ежеквартально

не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01) - Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля

–

ежегодно

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

- Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

- Если патент получен на срок от 6 месяцев до календарного года:

- Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год

(

32 385 руб.

)

– не позднее 31 декабря 2021 г.

Взносы могут быть уплачены ежемесячно (

2 698,75 руб.

) или ежеквартально

(8 096,25руб.)

до 31 числа текущего месяца фиксированными платежами.Срок уплаты страховых взносов с дохода, превышающего 300 000

за 2021 год –

не позднее 1 апреля года,

следующего за истекшим расчетным периодом. - НДФЛ 13%

за сотрудников (удерживаются в день выдачи зарплаты). Перечислить 13% не позднее дня, следующего за днем фактической выплаты работнику, от зарплаты сотрудника - Взносы в ПФР за работников (платятся ежемесячно не позднее 15-го числа следующего месяца). ИП-работодатели применяют пониженные ставки страховых взносов за работников во всех видах патентной деятельности, кроме сдачи в аренду недвижимости, торговли и общепита (без взносов в ФФОМС и ФСС).

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

Следует обратить внимание на то, что гл. 26.5 НК РФ, регулирующая ПСН, не содержит положений, предусматривающих возможность уменьшения стоимости патента на страховые взносы на обязательное страхование, в связи с чем сумма налога по ПСН не уменьшается на сумму страховых взносов, рассчитанных исходя из стоимости страхового года.

Патентная система налогообложения в 2021 году для ИП: виды деятельности

Виды деятельности, на которых может находиться предприниматель, перечислены в ст. 346.43 НК РФ. Регионы наделены правом добавлять туда свои направления работы.

Сейчас в законе перечислены 63 вида деятельности, для каких можно приобретать патент:

| Шифр | Расшифровка вида |

| 01 | Работы по ремонту и пошиву одежды из ткани, меха, кожи, головных уборов; ремонт, вязание и пошив трикотажной одежды |

| 02 | Работы по пошиву, чистке, ремонту и покраске обуви |

| 03 | Работы косметического и парикмахерского направления |

| 04 | Работы по химчистке одежды, ее окраске, услуги прачечной |

| 05 | Создание и ремонт изделий из металла — дверных ключей, знаков с номерами, уличных указателей и т. д. |

| 06 | Работы по ремонту и обслуживанию бытовых приборов, машин, радиоэлектроники, часов и т. д. |

| 07 | Работы по ремонту мебели |

| 08 | Работы фото и кино лабораторий, фотоателье |

| 09 | Работы по обслуживанию и ремонту автомобилей и мототранспорта, и аналогичных средств и оборудования |

| 10 | Выполнение перевозки различных грузов на автомобилях |

| 11 | Выполнение перевозки пассажиров на автомобилях |

| 12 | Работы по ремонту домов и других строений |

| 13 | Выполнение работ по монтажу, электромонтажу, санитарно-технических услуг, сварочных работ |

| 14 | Выполнение услуг остекления балконов, лождий, вырезке стекол и зеркал, художественная обработка стекол |

| 15 | Услуги обучения людей при помощи курсов и репетиторов |

| 16 | Услуги наблюдения за детьми и больными людьми |

| 17 | Работа приемного пункта стеклопосуды и другого вторичного сырья (кроме металлолома) |

| 18 | Работы ветеринарной направленности |

| 19 | Передача в аренду или в наем жилых и нежилых комнат, дач, земельных участков, которые принадлежат на основании документа о собственности |

| 20 | Создание товара, относящегося к изделиям народного промысла |

| 21 | Различные услуги производственного плана — переработка продуктов сельского хозяйства и леса, сюда же относится помол зерна, обработка круп, переработка семян, содержащих масло, производство и копчение колбас, обработка картофеля, переработка полученной шерсти на пряжу трикотажного использования, выделка шкур, расчесывание шерсти, стрижка животных, производство и ремонт гончарных и бондарных изделий, услуги по защите садов, огородов, зеленых насаждений от вредителей; производство валяной обуви, производство сельхозинвентаря из полученных материалов, работа гравировщика по металлу, стеклу, дереву, керамике; производство и ремонт лодок из дерева, ремонт игрушек, ремонт инвентаря и снаряжения туристов, вспашка огородов, распил деревьев на дрова, производство и ремонт очков, изготовление визиток и пригласительных, переплетные, брошюровочные работы, заправка газовых баллончиков для сифонов, замена батареек в часах и других приборах и т. д. |

| 22 | Изготовление и ремонт ковров и аналогичных изделий |

| 23 | Ремонт изделий ювелирного направления и бижутерии |

| 24 | Гравировка и чеканка изделий ювелирного направления |

| 25 | Запись в моно и стерео формате речи, пения, музыки от заказчика на магнитную ленту или СД-диск, перезапись имеющихся музыкальных и литературных произведений с предоставленного носителя на магнутную ленту или диск |

| 26 | Выполнение уборки помещений и ведения домашнего хозяйства |

| 27 | Выполнение оформления интерьера помещения для проживания, выполнение услуг художественного оформления |

| 28 | Работы по ведению занятий физкультуры и спорта |

| 29 | Выполнение услуг носильщиков на автовокзалах, железнодорожных вокзалах, аэропортах и т. д. |

| 30 | Услуги туалетов на платной основе |

| 31 | Предоставление услуг по приготовлению блюд в домашних условиях |

| 32 | Перевозка пассажиров транспортом по воде |

| 33 | Перевозка грузов транспортом по воде |

| 34 | Работы, относящиеся к продаже продукции сельхознаправления (хранение, перевозка, просушка, мойка и т. д.) |

| 35 | Работы по обслуживанию сельхозпроизводств (механизированные, мелиоративные, транспортные и т. д.) |

| 36 | Предоставление услуг зеленого хозяйства и декоративных цветонасаждений |

| 37 | Работы по ведению охотничьих хозяйств и проведению охоты |

| 38 | Занятие деятельностью, связанной с медициной и фавмацевтикой предпринимателем, имеющим на это необходимую лицензию |

| 39 | Ведение детективной деятельности предпринимателем, имеющим на это лицензию |

| 40 | Предоставление услуг проката |

| 41 | Проведение экскурсий |

| 42 | Предоставление обрядовых услуг |

| 43 | Предоставление ритуальных услуг |

| 44 | Предоставление услуг патрулирования на улице, сторожей, вахтеров |

| 45 | Торговля в розницу через помещения стационарного типа с площадью зала для торговых операций не более 50 кв. м. |

| 46 | Торговля в розницу через объекты стационарного типа, которые не имеют залов для торговли, а также через нестационарные объекты |

| 47 | Осуществление услуг по общественному питанию с залом для обслуживания клиентов не больше 50 кв. м. |

| 48 | Осуществление услуг по общественному питанию через объекты, которые не оборудованы отдельным залом для посетителей |

| 49 | Предоставление услуг забоя, транспортировки, перегона скота |

| 50 | Выпуск кожи и кожаных изделий |

| 51 | Сбор и запасание лесных ресурсов недревесного типа, лекраственных растений |

| 52 | Переработка, сушка, консервирование овощей и фруктов |

| 53 | Создание молочной продукции |

| 54 | Создание материалов для посадки овощных и ягодных культур, выращивание рассады |

| 55 | Выпуск хлебобулочных и мучных изделий |

| 56 | Рыбоводство, товарное и спортивное рыболовство |

| 57 | Лесоводство и другая лесная хозяйственная деятельность |

| 58 | Услуги письменного и устного перевода |

| 59 | Услуги ухода за престарелыми и инвалидами |

| 60 | Сбор, обработка, утилизация отходов, обработка сырья, полученного вторично |

| 61 | Резка и обработка камня, предназначенного для изготовления памятников |

| 62 | Предоставление услуг по создании программ для компьютеров и баз данных, их адаптация к текущим условиям и модернизация |

| 63 | Ремонт компьютерной техники и сетевого оборудования |

Внимание: для Москвы сейчас введены 80 направлений работы для патента. Однако несмотря на их количество, это все те же виды, которые указаны в НК. Такое большое количество обуславливается тем, что некоторые виды, которые в кодексе объединены в один пункт, здесь разбиты на самостоятельные.

Законодатели Санкт-Петербурга установили для своих предпринимателей 65 направлений деятельности. Они также взяты из перечня НК, а некоторые виды раздроблены не самостоятельные – к примеру, выделены продажа журналов и прочей печатной продукции.

Как получить патент для ИП в 2018 году

При выборе системы расчета налогов предварительно нужно рассмотреть все законодательные акты из этой сферы. Это даст возможность понять — попадает ли выбранная деятельность под нее, или же нет.

После этого субъект проверяет свое соответствие установленным законом обязательным критериям.

Если предприниматель соответствует условиям, и выбранная им деятельность может вестись на патенте, он должен оформить заявление в формате 26.5-1. Это производится по месту, где деятельность будет осуществляться.

Патент можно приобретать в любом налоговом органе, в сферу деятельности которой подпадает место осуществления деятельности. Но для некоторых направлений работы (к примеру, перевозок), патент необходимо оформлять в органе по месту прописки.

Заполнять бланк заявления можно при помощи компьютера, либо от руки. Лучше всего, чтобы бланк заполнялся в специальных программах либо сервисах — тогда шанс допустить ошибку при внесении данных будет сведен к минимуму.

Внимание: по закону, отправить заявление необходимо за 10 дней до момента начала осуществления деятельности. Разрешено подать заявление на патент вместе с пакетом документов для регистрации ИП.

Доставить бланк в орган ФНС можно лично, через свое доверенное лицо (тогда на него нужно оформлять нотариальную доверенность), почтовой связью либо через сеть интернет.

После того, как заявление поступило в госорган, его рассматривают в течение 5 дней и выносят свое решение. Оно выражается в патенте, либо отказе от его выдачи.

Отчетность ИП на патентном режиме 2021 (с работниками)

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент

на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю

налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек

по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

- Налоговая декларация НЕ СДАЕТСЯ.

- Сведения о среднесписочной численности работников до 20 января

(1 раз в год) - Обязательное ведение Книги учета доходов и расходов.

В каком случае можно получить отказ (ст. 346.45 п. 4)

В НК установлены случаи, когда предпринимателю может быть выдан отказ в применении патентной системы.

Это может произойти в следующих ситуациях:

- Выбранная деятельность в этом регионе не подходит под применение патентной системы;

- В заявлении указан срок действия, который больше максимально возможного, либо меньше минимально разрешенного.

- ИП не подходит под критерии, которые нужно соблюдать для ПСН;

- ИП ранее уже применял патент, и у него до сих пор не полностью уплачена сумма налога;

- В заявлении допущены ошибки, оно заполнено неправильно или не полностью.

Как открыть ИП на патенте?

-20.10, IV кв. -20.01)

–

ежегодно

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

- Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

- Если патент получен на срок от 6 месяцев до календарного года:

- Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год

(

32 385 руб.

)

– не позднее 31 декабря 2021 г.

Взносы могут быть уплачены ежемесячно (

2 698,75 руб.

) или ежеквартально

(8 096,25руб.)

до 31 числа текущего месяца фиксированными платежами.Срок уплаты страховых взносов с дохода, превышающего 300 000

за 2021 год –

не позднее 1 апреля года,

следующего за истекшим расчетным периодом. - НДФЛ 13%

за сотрудников (удерживаются в день выдачи зарплаты). Перечислить 13% не позднее дня, следующего за днем фактической выплаты работнику, от зарплаты сотрудника - Взносы в ПФР за работников (платятся ежемесячно не позднее 15-го числа следующего месяца). ИП-работодатели применяют пониженные ставки страховых взносов за работников во всех видах патентной деятельности, кроме сдачи в аренду недвижимости, торговли и общепита (без взносов в ФФОМС и ФСС).

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

Следует обратить внимание на то, что гл. 26.5 НК РФ, регулирующая ПСН, не содержит положений, предусматривающих возможность уменьшения стоимости патента на страховые взносы на обязательное страхование, в связи с чем сумма налога по ПСН не уменьшается на сумму страховых взносов, рассчитанных исходя из стоимости страхового года.

Сколько стоит патент для ИП в 2021 году в Москве, Санкт-Петербурге и других городах

Стоимость патента определяется из нескольких показателей, главным из которых является максимальный условный доход. Для каждого субъекта он определяется отдельно, поэтому для расчета стоимости патента можно обратиться в свою инспекцию, сообщить им все исходные данные, после чего будет произведен расчет.

На сайте налоговой есть сервис, позволяющий произвести определение стоимости патента онлайн – https://patent.nalog.ru.

Там требуется проставить количество месяцев, место, направление работы, число привлекаемых сотрудников. Калькулятор рассчитает общую сумму налога и, при необходимости, произведет его разбивку для уплаты по периодам.

Для полностью ручного расчета требуется узнать доходность для необходимого вида деятельности в регионе работы. Это значение нужно умножить на 6% (ставка налога) и затем произвести корректировку на количество месяцев работы.

Ип на патенте с сотрудниками какие налоги нужно платить в 2021 году

Срок уплаты страховых взносов с дохода, превышающего 300 000

за 2021 год –

не позднее 1 апреля года,

следующего за истекшим расчетным периодом.

за сотрудников (удерживаются в день выдачи зарплаты). Перечислить 13% не позднее дня, следующего за днем фактической выплаты работнику, от зарплаты сотрудника

Следует обратить внимание на то, что гл. 26.5 НК РФ, регулирующая ПСН, не содержит положений, предусматривающих возможность уменьшения стоимости патента на страховые взносы на обязательное страхование, в связи с чем сумма налога по ПСН не уменьшается на сумму страховых взносов, рассчитанных исходя из стоимости страхового года.

Порядок уплаты налога (патента)

Процесс погашения патента подробно указан в НК. Он устанавливается исходя из количества месяцев, на которые приобретен патент:

- Если его срок действия до 6 месяцев, то налог перечисляется в бюджет до момента истечения периода действия;

- Если срок от 6 месяцев и до 1 года, то оплатить налог нужно двумя частями. Сначала третья часть стоимости патента перечисляется в период 90 дней с момента приобретения. Оставшийся налог необходимо перечислить до момента истечения его срока действия.

Важно: начиная с 2021 года было отменено правило, по которому непогашение патента в срок автоматически лишало права на его применение. Теперь, как и в случае с другими налогами, предпринимателю будут начислены штрафы и пени, но сам патент будет действовать до конца своего срока.

Купить патент на новый срок невозможно, пока не погашены долги по предыдущему.

Налоги и обязательные платежи для ИП на патенте

При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

следующего года (1 раз в год)

(не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01).

– 30.04;

II кв.

– 31.07;

III кв.

– 31.10;

IV кв

. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

- Сведения о застрахованных лицах- СЗВ-М- ежемесячно

(до 15 числа каждого месяца). - Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

Отчетность в Фонд социального страхования (ФСС):

- Форма 4 ФСС

(

по взносам «на травматизм

») (

ежеквартально

не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01) - Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля

–

ежегодно

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

- Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

- Если патент получен на срок от 6 месяцев до календарного года:

- Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год

(

32 385 руб.

)

– не позднее 31 декабря 2021 г.

Взносы могут быть уплачены ежемесячно (

2 698,75 руб.

) или ежеквартально

(8 096,25руб.)

до 31 числа текущего месяца фиксированными платежами.Срок уплаты страховых взносов с дохода, превышающего 300 000

за 2021 год –

не позднее 1 апреля года,

следующего за истекшим расчетным периодом. - НДФЛ 13%

за сотрудников (удерживаются в день выдачи зарплаты). Перечислить 13% не позднее дня, следующего за днем фактической выплаты работнику, от зарплаты сотрудника - Взносы в ПФР за работников (платятся ежемесячно не позднее 15-го числа следующего месяца). ИП-работодатели применяют пониженные ставки страховых взносов за работников во всех видах патентной деятельности, кроме сдачи в аренду недвижимости, торговли и общепита (без взносов в ФФОМС и ФСС).

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

Следует обратить внимание на то, что гл. 26.5 НК РФ, регулирующая ПСН, не содержит положений, предусматривающих возможность уменьшения стоимости патента на страховые взносы на обязательное страхование, в связи с чем сумма налога по ПСН не уменьшается на сумму страховых взносов, рассчитанных исходя из стоимости страхового года.

Пример расчета патента

ИП Добрая А. Н. Хочет открыть ветеринарную клинику. Для работы планируется привлечь еще 3 сотрудников. В регионе, где она планирует вести деятельность, при данных показателях базовая доходность составляет 1300000 рублей.

Патент планируется приобрести на 10 месяцев.

Произведем расчет налога: 1300000 х 6% / 12 х 10 = 65000 руб.

Патент нужно будет оплатить двумя суммами: 21667 руб в течение 90 дней с момента получения патента и затем 43333 руб до момента его окончания.

Налоги и отчетность на патентной системе

Основной налоговый платеж, который делает предприниматель, находящийся на патенте — это стоимость самого патента. Других специальных налогов на этой системе нет.

Также на ПСН не предусмотрена отдельная декларация. Однако, поскольку одним из требований системы является определенный размер доходов, для их контроля необходимо вести книгу доходов и расходов (КУДИР). При этом если у ИП приобретено несколько патентов, все операции по ним можно заносить в одну общую книгу.

Произведенные расходы не имеют никакого значения, поэтому их можно не фиксировать.

Когда составляется книга, необходимо следовать нескольким правилам:

- Записи в ней должны идти в том же порядке, как были получены доходы;

- Каждая запись должна занимать одну строку;

- Если произведена ошибка, то неверные сведения зачеркиваются одной чертой, после чего сверху надписывается верное значение. Применение системы «Штрих» недопустимо.

Важно: как только у патента закончился срок действия, ИП должен предоставить в ФНС оформленную КУДИР.

Если в книге будут обнаружены ошибки, но на предпринимателя могут налагаться штрафы в размере:

- 10 тысяч руб — за однократное нарушение;

- 30 тысяч руб — за многократное нарушение.

Предприниматель, как и на других режимах, должен перечислять за себя взносы в Пенсионный фонд и Медстрах. Но от отчетности по них он освобожден. Если патент приобретен на период менее 1 года, то суммы взносов также подлежат корректировке.

Кроме этого, ИП должен перечислить 1% от полученных доходов свыше 300 тысяч руб. Но при их определении есть особенность — в расчет берутся не реальные поступления, а максимально возможный доход, проставленный в патенте.

Отчеты в Росстат ИП на патенте должен составлять в полном объеме. Если у предпринимателя есть имущество, которое подлежит обложению, по нему необходимо платить налог и отправлять декларацию.

Если у ИП есть привлеченные работники, то по ним отправляется полный перечень отчетов:

- Средняя списочная численность;

- Бланки 2-НДФЛ и 6-НДФЛ;

- Единый расчет по взносам;

- Отчеты для ПФР: СЗВ-М и СЗВ-СТАЖ;

- 4-ФСС (если перечисляются взносы в соцстрах).

Отчетность ИП на патентном режиме 2021 (с работниками)

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент

на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю

налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек

по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

- Налоговая декларация НЕ СДАЕТСЯ.

- Сведения о среднесписочной численности работников до 20 января

(1 раз в год) - Обязательное ведение Книги учета доходов и расходов. При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

- 2 НДФЛ до 1 апреля

следующего года (1 раз в год) - 6-НДФЛ предоставляют ежеквартально

(не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01). - ЕССС (Единый социальный страховой сбор)- ежеквартально (не позднее позднее I кв.

– 30.04;

II кв.

– 31.07;

III кв.

– 31.10;

IV кв

. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

- Сведения о застрахованных лицах- СЗВ-М- ежемесячно

(до 15 числа каждого месяца). - Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

Отчетность в Фонд социального страхования (ФСС):

- Форма 4 ФСС

(

по взносам «на травматизм

») (

ежеквартально

не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01) - Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля

–

ежегодно

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

- Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

- Если патент получен на срок от 6 месяцев до календарного года:

- Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год

(

32 385 руб.

)

– не позднее 31 декабря 2021 г.

Взносы могут быть уплачены ежемесячно (

2 698,75 руб.

) или ежеквартально

(8 096,25руб.)

до 31 числа текущего месяца фиксированными платежами.

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

Совмещение ПСН с другими системами налогообложения

Нормы НК РФ предусматривают, что патент можно совмещать с другими системами налогообложения, среди которых выделяют:

- Общая система налогообложения (ОСНО).

- Упрощенная система налогообложения (УСНО).

- Единый налог на вмененный доход (ЕНВД) – по факту это аналог патента.

Положения нормативных актов в сфере исчисления налогов обязывают налогоплательщика организовать раздельный учет поступлений, расходования средств, а также используемого на этих режимах имущества. Главная цель такого разделения — избежание двойного налогообложения.

Отдельно нужно учитывать объекты, доходы и расходы по каждой из систем налогообложения.

Внимание: выделяют следующие особенности совмещения ПСН с другими системами. Если одновременно применяется ЕНВД и ПСН, то субъекту необходимо для соблюдения критериев применения патента, учитывать численность работников на обоих режимах.

Если итоговое число сотрудников более 15 человек, то происходит утрата права на патент и необходимость использования другой системы.

Если осуществляется одновременное применение УСНО и ПСН, то доходы для условия применения режима нужно брать суммарно по каждой системе. Критерий соблюдения размера по УСНО также требует, что бы доходы учитывались в целом. Поэтому данные значения нужно постоянно контролировать для сопоставления их с закрепленными в нормах критериями.

Обязательным также должен быть контроль за численностью занятых у предпринимателя работников. Для возможности применения ПСН нужно учитывать только количество работников, занятых на видах деятельности с этим режимом. А вот для возможности использования УСНО учитывается численность всего персонала предпринимателя.

Отчетность ИП на патентном режиме 2021 (с работниками)

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент

на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю

налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек

по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

- Налоговая декларация НЕ СДАЕТСЯ.

- Сведения о среднесписочной численности работников до 20 января

(1 раз в год) - Обязательное ведение Книги учета доходов и расходов. При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

- 2 НДФЛ до 1 апреля

следующего года (1 раз в год) - 6-НДФЛ предоставляют ежеквартально

(не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01). - ЕССС (Единый социальный страховой сбор)- ежеквартально (не позднее позднее I кв.

– 30.04;

II кв.

– 31.07;

III кв.

– 31.10;

IV кв

. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

- Сведения о застрахованных лицах- СЗВ-М- ежемесячно

(до 15 числа каждого месяца). - Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

Отчетность в Фонд социального страхования (ФСС):

- Форма 4 ФСС

(

по взносам «на травматизм

») (

ежеквартально

не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01) - Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля

–

ежегодно

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

- Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

- Если патент получен на срок от 6 месяцев до календарного года:

- Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год

(

32 385 руб.

)

– не позднее 31 декабря 2021 г.

Взносы могут быть уплачены ежемесячно (

2 698,75 руб.

) или ежеквартально

(8 096,25руб.)

до 31 числа текущего месяца фиксированными платежами.

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

В каком случае происходит утрата права применения ПСН

Нормы налогового законодательства определяют случаи, когда предприниматель может потерять право на использование ПСН, к ним относятся:

- Превышение суммы поступивших доходов с начала года 60 млн. рублей.

- Превышение наемных работников предпринимателя 15 человек.

В 2021 году также утрата права на патент была возможна в случае, когда ИП не производил в установленные сроки оплату его стоимости. Действующие нормы отменили существующий ранее критерий. Если ИП не соблюдает установленные сроки, то ему налоговая начисляет пени за просрочку платежа, но право на патент за ним сохраняется.

При утрате права на патент, предпринимателю нужно выполнить следующие действия:

- Выбрать режим исчисления налогов, который будет им применять после утери права — ОСНО, УСНО, ЕНВД, ЕСХН.

- За срок, когда было потеряно им право на использование ПСН, необходимо исчислить все предусмотренные налоги для выбранной системы и перечислить их в бюджет. При этом законодательство предусматривает возможность в счет данных налогов зачесть оплаченные суммы по патенту.

Внимание: когда предпринимателем было утрачено право на патент, восстановить его можно в начале следующего года, который идет годом такой потери.

Как рассчитываются налоговые платежи на ПСН

Патент предоставляется на срок от 1 месяца до 12 месяцев. Налоговый период длится весь срок действия патента. Если ИП завершает работать на ПСН, налоговый период заканчивается, когда ИП снимается с учета.

Ставка налога по патентной системе налогообложения устанавливается каждым субъектом РФ:

- ставка в размере 0%: на основании п.3 ст. 346.50 НК РФ в области могут быть предоставлены налоговые каникулы для ИП сроком на 2 года. Это действует только для тех ИП, которые впервые стали работать по данной системе. Налоговые каникулы действуют только для следующих областей деятельности: предоставление бытовых услуг, работа в научной, социальной или производственной сфере;

- ставка, которая равняется 6%: налоговые каникулы перестают действовать в 2021 году. Если в субъекте действует данный закон, и предприниматель в первый раз прошел регистрацию, то патент оплачивается в течение двух лет. Иначе ставка будет составлять 6%;

- в Республике Крым и в Севастополе ставка равняется 4%.

Бизнесмен не должен сам рассчитывать стоимость патента. Данную процедуру осуществляет налоговая. В документе прописывается общий размер налога и когда он должен быть выплачен.

Определение размера стоимости патента происходит двумя способами:

- при выдаче документа на год, налоговую базу необходимо умножить на 6%;

- при сроке действия меньшем чем 12 мес., сначала налоговую базу делят на 12 мес. Затем выполняют произведение полученной суммы на количество месяцев действия патента, потом осуществляют умножение на 6%.

В режиме он-лайн на сайте налоговой можно применить калькулятор расчета стоимости патента.

Как рассчитать платеж по патентной системе

Снятие с учета плательщика

Законодательно закреплена обязанность ИП осуществить снятие с патента в срок пяти дней с даты окончания срока его действия.

Когда предприниматель приобретал несколько патентов, то сняться с учета он должен по окончанию срока действия последнего патента.

Предпринимателю дано право произвести добровольный отказ от использования патента. Причиной отказа может выступать изменение муниципального законодательства, прекращение деятельности, по которой используется ПСН и другое.

Оформить свой отказ от применения патента, предприниматель должен с использованием заявления, для которого предусмотрена специальная форма 26.5-4.

Снятие с учета обязательно должно производиться, если происходит нарушение критериев его применения. К примеру, численность сотрудников ИП составила более 15 человек. Тогда патент предприниматель покидает в принудительном порядке. Ему вменяется в обязанность подача в ИФНС заявления, для которого установлена форма 26.5-3, в течение 10 дней с момента обнаружения такого факта.

Отчетность ИП на патентном режиме 2021 (с работниками)

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент

на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю

налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек

по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

- Налоговая декларация НЕ СДАЕТСЯ.

- Сведения о среднесписочной численности работников до 20 января

(1 раз в год) - Обязательное ведение Книги учета доходов и расходов. При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

- 2 НДФЛ до 1 апреля

следующего года (1 раз в год) - 6-НДФЛ предоставляют ежеквартально

(не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01). - ЕССС (Единый социальный страховой сбор)- ежеквартально (не позднее позднее I кв.

– 30.04;

II кв.

– 31.07;

III кв.

– 31.10;

IV кв

. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

- Сведения о застрахованных лицах- СЗВ-М- ежемесячно

(до 15 числа каждого месяца). - Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

Отчетность в Фонд социального страхования (ФСС):

- Форма 4 ФСС

(

по взносам «на травматизм

») (

ежеквартально

не позднее Iкв.-20.04, II кв.-20.07, III кв.

Патентная система налогообложения в 2018 году для ИП: плюсы и минусы

Принимая решение приобрести патент, ИП должен учитывать что данная льготная система имеет как положительные, таки отрицательные стороны. Поэтому, чтобы выбор был правильным, нужно знать все эти моменты.

К положительным сторонам ПСН можно отнести:

- Небольшие по сумме затраты, возникающие, когда приобретается патент для ИП.

- Довольно большой выбор срока действия патента. Ведь его можно купить на срок от одного месяца до одного года.

- Патент можно приобрести на все виды деятельности на патенте, а также в любом желаемом регионе, если эти направления можно применять на ПСН.

- Субъекты хозяйствования на этой системе не составляют и не сдают отчеты в ИФНС.

- Для ПСН существует возможность использования льготы при исчислении взносов. Для некоторых видов деятельности, в бюджет нужно уплачивать отчисления только в ПФР и ФОМС. Отчисления в ФСС вменяются только в обязанность некоторых ИП на патенте, у которых осуществляется определенный вид деятельности.

- В настоящее время более 60 направлений деятельности позволяют применять ИП ПСН. При этом местные власти могут увеличивать это количество, вводя дополнительные виды. Законодательно закреплен обязательные перечень направлений деятельности, который обязательно должен быть доступен для применения ПСН.

- Для патента установлена отсрочка обязательного перехода на онлайн-кассы до 01.07.2019 года. Однако, данное правило не распространяется на общепит и розничную продажу.

К отрицательным сторонам патента можно отнести:

- Большинство направлений деятельности, на которых доступно применение ПСН, относится к сфере услуг и ремесленным производствам.

- Для возможности использования ПСН необходимо соблюдения критерия по численности. Ограничение установлено на уровне 15 человек, при этом данное количество нельзя превышать предпринимателю в целом по всем направлениям бизнеса.

- Для патента существуют предельные значения физических показателей, которые значительно ниже, чем на системе, где исчисляется единый налог на вмененный налог.

- Применение ПСН требует от ИП обязанности по фиксации операций в КуДиР с целью отслеживания предельного значения полученного дохода компанией (60 млн. рублей). Книгу можно составлять одну единственную для всех направлений.

- Сумму, за которую приобретается патент, нужно перечислить до момента окончания срока его действия.

- При уплате стоимости патента нельзя производить зачет уплаченных ИП взносов на себя и на привлекаемых работников.

Метки: ПатентПатентная система налогообложения

Стоимость продления патента

В соответствие со ст. 346.51 НК РФ, налогообложение ИП на ПСН осуществляется путем уплаты предпринимателем стоимости патента.

Стоимость продления патента рассчитывается в общем порядке – аналогично расчету стоимости патента при первоначальном оформлении.

Расчет стоимости патента при продлении осуществляется на основании следующих показателей:

- Потенциальная доходность (ПотенцДоход). Стоимость патента не зависит от уровня доход и расходов ИП. Базой для расчета патента является показатель базовой доходности определенного вида деятельности, установленный в конкретном регионе. При расчете стоимости патента будет учитываться потенциальная доходность бизнеса, действующая на период продления.

- Срок действия патента (КолМес). Стоимость патента рассчитывается пропорционально периоду его действия. Предприниматель может продлить патент на срок от 1-го месяца до 1-го года.

- Ставка налога (Ставка). Стандартная налоговая ставка ПСН, утвержденная НК РФ, составляет 6%. При этом местные власти вправе снижать ставку ПСН в отношении определенных видов деятельности либо на территории муниципального управления в целом.

Формула расчета стоимости патента при продлении имеет следующий вид:

Патентстоимость = (ПотенцДоход * Ставка) / 12 мес. * КолМес.

Рассмотрим пример. ИП Шульгин – плательщик ПСН. Срок действия патента Шульгина истекает 31.12.2021 года, в связи с чем предприниматель обратился в ФНС для продления патента.

Шульгин продлевает патент на 6 месяцев (до 30.06.2021 года).

Потенциальная доходность деятельности Шульгина (розничная торговля) в регионе составляет 230.000 руб. за год. В регионе применяется стандартная ставка ПСН – 6%.

Рассчитаем стоимость патента ИП при продлении на 6 месяцев:

230.000 руб. * 6% / 12 мес. * 6 мес. = 6.900 руб.