Способы проверки декларации по налогу на прибыль

При верной регистрации организации в соответствии с законом РФ она автоматически становится налогоплательщиком. А значит, обязана заполнять налоговую декларацию по налогу на прибыль организаций.

Такой вид документа предоставляется по результатам работы, в отчетный период. Кто-то сдает каждый месяц, кто-то один раз в полгода. Сотрудники налоговой для того, чтобы бухгалтеру было проще рассчитывать такой вид налога, придумали методические рекомендации. Они помогают в проверке деклараций.

Существует два этапа для проверки налоговой декларации по налогу на прибыль организаций:

- первый этап характеризуется тем, что необходимо сопоставить данные декларации по налогу с отчетом бухгалтера, а также с декларациями по остальным налогам;

- второй этап характеризуется тем, что налоговики будут разбираться с тем, почему у компании упала прибыль, но при этом выросли расходы.

Для начала необходимо выровнять выручку, которая указана в декларации на налог с прибылью декларации по НДС. Для этого должны совпадать значения:

В случае, если будут расхождения, сотрудники налоговой могут затребовать, чтобы компания предоставила разъяснения. Или же направят своего работника для полной проверки.

Следующим шагом станет проверка таких значений:

В случае с декларацией по ЕСН налоговики обязательно проверят, обоснованно ли организация убрала выплаты сотрудникам из расходов. Ведь из-за этого уменьшается облагаемая прибыль. Для этого надо проверить следующее:

Существует также налог на рекламу, что обязательно проверит налоговая:

В обязательном порядке будет сверка с отчетом бухгалтера, а именно с формами 2 и 5 (ее не заполняют только малые учреждения). Для этого необходимо сравнить:

Желательно, чтобы у фирмы не возникало расхождений в таких операциях:

В случае, если данные показатели не совпадают, фирма занимается какими-либо операциями, используя ценные бумаги, использует цены рынка при обменных или неоплачиваемых операциях, также, когда цены у фирмы в долларах.

Сотрудники налоговой инспекции будут анализировать и такие показатели:

Когда компания начисляет амортизацию абсолютно одинаково в бухгалтерском и налоговом отчете, тогда будет работать следующее соотношение:

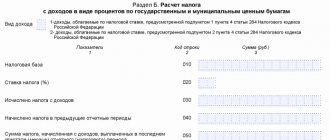

При проверке декларации по прибыли необходимо проверять правильность значений внутри нее. Для этого проверяются следующие соотношения:

Проверка согласованности показателей

Все данные проверяются на согласованность как внутри декларации, так и с другими отчетами (как бухгалтерскими, так и налоговыми) отчетного периода. Указанная проверка включает в себя анализ данных бухгалтерских отчетов и налоговых деклараций на выполнение соответствующих контрольных соотношений.

К примеру, при проверке декларации по налогу на прибыль организаций сопоставляют выручку от реализации с суммой выручки, отраженной в отчете о прибылях и убытках. Как правило, разница между бухгалтерской и налогооблагаемой прибылью (убытком) образуется в результате применения различных правил признания доходов и расходов, которые установлены в нормативных правовых актах по бухгалтерскому учету и налоговом законодательстве. К примеру, возможными причинами отклонения могут быть: наличие производства с длительным циклом, операции с ценными бумагами, безвозмездное получение товаров (работ, услуг, имущественных прав), переоценка стоимости имущества.

Внимание

Субъекты малого предпринимательства (за исключением эмитентов публично размещаемых ценных бумаг) вправе использовать в бухгалтерском учете кассовый метод признания доходов и расходов (п. 12 ПБУ 9/99, п. 18 ПБУ 10/99).

При совмещении общего налогового режима и ЕНВД сумма выручки в декларации по налогу на прибыль будет меньше выручки, отраженной в отчете о прибылях убытках. В письме Минфина России от 25 июня 2008 года № 07-05-09/3 отмечено, что в отчете о прибылях и убытках сумму единого налога на вмененный доход показывают по отдельной строке (после показателя текущего налога на прибыль). Это срока «Прочее» с кодом 2460.

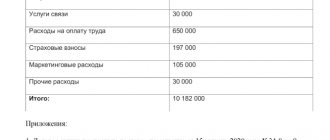

Заинтересует налоговиков и разница между прямыми расходами, показанными в декларации по налогу на прибыль, и себестоимостью продаж из отчета о прибылях и убытках. В этом случае инспектор может попросить представить учетную политику организации, где определен перечень прямых расходов.

ФНС России в письме от 24 февраля 2011 года № КЕ-4-3/[email protected] указала, что налогоплательщик вправе в целях налогообложения отнести отдельные затраты, связанные с производством товаров (работ, услуг), к косвенным расходам только при отсутствии реальной возможности включить указанные затраты в прямые расходы, применив при этом экономически обоснованные показатели.

Сумму расходов, связанных с производством и реализацией, а также внереализационные расходы сравнивают с аналогичными показателями, отраженными в отчете о прибылях и убытках (себестоимость продаж, коммерческие, управленческие, прочие расходы и т. д.). В этом случае многие отклонения также объяснимы. Например: применение разных способов начисления амортизации, разные оценки товарно-материальных ценностей, применение различных правил отражения процентов по полученным кредитам и займам, нормирование расходов (в налоговом учете), переоценка основных средств, формирование резервов и т. д.

Отметим, что некоторые показатели бухгалтерской и налоговой отчетности соотнести нельзя. Например, пункт 9 статьи 258 НК РФ разрешает начислять амортизационную премию. В то же время в бухгалтерском учете такой порядок списания части стоимости основных средств не предусмотрен (ПБУ 6/01). Но если из бухгалтерской отчетности либо пояснений к ней не будет прослеживаться поступление основных средств, а в декларации амортизационная премия заявлена (строки 042 и 043 приложения № 2 к листу 02), то вопросы у инспекторов обязательно возникнут.

При применении организацией ПБУ 18/02 разницу между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода отражают в бухгалтерской отчетности. Отложенные налоговые активы и отложенные налоговые обязательства показывают в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств (п. 23 ПБУ 18/02). Постоянные налоговые обязательства (активы), изменения отложенных налоговых активов и отложенных налоговых обязательств, текущий налог на прибыль отражают в отчете о прибылях и убытках (п. 24 ПБУ 18/02).

Сумму налога на прибыль по декларации можно сравнить с аналогичным показателем отчета о прибылях и убытках. Расхождение возможно, если в текущем периоде было выявлено искажение суммы налога на прибыль за прошедшие годы.

Второй этап проверки декларации

Чтобы знать, как проверить декларацию по налогу на прибыль, сотрудниками налоговой службы была немного упрощена работа предпринимателям. Существует методика по проверке.

На втором этапе проводится экономический анализ. Как правило, проводят данный этап для солидных фирм, которые имеют большую прибыль. Так что небольшие фирмы могут успокоиться после проведения первого этапа.

Такой анализ проводится в сравнении налогового и бухгалтерского отчетов в настоящее время и три предыдущих года. В случае выявления нарушений, никаких штрафов начислено не будет, но в фирму обязательно приедет проверка.

Налог на прибыль в 1С 8.3. Пошаговая инструкция

- Заполнить настройки учетной политики.

- Заполнить справочники, связанные с налоговыми регистрами. Особое внимание уделить справочнику расходов.

- При вводе документов корректно указывать параметры, которые могу повлиять на расчет налога на прибыль: счета и субсчета по Плану счетов, типы доходов или расходов, номенклатурные группы и т.п. Если документы содержат специальные настройки для налогового учета, на них следует обратить особое внимание и при необходимости заполнить. При вводе документа следует анализировать проводки и обратить внимание на отображение данных в НУ.

- После ввода всех документов за месяц следует сформировать регламентные документы Закрытие месяца, проверить результаты. Если результаты в 1С не совпали с ожидаемыми, значит где-то в настройках или введенных документах допустили ошибку.

- По Кт сч.68.04.1 за месяц должна сформироваться правильная сумма налога на прибыль. Если добились в 1С такой ситуации, можно идти в регламентные отчеты и формировать декларацию.

- Формируем и проверяем декларацию. Иногда не нравится распределение прямых и косвенных затрат. Это можно править соответствующими настройками. Если все позиции в декларации соответствуют нашим ожиданием, выгружаем ее и отправляем в налоговую инспекцию.

- Далее следует оплатить налог и отразить оплату в 1С. По счету 68.04.1 должно отображаться реальное сальдо, отражающее учет налога на прибыль по налогу в плане расчетов с налоговой инспекцией и бюджетами.

Рассмотрим пример расчета налога за квартал. Первые два месяца примера показывают варианты постоянных и временных разниц, в третьем месяце добавим операцию купли-продажи товаров.

Рис.1 Налог на прибыль в 1С 8.3 (1-2 месяц)

Рис.2 Налог на прибыль в 1С 8.3 (3-4 месяц)

Важные моменты, которые нужно учесть

Каждая организация должна сдавать декларацию по налогу на прибыль, бланк которой можно найти в открытом доступе. Компания сама может выбрать, как сдавать декларацию по налогу на прибыль. Ее форма может быть разной: письменный вид, который делается в двух экземплярах, по почте с полным списком вложений или электронно.

Если фирма не сдала вовремя декларацию, будет наложен штраф в 1 000 руб. при уплате налога, но не сдаче годового отчета; если фирма не уплатила налог – 5 % от его суммы, но не менее 1 000 руб.

Когда у компании не сходятся какие-либо показатели, сами сотрудники налоговой службы в своих методических материалах указывают, что это может быть связано со сменой технологии производства. Но для того, чтобы не искать какие-либо лазейки, старайтесь правильно заполнять декларацию, чтобы потом ее не проверять.

Теория и практика

Нормы Налогового Кодекса становятся все более однозначными, а расходы – понятными, надо только их обосновать.

Изложенная в статье методика предварительного определения налогового результата позволяет любому руководителю не ожидать с ужасом 20-го и 28-го чисел месяца после окончания периода, думая, сколько же сборов придется заплатить в бюджет. Теперь вы сами можете спрогнозировать налоговый бюджет по НДС и налогу на прибыль. И будьте осторожнее с оптимизацией!

Дмитрий Васильев

–

эксперт журнала «Расчет»

Организационные вопросы проведения КНП.

На основе каких данных проводится КНП декларации по налогу на прибыль и какой период подлежит проверке?

Определение КНП и порядок ее проведения изложены в ст. 88 НК РФ.

Согласно п. 1 указанной статьи КНП проводится по месту нахождения налогового органа на основе:

- налоговых деклараций (расчетов);

- документов, представленных налогоплательщиком[1];

- других документов о деятельности налогоплательщика, имеющихся у налогового органа.

По общему правилу налоговый орган не вправе проводить КНП без декларации на основе иных документов. Если нет декларации, то должны быть использованы иные формы налогового контроля (Постановление Президиума ВАС РФ от 26.06.2007 № 2662/07 по делу № А19-5641/06-10).

Однако из этого правила есть исключение: в случае, если в налоговый орган в установленный срок не представлена декларация (расчет) налогоплательщиком – контролирующим лицом организации, признаваемым таковым в соответствии с гл. 3.4 НК РФ, налоговый орган вправе провести КНП на основе имеющихся у него документов (информации) о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в течение трех месяцев со дня истечения установленного срока представления такой декларации (расчета).

В силу п. 2 ст. 88 НК РФ «камералка» по налогу на прибыль проводится налоговыми инспекторами без какого‑либо специального решения[2] руководителя налогового органа.

КНП по налогу на прибыль осуществляется за тот отчетный (налоговый) период, который указан в декларации.

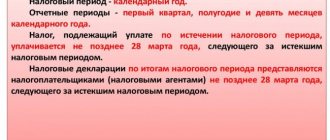

Согласно ст. 285 НК РФ налоговым периодом по налогу на прибыль признается календарный год (п. 1). Отчетными периодами по налогу – I квартал, полугодие и девять месяцев календарного года, а для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, – месяц, два месяца, три месяца и т. д. до окончания календарного года (п. 2).

В какие сроки должна быть проведена КНП декларации по налогу на прибыль?

В соответствии с п. 2, 10 ст. 88 НК РФ «камералка» по налогу на прибыль проводится в течение трех месяцев со дня представления налогоплательщиком (или налоговым агентом) налоговой декларации (расчета), если иное не предусмотрено данным пунктом.

Согласно ст. 6.1 НК РФ течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало (п. 2). Срок, исчисляемый месяцами, истекает в соответствующие месяц и число последнего месяца срока. Если окончание срока приходится на месяц, в котором нет соответствующего числа, то срок истекает в последний день этого месяца (п. 5).

Отметим, что в случае представления декларации по почте день ее отправки и день получения инспекцией не совпадают. В этом случае срок нужно считать со дня получения декларации ИФНС (см. письма Минфина России от 22.12.2017 № 03‑02‑07/1/85955, ФНС России от 16.07.2013 № АС-4-2/12705 (п. 2.2)).

Предположим, ИФНС получила декларацию по налогу на прибыль за девять месяцев 2021 года 25.10.2019. Три месяца истекают 25.01.2020. Так как это суббота, срок окончания проверки – 27.01.2020.

Итак, срок проведения КНП – три месяца. Этот срок не может быть продлен или приостановлен.

При этом, если до окончания КНП налогоплательщиком представлена уточненная декларация (расчет), КНП ранее поданной декларации (расчета) прекращается и начинается новая КНП на основе «уточненки». Прекращение КНП означает прекращение всех действий налогового органа в отношении ранее поданной декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной КНП, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика (п. 9.1 ст. 88 НК РФ).

Обратите внимание

По мнению Минфина, нарушение процессуальных сроков при проведении мероприятий налогового контроля не является существенным нарушением, влекущим безусловную отмену решения налогового органа, принимаемого по результатам налоговой проверки (Письмо от 23.03.2018 № 03‑02‑07/1/18400).

В каких случаях налоговый орган вправе требовать у налогоплательщика представить необходимые пояснения?

Эти случаи перечислены в п. 3 ст. 88 НК РФ.

В ходе КНП в отношении декларации по налогу на прибыль могут быть выявлены:

- ошибки в налоговой декларации и (или) противоречия между сведениями, содержащимися в представленных документах;

- несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля.

Об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Кроме того, в течение пяти дней следует представить:

- при проведении КНП на основе уточненной проверка декларации по налогу на прибыль, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с ранее представленной декларацией, – пояснения, обосновывающие изменение соответствующих показателей налоговой декларации;

- при проведении КНП декларации по налогу на прибыль, в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, – пояснения, обосновывающие размер полученного убытка.

Обратите внимание

Абзацем 4 п. 3 ст. 88 НК РФ установлено, что налогоплательщики, на которых возложена обязанность представлять декларацию по НДС в электронной форме, при проведении КНП такой декларации дают пояснения в электронной форме по ТКС (при представлении пояснений на бумажном носителе они не считаются представленными).

Исходя из разъяснений Минфина (Письмо от 22.07.2019 № 03‑02‑08/54231), поскольку НК РФ не ограничивает налогоплательщиков в выборе способа представления пояснений к налоговым декларациям по иным налогам (в том числе налоговая проверка по налогу на прибыль), такие пояснения могут быть представлены налоговым органам как на бумажном носителе, так и в электронной форме.

Пунктом 4 ст. 88 НК РФ предусмотрено, что налогоплательщик, представляющий в налоговый орган вышеупомянутые пояснения, вправе дополнительно представить выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Документальные основания контроля налога на прибыль

Основным документом, используемым камеральным инспектором, является декларация. Если в ходе проверки инспектором обнаружены ошибки или нестыковки показателей, налогоплательщику предлагается представить пояснения и документальное подтверждение показателей декларации (п. 3 ст. 88 НК РФ).

В дополнение к предоставленным налогоплательщиком данным инспектор может использовать:

- Документальные материалы, представляемые в ходе ранее проведенных проверок.

- Информацию, полученную от других учреждений – фондов, правоохранительных органов.

- Данные первоначально проведенной камеральной проверки при контроле показателей уточненной декларации.

- Свидетельства, полученные от третьих лиц.

Инспектор для получения наиболее полных сведений имеет право в порядке обмена информацией с учреждениями получать документы по запросам.