Налогоплательщик определяет прибыль (убыток) от реализации или выбытия амортизируемого имущества на основании аналитического учета по каждому объекту на дату признания дохода (расхода).

Учет доходов и расходов по амортизируемому имуществу ведется пообъектно, за исключением начисленной амортизации по объектам амортизируемого имущества при применении нелинейного метода начисления амортизации.

Аналитический учет должен содержать информацию:

о первоначальной стоимости амортизируемого имущества, реализованного (выбывшего) в отчетном (налоговом) периоде;

об изменениях первоначальной стоимости таких основных средств при достройке, дооборудовании, реконструкции, частичной ликвидации;

о принятых организацией сроках полезного использования основных средств и нематериальных активов;

о сумме начисленной амортизации по амортизируемым основным средствам и нематериальным активам за период с даты начала начисления амортизации до конца месяца, в котором такое имущество реализовано (выбыло), — для объектов, амортизация по которым начисляется линейным методом;

о сумме начисленной амортизации и суммарном балансе каждой амортизационной группы и каждой амортизационной подгруппы (при применении нелинейного метода начисления амортизации);

об остаточной стоимости объектов амортизируемого имущества, входящих в амортизационные группы (подгруппы), определенной в соответствии с пунктом 1 статьи 257 настоящего Кодекса, — при выбытии объектов амортизируемого имущества;

о цене реализации амортизируемого имущества исходя из условий договора купли-продажи;

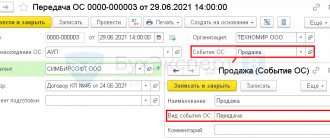

о дате приобретения и дате реализации (выбытия) имущества;

о дате передачи имущества в эксплуатацию, о дате исключения из состава амортизируемого имущества по основаниям, предусмотренным пунктом 3 статьи 256 настоящего Кодекса, о дате расконсервации имущества, о дате окончания договора безвозмездного пользования, о дате завершения работ по реконструкции, о дате модернизации;

о понесенных налогоплательщиком расходах, связанных с реализацией (выбытием) амортизируемого имущества, в частности расходах, предусмотренных подпунктом 8 пункта 1 статьи 265 настоящего Кодекса, а также расходах по хранению, обслуживанию и транспортировке реализованного (выбывшего) имущества.

На дату совершения операции налогоплательщик определяет в соответствии с пунктом 3 статьи 268 настоящего Кодекса прибыль (убыток) от реализации амортизируемого имущества.

В аналитическом учете на дату реализации амортизируемого имущества фиксируется сумма прибыли (убытка) по указанной операции, которая в целях определения налоговой базы учитывается в следующем порядке.

Прибыль, полученная налогоплательщиком, подлежит включению в состав налоговой базы в том отчетном периоде, в котором была осуществлена реализация имущества.

Убыток, полученный налогоплательщиком, отражается в аналитическом учете как прочие расходы налогоплательщика в соответствии с порядком, установленным статьей 268 настоящего Кодекса.

Аналитический учет должен содержать информацию о наименовании объектов, в отношении которых имеются суммы таких расходов, количестве месяцев, в течение которых такие расходы могут быть включены в состав прочих расходов, связанных с производством и реализацией, и сумме расходов, приходящейся на каждый месяц. Срок определяется в месяцах и исчисляется в виде разницы между количеством месяцев срока полезного использования этого имущества и количеством месяцев эксплуатации имущества до момента его реализации, включая месяц, в котором имущество было реализовано.

Комментарий к Ст. 323 НК РФ

Статья 323 НК РФ посвящена особенностям ведения налогового учета операций с амортизируемым имуществом.

Статья 323 НК РФ устанавливает исчерпывающий перечень сведений, которые организация должна отражать в аналитическом учете. В первую очередь это сведения о первоначальной стоимости реализуемого объекта, об изменениях этой первоначальной стоимости, о сроке его полезного использования, о способе начисления и сумме начисленной амортизации. Кроме того, аналитический учет должен содержать сведения о цене реализации объекта, о датах его приобретения и реализации, а также о расходах, понесенных организацией при реализации.

Чтобы определить доход от реализации объекта амортизируемого имущества, надо из цены реализации вычесть цену его приобретения, уменьшенную на сумму начисленной амортизации, и сумму расходов, связанных с его реализацией.

Довольно часто амортизируемое имущество продается с убытком, когда доходы от реализации оказываются меньше расходов. На сумму этого убытка можно уменьшить налогооблагаемую прибыль, но не сразу после реализации объекта, а в течение некоторого времени. Этот срок исчисляется в месяцах и равен разнице между сроком полезного использования объекта и количеством месяцев его эксплуатации до момента реализации, включая тот месяц, в котором он был реализован. Поэтому в момент реализации такой убыток включается в состав расходов будущих периодов и переносится на внереализационные расходы равными долями до его полного списания.

Организация, получившая убыток от реализации объекта амортизируемого имущества, должна отразить в аналитическом учете следующую информацию:

— наименование объекта, при реализации которого расходы превысили доход;

— количество месяцев, в течение которых эта сумма превышения расходов над доходом должна быть включена в состав внереализационных расходов; — сумму расходов, приходящуюся на каждый месяц.

Как рассчитать налог на имущество по кадастровой стоимости

Если ваша компания платит налог от кадастровой стоимости, алгоритм расчета такой:

- Запросите кадастровую стоимость здания на начало налогового периода в региональном отделении Росреестра.

Если кадастровая стоимость помещения не определена, но известна кадастровая стоимость здания, в котором оно расположено, то налоговая база определяется как доля кадастровой стоимости здания, соответствующая доле площади помещения в здании.

- Сумма налога за год равна кадастровой стоимости здания, умноженной на налоговую ставку.

К = число месяцев отчетного периода, в течение которых компания владела имуществом (включая месяцы поступления и выбытия) / число месяцев в отчетном периоде.

В количестве полных месяцев учитывайте месяцы, в которых право на объект возникло с 1 по 15 число включительно или прекратилось после 15 числа. Если право возникло после 15 числа или до 15 включительно, такие месяцы в расчет налога не включайте.

Если у здания несколько собственников, умножьте кадастровую стоимость на свою долю, а потом на налоговую ставку и коэффициент К.

- Если закон субъекта РФ предусматривает квартальные авансовые платежи внутри налогового периода, то авансовый платеж равен ¼ суммы налога, рассчитанной выше.

Амортизируемое имущество в налоговом учете

К амортизируемому имуществу относят основные средства, являющиеся собственностью предприятия. взятые в аренду или лизинг и т.д.

Кроме того, имущество, учитываемое как основные средства, должно отвечать следующим требованиям :

- используются непосредственно для выпуска продукции, оказания услуг, для нужд управления предприятием,

- имеет срок использования более 1 года,

- не планируется для последующей перепродажи,

- имеет первоначальную стоимость от 40 тысяч рублей.

Не подлежат амортизации. земля, вода, недра, объекты незавершенного строительства, ценные бумаги, объекты уличного благоустройства, произведения искусства и т.д.

Полный перечень амортизируемого имущества не подлежащего амортизации, закреплен Налоговым кодексом РФ. В налоговом учете разное имущество, входящее в список основных фондов, учитывается не одинаково .

Налог на имущество

Амортизируемое имущество в налоговом учете в целях проведения расчета имущественного налога, признается как предметы основных фондов, находящееся в собственности, аренде или лизинге, если они учитываются на балансе по счету 01 .

Денежные средства перечисленные юридическими лицами на уплату налога на имущество поступают в бюджет определенного региона России .

Ставка по имущественному налогу для юридических лиц определяется региональными органами исполнительной власти в рамках ставок прописанных в Налоговом кодексе РФ и составляет не более 2,2% .

Предметы основных средств, учитываемые как движимое имущество, введенные в эксплуатацию с 2013 г. в базу для расчета налога на имущество юр. лиц не включаются.

В базу для расчета налога входит недвижимое имущество и предметы движимого имущества, переданные в эксплуатацию как основные средства до начала 2013 года. Движимое имущество, являющееся основными средствами, будет учитываться в налогооблагаемой базе для начисления и уплаты налога на имущество предприятий до момента выбытия или полной амортизации.

Примеры налогообложения операций с основными средствами

Налогом на прибыль, операции с основными средствами могут осуществляться в следующих случаях.

- Продажа объектов основных средств. Так, продажа объектов основных средств, представляет собой налогооблагаемый доход, на основании которого формируется налогооблагаемая база по налогу на прибыль.

- Амортизация объектов основных средств. Данный элемент учета основных средств прямо влияет на базу налогообложения предприятия налогом на прибыль (снижает ее).

- Выбытие основных средств. Так, выбытие основных средств может сформировать как прочий доход, так и прочих расход, что также влияет на уплату налога на прибыль.

При реализации объектов основным средств предприятием плательщиком НДС, возникает налоговая база по НДС. Для покупателя– данная сумма НДС является налоговым вычетом.

Налогом по упрощенной системе налогообложения при режиме, когда базой налогообложения является только доход, облагаются операции по реализации или выбытию основных средств.

Амортизация и прочие расходы, формирующиеся при выбытии объекта основных средств – на налог не влияют.

Если предприятие плательщик упрощенной системы налогообложения находится на режиме «Доход минус Расход», то амортизация и прочие расходы при выбытии объекта основных средств уменьшают базу налогообложения.

В отдельных случаях объект основных средств является объектом налогообложения региональным налогом на имущество организаций, согласно главе 30 Налогового кодекса РФ. Стоит отметить, что отдельные объекты основных средств не облагаются данным налогом (ядерные установки, ледоколы и т.д.).

Наличие на предприятии транспортных средств обязывает облагать данные объекты региональным транспортным налогом, согласно главе 28 Налогового кодекса РФ. Для отдельных видов транспортных средств также существуют исключения (например, промысловые морские и речные суда).

Глава 31 Налогового кодекса РФ обязывает облагать земельные участки земельным налогом, за исключением отдельных видов (например, земельные участки из лесного фонда). Данный налог относится к категории местных налогов и сборов.

В тех случаях, когда объект основного средства безвозмездно передается физическому лицу, то такое лицо обязано уплатить налог на доходы физических лиц. Например, руководством организации принято решение премировать сотрудника автомобилем, который находится на балансе предприятия. В таком случае, из остаточной стоимости автомобиля определяется налог на доходы физических лиц и уплачивается предприятием как налоговым агентом сотрудника предприятия.

Амортизируемое имущество в налоговом учете.

Юр. консультации по тел.

+7 (бесплатно для СПБ)

Амортизируемое имущество занимает очень важное место в налоговой отчетности. Оно представляет собой средства, которые являются собственностью предприятия, но взятые в лизинг или в аренду.

Что являет собой амортизируемое имущество согласно Налоговому кодексу. Статья 256 Налогового кодекса РФ дает четкое определение амортизируемого имущества. Это – материальные ценности или же результаты умственного труда, а также другие объекты, которые находятся в собственности плательщика налога (налогов) и применяются для получения дохода. При этом указывается, что стоимость всех этих объектов погашается в порядке амортизации.

Любое имущество, которое используется (и от которого получают доход) больше одного года, а также, если оно имеет первоначальную стоимость свыше 40 тысяч рублей, является амортизируемым. Такой же процедуре подлежит все имущество, которое получено предприятием от его собственника в управление. Такой порядок амортизации регулируется налоговым законодательством (ст. 256 Налогового кодекса), относящимся к налоговым соглашениям.

К указанному типу амортизируемого имущества относятся такие средства, как мобилизационные мощности, капиталовложения, которые предоставляются в аренду как неотделимые улучшения, а также те капиталовложения, которые предоставляются по договору безвозмездного дарения и пользования.

Какое имущество не подлежит амортизации. Согласно статье 256 Налогового кодекса амортизации не подлежат такие виды имущества:

· Земля, а также природные запасы, недра с разведанными запасами полезных ископаемых;

· Все объекты незаконченного строительства;

· Запасы материально-производственного предназначения;

· Ценные бумаги, в том числе акции, фьючерсы, форварды, опционы;

· Имущество бюджетных и не бюджетных организаций, которое не привлекается для получения дохода. Также сюда относится все имущество, приобретенное за бюджетные деньги и по целевому предназначению;

· Все объекты, предназначенные для благоустройства;

· Книги и другие произведения искусства.

Как вычисляется стоимость амортизируемого имущества. Статья 257 НК регулирует вопросы стоимости имущества, подлежащего амортизации. При этом определяется сумма, потраченная на его покупку. Когда это имущество было получено безвозмездно – то определение стоимости определяется путем оценки. Она проводится согласно этой же статье НК, учитывая действующие на время операции рыночные цены.

В исходную стоимость имущества входят также налоги и сборы, которые уплачиваются по факту покупки объектов, а также проценты за пользование кредитными средствами. Но из нее вычитается НДС. другие возмещаемые налоги, стоимость собственных средств, предприятия, проценты по долговым обязательствам. По этому закону не регулируется стоимость имущества, которое, получено, от вклада в уставный капитал.

Стоимость основных средств компании определяется через сложение расходов на его покупку, доставку, сооружение и доведение до состояния, в котором его можно считать годным для использования. При этом из всей суммы вычитается сумма акцизов и налога на добавленную стоимость.

Налог на прибыль предприятий. Ст. 270 НК определяет схему расчета этого налога. Имущество, которое подлежит амортизации, учитывается в процессе расчета налога на прибыль. Этот налог уплачивается юридическим лицом. Этой же статьей предусматривается единая ставка налога на прибыль в сумме двадцати процентов от получаемой прибыли. Согласно установленным этим кодексом правилам, в федеральный бюджет поступает только два процента от него, а остальная сумма поступает в местный бюджет того субъекта федерации, на территории которого производилась уплата.

Базой расчета налога на прибыль является разница между доходами предприятия или учреждения и его расходами. В сумму трат также включаются начисления на амортизацию.

В учетной политике предприятия или другого субъекта хозяйствования прописывается момент учета его доходов и расходов. От нее будет зависеть расчет облагаемой базы для определения налога.

Существуют особые режимы налогообложения, утвержденные в Налоговом кодексе. Более подробно особые режимы прописаны в главе 26 Налогового кодекса. При условии, если предприятие пользуется таким режимом налогообложения. оно не уплачивает налога на прибыль и имущество. Поэтому оно освобождается от амортизационных отчислений и от ведения отчетности по ним. Все это также утверждается в политике ведения отчетности на том или ином предприятии.

При возникновении любых вопросов, касающихся включения амортизируемого имущества в налоговый учет нужно обращаться к специалистам по налогам, которые специализируются именно на этих нюансах.

Налоговый учет амортизируемого имущества

В состав расходов, связанных с производством и реализацией, включают сумму амортизации, начисленную:

— по основным средствам производственного назначения;

— по нематериальным активам, которые используются в производственной деятельности фирмы.

Основные средства — это имущество, которое используется в качестве средств труда для производства и реализации товаров или для управления организацией. Нематериальные активы (НМА) — это результаты интеллектуальной деятельности, объекты интеллектуальной собственности (исключительные права на них), которые также используются в производстве или для управленческих нужд (например, товарный знак). По Налоговому кодексу эти ценности называют амортизируемым имуществом.

Амортизация — это постепенное перенесение стоимости основных средств и НМА на расходы, уменьшающие налоговую прибыль фирмы. Она начисляется только на амортизируемое имущество. К нему относят основные средства и нематериальные активы, которые:

— принадлежат фирме на праве собственности (за исключением основных средств, требующих госрегистрации);

— используются для извлечения дохода;

— эксплуатируются более 12 месяцев;

— стоят дороже 20 000 руб.

Нематериальный актив не имеет материально-вещественной структуры, но фирма должна иметь документ, подтверждающий исключительное право на него.

Сумма амортизации, которую следует начислять по основным средствам и НМА, зависит как от срока службы амортизируемого имущества, так и от его первоначальной стоимости. Для того чтобы основное средство попало в разряд амортизируемых, необходимо, чтобы его первоначальная стоимость превышала 20 000 руб. (п. 1 ст. 256 НК РФ). Если объект стоит меньше 20 000 руб. тогда на него не начисляется амортизация — его стоимость списывают в налоговом учете единовременно в составе материальных расходов (пп. 3 п. 1 ст. 254 НК РФ). Такое же правило существует и в бухгалтерском учете.

Как в налоговом, так и в бухгалтерском учете первоначальную стоимость основного средства формируют в зависимости от того, как оно было приобретено. В бухгалтерском и налоговом учете первоначальную стоимость купленных основных средств формируют по-разному. А именно — некоторые расходы по правилам бухгалтерского учета включают в их первоначальную стоимость, а по правилам налогового учета — нет. Так, в налоговую стоимость основных средств не включают:

Какое имущество не облагается налогом

В ряде случае имущественные объекты не облагаются налогом, а именно при исключении такого имущества из перечня объектов налогообложения, а также при предоставлении собственнику имущества права на налоговую льготу. Рассмотрим каждый из вышеперечисленных случаев более подробно.

Имущество исключено из перечня объектов налогообложения

На основании положений НК (ст. 374, п. 4) из перечня объектов имущества, подлежащего обложению налога на имущество, исключены:

- участки земли, объекты водо- и природоресурсов;

- имущество (как движимое, так и недвижимое), находящееся на балансе структур органов МВД, уголовно-исправительной системы, прокуратуры и прочих силовых органов;

- имущество, включенное в государственный перечень культурного наследия;

- все основные средства І и ІІ амортизационной группы;

- водные суда атомного обслуживания (ледоколы, атомоходы), а также суда, зарегистрированные в РМРС (Российский международный реестр судов);

- космические объекты и ядерные установки.

Льготируемое имущество

Положениями НК и прочими действующими законодательными актами предусмотрен порядок предоставления льгот на оплату имущественного налога. Согласно документам, льготы носят отраслевой и социальный характер, в связи с чем 100% скидки на оплату налога предоставляются организациям медицинской, научной, религиозной сферы, а также организациям инвалидов.

| № п/п | Кому предоставляется льгота | Описание |

| 1 | Протезные и ортопедические предприятия | Не является объектом налогообложения имущество, находящееся в собственности предприятий – изготовителей ортопедической и протезной продукции, а именно: · средств, используемых для компенсации стойких ограничений жизнедеятельности (протезы верхних и нижних конечностей); · реабилитационных приборов (бандажи, корсеты, туторы, реклинаторы); · ортопедической обуви и стелек. |

| 2 | Научные центры | В случае если научный центр имеет статус государственного (на основании Постановления Правительства РФ), его имущество не облагается налогом. Аналогичное правило действует для ВУЗов при условии, что учебное заведение имеет опытное оборудование, а результаты исследований учреждения признаны на мировом уровне. |

| 3 | Адвокатские конторы и юридические организации | Все организации, имеющие статус адвокатских образований, могут использовать 100% льготу по оплате налога на имущество. Исключение – адвокатские палаты, относящиеся к категории некоммерческих организаций. |

| 4 | Учреждения уголовно-исправительной системы | Льгота распространяется на имущество уголовно-исправительных органов только в том случае, если собственность используется для осуществления основных функций такого учреждения. |

| 5 | Организации инвалидов | Не подлежит налогообложению имущество организаций инвалидов, в случае, если: · организация создана инвалидами: · не менее 80% членов организации является инвалидами (членами их семей); · основная цель организации – представление и защита интересов инвалидов. Также не облагается налогом имущество юрлиц, 100% уставного капитала которых состоит из вкладов общественных организаций инвалидов. При этом льгота не действует на имущество: · используемое для изготовления и/или реализации подакцизных товаров; · брокерских компаний и посреднических организаций. |

| 6 | Религиозные организации | Не облагается налогом имущество организаций, зарегистрированных в качестве юрлица и в виде религиозного объединения граждан на добровольной основе. |

| 7 | Фармацевтические компании | В случае если основной деятельности организации является изготовление и реализация фармацевтической продукции, имущество такой компании не облагается налогом. При этом важно выполнение следующих условий: · компания имеет лицензию на осуществляемую деятельность; · в случае наличия иной деятельности (кроме фармацевтической), компания ведет раздельный учет. |

Как вести налоговый учет амортизируемого имущества

Правила налогового учета амортизируемого имущества установлены главой 25 Налогового кодекса РФ. В некоторых случаях положения этой главы предоставляют организациям право выбрать из нескольких возможных вариантов учета один. Так, организация может установить в учетной политике для целей налогообложения:

- метод амортизации основных средств и нематериальных активов (кроме зданий, сооружений, передаточных устройств, входящих в восьмую–десятую амортизационные группы) (п. 1 ст. 259 НК РФ);

- порядок применения «амортизационной премии» – списание не более 10 процентов (30% – в отношении основных средств, входящих в третью–седьмую амортизационные группы) первоначальной стоимости основного средства, а также расходов на его достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение (п. 9 ст. 258 НК РФ);

- порядок применения повышающих коэффициентов к нормам амортизации основных средств (п. 1 и 2 ст. 259.3 НК РФ);

- применение пониженных норм амортизации (добровольное) (п. 4 ст. 259.3 НК РФ);

- порядок определения нормы амортизации по основным средствам, бывшим в эксплуатации (п. 7 ст. 258 НК РФ).

При составлении учетной политики для целей налогообложения учитывайте, что некоторые из правил можно устанавливать только в отношении всех объектов одновременно, а некоторые – к конкретному перечню объектов по выбору организации. Например, пониженные нормы амортизации могут применяться к объектам, выбранным руководителем.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения налоговых и юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта слева или звоните по телефону доб. 479 (Москва) доб. 122. Это быстро и бесплатно !

Выбранные методы налогового учета амортизируемого имущества применяйте в течение всего налогового периода (года). Изменить налоговый учет амортизируемого имущества в середине года можно, только если изменилось законодательство о налогах и сборах. Такой порядок предусмотрен абзацем 6 статьи 313 Налогового кодекса РФ.

Организация налогового учета

Основные требования к налоговому учету амортизируемого имущества приведены в статье 323 Налогового кодекса РФ. Учет доходов и расходов по амортизируемому имуществу ведется пообъектно. Исключение составляет амортизация при применении нелинейного метода.

Система налогового учета, разработанная в организации, должна содержать информацию:

- о первоначальной стоимости имущества;

- о сроке полезного использования;

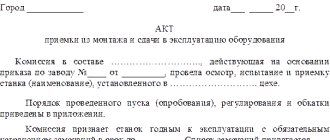

- о дате приобретения и введения в эксплуатацию;

- об амортизации основных средств (нематериальных активов), начисленной за весь период эксплуатации объектов, – при линейном методе начисления амортизации;

- об амортизации и суммарном балансе каждой амортизационной группы (подгруппы) – при нелинейном методе начисления амортизации;

- об остаточной стоимости объектов амортизируемого имущества при его выбытии из амортизационной группы;

- о реализации (дате, цене реализации и расходах по реализации) и т. д.

Полный перечень сведений, которые должен обеспечивать аналитический учет амортизируемого имущества, приведен в статье 323 Налогового кодекса РФ.

Налоговый кодекс РФ предусматривает два варианта ведения налогового учета:

- использование регистров бухучета;

- использование специально разработанных организацией регистров налогового учета.

Об этом говорится в статье 313 Налогового кодекса РФ.

Как рассчитать налог на имущество по среднегодовой стоимости

Чтобы вычислить базу, сложите значения остаточной стоимости объектов на 1-е число каждого месяца и на последний день налогового периода, а затем разделите полученную сумму на число месяцев в году.

| Дата | Остаточная стоимость имущества, руб. | Расчет авансовых платежей и налога за год |

| 1 января | 250 000 | Расчет авансового платежа за 1 квартал: налоговая база = (250 000 + 240 000 + 230 00 + 220 000) / 4= 235 000 руб. авансовый платеж = 235 000 × 2,2% / 4 = 1292,50 рубля |

| 1 февраля | 240 000 | |

| 1 марта | 230 000 | |

| 1 апреля | 220 000 | Расчет авансового платежа за полугодие: налоговая база=(250 000 + … + 190 000) / 7 = 225 000 руб. авансовый платеж = 220 000 × 2,2% / 4 = 1210,00 руб. |

| 1 мая | 210 000 | |

| 1 июня | 200 000 | |

| 1 июля | 190 000 | Расчет авансового платежа за 9 месяцев: налоговая база = (250 000 + … + 160 000) /10 = 205 000 руб. авансовый платеж = 205 000 × 2,2% / 4 = 1127,50 руб. |

| 1 августа | 180 000 | |

| 1 сентября | 170 000 | |

| 1 октября | 160 000 | Расчет налога за год: налоговая база = (250 000 + … + 130 000) /13 = 190 000 руб. Сумма налога за год = 190 000 × 2,2% = 4180,00 руб. К доплате с учетом авансовых платежей = = 4180,00 – 1292,50 – 1210,00 – 1127,50 = 550,00 руб. |

| 1 ноября | 150 000 | |

| 1 декабря | 140 000 | |

| 31 декабря | 130 000 |

Налоговая база самортизированных объектов равна нулю, но их включают в отчет.

Налоговые регистры

Если выбранные правила учета амортизируемого имущества в бухгалтерском и налоговом учете совпадают, то организация может формировать данные налогового учета на основе регистров бухучета (абз. 3 ст. 313 НК РФ). Вести отдельные налоговые регистры необязательно. Такое положение объясняется рядом причин. Во-первых, сведения для налогового учета берутся из тех же первичных документов, которые используются для отражения операций в бухучете. Во-вторых, из-за совпадения многих методов и способов оценки в налоговом и бухгалтерском учете составлять отдельные налоговые регистры нецелесообразно. Для расчета налоговой базы можно использовать данные бухучета.

Заполнение регистров

Регистры налогового учета заполняйте в хронологическом порядке. Налоговые регистры можно вести в виде специальных форм: разработочных таблиц, ведомостей, журналов. Делайте это на бумажных (машинных) носителях или в электронном виде.

Ситуация: как отразить в налоговом учете основное средство, которое полностью самортизировано (остаточная стоимость равна нулю), но которое продолжает эксплуатироваться ?

В налоговом учете полностью самортизированный объект основных средств не отражается.

Если основное средство полностью самортизировано, значит, его стоимость полностью учтена в расходах. После того как остаточная стоимость в налоговом учете стала равна нулю, данное основное средство не участвует в формировании расходов для налога на прибыль. Поэтому не отражайте его в налоговом учете, так как объектом налогового учета являются расходы, принимаемые при расчете налога на прибыль (абз. 4 ст. 313 НК РФ).

Отражайте такое объект основных средств только в бухучете, так как контроль наличия активов, в том числе и имущества, обеспечивается именно с помощью бухучета (ст. 2 и 11 Закона от 6 декабря 2011 г. № 402-ФЗ).

Пример составления налогового регистра учета расходов по амортизации основных средств

2 июня организация приобрела компьютер за 60 000 руб. 15 июня основное средство было введено в эксплуатацию. Срок полезного использования компьютера для бухгалтерского и налогового учета – 36 месяцев. Амортизация начисляется линейным методом.

Согласно учетной политике для целей налогообложения при покупке основного средства организация списывает 10 процентов его стоимости в составе амортизационных отчислений. Поэтому амортизация в налоговом учете рассчитывается с первоначальной стоимости, уменьшенной на величину амортизационной премии. Она составляет 54 000 руб. (60 000 руб. – 60 000 руб. × 10%). Амортизационную премию бухгалтер организации учел в месяце начала начисления амортизации по компьютеру, то есть в июле.

Из-за различий в первоначальной стоимости основного средства и применения амортизационной премии месячная сумма амортизации в налоговом и бухгалтерском учете будет разной:

- в бухгалтерском учете – 1667 руб./мес. (60 000 руб. 36 мес.);

- в налоговом учете – 1500 руб./мес. (54 000 руб. 36 мес.).

Начисление амортизации по приобретенному компьютеру для целей налогового учета бухгалтер организации отразил в регистре-расчете амортизации

Позиция Верховного Суда

По поводу налога на имущество с оборудования ВС РФ указал, когда оборудование считается движимым имуществом для целей налогообложения (точнее его отсутствия).

Верховный суд отметил, что в Общероссийском классификаторе основных фондов ОК 013-2014 (СНС 2008) (принят и введен в действие приказом Росстандарта от 12.12.2014 № 2018-ст) оборудование не относится к зданиям и сооружениям.

Оно формирует самостоятельную группу ОС, за исключением прямо предусмотренных случаев (например, оборудование встроенных котельных установок).

Оборудование для производства, в том числе установленное на фундаменте, по общему правилу нельзя считать сооружением. При этом ВС РФ указал на аналогичную позицию Минпромторга России, которую направляла ФНС (письмо от 23.03.2018 № ОВ-17590/12 «По вопросу квалификации объектов основных средств промышленного производства», доведено до сведения налоговых инспекций письмом от 28.03.2018 № БС-4-21/5834).

Также см. «Сооружение – это недвижимость или нет?».

Согласно этой позиции, облагаемой налогом недвижимостью не считаются машины и оборудование, которые названы в соответствующем разделе Классификатора, поскольку они не являются составными частями зданий. Такие объекты, расположенные внутри и снаружи здания:

- не предназначены для его обслуживания;

- нацелены на выпуск готовой продукции или обслуживание процесса производства.

Сам по себе факт монтажа оборудования в специально возведенном для его эксплуатации здании не означает, что это оборудование предназначено для обслуживания здания. Не изменяет назначения оборудования и то, что его последующий демонтаж и перемещение потребуют:

- дополнительных затрат;

- частичной ликвидации здания.

Суд отметил, что мнение экспертов, которое представила инспекция, по сути, сводится к оценке целесообразности демонтажа в случае перемещения производства, если такое решение будет принято. А это ставит в неравное положение налогоплательщиков, инвестирующих в обновление оборудования.

Исправление ошибок

Если в регистре налогового учета обнаружена ошибка, внести исправление вправе только сотрудник, ответственный за ведение регистра. Причем исправление должно быть не только заверено подписью последнего (с указанием даты), но и письменно обосновано.

Такой порядок предусмотрен в статье 314 Налогового кодекса РФ.

Каким способом внести исправления в налоговый регистр, Налоговый кодекс РФ не уточняет. Поэтому сделать это можно, например, путем включения исправительной записи (если регистр сформирован в электронном виде) или вычеркиванием неверной суммы (если регистр составлен на бумаге).