Роль и основы формирования учетной политики в учете

Все организации как большие, так и малые обязаны иметь Учетную политику, составленную в соответствии с законодательством. В связи с различными изменениями, в 2020 году это является особенно важным для любого предприятия.

Определение учетной политики

Поэтому, можно сказать, что учетная политика — это одна из важнейших составляющих любого предприятия.

Порядок формирования учетной политики организации на 2020 год утвержден приказом Минфина России от 06.10.2008 N 106н «Об утверждении положений по бухгалтерскому учету», соответствующее положение»Учетная политика организации» (ПБУ 1/2008)».

Общие положения по сравнению с 2021 и 2021 годом не были сильно изменены. По-прежнему все организации обязаны формировать учетную политику. Но если раньше, эта обязанность была главного бухгалтера, то сейчас это можно возложить на любое лицо на предприятии, которое ведёт бухгалтерский учёт.

Учет доходов и расходов

Далее следует большой блок вопросов, связанных с учетом доходов и расходов организации. Первый и самый существенный вопрос в этом блоке — метод признания доходов и расходов. Свободный выбор одного из двух методов вправе себе позволить только организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 1 млн рублей за каждый квартал. То есть те, кто вправе применять кассовый метод, но хотят применять метод начисления. Остальные организации обязаны указать в своей учетной политике «метод начисления» на безальтернативной основе. В учетной политике организации для целей налогообложения не отражаются другие особенности ведения бухучета, для этого есть отдельный документ.

Следующий вопрос касается только предприятий с длительным технологическим циклом (производство, сроки начала и окончания которого приходятся на разные налоговые периоды, независимо от количества дней осуществления производства), по которым не предусмотрена поэтапная сдача работ (услуг). Такие организации вправе заложить в учетной политике порядок признания доходов путем их распределения между отчетными периодами либо равными долями, исходя из количества периодов, либо пропорционально понесенным затратам, либо иным обоснованным способом. Выбор одного из вариантов зависит от принципов налогового планирования, определяемых организацией самостоятельно.

Далее раскрывается момент, связанный с порядком признания убытков от уступки права требования долга до наступления срока платежа. Показатель, исходя из которого рассчитывается нормирование суммы убытка, вычисляется по выбору организации:

- исходя из максимальной ставки процентов, установленных по видам валют;

- исходя из ставок по долговым обязательствам, подтвержденным методами, предусмотренными пунктом 1 статьи 105.7 НК РФ (методы, используемые при определении для целей налогообложения прибыли в сделках, сторонами которых являются взаимозависимые лица).

Если организация для указанных целей использует метод сопоставимых рыночных цен, то ей необходимо установить критерии сопоставимости (например, одинаковая валюта, одинаковый срок, иной однотипный показатель на усмотрение организации).

В отношении расходов на НИОКР организации необходимо указать, каким образом данные расходы будут учитываться. Вариантов два:

- Данные расходы будут формировать стоимость НМА (в этом случае включение в состав расходов производится через амортизацию в течение определенного срока полезного использования).

- В составе прочих расходов (в этом случае включение в состав расходов производится в течение двух лет).

К фактическим расходам на НИОКР для целей их включения в состав расходов, уменьшающих облагаемую базу по налогу на прибыль, организация вправе применять коэффициент 1,5. О данном факте следует сделать соответствующее указание в учетной политике. Необходимо помнить, что, если организация выбирает использование данного коэффициента, ей дополнительно вменяется обязанность предоставлять в налоговый орган по месту нахождения отчет о выполненных НИОКР, расходы на которые признаются в размере фактических затрат с применением коэффициента 1,5. Отчет предоставляется в налоговый орган одновременно с налоговой декларацией по итогам налогового периода, в котором завершены соответствующие НИОКР. Отчет о выполнении предоставляется в отношении каждого НИОКР.

Следующий вопрос касается порядка учета доходов от аренды. По выбору организации они учитываются либо в составе доходов от реализации, либо в составе внереализационных доходов. Выбор варианта зависит от того, каким образом указанные доходы признавались в бухгалтерском учете.

Что должна содержать учетная политика в 2021 году?

Обязательно в учетной политике надо утверждать следующие пункты:

— рабочий план счетов предприятия;

— формы первичных документов и других регистров;

— порядок проведения инвентаризации;

— способы оценки обязательств и активов;

— контроль за хозяйственными операциями.

Также организация вправе вносить и другие пункты, которые для нее важны.

Элементы учетной политики

[flat_ab id=»11"]

Все вновь появившиеся изменения необходимо вносить в Учетную политику не позднее 31 декабря 2021 года, самостоятельно или с помощью специальной программы «Консультант Плюс».

Учетная политика начинает действовать с 1 января 2020 года. Организация, только что созданная, должна разработать и утвердить свою политику в течение 90 дней после того, как была зарегистрирована.

Если головная организация имеет дочерние предприятия и другие подразделения, то она должны использовать свою учетную политику для всех. Для каждых обособленных подразделений учетная политика не составляется!!!

Предприятие вправе изменить свою учетную политику, если были найдены новые способы ведения учета, если законодательство претерпело изменение, а также реорганизация предприятия или же смена вида деятельности.

Новая учетная политика начинает действовать сначала года, следующего за отчетным, но по закону можно и в текущем 2021 году при определенных условиях.

Что отразить в учетной политике для целей бухучета

Универсальной учетной политики не найти даже на просторах интернета. Ее составление целиком зависит от конкретной организации. Для этого учтите все операции, которые компания проводила в прошлом и планирует в будущем. Кратко пробежимся по моментам, которые важны для бухгалтерской учетной политики.

- Ведение бухучета вручную или с использованием спецпрограммы. Также можно предусмотреть ведение учета на аутсорсинге.

- Покупка материалов с использованием только счета 10 «Материалы» или с применением счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Счета 15 и 16 помогают вести фактический учет затрат на заготовку материалов и определять отклонение от учетных цен, но усложняют бухучет.

- Выбор способа оценки материалов, отпускаемых в производство. В бухучете разрешено три способа: по средней себестоимости, по себестоимости каждой единицы, по методу ФИФО (по себестоимости первых по времени покупки).

- Выбор способа начисления амортизации. На выбор предложено четыре способа: линейный, уменьшаемого остатка, по сумме чисел лет полезного использования, пропорционально объему работ. Выбор зависит от наличия профессионального бухгалтера и от ваших личных навыков. Самый простой вариант — линейный, он предполагает равномерное начисление амортизации в течение срока полезного использования. Все остальные способы относятся к ускоренным — в первые годы сумма амортизации превышает суммы в последующие годы. Если начисление амортизации в бухучете будет отличаться от налогового учета, то возникнут разницы, которые будут формировать налоговые обязательства и активы. В таком случае нужен профессиональный главбух.

- Учитывать активы стоимостью до 40 000 рублей в составе основных средств или материально-производственных запасов.

- Установление срока полезного использования для нематериальных активов. Выбор между сроком действия прав на НМА и сроком, в течение которого планируется получать выгоду от использования НМА.

- Выбор способа начисления амортизации на НМА. Это те же способы, что и с активами, кроме начисления пропорционально объему выполненных работ. Для НМА он недоступен.

- Выбор стоимости, по которой будут списываться товары, отпущенные в реализацию. По себестоимости каждой единицы, по средней или ФИФО.

- Выбор способа учета затрат на заготовку и транспортировку товаров на склад. Такие расходы можно включить в состав расходов на продажу или непосредственно отнести их на себестоимость.

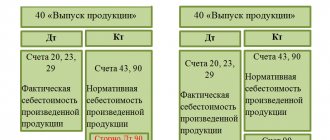

- Выбор распределения затрат на счете 26 «Общехозяйственные расходы». Первый вариант — затраты пропорционально списываются на счета 20 «Основное производство», 23 «Вспомогательное производство», 29 «Обслуживание производства и хозяйства». Второй вариант — списание сразу на счет 90 «Реализация продукции».

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Это далеко не все моменты, которые отражаются в учетной политике. Если вы не обладаете бухгалтерскими знаниями, обратитесь к профессионалам или работайте в бухгалтерском сервисе, где уже разработана учетная политика — например, в Контур.Бухгалтерии. Помимо этого, в политике должен быть рабочий план счетов и формы первичных документов. Полный перечень положений, которые должны быть отражены в учетной политике, смотрите в ПБУ 1/2008.

Рабочий план счетов — это перечень счетов, которые использует компания. Базируется на плане счетов бухучета, из которого исключены ненужные позиции. Например, в рабочем плане счетов нефтяной компании не будет фигурировать счет 11 «Животные на откорме». Хотя ситуации бывают разные, может быть, фирма параллельно разводит свиней. Как уже говорили, все зависит от конкретной организации.

Учетная политика 2021 — образец

1. Учетная политика (общий шаблон для всех предприятий)

2. Учетная политика торговой организации

3. Учетная политика управляющей компании

4. Учетная политика сельскохозяйственного предприятия

5. Учетная политика для целей налогового учета

5.

[f[flat_ab id=»5"]p>

Что будет, если я не составил учетную политику

В первое время вам ничего не грозит. Штрафов за это не предусмотрено. Но при проверке ФНС имеет право запросить вашу УП. Вот уже за ее непредоставление наложат штраф.

Помимо этого, налоговая строго проверяет ваши операции на соответствие учетной политике. А если она отсутствует, то ждите доначислений.

Чтобы облегчить работу и сэкономить время, рассмотрите учетный веб-сервис Контур.Бухгалтерия. В нем уже разработаны варианты учетной политики для разных налоговых режимов и их совмещения. В программе легко и удобно вести бухгалтерский и налоговый учет, платить налоги, зарплату, сдавать отчетность через интернет. Всем новичкам дарим бесплатный 14-дневный пробный период.

Пояснительная записка и Учетная политика организации

Организации, которые публикуют свою отчетность, в соответствии с ПБУ 1/2008 должны указывать способы ведения бухгалтерского учета в пояснительной записке. В этой записке должны содержаться следующая информация:

— способы начисления амортизации

— методы оценки МПЗ, товаров, готовой продукции

— способы признания выручки от различных видов деятельности.

Если же предприятие внесло каких-либо поправки в учетную политику, то в пояснительной записке оно обязано указать причину этих изменений, их содержание и отражение последствий, а также применение новых нормативных актов.

Также в пояснительной записке должны указываться оценочные значения, к которым, согласно ПБУ 21/2008, относятся:

- размер оценочных резервов, которые создало предприятие

- сроки полезного использования.

Можно заметить, что изменения в ПБУ всё дальше отдаляют бухгалтерский и налоговый учёт друг от друга, так как НК РФ строго определяет формирование резерва по сомнительным долгам и запрещает изменять сроки полезного использования.

Налог на прибыль

Раздел прибыль в учетной политике заполняют только организации, являющиеся плательщиками налога на прибыль. Для начала необходимо указать, каким образом формируется информация для целей исчисления облагаемой базы по налогу на прибыль:

- путем заполнения специально разработанных регистров налогового учета;

- путем заполнения регистров бухгалтерского учета, дополненных при необходимости соответствующими реквизитами.

Выбор одного из вариантов зависит от самой организации с учетом того, каким образом у нее организован порядок ведения учета и построен документооборот.

Далее организация должна указать, какой отчетный период она применяет по налогу на прибыль — ежемесячный или ежеквартальный. Вариант выбора зависит исключительно от самой организации и ее желания формировать показатели по налогу на прибыль тем или иным способом.

Налоговая учетная политика должна отражать уплату ежемесячных авансовых платежей. Варианты выбора отсутствуют, так как те, кто освобожден от уплаты авансовых платежей по налогу на прибыль, напрямую поименованы в пункте 3 статьи 286 НК РФ. Этот момент носит сугубо констатирующий характер.

Организации, имеющие обособленные структурные подразделения, расположенные на территории разных субъектов Федерации, должны раскрыть в учетной политике информацию о базовом показателе, пропорционально которому (помимо остаточной стоимости амортизируемого имущества) производится распределение доли прибыли, приходящейся на обособленное подразделение. Организация выбирает либо долю среднесписочной численности сотрудников подразделения, либо долю расходов на оплату их труда. Выбор одного из вариантов зависит исключительно от самой организации в зависимости от профессионального суждения ее должностных лиц.

Организационные аспекты учетной политики

Здесь должна отражаться информация в первую очередь об отчетном году. Для всех организаций это период с 1 января по 31 декабря.

Организационный порядок бухгалтерской службы. Этот порядок предприятие устанавливает самостоятельно.

Если на предприятии учет ведет главный бухгалтер или уполномоченное на то лицо, то именно этот человек и несет ответственность за организацию бухгалтерского учета и ведения учетной политики.

В основном организации не серьезно относятся к формированию плана счетов, что в последствии ведет к серьезным проблемам.

При необходимости предприятие может изменить план счетов, а также включить или же, наоборот, убрать субсчета.

По закону организации должны использовать первичные документы, формы которых предусмотрены в альбомах унифицированных форм первичной учетной документации,при разработки которых предусматривается наличие следующих данных:

- наименование документа

- код формы

- дата составления

- наименование организации, составившей документ

- содержание хозяйственных операций

- измерители хозяйственных операций в денежных и натуральных измерителях

- список должностных лиц

- подписи сторон.

Обратите внимание. На сегодняшний день допускается создание собственных бланков первичных документов!!!

Также организация должна утвердить регистры бухгалтерского учета, которые необходимы для накопления информации, отражающейся в первичных документов для ведения бухгалтерского учета.

Обязанность следить за правильностью составления регистров лежит на лице, составившее и подписавшее их. Эти лица обязаны хранить государственную и коммерческую тайны.

График документооборота тоже предусматривается в учетной политике. Обязанность по его составлению лежит на главном бухгалтере.

В соответствии с п.33 Положения поведению бухгалтерского учета отчетность должна включать показатели деятельности филиалов и подразделений данной организации. Но законом не предусмотрены формы и сроки представления отчетности обособленных подразделений, так что это нужно обязательно указать в учетной политики головной организации.

Помимо всего прочего в учетной политике прописываются способы представления отчетности. Организации сама выбирает, как представлять ей отчетность: в электронном виде или на бумажных носителях.

Читайте также: Характеристика учетной политики торгового предприятия

Организационные положения

- Для целей формирования информации по налоговому учету компания раскрывает в рамках указанного раздела данные, позволяющие более точно формировать необходимые сведения как в целом, так и по каждому из налогов, плательщиком которых она является.

- Данные о том, является ли компания вновь созданной или нет, необходимы для установления, является ли налоговая учетная политика организации совершенно новой или представляет собой модификацию старой. Отмечаем, что учетная политика формируется не позднее 90 дней с момента учреждения компании и применяется последовательно из года в год.

- Далее компании необходимо указать виды осуществляемой ею хозяйственной деятельности. Данная информация, помимо констатации факта, несет в себе и дополнительную нагрузку. В зависимости от конкретного вида деятельности организация формирует особенности своей учетной налоговой политики (в первую очередь в части налога на прибыль).

- Для этих же целей — для характеристики особенностей деятельности компании, учитываемых при формировании данных по налоговому учету налога на прибыль, — организация должна указать сведения о том, осуществляет ли она операции с ценными бумагами и несет ли в процессе своей деятельности расходы на НИОКР.

- Для целей формирования информации о порядке ведения учета по налогу на имущество организация должна указать, имеется ли у нее на балансе имущество, подлежащее налогообложению.

- Для структурной характеристики необходимо указать в учетной политике на наличие (отсутствие) обособленных структурных подразделений, в том числе расположенных на территории одного субъекта Федерации.

- Далее следует блок вопросов, ответы на которые характеризуют порядок организации ведения налогового учета. Компания вправе вести учет данных как с привлечением сторонней организации или специально уполномоченного лица (в этом случае в тексте учетной политики следует указать их наименование), так и собственными силами. Если налоговый учет ведется собственными силами, то необходимо указать, кто этим занимается — отдельный работник или специализированная служба. В обоих случаях необходима конкретизация, то есть точное указание на должность работника согласно штатному расписанию либо на наименование подразделения в соответствии со структурой компании.

- Существенным моментом является указание на способ ведения налогового учета (автоматизированный или неавтоматизированный). При выборе автоматизированного метода необходимо дополнительно указать специализированную программу, с помощью которой ведется налоговый учет.

Лимит хранения наличных денежных средств в кассе

Пунктом 2 «Порядка ведения кассовых операций юридическими лицами и упрощённом порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства», утверждённого Указанием Банка России от 11.03.2014 № 3210-У, предусмотрено, что юридические лица должны самостоятельно определять лимит наличных денег, которые могут храниться в кассе организации. Разумеется, сам лимит в учётной политике организации указывать не следует. Просто потому, что непосредственно к ведению учёта он никакого отношения не имеет. Да и выбора-то у большинства организаций в этом вопросе нет – Центробанк приказал, значит, лимит должен быть.

Раз было упомянуто о «большинстве», стало быть, и меньшинство существует? Разумеется, куда же без него. Во многих нормативных документах, написанных «для всех», обязательно указывается некая категория, которая может не делать чего-то такого, что требуется от остальных. В ПБУ к данной категории относятся бухгалтерские «упрощенцы», не подлежащие обязательному аудиту, заняв место, на котором ранее гордо восседали «субъекты малого предпринимательства». А вот в Указании Банка России такой замены не произошло. И посему малые предприятия и ИП сохранили право не определять лимит наличности в кассе (см. абзац 10 пункта 2 Указания Банка России № 3210-У). И об этом в учётной политике стоит написать. Одно из двух – либо «не применяем, потому что право имеем», либо «применяем, потому что хочется». Сам размер лимита, повторюсь, в тексте учётной политики указывать не надо. Всё равно он будет периодически пересматриваться. Не издавать же каждый раз при очередном изменении лимита приказ о внесении изменений в учётную политику?