Как рассчитывается земельный налог

Федеральная налоговая служба определяет сумму для каждого владельца земли на основании информации Росреестра: кадастровой стоимости и категории земель.

С апреля по сентябрь налоговые служащие отправляют уведомления по адресу прописки или по месту расположения участка. Владелец объекта недвижимости должен заплатить за предыдущий год до 1 декабря текущего года.

Сумма определяется на основании времени владения землей и количества собственников. При расчете применяют 4 варианта:

- За полный календарный год.

- За часть года.

- За долю.

- По налоговой ставке.

ВАЖНО! Владелец не освобождается от уплаты, если не получил квитанцию. Неплательщику выписывается штраф – 20% от назначенной суммы. Сотрудники налоговой вправе потребовать оплаты долга и пенни в течение трех лет с момента покупки недвижимости.

Льготы по земельному налогу для юридических лиц

Размер уплаты денежной суммы государству можно уменьшить с помощью льгот, специально отведенных для организаций и компаний. Их разделяют на два типа в соответствии с местом их установки:

- Льготы федерального уровня указаны в статье 395 Налогового Кодекса. Право снизить ставку налога имеют компании, связанные с религиозной, судостроительной, культурной, автодорожной, научно-технической, общественной деятельностью. Федеральная служба исполнения наказаний также попадает под льготную систему.

- Льготы местного типа. Под них попадают определенные площади земельных участков, размер которых меньше установленных местными и региональными властями норм.

Юридическое лицо выплачивает налог в муниципальные учреждения по месту нахождения объекта недвижимости.

Расчет земельного налога по кадастровой стоимости

Сотрудники Росреестра рассчитывают кадастровую стоимость земли каждые пять лет на основании ряда факторов:

- месторасположения;

- площади;

- социально-экономического развития региона;

- качества почвы;

- инфраструктуры;

- наличия удобств и жилых домов.

Информация о расценочной стоимости содержится в базе ЕГРН. Её можно узнать на сайте Росреестра, для этого надо ввести кадастровый номер или адрес участка. Или заказать платную выписку.

Выписка в электронном виде стоит 250 рублей для граждан и 700 рублей для организаций, в бумажном – 400 р. и 1100 р. соответственно.

Если владелец считает размер кадастровой стоимости завышенной, он пишет заявление в Росреестр и просит пересчитать цену, а в случае отказа обращается в суд.

Чтобы самостоятельно рассчитать налог на землю надо узнать два параметра: кадастровую цену и тарифную ставку. Налоговую ставку устанавливает государство. Региональные власти согласно Налоговому кодексу вправе уменьшить ее размер.

Законодательно установлена ставка в размере 0,3% для земель сельскохозяйственного назначения и жилищного строительства. Для расчета налога остальных участков – 1,5%. Правительство имеет право уменьшить эту цифру до 0,1% или ввести льготы для отдельных граждан. Разница компенсируется из местного бюджета.

ВНИМАНИЕ! Коренные жители Дальнего Востока, Сибири и Крайнего Севера освобождаются от уплаты налога.

Порядок расчета налога на имущество

Граждане обязаны уплачивать налоги только по тем активам, на которые у них есть право собственности, подтвержденное соответствующим документом – «Свидетельством», либо выпиской из кадастра (выдается с 2021 года).

Алгоритм расчета платежей в бюджет следующий:

Н = (КС – НВ) х С

, где:

- Н – величина платежа за текущий год;

- КС — кадастровая стоимость недвижимости;

- НВ – стоимость имущества, необлагаемая налогом;

- С — налоговая ставка.

Налоговый вычет положен всем собственникам и составляет 50 кв. м на жилой дом, либо 1 млн. руб. на комплекс строений с жилыми помещениями. Если гражданин владеет двумя домами, он может применить вычет только на один из них.

Для того, чтобы показать как рассчитываются налоги на дома с участками приведем несколько примеров:

Пример 1:

Гражданин является собственником единого комплекса, состоящего из коттеджа, гаража и котельной, площадь всех построек составляет 234 кв. м. Кадастровая оценка на 01.01.2019 определена в 8 млн. руб. Величина налога составит:

(8 млн. — 1 млн.) * 0,1 / 100= 7 тыс. руб.

Пример 2:

Супруги являются владельцами садового участка, на котором размещен дом площадью 60 кв. м. и баня площадью 30 кв. м. Собственность оформлена на мужа, поэтому он является плательщиком налога. Стоимость дома на 01.01.2019 г. составляет 600 тыс. руб., бани – 100 тыс. руб.

Для расчета налога сначала нужно определить величину налогового вычета. Для этого рассчитаем площадь строения, облагаемую налогом: 60 кв. м. — 50 кв. м.=10 кв. м.

В этом примере налоговая база составит:

600 * 10 / 60 = 100 тыс. руб.

Налоговый платеж за садовый дом:

100 * 0,1 / 100 = 100 руб.

Налоговый платеж за баню:

100 * 0,1 / 100 = 100 руб.

Формула для расчета налога

Общая формула для расчета земельного налога устанавливается Налоговым кодексом РФ и выглядит так:

процентная ставка × кадастровую стоимость × количество долей.

Сотрудники налоговой вводят временной коэффициент, если собственник владеет участком менее года, и определяют его делением количества месяцев во владении на 12.

Местная администрация может уменьшить размер налога, если владелец участка относится к категории льготников.

Как рассчитать земельный налог в 2021 году: формула расчета и примеры

Особенности налога

Кто платит.

По закону платить за владение землей должны все, у кого участки в собственности, оформлены в постоянное пользование или пожизненное наследуемое владение. Право не платить совсем есть у очень ограниченной категории россиян. К ней относятся жители Крайнего Севера — малочисленные коренные народы, проживающие в регионах с суровым климатом. Других полностью освобожденных от этого платежа категорий россиян на федеральном уровне нет, хотя закон предусматривает льготы, о которых мы подробно расскажем ниже.

Размер налога.

Плата за землю идет не в федеральный, а в местные бюджеты, поэтому сколько платить, диктуют власти на местах. Руководители регионов не могут повышать ставку по своему усмотрению, она закреплена законом и составляет:

- 0,3% для земель социального назначения, то есть используемых для строительства домов или ведения личного крестьянского хозяйства;

- 1,5% для прочих земель — обычно в эту категорию относят участки для коммерческого применения.

А вот снижать ставку можно вплоть до нуля. Еще можно освободить некоторые категории людей от уплаты вообще. Так в большинстве регионов не платят за землю ветераны и инвалиды, многодетные семьи, пенсионеры. В федеральных законах таких льгот нет. Возможно, они действуют в вашем регионе.

Чтобы узнать точно, можно обратиться в налоговую в вашем городе или посмотреть на информационном сервисе ФНС, где представлены данные о льготах не только по земельному, но и другим обязательным платежам.

Кто выполняет расчет земельного налога

Размер платы за владение землей рассчитывает налоговая служба. Владельцу ничего не нужно делать, достаточно дождаться, когда придет платежка, а в ней будет указана сумма к оплате. Письмо должно прийти по почте минимум за месяц до конечной даты внесения платежа. Оплачивать нужно до 1 декабря, значит, уведомление должно поступить не позднее 1 ноября.

С появлением электронных сервисов ФНС активно рекомендует налогоплательщикам использовать именно их. Письма на почте часто теряются, что вызывает недовольство людей и спорные ситуации. На сайте налоговой можно зарегистрировать личный кабинет и получать уведомления там.

Сведения в личном кабинете появляются раньше, чем приходят по почте, а если сумма налога вызывает вопросы, можно заблаговременно подать жалобу и потребовать, чтобы налог пересчитали. Правда, для этого важно понимать, как рассчитывается земельный налог, и обосновать требования по перерасчету, например, предоставить документы, подтверждающие право на льготу.

Как рассчитать земельный налог

С 2015 года вопросов в этой сфере стало больше, а все потому, что налоговики перешли на новый режим расчета налоговых сумм. Раньше для этого использовали нормативную стоимость участков, сегодня — кадастровую.

Нормативная цена для земель социального назначения ниже кадастровой, так как при расчете нормативной стоимости учитывается, какой потенциальный доход можно получить при ведении какой-либо деятельности на этой земле. Если участок предназначен для постройки жилого дома или ведения дачного хозяйства, никакого дохода от него ожидать невозможно, поэтому нормативная стоимость таких земель была низкой.

Кадастровая оценка учитывает совершенно другие факторы. Здесь уже и площадь, и расположение, и наличие коммуникаций, и инфраструктура, то есть кадастровая стоимость близка к рыночной цене земли, а значит, она не может быть низкой. Чем крупнее город, тем дороже в нем земля, чем дальше в регионы — тем дешевле. Поэтому расчет налога на земельный участок одной площади в разных городах дает совершенно разные суммы, ведь кадастровая стоимость земель может отличаться в разы.

Расчетом кадастровой стоимости земель занимаются экспертные организации, другими словами — частные фирмы, с которыми местные власти заключают договоры. Данные передают в Росреестр, который и ведет базу кадастровой стоимости участков. Чтобы узнать, во сколько оценили ваш участок и от какой суммы рассчитывать земельный налог, нужно зайти на сайт Росреестра, ввести в форму кадастровый номер и отправить запрос. Данные должны появиться на экране в течение нескольких секунд.

Льготы при расчете земельного налога

Переход к новому режиму расчета земельного налога значительно увеличил суммы в платежках многих россиян. Чтобы смягчить налоговое бремя для самых незащищенных категорий, введена федеральная льгота на 6 соток. Ею могут воспользоваться:

- пенсионеры — не только по возрасту, но и те, кто получает социальную пенсию;

- инвалиды;

- люди предпенсионного возраста — женщины после 55 лет и мужчины после 60 лет;

- ветераны;

- участники боевых действий;

- военные пенсионеры;

- многодетные семьи.

Для них при расчете земельного налога действует правило — сумма вносится не за весь участок, а только за разницу от площади и 6 соток. Если площадь участка меньше шести соток, платить не нужно ничего, если равна этой цифре — тоже. А вот если участок площадью 8 соток, оплачивать налог придется, но только за 2 сотки.

Если вы купили участок и являетесь его собственником не полный календарный год, сумма сбора должна быть меньше — с учетом времени владения. Если вам принадлежит не весь участок, а только его часть, то и налог будет кратным этой части, а каждый собственник получит свою платежку.

Если участков несколько, придется выбирать, за какой платить полную сумму, а на какой будет действовать льгота. Она предоставляется по заявлению, которое нужно заполнить по форме и отправить в налоговую почтой или через личный кабинет. Можно указать налоговикам, на какой участок должна распространяться льгота, для этого тоже нужно заполнить заявление. Если этого не сделать, сумму все равно пересчитают, но по усмотрению ФНС. Обычно льготным определяют участок с самой высокой суммой налогового сбора.

Формула расчета земельного участка и примеры

Рассчитать налог на земельный участок можно по формуле:

Н = Кс × Рд × Нс / К

В формуле используются следующие значения:

- Н — налог к оплате или сумма, которую должна предъявить вам налоговая служба;

- Кс — кадастровая цена участка, узнать ее можно на сайте Росреестра;

- Рд — размер вашей доли, если у участка несколько владельцев. Если один — принимаем этот параметр за единицу;

- Нс — налоговая ставка, стандартная установлена в пределах 0,3%, в вашем регионе она может быть такой или ниже, узнать точно можно на сайте ФНС;

- К — коэффициент владения, который учитывает продолжительность владения участком в течение календарного года, при этом год владения принимается за 100.

Рассмотрим на примерах, как рассчитать земельный налог.

У Иванова есть участок площадью 6 соток.

Кадастровая стоимость — 2 000 000 рублей. Никаких льгот у владельца нет, участок принадлежит ему давно, он единственный собственник. По общему правилу, сумма будет рассчитана так:

Н = 2 000 000 × 0,3 / 100 = 6 000 рублей

Иванов — пенсионер, и у него есть дачный участок площадью 6 соток.

За землю он не платит, потому что площадь равна льготной.

Иванов — пенсионер, площадь его участка — 8 соток,

а кадастровая стоимость 3 000 000 рублей. При расчете из этой площади нужно вычесть льготные 6 соток, чтобы уточнить налоговую базу.

3 000 000 / 8 = 375 000 рублей — кадастровая стоимость 1 сотки

375 000 × 2=750 000 рублей — кадастровая стоимость 2 соток, от которой будет рассчитан налог

Н = 750 000 × 0,3 / 100 = 2250 рублей

Иванов купил участок площадью 6 соток в октябре,

льгот у него нет. Кадастровая стоимость — 2 000 000 рублей. Сумма будет рассчитана с учетом периода владения, это 3 месяца или 0,25 часть года. Считаем так:

Н = 2 000 000 × 0,3 / 100 × 0,25 = 1500 рублей

Можно рассчитать сумму самостоятельно или воспользоваться онлайн-калькулятором на сайте ФНС. А можно вписать свой ИНН в форму на сайте «Автоналоги» и в течение нескольких секунд узнать, какие налоговые платежи вам начислены. Вы увидите не только земельный налог, но также имущественный, транспортный, если вам положено их оплачивать, а также сможете заплатить налоговые сборы онлайн без регистрации.

Примеры расчетов

Примеры стандартного расчета налога:

- Участок в СНТ с кадастровой ценой равной 150 000 р., находится во владении более года, имеет одного собственника, льгот нет. Сумма налога составит: 150 000 × 0,3% × 1 = 450 рублей.

- Земля ИЖС стоимостью – 250 000 р. Три месяца была во владении одного собственника, затем была продана. Сумма делится между продавцом и покупателем: 250 000 × 0,3% × 3 ⁄ 12 = 187,50 р. для первого владельца. Для второго: 250 000 × 0,3% × 9 ⁄ 12 = 562, 5 р.

- Владельцу принадлежит половина участка. Земля не относится к садовым, жилым или оборонным категориям. Цена – 160 000 р. Сумма налога составит: 160 000 × 1,5% × 0,5 = 1 200 рублей.

- Садовый участок расценивается в 200 000 р. и принадлежит ветерану боевых действий, который имеет льготу в 10 000 р. Сумма налога для льготника: (200 000 – 10 000) × 0,3% × 1 = 570 рублей.

Если собственник не получил квитанцию, сумму задолженности он может узнать на портале Госуслуги, в личном кабинете на сайте ФНС или в районном отделении налоговой службы.

Кому необходим расчет?

Если гражданин официально владеет участками земли, пользуется ими на бессрочной основе или пожизненно ею распоряжается, то он должен уплачивать налог в полном объеме. Другая форма собственности, такая как аренда или временное владение, налогообложению не подлежит. В обязанности арендатора не входят выплаты в казну — это необходимо только владельцу.

В объекты, которые облагаются налогом, не входят:

- снятые, ограниченные участки земли, не участвующие в имущественном обороте;

- земельные участки, относящиеся к историческим памяткам и культурному наследию страны;

- земли лесных, водных фондов;

- участки, которые принадлежат владельцам многоквартирного дома, размещенного на них.

Если юридическое лицо не имеет право собственности объекта недвижимости, а всего лишь арендует землю, то оно освобождается от уплаты обязательного налога.

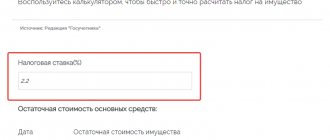

Калькулятор

Для расчета земельного налога необходимо заполнить следующие поля:

- Кадастровая стоимость (за вычетом суммы льготы, если она есть).

- Процентная ставка (0,3% для земель сельскохозяйственного назначения и жилищного строительства. Для расчета налога остальных участков – 1,5%).

- Долевая собственность. Например: 1/3 — 33%, 1/2 — 50%, 1 — 100%.

- Если собственник владеет участком менее года, то указывается фактическое количество месяцев.

Необходимая информация для заполнения полей указана в выписке из ЕГРН и на сайте Росреестра.

Основа для расчета земналога

Отправной точкой для вычисления суммы платежа за земельную собственность, является стоимость по кадастру, ее размер фиксируется на уровне региона и находится в списке государственного реестра. Узнать эту информацию легко при помощи официального сайта главного регистрационного органа.

Последовательность процедуры определения размера налога

:

- Убедиться, существует ли установка местных властей, обязывающая вносить авансовый платеж, или нет.

- Узнать о наличии льготы.

- Уточнить актуальную информацию о последней ставке по налогу на ту категорию земель, которыми владеет организация.

- Выяснить, какова стоимость земельного надела по кадастру.

Основная формула, по которой вычисляется земналог, выглядит так:

Налог на земельный надел = кадастровая стоимость х процентная ставка

Расчетная величина, полученная после оценки земли на государственном уровне в соответствии с классификацией ее назначения, берется на дату, когда был зарегистрирован земельный надел.

НК РФ является законодательной базой. Этот документ регламентирует границы ставки: от 0,3% для категорий, представленных в п.3 ст.394, для остальных – до 1,5%.

По уставным документам уточняется категория земучастка, который является собственностью предприятия.

Если местные власти не принимали решения по установлению процентной ставки, за основу берется установленная НК РФ максимальная величина платежа.

При поквартальном перечислении земналога необходимо производить авансовые взносы. По итогам года исчисляется общий размер налога, из которого вычитаются уплаченные авансовые взносы.

Аванс по уплате земналога определяется по такой формуле:

Авансовый платеж = кадастровая стоимость х процентная ставка / 4

Как воспользоваться официальным сайтом фискальной службы для автоматического расчета налога на земучасток, Вы можете посмотреть в представленном видео.

Налогообложение земельного участка и дома на этом наделе – есть ли разница?

Согласно пункту 1 статьи 389 НК РФ земельные участки, в том числе предоставленные под индивидуальное жилищное строительство, являются объектами для взимания земельного налога.

В свою очередь, жилой дом, построенный на таком участке, признаётся имуществом гражданина. Ввиду этого на основании пункта 1 статьи 401 НК РФ дом облагается имущественным налогом.

Таким образом, разница в налогообложении земли под ИЖС и дома, находящегося на этом участке, состоит в том, что с их стоимости начисляются разные налоги. При этом по земельному налогу и налогу на имущество физических лиц установлены различные методики расчёта.

Справка! Налог на землю под ИЖС начисляется исходя из кадастровой стоимости земли. А по жилому дому платёж рассчитывается как процентное исчисление от кадастровой (или инвентаризационной) стоимости данной недвижимости.