Главная / Недвижимость / Земельный участок / Налоги

Назад

Опубликовано: 01.04.2017

Время на чтение: 10 мин

0

796

В соответствии с законом использование земли в РФ является платным. В связи с этим организации и обычные граждане за владение своими земельными участками (ЗУ) обязаны платить налог.

При этом средства, поступающие в качестве земельного налога (ЗН), поступают в местный бюджет. Этот налог является одним из основных источников местного бюджета, который может быть использован на различные нужды местных муниципалитетов.

- Законы

- Кадастровая стоимость участков

- Расчет ЗН

- Льготы по налогам

- Налоговая ставка в МО

- Примеры расчета Пример 1

- Пример 2

Законы

Необходимость платы за землю в виде ЗН введена ст. 65 ЗК. Ст. 66 этого кодекса определяет общий порядок оценки кадастровой стоимости (КС) земли.

В соответствии со ст. 387 НК налог на землю регламентируется НК РФ (глава 31) и правовыми актами местных органов управления. На территориях Москвы, Санкт-Петербурга и Севастополя ЗН устанавливается в соответствии с НК и законами этих городов. В частности, на территории Москвы действует Закон № 74 от 24.11.2004 года.

На территории Московской области (МО) действуют акты местных властей. Примером может служить Решение подмосковного Зарайского совета депутатов № 3/43 от 20.02.16 г.

Земельный налог: сроки уплаты для юридических лиц

Определение сроков уплаты налога действующим законодательством также отдано в введение местных образований. Поэтому каждое предприятие ориентируется на принятые региональные документы. Чаще всего ими устанавливаются определенные сроки уплаты авансов и окончательной суммы налога. И, если точные даты поквартальных авансов необходимо устанавливать по каждому региону, то срок окончательного платежа по году не должен быть позднее установленного в НК РФ: юридические лица уплачивают земельный налог не позднее 1 февраля наступившего за отчетным года.

Кадастровая стоимость участков

Начиная с 2021 года, расчет ЗН производится по новой налоговой базе, в качестве которой используется кадастровая стоимость (КС) участка. Иногда для оценки КС земли в кадастровом секторе используют средний удельный показатель кадастровой стоимости 1 м² земли (УПКС).

В Москве Постановлением Правительства №791-ПП в конце 2021 года были утверждены результаты оценки КС земель города.

При этом КС для каждого кадастрового квартала зависит от его расположения и разрешенного применения ЗУ. При этом в столице показатель УПКС может достигать 100000 руб/м².

В 2013 году производились переоценка КС земли в Подмосковье. При этом стоимость ЗУ

значительно выросла. Результаты кадастровой оценки земель с/х назначения, дачного (садоводческого) использования, земель населенных пунктов были утверждены распоряжениями Минэкологии МО (№№ 563-РМ, 564-РМ и 566-РМ соответственно).

При этом результаты были разделены по районам МО и кадастровым секторам. Кроме того, кадастровая стоимость земли в каждом секторе делилась в зависимости от типа использования ЗУ.

При этом для использования земли в населенных пунктах для дач и садоводческих хозяйств разброс УПКС лежит в пределах от 133 руб/м² (Серебряные Пруды) до 2580 руб/м² (в Подольске). В Клину эта УПКС составляет 512 руб/м², а в Зарайске — 597 руб/м².

При этом разрешение на использование земли для строительства многоэтажных домов поднимает УПКС в Подольске почти до 7600 руб/м², а в Серебряных Прудах – до 2700 руб/м².

В городах ближайшего Подмосковья такой УПКС достигает 10000 руб/м².

Расчет ЗН

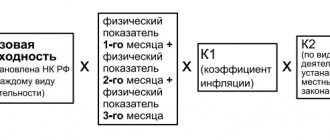

Сумма ЗН для плательщиков — физических лиц определяется налоговыми органами, а организации оценивают ЗН самостоятельно. Для проверки правильности ЗН его можно подсчитать самостоятельно по формуле:

Н=К*С*М/12, где:

- Н – земельный налог, руб.;

- К — кадастровая стоимость ЗУ на 1 января, руб.;

- С — налоговая ставка, %;

- М — время владения землей (месяц).

Кроме того, при расчете ЗН должны учитываться доля права на ЗУ и имеющиеся льготы.

При расчетах ЗН величину КС можно узнать по интернету на сайте Росреестра в разделе «Публичная кадастровая карта». Для этого необходимо указать номер участка или его адрес.

Будет выдана таблица, в которой приведены площадь ЗУ и его кадастровая стоимость.

В соответствии с НК (ст. 394) ставка налога должна быть не более 0,3% для участков, используемых:

- для с/х производства;

- для жилищ;

- для подсобного хозяйства, садоводства, дачного хозяйства;

- для обороны или безопасности страны.

Налоговая ставка на ЗУ остальных назначений не должна превышать 1,5%.

Каких перемен в земельном налогообложении ждать?

Согласно новым поправкам, всем гражданам, имеющим в собственности земельные угодья, придется платить налог на хоз. постройки. Оплачивать придется все:

- Домики;

- Гаражи;

- Сараи;

- Амбары и тд.

При расчете налогов на такую недвижимость будет применяться кадастровая оценка. На сегодняшний день, тут используется инвентаризационная стоимость. Она заметно уступает кадастровому аналогу. И налог по ней является минимальным.

Возникла проблема? Позвоните юристу: +7

— Москва, Московская область

+7

— Санкт-Петербург, Ленинградская область

Звонок бесплатный!

В конечном итоге, налог на дачный участок может вырасти. Все зависит лишь от наличия на участке построек и их стоимости. Поэтому переплат можно опасаться только тем собственникам, которые имеют под Москвой солидное дачное хозяйство. Стоит отметить, что такое налогообложение уже было внедрено в некоторых областях для юридических лиц. Но это вызвало целую волну исков. Поэтому данная практика может и «не прижиться» в массовом порядке.

Льготы по налогам

В ст. 395 НК перечислены категории организаций, которые освобождаются от ЗН.

К ним относятся организации инвалидов, религиозные организации, строительные

организации в части ЗУ, используемых для дорог, предприятия, связанные с народными промыслами, а также организации — участники особых или свободных экономических зон и другие.

Некоторые категории граждан имеют льготы по налоговой базе (НБ).

Эта льгота состоит в том, что НБ для льготников уменьшается на 10000 руб. К льготной категории относятся Герои СССР, РФ, инвалиды 1-й и 2-й группы, ветераны и инвалиды войн и боевых действий.

Льготы имеют также чернобыльцы, граждане, подвергшиеся радиоактивному облучению в Семипалатинске, на и при испытаниях ядерного оружия.

Налоговая ставка в МО

Указанная в НК налоговая ставка является высшим порогом. Поэтому местные органы по тем или иным причинам могут уменьшить эту ставку.

Например, местные власти своим решением могут снизить налоговую ставку пенсионерам, многодетным семьям.

Для приусадебных и дачных участков Подмосковья в различных районах действуют различные ставки.

Из 35 районов МО в 16 действуют максимальные ставки – 0,3%. В одном (Мытищинском) районе ставка для всех садоводов уменьшена до 0,15 %. В остальных районах НС меняется в пределах от минимальной величины до 0,3 %.

Этот минимум лежит в пределах от 0,07 % (в Раменском районе) до 0,2% (в Каширском, Люберецком, Ногинском и Рузском районах).

Налог на землю сельхозназначения в 2016 году

Ставки земельного налога для юридических лиц такие же, что и для граждан. Возможность льгот для организации по данному налогу предусматривается законодательством регионов. На федеральном уровне льготы устанавливаются только для компаний-резидентов особых экономических зон.

Действующее законодательство исходит из принципа признания особой ценности земельных участков, вовлеченных в сельхозоборот. Также законодательство предусматривает государственную поддержку лицам, использующим данную землю для сельскохозяйственного производства. Поэтому в отношении земельных участков, отнесенных к категории земель сельскохозяйственного назначения, действуют пониженные ставки по налогу. Базовая ставка определена как 0,3% от кадастровой стоимости. Местные власти могут эту ставку уменьшить до 0%. При этом может учитываться характер использования земельного участка, его месторасположение, агрохимические, геодезические или географические параметры.

Примеры расчета

Пример 1

Рассчитать земельный налог за полный 2021 год для ЗУ № 103 СНТ «Изобретатель» в Зарайском районе МО. Кадастровый номер ЗУ 50:38:0050302:210. Участок принадлежит пенсионеру.

Для расчета необходимо проделать следующие действия:

- Зайти на сайт Росреестра (https://pkk5.rosreestr.ru)/

- В разделе «Участки » набрать кадастровый номер ЗУ.

- Появится таблица. Площадь ЗУ =600 кв.м. Кадастровая стоимость =203640 руб.

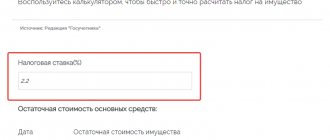

- Для определения налоговой ставки перейти на сайт ФНС (https://nalog.ru/m50/service/tax/) в раздел «Справки и льготы»

- Выбрать территорию (Зарайский район), вид налога (земельный) и налоговый период (2016).

- Найти раздел «Зарайское городское поселение».

- Просматривается раздел «Ставки». Для садоводов ставка равна 0,3%.

Проверка наличия местных льгот по Решению Зарайского совета депутатов «О земельном налоге» показывает, что для данной категории собственников льготы отсутствуют.

Тогда ЗН для данного участка будет равен: Н=К*С=203640*(0,3/100)=610,92 руб.

Пример 2

ЗУ используется для садоводства и имеет КС=800000 руб. Он находится в совместной собственности двух братьев, один из которых инвалид 2-й группы. Налоговая ставка ЗН в данной местности равна 0,3%.

Определить ЗН, которые будут платить каждый из владельцев ЗУ.

Первый владелец – инвалид 2-й группы должен заплатить ЗН:

Н1=(К-10000)*С*Кд=(800000-10000)*(0,3/100)*0,5=1185 руб.

В формуле Кд=0,5 –коэффициент, учитывающий долевое владение собственностью.

Второй владелец должен заплатить:

Н2=К*С*Кд=800000*(0,3/100)*0,5=1200 руб.

Как видно из результатов расчетов льгота для инвалида составляет всего 15 руб.

Установление сервитута может происходить как с согласия собственника (частный), так и без его согласия (публичный). Как правильно купить земельный участок у собственника и какие нюансы стоит при этом учесть? Узнайте об этом здесь.

Зачем нудно межевание земельного участка и в каких случаях его проведение является обязательным? Подробно об этом можно прочитать в нашей статье.