Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Попробовать

Организациям нужно платить налог на прибыль на новые КБК. Министерство Финансов обновило коды бюджетной классификации от 08.06.2020 №99н.

КБК — коды классификаций, которые организации прописывают в платежных документах с целью перечисления средств в бюджет. Платежи сначала поступают в казначейство, а уже потом все средства делятся между федеральным, региональными и местными бюджетами. В статье рассмотрим отличия новых кодов бюджетных классификаций для налога на прибыль от старых и расскажем, как их использовать.

КБК по налогу на прибыль для юридических лиц в 2021 и 2021 году

В 2021 году в правилах уплаты налога на прибыль ничего не изменилось — такое же распределение и ставки:

- в бюджет региона — 17% от налоговой базы;

- в федеральный бюджет — 3% от налоговой базы.

Для юридических лиц изменения в кодах бюджетной классификации были незначительные, но при заполнении платежных ведомостей их нужно учитывать. Они касаются суммы налогов, которые вычисляются с прибыли по обращающимся облигациям и облигациям с ипотечным покрытием.

КБК на 2021 год

| Бюджет | Налог | Штрафы | Пени |

| Федеральный | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Региональный | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

КБК на 2021 год

| Бюджет | Налог | Штрафы | Пени |

| Федеральный | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Региональный | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

Налог на прибыль: платежное поручение в 2021 году

Все организации, осуществляющие предпринимательскую деятельность, обязаны не только отчитываться в налоговую инспекцию о полученной прибыли, но и своевременно осуществлять расчеты с соответствующими бюджетами. Чтобы отчитаться, необходимо предоставить в ИФНС расчет в виде налоговой декларации по налогу на прибыль и пояснения к ней (в случае необходимости).

Расчетным документом для уплаты, как и в предыдущих годах, является платежное поручение (или попросту «платежка»). Хоть налог и федерального уровня, уплачивать его следует по разным бюджетам:

- федеральному;

- региональному.

ВАЖНО!

В 2021 году в бюджет субъекта перечисляется 17%, а в федеральный — 3% при условии, что у организации отсутствуют льготы на применение пониженных ставок (ст. 284 НК РФ).

Для уплаты организация должна заполнить два расчетных документа: один — в федеральный бюджет, а второй — в бюджет региона. Основные различия в реквизитах заключаются в назначении платежа и коде бюджетной классификации, которые определяются приказом Минфина России № 132н.

Особенности вычисления и уплаты налога

Компания получила доход. Вычитая из него расходы, мы получим прибыль, которая облагается налогом. Данный налог будет называться прямым. Его обязаны платить все юрлица, находящиеся на территории России — отечественные и иностранные. Предприниматели, работающие на ОСНО, должны платить налог на прибыль.

Налог на прибыль не касается:

- предпринимателей, находящихся на УСН, ЕНВД, патенте и едином сельскохозяйственном налоге;

- лиц, владеющих игорным бизнесом;

- участников центра Сколково;

- организаторов Чемпионата мира по футболу 2021.

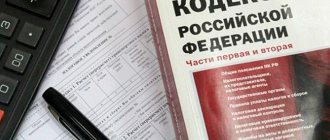

Штраф за неуплату налога на прибыль

Помимо пени, начисляемой за каждый день просрочки, ФНС может начислить штраф за неуплату налога, сумма которого устанавливается на основании ст. 122 НК РФ в следующем порядке:

| № п/п | Размер штрафа | Основания для взыскания |

| 1 | 20% от суммы неустойки | Неуплата либо недоплата по налогу на прибыль возникла в связи с ошибкой в расчете налога |

| 2 | 40% от суммы неустойки | Задолженность возникла в связи с действиями плательщика (его представителей), который умышленно занизил налогооблагаемую базу и перечислил налог в меньшей сумме. |

Уплата налога на прибыль в 2021 году КБК

Платеж перечисляется в течение 28 дней месяца, следующего за отчетным периодом. Авансовые платежи нужно вносить поквартально (для отдельных категорий ст. 286 НК РФ) или помесячно, несмотря на то, что налоговый период составляет год.

| Налог | Пени | Штраф |

| Новые КБК налога на прибыль (налог с процентов по облигациям) | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог, при условии, что выполняются соглашения о разделе продукции, которые были заключены до принятия ФЗ №225 | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог, взимаемый с прибыли иностранных компаний, деятельность которых не связана с деятельностью в России, за исключением доходов в виде дивидендов | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог с прибыли контролируемых иностранных компаний | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог с прибыли, которые получили российские организации в виде дивидендов от российских компаний | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог с прибыли, полученной иностранной организацией в качестве дивидендов от российской компании | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог с прибыли, которые получили российские организации в виде дивидендов от иностранных компаний | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог с доходов, которые получены с ценных бумаг государства и муниципалитета в виде процентов | ||

| 182 1 01 01070 1000 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог с прибыли контролируемых иностранных компаний | ||

| 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

Единая таблица КБК по налогу на прибыль

| Назначение | Уровень бюджета | Платеж | Пени | Штраф |

| Основная сумма налога, исчисленная налогоплательщиками, кроме консолидированных групп налогоплательщиков | Федеральный (ФБ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Региональный (РБ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Основной фискальный платеж для консолидированных групп налогоплательщиков | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| РБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Фискальные платежи с доходов иностранных компаний, не связанных с деятельностью на территории нашей страны через постоянное представительство | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Налоговые обязательства при выполнении соглашений о разделе продукции, заключенных до 21.10.2011 (до вступления в силу Закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Сбор с доходов российских компаний в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Обязательные транши с доходов иностранных фирм в виде дивидендов от российских компаний | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Бюджетные платежи с дивидендов от иностранных организаций в пользу российских фирм | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Фискальное обременение с процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

| Налоговые транши с процентов по облигациям российских организаций (новый код, введен с 2021 года) | 182 1 0100 110 | 1 0100 110 | 1 0100 110 | |

| Бюджетные обязательства по ННПО с прибыли контролируемых иностранных компаний | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 | |

ВАЖНО!

Данные КБК используйте не только для расчетов по налоговым обязательствам, но и по уплате авансовых платежей. О том, кто и как часто обязан платить авансы по ННПО, мы рассказали в статье «Инструкция: платим ННПО авансом».

КБК пени по налогу на прибыль

Если вам нужно заплатить пени по налогу, необходимо применить свой код, который прописывается в платежных поручениях. Чтобы узнать, какой код пени по налогу на прибыль писать в графе 104 платежной ведомости, нужно в коде по основному платежу заменить 14-17 положения.

Для пени вместо 1000 применяется значение 2100. Коды для пени расположены в зависимости от того, куда они перечисляются (уровень бюджета).

- федеральный бюджет — 182 1 0100 110;

- региональный бюджет — 182 1 0100 110.

Код пени по налогу в федеральный бюджет имеет в 11-12 положении значение 11, а в региональный бюджет это значение равно 12. Если обнаружена недостача в казне субъектов РФ, то пени переводятся с применением КБК в региональный бюджет.

Пошаговое заполнение платежки по налогу на прибыль

Рассмотрим, как правильно заполнить платежное поручение по налогу на прибыль на примере.

ГБОУ ДОД СДЮСШОР «АЛЛЮР» за первый квартал 2021 года получило прибыль в сумме 50 000,00 рублей. По расчету налога на прибыль организации следует перечислить в бюджет:

- федеральный — 1500,00 рублей (50 000,00 × 3%);

- региональный — 8500,00 рублей (50 000,00 × 17%).

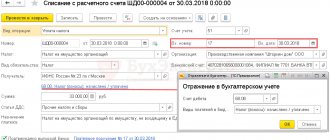

Формируем платежные поручения для каждого уровня бюджета (суммы). Заполняем платежное поручение пошагово:

Шаг 1. Заполняем дату и номер платежного поручения, соблюдая хронологический порядок, затем устанавливаем статус плательщика.

Шаг 2. Вносим реквизиты плательщика и суммы (цифрами и прописью).

Шаг 3. Прописываем в платежном поручении реквизиты получателя платежа ИФНС.

Шаг 4. Заполняем налоговые поля, очередность платежа, УИН, назначения платежа.

Для бюджета федерального уровня.

Для бюджета региона.

Образец платежного поручения для федерального бюджета:

Образец платежного поручения для региональной казны:

Ошибки в КБК налога на прибыль

При заполнении поля 104 платежной ведомости, организации часто путают коды. Из-за ошибок в платежках, деньги отправляются в невыясненные платежи. Неточность исправить можно. Для этого вам необходимо написать заявление в налоговую инспекцию для уточнения платежа.

Заявление можно оформить в свободной форме. Самое главное — не забудьте написать ошибочные данные платежки и укажите верную информацию.

Автор статьи: Александра Аверьянова

Платите налог на прибыль и другие налоги в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Сервис подготовит платежки и напомнит о сроках уплаты, сформирует отчеты, поможет легко начислить зарплату и другие выплаты. Познакомьтесь со всеми возможностями Контур.Бухгалтерии бесплатно в течение 14 дней.

Порядок расчета и уплаты налога на прибыль

Плательщики производят исчисление и уплату налога на прибыль в соответствие с порядком, установленном ст. 287 НК РФ:

| № п/п | Платежи по налогу | Периодичность оплаты | Срок оплаты |

| 1 | Авансовые платежи | Ежемесячно | До 28-го числа отчетного месяца |

| 2 | Окончательный расчет по налогу | Ежегодно | До 28-го марта года, следующего за отчетным |

Расчет аванса по налогу рассчитывается в следующем порядке:

Авансмес = Доходмес * Ставка,

где Авансмес – авансовый платеж, выплачиваемый по итогам отчетного месяца; Доходмес – сумма дохода, полученного плательщиком за месяц и рассчитанная в соответствие с используемой системой налогообложения; Ставка – действующая налоговая ставка (в общем порядке – 20%).

По итогам отчетного года плательщик производит окончательный расчет по налогу, рассчитанный по следующей формуле:

ОкончатРасч = (Доходгод * Ставка) – Авансмес,

где ОкончатРасч – сумма налога, которая полежит уплате по итогу отчетного года, с учетом ранее уплаченных авансовых платежей; Доходгод – сумма дохода организации по итогам года; Авансмес – сумма авансовых платежей, перечисленных в бюджет в течение года.

Окончательный расчет по налогу на прибыль производится на основании налоговой декларации, поданной в ФНС до 28-го марта года, следующего за отчетным (за 2021 год – до 28.03.2021 года).

Бланк декларации по налогу на прибыль можно скачать здесь ⇒ Декларация по налогу на прибыль (бланк).

Коды таможенных платежей: назначение

Коды таможенных платежей – номера, характеризующие вид финансовых взносов, предусмотренных законодательством. Участники внешнеэкономической деятельности обязаны вносить соответствующую информацию при оформлении платежных поручений.

Примеры кодов платежей:

- сборы за операции (декларирование товаров, оформление) – 1010;

- таможенное сопровождение – 1020;

- ввозные пошлины – 2010, 2020;

- НДС – 5010.

При заполнении платежных счетов необходимо указывать код бюджетной классификации.

При неправильном заполнении полей реквизитов поступившие средства учитывают как невыясненные, что может привести к штрафным санкциям в результате несвоевременной уплаты денежных знаков.

Как перечисляется налог на прибыль

Авансовые платежи по налогу на прибыль (ННП) компании уплачивают ежеквартально или ежемесячно в течение налогового периода. Сроки перечислений совпадают со сроками для подачи налоговых деклараций за соответствующий период:

- ежемесячные платежи – не позднее 28 числа каждого месяца;

- ежеквартальные перечисления – не позже 28 числа месяца, следующего за отчетным периодом;

- налог по итогам года – не позднее 28 марта года, следующего за отчетным.

Чтобы перечислить ННП, налогоплательщику необходимо подготовить два платежных поручения – в федеральный бюджет и в бюджет субъекта РФ. Ставка налога в общем случае составляет 20%, из которых «федеральная» часть перечисляемого налога в 2017-2024 г.г. равна 3%, а «региональная» — 17%. При наличии у фирмы льгот по ННП региональная ставка может быть ниже (п. 1 ст. 284 НК РФ).

Важно помнить, что КБК налога, указываемые в платежках, отличаются для федерального и регионального бюджета. Отдельные коды предусмотрены для пеней и штрафов по ННП. В 2021 году действуют коды, утвержденные приказом Минфина № 132н от 08.06.2018. Подробную информацию об актуальных КБК по налогу на прибыль вы найдете в этой статье.

Код авансового платежа для уплаты налога на прибыль

Авансовые платежи вносят согласно графику:

- первый квартал;

- полугодие;

- девять месяцев;

- ежемесячно.

При выполнении расчетных операций указывают код авансового платежа – номер (КБК), позволяющий его расшифровать: назначение, идентификация плательщика, распорядителя денежных средств.

КБК включает 4 блока:

- администратор доходов бюджета (3 цифры);

- вид доходов бюджета (10 цифр);

- подвид доходов бюджета (4 цифры);

- классификация операции (3 цифры).

Неверное указание КБК в платежном поручении, формируемом для уплаты налогов по авансовым платежам, может привести к начислению пени.

Оформление платежного поручения

КБК для уплаты налога на прибыль указывается в 104 поле платежки. Коды бюджетной классификации устанавливаются федеральным органом власти и действуют на территории всей страны, на 2021 год они утверждены Приказом Минфина № 132н от 08.06.2018. Другие реквизиты можно уточнить на официальном сайте ФНС, определив предварительно налоговую инспекцию по месту учета плательщика. Эти реквизиты разные для разных юрлиц, это необходимо учитывать при использовании образцов платежек.

Сроки сдачи отчетности и уплаты налога на прибыль 2021

В соответствие с п.4 ст. 289 НК РФ сдать заполненную декларацию и уплатить рассчитанный в ней налог за 2021 год нужно до 28 марта 2018-го. Далее по 2018-му сроки таковы:

- 1 квартал – 28 апреля;

- Полугодие – 30 июля;

- 9 месяцев – 29 октября.

Все даты подразумевают сдачу до указанного дня включительно. Ждать крайней даты не обязательно – накапливаются другие дела, очереди на почтовых отделениях и т.д. Отправив декларацию сразу после ее формирования, есть запас по времени для перечисления платежа. При оформлении платежки в крайнюю дату следует учесть, что все платежи, попавшие в банк до обеда, как правило, зачисляются получателю этим же днем. Строгих правил на этот счет нет – главное, отправить до указанной даты включительно. Датой перечисления считается день списания средств со счета плательщика.

Похожие статьи

- Поля платежного поручения

- Заполнение платежного поручения в 2021 году: образец

- Образец заполнения для ИП платежки УСН доходы 2017

- Заполнение платежного поручения в 2021 году: образец

- Платежка на налог на имущество

Значения

По каким КБК платить налог на прибыль за 2021 год? Рассмотрим подробно в таблице, так как значения зависят от вида прибыли, и их достаточно много.

| Платеж | Бюджет | Основное обязательство, КБК | Пени, КБК | Штраф, КБК |

| Сумма налога, исчисленная всеми субъектами, кроме консолидированных групп (основной КБК изменен Приказом № 26н) | Федеральный (ФБ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| -//- | Региональный (РБ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Фискальный платеж для консолидированных групп (основной) | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| -//- | РБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Платеж на прибыль международных холдинговых компаний (Приказ № 26н) | ФБ | 182 1 0100 110 | ||

| -//- | РБ | 182 1 0100 110 | ||

| Фискальные платежи с доходов иностранных организаций, не связанных с деятельностью на территории РФ через свои постоянные представительства | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Обязательства по налогам при выполнении соглашений о разделе продукции, если дата их заключения — ранее 21.10.2011 | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Доходы российских организаций в виде дивидендов от участия в российских организациях | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Обязательные транши с доходов иностранных компаний в виде дивидендов от участия в российских организациях | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Платежи в бюджет с дивидендов от иностранных компаний в пользу российских организаций | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Фискальное обременение с процентов, полученных по государственным и муниципальным ценным бумагам | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налоговые транши с процентов по облигациям российских компаний (этот код введен только в 2021 году) | ФБ | 182 1 0100 110 | 1 0100 110 | 1 0100 110 |

| Бюджетные обязательства по ННПО с прибыли контролируемых иностранных организаций | ФБ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

Эти же коды используются и для перечисления авансовых платежей.

Авансы по налогу на прибыль и КБК

КБК авансовых платежей по налогу на прибыль необходимы для определения назначения производимых отчислений. Так как выплаты с одного налога следует производить в разные бюджеты (федеральный и региональный), они должны быть различимы. Для этого и применяются специальные коды. Кроме того, все удержания в виде пени и штрафов тоже имеют свои КБК.

Все отчисления производятся с помощью платежных поручений, где в обязательном порядке должны быть указаны КБК. Очень важно указывать коды правильно, так как они определяют бюджет, в который будет зачислен платеж (федеральный или региональный). Периодически КБК могут меняться. Следить за подобными изменениями необходимо для того, чтобы платеж, перечисленный организацией, не остался висеть как невыясненный.

Согласно п. 1 ст. 284 НК РФ ставка по налогу на прибыль на данный момент составляет 20%, 3% из которых направляется в федеральный бюджет и 17% — в региональный. В зависимости от субъекта нашей страны исключение может быть сделано для отдельных категорий налогоплательщиков, для которых ставка будет составлять 13,5%. Данные ставки установлены на период с 2017-го по 2024 год.

Обо всех ставках налога на прибыль мы писали в статье

Таким образом, КБК аванса налога на прибыль играет важную роль при исполнении организацией прямых обязательств как налогоплательщика. Для того чтобы не допустить недоимки по налогу из-за некорректно указанного кода, необходимо очень внимательно заносить коды в платежки.

Как заполнить платежное поручение на уплату авансов по налогу на прибыль, читайте в готовом решении КонсультантПлюс. Еще больше актуальных материалов вы получите, если оформите пробный бесплатный доступ к К+

Начисление пени по авансовым платежам по налогу на прибыль: определение периода расчета

Ст. 286 НК РФ обязывает производить авансовые платежи по ННП, и при запаздывании с их уплатой предприятию придется уплатить пени. Принцип расчета пени по просроченным авансам имеет свои особенности.

Первым днем начисления пени является день, следующий за установленной датой для перечисления платежа. Начисляют пени включительно по день фактической уплаты суммы недоимки, при этом размер пеней не должен превышать размера самой недоимки (п. 3 ст. 75 НК РФ).

Пени по авансовым платежам необходимо уменьшать, если начисленные авансы оказались больше суммы налога, заявленного в декларации за отчетный/налоговый период.

ФНС разработала методику расчета пеней по уплачиваемым в течение квартала ежемесячным авансам по ННП (письмо МФ РФ от 22.01.2010 № 03-03-06/1/15). Чтобы не производить перерасчет пеней по итогам отчетного периода, до его завершения налоговики пени не начисляют, а после приема декларации величина ежемесячного аванса пересчитывается делением суммы платежа за последний в периоде квартал на 3. Если величина ранее начисленных авансов превышает полученный результат, то пени начисляются на скорректированную сумму.

Судьи о расчете пеней по авансовым платежам

В течение налогового периода закон обязывает уплачивать авансовые платежи по налогу на прибыль (п. 2 ст. 286 НК РФ), поэтому в случае опоздания с их оплатой придется уплатить пени. Принцип начисления пеней на просроченные авансы по налогам имеет свои особенности, связанные с определением последнего дня их начисления.

ВАС РФ в постановлении Пленума от 30.07.2013 № 57 (далее — постановление № 57) закрепил следующую практику: пени начисляются до дня, когда авансовый платеж перечислен, или до дня, когда наступил срок уплаты соответствующего налога (что из этого наступит раньше, см. абз. 3 п. 14 постановления № 57). Поскольку судьи не уточнили, к каким платежам — ежемесячным или ежеквартальным — применяется это правило, логично предположить, что норма относится к любым авансовым платежам.

Кроме того, суд отметил, что пени по авансовым платежам следует уменьшить, если начисленные авансы больше суммы заявленного в декларации налога (абз. 4 п. 14 постановлении № 57).

Аналогично требуется поступить с пенями, начисленными на уплачиваемые в течение отчетного периода авансовые платежи, если сумма этих авансов превышает авансовые платежи по расчету за отчетный период (абз. 5 п. 14 постановления № 57).

Порядок пересчета суд не установил.

Ответственность за нарушение порядка подачи налоговой декларации

Плательщик налога на прибыль обязан ежемесячно подавать в ФНС декларацию по налогу на прибыль до 28-го числа текущего месяца, а также годовой отчет – до 28-го марта года, следующего за отчетным.

В случае если организация не подала декларацию либо нарушила срок предоставления отчетности, то в таком случае ФНС вправе произвести взыскание штрафа на основании ст. 119 НК РФ.

Размер штрафа составляет 5% от суммы налога, указанного в декларации, но не менее 1.000 руб.

Оплата штрафа за нарушение сроков предоставления налоговой декларации осуществляется на основании требования, направленного органом ФНС в адрес плательщика в установленном порядке.

Для чего оно нужно

Чтобы осуществить уплату налогового сбора, предприятия производят его расчет, предоставляют декларацию и затем оформляется платежка в бюджет для перевода денег в региональный и федеральный бюджеты. Компании платят налог на прибыль посредством ежемесячных или ежеквартальных авансовых взносов. В региональный бюджет поступает 17% от прибыли, а в федеральный — 3%. Такие показатели применяются с 2021 по 2021 год, по статье 284 НК РФ. В связи с этим бухгалтеры заполняют не одно платежное поручение на налог на прибыль 2021, а два — в них указываются разные коды бюджетной классификации:

- федеральному бюджету соответствует 182 1 0100 110;

- региональному — 182 1 0100 110.

Кроме того, с 2021 года введены новые КБК для отражения налога на прибыль международных холдинговых компаний (приказ Минфина № 26н от 06.03.2019):

- 182 1 0100 110 — для перечисления в федеральный бюджет;

- 182 1 0100 110 — в региональный бюджет.