Что такое ЕНВД?

Единый налог на вменённый доход в России могут применять некоторые ИП и организации в отношении ряда видов деятельности.

Простыми словами, что такое ЕНВД можно объяснить, отметив, что это фиксированная сумма налога, которую предприниматель платит по итогам отчётного периода.

Особенность этого налога, в отличие от УСН, заключается в том, что размер реального дохода ИП значения не имеет. ЕНВД начисляется, исходя из предполагаемого дохода.

При этом данный налог является единым, то есть заменяет собой остальные сборы:

- НДФЛ для ИП.

- Налог на прибыль для организаций.

- НДС, за исключением экспорта.

- Налоги на имущество, кроме имущества, платежи за которое зависят от его кадастровой собственности.

От всех этих сборов плательщики ЕНВД освобождены.

ЕНВД будет действовать до 2021 года, после чего этот режим налогообложения собираются отменить.

Комментарий к Статье 346.26 НК РФ

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности относится к специальным налоговым режимам.

В этой главе определены те виды деятельности, которые могут переводиться на уплату ЕНВД. Также здесь прописано, как надо рассчитывать вмененный доход и в какие сроки нужно перечислить налог в бюджет. Эти правила одинаковы для всей территории России.

А вводят этот налог на подведомственной территории местные власти (п. 1 ст. 346.26 НК РФ). Если на территории, где введен «вмененный» налог, предприятие или индивидуальный предприниматель занимаются той деятельностью, которая облагается ЕНВД, то они обязаны его уплачивать. Отказаться от такой обязанности нельзя.

Обращаем внимание, что местным налогом ЕНВД стал только с 2006 г., до этого он считался региональным. При этом к местным органам власти перешло право устанавливать виды деятельности, переводимые на «вмененку», и значения корректирующего коэффициента базовой доходности К2. Это предусмотрено Федеральным законом от 29 июля 2004 г. N 95-ФЗ. Для этого нужно, чтобы соответствующие местные законы были приняты до 1 декабря 2005 г. (Письмо ФНС России от 1 ноября 2005 г. N ГИ-6-22/924, Письмо Минфина России от 3 августа 2005 г. N 03-06-02-02/57).

Организации — плательщики ЕНВД в соответствии с п. 4 ст. 346.26 НК РФ освобождаются от следующих налогов:

— налога на прибыль;

— налога на имущество;

— единого социального налога (ЕСН);

— налога на добавленную стоимость (НДС).

А для индивидуальных предпринимателей ЕНВД заменяет следующие виды налогов:

— налог на доходы физических лиц (НДФЛ);

— налог на имущество физических лиц;

— единый социальный налог (ЕСН);

— налог на добавленную стоимость (НДС).

Надо отметить, что замена уплаты перечисленных налогов осуществляется только по той предпринимательской деятельности, которая переведена на ЕНВД. Если фирма (предприниматель) занимаются помимо деятельности, переведенной на уплату единого налога, еще и деятельностью, не подпадающей под ЕНВД, то по этому второму виду деятельности они обязаны платить все «общережимные» налоги.

Несмотря на то что ЕНВД заменяет уплату некоторых налогов, это не значит, что кроме единого налога не надо перечислять никаких других платежей и взносов в бюджет. Ведь перечень налогов, которые заменяет ЕНВД, закрыт. Кроме того, о необходимости уплаты иных налогов прямо сказано в п. 4 ст. 346.26 НК РФ.

В первую очередь это касается НДС, который плательщики ЕНВД должны перечислять при ввозе товаров на таможенную территорию России. Определяя этот НДС, необходимо руководствоваться положениями гл. 21 НК РФ, а также российским таможенным законодательством.

Помимо этого, исходя из перечня налогов и сборов, приведенного в ст. ст. 13 — 15 НК РФ, «вмененщики» (при возникновении соответствующих объектов налогообложения) могут перечислять в бюджет следующие федеральные налоги и сборы:

— налог на добычу полезных ископаемых;

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

— государственную пошлину;

— водный налог.

А также региональные налоги:

— транспортный налог.

И местные налоги:

— земельный налог.

Кроме того, за фирмами и коммерсантами, переведенными на ЕНВД, сохраняется обязанность уплаты страховых взносов на обязательное пенсионное страхование сотрудников в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее — Закон N 167-ФЗ).

Помимо этого индивидуальные предприниматели должны платить обязательные фиксированные «пенсионные» взносы за себя (ст. 28 Закона N 167-ФЗ).

А вот выплаты пособий по социальному страхованию регламентирует Федеральный закон от 31 декабря 2002 г. N 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан» (далее — Закон N 190-ФЗ). Выплата таких пособий работникам (за исключением пособий, связанных с несчастным случаем на производстве или профессиональными заболеваниями) осуществляется по одному из вариантов.

Первый вариант. В соответствии со ст. 2 Закона N 190-ФЗ Фонд социального страхования РФ выплачивает сумму, равную одному МРОТ, из средств, поступающих от единого налога. А ту часть пособия, которая превышает один МРОТ, выплачивает работодатель из собственных средств.

Что касается обязанности работодателя за счет собственных средств оплатить первые два дня болезни, закрепленной в п. 1 ст. 8 Федерального закона от 29 декабря 2004 г. N 202-ФЗ, то на плательщиков «вмененного» налога она не распространяется. Ведь для них порядок выплаты пособия регламентируется Законом N 190-ФЗ, а в нем про два дня ничего не сказано. Аналогичная позиция содержится в Письме ФСС РФ от 15 февраля 2005 г. N 02-18/07-1243.

Второй вариант. Работодатели могут добровольно перечислять страховые взносы по временной нетрудоспособности в Фонд социального страхования РФ в размере 3 процентов от налоговой базы, которая определяется в соответствии с положениями гл. 24 НК РФ.

В этом случае выплата пособий будет осуществляться только за счет средств Фонда социального страхования (ст. 3 Закона N 190-ФЗ).

Плательщики ЕНВД обязаны также исчислять и уплачивать страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Базой для расчета этих взносов являются начисленные по всем основаниям выплаты в пользу работников.

Если плательщики ЕНВД признаются налоговыми агентами (ст. 24 НК РФ), то они обязаны исчислить, удержать и перечислить в соответствующий бюджет налоги в общеустановленном порядке (включая НДС, налог на прибыль и налог на доходы физических лиц).

С 1 января 2004 г. фирмы и коммерсанты могут применять упрощенную систему налогообложения (УСН) одновременно с уплатой ЕНВД. Напомним, что раньше действовал пп. 12 п. 3 ст. 346.12 НК РФ. Он запрещал «вмененщикам» использовать УСН. Теперь же в п. 4 ст. 346.12 НК РФ сказано, что организации и индивидуальные предприниматели, переведенные на уплату ЕНВД по одному или нескольким видам деятельности, вправе применять упрощенную систему налогообложения в отношении иных сфер предпринимательства. Обратите внимание: согласно пп. «в» п. 2 ст. 1 Федерального закона от 21 июля 2005 г. N 101-ФЗ из п. 4 ст. 346.12 НК РФ, устанавливающего порядок совмещения «упрощенки» и ЕНВД, исключены слова «размеру дохода от реализации».

То есть в действующей редакции эта норма звучит следующим образом: «Организации и индивидуальные предприниматели, переведенные в соответствии с гл. 26.3 настоящего Кодекса на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом ограничения по численности работников и стоимости основных средств и нематериальных активов, установленные настоящей главой, по отношению к таким организациям и индивидуальным предпринимателям определяются исходя из всех осуществляемых ими видов деятельности».

Учитывая изложенное, организация с 1 января 2006 г. не должна учитывать доходы от деятельности, облагаемой ЕНВД, при определении лимита доходов, позволяющего не утратить право на применение УСН.

Также напомним, что до 1 января 2006 г. совмещать ЕНВД и единый сельскохозяйственный налог (ЕСХН) было нельзя. Такой запрет содержался в пп. 2 п. 3 ст. 346.2 НК РФ. Однако в соответствии с Федеральным законом от 29 июня 2005 г. N 68-ФЗ «О внесении изменений в главу 26.1 части второй Налогового кодекса Российской Федерации» с прошлого года данный подпункт утратил силу. Следовательно, теперь сельскохозяйственные товаропроизводители смогут применять спецрежим налогообложения в виде единого сельхозналога при осуществлении отдельных видов деятельности, облагаемых единым налогом на вмененный доход.

Кто имеет право применять ЕНВД?

Применение единого налога на вменённый доход имеет свои ограничения. Право использовать данную систему налогообложения могут только ИП и организации, которые:

- Имеют не более 100 сотрудников (кроме кооперативов и хозобществ, учреждённых потребительским союзом или обществом).

- Доля других организаций, в уставном капитале которых не превышает 25%. Исключениями являются организации, уставной капитал которых – это вклады организаций инвалидов.

Исходя из этих ограничений, есть ряд категорий ИП и организаций, которые не могут применять данный налог.

Кто не может применять ЕНВД?

ЕНВД не применяется для:

- Организаций и ИП, численность сотрудников которых больше 100 человек.

- Организации с долей других организаций в уставном фонде более 25%, но кроме тех, что перечислены в статье 346.26 НК РФ.

- Организации и ИП, которые ведут деятельность на основании договоров товарищества и доверительного управления.

- Предприниматели и юридические лица, сдающие в аренду автозаправочные и газозаправочные станции.

- Учреждения образования, социального обеспечения и здравоохранения, которые оказывают услуги общественного питания.

- Крупнейшие налогоплательщики.

Крупнейшими налогоплательщиками организации признаются на основании Приказа ФНС РФ №ММ-3-06/308 от 2007 года. Такие налогоплательщики бывают федерального и регионального уровня.

Объём доходов данных организаций находится в пределах 2-20 миллиардов рублей (для региональных налогоплательщиков) и более 20 миллиардов (для федеральных. Их объём налогов 75 миллионов – 1 миллиард (для региональных) и более миллиарда (для федеральных).

Такие организации не применяют специальные режимы налогообложения.

Совмещение ЕНВД с УСН по «маркировке»

До 1 января 2021 года: можно совмещать

До 1 января 2021 года не было проблем с совмещением ЕНВД или патента по розничной торговле с УСН по доходам от продажи других товаров. Это могла быть и оптовая торговля, и продажа через розничную точку «нерозничных» для ЕНВД и ПСН товаров: моторных масел, товаров собственного производства, интернет-заказов.

Достаточно было вести раздельный учёт и облагать «нерозничные» доходы в рамках УСН как дополнительного режима (см. к примеру, письмо Минфина России от 11.09.2012 № 03-11-11/276).

Логика контролирующих органов была в том, что нерозничная для целей ПСН и ЕНВД торговля (ст. 346.27 и 346.43 НК РФ) — отдельный вид деятельности, даже если точка продаж одна. А раз так, компания может совмещать системы налогообложения (п. 4 ст. 346.12 НК РФ).

С 1 января 2021 года: совмещать нельзя

Но с января 2021 года формулировки НК РФ изменились:

- Изменилось определение розничной торговли для целей ЕНВД и ПСН: торговля маркированными товарами — уже не розничная.

- Компании на ЕНВД по розничной торговле теряют право применять этот режим, если продают «нерозничные» товары (п. 2.3 ст. 346.26 НК РФ). Такие же поправки появились в статье про патент (пп. 1 п. 3 ст. 346.43 и пп. 4 п. 6 ст. 346.45 НК РФ).

В результате хоть торговля маркированными товарами и розничная торговля — это и разные виды деятельности, совмещать ЕНВД или патент с УСН не получится. Единственный выход — вывести торговлю «маркировкой» за пределы региона, в котором применяется ЕНВД, или адреса, указанного в патенте (п. 1 и 2 ст. 346.28, ст. 346.44 НК РФ).

Или всё же можно?

Контролирующие органы продолжают настаивать: компании могут продолжать применять ЕНВД (ПСН) по рознице, даже торгуя «маркировкой», если будут облагать доходы от её продажи в рамках УСН.

При этом инспекторы по-прежнему исходят из того, что продажа «маркировки» — это отдельный вид деятельности, не розничная торговля, и на ЕНВД или патенте он быть не может (письма ФНС России от 21.01.2020 № СД-4-3/726, Минфина России от 31.01.2020 № 03-11-11/5977, от 15.01.2020 № 03-11-11/1296, от 25.12.2019 № 03-11-11/101608, № 03-11-11/101613 и № 03-11-11/101599, от 18.12.2019 № 03-11-11/99144 и № 03-11-11/99140, от 11.12.2019 № 03-11-11/96810 и др.).

Получается, что налогоплательщик «слетает» с ЕНВД или патента, только если в чеке или ином документе сам указывает, что реализация «маркировки» прошла в рамках «вмененки» или патента. Если облагать доходы от продажи маркированных товаров в рамках УСН, право на спецрежим сохраняется.

Пример. Сельмаг «Всё для всех» продаёт стройматериалы и товары для сада, в том числе резиновые сапоги и разноцветные галоши. Часть товаров продают оптом и применяют УСН, а по продажам в розницу платят ЕНВД. С 1 июля сапоги и галоши тоже будут продавать на УСН.

В следующем году ЕНВД уже не будет. Проверьте, какая система будет для вас выгоднее, с помощью онлайн-калькулятора.

Виды деятельности, подпадающие под ЕНВД

Перечень таких видов деятельности указан во 2 пункте статьи 346.26 НК РФ. Однако, местные власти вправе самостоятельно определять список видов деятельности, в рамках которых можно использовать налог на вменённый доход.

Классификатор видов деятельности, в отношении которых предусмотрено применение ЕНВД

Федеральное законодательство, а именно 346 статья НК РФ определяет следующий перечень видов деятельности, в рамках которых можно платить единый налог на вменённый доход:

- Бытовые и ветеринарные услуги.

- Ремонт и мойка транспортных средств.

- Организация стоянок.

- Пассажирские и грузовые перевозки, при условии, что в организации не более 20 ТС.

- Розничная торговля, при условии максимальной площади зала каждого торгового объекта 150 метров. Сюда же относится торговля на объектах без торговых залов и на нестационарных объектах.

- Общественное питание на объектах без залов.

- Наружная реклама с использованием рекламных конструкций или транспортных средств.

- Сдача помещений площадью не более 500 метров для проживания.

- Передача во временное владение торговых площадей и участков земли.

Нужно учитывать, что в Москве и ряде других регионов ЕНВД не применяется.

Деятельность в рамках простого товарищества

С 1 января 2006 года статья 346.26 НК РФ дополняется пунктом 2.1, в соответствии с которым, ЕНВД не применяется в отношении видов предпринимательской деятельности, в случае осуществления их в рамках договора простого товарищества (договора о совместной деятельности).

(п. 2 ст. 346.28, п. 2, 3 ст. 346.32 НК РФ)

В настоящее время в соответствии с пунктом 2 статьи 346.28 НК РФ налогоплательщики, не состоящие на учете в налоговых органах того субъекта РФ, в которой они осуществляют виды предпринимательской деятельности, облагаемые ЕНВД, обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее 5 дней с момента начала осуществления этой деятельности. Внеся изменения в пункт 2 указанной статьи, законодатель обязал всех налогоплательщиков вставать на налоговый учет по месту осуществления деятельности независимо от того, состоит ли уже налогоплательщик на учете в налоговом органе на соответствующей территории или нет.

Необходимо отметить, что пункт 2 статьи 346.28 НК РФ одновременно с обязанностью по постановке на налоговый учет возлагает на налогоплательщиков ЕНВД обязанность по уплате налога, введенного на территории соответствующего муниципального образования, при этом не указывая, где конкретно должен быть уплачен налог. По мнению Минфина России, изложенному в письме от 26.09.2005 № 03-11-02/44, сумму ЕНВД следует исчислять по каждому муниципальному образованию и уплачивать в бюджет данного муниципального образования. Исходя из системного анализа статей 8, 19, 45 и 83 НК РФ можно сделать вывод, что по общему правилу налог должен быть уплачен по месту нахождения налогоплательщика. В случаях, специально предусмотренных НК РФ, на налогоплательщика может быть возложена обязанность по уплате налога не только по месту учета организации, но и по иным основаниям (например, п. 8 ст. 243 НК РФ в части ЕСН, ст. 288 НК РФ в части налога на прибыль и т.п.). Таким образом, нельзя обязать налогоплательщика перечислять ЕНВД через налоговые органы по месту осуществления деятельности.

Налоговые органы настаивают на том, что нарушение налогоплательщиком требований по заполнению платежных документов (ОКАТО, КБК, статус плательщика) является основанием для отражения недоимки по соответствующему налогу (письмо ФНС России от 25.07.2005 № 10-1-13/3367). По мнению же арбитражных судов (поддержанному Минфином России), недоимкой является задолженность налогоплательщика по уплате налога, подлежащего зачислению в соответствующий бюджет. Следовательно, в отношении налогоплательщика отрицательные последствия могут применяться только в том случае, если налогоплательщик уплатил налог не в тот бюджет (Постановления ФАС СЗО от 14.05.2004 № А13-9893/03-05, № А13-9798/03-05, от 31.03.2005 № А56-25724/04, письмо Минфина России от 01.03.2005 № 03-02-07/1-54).

По аналогии с проблемой уплаты налога по месту учета налогоплательщика пункт 3 статьи 346.32 НК РФ четко не регламентирует порядок представления налоговой декларации по ЕНВД. В соответствии с пунктом 2 статьи 80 НК РФ налоговая декларация должна быть представлена налогоплательщиком по месту учета налогоплательщика, то есть по месту учета организации, если иное не предусмотрено НК РФ. Никаких особенностей по представлению налоговых деклараций по ЕНВД в налоговые органы по месту осуществления деятельности, переводимой на ЕНВД, главой 26.3 НК РФ не предусмотрено.

(п. 3 ст. 346.29 НК РФ)

В соответствии с законом № 101-ФЗ с 1 января 2006 года увеличивается показатель базовой доходности в месяц с 4 000 до 5 000 рублей по такому виду предпринимательской деятельности, как распространение и (или) размещение наружной рекламы по средством электронных табло. По остальным видам предпринимательской деятельности физические показатели и базовая доходность в месяц оставлены без изменений.

(ст. 346.27, п. 5-10 ст. 346.29 НК РФ)

Изменения, внесенные законом № 101-ФЗ, коснулись также и корректирующих коэффициентов базовой доходности. Во-первых, таких коэффициентов остается всего два — К1 и К2. Законодателем исключен из состава корректирующих коэффициентов коэффициент К1 (фактически с момента введения в действие главы 26.3 НК РФ данный коэффициент не применялся), с помощью которого до 1 января 2006 года при исчислении ЕНВД должна была учитываться кадастровая стоимость земельных участков, на которых осуществляется вмененная деятельность. С нового года в качестве коэффициента К1 будет выступать индекс-дефлятор (то есть «новый» К1 — это «старый» К3).

Во-вторых, законодателем уточнено, что коэффициент-дефлятор К1 учитывает изменение потребительских цен на товары (работы, услуги) в РФ в предшествующем периоде. Данный коэффициент, как и прежде, определяется и подлежит официальному опубликованию в порядке, устанавливаемом Правительством РФ.

В-третьих, в соответствии с изменениями, внесенными в статью 346.27 НК РФ, с 1 января 2006 года коэффициент К2 учитывает не только совокупности особенностей ведения предпринимательской деятельности, но и фактический период времени осуществления деятельности. При этом с нового года согласно изменениям, внесенным в пункт 6 статьи 346.29 НК РФ Федеральным законом от 18.06.2005 № 64-ФЗ, коэффициент К2 определяется как произведение установленных нормативными правовыми актами органов власти муниципальных образований значений, учитывающих влияние на результат предпринимательской деятельности факторов, предусмотренных статьей 346.27 НК РФ, а значение коэффициента К2, учитывающее фактический период времени осуществления предпринимательской деятельности, определяется как отношение календарных дней ведения предпринимательской деятельности в течение календарного месяца налогового периода к количеству календарных дней в этом месяце (по данному вопросу см. также письмо Минфина России от 10.08.2005 № 03-11-04/3/40). Однако, как и ранее, значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков на календарный год и могут быть установлены в пределах от 0,005 до 1 включительно.

С учетом изменений, внесенных в порядок определения коэффициента К2, налоговая база по ЕНВД должна рассчитываться следующим образом (см. рис.).

(п. 2 ст. 346.32 НК РФ)

В настоящее время сумма ЕНВД, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование (далее — ОПС) (по всем основаниям), уплаченных за этот же период времени, и на суммы выплаченных работникам пособий по временной нетрудоспособности. Такая формулировка является достаточно спорной, и применение данной нормы вызывает на практике многочисленные споры между налогоплательщиками и налоговыми органами. Внося изменения в пункт 2 статьи 346.32 НК РФ, законодатель устранил имеющую место неточность формулировки порядка расчета суммы ЕНВД, подлежащего уплате. С 1 января 2006 года сумма налога уменьшается налогоплательщиками на сумму страховых взносов на ОПС (по всем основаниям), уплаченных (в пределах исчисленных сумм) за этот же период времени, и на суммы выплаченных работникам пособий по временной нетрудоспособности. При чем в отличие от действовавшего ранее порядка сумма налога не может быть уменьшена более чем на 50%. Ранее данное ограничение касалось только суммы страховых взносов на ОПС.

Поясним данное изменение на примерах.

Пример 1

Начислено ЕНВД — 1 000 руб. Начислено и уплачено страховых взносов на ОПС по всем основаниям — 480 руб. Выплачено работникам пособий по временной нетрудоспособности — 400 руб.

| Сумма налога к уплате | |

| до 01.01.2006 года | после 01.01.2006 года |

| 1 000 — 480 (480, но не более 50 % от 1 000) — 400 = 120 руб. | 1 000 — 500 (480 + 400, но не более 50 % от 1 000) = 500 руб. |

Пример 2

Начислено ЕНВД — 1 000 руб. Начислено и уплачено страховых взносов на ОПС по всем основаниям — 680 руб. Выплачено работникам пособий по временной нетрудоспособности — 400 руб.

| Сумма налога к уплате | |

| до 01.01.2006 года | после 01.01.2006 года |

| 1 000 — 500 (680, но не более 50 % от 1 000) — 400 = 100 руб. | 1 000 — 500 (680 + 400, но не более 50 % от 1 000) = 500 руб. |

Таким образом, из приведенных примеров следует, что внесенные в пункт 2 статьи 346.32 НК РФ поправки приведут к увеличению с 1 января 2006 года суммы налога, подлежащей уплате в бюджет.

В соответствии с изменениями, внесенными Федеральным законом от 22.07.2005 № 119-ФЗ (далее — Закон № 119-ФЗ) в подпункт 2 пункта 3 статьи 170 НК РФ, с 1 января 2006 года при переходе налогоплательщика на уплату ЕНВД суммы НДС, принятые к вычету налогоплательщиком, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанный режим. Данные положения в соответствии со статьей 5 Закона № 119-ФЗ вступают в силу с 1 января 2006 года, вследствие чего распространяются на отношения, предоставляет права и порождает обязанности только с указанной даты.

Однако Законом № 119-ФЗ оставлена без урегулирования проблема переходного периода. Речь идет о наличии или отсутствии у налогоплательщиков обязанности по восстановлению «входного» НДС при переходе на ЕНВД с 1 января 2006 года. Налоговым периодом по НДС (ст. 163 НК РФ) является период, равный календарному месяцу или кварталу в зависимости от показателя ежемесячной выручки. Поскольку налогоплательщики ЕНВД остаются налогоплательщиками НДС в части прочей деятельности, то применительно к ним сохраняется и понятие «налоговый период».

Таким образом, при использовании в течение «своего» первого налогового периода 2006 года товаров (работ, услуг), в том числе основных средств и нематериальных активов (суммы НДС по которым были приняты налогоплательщиками к вычету в 2005 году или ранее) в деятельности, переводимой на ЕНВД, налогоплательщик должен восстановить соответствующие суммы «входного» НДС в предыдущем налоговом периоде, то есть в последнем налоговом периоде 2005 года. Однако в таком случае Закон № 119-ФЗ, распространит свое действие на отношения 2005 года. Более того, возложение такой обязанности на налогоплательщика НДС является безусловным ухудшением его положения. Придание же закону, ухудшающему положение налогоплательщика, обратной силы уже неоднократно становилось предметом рассмотрения Конституционного Суда РФ, который указал на недопустимость подобных действий (в частности, Постановление от 24.10.1996 № 17-П).

Таким образом, обязанность по восстановлению «входного» НДС возникнет у тех налогоплательщиков, которые переводятся на уплату ЕНВД не ранее, чем с 1 апреля 2006 года.

Переход на ЕНВД в 2020 году

Процесс перехода на данный режим налогообложения прост. В течение 5 дней с момента начала деятельности нужно подать заявление в налоговую. Для ИП оно заполняется по форме ЕНВД-2, для организаций – ЕНВД-1.

Подавать заявление нужно по месту ведения деятельности, за исключением:

- Разносной и развозной торговли.

- Рекламы на ТС.

- Оказания услуг по перевозке грузов и пассажиров.

В этих случаях организации подают заявление по месту их расположения, а ИП по месту жительства (регистрации).

Если деятельность ведётся в нескольких районах города, но ОКТМО один, то вставать на учёт в каждой налоговой службе не нужно.

На рассмотрение заявления и выдачу уведомления отводится 5 дней.

Запрет на реализацию маркированных товаров в 2020 году

В 2021 году Минфин планирует ввести запрет на реализацию маркированных товаров при осуществлении предпринимательской деятельности на ЕНВД. Товары, подлежащие обязательной маркировке, утверждены Распоряжением Правительства РФ № 792-р от 28.04.2018. Причем обязательная маркировка товаров планировалась производиться в несколько этапов, начиная с 1 июля 2021 года:

1. С 1 июля 2021 года маркировать необходимо табачную продукцию. С 1 июля 2021 года торговать не маркированной продукций будет нельзя. 2. С 1 июля 2019 года участники оборота обуви должны зарегистрироваться в системе, подать заявки на регистраторы эмиссии кодов и начать маркировать остатки по упрощенной схеме. К 1 февраля 2021 все участники обувного рынка должны освоить работу по новому порядку. С этого момента оборот не маркированной продукции будет прекращен. 3. С 1 декабря 2021 года требования маркировки продукции распространятся на следующие виды товаров широкого потребления:

- духи и туалетная вода;

- шины и покрышки пневматические резиновые новые;

- одежда, изготовленная из натуральной или композиционной кожи;

- рабочая одежда;

- женские или девичьи блузки, блузы и блузоны трикотажные машинного или ручного вязания;

- верхняя одежда (пальто, полупальто, накидки, плащи, куртки, ветровки, штормовки и аналогичные изделия);

- постельное, столовое, туалетное и кухонное белье;

- фотокамеры (кроме кинокамер), фотовспышки и лампы-вспышки.

А теперь главная неприятная новость – президент подписал Федеральный закон от 29.09.2019 № 325-ФЗ, которым новыми нормами дополняются статьи 346.27 и 346.43 НК РФ, согласно которым к розничной торговле для целей применения ЕНВД и ПСН не относится реализация трех групп товаров, подлежащих обязательной маркировке:

- лекарственные препараты, обязательная маркировка которых установлена Федеральным законом от 12.04.2010 № 61-ФЗ;

- обувные товары, обязательная маркировка которых установлена распоряжением Правительства РФ от 28.04.2018 № 792-р;

- предметы одежды, принадлежности к одежде и прочие изделия из натурального меха, обязательная маркировка которых установлена постановлением Правительства РФ от 11.08.2016 № 787.

Фактически это означает, что применять ЕНВД и ПСН запрещается при продаже указанных маркированных товаров с 1 января 2020 года.

Поэтому будьте внимательны при выборе системы налогообложения на 2020 год, планируя осуществлять торговлю товарами, которые необходимо будет маркировать. Дело в том, что раздельный учет по товарам в одной торговой точке, в данном случае невозможен. Допустим, вы оставили на ЕНВД продажу сумок, а продажу обуви перевели на УСН. Согласно вышеуказанному закону, если налоговиками будет обнаружена хоть одна продажа товара, подлежащего маркировке, то это приведет в моментальной утрате права применять ЕНВД.

Для ИП на ЕНВД введение обязательной маркировки на ряд товаров будет означать, что как только наступит срок введения маркировки для товара, который реализует ИП на ЕНВД, предприниматель обязан будет перейти на другой режим налогообложения.

Статья актуализирована в соответствии с действующим законодательством 11.10.2019

Расчет налога ЕНВД в 2020 году

Поскольку основанием для расчёта данного налога является ожидаемый доход, то рассчитывать выплату будут по следующей формуле:

ЕНВД = базовая доходность х физический показатель х К1 х К2 х 15%

Базовую доходность государство устанавливает, исходя из вида деятельности и в расчёте на единицу показателя.

Физическим показателем может быть количество работников, квадратных метров площади и иные параметры. В каждом виде деятельности они могут быть свои.

К1 – коэффициент-дефлятор, который ежегодно устанавливает Минэкономразвития РФ.

К2 – корректирующий коэффициент, который устанавливают муниципальные власти для тех видов деятельности, которые в данном регионе нуждаются в снижении налоговой нагрузки.

Расчёт налога ЕНВД за квартал

Квартальный налог является суммой налогов за три месяца данного квартала. Нужно учитывать, что физпоказатель может меняться в течение квартала. Соответственно, нужно будет учесть это при расчётах ЕНВД.

Расчёт налога ЕНВД за неполный месяц

В этом случае величину месячного налога нужно умножить на количество дней, в течение которых ИП или организация осуществляла свою деятельность, а потом разделить на количество дней в месяце.

Расчёт налога ЕНВД по нескольким видам деятельности

Налог на каждый вид деятельности рассчитывается отдельно, после чего итоговые суммы складываются. Если деятельность ведётся в разных муниципалитетах, то налог нужно платить отдельно по каждому ОКТМО.

Пример расчёта налога ЕНВД с уменьшением на страховые взносы

Для примера возьмём вид деятельности – ремонт обуви. Его базовая доходность равна 7 500 рублей.

Физпоказатель (количество работников) в течение года было неизменным и равнялось 2.

К1 = 1,915.

К2 = 0,8.

За работника страховые взносы составили 86 тысяч рублей, за себя ИП заплатил 36 тысяч.

Налог составил: 7 500 х 2 х 1,915 х 0,8 х 3 месяца = 10 341. Уменьшить его можно на сумму страховых взносов, но не более, чем на 50%. То есть к оплате будет 5 171 рубль.

Пример расчёта ЕНВД для ИП без работников

В качестве примера возьмём ветеринарную деятельность. При базовой доходности 7 500 рублей, физпоказателе равном 1, К1 и К2 равных 1,915 и 1, соответственно, и страховых взносах на сумму 36 238 рублей, рассчитаем единый налог.

Он составит: 7 500 х 1 х 1,915 х 1 х 3 месяца х 15% = 6 463 рубля.

Поскольку для ИП без работника разрешено уменьшить налог на 100% выплаченных страховых взносов, то в данном случае сумма налога меньше суммы взносов. Значит, ИП налог платить не придётся.

Пример расчёта ЕНВД на ИП без работников при уплате страховых взносов в другом налоговом периоде

В данном случае расчёт будет идентичен предыдущему примеру, но с учётом того, что налог удастся уменьшить на сумму страховых отчислений в конкретном налоговом периоде. То есть, если рассчитывается налог для первого квартала 2021 года, то и сумма взносов будет касаться первого, а не четвёртого квартала предыдущего года.

Что нового по ЕНВД для ИП и юридических лиц в 2021 году

Единый налог на вмененный доход — с одной стороны, достаточно консервативная система налогообложения (с момента введения ЕНВД в 2002 году ключевые принципы исчисления налога при соответствующем налоговом режиме, в целом, сохранились без значительных корректировок). С другой — данный налоговый режим во многих случаях бывает тесно связан с другими налоговыми и сопутствующими налоговым обязательствами хозяйствующего субъекта. По этой причине правила расчета налога при ЕНВД могут меняться с учетом:

- появления новых обязательств, связанных тем или иным образом с «вмененкой»;

- появления новых регулирующих норм по таким обязательствам, в связи с чем изменения приходится вносить и в нормы, регулирующие применение ЕНВД.

Примеры обязательств, которые имеют в той или иной степени выраженную взаимосвязь с ЕНВД:

- обязательства по уплате страховых взносов (на величину взносов, уплаченных в бюджет, уменьшается налог);

- обязательства по применению онлайн-касс.

Можно отметить, что именно в «точке соприкосновения» со сферой применения онлайн-касс связаны основные изменения 2021 года в законодательстве, регулирующем ЕНВД. При этом, эти новшества связаны, главным образом, с установлением ряда льгот и преференций для хозяйствующего субъекта.

Видео — виды деятельности для ЕНВД:

Могут иметь место, безусловно, нововведения, касающихся непосредственно налога — в части норм, влияющих на порядок его исчисления и уплаты. К числу таких изменений в 2021 году — увеличение коэффициента-дефлятора, применяемого в целях исчисления налога. Сейчас его действующая величина — 1,868 (в прошлом году применялся коэффициент 1,798).

Так или иначе, основное новшество в системе ЕНВД — появление дополнительных преференций в части пользования онлайн-кассами. Ознакомимся с ними подробнее.

Сроки уплаты налога ЕНВД в 2021 году

Налоговым законодательством установлен поквартальный порядок оплаты единого налога на вменённый доход. Заплатить налог нужно:

- До 25 апреля 2021 года за первый квартал.

- До 25 июля 2021 года за второй квартал.

- До 25 октября 2021 года за третий квартал.

- До 25 января 2021 года за четвёртый квартал.

Срок могут сдвинуть в конкретном году, если дата попадает на выходной или праздничный день.

Налоговый учёт и отчётность ЕНВД

Рассмотрим подробнее нюансы отчётности по единому налогу.

Учёт физических показателей

Закон обязывает ИП и организации, к которым применён режим ЕНВД, вести учёт физических показателей. Как именно это делать – решает сам ИП. В ФНС любят навязывать для этого специальные книги учёта. Их можно использовать, но кроме физических показателей никакие данные туда ИП вносить не обязан. То есть данные о доходах и расходах он вписывает в данную книгу лишь по собственному желанию.

Налоговая декларация

До 20 числа месяца, следующего за отчётным кварталом, ИП обязан подавать налоговую декларацию. Если 20 число выпадает на выходной или праздничный день, то дату обычно сдвигают на первый рабочий день после данного выходного.

Бухгалтерский учёт и отчётность

ИП, работающие в режиме ЕНВД, освобождены от обязанности вести бухгалтерский учёт и предоставлять соответствующую отчётность.

Бизнес на едином налоге на вменённый доход обязан это делать. В зависимости от категории деятельности отчётность может существенно отличаться. Но в целом она включает следующие документы:

- Бухгалтерский баланс.

- Отчёт о финансовых результатах.

- Отчёт об изменении капитала.

- Отчёт о движении денежных средств.

- Отчёт о целевом использовании средств.

- Пояснения в форме текста и таблицы.

Все эти документы оформляются по соответствующим формам.

Отчётность за работников

Данный вид отчётных документов должны сдавать только те ИП и организации, у которых есть наёмные работники.

Кассовая дисциплина

Все ИП и организации, которые осуществляют кассовые операции, обязаны соблюдать ряд требований кассовой дисциплины.

Также нужно учитывать, что ИП, работающие в режиме ЕНВД, с 1 июля 2021 года перешли на использование онлайн-касс.

Дополнительная отчётность

Помимо единых для всех отчётных документов, некоторые ИП и организации обязаны предоставлять дополнительные, также как и оплачивать дополнительные налоги. Это связано с определёнными видами деятельности и владением имуществом.

В каких случаях будет запрещено применять ЕНВД

В части ЕНВД комментируемый закон внес всего два изменения. Однако эти поправки могут серьезно ограничить «вмененщиков», которые торгуют товарами в розницу.

Бесплатно вести учет и готовить отчетность по ЕНВД в 2021 году с учетом новых коэффициентов‑дефляторов

Новое основание для утраты права на «вмененку»

С 1 января 2021 года вводится запрет на применение ЕНВД по рознице, если налогоплательщик продал товары, не относящиеся к розничной торговле на основании статьи 346.27 НК РФ (перечень таких товаров см. ниже). В этом случае будет считаться, что плательщик ЕНВД утратил право на данный спецрежим, и перешел на ОСНО с начала квартала, в котором прошла первая «внерозничная» операция (новая редакция п. 2.3 ст. 346.26 НК РФ). Другими словами, если «вмененщик» продаст товары собственного производства, некоторые подакцизные или другие товары, упомянутые в статье 346.27 НК РФ как товары, реализация которых не относится к розничной торговле, ему придется полностью уйти с ЕНВД по рознице. Оставить на «вмененке» розничные продажи товаров, не названных в статье 346.27 НК РФ, не получится.

Заполнить, проверить и сдать через интернет последнюю декларацию по ЕНВД за IV квартал 2021 года Сдать бесплатно

Обратите внимание: никаких исключений для налогоплательщиков, совмещающих ЕНВД и УСН, законодатели не сделали. А значит, вполне возможно, налоговики будет исходить из буквального толкования новых правил, и переводить на общий режим налогообложения всю деятельность налогоплательщика, который реализовал «нерозничные» товары. Поэтому к совмещению ЕНВД по торговле с иными видами деятельности нужно подходить с особой осторожностью. Во всяком случае, до появления разъяснений со стороны контролирующих органов или судов. Также из комментируемой поправки можно сделать вывод, что, если у налогоплательщика есть несколько объектов торговли (как переведенных на ЕНВД, так и не переведенных), право на «вмененку» будет утрачено независимо от того, в каком из них были проданы «нерозничные» товары.

Ситуация усугубляется еще и вот по какой причине. Вводя запрет на «внерозничную» торговлю в рамках ЕНВД, законодатели использовали ссылку на все определение термина «розничная торговля», приведенное в статье 346.27 НК РФ. А в этой норме, помимо перечня товаров, реализация которых не признается розничной торговлей для целей ЕНВД, содержится общее определение розничной торговли. Таковой, напомним, признается деятельность, связанная с торговлей на основе договоров розничной купли-продажи.

В результате, если подходить к поправке формально, получается следующее. С 2021 года «вмененщикам» будет запрещено не только торговать «внерозничными» товарами, но и в принципе совмещать ЕНВД по розничной торговле и деятельность по оптовой торговле. А значит, опт придется выделять в отдельное юрлицо.

Бесплатно сдать всю отчетность за вновь созданную или реорганизованную компанию через интернет

На наш взгляд, у законодателей не было цели ввести полный запрет на совмещение «розничного» ЕНВД с иными видами торговой деятельности. Тем не менее, организациям и ИП, совмещающим опт и «вмененку» по рознице, имеет смысл обратиться за официальными разъяснениями в налоговые органы и Минфин.

Дополнение перечня «нерозничных» товаров

Одновременно дополнен перечень «нерозничных» товаров, который применяется для целей ЕНВД. Напомним, что сейчас в него входят:

- товары собственного производства;

- некоторые подакцизные товары;

- продукты питания и напитки, реализуемые в объектах общепита;

- невостребованные вещи в ломбарде;

- газ;

- грузовые и спецавтомобили;

- прицепы, полуприцепы, прицепы-роспуски;

- автобусы;

- товары, продаваемые по образцам и каталогам вне стационарной торговой сети;

- лекарственные средства, передаваемые по бесплатным рецептам.

С 1 января 2021 года в этот список будут добавлены товары, подлежащие обязательной маркировке. А именно: лекарственные препараты, обувь, а также предметы одежды, принадлежности к одежде и прочие изделия из натурального меха (новая редакция ст. 346.27 НК РФ). Организации или ИП, которые торгуют в розницу этими товарами, не смогут применять ЕНВД. А если продажа маркированных товаров произойдет в середине квартала, то налогоплательщик утратит право на «вмененку», и должен будет заплатить налоги за этот квартал по общему режиму.

Вести бухгалтерский и налоговый учет, сдавать отчетность по ОСНО через интернет

Совмещение ЕНВД с иными налоговыми режимами

Налог на вменённый доход может быть совмещён с другими системами налогообложения (ОСН, УСН, ЕСХН).

Однако, нельзя применить два налоговых режима к одному виду деятельности одновременно. Также нужно вести раздельный налоговый учёт по каждой системе налогообложения.

Раздельный учёт на ЕНВД

Использование нескольких режимов, требует отделять по ним доходы и расходы. С доходами ситуация довольно проста, а вот разделение расходов имеет ряд нюансов.

Сложно отнести расходы на зарплату работников, занятых во всех видах деятельности, к конкретному налоговому режиму. В качестве примера таких работников можно привести бухгалтера и директора. В этом случае расходы на них нужно делить на две части пропорционально размеру доходов от обоих видов деятельности.

Какие особенности определения доходов по ст. 346 15 НК РФ?

При упрощенке с любым из выбранных объектов обложения налогом крайне важно посчитать доходы. Ведь с таким объектом налогообложения, как доходная часть деятельности, сумма к уплате в бюджет определяется как суммарная величина всех перечисленных в п. 1 ст. 346.15 НК РФ поступлений, умноженная на ставку налога. При выбранном объекте «доходы минус расходы» также важно правильно подсчитать доходы, ведь их величина участвует в подсчете налогооблагаемой базы.

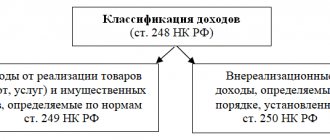

Итак, учитываются доходы от реализации и внереализационные доходы — полный их перечень представлен в ст. 248 НК РФ.

Важным вопросом остается то, какие поступления не учитываются при определении налогооблагаемой базы.

Их всего 3 группы — они представлены в п. 1.1 ст. 346.15 НК РФ. Особое внимание следует обратить на перечисленные в первом подпункте — их исчерпывающий список содержится в ст. 251 НК РФ.

Подробнее об этих доходах читайте здесь.

Разберем несколько практических примеров, с которыми могут сталкиваться налогоплательщики на УСН при определении размера своих доходов в целях налогообложения. Вот некоторые из часто встречающихся ситуаций:

Пример 1

Некоммерческая образовательная организация ООО «Ласточка» оказывает платные образовательные услуги. За прошедший год доход от оказания таких услуг составил 7 млн руб. Кроме того, организация выполнила условия, определенные грантодателем – физическим лицом для получения гранта на разработку программы обучения детей с ограниченными возможностями и получила грант в размере 5 млн руб.

Компания находится на упрощенной системе налогообложения «доходы». От какой суммы будет браться налог?

В соответствии с п. 1 ст. 346.18 НК РФ при определении налогооблагаемой базы следует посчитать все полученные ООО «Ласточка» доходы. При этом в п. 346.15 Кодекса четко указано, какие доходы учитываются при расчете налога.

Итак, доходы от оказания образовательных услуг в соответствии с п. 1 ст. 346.15 НК РФ (это доходы от продаж, которые перечислены в подп. 1 п. 1 ст. 248 НК РФ), следует целиком (7 млн руб.) отнести к объектам обложения налогом при упрощенке.

Что касается средств в объеме 5 млн руб., полученных на разработку программы обучения детей с ограниченными возможностями, они не могут не учитываться в составе доходов, которые следует учитывать при расчете налогооблагаемой базы при исчислении единого налога при выполнении определенных условий (п. 1.1 ст. 346.15, п. 14 ст. 251 НК РФ). Условия, позволяющие не учитывать полученный грант в доходах и предусмотренные п. 14 ст. 251 НК РФ, следующие:

- грант должен быть получен от лиц, которые имеют право его представлять (физических лиц, некоммерческих организаций, иностранных и международных организаций и объединений, перечисленных в перечне, утвержденном Правительством РФ от 28.06.2008 № 485);

- цели выдачи гранта — осуществление конкретных программ в области образования, искусства, культуры, науки, физической культуры и спорта (за исключением профессионального спорта), охраны здоровья, охраны окружающей среды, защиты прав и свобод человека и гражданина, предусмотренных законодательством Российской Федерации, социального обслуживания малоимущих и социально незащищенных категорий граждан;

- грантодателем определены условия получения гранта, порядок и сроки отчета по нему;

- получатель гранта должен организовать ведение раздельного учета дохода и расходов.

Если организация – получатель гранта соблюла все вышеперечисленные условия, она может не учитывать его в составе доходов, облагаемых единым налогом.

О нюансах учета доходов плательщиком упрощенного налога детально рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Пример 2

ООО «Суднуда» владеет 2 круизными теплоходами, регистрация которых была проведена по всем правилам (суда зарегистрированы в Международном реестре России). За последний отчетный период доход компании от перевозки пассажиров составил 10 000 000 руб. Судна совершали круизные туры из Санкт-Петербурга в портовые города Финляндии (Ханко, Турку, Хельсинки). Кроме того, компания обеспечивала питание пассажиров на борту и предоставляла кейтеринговые услуги. От этого вида деятельности доход составил 1 000 000 руб. за отчетный период. С какой суммы надлежит уплачивать налог, если компания находится на упрощенной системе налогообложения «доходы»?

В соответствии с подп. 1 п. 1.1 ст. 346.15 НК РФ при расчете объекта налогообложения «доходы» не учитываются доходы, перечисленные в ст. 251. Услуги по перевозке пассажиров (п. 33 ст. 251 НК РФ) не могут быть отнесены к объекту налогообложения. А вот доходы, полученные от оказания услуг, в соответствии со ст. 248 учитываются при расчете налога (п. 1 ст. 346.15 НК РФ).

Это значит, что при расчете упрощенного налога следует учесть лишь доходы в размере 1 000 000 руб., которые получены от оказания услуг общепита и кейтеринга.

Пример 3

ООО «Альфа» сдает в аренду принадлежащее ему помещение за 50 000 руб. в месяц. Помимо арендной платы фирма получает от арендатора компенсацию коммунальных платежей. Какую сумму следует признавать доходом для налогообложения: только арендную плату или с учетом коммуналки, узнайте здесь.

Подробнее о расчете налога на упрощенке с объектом налогообложения «доходы» читайте в статье «Порядок расчета налога по УСН «доходы» в 2019-2020 (6%)»

Штраф за неуплату

За каждый вид нарушения оплаты данного налога предусмотрены определённые санкции:

- За ведение деятельности без постановки на учёт – 10% от суммы доходов, но не менее 40 тысяч рублей.

- За нарушение сроков подачи заявления о постановке на учёт – 10 тысяч рублей.

- За нарушение сроков подачи декларации – 5% от налога, но не менее тысячи рублей.

- За умышленную неуплату или несвоевременную уплату налога – 40% от суммы налога, за неумышленную – 20%.

Также штрафами наказывают за неявку в качестве свидетеля или отказ от дачи показаний по делам о налоговых нарушениях.

Плюсы и минусы вменёнки

Главное достоинство ЕНВД – это его независимость от размеров выручки. Если ИП или организация зарабатывают больше, чем базовая доходность, рассчитанная государством, то они остаются в плюсе.

Второй плюс – освобождение от некоторых налогов: для ИП – от НДФЛ, для ООО – от налога на прибыль, а также от НДС. К тому же налоговый учёт по ЕНВД просто, а также этот режим можно совмещать с другими.

Недостатки единого налога:

- Режим не выгоден, если заработки меньше базовой доходности.

- Необходимо вести раздельный учёт при совмещении ЕНВД с другими режимами налогообложения.

- Декларацию придётся подавать каждый квартал.

Подытоживая, стоит отметить, что решая подавать заявление на ЕНВД, нужно оценить свой вид деятельности и вероятную прибыль.

Переход на УСН в течение года

Общее правило

По НК, перейти с ЕНВД на УСН можно только с начала года (п. 1 ст. 346.13 и абз. 3 п. 1 ст. 346.28 НК РФ).

Однако сам по себе переход на «упрощенку» не означает отказа от ЕНВД: если компания подаст уведомление о переходе на УСН, её не снимут автоматически с учёта по ЕНВД. А значит, придётся совмещать режимы.

Такое действительно возможно только с 1 января: в течение года нельзя дополнить ЕНВД правом на УСН или «перевести» вид деятельности с ЕНВД на УСН. А вот если «вмененщик» планирует расстаться с этим спецрежимом и всю свою деятельность перевести на УСН, то это можно сделать и в течение года.

Сняться с ЕНВД можно в двух случаях (п. 3 ст. 346.28 НК РФ):

- в связи с переходом на другой режим налогообложения;

- в связи с прекращением деятельности, которая облагается в рамках ЕНВД.

Получается, что если «вмененщик» прекратит деятельность, которая была на ЕНВД, то он может перейти на УСН, не дожидаясь 1 января.

При этом если ранее он уже уведомлял ИФНС о применении УСН, то проблем вообще не будет. Как только он снимется с учёта по ЕНВД, все доходы будут облагаться в рамках «упрощёнки».

Чуть сложнее дело обстоит, если компания не подавала уведомление о применении УСН с начала года. Она может сразу же начать применять УСН, подав в налоговую уведомление в течение 30 календарных дней после утраты статуса налогоплательщика ЕНВД (п. 2 ст. 346.13 НК РФ).

Сняться с учёта по ЕНВД и подать уведомление о переходе на УСН онлайн

Как его применять «маркировщикам»

Как мы помним, госорганы рассматривают розничную торговлю и торговлю маркированными товарами как разные виды деятельности. А значит, чтобы отказаться от ЕНВД в связи с введением маркировки, придётся отказываться от розничной торговли в принципе.

Если маркированные товары составляют весь розничный ассортимент, перейти на УСН, заявив, что прекратила вид деятельности «розничная торговля».

Так же могут поступить и те, у кого немаркированная продукция составляет незначительную часть ассортимента. Но им придется прекратить торговлю немаркированными товарами в розницу через конкретный объект торговли и продавать остатки оптом, через интернет или со склада.

Таким образом, если плательщик ЕНВД в момент введения обязательной маркировки готов отказаться от розничной торговли другими товарами, он может перейти на УСН в 2021 году (письма Минфина России от 27.01.2020 № 03-11-11/4641 и ФНС России от 21.01.2020 № СД-4-3/726).

Для этого нужно:

- В течение 5 рабочих дней со дня, когда маркировка станет обязательной, подать заявление о снятии с учета по ЕНВД.

- В течение 30 дней подать уведомление о переходе на УСН.

На переходный период торговлю лучше приостановить, чтобы успеть перенастроить ККТ и не дать контролерам повода заявить, что по чекам маркированные товары продаются в рамках «вмененки».

Если подход инспекторов изменится и они будут настаивать, что речь идет не о прекращении деятельности «розничная торговля», а о «слете» с ЕНВД (п. 2.3 ст. 346.26 НК РФ), досрочно перейти на УСН всё равно можно. Дело в том, что причина, по которой компания перестала быть плательщиком ЕНВД, может быть любой: и прекращение вида деятельности, и законодательный запрет (п. 2 ст. 346.13 НК РФ). Этот вывод подтверждает и свежая судебная практика (постановление Арбитражного суда Северо-Западного округа от 22.04.2019 № Ф07-3501/2019 по делу № А26-9853/2018).

А вот для плательщиков ПСН исключений нет (ст. 346.13 НК РФ). Если они не подавали в ИФНС уведомление о переходе на «упрощенку», применять этот спецрежим в 2021 году они не смогут.

Пример. Лавка «Обувь для детей» на ЕНВД. Уведомление о переходе на УСН с начала года компания не подавала. С 1 июля она хочет внепланово перейти на УСН. Для этого компания откажется от розницы и будет выдавать заказы, сделанные через интернет.