Объект налогообложения

Исходя из теории бухучета объект – это та база, которая облагается налогом, а субъект налогообложения – тот, кто платит. По названию налога понятно, что под объектом понимается прибыль. Но прибыль не вся, а очень точно подсчитанная в соответствии с правилами НК. Это главный элемент налога на прибыль.

Плательщиками налога являются как отечественные, так и иностранные компании, конечно, за некоторым исключением. Для российских компаний под прибылью понимается сумма доходов за вычетом затрат.

Если речь идет об иностранной организации, то берутся доходы, полученные на территории нашей страны.

По общему правилу доходами признается экономическая выгода, при условии, что соблюдается три правила:

- Ее получают денежными средствами или иным имуществом;

- Ее можно оценить;

- Она определяется по правилам 25 главы НК РФ.

Но это так называемая чистая прибыль, для целей налогообложения ее надо уменьшить на расходы.

Доходы, как и затраты делятся на те, что учитываются при расчете налога и те, что не учитываются. Последние в свою очередь разбиваются на доходы от реализации и от внереализационной деятельности.

В доходы не войдут суммы налогов, которая компания предъявит своим покупателям, к примеру, НДС.

Размер доходов и расходов можно учесть и определить лишь на основании документов, в том числе первичных, налоговых, к которым относятся: договоры, счета-фактуры, счета, акты, отчеты и пр.

Если следовать логике, рассуждая о возникновении обязанности налогоплательщика, мы столкнемся с тем, что должны будем обнаружить объект налогообложения. Ведь если нет объекта, то не возникает и обязанности. Прежде чем мы начнем характеристику прибыли как объекта налогообложения, необходимо разобраться, как трактует нам НК РФ такое понятие как объект налогообложения в целом. Для этого нам необходимо обратиться к ч. 1 гл. 7 ст. 38 НК РФ. В этой статье дается четкое определение объекта налогообложения, которое нам необходимо понять, и впоследствии определить, что же станет этим самым объектом при расчете налога на прибыль. Итак: объект налогообложения — это реализация товаров (работ, услуг), имущества, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Поясним основные термины, указанные в этом определении, и разберем их: 1. Под реализацией товаров (работ, услуг) в законодательстве РФ понимается передача на возмездной основе (обмен товарами, работами, услугами) права собственности на товары, результаты выполнения работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в некоторых случаях и передача права собственности на товары, оказание услуг одним лицом для другого лица — на безвозмездной основе. То есть, проще говоря, примером реализации товаров для организации может служить отгрузка готовой продукции со склада поставщика на склад покупателя. А оказанием услуг может служить пример монтажа оборудования для организации-заказчика. 2. Под имуществом здесь подразумеваются виды объектов гражданских прав, к которым ГК РФ в ст. 128 относит недвижимые и движимые вещи, деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; охраняемые результаты интеллектуальной деятельности и интеллектуальная собственность; нематериальные блага. Как правило, имущество должно иметь стоимостную оценку, если оценки нет, то обычно оно оценивается по рыночной стоимости такого же вида имущества или его аналогов, не сильно отличающихся по основным характеристикам. 3. Под товаром понимается любое имущество, реализуемое либо предназначенное для реализации. Соответственно, все, что имеет стоимостную оценку, и может быть при необходимости продано, будет являться для предприятия товаром. 4. Работой именуют деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц. 5. Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Еще необходимо отметить, что если все вышеперечисленные понятия однотипно трактуются для всех налогов, то объект налогообложения для каждого налога свой. Итак, объектом налогообложения по Налогу на прибыль является не что иное как сама прибыль, полученная налогоплательщиком. Согласно ст. 247 НК РФ под прибылью понимается разница между доходами, которые получила организация и принимаемыми для целей налогообложения расходами, которые она произвела согласно НК РФ, это если говорить о российских организациях. Для иностранных организаций, действующих через постоянное представительство, прибыль будет равна — доходы представительства за минусом расходов представительства (ст. 247 НК РФ). Для иных иностранных организаций — доходы, полученные от источников на территории РФ. Перечень этих доходов указан в ст. 309 НК РФ и рассмотрен в данной книге в п. 1.2 главы 1. Теперь, когда мы определились с объектом налогообложения как понятием, мы подошли к определению самого понятия прибыли. Для того чтобы дать ему четкую характеристику, предлагаем сначала разобраться с основополагающими элементами, которые требуют более детального рассмотрения. Этими элементами при разговоре о налоге на прибыль, конечно же, будут являться доходы и расходы организации. Эти два понятия, как ничто другое, влияют на расчет этого налога и требуют тщательного изучения. Начнем мы наше с вами знакомство с этими элементами доходов организации, затем перейдем к расходам.

Налоговая база

Элемент налога на прибыль, который формируется в результате превышения доходов над расходами – налоговая база. Если доходов у компании нет, а есть убыток, то налоговая база равна нулю. Прибыль рассчитывается нарастающим итогом с начала каждого календарного года.

Чтобы с налоговыми органами не возникло проблем, нужно точно определить налоговую базу, исходя из которой, получается налог к перечислению, то есть точно определить, какие суммы относятся к налогооблагаемым доходам, и какие суммы можно учесть в расходах в четком соответствии с НК РФ.

Существует ряд правил для определения налоговой базы:

- Если налоговая ставка одна, то налоговая база тоже одна. Если имеется деятельность, облагающаяся по иным ставкам (например, дивиденды от российских и иностранных организаций), то налоговая база по таким доходам формируется отдельно.

- Существуют операции, по которым установлен особый порядок учета прибыли и убытка. Прибыль по таким операциям увеличивает доход организации, а убыток признается в особом порядке. Их учет надо вести раздельно. К таким операциям относится: деятельность по доверительному управлению имуществом, участие в договоре простого товарищества и т.п.

- Доходы и расходы от деятельности, которая не облагается налогом на прибыль, тоже выносятся «за скобки» и по ним надо вести отдельный учет. К такой деятельности, в частности, относится игорный бизнес, применяются спецрежимы и т.д.

Налоговая база рассчитывается на основании расчета. Он представляет собой документ в произвольной форме с информацией аналитического учета. В нем отражается сведения о финансовом результате от реализации, при этом отдельно фиксируются данные по реализации услуг собственного производства, прочего имущества, ценных бумаг, основных средств и т.п. Отдельно учитывается деятельность, связанная с особым порядком налогообложения в соответствии с НК. В расчете указывается также доходы от внереализационной деятельности. Раздельный учет ведется по операциям с финансовыми инструментами срочных сделок.

Для подсчета налоговой базы за отчетный период прибыль (убыток) от реализации суммируют с прибылью (убытком) от внереализационной деятельности. Если результатом стал убыток, то налоговая база равна нулю, если вышла прибыль, то мы можем уменьшить ее на убытки прошлых периодов. Оставшаяся сумма является базой для начисления налога на прибыль и умножается при применении обычной ставки на 20%. После подсчета налога заполняется налоговая декларация.

Экономическая сущность налога на прибыль и его место в налоговой системе

В статье исследована экономическая сущность налога на прибыль организаций и его роль в налоговой системе. Рассмотрена история развития и реформирования исследуемого налога. Проведен анализ поступлений налога в консолидированный бюджет РФ.

Ключевые слова: прибыль организаций, налог, налог на прибыль организаций, налоговая система, консолидированный бюджет РФ, налоговый учет.

Прибыль является одним из наиболее значимых показателей финансовых результатов хозяйственной деятельности субъектов предпринимательства, а также целью функционирования коммерческой организации.

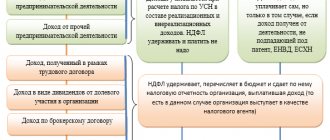

Она представляет собой превышение доходов, то есть выручки от реализации товаров, выполнения работ, оказания услуг над затратами на производство, приобретение и сбыт данных товаров, работ, услуг в денежном выражении. Можно выделить ряд характеристик прибыли экономического субъекта в рыночных условиях, представленных на рисунке 1.

Рис. 1. Роль прибыли в экономике

Источник: составлено на основании [4]

Прибыль, полученная организацией, распределяется между государством, собственниками организации и непосредственно самой организацией. Что касается взаимоотношений государства и организаций, то они строятся на основе налогообложения прибыли, когда в свою очередь сама налогооблагаемая прибыль исчисляется на основе данных налогового учета, поскольку установленный НК РФ порядок группировки и учета отдельных объектов и хозяйствующих операций для целей налогообложения отличается от порядка, который действует в бухгалтерском учете [3]. А именно налогоплательщик самостоятельно производит расчет налоговой базы по налогу на прибыль за отчетный или налоговый период по данным налогового учета и на основании норм, установленных главой 25 НК РФ, нарастающим итогом с начала года в целях заполнения налоговой декларации по налогу.

Налог на прибыль является важнейшим видом прямого подоходного налога, который взимается с организаций, а также прямо зависит от конечных финансовых результатов ее деятельности. Говоря о налогоплательщиках этого налога, стоит заметить, что ими являются как российские организации, так и иностранные организации, которые могут осуществлять свою деятельность в РФ через постоянные представительства или получать доходы от источников в РФ. В качестве объекта налогообложения по налогу на прибыль признается сама прибыль налогоплательщика, а налоговая база — это непосредственно денежное выражение самой прибыли, которое подлежит налогообложению [1].

Налог на прибыль организаций играет достаточно существенную фискальную роль, но обладает при этом значительным регулирующим потенциалом в отношении экономики и социальной сферы [2].

Данный вид налога служит для государства хорошим инструментом регулирования экономики и финансов с помощью налоговых методов, а также имеет существенный источник доходов бюджета, продуктивно влияет на инвестиционную активность и процесс наращивания капитала в различных отраслях экономики и регионах. Можно добавить, что велика роль этого налога и в развитии малого предпринимательства, а также в привлечении в экономику страны иностранных инвестиций путем предоставления государством различных льгот и установления налоговых ставок.

В Российской Федерации налог на прибыль был включен в налоговую систему с самого начала ее формирования. Нужно заметить, что он является единственным налогом, который с момента принятия в 1991 году подвергался серьезному реформированию в течение всего времени экономических изменений в России. До 1 января 2002 года по этому налогу вводились и отменялись многочисленные налоговые льготы, а также был широкий набор льгот для малых предприятий, организаций, осуществляющих капитальные вложения в производство и т. д. Различные преференции вводились до тех пор, пока в 2002 году с принятием главы 25 НК РФ они не были максимально сокращены, но в дальнейшем происходит возврат некоторых льгот и предоставление новых преференций налогоплательщикам в зависимости от экономического развития страны.

Что касается налоговых ставок, то в отличие от других налогов, ставка по налогу на прибыль продолжительное время работал принцип относительно низких ставок для организаций и более высоких для посредников, банков и страховых организаций. При этом ставки менялись за непродолжительный период преобразований в сторону понижения или повышения. Но с принятием Налогового кодекса РФ была введена единая ставка налога на прибыль для всех организаций, которая в свою очередь была снижена с 2002 года с 35 % до 24 %. А в условиях кризиса в 2009 году налоговая ставка была снижена до 20 %. При это в 2017–2020 годах 3 % поступают в федеральный бюджет, а 17 % соответственно в консолидированные бюджеты субъектов РФ [3].

Роль данного налога в формировании бюджета существенна, а экономическую сущность можно увидеть через его характерные функции, которые выполняются именно в процессе налогообложения (Рисунок 2).

Рис. 2. Функции налога на прибыль

Источник: составлено на основании [5]

Рассмотрим структуру и динамику налоговых поступлений в консолидированный бюджет РФ, чтобы определить место налога на прибыль в налоговой системе страны (Таблица 1).

Таблица 1

Структура налоговых поступлений вконсолидированный бюджет РФ за 2014–2018гг.

| Год | 2014 | 2015 | 2016 | 2017 | 2018 | ||||

| Налог | Млрд руб. | Млрд руб. | в % к 2014 | Млрд руб. | в % к 2015 | Млрд руб. | в % к 2016 | Млрд руб. | в % к 2017 |

| НДПИ | 2 904,2 | 3 226,8 | 111,11 | 2 929,4 | 90,8 | 4 130,4 | 141,00 | 6 127,4 | 148,35 |

| Налог на прибыль | 2 372,8 | 2 598,8 | 109,52 | 2 770,2 | 106,6 | 3 290,0 | 118,77 | 4 100,00 | 124,62 |

| НДФЛ | 2 688,7 | 2 806,5 | 104,38 | 3 017,3 | 107,5 | 3 251,1 | 107,75 | 3 652,99 | 112,36 |

| НДС | 2 300,7 | 2 590,1 | 112,58 | 2 808 | 108,4 | 3 236,3 | 115,25 | 3 761,17 | 116,22 |

| Акцизы | 999,0 | 1 014,4 | 101,55 | 1 293,9 | 127,6 | 1 521,3 | 117,57 | 1 493,16 | 98,15 |

| Имущественные налоги | 955,1 | 1 068,4 | 111,9 | 1 116,9 | 104,5 | 1 250,3 | 111,9 | 1 396,8 | 111,7 |

Источник: составлено на основании [7]

Из таблицы видно, что поступления в бюджет по налогу на прибыль на протяжении 5 лет увеличивались. Также можно заметить увеличение темпа прироста по сравнению с предыдущим годом. Доход в консолидированный бюджет от данного налога увеличился с 2014 по 2018 год на 73 % и составил 4 100 млрд рублей в 2021 году. Темпы прироста по налогу не имеют скачкообразного характера, а наблюдается постепенное увеличение данного показателя.

На графике изображена динамика поступлений налога на прибыль организаций в консолидированный бюджет РФ в период 2014–2018 гг.

Рис. 3. Динамика поступлений налога на прибыль организаций в консолидированный бюджет РФ за 2014–2018 гг., в млрд руб.

Источник: составлено на основании [7]

На графике видно, что поступления налога на прибыль в консолидированный бюджет РФ увеличиваются каждый год. Доход в 2018 году достиг 4 100 млрд рублей по сравнению с 2021 годом, где сумма поступлений в государственный бюджет составила 3 290 млрд рублей.

Как сообщил руководитель ФНС Михаил Мишустин, увеличение поступлений от сбора налога на прибыль связан с ростом цен на нефть. «Ключевой фактор - рост выручки организаций системообразующих отраслей, в том числе нефтегазовой и металлургической, в связи с благоприятной ценовой конъюнктурой», — отметил Мишустин [6].

На круговой диаграмме видно, что большую долю доходов бюджета составляет НДПИ около 30 %, после которого следует налог на прибыль организаций с долей поступлений в консолидированный бюджет РФ приблизительно равной 20 %.

Рис. 4. Структура доходов консолидированного бюджета РФ в 2018 году

Источник: составлено на основании [7]

Исследуемый налог занимает 2-е место среди бюджетообразующих, что означает, что он играет важную роль в развитии и регулировании экономики страны.

Таким образом, можно сделать вывод, что налог на прибыль организаций служит составным элементом налоговой системы РФ и занимает одно из ключевых мест. Он играет важную роль в формировании доходной части бюджета страны и позволяет государству активно влиять на развитие экономики через механизм его применения.

Литература:

- Налоговый кодекс Российской Федерации: Ч. 1, 2: [по состоянию на 7 мая 2021 г.: принят ГД 31 июля 1998]. — КонсультантПлюс. — Режим доступа: https://base.consultant.ru.

- Гончаренко, Л. И. Налоги и налоговая система Российской Федерации: учебник / Л. И. Гончаренко. — учебник и практикум для бакалавриата. — 2-е изд., пер. и доп. — М.: Издательство Юрайт, 2019. — 524 с.

- Пансков, В. Г. Налоги и налогообложение: теория и практика в 2 т. Том 1: учебник и практикум для академического бакалавриата / В. Г. Пансков. — 6-е изд., перераб. и доп. — М.: Издательство Юрайт, 2019. — 363 с.

- Черник, Д. Г. Налоги и налогообложение: учебник и практикум для академического бакалавриата / Д. Г. Черник [и др.]; под ред. Д. Г. Черника, Ю. Д. Шмелева. — 3-е изд., перераб. и доп. — М.: Издательство Юрайт, 2021. — 408 с.

- Налоги и налоговая система Российской Федерации [Электронный ресурс]: учебное пособие для студентов вузов, обучающихся по направлению «Экономика»/ Б. Х. Алиев [и др.]. — Электрон. текстовые данные. — М.: ЮНИТИ-ДАНА, 2015. — 439 c. — Режим доступа: https://www.iprbookshop.ru/59296.html. — ЭБС «IPRbooks».

- Поступления налогов в консолидированный бюджет России выросли на 23 % [Электронный ресурс]. — Режим доступа: https://www.rbc.ru/rbcfreenews/5c6d0d6d9a7947bbeb7e4548.

- Федеральная налоговая служба [Электронный ресурс]. — Режим доступа: www.nalog.ru.

Налоговый период

Существуют понятия налоговый период и отчетный. Под элементом налога на прибыль – налоговым периодом, если речь идет о налоге на прибыль, понимается календарный год. В течение года создается налоговая база и возникает точная сумма налога к уплате. А в отчетном периоде формируется промежуточные итоги и платятся авансовые платежи.

Для только что созданных организаций налоговый период начинается со дня регистрации до окончания года. А если компания создана в декабре, то «год» для таких новичков будет считаться со дня регистрации до конца следующего календарного года.

Если компания ликвидируется или реорганизуется, то налоговым периодом считается промежуток с начала года до дня прекращения деятельности.

Отчетный же период бывает квартальный (1 квартал, полугодие, 9 месяцев) и ежемесячный.

Налоговая ставка

Это еще один элемент налога на прибыль. Размер налоговой ставки зафиксирован в Налоговом кодексе и составляет в общем случае 20%, но есть и исключения, которые прописаны в кодексе. Налог перечисляется в размере 2% в федеральный бюджет и 18% – в региональный бюджет отдельными платежными поручениями.

Также НК предусмотрел отдельные налоговые ставки для определенных категорий налогоплательщиков. Так, например, доходы иностранных компаний облагаются по ставке 20% в федеральный бюджет.

Субъекты РФ могут вводить для своих налогоплательщиков пониженные ставки, но не менее 13,5%. Имеются и иные ограничения по ставкам, к примеру, у резидентов особой экономической зоны ставка налога к уплате в региональный бюджет не может быть выше 13,5%.

Порядок исчисления налога

Этот элемент налога на прибыль зависит от размеров доходов фирмы. Если выручка компании менее 60 млн руб. за четыре предшествующих квартала, то вносятся платежи раз в квартал. Если у организации доходы больше, то платить можно ежемесячно в течение квартала и квартальные авансы или авансовые платежи каждый месяц исходя из фактической прибыли.

Только квартальные платежи перечисляют бюджетные учреждения (за исключением театров, музеев, концертных площадок), представительства иностранных компаний, некоммерческие организации (без прибыли от реализации работ, услуг), участники простых товариществ, выгодоприобретатели по договорам доверительного управления.

Для расчета квартального платежа берется налоговая база нарастающим итогом с начала года до конца отчетного периода и умножается на ставку 20%. Рассчитывается также и налог отдельно по бюджетам. Полученные суммы фиксируются в налоговой декларации.

Но для получения суммы к уплате, нужно из полученного квартального платежа за этот отчетный период вычесть суммы платежей, которые были уплачены за предыдущие отчетные периоды в данном налоговом периоде.

Если помимо квартальных имеются ежемесячные платежи, то они рассчитываются следующим образом:

В 1 квартале 2021 года:

Аванс за 4 кв. 2021 г. / 3

Фактически платеж будет равняться платежам за 4 кв. предыдущего года.

Во 2 квартале 2021 года. Исчисляется авансовый платеж по итогу первого квартала и 1/3 полученной суммы уплачивается ежемесячно:

Аванс за 1 кв. 2021 г. / 3

В 3 квартале 2021 года:

Аванс за 2 кв. 2021 г. – Аванс за 1 кв. 2021 г. / 3

В 4 квартале 2021 года:

Аванс за 9 мес. – Аванс за 2 кв./ 3

Ежемесячные платежи исходя из фактической прибыли рассчитываются аналогично квартальным авансовым платежам, то есть из рассчитанной суммы за отчетный период (налоговая база нарастающим итогом на 20%) вычитается сумма ранее уплаченных платежей.

Налог на прибыль организаций: характеристика элементов налогообложения

Налог на прибыль организаций относится в Российской Федерации к числу федеральных налогов.

Согласно гл. 25 НК РФ, плательщиками налога являются:

– российские организации;

– иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком, которая представляет собой полученные доходы, уменьшенные на величину произведенных расходов.

К доходам в целях налогообложения относятся: доходы от реализации товаров (работ, услуг), реализации имущественных прав и внереализационные доходы.

Доходы от реализации включают в себя выручку от реализации товаров, работ, услуг, как собственного производства, так и ранее приобретенных, а также выручку от реализации имущественных прав. При определении доходов из них исключают налоги, предъявленные налогоплательщиком покупателю товаров (НДС, акцизы, экспортные пошлины и др.).

Внереализационные доходы − доходы, не связанные с реализацией. К ним относятся, например, штрафы, пени; основные доходы прошлых лет, выявленные в отчетном периоде; положительная курсовая разница; имущество, полученное в безвозмездное пользование; сумма кредиторской задолженности, списанная в связи с истечением срока исковой давности.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Расходы, связанные с производством и реализацией, подразделяются на следующие элементы: материальные расходы, расходы на оплату труда, амортизационные отчисления и прочие расходы.

Налоговая база рассчитывается отдельно по каждому виду деятельности, если они облагаются по разным ставкам.

Налогоплательщик вправе уменьшить налогооблагаемую базу на сумму убытков, полученных в предыдущем налоговом периоде:

1) Общая налоговая ставка устанавливается в размере 20%. При этом сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в федеральный бюджет; сумма, исчисленная по ставке 18%, – в бюджеты субъектов РФ. Налоговая ставка данного налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5%.

2) налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в РФ через постоянные представительства: 10% от использования, содержания, сдачи в аренду судов, самолетов и других транспортных средств при международных перевозках; 20% с других доходов.

3) российские юр. и физ. лица, получившие дивиденды от российских организаций, должны заплатить налог с дивидендов – 9%, если между российскими и иностранными организациями – 15%.

4) доходы от государственных и муниципальных ценных бумаг: 15% с процентов по госуд. и муниц. ценным бумагам;

Налоговым периодом признается календарный год, а отчетными периодами – 1 квартал, полугодие, 9 месяцев Для налогоплательщиков, уплачивающих ежемесячные платежи по фактически полученной прибыли, отчетными периодами признаются мес., 2 мес. и т. д. до окончания календарного года.

Налогоплательщики обязаны самостоятельно исчислять сумму налога на прибыль. По истечении очередного налогового периода организации рассчитывают размер налоговой базы нарастающим итогом с начала года до окончания 1 квартала, полугодия, девяти месяцев, года. В течение квартала ежемесячно налогоплательщики должны перечислять авансовые платежи. Срок перечисления налога — не позднее 28-го числа каждого месяца этого отчетного периода.

Размер налога в соотв. с главой 25 НК определяется след. образом: в 1 квартале текущего года размер налога = аналогичной сумме, уплачиваемой организацией в последнем квартале предыдущего года; во 2 кв – 1/3 платежа за 1 кв текущего года; в 3 кв – 1/3 разницы между суммами авансовых платежей за полугодие и 1 кв; в 4 кв – 1/3 разницы между суммами авансовых платежей за 9 мес и полугодием.

Существует 3 варианта уплаты в бюджет налога на прибыль:

1. Предприятие ежемесячно уплачивает авансовые платежи налога до 28 числа текущего месяца, рассчитанные как 1/3 суммы налога за предыдущий отчетный период.

2. Предприятие ежемесячно считает фактический налог на прибыль и уплачивает его до 28 числа следующего месяца.

3. Для налогоплательщиков, у которых средняя выручка за квартал не превышает 10 млн. руб., некоммерческих организаций, постоянных представительств иностранных организаций установлены налоговые каникулы: налог уплачивается ежеквартально до 28 числа месяца, следующего за отчетным периодом, а по итогам налогового периода — до 28 марта следующего года.

Установлены след. сроки подачи налоговой декларации для налогоплательщиков и налоговых агентов: не познее 28 дней со дня окончания соответствующего отчет. периода (квартала) по итогам отчетного периода (кв); не позднее 28 марта года, следующего за истекшим налог. периодом по итогам налогового периода (года); налогоплательщики, уплачивающие ежемесячные авансовые платежи по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей, то есть до 28-го числа ежемесячно.

Порядок и сроки уплаты налога

В зависимости от того как уплачивается налог на прибыль существуют следующие сроки:

- Ежемесячные платежи исходя из фактической прибыли уплачиваются не позднее 28 числа следующего месяца за отчетным, то есть налог за сентябрь надо перечислить до 28 октября.

- Ежеквартальные платежи платим до 28 апреля, 28 июля и 28 октября этого года и до 28 марта следующего, этот же период и для сдачи отчетности.

Если последний день выпадает на выходной или праздник, то по общему правилу срок переносится на следующий за ним рабочий день. Но в любом случае за год необходимо оплатить не позднее 28 марта следующего года. В этот же срок необходимо и сдать отчетность. То есть за 2021 год необходимо полностью отчитаться до 28 марта 2017 года.

В случае несвоевременного перечисления авансовых платежей насчитываются пени за каждый день просрочки. Однако при этом не могут применяться штрафы по статье 122 НК РФ, поскольку привлекать к ответственности за неуплату авансовых платежей нельзя.

Как исчисляют налог и производят уплату

Налог рассчитывают в заданном порядке: налоговая база по налогу должна быть перемножена со ставкой по налогу. Значит, если выручка предприятия не поднялась выше 15 млн. руб. в квартал, то рассчитываются лишь платежи по результатам квартала, если ситуация прямо противоположная, то в течение отчетного периода организация определяет, а затем выплачивает ежемесячный аванс.

Прочитайте нашу статью про амортизацию в налоговом учете

Порядок и сроки уплаты налога зафиксированы конкретными датами. Не позднее 28 марта следующего за отчетным годом уплачивается налог на прибыль. А авансовый платеж платит организация не позднее 28 числа следующего за отчетным периодом месяца, например, за январь приходится платить не позднее 29 февраля, февраль оплачивается до 29 марта.

При этом для некоторых предприятий определен иной порядок в соответствии с НК.

Похожие статьи

- Объект налогообложения по налогу на прибыль

- Налоговая база ЕСХН

- Как считать налог на прибыль

- Как посчитать налог на прибыль: пример

- Налог на прибыль в России