Что такое выездная налоговая проверка

Налоговый кодекс не содержит четкого определения термина «выездная налоговая проверка». Но из положений статей 82, 88 и 89 НК РФ следует, что выездная налоговая проверка (ВНП) — мероприятие налогового контроля, которое характеризуется двумя основными признаками. Во-первых, во время такой проверки изучается правильность исчисления и уплаты одного или нескольких налогов за определенный период (в то время как в рамках «камералки» исследуются только данные конкретной декларации). Во-вторых, в ходе ВНП инспекторы могут присутствовать на территории налогоплательщика.

Особенности выездной налоговой проверки, ее виды и методы

Выездные налоговые проверки делятся на следующие типы:

- Комплексные и тематические.

- Плановые и внеплановые.

Тематическая выездная проверка охватывает только один вид налога. При комплексном инспектировании могут контролироваться сразу несколько налогов.

И тематические, и комплексные проверки могут проводиться двумя способами: сплошным или выборочным.

Способ налоговой проверки – это совокупность методов и приемов, которые позволяют налоговому органу выяснить, следовал ли налогоплательщик нормам законов о налогах и сборах в рамках исследуемого периода. Такие полномочия можно обнаружить в ходе анализа прав и обязанностей налоговых органов.

Чаще всего инспекторы используют метод сплошной проверки, так как решения, принятые по итогам выборочного мониторинга, легче признать недействительными.

При сплошном способе налоговые органы проверяют, устанавливают, истребуют и исследуют все имеющиеся у налогоплательщика документы. Речь идет о первичной документации, журналах и ордерах, кассовых книгах, книгах покупок и продаж, регистрационных сведениях о счетах-фактурах, учете прибыли и убытков, квитанциях, налоговых декларациях, хозяйственных контрактах и пр. Анализу подлежат документы за все налоговые периоды, которые должны быть охвачены проверкой.

Должностные лица налогового органа выполняют следующие действия:

- Проверяют:

- Факт ведения учета налогоплательщиком.

- Наличие документов, необходимых в соответствии с законодательством.

- Факт предоставления отчетных документов в налоговые органы.

- Устанавливают:

- Правильность выбора режима налогообложения, зависящего от вида деятельности.

- Факты, которые в соответствии с Налоговым кодексом РФ приводят к возникновению обязанности по уплате налогов.

- Соблюдение норм законов о налогах и сборах.

- Истребуют:

- Необходимые документы и пояснения к ним у налогоплательщика.

- Документы о налогоплательщике у сторонних лиц: организаций, партнеров, контрагентов.

- Исследуют:

- Правильность ведения документов, указание в них необходимых реквизитов.

- Правильность и полноту документооборота и учета.

- Правильность определения объекта налогообложения, налоговой базы и др.

- Полноту и верность начисления налогов, а также своевременность, полноту и верность их уплаты.

- Своевременность и достоверность отчетов в налоговый орган.

Документы, предоставленные субъектом проверки, анализируются и сопоставляются с бумагами, полученными от сторонних лиц: организаций, партнеров и контрагентов налогоплательщика.

Записи в первичных документах и бухгалтерском и налоговом учете тщательно сверяются. На основании этих данных делается вывод о наличии или отсутствии налогового нарушения.

Если был выявлен факт налогового нарушения, то его событие и состав тщательно фиксируются, составляется доказательная база, доначисляются несобранные налоги и пени.

В ходе выездной проверки, осуществляющейся выборочным способом, под контроль подпадает лишь некоторая документация за определенные периоды. В рамках данной проверки выявляются систематические правонарушения, которые допускались во все налоговые периоды (налоговый орган распространяет их именно таким образом).

Выбор способа налоговой проверки происходит исходя из сведений о налоговом периоде, проверяемых налогах, виде деятельности организации и числе инспекторов.

Основания для выездной налоговой проверки

Такие проверки уже давно носят исключительно плановый характер. Кандидаты для этого мероприятия отбираются налоговой службой на основании критериев риска. Часть из них носит общедоступный характер и приведена в приказе ФНС от 30.05.07 № ММ-3-06/[email protected] Перечислим основные критерии.

Налоговая нагрузка. В «красную» зону попадают те, у кого она меньше среднеотраслевого показателя. Значения этого критерия ежегодно публикуются на сайте ФНС. Подробнее см. «Налоговая нагрузка: как ее рассчитать, чтобы сверить со средним показателем по отрасли» и «Какая налоговая нагрузка не вызовет подозрений: обновлены показатели для назначения проверок».

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

Доля вычетов по НДС. Здесь применяется следующий критерий отбора претендентов на проверку: сумма вычетов составляет 89 и более процентов от начисленного за 12 месяцев НДС.

Среднемесячная зарплата на одного работника. В зоне риска находятся налогоплательщики, у которых этот показатель ниже, чем в целом по отрасли в регионе. Данные о среднем уровне зарплаты по видам деятельности должны публиковаться на сайтах территориальных органов Росстата и УФНС по субъектам РФ.

Рентабельность деятельности. С проверкой могут прийти к тем, у кого она на 10 и более процентов меньше среднеотраслевого показателя. Данные для сравнения можно найти на сайте ФНС.

Соотношение расходов и доходов. В план проверок попадут налогоплательщики, у которых рост расходов опережает рост доходов. Также подозрение вызывают ситуации, когда доходы падают быстрее, чем расходы, либо доходы падают, а расходы растут.

Убыточность деятельности. Внимание проверяющих привлекут организации, которые показывают убыток на протяжении двух и более календарных лет.

Ведение деятельности через цепочку контрагентов. В этом случае контролеры оценят, была ли разумная экономическая или иная причина для привлечения посредников.

Ведение деятельности с высоким налоговым риском. В частности, рискованным является привлечение фирм-однодневок, работников-инвалидов и т.д.

Проверить контрагента на признаки фирмы‑однодневки, банкротство и наличие дисквалифицированных лиц

Также см. «Как проверить контрагента на благонадежность по ИНН или ОГРН либо на сайте налоговой» и «Как проверить, находится ли потенциальный контрагент по юридическому адресу».

Непредставление в ИФНС пояснений или документов. Речь, в частности, идет об отказе представить документы по запросам, которые были направлены в рамках «камералки».

Также см. «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать» и «ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование».

Получайте требования из ИФНС и отправляйте запрошенные документы через интернет Подключиться

«Миграция» между налоговыми инспекциями. В зону риска попадают организации, которые с момента создания два и более раза меняли юридический адрес с одновременной сменой ИФНС.

Приближение спецрежимника к предельным показателям. Налогоплательщики, применяющие спецрежимы, могут попасть в план проверок, если два и более раза за год приближались к предельным показателям (выручка, стоимость ОС, количество работников и т.д.), которые дают право на льготный порядок налогообложения. Для этих целей «приближением» считается разница между фактическим и предельным значением параметра менее 5%.

Сумма профессионального вычета. Предприниматели на ОСНО могут стать кандидатами для выездной проверки, если сумма профессионального налогового вычета по декларации составит более 83% от суммы дохода.

Сроки проведения выездных налоговых проверок

По общему правилу, выездная ревизия длится два месяца. Этот срок начинает течь со дня, следующего за тем, которым датировано решение руководителя ИФНС (его заместителя) о назначении проверки (п. 2 и 5 ст. 6.1, п. 6 и 8 ст. НК РФ). Например, проверка, начатая 6 октября, должна закончиться 6 декабря. Однако на практике ВНП часто занимают гораздо больший промежуток времени.

Связано это с тем, что срок проверки можно приостановить или продлить. И если продление проверки явление не такое частое, так как требует вмешательства вышестоящих инстанций, то приостановкой ревизий ИФНС пользуется весьма активно. Как правило, решение о приостановке оформляется при запросе документов у контрагентов, в том числе банков, в рамках «встречных» проверок (подп. 1 п. 9 ст. НК РФ).

Узнать, сколько налогов заплатил контрагент и проверить его финансовое состояние можно в сервисе «Контур.Фокус» Подключиться к сервису

СПРАВКА

Поводом для приостановки ВНП также являются следующие обстоятельства: проведение экспертизы; истребование информации от иностранных государственных органов в рамках международных договоров; необходимость перевода на русский язык документов, представленных налогоплательщиком на иностранном языке (п. 9 ст. НК РФ).

Выездная проверка может быть «заморожена» на полгода, или даже на 9 месяцев (в случае запроса документов за рубежом). При этом надо помнить, что каждая приостановка и возобновление требуют оформления отдельного решения начальника ИФНС или его заместителя. Во время приостановки ВНП инспекторы не могут проводить контрольные мероприятия на территории налогоплательщика, а также направлять ему новые требования о представлении документов (п. 9 ст. НК РФ).

В чем заключаются особенности выездной налоговой проверки по НДС

Субъекты, уплачивающие налог на добавленную стоимость, подлежат выездной проверке по НДС. Контролирующее мероприятие может проводиться для проверки соблюдения законодательства в части начисления и уплаты этого вида налога. Например, незаконного возмещения НДС и пр.

Если субъект проводит два вида операций: подлежащие и не подлежащие налогообложению, то он должен учитывать НДС по отдельности для каждого вида. Именно этот факт и проверяется при налоговом контроле.

Особенностью выездной налоговой проверки по НДС является тот факт, что ее предметом служит правильность вычисления и своевременность внесения налога при выполнении хозяйственных операций со стороны субъекта.

Обратите внимание, что в соответствии с позицией ФНС РФ в один и тот же налоговый период может проводиться и камеральная, и выездная проверка по НДС. Об этом свидетельствует Письмо от 13 марта 2014 г. № ЕД-4-2/4529.

Кроме того, зачастую возникают ситуации, когда выездная проверка субъекта проводится сразу же после камеральной. Оба контролирующих мероприятия охватывают один и тот же период. Также налоговый орган в рамках выездного инспектирования может заново проверить все периоды уплаты НДС, которые уже были охвачены камеральной проверкой.

Контролирующее мероприятие будет назначено в адрес любого налогоплательщика, который подозревается в реализации схем минимизации налогов или ухода от них. Также налоговые органы обращают внимание на предприятия, результаты финансово-хозяйственной деятельности которых вызывают подозрение о совершении налоговых нарушений (например, ведение неразделенного учета НДС, незаконное возмещение этого налога и пр.).

Так, организации, которые получили возмещение по НДС по итогам камеральной проверки и по решению налоговой инспекции, могут лишиться права на эти выплаты и обязаны будут вернуть перечисленные средства обратно в бюджет, если по итогам выездной проверки возникнет подозрение, что решение ИФНС РФ было незаконным.

Если учитывать эти факты, то можно сделать вывод, что избежать спора с налоговой службой РФ, касающегося требований возврата ранее полученных компенсаций по НДС, бывает весьма проблематично.

Результаты контролирующего мероприятия фиксируются в виде акта, в котором находят отражение все выявленные нарушения или отсутствие таковых. Особое внимание уделяется обязанности по ведению раздельного учета НДС, добросовестному осуществлению деятельности, недопущению незаконных компенсаций НДС и пр.

Субъект проверки должен принять соответствующий акт и в случае необходимости обжаловать его в течение 15 дней с момента получения. Если никаких действий в защиту своих прав субъектом принято не было, налоговый орган принимает окончательное решение в течение 10 последующих дней.

Руководитель налогового ведомства или его заместитель может принять одно из следующих решений (п.7 ст.101 НК РФ):

- О наступлении ответственности за допущенные правонарушения.

- Об отказе в привлечении к ответственности за нарушения.

В решении обязательно указываются:

- Сроки обжалования принятого решения.

- Порядок его обжалования.

Если налогоплательщик не согласен с вынесенным решением и видит в нем ущемление своих прав, то он может обжаловать все акты о действии или бездействии налоговых органов, подписанные по итогам камеральных и выездных проверок. Также обжалованию подлежат иные документы, фиксирующие итоги контролирующих мероприятий, рассмотрение материалов, а также принятые налоговыми органами решения.

С 1 января 2014 года вступило в силу решение, согласно которому все акты, принятые налоговыми службами, и действия их должностных лиц сначала обжалуются в вышестоящем налоговом органе и только потом в Арбитражном суде.

Порядок и правила проведения выездных налоговых проверок

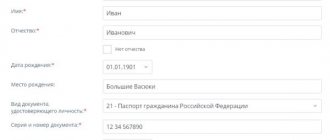

Как уже упоминалось, сначала руководство ИФНС выносит решение о назначении проверки. Принять его может только та инспекция, в которой налогоплательщик состоит на учете. В решении указываются данные о контрольном мероприятии. Например, по каким налогам и за какой период пройдет проверка, кто именно входит в ревизионную группу.

ВАЖНО

Налоговый кодекс не требует вручать налогоплательщику копию решения о назначении проверки. Однако форма решения предусматривает передачу его копии проверяемой организации или ИП (прил. № 5 к приказу ФНС от 07.11.18 № ММВ-7-2/[email protected]). И налоговики, как правило, вручают этот документ.

Далее инспекторы, указанные в решении, приступают непосредственно к контрольным мероприятиям. А именно: направляют требования о представлении документов; проводят выемки, осмотры, экспертизы, допросы и совершают прочие необходимые действия.

ВНИМАНИЕ

В ходе ревизии состав проверяющих может меняться, но только при условии внесения соответствующих корректив в решение о назначении проверки.

В последний день ВНП составляется справка. В ней указываются предмет проверки и ее сроки. Справка вручается налогоплательщику (п. 15 ст. НК РФ).

Как проходит выездная налоговая проверка

По общему правилу она проводится в офисе (на территории) налогоплательщика. Исключение сделано для ситуаций, когда компания не может выделить для проверяющих помещение. В этом случае проверка переносится по месту нахождения налоговой инспекции (п. 1 ст. НК РФ).

На практике самое частое мероприятие, осуществляемое в рамках ВНП, проходит в заочном режиме — инспекторы присылают по телекоммуникационным каналам связи (ТКС) или по почте требования о предоставлении документов. А проверяемый налогоплательщик (либо его контрагент, в т. ч. банк) направляет ответ в адрес ИФНС.

Бесплатно получать требования и направлять запросы в ИФНС через интернет

Во время выездной проверки могут проходить допросы свидетелей, в том числе действующих и бывших работников налогоплательщика (ст. НК РФ). При этом работодатель не вправе присутствовать при таких допросах (определение Верховного суда от 16.06.20 № 301-ЭС20-8110).

Обычно допрос проходит в стенах ИФНС или на территории налогоплательщика. Входить в жилые помещения проверяющие могут только с согласия проживающих (п. 5 ст. НК РФ). Это ограничение действует и в случае проведения допроса на дому у свидетеля (письма Минфина от 20.02.18 № 03-02-08/10690 и от 01.09.20 № 03-02-08/76651).

ВНИМАНИЕ

Руководитель организации тоже может быть допрошен в качестве свидетеля (постановление Арбитражного суда Волго-Вятского округа от 17.05.18 № Ф01-1539/2018).

Также при проведении выездной проверки инспекторы вправе осматривать помещения и территорию налогоплательщика, проводить инвентаризацию и выемку оригиналов документов и других предметов (п. 13 ст. , ст. и ст. НК РФ). В том числе допустимо изымать флешки, диски, компьютеры или ноутбуки (определение Верховного суда от 10.07.19 № 305-ЭС19-11972).

По инициативе инспекции в рамках ВНП возможно назначение экспертиз, а также привлечение специалистов в различных областях (ст. и НК РФ). Кроме того, в выездной проверке могут участвовать сотрудники полиции (п. 1 ст. НК РФ).

ВАЖНО НА ПЕРИОД КОРОНАВИРУСА

Мероприятия, требующие личного контакта проверяющих с налогоплательщиком, свидетелями и иными лицами, должны проводиться исходя из санитарно-эпидемиологической обстановки в субъекте РФ. При этом обязательно соблюдать установленные в регионе правила использования средств индивидуальной защиты (приказ ФНС от 09.07.20 № БС-7-2/[email protected], см. «Налоговики возобновили проведение досмотров и опросов»).

При «удаленке» необходимо обмениваться электронными документами с сотрудниками Начать обмен

Сколько по времени может длиться налоговая проверка?

Налоговая проверка – выездная камеральная, встречная – любая, удовольствия налогоплательщику не доставляет. От чего зависит продолжительность этого мероприятия, можно ли сократить срок принудительного свидания с представителями фискального ведомства? Это зависит от ряда причин.

Проверки могут быть приостановлены или их срок – продлён. Делается это, естественно, по инициативе проверяющей стороны: инспекторы надеются, что увеличение срока их работы может привести к открытию новых обстоятельств, которые могут быть использованы в дальнейшем как дополнительный аргумент против нерадивого налогоплательщика. Выездная проверка по общему правилу проводится в течение двух месяцев. Однако время её проведения может быть увеличено в два и даже в три раза (см. п. 6 ст. 89 Налогового кодекса РФ). Вот несколько обстоятельств, наличие которых продлевает срок проведения выездной проверки: – на территории налогоплательщика – наводнение, пожар, прочие форс-мажорные обстоятельства; – в проверяемой организации создан ряд обособленных подразделений. Если их число – десять и более, то срок проверки продлевается аж до шести месяцев; меньше десяти – до четырёх; – компания по каким-то причинам не удовлетворила желание проверяющих и не представила требуемые документы. Отмечу, что список этот носит открытый характер, то есть фискальное ведомство может выдвинуть иные причины, прямо не указанные в законе. Распространяются ли эти правила на камеральную проверку?

Камеральная – не выездная!

Правила продления и приостановки выездных проверок на проверки камеральные не распространяются. В ст. 88 Налогового кодекса, которая как раз посвящена камеральным проверкам, о таких возможностях налоговиков не говорится ни слова. Судебная практика говорит о том же (постановления ФАС Северо-Западного округа от 04.03.10 № А52-4313/2009 и Уральского округа от 16.02.09 № Ф09-458/09-С2). А вот приостановить уже продлённую выездную проверку фискальному ведомству закон не запрещает (письмо УФНС России по г. Москве от 21.02.08 № 16-27 «О порядке продления срока выездной налоговой проверки»). Тут уже вам никакой суд не поможет.

Опоздал или задержался?

Всё-таки у налоговых инспекторов имеется небольшая вполне законная лазейка для самовольного фактического продления проверки, в том числе и камеральной. Такое продление (но на весьма небольшой срок, всего на пару-тройку дней) можно закамуфлировать как опоздание с вынесением решения по итогам проверки. Это, безусловно, будет расценено как нарушение, но настолько незначительное, что только на этом основании обжаловать результаты проверки не представляется возможным. Суды в подобных случаях становятся на сторону налоговиков (см. постановление ФАС Волго-Вятского округа от 13.06.07 № А11-6119/2006-К2-24/489).

Несвязанные сроки

Закон не всегда последователен в установлении правил параллельного течения различных сроков. Приостановление одного срока далеко не всегда влечёт приостановление другого, вроде бы связанного с первым. Например: выездная налоговая проверка приостановлена. А что происходит со сроками представления истребованных проверяющими документов? Оказывается, сроки представления документов, истребованных до вынесения решения о приостановлении проверки, не прерываются. А вот требовать новые документы в то время, когда проверка официально приостановлена, налоговые инспекторы права не имеют (см, например, постановления Западно-Сибирского округа от 20.01.14 № А27-19160/2012 и Волго-Вятского округа от 18.06.13 № А11-2161/2012). Однако в этой ситуации имеются законные способы отстоять свои права уже налогоплательщику. Ведь приостановление проверки влечёт за собой перерыв в работе контролирующих сотрудников налогового ведомства. То есть, получив точно в срок истребованные документы, они не смогут проверить их содержание. А это может в принципе рассматриваться как нарушение прав проверяемой организации или, если хотите, злоупотребление правом. Об этом свидетельствует и сложившаяся судебная практика Так, постановлением ФАС Западно-Сибирского округа от 11.04.14 № А81-271/2013, которое оставлено в силе определением Верховного суда РФ от 28.08.14 № 304-ЭС14-305, признано незаконным взимание штрафа за непредставление документов, которые были истребованы одновременно с принятием решения о приостановки проверки. Аналогично решаются и дела, когда речь идёт об истребовании документов в момент возобновления проведения контрольных мероприятий (см. п. 1 ст. 126 Налогового кодекса РФ и постановление ФАС Поволжского округа от 24.07.13 № А12-31579/2012, которое оставлено без изменений определением ВАС РФ от 18.11.13 № ВАС-15809/13).

Не время для допроса

Всё сказанное выше относится и к праву налоговых органов, проводящих выездные проверки, допрашивать свидетелей. Собственно говоря, по-иному и быть не может. Ведь данные, полученные при допросе, являются точно таким же доказательством, как и сведения, почерпнутые из документов. Суды становятся в подобных случаях на сторону налогоплательщика, ссылаясь на п. 9 ст. 89 Налогового кодекса РФ, где установлен запрет на проведение мероприятий контрольного характера в то время, в течение которого проверка приостановлена (см. постановление ФАС Восточно-Сибирского от 24.08.10 № А78-8715/2009 и постановление Поволжского округа от 29.07.10 № А65-23705/2009, которые оставлены без изменения определением ВАС РФ от 14.02.11 № ВАС-15622/10). Кстати, о допросах. Если компания хочет в дальнейшем придать записи беседы налогового инспектора со своим сотрудником доказательственный характер – необходимо уведомить об этом проверяющих. Если в суде выяснится, что запись была сделана без согласия контролёров – она не будет принята в качестве надлежащего доказательства (см. постановление Седьмого арбитражного апелляционного суда от 09.07.14 № А27 14596/2013). Хотелось бы завершить статью на мажорной ноте, но, к сожалению, противоречивость нашей судебной практики сделать этого не позволяет. Дело в том, что всё вышеизложенное во многом нивелируется мнением тех судов, которые считают: документы истребовать в то время, когда выездная проверка приостановлена, нельзя, а вот поработать со свидетелями – можно. При этом утверждается, что свидетелей в случае необходимости можно вызвать для проведения допроса даже в помещение налоговой инспекции (см. постановление ФАС Западно-Сибирского округа от 18.06.13 № А70-6132/2012 и постановление Восточно-Сибирского округа от 12.01.10 № А33-16826/2008, а также письма ФНС России от 13.09.12 № АС-4-2/[email protected] и Минфина России от 05.05.11 № 03-02-07/1-156).

Источник: Налоговыеновости.рф

Как подготовиться к выездной налоговой проверке

Заранее подготовиться практически невозможно, поскольку план проведения данных мероприятий в открытых источниках не публикуется. Налогоплательщики узнают о предстоящей ВНП непосредственно от контролеров. (На практике инспекторы направляют решение о назначении проверки вместе с первым требованием о предоставлении документов по ТКС, либо передают это решение руководителю или представителю компании лично).

Тем не менее, можно предпринять некоторые превентивные меры, позволяющие пройти проверку с наименьшими потерями для бизнеса. В частности, правильная номенклатура дел и организация делопроизводства помогут сократить время на поиск и подготовку запрошенных документов. Подробнее об этом см. «Сроки хранения бухгалтерских и кадровых документов в организации в 2021 году: таблица».

Также желательно заранее озаботиться вопросами правовой (в т.ч. адвокатской) помощи на случай вызова сотрудников и руководства на допросы. Работники должны быть осведомлены о том, что компания предоставляет услуги защитника. А в его отсутствие они вправе отказаться давать показания на основании статьи 51 Конституции РФ. Либо могут сообщать только ту информацию, которая является общедоступной (размещена на сайте компании, рассылается контрагентам и т.п.).

Нелишним будет взять за правило ежегодно проводить мини-аудит налоговых обязательств с приглашением сторонних специалистов. Свежий взгляд на документы и принятый порядок учета позволит исправить ошибки, избежав доначислений при проверке.

Наконец, целесообразно самостоятельно проводить ту же работу, что выполняет ИФНС, то есть осуществлять риск-анализ собственной деятельности. Это позволит уменьшить вероятность назначения выездной проверки (если удастся устранить подозрительные, по мнению налоговиков, обстоятельства деятельности), либо заранее подготовить аргументы и документы, подтверждающие правильность исчисления и уплаты налогов.

ВАЖНО

Оперативно узнавать о событиях, которые могут вызвать подозрение у налоговиков, позволяет сервис «Контроль рисков для бизнеса». Он держит под контролем все факторы риска, связанные с отчетностью, налогами, требованиями и реестрами ФНС. Подробнее см. «Контроль рисков для бизнеса: как избежать блокировки счетов и штрафов за пропущенную отчетность».

Подключить сервис «Контроль рисков для бизнеса»

05.02.2021К каким различиям в бухгалтерском и налоговом учете привел новый порядок учета запасов?

Новый порядок бухучета запасов привел к увеличению количества расхождений с налоговым учетом. Например, стало больше ситуаций, когда себестоимость МПЗ в налоговом и бухгалтерском учете не совпадает. Есть и другие отличия. В самом выгодном положении оказались малые предприятия, которые ведут упрощенный бухучет. Им дано право выбора учетной политики.

05.02.2021План проверок ревизоров на 2021 год

В начале января представители сразу нескольких ведомств рассказали о том, как изменилось число контрольных мероприятий в прошлом году и сколько ревизий запланировано на новый, 2021 год. Журнал «Расчет» изучил данные, чтобы ответить на вопрос интересующий многих коммерсантов: какие ведомства будут проверять бизнес и с какой частотой?

05.02.2021Исправительный либо корректировочный счет-фактура: когда их составлять?

Если в счете-фактуре изменилась цена отгруженного товара из-за исправления допущенной в нем ошибки, а цена договора при этом не изменилась, то продавцу не надо выставлять корректировочный счет-фактуру.

05.02.2021Какие документы ИФНС не вправе требовать при камералке по НДС с возмещением?

Налоговики считают, что для подтверждения права на возмещение НДС нужно все: от первички до аналитических регистров бухучета, чем больше бумаг — тем лучше. Суд решил, что это противоречит Налоговому кодексу.

05.02.2021Роструд требует провести внеплановый инструктаж во всех организациях

Законодательство обязывает проводить инструктаж по охране труда. Одной и причин внепланового инструктажа является принятие новых нормативных актов по охране труда. Таких в 2021 году было принято более десяти, и почти все компании, так или иначе подпадают, под внеплановый инструктаж.

05.02.2021Коллективный договор: что нужно знать работодателю?

Коллективный договор не является обязательным и заключают его по инициативе обоих сторон. Если же коллективный договор в организации составлен, его важно соблюдать.

05.02.2021Ситуация в российской бизнес-среде в 2020 году

Режим самоизоляции и необходимость перевода бизнеса на удаленку блокировали деятельность многих предпринимателей. Они были не готовы к тому, что нужно как можно быстрее перестроить бизнес-процессы и перевести сотрудников на дистанционный режим работы. В связи с этим их выручка существенно сократилась.

05.02.2021Как Роструд будет штрафовать за допуск сотрудников без проверки новых ПОТ

С 2021 года вступили в силу 40 новых правил охраны труда. В письме от 20.01.2021 г. № 87-ТЗ Роструд еще раз напомнил, что работодатель должен провести внеплановый инструктаж работников. За допуск на работу сотрудников, которые не прошли инструктаж, работодателю грозит штраф.

05.02.2021Вместо 2-НДФЛ выдаем работникам новую справку из формы 6-НДФЛ

Справок 2-НДФЛ больше нет. Вместо них компания теперь должна выдавать работникам Справку о доходах и суммах налога физического лица, а в ИФНС сдавать сведения в виде приложения к форме 6-НДФЛ.

05.02.2021Как платить налог с обособленными подразделениями?

Компания применяет УСН, и у нее есть обособленные подразделения. Как платить налог в этом случае?

05.02.2021Клиенты VS банки: 3:0

Навязанные услуги, дополнительные комиссии, «заградительные тарифы» – с этим сталкиваются многие клиенты банков. Некоторые из них не знают, что банк не всегда вправе повысить ставку по кредиту, даже если договор дает ему это право. В судах по искам клиентов банкам приходится оправдываться за такие действия. И порой суды признают изменения незаконными.

04.02.2021Кто и когда может сдать «нулевой» РСВ — Расчет по страховым взносам?

Организация не ведет хозяйственную деятельность, зарплату физлицам не начисляет и не выплачивает. О том, надо ли ей сдавать «нулевую» отчетность по взносам и как ее заполнить, рассказал Минфин в письме от 26.01.2021 г. № 03-15-05/4460.

04.02.2021Когда средства, полученные от 100-процентного собственника, включают в доходы?

Все мы знаем, что средства, полученные от собственника, не облагаются налогом на прибыль, если он владеет 50% и более уставного капитала фирмы, не говоря обо всех 100%. Тут уж никаких сомнений быть не должно. Но, как видно из недавнего судебного решения, бывает и исключение, если собственник окажется не вполне «подходящим».

04.02.2021Как отследить прохождение электронного реестра в ФСС для назначения пособия?

С 1 января 2021 года пособия выплачиваются напрямую за счет ФСС. Однако, это не означает, что работодатели освобождены от обязанностей, связанных с их назначением и выплатой. Они должны подготавливать и направлять в Фонд документы, которые необходимы для выплаты пособия работнику.

04.02.2021Подводим банкротские итоги года

Данные за 2021 год показали сокращение числа банкротств компаний, показатель в сравнении с 2021 годом сократился почти на 20%. Сколько компаний закрылось, по чьей инициативе предприятия признавались банкротами и будет ли скачок числа заявлений о несостоятельности после отмены ограничений, выяснил журнал «Расчет»?

04.02.2021Что делать, если вы не согласны с суммой налога от инспекции?

Скоро нам всем предстоит начать применять на практике новшества, которые введены с этого года по транспортному налогу. Декларацию по налогу не сдаем, но рассчитываем его сами и платим в новый срок. А уж потом могут начаться недоразумения, когда в бумаге, полученной от налоговой, мы увидим сумму налога, которую она рассчитала. Вариантов действий может бы несколько.

04.02.2021Когда нужно подать уточненный РСВ?

Если в поданном расчете по страховым взносам вы обнаружили ошибку, из-за которой взносы оказались недоплаченными, обязательно подайте уточненку. Установлено несколько ситуаций, когда работодатель обязан подать уточненный РСВ.

04.02.2021В каком размере взыщут госпошлину, если суд уменьшил неустойку?

В цену иска включаются указанные в исковом заявлении неустойки, штрафы, пени и проценты. Это ведет к увеличению размера госпошлины, которую надо уплатить для рассмотрения дела в суде. Но если неустойку взыщут в меньшем размере, надо ли пересчитывать судебные расходы пропорционально ее сниженному размеру. В этом вопросе разобрался Верховный суд.

04.02.2021Фирма дает работникам скидки на свою продукцию: что с НДФЛ?

Работники могут купить продукцию компании со скидкой. Облагается ли НДФЛ этот доход?

04.02.2021Идея «четырехдневки» добрала популярности

Четырехдневная рабочая неделя, предложенная экс-премьером Дмитрием Медведевым, пользуется популярностью почти у половины россиян. По данным опроса, число сторонников изменений выросло с октября на 8%. Многие считают, что успеют справиться со своим объемом работы за четыре дня вместо пяти.

1 Следующая страница >>

Результаты выездной налоговой проверки

Как уже упоминалось, ВНП завершается в день составления соответствующей справки, которая вручается налогоплательщику (п. 8 и 15 ст. НК РФ). Этот документ запускает процедуру оформления результатов ревизии.

Все выявленные нарушения фиксируются в акте, на составление которого у налоговиков есть два месяца (п. 1 ст. 100 НК РФ). Подготовленный акт со всеми приложениями предъявляется на подпись налогоплательщику (п. 2 ст. 100 НК РФ). Отказываться от проставления автографа не имеет смысла, так как подписание данного документа не означает согласие с изложенными в нем фактами. Напротив, подпись налогоплательщика на акте не позволит инспекторам в дальнейшем вносить в него изменения и дополнения. После подписания один экземпляр акта передается налогоплательщику (п. 5 ст. 100 НК РФ).

ВНИМАНИЕ

Если налогоплательщик уклоняется от получения акта, документ направляется по почте и считается врученным на шестой день с даты отправки (абз. 2 п. 5 ст. 100 НК РФ).

С момента получения акта начинает течь время, отведенное на составление письменных возражений (если таковые имеются). На их подготовку и отправку в ИФНС у налогоплательщика есть ровно один месяц (п. 6 ст. 100 НК РФ). Возражения можно готовить как по акту в целом, если проверяемый не согласен со всеми выводами контролеров, так и по отдельным его частям.

СПРАВКА

Представление письменных возражений — право, а не обязанность налогоплательщика. Никаких штрафов или иных негативных последствий за отсутствие данного документа не предусмотрено.

Письменные возражения налогоплательщика с прилагаемыми документам, а также акт проверки со всеми приложениями формируют материалы налоговой проверки. Они поступают на рассмотрение руководителя ИФНС или его заместителя (п. 1 ст. 101 НК РФ). Рассмотрение материалов — мероприятие открытое, на которое в обязательном порядке должны пригласить руководителя компании или другого представителя налогоплательщика (п. 2 ст. 101 НК РФ). Нарушение этого правила влечет безусловную отмену решения, принятого по результатам ВНП (п. 14 ст. 101 НК РФ).

В ходе рассмотрения материалов проверки руководитель ИФНС (его заместитель) еще раз изучает все данные, указанные в акте, а также возражения, если таковые поступили. При этом налогоплательщик вправе дополнительно давать свои пояснения, в том числе письменные. Поэтому, собираясь на рассмотрение дела, возьмите с собой чистые листы бумаги и письменные принадлежности. А если будете давать устные пояснения, следите, чтобы они были отражены в протоколе рассмотрения. Непредоставление налогоплательщику возможности дать пояснения или объяснения непосредственно в ходе рассмотрения дела — еще одно грубейшее нарушение, которое влечет безусловную отмену принятого решения (п. 14 ст. 101 НК РФ).

Подать жалобу на решение ИФНС через оператора ЭДО Подать бесплатно

По итогам рассмотрения выносится решение. Оно может либо быть окончательным — о привлечении к ответственности или об отказе в таковой, либо промежуточным — о назначении дополнительных мероприятий налогового контроля. В первом случае в тексте решения о привлечении к ответственности ИФНС должна детально разобрать все доводы, которые проверяемый привел в свою защиту (как в возражениях, так и в процессе рассмотрения материалов), указав, по каким причинам они принимаются или не принимаются (п. 8 ст. 101 НК РФ).

Во втором случае в решении отмечается, какие именно дополнительные мероприятия и для каких целей надо провести. При этом допустимы только три действия: экспертиза, допросы, а также истребование документов у налогоплательщика или третьих лиц. А цель такого контроля — сбор дополнительных доказательств для подтверждения или опровержения фактов, изложенных в акте. Поэтому ИФНС не может искать в рамках допмероприятий новые нарушения. Срок проведения дополнительных мероприятий ограничен одним месяцем. Продлевать его нельзя.

По окончании допмероприятий вышеописанная процедура повторяется: составляется дополнительный акт, налогоплательщик предоставляет свои письменные возражения (при наличии) и проходит новое рассмотрение всех материалов в ИФНС.

ВАЖНО НА ПЕРИОД КОРОНАВИРУСА

Налогоплательщик (его представитель) может участвовать в рассмотрении материалов проверки через телекоммуникационные каналы связи или каналы видеоконференцсвязи. Для этого надо представить в инспекцию по ТКС заявление об обеспечении такого участия и копии документов, удостоверяющих личность и подтверждающих полномочия. Если налогоплательщик не направит такое заявление (либо ходатайство об отложении рассмотрения дела), то налоговики смогут рассмотреть материалы проверки без его участия (п. 3 приказа ФНС от 20.03.20 № ЕД-7-2/[email protected]).

Акт налоговой проверки

Далее, по результатам выездной налоговой проверки составляется акт. На его подготовку налоговикам отводится до 2-х месяцев, считая от даты составления справки (для консолидированной группы – 3 месяца). Причем, не имеет значения, каким образом справка была передана налогоплательщику – сразу на руки, или отправлена почтой. Исчисление двухмесячного срока начинается именно со дня составления, а не получения справки налогоплательщиком.

Форма и требования к акту проверки установлены ст. 100 НК РФ и приказом ФНС РФ от 08.05.2015 № ММВ-7-2/189 (приложения 23, 24). Составление акта обязательно, даже если проверяющие не выявили нарушений законодательства по налогам. Порядок реализации результатов налоговой проверки установлен статьями 100 и 101 НК РФ.

Форма акта может быть бумажной или электронной, при этом на бумаге акт может заполняться на бланке вручную, или с помощью компьютера. Все листы акта и приложений нумеруются, прошиваются, приложения заверяются подписью руководителя ИФНС. В тексте документа нельзя допускать корректировки и исправления, кроме оговоренных и заверенных подписями каждой стороны.

Акт, применяемый для оформления результатов налоговой проверки, состоит из 3-х частей:

Результат выездной налоговой проверки – это выявленные факты налоговых правонарушений. Все они должны быть обоснованы, по каждому указываются ссылки на нарушенные нормы налогового права, протоколы контрольных действий, первичные бухгалтерские документы и др.

- Вводная часть включает:

- дату акта — это день подписания акта проверяющими,

- название проверяемой организации, Ф.И.О. ИП, или физлица, адрес места нахождения,

- реквизиты решения о выездной проверке,

- список документов, которые налогоплательщик представил проверяющим при проверке,

- перечень проверяемых налогов, сборов, взносов и периодов,

- даты начала проверки и окончания,

- проведенные при проверке контрольные мероприятия и т.п.

- Описательная часть содержит:

- обнаруженные в ходе проверки, подтвержденные документами факты нарушения налогового законодательства,

если нарушений нет, делается запись об их отсутствии,

- обстоятельства, смягчающие или отягчающие ответственность налогоплательщика.

- Итоговая часть включает:

- выводы проверяющих и предложения по устранению нарушений, как результат налоговой проверки,

Ф.И.О. проверяющих и их должности,

- количество листов приложений

Подписывается акт обеими сторонами, а при отказе налогоплательщика подписать, это фиксируется в акте. Один экземпляр остается налоговикам, а второй вручается налогоплательщику. На вручение отводится 5 дней. При отказе в получении, акт направляется заказным письмом по почте, при этом датой его вручения считают 6-й день со дня отправки (п. 5 ст. 100 НК РФ).