Общие правила расчета авансов по налогу на имущество

Порядок исчисления и уплаты налога на имущество организаций регламентируется главой 30 НК РФ.

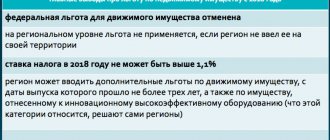

В общем случае объектом налогообложения признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств.

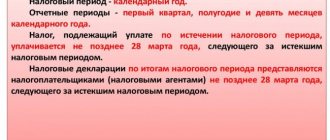

Налоговым периодом является календарный год, а отчетным – периоды, кратные кварталу.

Прежде чем начать расчет авансового платежа по налогу на имущество за 3 квартал 2021 года следует сделать следующее:

- Проверить, нужно ли вам вообще производить данный расчет. Налоговый Кодекс дает органам власти субъектов РФ право отменять авансовые платежи по налогу на имущество как в регионе в целом, так и по отдельным категориям налогоплательщиков (п. 3 ст. 379, п. 6 ст. 382 НК РФ).

- Уточнить категорию имущества. Для некоторых видов объектов налоговая база определяется в особом порядке (по кадастровой стоимости).

- Учесть место нахождения объектов. Если они расположены на территориях, подведомственных разным ИФНС, то их следует «разнести» по разным отчетам.

Также см. “Расчет аванса по имуществу за 2 кв. 2021 года“.

Сроки для перечисления налога по имуществу

Вводя однозначные для всех без исключения регионов сроки представления отчетности, НК РФ тем не менее никак не ограничивает регионы в определении сроков уплаты. И субъект РФ, устанавливая их, может выбирать любые ориентиры (п. 1 ст. 6.1 НК РФ):

- конкретную дату;

- временной промежуток определенной протяженности, указанный либо в календарных, либо в рабочих днях и отсчитываемый, например, от даты сдачи отчетности или какого-либо иного события.

Суммы начисленных авансов будут зачтены при расчете значения налога, причитающегося к уплате по итогам года. Сроки для осуществления платежей по авансам (как и для уплаты налога по итогам года) в этом случае должны быть указаны в нормативном акте региона.

Уточните сроки для вашего региона на сайте ФНС. Для пострадавших от коронавируса фирм срок уплаты авансового платежа за 1 квартал продлен, платеж за 2 квартал отменен.

Неразделение года на отчетные периоды приводит к тому, что начисление налога в субъекте делается только один раз за год по его завершении в итоговой декларации. Сумма налога к уплате в этом случае сформируется в полной величине без уменьшения на авансы. В законе региона для такой ситуации обязательно должно содержаться положение о неустановлении отчетных периодов. Срок уплаты при этом будет оговорен только для итоговой (годовой) суммы налога.

Об особенностях внесения данных в форму действующей декларации по налогу смотрите в материале «Нюансы заполнения декларации по налогу на имущество».

Какой КБК нужно указать при уплате налога на имущество, расскажет статья «КБК налога на имущество в 2020 году».

Расчет авансовых платежей по налогу на имущество в зависимости от категории объектов

Порядок исчисления налога на имущество, исходя из кадастровой стоимости, определен ст. 378.2 НК РФ. Этим способом ведется расчет налога для следующих объектов:

- Деловые или торговые центры (комплексы) и помещения внутри них. Эти объекты должны удовлетворять следующим условиям:

– разрешенное использование земельного участка под зданием предусматривает размещение офисных зданий или торговых объектов;

– не менее 20% площадей здания должны иметь разрешенное использование в качестве офисных или торговых помещений, объектов общественного питания и бытового обслуживания, либо фактически использоваться в этих целях.

- Отдельные нежилые помещения, которые разрешено использовать под офисы, для торговли, бытового обслуживания или общественного питания, либо которые фактически используются для указанных целей.

- Объекты недвижимого имущества иностранных организаций, не связанные с работой через постоянные представительства.

- Жилые дома и помещения, не учитываемые на балансе в качестве основных средств.

Конкретный перечень «офисных» и «торговых» объектов, по которым налог на имущество исчисляется на основе кадастровой стоимости, определяется региональными властями на начало каждого налогового периода (п. 7 ст. 378.2 НК РФ).

Авансовый платеж по налогу на имущество за 3 квартал 2018 года в отношении таких объектов определяется, как 1/4 их общей кадастровой стоимости на 01.01.2018, умноженной на соответствующую налоговую ставку (пп. 1 п. 12 ст. 378.2 НК РФ).

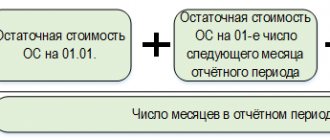

Налоговая база по всем остальным облагаемым объектам, кроме «кадастровых», определяется на основании их стоимости по данным бухгалтерского учета. База за 9 месяцев 2021 года рассчитывается, как сумма значений остаточной стоимости на начало каждого месяца, с января по октябрь, деленной на 10. Сумма авансового платеже будет равняться ¼ произведения налоговой базы на ставку, установленную для этой категории объектов (п. 4 ст. 382 НК РФ).

Пример.

ООО «Альфа» имеет в собственности офисное помещение. Его кадастровая стоимость на начало 2021 года КС = 10 000 тыс. руб. Остаточная стоимость прочих объектов, облагаемых налогом на имущество, за 9 месяцев 2021 года составила:

| Дата | Остаточная стоимость, тыс. руб. |

| 01.01.18 | 5 000 |

| 01.02.18 | 4 900 |

| 01.03.18 | 4 800 |

| 01.04.18 | 4 700 |

| 01.05.18 | 4 600 |

| 01.06.18 | 4 500 |

| 01.07.18 | 4 400 |

| 01.08.18 | 4 300 |

| 01.09.18 | 4 200 |

| 01.10.18 | 4 100 |

Ставка налога по объектам, облагаемым по кадастровой стоимости – С1 =1,5%, по остальному облагаемому имуществу – С2 = 2,2%. Льготами по налогу на имущество предприятие не пользуется.

Авансовый платеж за 3 квартал 2021 года по «кадастровым» объектам составит:

АПк = ¼ х КС х С1 = ¼ х 10 000 х 1,5% = 37,5 тыс. руб.

Аванс по объектам, облагаемым по средней стоимости:

АПс = ¼ х СС х С2,

где СС – средняя остаточная стоимость объектов за период

СС = (5 000 + 4 900 + 4 800 + 4 700 + 4 600 + 4 500 + 4 400 + 4 300 + 4 200 + 4 100) /10 = 4 550 тыс. руб.

АПс = ¼ х 4 550 х 2,2% = 25,025 тыс. руб.

Общая сумма авансового платежа ООО «Альфа» по налогу на имущество за 3 квартал 2021 года составит:

АП = АПк + АПс = 37,5 + 25,025 = 62,525 тыс. руб.

Образец заполнения расчета на основе данных примера можно скачать здесь.

Нужно ли сдавать отчет в 2021 году

С января 2021 года отчет по форме КНД 1152028 отменен. ИФНС принимает только годовую декларацию по налогу на имущество — до 30 марта следующего налогового периода (п. 3 ст. 386 НК РФ).

Региональные власти устанавливают для налогоплательщиков обязанность по уплате ежеквартального имущественного аванса. Правила исчисления авансовых платежей в 2021 году изменились: взнос рассчитывают по измененной кадастровой стоимости недвижимости.

ВАЖНО!

Налоговая декларация по налогу на имущество за 3 квартал 2020 года не подается. Налогоплательщики отчитываются в территориальную ИФНС по другим обязательным взносам.

Сроки налоговой отчетности за 3 квартал 2021 года:

- НДС — до 26.10.2020. Подробности — в статье «Отчетность по НДС в 2021 году».

- Прибыль — до 28.10.2020. Подробности — в статье «Декларация по налогу на прибыль: заполнение и сдача».

- Декларация по ЕНВД — до 20.10.2020. Порядок заполнения — в статье «Налоговая декларация по ЕНВД».

- Упрощенная налоговая декларация — до 20.10.2020. Порядок заполнения — в статье «Единая (упрощенная) налоговая декларация: особенности заполнения».

- 6-НДФЛ — до 02.11.2020. Правила — в статье «Как заполнить форму 6-НДФЛ. Полное руководство».

Как не пропустить важные изменения

Следите за изменениями в работе с помощью КонсультантПлюс. Настройте индивидуальный профиль и получайте уведомления о новостях и поправках сразу, как они появляются. Инструкции в системе обновляются сразу после изменений и всегда актуальны. Попробуйте бесплатно 2 дня!

Правила заполнения расчета авансового платежа по налогу на имущество за 3 квартал 2021г.

Форма расчета авансовых платежей по налогу на имущество и Порядок заполнения (далее по тексту – Порядок) утверждены приказом ФНС РФ от 31.03.2017 N ММВ-7-21/

Расчет состоит из следующих разделов:

- Титульный лист.

- Раздел 1, содержащий сведения о суммах авансового платежа, подлежащих перечислению в бюджет.

- Раздел 2, в котором производится расчет авансовых платежей, исходя из средней стоимости объектов.

- Раздел 2.1 в котором расшифровывается информация об объектах недвижимости, облагаемых налогом на имущество на основе их средней стоимости.

- Раздел 3, в котором приводятся сведения об объектах, облагаемых по кадастровой стоимости и расчет авансового платежа по ним.

Российские организации и иностранные компании, работающие через постоянные представительства, должны сдавать все листы расчета. При отсутствии показателей в соответствующих полях проставляется прочерк. В сокращенной форме (титульный лист, раздел 1 и раздел 3) расчет могут сдавать только иностранные компании в отношении объектов, не связанных с деятельностью через постоянные представительства.

Рассмотрим правила заполнения отдельных листов в том порядке, в каком это происходит на практике.

Итоги

На правила применения налога на имущество в значительной степени влияют порядки, установленные каждым из субъектов РФ. В частности, регионам дано право не вводить у себя отчетные периоды, по итогам которых следует начислять авансы и платить их. Если отчетные периоды не отменены, то по ним сдается отчетность (в установленный НК РФ срок), содержащая расчет авансового платежа, подлежащего уплате.

Про особенности уплаты налога на имущество при УСН читайте в материале «Как платить налог на имущество при УСН в 2019-2020 годах?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Титульный лист

Этот раздел можно заполнить в начале работы над отчетом, за исключением информации о количестве листов, т.к. оно зависит от числа объектов, данные о которых включены в форму.

Титульный лист включает в себя общие сведения о налогоплательщике:

- Коды ИНН и КПП. В поле «КПП» нужно указать код, соответствующий тому налоговому органу, в который подается отчет. Это может быть подразделение ФНС по месту регистрации самой организации, ее обособленного подразделения, либо облагаемого объекта недвижимого имущества.

- Номер корректировки. Цифра в этом поле показывает, является ли данный отчет первой «версией» или содержит уточненные данные. Для первичной формы в этом поле указывается «0 – -», затем «1 – -», «2 – -» и т.д. Измененный отчет нужно сдавать по «старой» форме, действовавшей в том периоде, за который была найдена ошибка.

- Код отчетного периода указывается в соответствии с приложением 1 к Порядку. Для 3 квартала это – «18».

- Отчетный год заносится в четырехзначном формате, т.е. в данном случае – 2021.

- Код налогового органа указывается в соответствии со свидетельством о постановке на налоговый учет.

- Коды предоставления расчета показывают, по какой причине форма предоставляется именно в это подразделение ФНС. Коды выбираются из приложения 3 к Порядку. В «типовой» ситуации, когда российская организация предоставляет отчет по месту своего нахождения, используется код 214.

- Полное наименование организации указывается в соответствии с учредительными документами.

- Поле «Форма реорганизации (код)» заполняется, если расчет предоставляет правопреемник. Коды выбираются из приложения 2 к Порядку. В этом случае нужно заполнить и поля «ИНН/КПП реорганизованной организации». В них заносятся коды, которые были присвоены компании первоначально.

- Номер контактного телефона должен включать код страны и города и не содержать пробелов и иных знаков, кроме цифр.

- Количество страниц расчета и подтверждающих документов.

- В поле «Достоверность и полноту сведений подтверждаю» заносится информация об ответственном лице, подписавшем расчет, его подпись и дата заполнения. Если форму сдает представитель, то в этом же поле указываются реквизиты доверенности.

- Поле «Сведения о предоставлении расчета» заполняется сотрудником ИФНС. Оно содержит информацию о способе подачи формы, дату предоставления, количество листов, регистрационный номер и подпись ответственного лица.

Раздел 2

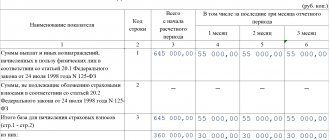

Эта часть формы содержит расчет авансового платежа по имуществу за 3 квартал 2021 года, в отношении которого налоговая база определяется по средней стоимости.

Раздел 2 заполняется отдельно по:

- Видам имущества в соответствии с Приложением 5 к Порядку.

- Обособленным подразделениям, имеющим отдельный баланс.

- Местам нахождения имущества по кодам ОКТМО.

- Налоговым ставкам и налоговым льготам (за исключением льгот в виде уменьшения всей суммы налога и понижения налоговой ставки).

При заполнении раздела 2:

- По строке 001 указывается код вида имущества из Приложения 5 к Порядку.

- Строка 010 содержит код ОКТМО, по которому будет производиться оплата налога.

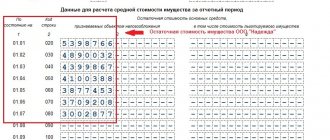

- Строки 020 – 110 включают в себя информацию об остаточной стоимости имущества на 1 число каждого месяца с января по октябрь 2018 года. При этом графа 3 содержит общую стоимость облагаемых объектов, а графа 4 – стоимость льготируемого имущества из графы 3.

- По строке 120 указывается средняя стоимость имущества за 9 месяцев 2021 года. Она определяется путем деления на 10 суммы значений строк 020-110 по графе 3.

- Строка 130 состоит из двух частей. Первая часть содержит семизначный код налоговой льготы в соответствии с приложением 6 к Порядку. Если льгота установлена законом субъекта РФ в виде понижения налоговой ставки (код 2012400) или уменьшения общей суммы налога (код 2012500), то строка 130 не заполняется. Для иных региональных налоговых льгот (код 2012000) заполняется и правая часть строки. В ней последовательно указывается статья, пункт и подпункт соответствующего регионального закона. Для каждого реквизита отведено 4 позиции, «лишние» ячейки в каждом блоке заполняются нулями слева. Например, пп. 3.3 п. 2 ст. 11 закона субъекта РФ будет «закодирован» следующим образом: 0 0 1 1 0 0 0 2 0 3 . 3

- По строке 140 указывается средняя стоимость необлагаемого имущества за 9 месяцев 2021 года. Она рассчитывается аналогично средней стоимости всего имущества по стр. 120, только данные берутся не из графы 3, а из графы 4.

- Строка 150 заполняется только в случае, когда облагаемый объект находится на территории нескольких субъектов РФ (код вида имущества 02). В этом поле содержится доля балансовой стоимости объекта, относящегося к данному субъекту РФ.

- Строка 160 заполняется, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В первой части строки указывается код льготы 2012400, а во второй части – данные о соответствующей статье регионального закона, аналогично строке 130.

- В строке 170 указывается налоговая ставка с учетом предоставленной льготы

- Строка 175 заполняется только, если объект представляет собой железнодорожные пути общего пользования или их неотъемлемые части (код вида имущества – 09). В этом случае строка будет содержать понижающий коэффициент Кжд, который определяется в соответствии с п. 2 ст. 385.3 НК РФ.

- Строка 180 содержит сумму авансового платежа по налогу на имущество за 3 квартал 2021 года. В общем случае разность значений строк 120 и 140 умножается на налоговую ставку (строка 170) и делится на 4. Для железнодорожных объектов дополнительно применяется понижающий коэффициент Кжд из строки 175. Для объектов, расположенных на территории нескольких субъектов, сумма налога определяется с учетом доли стоимости объекта (строка 150).

- Строка 190 заполняется только в случае, когда в регионе установлена льгота в виде уменьшения суммы налога, подлежащей уплате в бюджет. Сначала указывается код льготы 2012500, а затем – сведения о норме регионального закона, аналогично строкам 130 и 160.

- В строке 200 отражается сумма этой налоговой льготы.

- В строке 210 нужно указать остаточную стоимость основных средств на 01.10.2018. Стоимость объектов, не облагаемых налогом на основании пп. 1 – 7 п. 4 ст. 374 НК РФ, в строку 210 не включается.

Кто сдает расчет в 3 квартале 2021

Правила начисления и уплаты имущественного налога и сдачи отчетности по нему регламентируются главой 30 НК РФ. Как и итоговая отчетность за год, декларация по авансу на имущество за 3 квартал 2019 предоставляется теми налогоплательщиками, у которых на балансе учтены имущественные активы, подлежащие обязательному налогообложению (ст. 374 НК РФ). Начиная с 01.01.2019, отчитываются только те юридические лица, у которых имеются объекты недвижимости (письма Минфина № 03-02-08/5904 от 28.02.2013, № 03-02-08/41 от 17.04.2012). Если на балансе учреждения нет объектов недвижимого имущества, то и отчетность в ИФНС не предоставляют.

Индивидуальные предприниматели не подают отчет и не перечисляют в бюджет авансовый платеж на имущество за 3 квартал 2021 года, так как, по общему правилу, оплата взносов для них осуществляется на основании уведомлений из территориальной инспекции.

Раздел 2.1

Этот раздел позволяет идентифицировать объекты недвижимого имущества, которые облагаются налогом по средней стоимости. По каждому такому объекту заполняется блок строк 010-050, содержащий в себе:

- По строкам 010 и 020 указываются соответственно кадастровый и условный номер объекта (при их наличии).

- Строка 030 заполняется при отсутствии данных по строкам 010 и 020 и содержит инвентарный номер объекта.

- По строке 040 указывается код объекта в соответствии с классификатором ОКОФ.

- Строка 050 содержит сведения об остаточной стоимости объекта на 01 октября 2021 года.

Если по состоянию на 01.10.2018 объект выбыл по любым основаниям, то раздел 2.1 по нему не заполняется.

Объекты налогообложения по имущественному налогу

Объектом обложения налогом на имущество организаций является только недвижимое имущество российских предприятий, которое поставлено на баланс как ОС и учтено на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности» (п. 1 ст. 374 НК РФ, п. 19 ст. 2, п. 2 ст. 4 закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» от 03.08.2018 № 302-ФЗ), за исключением необлагаемого и льготируемого имущества.

Узнать, как облагается налогом на имущество недвижимость организации, можно в готовом решении »КонсультантПлюс». Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Жилые дома и жилые помещения, не стоящие на учете в качестве основных фондов, также подлежат налогообложению. Перечень объектов недвижимости, которые включаются в налоговую базу на основе кадастровой стоимости, ежегодно утверждается на региональном уровне.

Исключением является имущество, полученное по концессионному соглашению и учтенное за балансом, по нему платится налог на имущество (письмо Минфина от 11.09.2013 № 03-05-05-01/37353).

Обратите внимание! Налог на вышеперечисленное имущество платится независимо от его использования в предпринимательской деятельности (письмо Минфина от 17.12.2015 № 03-05-05-01/74010).

Раздел 3

Этот раздел содержит как информацию о самих «кадастровых» объектах, так и расчет суммы авансового платежа по ним.

- Строка 001 содержит код вида имущества, в соответствии с приложением 5 к Порядку.

- В строке 010 содержится код ОКТМО, по которому платится налог.

- В строке 014 указывается кадастровый номер здания (сооружения).

- Строка 015 содержит кадастровый номер помещения, если в отношении него проведен кадастровый учет.

- По строке 020 указывается кадастровая стоимость объекта. Если речь идет о помещении, стоимость которого не определена, то показатель строки 020 рассчитывается, исходя из кадастровой стоимости всего здания и доли площади помещения, приведенной в сроке 035.

- По строке 025 из строки 020 выделяется необлагаемая налогом кадастровая стоимость.

- Строка 030 заполняется только в случае нахождения объекта в общей собственности. Она содержит информацию о доле налогоплательщика в праве на объект.

- По строке 035 указывается доля площади помещения в общей площади здания. Она заполняется, если не определена кадастровая стоимость помещения, а стоимость всего здания – известна.

- Строка 040 состоит из двух частей. Первая включает код налоговой льготы из приложения 6 к Порядку. Если льгота установлена законом субъекта РФ в виде понижения налоговой ставки (код 2012400) или уменьшения общей суммы налога (код 2012500), то строка 130 не заполняется. Для остальных региональных налоговых льгот (код 2012000) заполняется и правая часть строки. Пример заполнения приведен в п. 5 описания раздела 2.

- Строка 050 заполняется, если облагаемый объект расположен на территории нескольких субъектов РФ. Тогда в поле заносится доля кадастровой стоимости, которая относится к части объекта, находящейся в данном регионе.

- Строка 060 заполняется, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В левой части поля содержится код льготы 2012400, а в правой – реквизиты статьи регионального закона, аналогично строке 040.

- Строка 070 содержит налоговую ставку с учетом льгот (при их наличии).

- Строка 080 используется только если объект находился в собственности налогоплательщика в течение части отчетного периода. Коэффициент в данном случае равняется количеству полных месяцев нахождения объекта в собственности, деленному на 9.

- В строке 90 указывается сумма авансового платежа. В общем случае это ¼ часть от разности значений строк 20 и 25, умноженная на налоговую ставку (строка 070). В случае необходимости сумма платежа умножается на дополнительные корректирующие коэффициенты из строк 030, 050 и 080.

- Строка 100 используется, если законом субъекта установлена льгота в виде уменьшения суммы платежа в бюджет. Сначала указывается код льготы 2012500, а затем – сведения о норме регионального закона, аналогично строкам 040 и 060.

- По строке 110 при этом указывается сумма льготы.

Раздел 1

Заполнение этого раздела завершает работу над расчетом. Он содержит сведения об итоговых суммах авансовых платежей по налогу на имущество, подлежащих уплате в бюджет.

Раздел состоит из нескольких блоков строк. В каждом блоке указана сумма налога, подлежащая уплате по конкретному коду ОКТМО. В целом раздел содержит информацию о платежах по кодам муниципальных образований, подведомственных ИФНС, в которую подается расчет.

- По строке 010 указывается код ОКТМО.

- В строке 020 содержится КБК платежа.

- В строке 030 приводится сумма налога к уплате. Она рассчитывается путем суммирования значений из всех разделов 2 и 3 расчета по этому ОКТМО. Из разделов 2 берется разность строк 180 и 200, а из разделов 3 – разность строк 090 и 110. Таким образом, по каждому ОКТМО группируются платежи по всем видам имущества за вычетом льгот (если они установлены в данном регионе).

Сведения раздела 1 заверяются подписью ответственного лица.

Куда сдавать авансовый расчет

Организации-налогоплательщики должны предоставлять авансовый расчет в ИФНС по месту регистрации и нахождения имущественных объектов по завершению каждого отчетного периода. Крупнейшие организации подают декларацию и расчет строго по месту учета (ст. 83 НК РФ).

Авансовый отчет по налогу на имущество направляется в электронном виде в специализированных программах через телекоммуникационные каналы связи или подается в инспекцию на бумажном носителе лично, через доверенного представителя ответственного лица или по почте с обязательной описью пакета направляемых документов. В электронной форме отчет за авансовые платежи по налогу на имущество за 3 квартал 2021 направляют не только предприятия, относящиеся к категории крупнейших, но и налогоплательщики, среднесписочная численность сотрудников которых составляет 100 человек и более.